- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 米国経済の見通し-来年にかけてリセッション回避を予想も、見通しは非常に不透明

2022年06月10日

文字サイズ

- 小

- 中

- 大

(設備投資)需要低下や金利上昇から設備投資の伸びは鈍化

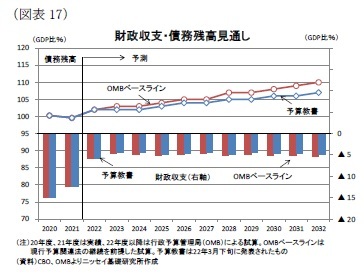

実質GDPにおける22年1-3月期の設備投資は前期比年率+9.2%と21年4-6月期以来の伸びとなった。もっとも、設備投資の先行指標であるコア資本財受注(3ヵ月移動平均、3ヵ月前比)は22年4月が+6.7%と堅調な伸びを維持しているものの、21年11月の+11.0から低下基調が持続しており、設備投資の回復モメンタムには低下がみられる(図表13)。

一方、ISM企業景況感指数は製造業指数が、21年3月の63.7をピークに低下基調が持続する中、22年5月は56.1と前月の55.4から上昇した(図表14)。内訳をみると生産指数や新規受注指数が3ヵ月ぶりに改善を示すなど需要の改善を示したほか、受注残指数も2ヵ月連続の改善となった一方、雇用指数は20年11月以来の50割れとなり、労働力が不足している状況を示した。また、供給制約に関連する入荷遅延指数は65.7と前月の67.2からは低下したほか、仕入れ価格指数も82.2と前月の84.6からは低下したものの、いずれも高い水準に留まっており、供給制約の解消や物価上昇圧力の解消は緩やかに留まっている。

非製造業指数は21年11月の68.4をピークにこちらも低下基調が持続しており、5月は55.9と21年2月(55.9)以来の水準となった。新規受注指数は前月から改善したものの、経済活動指数が前月から低下したほか、受注残高は2ヵ月連続で低下した。一方、入荷遅延指数が61.3と前月の65.1から低下したほか、仕入れ価格指数が82.1と前月の84.6から低下したものの、製造業同様に水準は依然として高く、緩やかな回復に留まっていることを示している。

設備投資はエネルギー価格の上昇に伴うシェールなどのエネルギー関連投資の拡大などは見込まれるものの、成長鈍化に伴う需要低下に加え、長短金利の上昇に伴う調達コストの増加などから今後伸びの鈍化は不可避だろう。当研究所は実質GDPにおける設備投資(前年比)が21年の+7.4%から22年が+4.9%、23年が+2.9%へ低下すると予想する(前掲図表7)。

実質GDPにおける22年1-3月期の設備投資は前期比年率+9.2%と21年4-6月期以来の伸びとなった。もっとも、設備投資の先行指標であるコア資本財受注(3ヵ月移動平均、3ヵ月前比)は22年4月が+6.7%と堅調な伸びを維持しているものの、21年11月の+11.0から低下基調が持続しており、設備投資の回復モメンタムには低下がみられる(図表13)。

一方、ISM企業景況感指数は製造業指数が、21年3月の63.7をピークに低下基調が持続する中、22年5月は56.1と前月の55.4から上昇した(図表14)。内訳をみると生産指数や新規受注指数が3ヵ月ぶりに改善を示すなど需要の改善を示したほか、受注残指数も2ヵ月連続の改善となった一方、雇用指数は20年11月以来の50割れとなり、労働力が不足している状況を示した。また、供給制約に関連する入荷遅延指数は65.7と前月の67.2からは低下したほか、仕入れ価格指数も82.2と前月の84.6からは低下したものの、いずれも高い水準に留まっており、供給制約の解消や物価上昇圧力の解消は緩やかに留まっている。

非製造業指数は21年11月の68.4をピークにこちらも低下基調が持続しており、5月は55.9と21年2月(55.9)以来の水準となった。新規受注指数は前月から改善したものの、経済活動指数が前月から低下したほか、受注残高は2ヵ月連続で低下した。一方、入荷遅延指数が61.3と前月の65.1から低下したほか、仕入れ価格指数が82.1と前月の84.6から低下したものの、製造業同様に水準は依然として高く、緩やかな回復に留まっていることを示している。

設備投資はエネルギー価格の上昇に伴うシェールなどのエネルギー関連投資の拡大などは見込まれるものの、成長鈍化に伴う需要低下に加え、長短金利の上昇に伴う調達コストの増加などから今後伸びの鈍化は不可避だろう。当研究所は実質GDPにおける設備投資(前年比)が21年の+7.4%から22年が+4.9%、23年が+2.9%へ低下すると予想する(前掲図表7)。

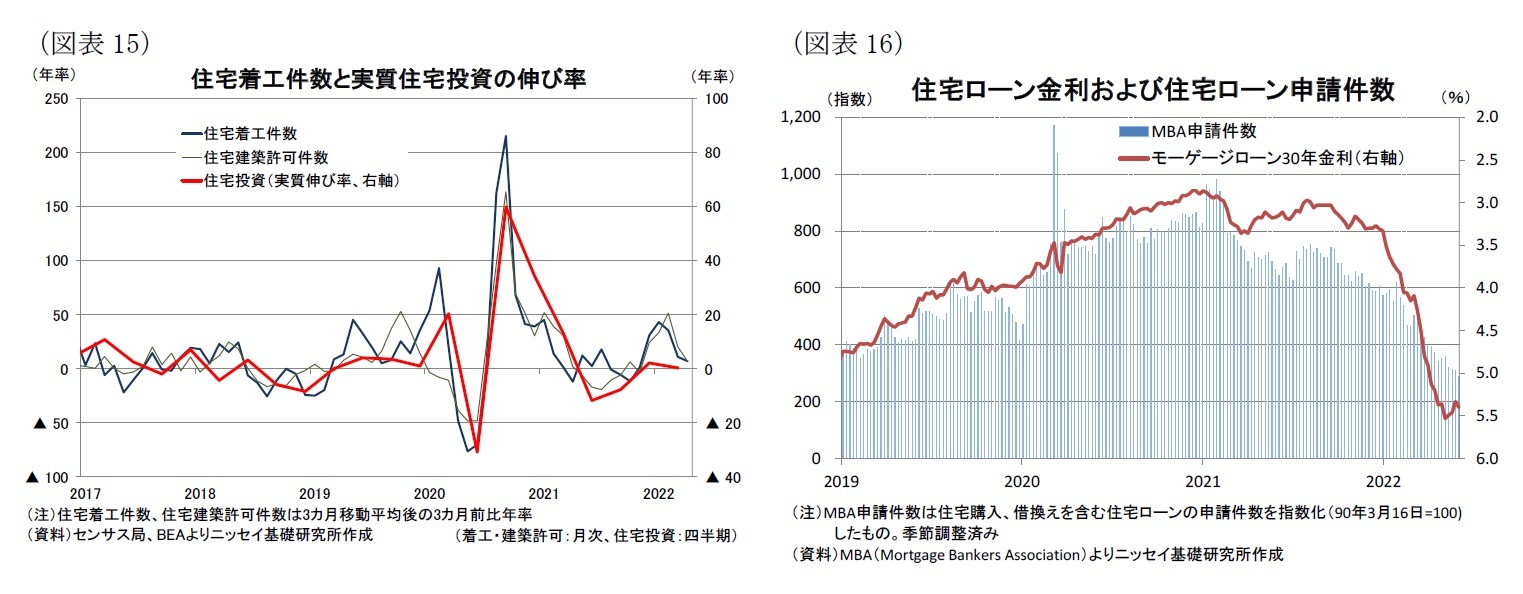

住宅市場は在宅勤務の増加に伴う郊外の戸建て住宅の需要増加に加え、住宅ローン金利が史上最低水準まで低下したことなどを背景に20年夏場以降回復基調が持続していた。しかしながら、住宅ローン金利は22年初の3%台前半から足元は5%台前半と2%ポイント以上の大幅な上昇となっている(前掲図表16)。

これまでの住宅価格の大幅な上昇に加え、住宅ローン金利の上昇から住宅取得のハードルは上がっており、住宅需要の低下が見込まれる。実際に米国低同銀行協会(MBA)の住宅購入と借り換えを合わせた住宅ローン申請件数は、足元が290弱と21年1月下旬の980近辺から大幅に低下し、2000年5月以来の水準に急落している。

今後も住宅ローン金利の上昇継続が見込まれる中、住宅需要の低下は続こう。当研究所は実質GDPにおける住宅投資(前年比)が21年の+9.2%から22年は▲3.1、23年も▲2.9%とマイナス成長を予想する(前掲図表7)。

これまでの住宅価格の大幅な上昇に加え、住宅ローン金利の上昇から住宅取得のハードルは上がっており、住宅需要の低下が見込まれる。実際に米国低同銀行協会(MBA)の住宅購入と借り換えを合わせた住宅ローン申請件数は、足元が290弱と21年1月下旬の980近辺から大幅に低下し、2000年5月以来の水準に急落している。

今後も住宅ローン金利の上昇継続が見込まれる中、住宅需要の低下は続こう。当研究所は実質GDPにおける住宅投資(前年比)が21年の+9.2%から22年は▲3.1、23年も▲2.9%とマイナス成長を予想する(前掲図表7)。

(政府支出、債務残高)22年は政府支出が成長を押し下げる見通し

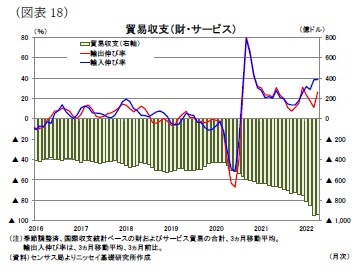

米国では新型コロナ対策として2年間で累計5兆ドルを超える巨額の経済対策を実施した結果、20年度(19年10月~20年9月)の財政赤字が▲3兆1,324億ドルとなり、名目GDP比では▲15.0%と1945年以来最大となった(図表17)。また、21年度は追加経済対策の影響で歳出は前年度からさらに増加したものの、景気回復に伴う歳入増加によって財政赤字が▲2兆7,753億ドル(GDP比▲12.4%)と前年度から小幅に低下した。

米国では新型コロナ対策として2年間で累計5兆ドルを超える巨額の経済対策を実施した結果、20年度(19年10月~20年9月)の財政赤字が▲3兆1,324億ドルとなり、名目GDP比では▲15.0%と1945年以来最大となった(図表17)。また、21年度は追加経済対策の影響で歳出は前年度からさらに増加したものの、景気回復に伴う歳入増加によって財政赤字が▲2兆7,753億ドル(GDP比▲12.4%)と前年度から小幅に低下した。

22年3月に成立した統合予算などに基づく議会予算局(CBO)による22年度財政赤字の見通しは▲1兆358億ドルと、前年度から赤字幅が▲1兆7,400億ドルの大幅な縮小が見込まれている。これは、主に経済対策の期限切れに伴い歳出額が▲9,500億ドル減少する一方、景気回復に伴い歳入が+7,900億ドル増加することによる。名目GDP比でも▲4.2%と新型コロナ流行前の18年度(▲3.8%)以来の水準に低下する見通しだ。もっとも、米議会は5月に22年度の追加予算でウクライナに対する401億ドルの支援を決定しており、CBO見通しから赤字額が拡大する可能性が高い。今後も巨額のウクライナ支援が続く場合には財政赤字の改善幅はさらに縮小しよう。

22年3月に成立した統合予算などに基づく議会予算局(CBO)による22年度財政赤字の見通しは▲1兆358億ドルと、前年度から赤字幅が▲1兆7,400億ドルの大幅な縮小が見込まれている。これは、主に経済対策の期限切れに伴い歳出額が▲9,500億ドル減少する一方、景気回復に伴い歳入が+7,900億ドル増加することによる。名目GDP比でも▲4.2%と新型コロナ流行前の18年度(▲3.8%)以来の水準に低下する見通しだ。もっとも、米議会は5月に22年度の追加予算でウクライナに対する401億ドルの支援を決定しており、CBO見通しから赤字額が拡大する可能性が高い。今後も巨額のウクライナ支援が続く場合には財政赤字の改善幅はさらに縮小しよう。一方、現在審議中の23年度予算についてはバイデン政権が提示した予算教書では歳出額を前年度から小幅に縮小させる一方、歳入については法人税率の引上げや富裕層に対する課税強化を通じて大幅に増加させる方針を示しており、財政赤字や債務残高は行政予算管理局(OMB)が試算する現行法を前提にしたベースライン予測より減少する見通しだ(図表17)。しかしながら、歳入増加案の多くは後述のビルドバックベター法案に当初は盛り込まれていたものの、合意が困難との判断から削除された経緯があり、議会で合意される可能性は低い。一方、23年度の裁量的経費ではウクライナ侵攻もあって防衛費の大幅な増加が見込まれるほか、11月の中間選挙を控えて国防関連以外についても民主党を中心に増加圧力が高まるとみられることから、23年度は拡張的な財政支出となろう。

バイデン大統領が実現を目指す家計支援や教育支援、気候変動対策などを盛り込んだ歳出規模2.2兆ドルのビルドバックベター法案は下院で21年11月に成立したものの、可決するために1議席も落とせない上院で民主党のマンチン、シネマの2議員が反対しており、成立の目途は立っていない。

一方、11月の中間選挙で民主党が敗北し、ねじれ議会となる場合には24年度以降の予算編成作業は共和党主導で緊縮的な予算となる可能性が高いとみられる。当研究所は実質GDPにおける政府支出の予想についてビルドバックベター法案を含まないベースで21年の前年比+0.5%から22年に▲0.8%とマイナスになった後、23年は+1.2%と小幅ながらプラス成長に転じると予想する(前掲図表7)。

(貿易)22年4-6月期の外需の成長率寄与度はプラス転換へ

実質GDPにおける外需の成長率寄与度は22年1-3月期に▲3.2%ポイントと7期連続のマイナスとなったほか、前期の▲0.2%ポイントからマイナス幅が大幅に拡大した。輸出入の内訳をみると輸出が前期比年率▲5.4%(前期:+22.4%)と前期からマイナスとなったほか、輸入が+18.3%(前期:+17.9%)と前期から伸びが加速して、輸出入ともにマイナス幅を拡大させる方向に働いた。

実質GDPにおける外需の成長率寄与度は22年1-3月期に▲3.2%ポイントと7期連続のマイナスとなったほか、前期の▲0.2%ポイントからマイナス幅が大幅に拡大した。輸出入の内訳をみると輸出が前期比年率▲5.4%(前期:+22.4%)と前期からマイナスとなったほか、輸入が+18.3%(前期:+17.9%)と前期から伸びが加速して、輸出入ともにマイナス幅を拡大させる方向に働いた。

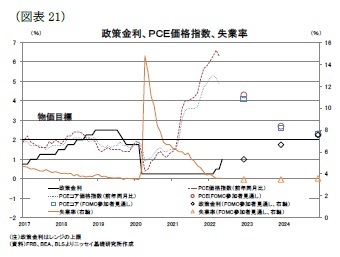

一方、先日発表された22年4月の貿易収支(3ヵ月移動平均)は季節調整済で▲943億ドル(前月:▲945億ドル)の赤字となり、前月から赤字幅が+2億ドルと小幅に縮小した(図表18)。輸出入では輸出が+82.8億ドルの増加と、輸入の増加幅の+73.8億ドルを小幅に上回った。もっとも、3ヵ月移動平均での貿易赤字の縮小額は小幅に留まったものの、単月でみると4月の貿易赤字は▲871億ドルと前月の▲1,077億ドルから赤字幅は▲206億ドルの大幅な改善となった。とくに、財の輸入が▲131億ドル減少したが、これは上海などでのロックダウンに伴い中国からの財輸入が▲101億ドル減少した影響が大きい。上海のロックダウンは5月中も継続したため、5月の財入も低調となろう。このため、22年4-6月期の外需の成長率寄与度はプラスに転じる可能性が高い。

一方、先日発表された22年4月の貿易収支(3ヵ月移動平均)は季節調整済で▲943億ドル(前月:▲945億ドル)の赤字となり、前月から赤字幅が+2億ドルと小幅に縮小した(図表18)。輸出入では輸出が+82.8億ドルの増加と、輸入の増加幅の+73.8億ドルを小幅に上回った。もっとも、3ヵ月移動平均での貿易赤字の縮小額は小幅に留まったものの、単月でみると4月の貿易赤字は▲871億ドルと前月の▲1,077億ドルから赤字幅は▲206億ドルの大幅な改善となった。とくに、財の輸入が▲131億ドル減少したが、これは上海などでのロックダウンに伴い中国からの財輸入が▲101億ドル減少した影響が大きい。上海のロックダウンは5月中も継続したため、5月の財入も低調となろう。このため、22年4-6月期の外需の成長率寄与度はプラスに転じる可能性が高い。6月以降は上海のロックダウン解除に伴い中国からの財輸入は増加に転じるとみられるものの、新型コロナの感染が抑制される中で個人消費が財からサービスにシフトすることが予想されるため、財輸入は頭打ちが見込まれる。一方、ウクライナ侵攻によって財・サービス輸出の2割を占めるEU向けや世界経済の減速に伴い輸出がどの程度影響を受けるのか注目される。

当研究所は外需の成長率寄与度について、21年の▲1.9%ポイントから22年は▲1.3%ポイントと通年ではマイナス寄与となるものの、22年4-6月期以降、四半期ベースではプラス寄与に転じると予想する。23年は+0.1%ポイントと通年でもプラス寄与となろう(前掲図表7)。

一方、バイデン大統領の関税政策については鉄鋼、アルミニウムに対する関税は国内産業保護の立場から維持することが見込まれている一方、対中関税についてはインフレ抑制の観点から廃止すべきとの声がイエレン財務長官を中心にでており、政権内でインフレへの影響を評価している。もっとも、対中関税の撤廃については、USTRのタイ代表が難色を示すなど、政権内で不協和音がでているほか、与野党内では対中強硬姿勢の維持を求める声が強いため、11月の中間選挙を控えて対中関税を見直すことは政治的に困難だろう。

3.物価・金融政策・長期金利の動向

(物価)消費者物価(前年同月比)はピークアウトの可能性も低下は緩やか

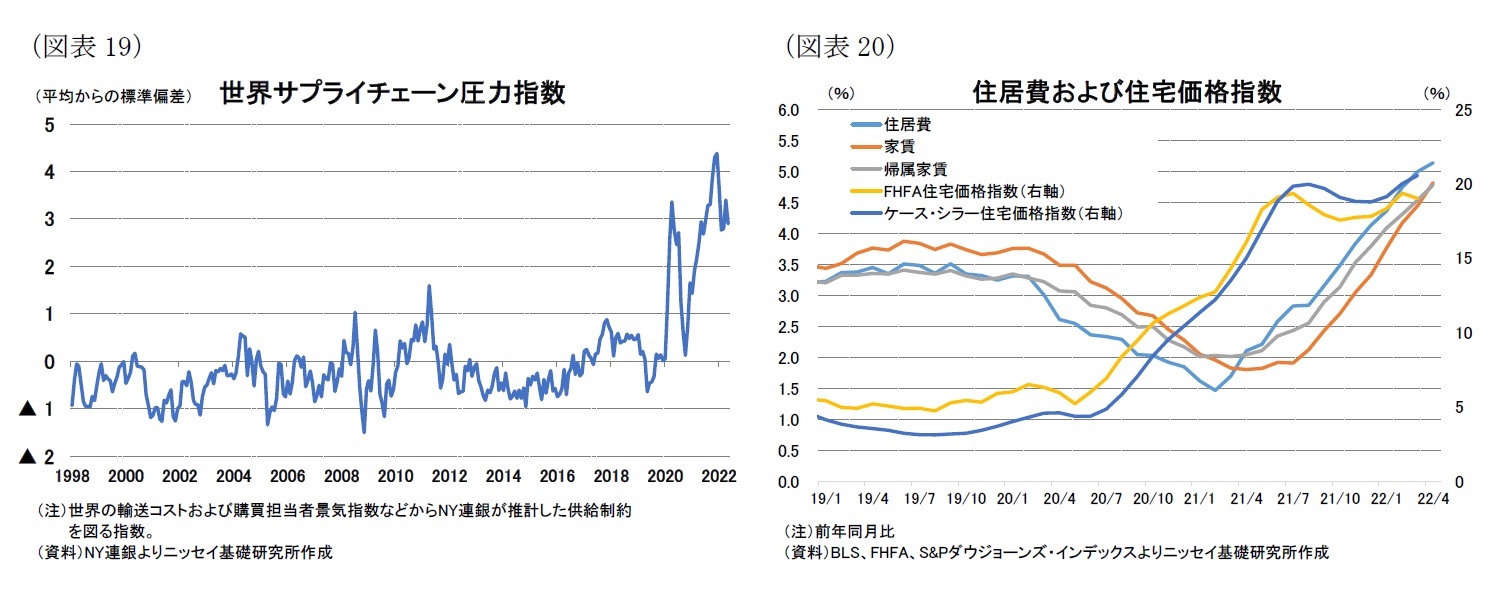

消費者物価(前年同月比)は前述のように総合指数、コア指数ともに40年ぶりの大幅な上昇となっており、エネルギー価格が+30.3%と物価を大幅に押し上げているほか、コアのうち財価格が+9.7%となっていることが大きい(前掲図表4)。もっとも、コア財価格は22年2月の+12.3%から2ヵ月連続で低下しており、ピークアウトした可能性が高い。これは、個人消費が財からサービスにシフトしていることに加え、サプライチェーンの混乱に伴う供給制約が緩やかに改善しているためとみられる。実際に、供給制約の状況を示す世界サプライチェーン圧力指数は、22年5月が2.9と過去に比べて依然高水準となっているものの、21年12月の4.4をピークに改善している状況が示されている(図表19)。このため、今後も供給制約の回復が継続すればコア指数の低下が続くと予想される。

足元でエネルギーや商品価格が上昇しているため、消費者物価の総合指数は当面はさらに伸びが加速する可能性は否定できないが、コア財価格の低下に加え、原油価格が当研究所の予想通りに22年7-9月期に120ドルとなった後、23年末の108ドルまで緩やかに低下する場合には、消費者物価(前年同期比)は22年1-3月期の+8.0%から22年10-12月期の+6.0%、23年10-12月期には+2.6%まで低下すると予想している。これらの結果、消費者物価の総合指数(前年比)は21年の+4.7%から22年は+7.2%に上昇した後、23年には+3.3%に低下すると予想する(前掲図表7)。

一方、住宅価格の大幅な上昇を受けて、消費者物価のおよそ3割を占める住居費は22年4月に+5.1%と91年4月以来の水準に上昇した(図表20)。住宅価格は足元で再び騰勢を強めていることから、今後も住居費の上昇基調が持続するとみられ、住居費の上昇が長期化する場合には、コアサービス価格の上昇を通じてインフレの押上げ要因となろう。また、物価見通しのリスクはウクライナ侵攻や中国のロックダウン政策の長期化などに伴うインフレの上振れリスクである。

消費者物価(前年同月比)は前述のように総合指数、コア指数ともに40年ぶりの大幅な上昇となっており、エネルギー価格が+30.3%と物価を大幅に押し上げているほか、コアのうち財価格が+9.7%となっていることが大きい(前掲図表4)。もっとも、コア財価格は22年2月の+12.3%から2ヵ月連続で低下しており、ピークアウトした可能性が高い。これは、個人消費が財からサービスにシフトしていることに加え、サプライチェーンの混乱に伴う供給制約が緩やかに改善しているためとみられる。実際に、供給制約の状況を示す世界サプライチェーン圧力指数は、22年5月が2.9と過去に比べて依然高水準となっているものの、21年12月の4.4をピークに改善している状況が示されている(図表19)。このため、今後も供給制約の回復が継続すればコア指数の低下が続くと予想される。

足元でエネルギーや商品価格が上昇しているため、消費者物価の総合指数は当面はさらに伸びが加速する可能性は否定できないが、コア財価格の低下に加え、原油価格が当研究所の予想通りに22年7-9月期に120ドルとなった後、23年末の108ドルまで緩やかに低下する場合には、消費者物価(前年同期比)は22年1-3月期の+8.0%から22年10-12月期の+6.0%、23年10-12月期には+2.6%まで低下すると予想している。これらの結果、消費者物価の総合指数(前年比)は21年の+4.7%から22年は+7.2%に上昇した後、23年には+3.3%に低下すると予想する(前掲図表7)。

一方、住宅価格の大幅な上昇を受けて、消費者物価のおよそ3割を占める住居費は22年4月に+5.1%と91年4月以来の水準に上昇した(図表20)。住宅価格は足元で再び騰勢を強めていることから、今後も住居費の上昇基調が持続するとみられ、住居費の上昇が長期化する場合には、コアサービス価格の上昇を通じてインフレの押上げ要因となろう。また、物価見通しのリスクはウクライナ侵攻や中国のロックダウン政策の長期化などに伴うインフレの上振れリスクである。

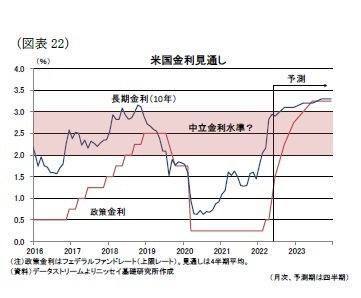

(金融政策)22年末の政策金利は2.75%、23年末が3.25%を予想

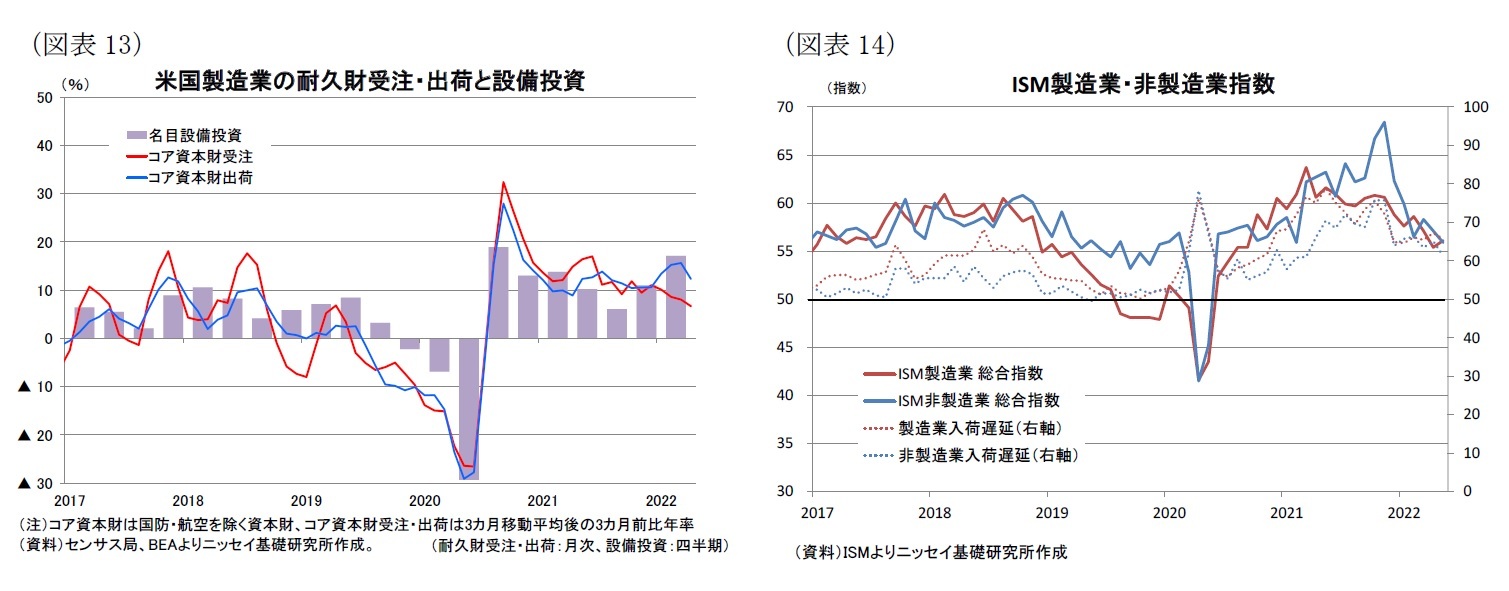

FRBはインフレが40年ぶりの水準に加速する一方、失業率が過去50年で最も低い水準に近いことを受けて、金融政策運営においてインフレを抑制する姿勢を明確にしている。FRBは22年3月のFOMC会合で政策金利を0.25%引上げて金融緩和政策の解除を開始したほか、5月会合では通常の利上げ幅の倍となる0.5%の利上げを実施した(図表21)。

FRBはインフレが40年ぶりの水準に加速する一方、失業率が過去50年で最も低い水準に近いことを受けて、金融政策運営においてインフレを抑制する姿勢を明確にしている。FRBは22年3月のFOMC会合で政策金利を0.25%引上げて金融緩和政策の解除を開始したほか、5月会合では通常の利上げ幅の倍となる0.5%の利上げを実施した(図表21)。

また、5月会合後のパウエル議長による記者会見では6月と7月の会合でも0.5%の引上げ幅を維持する方針が示された。5月のFOMC議事録では「すべての参加者が物価の安定を回復するために必要な措置をとるとの強いコミットメントと決意を再確認した」としているほか、「政策金利の誘導目標レンジの引上げとFRBのバランスシート縮小の双方を通じて、金融政策スタンスを中立的なものに迅速に移行すべきであるとの見方で一致した」ことが示された。パウエル議長は中立金利水準として2~3%の幅広いレンジを示しているが、市場では2%台半ばから後半との見方が有力である。

また、5月会合後のパウエル議長による記者会見では6月と7月の会合でも0.5%の引上げ幅を維持する方針が示された。5月のFOMC議事録では「すべての参加者が物価の安定を回復するために必要な措置をとるとの強いコミットメントと決意を再確認した」としているほか、「政策金利の誘導目標レンジの引上げとFRBのバランスシート縮小の双方を通じて、金融政策スタンスを中立的なものに迅速に移行すべきであるとの見方で一致した」ことが示された。パウエル議長は中立金利水準として2~3%の幅広いレンジを示しているが、市場では2%台半ばから後半との見方が有力である。当研究所はこれらを踏まえ、政策金利について6月と7月会合で0.5%の利上げが実施された後、22年内の残りの3会合で0.25%の利上げを行い、22年末の政策金利は2.5%~2.75%となることを予想する(前掲図表7)。また、22年3月のFOMC会合後に発表されたFOMC参加者のインフレ率見通しは23年末でPCE価格指数の総合指数が前年比+2.7%、コア指数が+2.6%とFRBが目標とする2%を上回るほか、4月以降のインフレ動向からは6月会合後に発表される新たなインフレ見通しは上方修正される可能性が高い。このため、23年も年央にかけて0.25%の利上げを2回実施するだろう。

一方、バランスシート政策については、FRBは5月会合で償還金を再投資しない形で6月から米国債とMBS債の合計で月475億ドルのペースで縮小を開始し、9月以降は月950億ドルに縮小ペースを加速させる方針を示している。パウエル議長はこれまで金融政策の調整手段は一義的には政策金利としているため、バランスシートの縮小金額を機動的に調整する可能性は低いだろう。このため、9月以降は当面、月950億ドルの削減ペースを維持するとみられる。

なお、ウクライナ侵攻や中国のロックダウンの影響などにより今後のインフレ見通しがFRBの想定を上回る場合には、FRBは9月会合での利上げ幅を0.5%に維持するなど、政策金利の引上げペースを当研究所の予想より加速する可能性がある。その場合には失業率の上昇を通じて米景気後退リスクは高まろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2022年06月10日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/24 | 米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる | 窪谷 浩 | Weekly エコノミスト・レター |

| 2025/09/29 | 米個人所得・消費支出(25年8月)-実質個人消費(前月比)は+0.4%と前月に一致したほか、市場予想を上回り、堅調な消費を確認 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米FOMC(25年9月)-市場予想通り、政策金利を▲0.25%引き下げ。政策金利見通しを下方修正 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米住宅着工・許可件数(25年8月)-着工件数(前月比)は減少に転じたほか、市場予想も下回る | 窪谷 浩 | 経済・金融フラッシュ |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米国経済の見通し-来年にかけてリセッション回避を予想も、見通しは非常に不透明】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米国経済の見通し-来年にかけてリセッション回避を予想も、見通しは非常に不透明のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!