- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 2020~2022年度経済見通し(20年11月)

2020年11月17日

文字サイズ

- 小

- 中

- 大

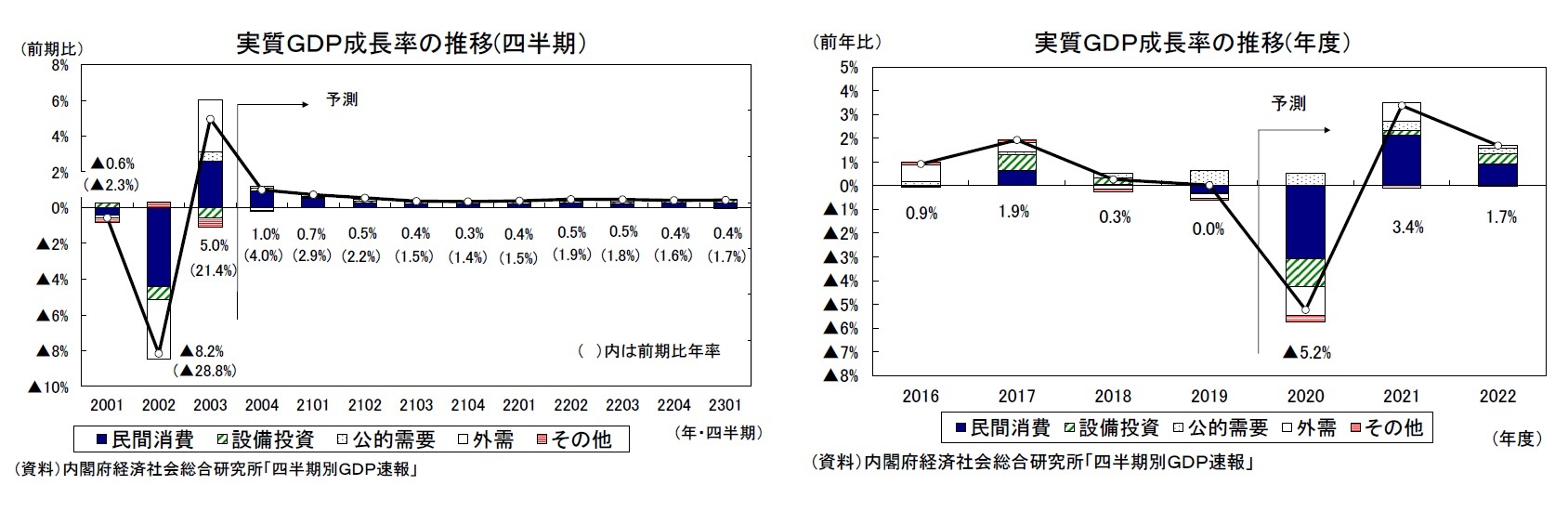

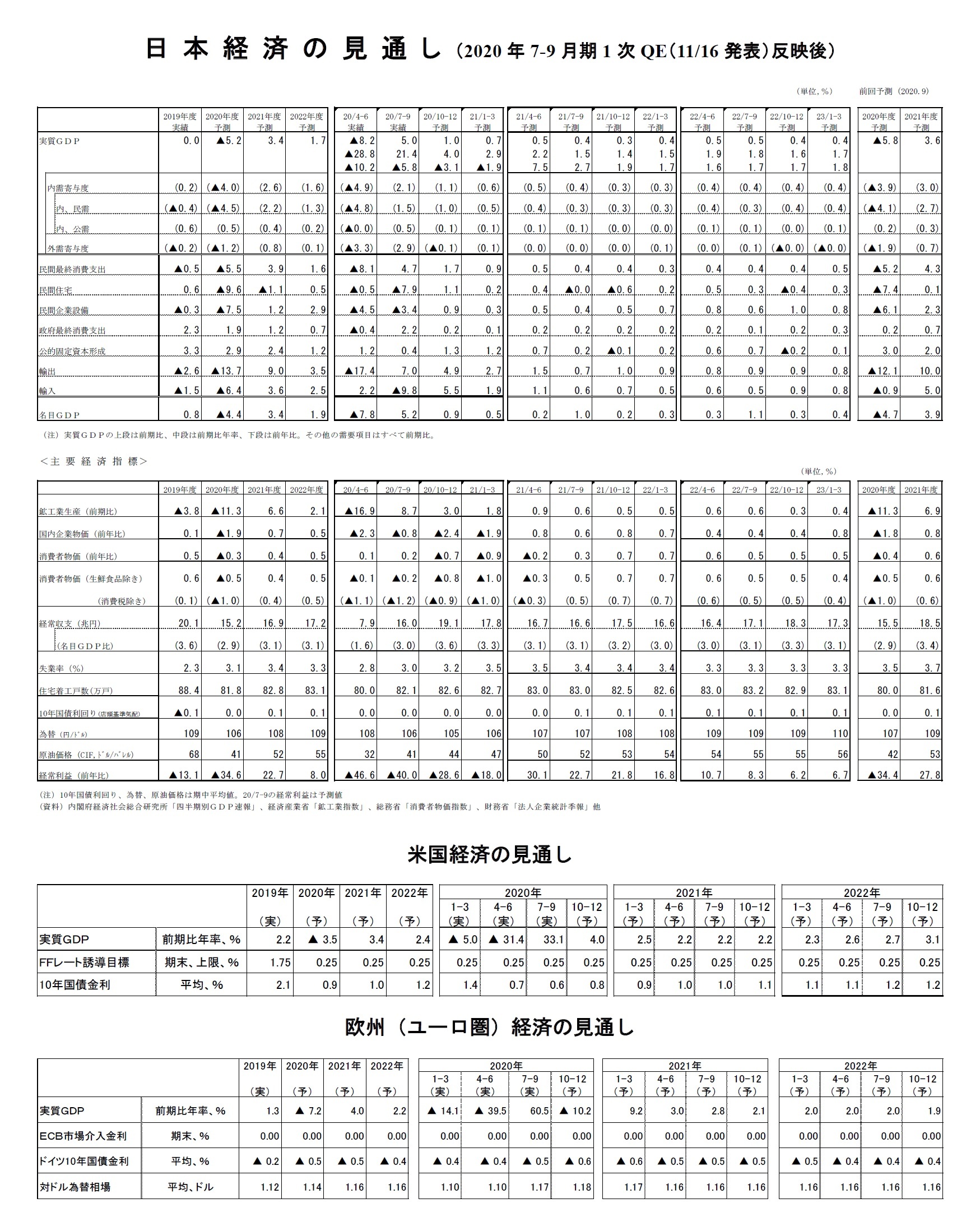

2. 実質成長率は2020年度▲5.2%、2021年度3.4%、2022年度1.7%を予想

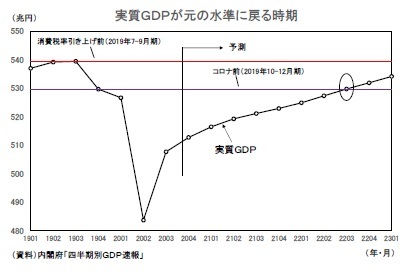

(実質GDPが直近のピークを超えるのは2023年度)

2020年7-9月期は緊急事態宣言の解除を受けて大幅なプラス成長となったが、2020年10-12月期はそのペースは大きく鈍化する公算が大きい。

米国、ユーロ圏の2020年7-9月期の実質GDP成長率は、それぞれ前期比年率33.1%、同60.5%の高成長となったが、ここにきて新型コロナウイルスの感染者数が拡大しており、欧州では再びロックダウンの動きが広がっている。10-12月期のユーロ圏の実質GDP成長率は再びマイナスに転じることが予想される。GDP統計の財貨・サービスの輸出は7-9月期には前期比7.0%の高い伸びとなったが、10-12月期には欧米向けを中心として伸びが低下するだろう。その一方で、7-9月期に前期比▲9.8%の大幅減少となった輸入は、10-12月期はその反動で高めの伸びとなる可能性が高い。10-12月期の外需寄与度は小幅なマイナスとなることが予想される。

また、7-9月期の大幅プラス成長の主因となった民間消費は、Go To キャンペーンなどの需要喚起策に支えられてサービス消費の伸びが高まる一方で、ペントアップ需要の一巡などから財の消費が伸び悩むため、10-12月期は消費全体としては伸びが低下するだろう。

景気底打ち後も減少が続いている設備投資は、2020年10-12月期に3四半期ぶりに増加に転じるものの、企業収益の悪化や先行き不透明感の高さを背景に持ち直しのペースは当面緩やかにとどまる可能性が高い。

実質GDPは、2020年7-9月期の前期比年率21.4%から10-12月期に同4.0%へと伸びが大きく低下した後、2021年入り後も減速するが、経済正常化の過程にあることから当面は潜在成長率を明確に上回る成長が続くことが予想される。ただし、新型コロナウイルスの感染拡大を受けて、緊急事態宣言が再発令されるようなことがあれば、経済成長率は再びマイナスとなり、景気の失速は不可避となるだろう。

2020年7-9月期は緊急事態宣言の解除を受けて大幅なプラス成長となったが、2020年10-12月期はそのペースは大きく鈍化する公算が大きい。

米国、ユーロ圏の2020年7-9月期の実質GDP成長率は、それぞれ前期比年率33.1%、同60.5%の高成長となったが、ここにきて新型コロナウイルスの感染者数が拡大しており、欧州では再びロックダウンの動きが広がっている。10-12月期のユーロ圏の実質GDP成長率は再びマイナスに転じることが予想される。GDP統計の財貨・サービスの輸出は7-9月期には前期比7.0%の高い伸びとなったが、10-12月期には欧米向けを中心として伸びが低下するだろう。その一方で、7-9月期に前期比▲9.8%の大幅減少となった輸入は、10-12月期はその反動で高めの伸びとなる可能性が高い。10-12月期の外需寄与度は小幅なマイナスとなることが予想される。

また、7-9月期の大幅プラス成長の主因となった民間消費は、Go To キャンペーンなどの需要喚起策に支えられてサービス消費の伸びが高まる一方で、ペントアップ需要の一巡などから財の消費が伸び悩むため、10-12月期は消費全体としては伸びが低下するだろう。

景気底打ち後も減少が続いている設備投資は、2020年10-12月期に3四半期ぶりに増加に転じるものの、企業収益の悪化や先行き不透明感の高さを背景に持ち直しのペースは当面緩やかにとどまる可能性が高い。

実質GDPは、2020年7-9月期の前期比年率21.4%から10-12月期に同4.0%へと伸びが大きく低下した後、2021年入り後も減速するが、経済正常化の過程にあることから当面は潜在成長率を明確に上回る成長が続くことが予想される。ただし、新型コロナウイルスの感染拡大を受けて、緊急事態宣言が再発令されるようなことがあれば、経済成長率は再びマイナスとなり、景気の失速は不可避となるだろう。

先行きの景気の回復ペースは、厳しい行動制限が課されなかったとしても、急激な落ち込みの後としては緩やかなものにとどまりそうだ。新しい生活様式(ソーシャルディスタンスの確保等)が引き続き対面型サービス消費を抑制することに加え、コロナ禍における倒産、失業、企業収益の悪化が先行きの需要の下押し圧力となるためである。さらに、需要が大きく落ち込んだ状態が続いた業界では、コロナ禍で生じた供給力の低下が将来の需要の回復を遅らせる一因となる可能性がある。たとえば、インバウンド需要消失の影響を強く受けている宿泊業では、倒産、事業規模の縮小が相次ぐことで、訪日客を受け入れるための客室数の水準が大きく低下し、このことが中長期的な需要の下押し要因となるだろう。

先行きの景気の回復ペースは、厳しい行動制限が課されなかったとしても、急激な落ち込みの後としては緩やかなものにとどまりそうだ。新しい生活様式(ソーシャルディスタンスの確保等)が引き続き対面型サービス消費を抑制することに加え、コロナ禍における倒産、失業、企業収益の悪化が先行きの需要の下押し圧力となるためである。さらに、需要が大きく落ち込んだ状態が続いた業界では、コロナ禍で生じた供給力の低下が将来の需要の回復を遅らせる一因となる可能性がある。たとえば、インバウンド需要消失の影響を強く受けている宿泊業では、倒産、事業規模の縮小が相次ぐことで、訪日客を受け入れるための客室数の水準が大きく低下し、このことが中長期的な需要の下押し要因となるだろう。実質GDP成長率は、2020年度が▲5.2%、2021年度が3.4%、2022年度が1.7%と予想する。実質GDPの水準がコロナ前(2019年10-12月期)を上回るのは2022年7-9月期となるが、消費税率引き上げ前の直近のピーク(2019年7-9月期)に戻るのは2023年度までずれ込むだろう。

(雇用者報酬は8年ぶりに減少)

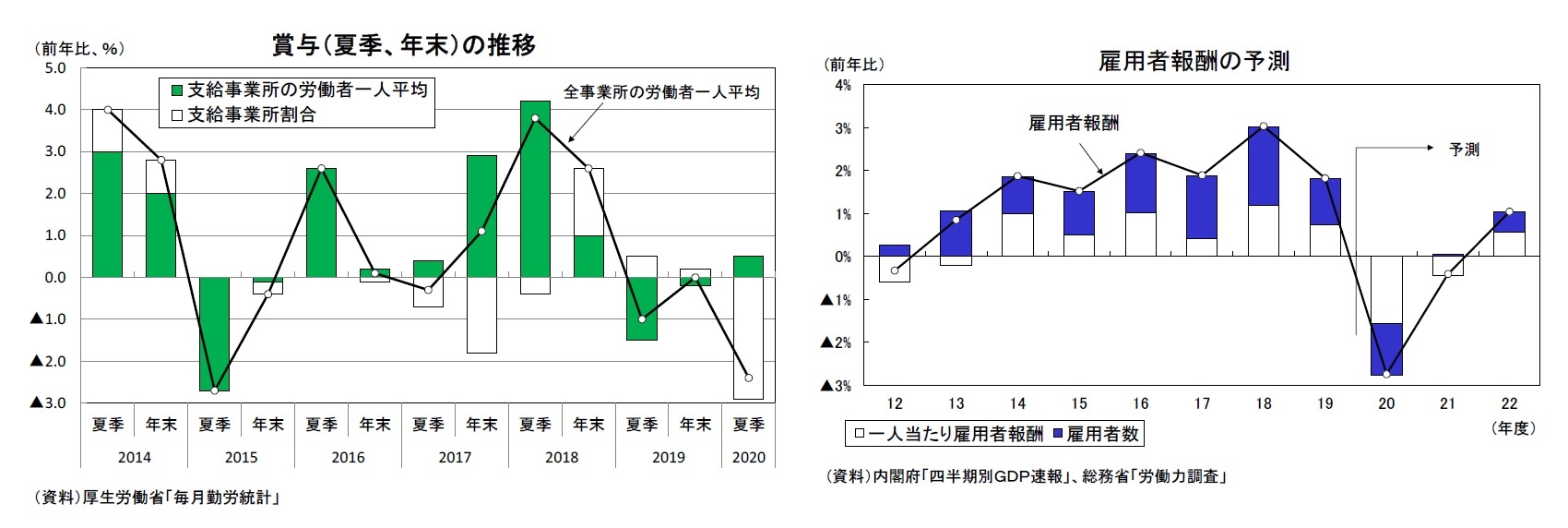

雇用情勢の改善は景気の底打ちから遅れることが見込まれるが、賃金の悪化はこれから本格化する可能性が高い。厚生労働省の「毎月勤労統計」によれば、2020年の夏季賞与は前年比▲2.4%(全事業所における労働者一人平均)となった。賞与が支給された事業所の労働者一人平均では前年比0.5%の小幅増加となったが、賞与が支給された事業所の割合が前年の67.9%から65.3%へと大きく低下したためである。2020年の夏季賞与は新型コロナウイルスによる悪影響が明確となっていない段階で決定された企業が多く、2020年度入り後の企業収益の急速な悪化が反映される2020年末、2021年夏季賞与は減少幅がさらに拡大する可能性が高い。

また、春闘賃上げ率(厚生労働省の「民間主要企業春季賃上げ要求・妥結状況」)は、2018年の2.26%から2019年が2.18%、2020年が2.00%と2年連続で前年を下回ったが、企業収益の悪化や消費者物価の下落を受けて2021年は1.95%と8年ぶりに2%を下回ることが予想される。所定外給与は景気の持ち直しを受けて減少幅が縮小しているが、賞与の落ち込み幅が拡大すること、所定内給与の低迷が続くことから、一人当たり賃金は当面減少が続く可能性が高い。

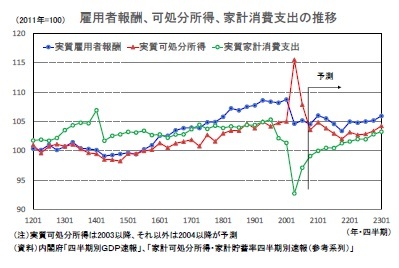

雇用者報酬は、企業の人手不足を背景とした雇用者数の増加を主因として順調に伸びてきたが、雇用者数、一人当たり賃金がいずれも減少することから、2020年度に前年比▲2.7%と8年ぶりの減少となった後、2021年度も同▲0.4%の小幅な減少となり、2022年度に前年比1.0%と3年ぶりに増加に転じると予想する。

雇用情勢の改善は景気の底打ちから遅れることが見込まれるが、賃金の悪化はこれから本格化する可能性が高い。厚生労働省の「毎月勤労統計」によれば、2020年の夏季賞与は前年比▲2.4%(全事業所における労働者一人平均)となった。賞与が支給された事業所の労働者一人平均では前年比0.5%の小幅増加となったが、賞与が支給された事業所の割合が前年の67.9%から65.3%へと大きく低下したためである。2020年の夏季賞与は新型コロナウイルスによる悪影響が明確となっていない段階で決定された企業が多く、2020年度入り後の企業収益の急速な悪化が反映される2020年末、2021年夏季賞与は減少幅がさらに拡大する可能性が高い。

また、春闘賃上げ率(厚生労働省の「民間主要企業春季賃上げ要求・妥結状況」)は、2018年の2.26%から2019年が2.18%、2020年が2.00%と2年連続で前年を下回ったが、企業収益の悪化や消費者物価の下落を受けて2021年は1.95%と8年ぶりに2%を下回ることが予想される。所定外給与は景気の持ち直しを受けて減少幅が縮小しているが、賞与の落ち込み幅が拡大すること、所定内給与の低迷が続くことから、一人当たり賃金は当面減少が続く可能性が高い。

雇用者報酬は、企業の人手不足を背景とした雇用者数の増加を主因として順調に伸びてきたが、雇用者数、一人当たり賃金がいずれも減少することから、2020年度に前年比▲2.7%と8年ぶりの減少となった後、2021年度も同▲0.4%の小幅な減少となり、2022年度に前年比1.0%と3年ぶりに増加に転じると予想する。

一方、一人当たり10万円の特別定額給付金の支給は家計の可処分所得を押し上げている。内閣府の「家計可処分所得・家計貯蓄率四半期別速報(参考系列)」によれば、2020年4-6月期の家計の可処分所得は、雇用者報酬が前年比▲2.8%の減少となる中でも同10.5%の大幅増加となった。特別定額給付金12.7兆円のうち9兆円程度が4-6月期に支給されたためである。

(企業収益はリーマン・ショック並みの減少幅に)

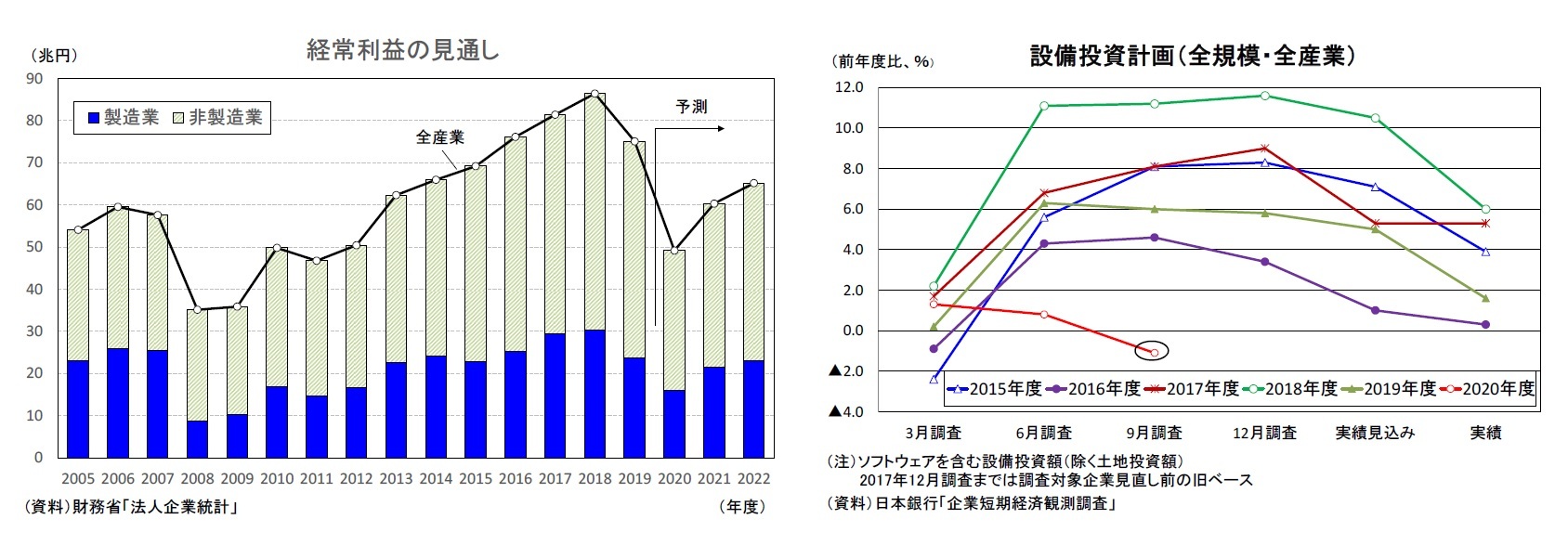

日銀短観2020年9月調査では、2020年度の経常利益計画が6月調査から下方修正され、前年度比▲28.5%となり、9月調査としてはリーマン・ショック後の2009年度(同▲19.3%)を上回る減益幅となった。

法人企業統計の経常利益は2019年度に前年比▲13.1%と8年ぶりの減少となったが、2020年4-6月期は新型コロナウイルス感染症の影響で前年比▲46.6%の大幅減益となった。7-9月期以降は減益幅が徐々に縮小するものの、2020年度の経常利益は前年比▲34.6%と2008年度の同▲39.0%以来の減益幅となるだろう。2021年度はその反動もあって同22.7%の高い伸びとなり、2022年度も同8.0%と増益が続くが、2019、2020年度の落ち込みが大きいため、2022年度の経常利益は過去最高となった2018年度の水準を2割以上下回る。2008年度は製造業が前年度比▲65.5%の大幅減益となり、全体の減益の約4分の3が製造業によるものだったが、新型コロナウイルスの影響をより強く受けるのは運輸、飲食、宿泊などの非製造業が中心となるため、2020年度は非製造業の減益幅が製造業を上回る可能性が高い。

日銀短観2020年9月調査では、2020年度の設備投資計画(全規模・全産業、含むソフトウェア投資、除く土地投資額)が前年度比▲1.1%となり、9月調査としては2009年度(前年度比▲13.2%)以来の減額計画となった。

景気はすでに底打ちしており、テレワークや遠隔サービス関連など一部の投資は拡大しているものの、全体としては、企業収益の悪化、感染症や景気の先行き不透明感の高まりを背景に投資計画を先送り、中止する動きが強まっている。設備投資の好調を支えていた潤沢なキャッシュフローという前提が崩れたこと、需要の急激な落ち込みを経験したことで企業の投資抑制姿勢が一段と強まることから、設備投資は底打ち時期が遅れることに加え、底打ち後の回復ペースも緩やかにとどまる可能性が高い。

日銀短観2020年9月調査では、2020年度の経常利益計画が6月調査から下方修正され、前年度比▲28.5%となり、9月調査としてはリーマン・ショック後の2009年度(同▲19.3%)を上回る減益幅となった。

法人企業統計の経常利益は2019年度に前年比▲13.1%と8年ぶりの減少となったが、2020年4-6月期は新型コロナウイルス感染症の影響で前年比▲46.6%の大幅減益となった。7-9月期以降は減益幅が徐々に縮小するものの、2020年度の経常利益は前年比▲34.6%と2008年度の同▲39.0%以来の減益幅となるだろう。2021年度はその反動もあって同22.7%の高い伸びとなり、2022年度も同8.0%と増益が続くが、2019、2020年度の落ち込みが大きいため、2022年度の経常利益は過去最高となった2018年度の水準を2割以上下回る。2008年度は製造業が前年度比▲65.5%の大幅減益となり、全体の減益の約4分の3が製造業によるものだったが、新型コロナウイルスの影響をより強く受けるのは運輸、飲食、宿泊などの非製造業が中心となるため、2020年度は非製造業の減益幅が製造業を上回る可能性が高い。

日銀短観2020年9月調査では、2020年度の設備投資計画(全規模・全産業、含むソフトウェア投資、除く土地投資額)が前年度比▲1.1%となり、9月調査としては2009年度(前年度比▲13.2%)以来の減額計画となった。

景気はすでに底打ちしており、テレワークや遠隔サービス関連など一部の投資は拡大しているものの、全体としては、企業収益の悪化、感染症や景気の先行き不透明感の高まりを背景に投資計画を先送り、中止する動きが強まっている。設備投資の好調を支えていた潤沢なキャッシュフローという前提が崩れたこと、需要の急激な落ち込みを経験したことで企業の投資抑制姿勢が一段と強まることから、設備投資は底打ち時期が遅れることに加え、底打ち後の回復ペースも緩やかにとどまる可能性が高い。

(物価の見通し)

消費者物価(生鮮食品を除く総合、以下コアCPI)は、既往の原油価格下落に伴うエネルギー価格の低下や「Go To トラベル事業」による宿泊料の大幅下落(コアCPI上昇率を▲0.3%ポイント強押し下げ)などから、ゼロ%台前半のマイナスとなっている。2020年10月からは消費税率引き上げと幼児教育無償化の影響が一巡することから、コアCPIの下落率は2020年末にかけて▲1%程度まで拡大することが見込まれる。

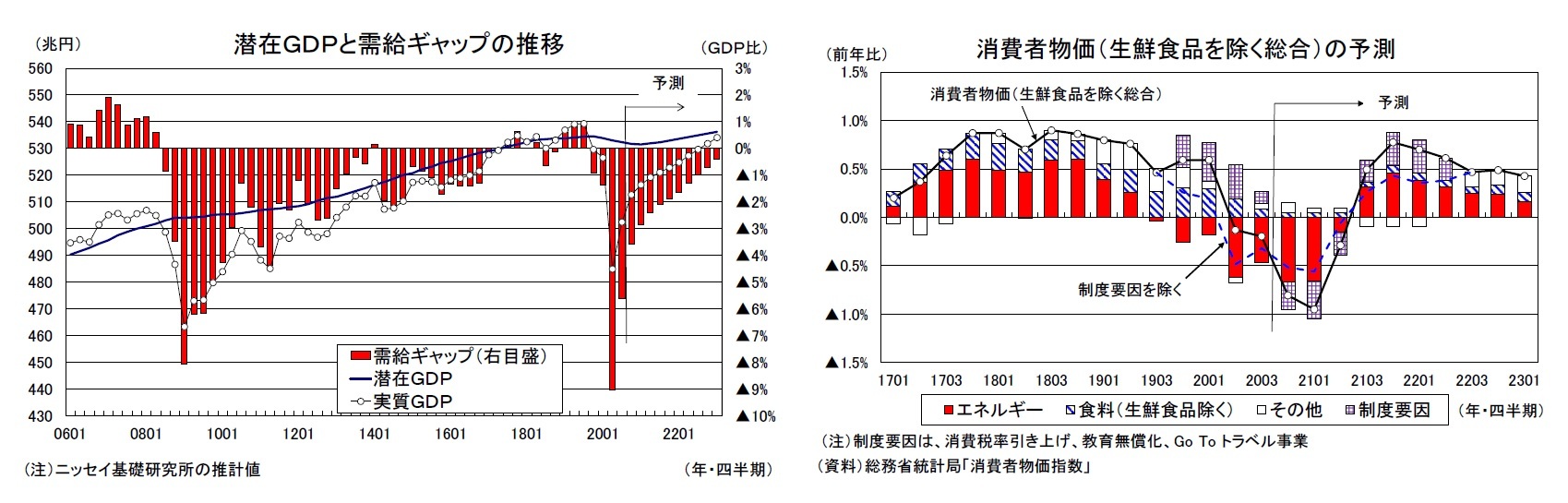

当研究所が推計した需給ギャップは、緊急事態宣下の2020年4-6月期に▲9.0%(GDP比)とリーマン・ショックを超えるマイナスとなった後、7-9月期の大幅プラス成長によって▲5.6%までマイナス幅が縮小した。先行きについても、潜在成長率を上回る成長が続くことから需給バランスの改善傾向が続き、2022年度末の需給ギャップは▲0.4%とゼロ近傍となることが見込まれる。物価の基調が大きく高まることは期待できないものの、需給面からの下押し圧力は徐々に緩やかとなるだろう。

また、予測期間を通じて円安、原油高傾向が続くことを想定しており、輸入物価の上昇が国内物価に波及することも物価の押し上げ要因となる。コアCPI上昇率は2020年4-6月期から2021年4-6月期までマイナスが続いた後、2021年7-9月期に6四半期ぶりのプラスとなり、その後は概ねゼロ%台半ばで推移するだろう。

年度ベースのコアCPI上昇率は、2020年度が前年比▲0.5%、2021年度が同0.4%、2022年度が同0.5%と予想する。

消費者物価(生鮮食品を除く総合、以下コアCPI)は、既往の原油価格下落に伴うエネルギー価格の低下や「Go To トラベル事業」による宿泊料の大幅下落(コアCPI上昇率を▲0.3%ポイント強押し下げ)などから、ゼロ%台前半のマイナスとなっている。2020年10月からは消費税率引き上げと幼児教育無償化の影響が一巡することから、コアCPIの下落率は2020年末にかけて▲1%程度まで拡大することが見込まれる。

当研究所が推計した需給ギャップは、緊急事態宣下の2020年4-6月期に▲9.0%(GDP比)とリーマン・ショックを超えるマイナスとなった後、7-9月期の大幅プラス成長によって▲5.6%までマイナス幅が縮小した。先行きについても、潜在成長率を上回る成長が続くことから需給バランスの改善傾向が続き、2022年度末の需給ギャップは▲0.4%とゼロ近傍となることが見込まれる。物価の基調が大きく高まることは期待できないものの、需給面からの下押し圧力は徐々に緩やかとなるだろう。

また、予測期間を通じて円安、原油高傾向が続くことを想定しており、輸入物価の上昇が国内物価に波及することも物価の押し上げ要因となる。コアCPI上昇率は2020年4-6月期から2021年4-6月期までマイナスが続いた後、2021年7-9月期に6四半期ぶりのプラスとなり、その後は概ねゼロ%台半ばで推移するだろう。

年度ベースのコアCPI上昇率は、2020年度が前年比▲0.5%、2021年度が同0.4%、2022年度が同0.5%と予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2020年11月17日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

関連レポート

- QE速報:7-9月期の実質GDPは前期比5.0%(年率21.4%)-内外の経済活動の再開を受けて大幅プラス成長

- 2020年7-9月期の実質GDP~前期比3.8%(年率16.1%)を予測~

- 雇用関連統計20年9月-休業が継続する人の割合が上昇

- 消費者物価(全国20年9月)-コアCPI上昇率は年末にかけて▲1%程度のマイナスに

- 鉱工業生産20年9月-7-9月期の増産幅は4-6月期の落ち込みの4割強にとどまる

- 貿易統計20年9月-7-9月期の外需寄与度は前期比2.8%(年率11.7%)の大幅プラスに

- 日銀短観(9月調査)~企業の景況感は底入れしたが、回復の鈍さが目立つ、設備投資計画は異例の下方修正

- 新型コロナで潜在成長率はどこまで下がるのか-いったんマイナスに転じる公算大だが、過度の悲観は不要

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/24 | 消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/22 | 貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/03 | 雇用関連統計25年8月-失業率、有効求人倍率ともに悪化 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/30 | 鉱工業生産25年8月-7-9月期は自動車中心に減産の可能性 | 斎藤 太郎 | 経済・金融フラッシュ |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2020~2022年度経済見通し(20年11月)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2020~2022年度経済見通し(20年11月)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!