- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- トランプ相場、実は就任2年目が正念場~前回のトランプ相場から今後の日米株式を占う~

コラム

2024年12月03日

文字サイズ

- 小

- 中

- 大

2024年は米国株式の年に

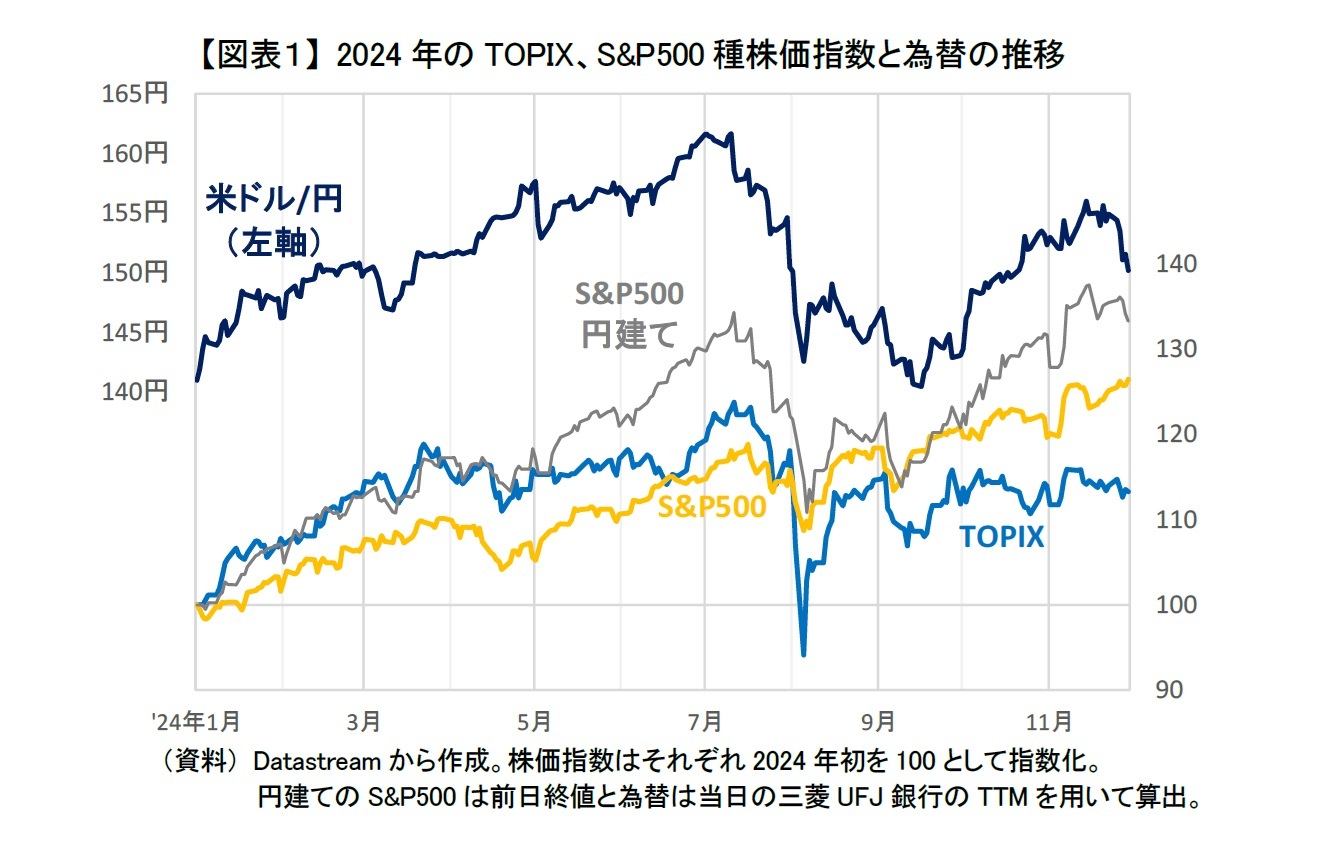

2024年の日米株式を振り返ると、日本株式は幸先よくスタートしたが、上昇が続かなかった。TOPIXをみると、年初は円安や米株高を好感して、円建てのS&P500種株価指数に連動するように上昇していた【図表1】。それが5月以降は、円建てのS&P500種株価指数にあまり連動しなくなっている。日銀の金融政策の不透明感や日本の政局の不透明感なども重しになったことが考えられる。それに加えて、期待されていたほど日本企業の業績が拡大しなかったことも背景にあると思われる。

その一方で米国株式は、2024年前半にハイテク株式がけん引して上昇、後半に入ってハイテク株式の上昇がやや一巡してきても、堅調な米国景気や利下げを好感する形で上昇した。さらに、米大統領選挙でトランプ氏が勝利すると一段高となり、S&P500種株価指数の年初来の上昇率は25%超となっている。

その一方で米国株式は、2024年前半にハイテク株式がけん引して上昇、後半に入ってハイテク株式の上昇がやや一巡してきても、堅調な米国景気や利下げを好感する形で上昇した。さらに、米大統領選挙でトランプ氏が勝利すると一段高となり、S&P500種株価指数の年初来の上昇率は25%超となっている。

前回のトランプ相場の日米株式は?

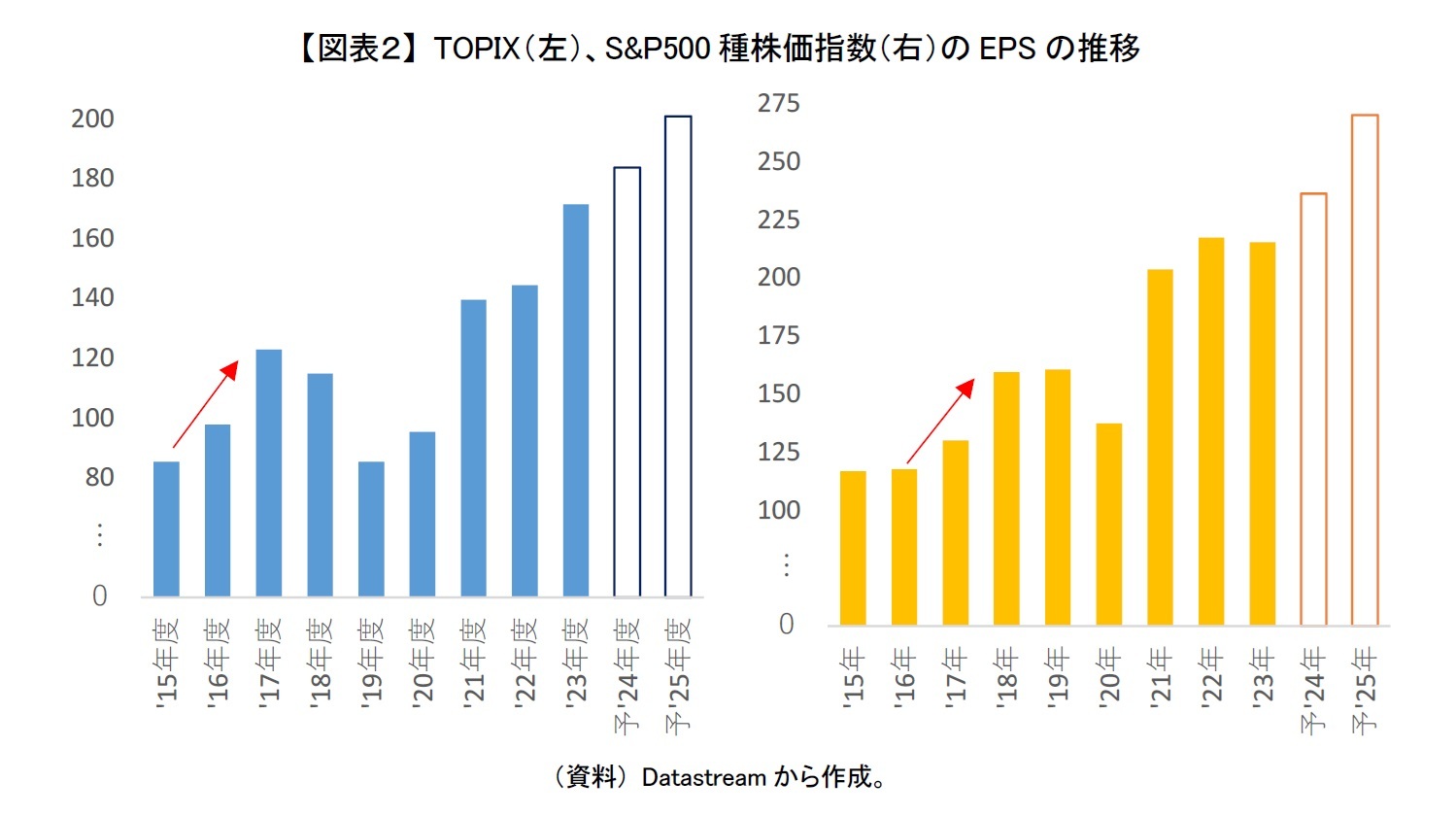

今後の日米株式の展開を占う上で、前回のトランプ相場を米国株式中心に整理したい。まず、当時の日米企業の業績動向をTOPIXとS&P500種株価指数のEPSで確認する【図表2】。S&P500種株価指数のEPSは2017年も伸びているが、それ以上に2018年に伸び、そして2019年には一服していたことが分かる。2017年に着任してから減税などの経済政策を実行して、その効果が享受できたのは着任初年よりも就任2年目であったことがうかがえる。ただ、政策によって米国の経済や企業の業績を底上げしたものの、潜在成長率が高まったわけではなかったため、政策の効果が一巡した2019年には業績拡大が一服したとみることができる。

また、TOPIXのEPSはS&P500種株価指数と同様に2017年度こそ大きく伸びたが、早くも2018年度は減益に沈んだ。2017年度は米経済政策の恩恵を受けた上に、2016年の大統領選挙後から為替市場で円安が進行したことも相まって、業績拡大が顕著であった。しかし、2018年度は米中貿易摩擦など日本企業の業績を押し下げる要因となった。

また、TOPIXのEPSはS&P500種株価指数と同様に2017年度こそ大きく伸びたが、早くも2018年度は減益に沈んだ。2017年度は米経済政策の恩恵を受けた上に、2016年の大統領選挙後から為替市場で円安が進行したことも相まって、業績拡大が顕著であった。しかし、2018年度は米中貿易摩擦など日本企業の業績を押し下げる要因となった。

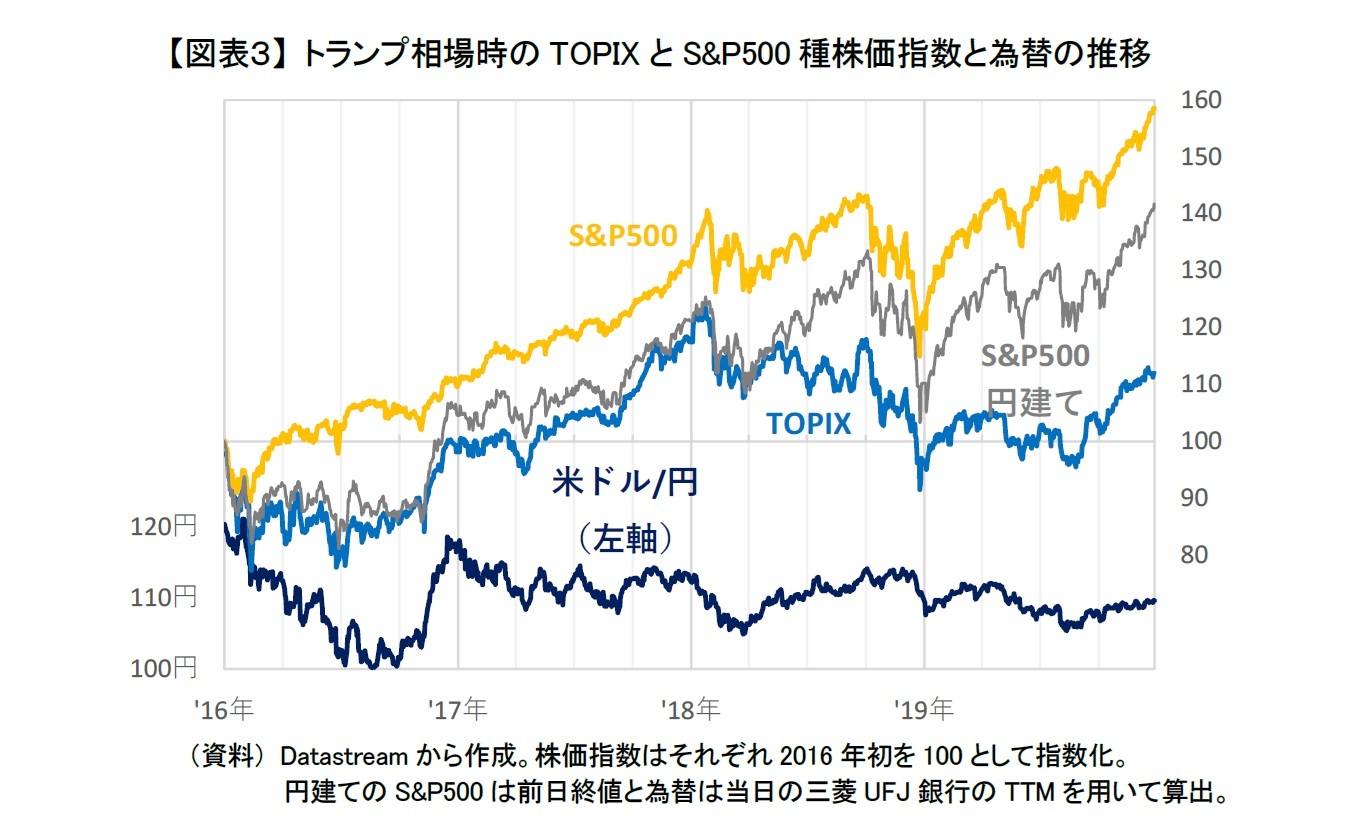

この日米の業績動向を踏まえた上で、次に日米株式の株価の推移を確認する【図表3】。S&P500種株価指数は、2016年の大統領選挙後から2018年初めまで、ほぼ右肩上がりで上昇した。大統領選直後にはバブルも懸念されたが、業績拡大が2017年、2018年続いたこともあって、1年以上も株価上昇が続いた。ただし、2018年初めから2019年の前半までは踊り場状態になった。2018年初めに相場が反転したのは、スマートフォンの販売鈍化、さらに米国でのインフレ懸念や金利上昇が嫌気されたのがきっかけであったが、背景には経済政策の効果が一巡しつつあることも背景にあっただろう。

一方、TOPIXは2018年前半まで円建てのS&P500種株価指数とほぼ同じ動きになっており、米国株式の上昇に追随できていたことが見て取れる。一転して、2018年後半はS&P500種株価指数に追随できなくなっており、やはり2018年度に業績が鈍化したことが背景にあったと考えられる。

一方、TOPIXは2018年前半まで円建てのS&P500種株価指数とほぼ同じ動きになっており、米国株式の上昇に追随できていたことが見て取れる。一転して、2018年後半はS&P500種株価指数に追随できなくなっており、やはり2018年度に業績が鈍化したことが背景にあったと考えられる。

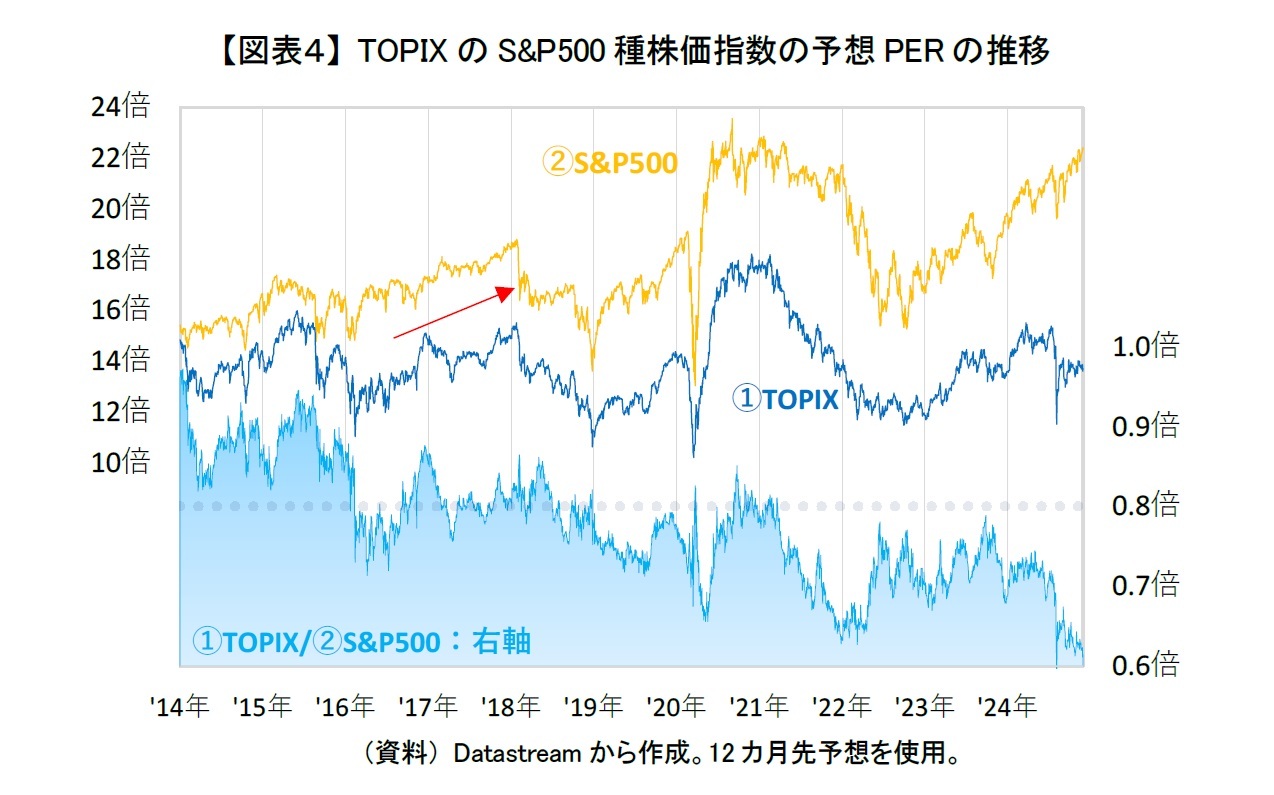

ここで、TOPIXとS&P500種株価指数の予想PERの推移も合わせてみると、S&P500種株価指数の予想PERは2016年に16倍台にあったが、2018年の年初には18倍台まで上昇している【図表4】。つまり、米国株式は業績拡大以上に期待先行で上昇していた面があったことが分かる。その一方で、その後の踊り場の時には、再び16倍台にまで低下した。このあたりからも、就任2年目に経済政策の効果一巡に伴って、米国株式から成長期待が剥落してきたことがうかがえる。

TOPIXは、2016年から2018年に概ねS&P500種株価指数の8割程度の評価であった。つまり、2018年後半に米国株式に追随できなかったのは、単純に日米の業績に格差があったことが改めて確認できる。

TOPIXは、2016年から2018年に概ねS&P500種株価指数の8割程度の評価であった。つまり、2018年後半に米国株式に追随できなかったのは、単純に日米の業績に格差があったことが改めて確認できる。

足元の米国株式は高過ぎるのか?

米国株式は、足元のS&P500種株価指数の予想PERは22倍と非常に高水準にある。それでも、トランプ次期大統領の経済政策に対する期待感があるうちは高PERが許容され、米国企業の業績が実際に2025年以降に拡大すると、それに伴って米国株式は上昇するかもしれない。

ただし、トランプ次期大統領の経済政策は規制緩和などへの期待もあるが、やはり目玉は前回と同様に減税である。そのため、今回も政策の効果が一巡した後は、成長期待の剥落を警戒する必要があると睨んでいる。仮に2025年は2017年の再来で米国株式が上昇したとしても、就任2年目となる2026年中には正念場を迎える可能性が高いのではないだろうか。

そのような展開になるなら米国株式投資はしばらく控えた方がよいと考える人がいるかもしれない。しかしながら、前回のトランプ相場でも、S&P500種株価指数は踊り場となった2018年以降も2016年の大統領選挙前や2017年初の就任直後の水準を下回っていない。2018年以降に成長期待が剥落したが、それまでに業績拡大した分、下値が切りあがっていたためである。今回についても米企業の業績拡大次第では、2026年以降も足元の水準を下回らない可能性がある。

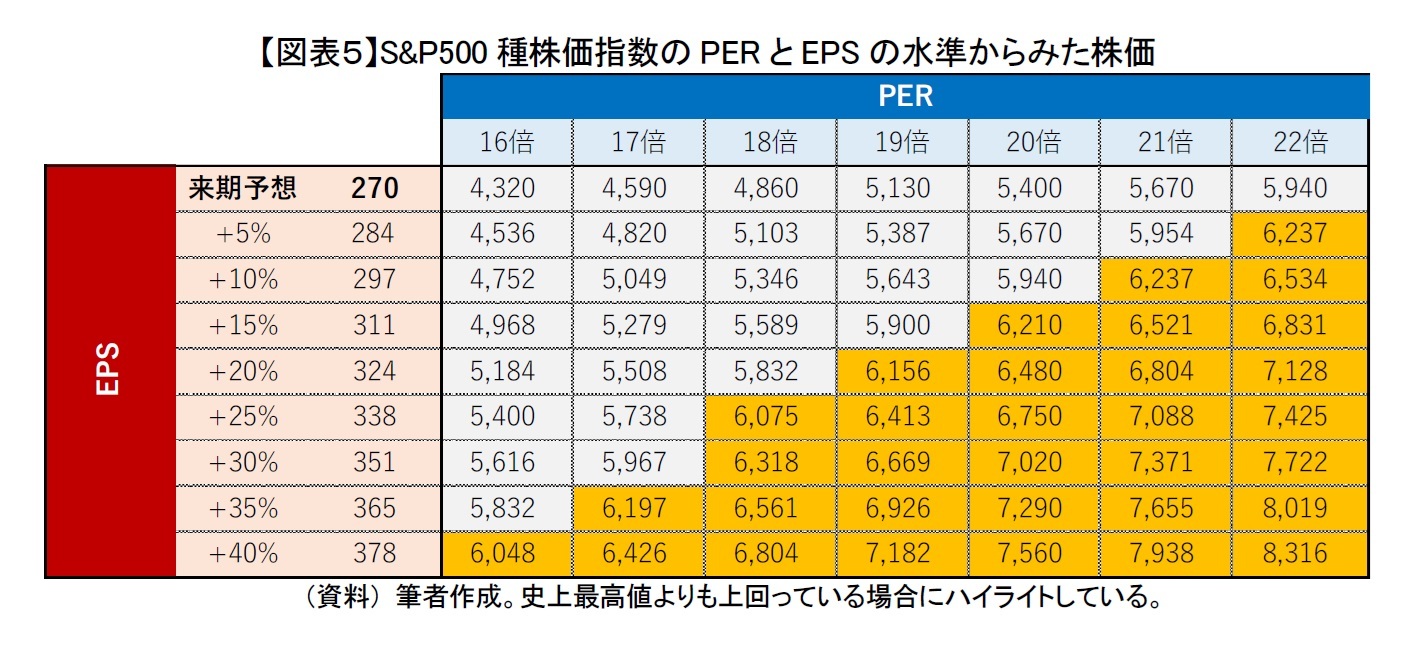

ここでS&P500種株価指数の水準感を確認すると、足元は来期25年予想EPSが270ポイントで予想PERは22倍越えとなっている【図表5】。これから成長期待が剥落し予想PERが19倍程度にまで低下したとしても、それまでにEPSが20%以上伸びていたのなら6,000ポイント、つまりは史上最高値を下回らない計算になる。そのような展開になると、足元の水準が高すぎるとはいえなくなってくる。

ただし、トランプ次期大統領の経済政策は規制緩和などへの期待もあるが、やはり目玉は前回と同様に減税である。そのため、今回も政策の効果が一巡した後は、成長期待の剥落を警戒する必要があると睨んでいる。仮に2025年は2017年の再来で米国株式が上昇したとしても、就任2年目となる2026年中には正念場を迎える可能性が高いのではないだろうか。

そのような展開になるなら米国株式投資はしばらく控えた方がよいと考える人がいるかもしれない。しかしながら、前回のトランプ相場でも、S&P500種株価指数は踊り場となった2018年以降も2016年の大統領選挙前や2017年初の就任直後の水準を下回っていない。2018年以降に成長期待が剥落したが、それまでに業績拡大した分、下値が切りあがっていたためである。今回についても米企業の業績拡大次第では、2026年以降も足元の水準を下回らない可能性がある。

ここでS&P500種株価指数の水準感を確認すると、足元は来期25年予想EPSが270ポイントで予想PERは22倍越えとなっている【図表5】。これから成長期待が剥落し予想PERが19倍程度にまで低下したとしても、それまでにEPSが20%以上伸びていたのなら6,000ポイント、つまりは史上最高値を下回らない計算になる。そのような展開になると、足元の水準が高すぎるとはいえなくなってくる。

一方で株価の低迷の可能性も考えられる。逆に史上最高値の6,000ポイントを維持するためには、それくらい急激に米国企業の業績が拡大する必要があるといえる。さらに、トランプ次期大統領の経済政策の効果一巡に加え、これまでけん引してきた米半導体、ハイテク企業の業績拡大の一巡も重なると、S&P500種株価指数の予想PER は19倍を維持できないだろう。もし予想PER が前回と同様に16倍まで下がったとすると、EPSが25%伸びていたとしても5,400ポイント、つまり史上最高値から10%程度下落する計算になる。

それに今回は、半導体・ハイテク企業等の業績のみならず、そもそも移民政策や関税政策が米国の経済や企業業績にマイナスに働き、前回のように米企業業績が伸びない、もしくはインフレや金利上昇が米国株式の重しになるかもしれない。米国株式は、2026年を待たず正念場を迎えることも考えられ、とりあえず年明けの大統領就任、並びに米企業の決算発表が、最初の山場といえそうである。

それに今回は、半導体・ハイテク企業等の業績のみならず、そもそも移民政策や関税政策が米国の経済や企業業績にマイナスに働き、前回のように米企業業績が伸びない、もしくはインフレや金利上昇が米国株式の重しになるかもしれない。米国株式は、2026年を待たず正念場を迎えることも考えられ、とりあえず年明けの大統領就任、並びに米企業の決算発表が、最初の山場といえそうである。

日本株式は米国の動向次第

日本株式にとっても、強い米国経済や米国株式は追い風といえる。日本株式は米国株式と比べると劣後するかもしれないが、2025年も2017年と同様に上昇する展開を期待したい。ただし、今回は関税問題などのマイナス面が前回よりも早く出てしまうと米国株式に追随できない可能性もあるため、米国というかトランプ次期大統領の動向次第といえそうである。

足元のTOPIXの予想PERは、13倍後半で推移している。足元では日本企業の業績の先行きに対して警戒感があるとはいえ、来期2025年度の減益に落ち込むことは想定されていない株価水準である。もし、米国の関税政策や為替の変動によって2025年度が減益に沈むことがあると、日本株式の水準が一段、切り下がることが考えられるため、注意が必要といえよう。

足元のTOPIXの予想PERは、13倍後半で推移している。足元では日本企業の業績の先行きに対して警戒感があるとはいえ、来期2025年度の減益に落ち込むことは想定されていない株価水準である。もし、米国の関税政策や為替の変動によって2025年度が減益に沈むことがあると、日本株式の水準が一段、切り下がることが考えられるため、注意が必要といえよう。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2024年12月03日「研究員の眼」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【トランプ相場、実は就任2年目が正念場~前回のトランプ相場から今後の日米株式を占う~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

トランプ相場、実は就任2年目が正念場~前回のトランプ相場から今後の日米株式を占う~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!