- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 不透明感を増す利上げの行方~日銀金融政策のポイントと見通し

2024年10月07日

文字サイズ

- 小

- 中

- 大

1.トピック:不透明感を増す利上げの行方

日銀金融政策の先行き不透明感が強まっている。日銀は利上げの継続方針を維持しているが、8月以降、利上げを阻害しかねない新たな複数の要因が浮上したためだ。

最近の日銀の動きと取り巻く環境を振り返ったうえで、今後のシナリオについて考察する。

最近の日銀の動きと取り巻く環境を振り返ったうえで、今後のシナリオについて考察する。

(7月MPM後に利上げを巡る情勢が複雑化)

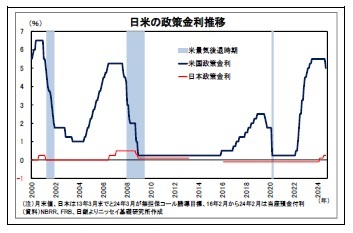

まず、日銀を巡る動きを振り返ると、日銀は今年3月にマイナス金利解除・YCC撤廃を軸とする金融政策の正常化に踏み切ったのに続いて、7月30-31日に開催されたMPM(金融政策決定会合)において政策金利を0.25%程度へと引き上げる追加利上げを決定した(合わせて、長期国債買入れ減額の具体的計画も決定)。

まず、日銀を巡る動きを振り返ると、日銀は今年3月にマイナス金利解除・YCC撤廃を軸とする金融政策の正常化に踏み切ったのに続いて、7月30-31日に開催されたMPM(金融政策決定会合)において政策金利を0.25%程度へと引き上げる追加利上げを決定した(合わせて、長期国債買入れ減額の具体的計画も決定)。

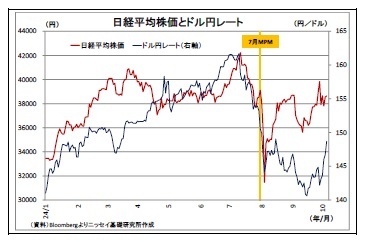

問題はその直後に起こった。日銀の7月利上げは、(1)「経済・物価が日銀の想定に沿って推移していること」に加え、(2)既往の円安などから「物価の上振れリスクに注意する必要が出てきたこと」が背景と説明された。しかし、日銀による事前の情報発信が乏しく、市場の織り込みが不十分な段階で実施されたうえ、MPM後の植田総裁発言が早期の追加利上げに前向きと受け止められた1ことが市場の動揺に繋がった。

問題はその直後に起こった。日銀の7月利上げは、(1)「経済・物価が日銀の想定に沿って推移していること」に加え、(2)既往の円安などから「物価の上振れリスクに注意する必要が出てきたこと」が背景と説明された。しかし、日銀による事前の情報発信が乏しく、市場の織り込みが不十分な段階で実施されたうえ、MPM後の植田総裁発言が早期の追加利上げに前向きと受け止められた1ことが市場の動揺に繋がった。さらに、直後には、ISM製造業指数や米雇用統計の悪化を受けて米景気の大幅な悪化懸念が台頭したことで、FRBによる大幅な利下げ観測を巻き込む形で急速な円高・株安が発生した。つまり、7月MPM後に金融市場の混乱と(その一因にもなっている)米国経済の大幅な減速懸念という利上げ継続に対する逆風が顕在化した形となっている。

こうした事態を受けて、市場の混乱を収拾する狙いもあって、日銀の情報発信はハト派化した。内田日銀副総裁は。8月7日の講演において「内外の金融資本市場の急激な変動がみられるもとで、当面、現在の水準で金融緩和をしっかりと続けていく必要がある」、「金融資本市場が不安定な状況で、利上げをすることはない」と市場への配慮を強調。さらに9月19-20日に開催されたMPM後の植田総裁会見では、「(日銀の想定する)経済・物価見通しが実現していくとすれば、それに応じて引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになる」と従来の基本方針を改めて表明する一方で、米国経済をはじめとする海外経済の不透明さや金融市場の不安定さを指摘しつつ、政策判断に当たっての「時間的な余裕はある」と今後の追加利上げの判断を慎重に行う方針を表明した(詳細はP6~7をご参照)。

また、9月MPMの直前には、FRBが利上げを進める日銀と逆行する形で利下げを開始したほか、自民党総裁選で勝利して就任した石破新首相が、もともと利上げを容認する姿勢を示していたにもかかわらず、今月2日に、「個人的には現在、追加の利上げをするような環境にあるとは考えていない」と利上げ牽制と受けとれる発言2をするなど、日銀の利上げを巡る新たな変数が発生し、情勢は複雑化している。

また、9月MPMの直前には、FRBが利上げを進める日銀と逆行する形で利下げを開始したほか、自民党総裁選で勝利して就任した石破新首相が、もともと利上げを容認する姿勢を示していたにもかかわらず、今月2日に、「個人的には現在、追加の利上げをするような環境にあるとは考えていない」と利上げ牽制と受けとれる発言2をするなど、日銀の利上げを巡る新たな変数が発生し、情勢は複雑化している。

なお、この間に市場における利上げの織り込みは低下している。OIS市場が織り込む日銀による追加利上げの状況を時系列で追うと、利上げが実施されてタカ派的なメッセージが発せられた7月MPMの直後には年内における1回(0.25%換算)の追加利上げをかなり織り込んでいた。しかし、8月以降に織り込みが剥落した結果、足元における今後1年間における利上げの織り込みは1回(同)にも満たない。

なお、この間に市場における利上げの織り込みは低下している。OIS市場が織り込む日銀による追加利上げの状況を時系列で追うと、利上げが実施されてタカ派的なメッセージが発せられた7月MPMの直後には年内における1回(0.25%換算)の追加利上げをかなり織り込んでいた。しかし、8月以降に織り込みが剥落した結果、足元における今後1年間における利上げの織り込みは1回(同)にも満たない。

1 今後の利上げ方針について、植田総裁は「様々な指標を確認しつつ、ある程度まとまって見通し通りであるということが判断できれば、そこで次の判断をしていく」と説明。過去30年超えたことのない水準である0.5%の壁についても 「(壁として)特に意識していない」と否定的な見解を表明した。

2 石破首相は、翌3日に、「前日の発言は植田日銀総裁と同様の認識を示したもの」と釈明している。

(追加利上げを左右するポイントは?)

このように、日銀の利上げを取り巻く環境は複雑化しているが、日銀による今後の追加利上げを左右するポイントを整理すると次の通りとなる。

このように、日銀の利上げを取り巻く環境は複雑化しているが、日銀による今後の追加利上げを左右するポイントを整理すると次の通りとなる。

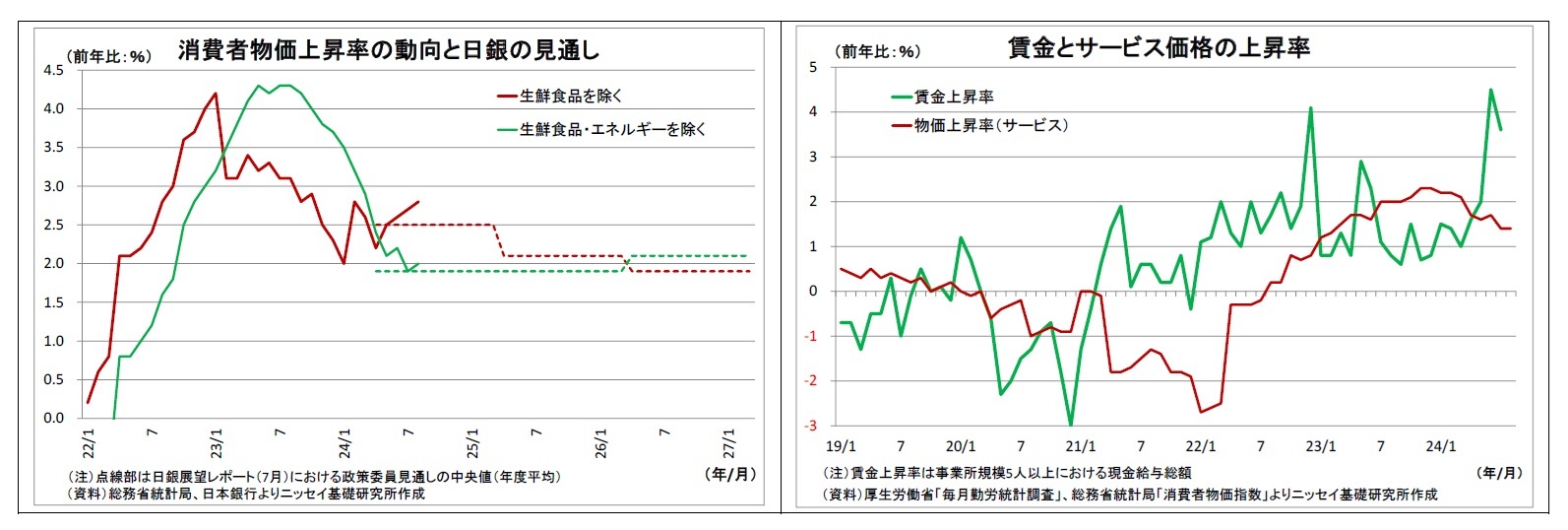

(1) 国内経済・物価はオントラックか?

まず、最も重要なポイントとしては、「国内経済・物価が日銀の想定に沿って推移していくか?」という点が挙げられる。日銀は7月の展望レポートにおいて、26年度にかけて消費者物価上昇率(コア及びコアコア)が物価目標である2%近辺で推移するとの見通しを示しており、今後も経済・物価が見通しに沿って推移するのであれば、利上げを実施していく方針を堅持している。

そして、具体的に注視していく指標としては、賃金、物価(特に賃金の影響が出やすいサービス価格)、インフレ期待、総需要・GDPギャップ、既往の金利上昇の経済への影響などを挙げている(7月MPM後の総裁会見にて)。

日銀は見た目の物価上昇率ではなく、基調的な物価上昇率を重視しているが、その数値を明示しているわけではない。また、「経済・物価が日銀の想定に沿って推移しているか?」についても、総合的な評価だけに、日銀の主観に大きく依存している。従って、現実的には「“国内経済・物価が日銀の想定に沿って推移している”と日銀が主張できるか(エビデンスは揃っているか)?」が利上げ判断を左右すると言えるだろう。

まず、最も重要なポイントとしては、「国内経済・物価が日銀の想定に沿って推移していくか?」という点が挙げられる。日銀は7月の展望レポートにおいて、26年度にかけて消費者物価上昇率(コア及びコアコア)が物価目標である2%近辺で推移するとの見通しを示しており、今後も経済・物価が見通しに沿って推移するのであれば、利上げを実施していく方針を堅持している。

そして、具体的に注視していく指標としては、賃金、物価(特に賃金の影響が出やすいサービス価格)、インフレ期待、総需要・GDPギャップ、既往の金利上昇の経済への影響などを挙げている(7月MPM後の総裁会見にて)。

日銀は見た目の物価上昇率ではなく、基調的な物価上昇率を重視しているが、その数値を明示しているわけではない。また、「経済・物価が日銀の想定に沿って推移しているか?」についても、総合的な評価だけに、日銀の主観に大きく依存している。従って、現実的には「“国内経済・物価が日銀の想定に沿って推移している”と日銀が主張できるか(エビデンスは揃っているか)?」が利上げ判断を左右すると言えるだろう。

(2) 米経済はハードランディングを回避できるか?

追加利上げ判断を左右する2つ目のポイントは「米経済がハードランディング(失速)を回避できるか」という点だ。米国は経済規模で世界全体の1/4を占め、日本にとって最大の輸出先であるうえ、基軸通貨ドルの発行国でもあるだけに、米国経済の行方は日本の経済・物価動向に多大な影響を及ぼす。

従って、日銀が利上げを継続するためには、米国経済がソフトランディング(緩やかな減速)若しくはノーランディング(減速すらしない)に向かい、日本経済への逆風が大きく強まらないことが不可欠となる。

(3) 金融市場の不安定さが緩和するか?

また、「金融市場の不安定さが緩和するか」という点も日銀の利上げ判断に影響する。株価や円相場は未だ不安定な状況が継続しているが、特に大幅な円高・株安が発生した場合には、実体経済や物価への負の影響を通じて、日銀の利上げを阻むことになりかねない。この点において、上記の米経済の行方も金融市場の安定に大きな影響を与える要素になる。

(4) 政権が利上げを容認するか?

そして、利上げ判断を巡る最後のポイントとしては、「政権が利上げを容認するか?」という点が挙げられる。国際的なスタンダードとして、物価の安定のためには中央銀行の独立性が重要とされ、日本銀行法にも、「日本銀行の通貨及び金融の調節における自主性は、尊重されなければならない」と、金融政策の独立性についての定めがある。このため、日本の歴代政権も基本的に独立性を尊重することを建前としてきたが、金融政策がマクロ経済政策の一翼を担っているだけに、政権によっては金融政策の方針に大きく関与することもあった。

日銀としても、日銀法に「政府の経済政策の基本方針と整合的なものとなるよう、常に政府と連絡を密にし、十分な意思疎通を図らなければならない」との定めがあるほか、民意を受けた政権の意向を全く無視するわけにもいかないだろう。従って、仮に政府が利上げに対して反対姿勢を示す場合には、利上げのハードルが上がると考えられる。

追加利上げ判断を左右する2つ目のポイントは「米経済がハードランディング(失速)を回避できるか」という点だ。米国は経済規模で世界全体の1/4を占め、日本にとって最大の輸出先であるうえ、基軸通貨ドルの発行国でもあるだけに、米国経済の行方は日本の経済・物価動向に多大な影響を及ぼす。

従って、日銀が利上げを継続するためには、米国経済がソフトランディング(緩やかな減速)若しくはノーランディング(減速すらしない)に向かい、日本経済への逆風が大きく強まらないことが不可欠となる。

(3) 金融市場の不安定さが緩和するか?

また、「金融市場の不安定さが緩和するか」という点も日銀の利上げ判断に影響する。株価や円相場は未だ不安定な状況が継続しているが、特に大幅な円高・株安が発生した場合には、実体経済や物価への負の影響を通じて、日銀の利上げを阻むことになりかねない。この点において、上記の米経済の行方も金融市場の安定に大きな影響を与える要素になる。

(4) 政権が利上げを容認するか?

そして、利上げ判断を巡る最後のポイントとしては、「政権が利上げを容認するか?」という点が挙げられる。国際的なスタンダードとして、物価の安定のためには中央銀行の独立性が重要とされ、日本銀行法にも、「日本銀行の通貨及び金融の調節における自主性は、尊重されなければならない」と、金融政策の独立性についての定めがある。このため、日本の歴代政権も基本的に独立性を尊重することを建前としてきたが、金融政策がマクロ経済政策の一翼を担っているだけに、政権によっては金融政策の方針に大きく関与することもあった。

日銀としても、日銀法に「政府の経済政策の基本方針と整合的なものとなるよう、常に政府と連絡を密にし、十分な意思疎通を図らなければならない」との定めがあるほか、民意を受けた政権の意向を全く無視するわけにもいかないだろう。従って、仮に政府が利上げに対して反対姿勢を示す場合には、利上げのハードルが上がると考えられる。

(メインシナリオは利上げ路線継続)

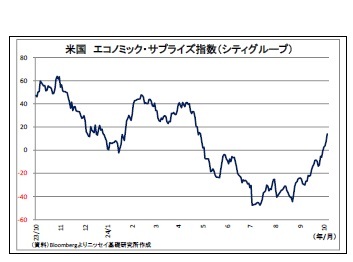

(メインシナリオは利上げ路線継続)以上のポイントを踏まえて先行き1年程度の日銀金融政策の見通しを考えると、今後も日銀の利上げが継続される可能性が高い。まず、外部環境にあたる米経済については、ハードランディングを避けられると見ている。8月以降、大幅な悪化懸念がたびたび高まってきたが、過剰反応の側面が強かったと考えている。もともと全体として景気の大幅な悪化を示唆するほど崩れていたわけではなく、既に足元では市場の予想を上回る指標も増えてきている。FRBがこれまで政策金利を高い水準に維持してきた影響で景気は減速に向かうと見ているが、FRBによる段階的な利下げやインフレの鈍化に支えられ、緩やかな減速(ソフトランディング)に留まると見込んでいる。その場合、金融市場の警戒感も緩和し、不安定さも徐々に緩和されていくことになる。

また、国内経済についても、今後は既往の円安に起因する物価上昇圧力が鈍化する一方で高めの賃金上昇が継続し、実質賃金がプラス化することで内需の回復が支えられるだろう。そうした中で、物価面では、賃金コストの上昇分を価格に転嫁する動きが徐々に強まりそうだ。

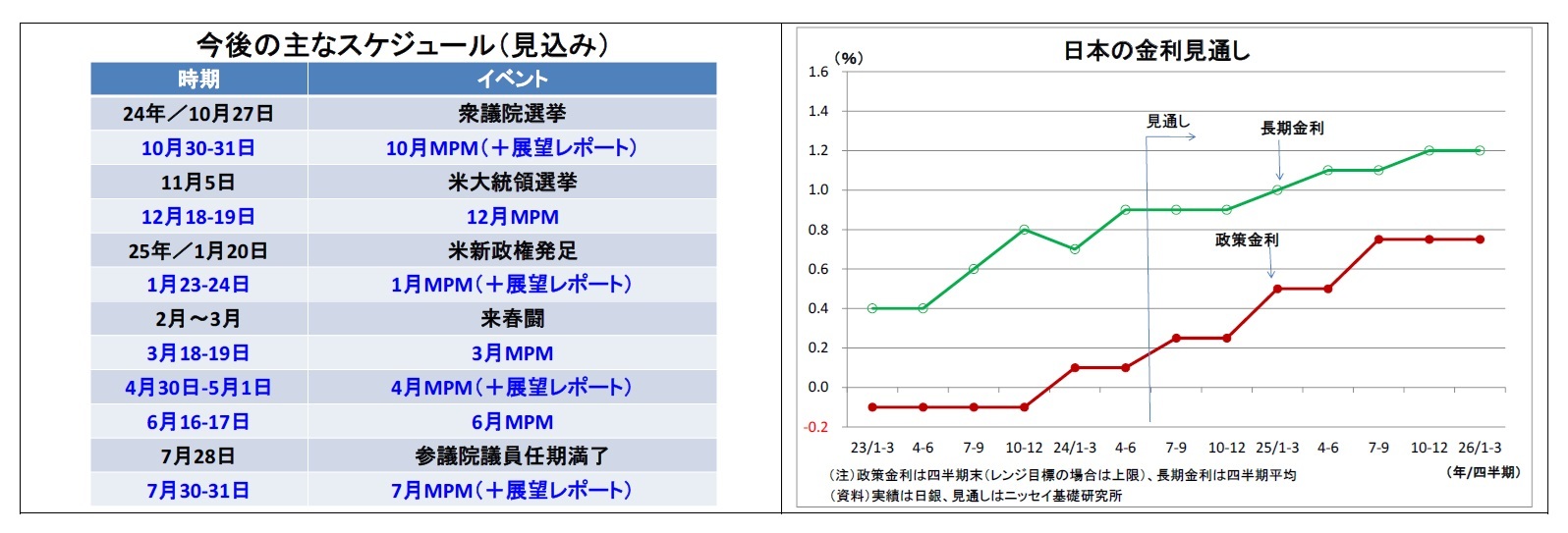

こうした状況を受けて、日銀は来年1月23-24日のMPMにおいて、(1)今年秋以降の実質賃金のプラス化定着が確認され、(2)(来年2月に本格化する)来春闘での高めの賃上げも見通せる状況になったこと、(3)年末商戦の結果も含めて米経済が大幅な減速を回避していること、を根拠として、政策金利を0.50%程度へ引き上げると予想している。筆者は、先月まで、今年12月の利上げを予想していたが、9月MPMにおいて日銀が利上げ判断に慎重を期す方針を強調したことを受けて、利上げの時期をやや後ろ倒ししている。

その後も、(1)参院選を通過したこと、(2)来春闘での高めの賃上げがデータとして確認されつつあること、を根拠として、来年7月30-31日のMPMで0.75%程度への利上げを実施すると見込んでいる。このレベルまでの利上げであれば、中立金利に到達したかどうかの議論にはなりづらい3。

なお、新しく首相となった石破氏による今月月初の利上げに対する慎重な発言については、自身の総裁選勝利後に市場で円高・株安反応が生じたことを受けて、来る総選挙への影響を危惧して株価対策として発せられたものと受け止めている。もともと同氏は金融緩和に前向きではないとみられるほか、日銀が「追加利上げ後も金利水準は低く、緩和的な金融環境が保たれること」を丁寧に説明することで、政権は緩やかな利上げを容認すると予想している。

その後も、(1)参院選を通過したこと、(2)来春闘での高めの賃上げがデータとして確認されつつあること、を根拠として、来年7月30-31日のMPMで0.75%程度への利上げを実施すると見込んでいる。このレベルまでの利上げであれば、中立金利に到達したかどうかの議論にはなりづらい3。

なお、新しく首相となった石破氏による今月月初の利上げに対する慎重な発言については、自身の総裁選勝利後に市場で円高・株安反応が生じたことを受けて、来る総選挙への影響を危惧して株価対策として発せられたものと受け止めている。もともと同氏は金融緩和に前向きではないとみられるほか、日銀が「追加利上げ後も金利水準は低く、緩和的な金融環境が保たれること」を丁寧に説明することで、政権は緩やかな利上げを容認すると予想している。

3 日銀は中立金利を特定していないが、日銀が公表している自然利子率の各種推計をベースとして、インフレ期待が物価目標見合いの2%になることを前提とした場合、中立金利は1~2.5%になる。

(念頭に置いておくべきリスクシナリオ)

以上がメインシナリオだが、米国経済の行方をはじめとして、不確実性が高めであることも否定できない。従って、リスクシナリオについても念頭に置いておくことが肝要だろう。

まず、主なリスクシナリオの一つ目は、「米景気への不安感がなかなか緩和せず、市場の不安定な状態が長引いたり、ぶり返したりする場合」だ。この場合は、市場の動向ならびに国内経済への波及を慎重に見極める必要が出てくる。日銀の利上げ路線は継続されるものの、市場の不安定さやその背後にある米経済への懸念が緩和するまで、追加利上げの時期が後ろ倒しになると想定される。

以上がメインシナリオだが、米国経済の行方をはじめとして、不確実性が高めであることも否定できない。従って、リスクシナリオについても念頭に置いておくことが肝要だろう。

まず、主なリスクシナリオの一つ目は、「米景気への不安感がなかなか緩和せず、市場の不安定な状態が長引いたり、ぶり返したりする場合」だ。この場合は、市場の動向ならびに国内経済への波及を慎重に見極める必要が出てくる。日銀の利上げ路線は継続されるものの、市場の不安定さやその背後にある米経済への懸念が緩和するまで、追加利上げの時期が後ろ倒しになると想定される。

(2024年10月07日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【不透明感を増す利上げの行方~日銀金融政策のポイントと見通し】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

不透明感を増す利上げの行方~日銀金融政策のポイントと見通しのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!