- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 資産運用 >

- 長期投資におけるリターンとリスク-長期投資では年率リターンと年率リスクで判断してはいけない

長期投資におけるリターンとリスク-長期投資では年率リターンと年率リスクで判断してはいけない

金融研究部 熊 紫云

文字サイズ

- 小

- 中

- 大

投資商品の特性は年率リターンと年率リスクで表すことが多い。短期的価格変動を表す年率リスクが大きい投資商品に対して不安を感じることは当然のことかもしれない。しかし、長期投資の場合はリターンとリスクについて違った考え方が必要である。

投資期間が長くなると累積リターンと累積リスクは大きくなるが、それぞれが実際どれだけ増加するかを過去のデータ等を用いて確認してみたい。また、投資期間をT年間と仮定すると、累積リスクは年率リスクのT倍になるのではなく、√T倍になるという簡便法があるが、この方法が実際に役に立つのかどうかも確認したい。

1 基礎研レポート「新NISAでは何にどのように投資したら良いのか-長期の資産形成ではリスクよりもリターンを気にすべき」をご参照ください。

1――投資におけるリターンとリスク

一定期間(1日、1か月、1年など)の収益率をパーセンテージ(%)で表したものが「リターン」と呼ばれる。尚、期待リターンとは、簡単に言うと将来予想されるリターンの平均である。

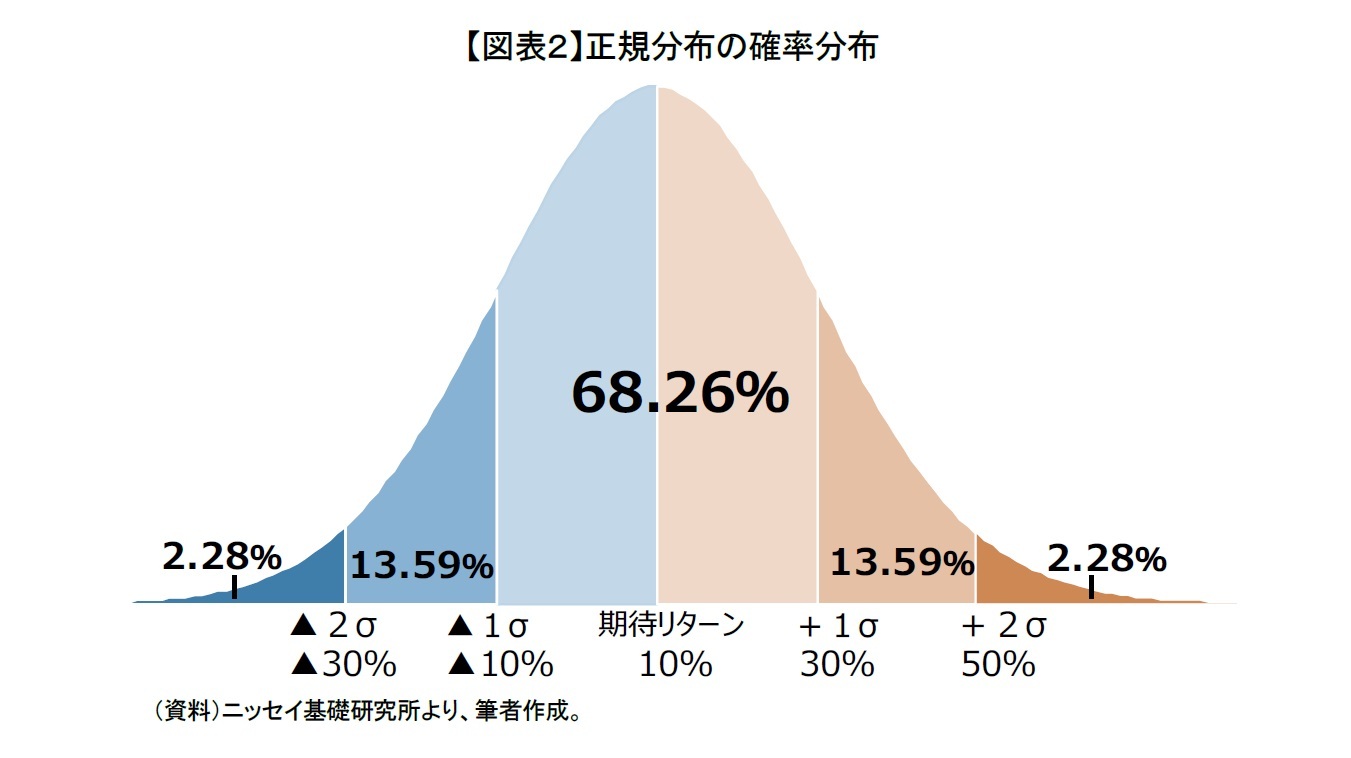

投資商品のリターンは日々変動しており、将来のリターンは期待リターンを中心に正規分布に従って変動すると仮定している。標準偏差は将来のリターンが期待リターンからどの程度ばらついているかを示し、将来のリターンの不確実性を表している。

リターンの過去の実績値は日次、週次、月次、年次等、期間の刻み方によって様々である。異なる期間におけるリターンを年間ベースで換算することは年率換算(以下、年換算)という。投資の世界では、月次リターンを年率リターンや年率リスクに換算して投資商品の特性として表すことが多い。

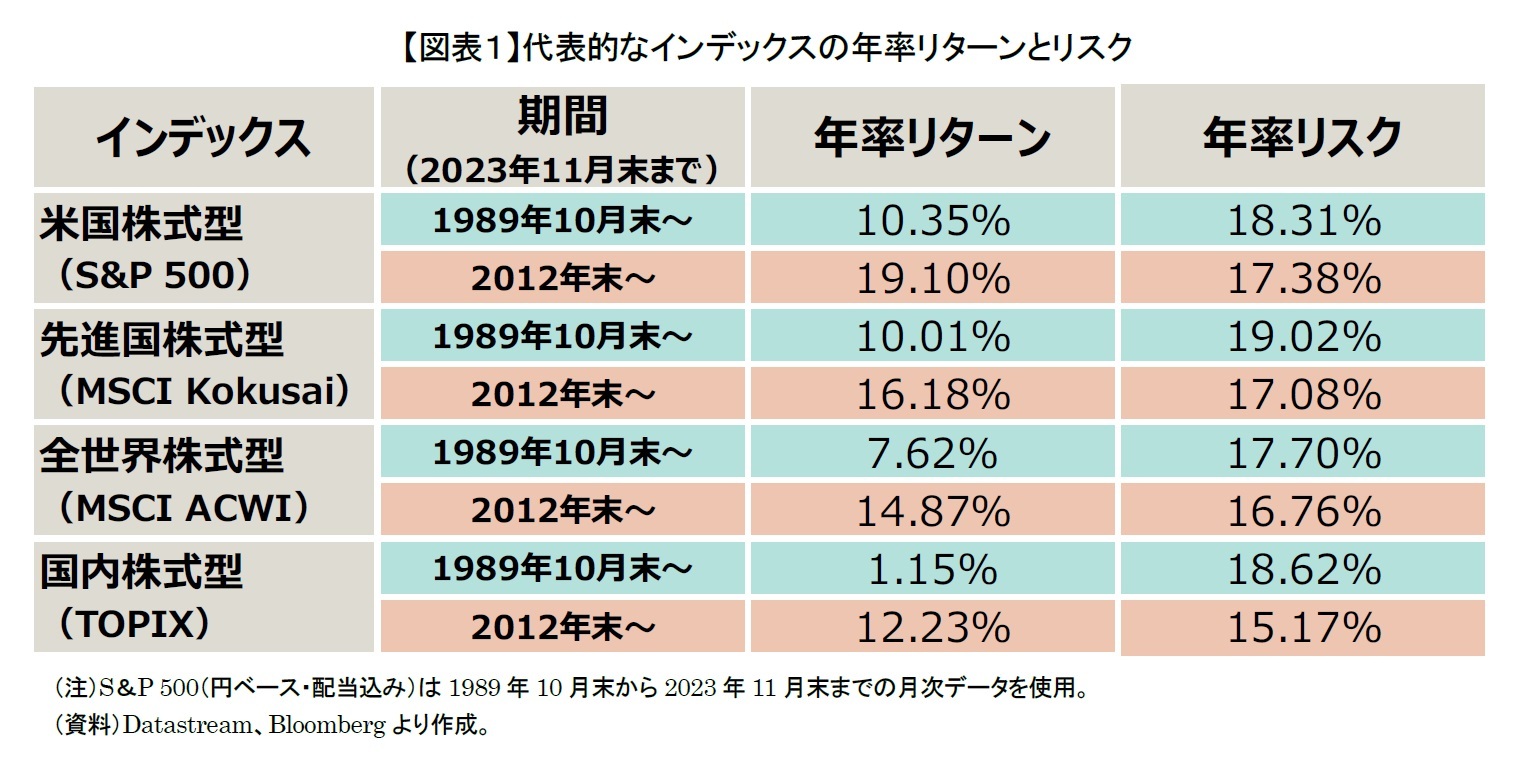

代表的な市場インデックスであるS&P 500とMSCI Kokusai、MSCI ACWI、TOPIXについて、1989年10月末~2023年11月末、2012年末~2023年11月末という2つの期間で月次データを使って、年率リターンと年率リスクを計測してみた。その結果を図表1で示す。

過去のデータから、米国株式が組み入れられているS&P 500、日本を除く先進国株式を代表するMSCI Kokusai、先進国株式と新興国株式を代表するMSCI ACWIが7%~19%台の年率リターン、16%~19%台の年率リスクであり、こうした株式インデックスに連動するものは、インデックス投資の中では、一般的に高リスク高リターンの投資対象とされている。

ある投資商品のリターンが正規分布に従っていれば、将来のリターンは期待リターンを中心に左右対称に拡がる分布となる。例えば、S&P 500の期待リターンを年率10%で、リスク(σ)を年率20%と仮定すると、今後1年間で、リターンが▲30%(期待リターン-2σ)以下となる確率は2.28%で、▲10%(期待リターン-1σ)以下となる確率は2.28%+13.59%で15.87%となる(図表2)。ちなみに、図表2には書かれていないが、元本割れとなる確率は30.85%もある。これだけ元本割れリスクが高いと怖くて投資できないと考える人がいても不思議ではない。しかし、次章以降で説明するが、長期投資の場合では違った考え方が必要である。

しかし実際のところ、同じ投資対象の場合、過去のどの期間においても同じ正規分布に従う同一分布性があり、リターンとリスクがいつも同じ水準なのだろうか。

結論から言うと、過去のデータのどの期間を使うかによって、リターンの平均がかなり変わってくるので、実は期待リターンの推定はかなり難しい。

例えば、国内株式が組み入れられているTOPIXを見てみよう。1989年末の日本バブル崩壊、2000年ITバブル崩壊の金融危機から影響を受け、年率リターンが1.15%に過ぎない一方、2012年末以降はアベノミクスによって株高が進んでいるため、年率リターンが12%台で高くなる。

1989年10月末から2023年11月末まででは、S&P 500、MSCI Kokusai、MSCI ACWIの年率リターンが7%~10%であるのに対して、2012年末から2023年11月末まででは2008年リーマン・ショックの金融危機の期間が除外されるので、15%~19%程度と高くなる。このように、経済、社会構造などの変化があるため、同じ投資商品であっても過去のデータの切り取り方によって、リターンの平均は違ってくる。しかも切り取る過去のデータの期間が短いほど、その期間でのリターンの平均の違いは大きくなる傾向にある。

一方、各株式インデックスのリターンのばらつき度合いを表すリスク(標準偏差)の水準があまり変わらない点は注目すべきである。1989年10月末から2023年11月末まででも2012年末から2023年11月末まででも、偶然かもしれないが、どちらの期間でも年率リスクは15%~19%台である。

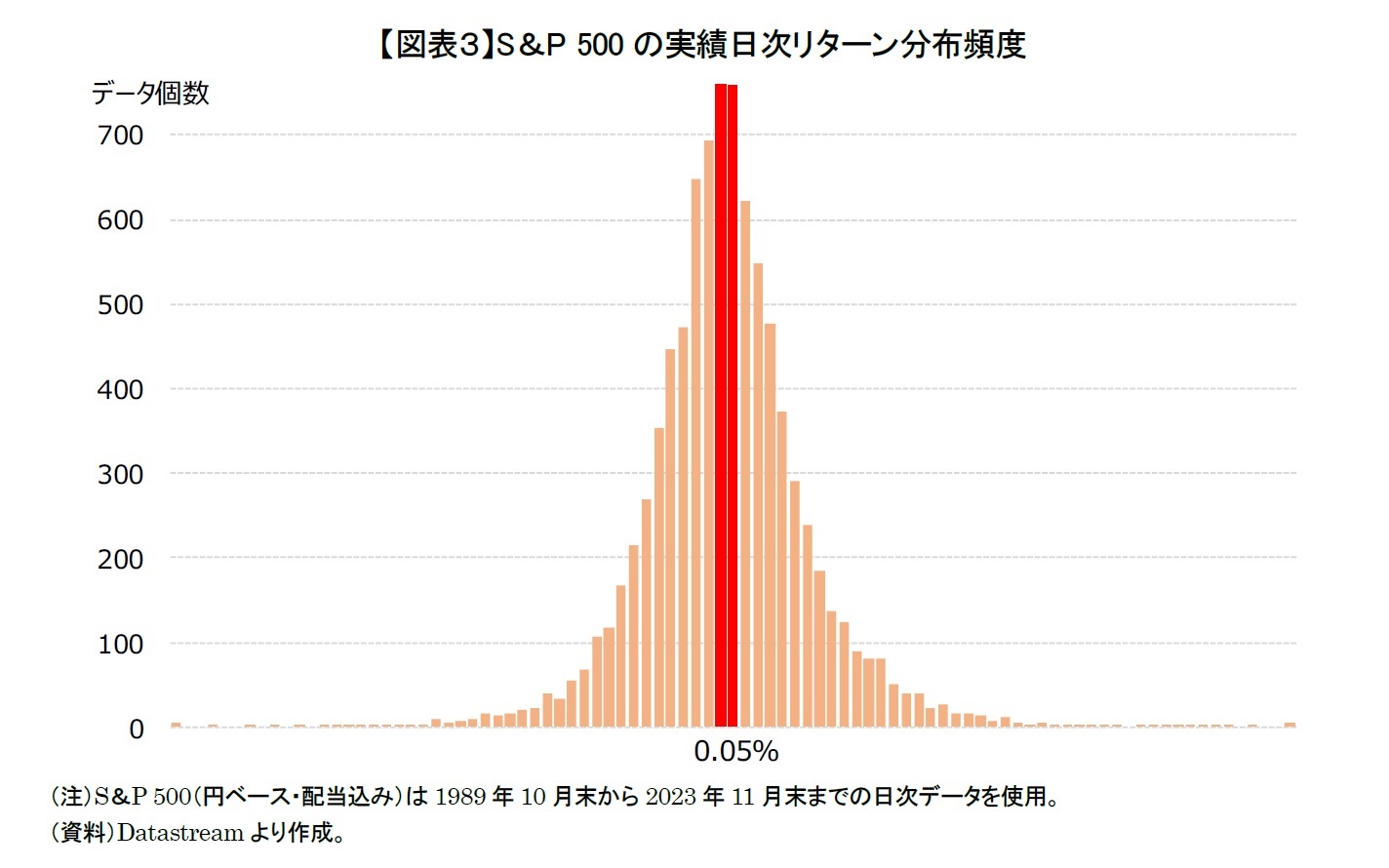

では次に、過去のデータの切り取り方でリターンの平均が変わることは分かったものの、特定期間内における過去のリターンがリターンの平均を中心に正規分布に従っているのかを確認してみよう。統計上データ数が多い方が良いので、S&P 500を例に、1989年10月末から2023年11月末までの8892個の日次リターンの分布頻度を図にしてみた(図表3)。

過去のデータの切り取り方によって、中心となるリターンの平均は多少左右に移動するかもしれないが、同じ投資商品の将来のリターンは同一の正規分布に従っていると仮定して考えていきたい。

そこで、次章からは、こうしたことを踏まえて長期投資におけるリターンとリスクをどのように考えるべきかについて、その考え方を説明していきたい。

本資料記載のデータは各種の情報源から入手・加工したものであり、その正確性と完全性を保証するものではありません。

また、本資料は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年12月22日「基礎研レポート」)

このレポートの関連カテゴリ

金融研究部

熊 紫云

熊 紫云のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/03/18 | 長期投資の対象、何が良いのか-S&P500、ナスダック100、先進国株式型で良かった | 熊 紫云 | 基礎研レター |

| 2025/03/14 | 株式インデックス投資において割高・割安は気にするべきか-長期投資における判断基準について考える | 熊 紫云 | 基礎研レポート |

| 2025/01/22 | 日本の株式インデックスは長期投資に向いているのか~なぜ海外の主要な株式インデックスは上昇してきたのか | 熊 紫云 | 基礎研レポート |

| 2024/11/26 | 新NISA、積立投資と一括投資、どっちにしたら良いのか~なぜ米国株式型が強かったのか~ | 熊 紫云 | ニッセイ景況アンケート |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【長期投資におけるリターンとリスク-長期投資では年率リターンと年率リスクで判断してはいけない】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

長期投資におけるリターンとリスク-長期投資では年率リターンと年率リスクで判断してはいけないのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!