- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 米国経済 >

- 米FOMC(23年12月)-予想通り、政策金利を据え置き。24年の3回利下げを示唆

2023年12月14日

文字サイズ

- 小

- 中

- 大

1.金融政策の概要:市場の予想通り、政策金利を据え置き

米国で連邦公開市場委員会(FOMC)が12月12-13日(現地時間)に開催された。FRBは事前の予想通り政策金利を据え置いた。量的緩和政策の変更はなかった。

今回発表された声明文では、景気判断部分で経済活動が第3四半期から鈍化したことに加え、インフレ率が過去1年間で緩和したことが示された。また、フォワードガイダンス部分では追加的な金融引締めに関する表記は維持されたものの、その必要性に関する表現が弱められた。

今回の金融政策方針は全会一致での決定となった。

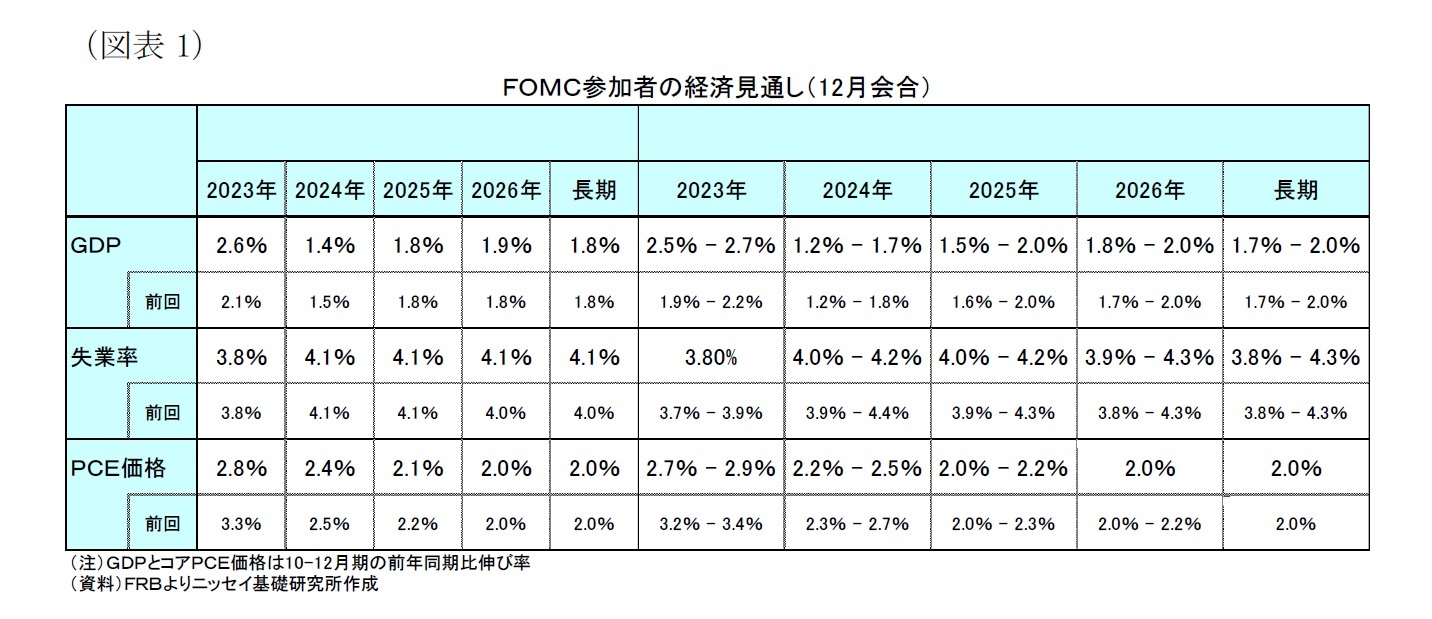

FOMC参加者の経済見通し(SEP)は前回(9月)から、23年の成長率が上方修正されたほか、インフレ率が下方修正された。24年から26年の変更は小幅に留まった(後掲図表1)。

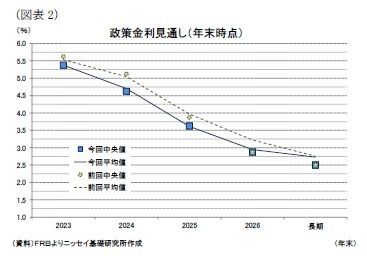

政策金利見通し(中央値)は24年が4.6%と前回から▲0.5%ポイント下方修正され、23年の5.4%から1回0.25%で3回の利下げを織り込む水準となった。25年は▲0.25%ポイント下方修正された一方、26年の見通しに変更は無かった。

今回発表された声明文では、景気判断部分で経済活動が第3四半期から鈍化したことに加え、インフレ率が過去1年間で緩和したことが示された。また、フォワードガイダンス部分では追加的な金融引締めに関する表記は維持されたものの、その必要性に関する表現が弱められた。

今回の金融政策方針は全会一致での決定となった。

FOMC参加者の経済見通し(SEP)は前回(9月)から、23年の成長率が上方修正されたほか、インフレ率が下方修正された。24年から26年の変更は小幅に留まった(後掲図表1)。

政策金利見通し(中央値)は24年が4.6%と前回から▲0.5%ポイント下方修正され、23年の5.4%から1回0.25%で3回の利下げを織り込む水準となった。25年は▲0.25%ポイント下方修正された一方、26年の見通しに変更は無かった。

2.金融政策の評価:予想以上にハト派的な記者会見

政策金利の据え置きは予想通り、声明文で追加利上げの表記を残すことや、政策金利見通し(中央値)が下方修正されたのも想定通りであった。一方、FOMC会合後の記者会見でパウエル議長から積極的な利下げを織り込む金融市場に対して牽制発言がなかったことは予想外であり、これまでよりハト派的なスタンスに移行した印象を持った。

同議長の記者会見では、これまで通り、今後の物価動向次第で追加利上げの可能性について言及した。一方、足元で来年4回~5回の積極的な利下げを織り込んで大幅に緩和している金融市場に対して、金融引締め政策の効果を減殺しているにもかかわらずその言及が無く、現在の政策金利が既にピークに達している、もしくは非常に近いとの認識を繰り返した。

11月のFOMC会合では金融環境が引き締まっていることを政策金利据え置きの要因の1つとしていたが、足元の金融環境は当時に比べて大幅に緩和しており、現在の金融引締め政策の効果を減殺しているにもかかわらず、金融市場の積極的な利下げ姿勢を容認しており、11月会合からパウエル議長の政策スタンスが大幅に修正されたことが窺われる。

当研究所は、足元の金融環境の緩和もあって利下げ開始時期をこれまでの5月から6月に変更する。利下げペースは24年に3回で変更はない。

同議長の記者会見では、これまで通り、今後の物価動向次第で追加利上げの可能性について言及した。一方、足元で来年4回~5回の積極的な利下げを織り込んで大幅に緩和している金融市場に対して、金融引締め政策の効果を減殺しているにもかかわらずその言及が無く、現在の政策金利が既にピークに達している、もしくは非常に近いとの認識を繰り返した。

11月のFOMC会合では金融環境が引き締まっていることを政策金利据え置きの要因の1つとしていたが、足元の金融環境は当時に比べて大幅に緩和しており、現在の金融引締め政策の効果を減殺しているにもかかわらず、金融市場の積極的な利下げ姿勢を容認しており、11月会合からパウエル議長の政策スタンスが大幅に修正されたことが窺われる。

当研究所は、足元の金融環境の緩和もあって利下げ開始時期をこれまでの5月から6月に変更する。利下げペースは24年に3回で変更はない。

3.声明の概要

(金融政策の方針)

(フォワードガイダンス)

(景気判断)

(景気見通し)

- 委員会はFF金利の目標レンジを5.25-5.5%に維持することを決定(変更なし)

- 加えて、以前発表した計画通り、財務省証券、エージェンシー債、エージェンシーの住宅ローン担保証券の保有を引き続き削減する(変更なし)

(フォワードガイダンス)

- 委員会は雇用の最大化と長期的な2%のインフレ率の達成を目指す(変更なし)

- 委員会は追加情報とそれが金融政策におよぼす影響を引き続き評価する(変更なし)

- インフレ率を時間の経過とともに2%に戻すのに追加的な引締めが適切となる場合、その程度を見極める上で、委員会は金融政策の累積的な引締め、金融政策が経済活動やインフレに影響を与える時間差、経済・金融情勢を考慮する予定である(前回の「適切な追加の金融引締めの程度を見極める上で」”in determining the extent of additional policy firming“から「追加的な引締めが適切となる場合、その程度」”in determining the extent of any additional policy firming”と”any”が追加されることで追加的な金融引締めが必要となる可能性が低下していることを示唆)

- 委員会はインフレを2%の目標に戻すことに強くコミットしている(変更なし)

- 金融政策の適切なスタンスを評価するにあたり、委員会は経済見通しに対する今後の情報の影響を引き続き監視する(変更なし)

- 委員会は目標の達成を妨げる可能性のあるリスクが生じた場合には、金融政策のスタンスを適宜調整する用意がある(変更なし)

- 委員会の評価は労働市場の情勢、インフレ圧力とインフレ期待に関する指標、金融情勢、国際情勢など幅広い情報を考慮する(変更なし)

(景気判断)

- 最近の指標は、経済活動の伸びが第3四半期の力強いペースから鈍化したことを示唆している(経済活動について、前回の「第3四半期の経済活動が力強いペースで拡大堅調なペースで拡大してきている」”economic activity expanded at strong pace in the third quarter”から「経済活動の伸びが第3四半期の力強いペースから鈍化した」”growth of economic activity has slowed from its strong pace in the third quarter ”に下方修正)

- 雇用の増加は年初から緩やかになったが、依然として力強く、失業率は低水準を維持している(変更なし)

- インフレ率はこの1年で緩和したが、依然高止まりしている(「この1年で緩和したが」”has eased over the past year but”が追加)

(景気見通し)

- 米国の金融システムは健全で強靭だ(変更なし)

- 家計や企業に対する金融・信用状況の引締まりは、経済活動、雇用、インフレを圧迫する可能性が高い(変更なし)

- これらの影響の程度は依然として不透明である(変更なし)

- 委員会はインフレリスクに引き続き高い注意を払っている(変更なし)

4.会見の主なポイント(要旨)

記者会見の主な内容は以下の通り。

- パウエル議長の冒頭発言

- 本日、我々は政策金利を据え置き、保有有価証券の削減を継続することを決定した。我々が直面している不確実性とリスクを考慮し、委員会は慎重に事を進めている。

- 経済活動の伸びは第3四半期の力強いペースから大幅に鈍化している。それでも、堅調な消費者需要と供給環境の改善に支えられ、GDPは通年で2.5%程度拡大する見込みである。経済予測のサマリーでは、FOMC参加者は今年のGDP成長率評価を上方修正したが成長は冷え込むと予想している。

- 労働市場は依然タイトだが、需給バランスは引き続き良好である。力強い雇用創出は、労働供給の増加を伴っている。FOMC参加者は、労働市場のリバランシングが続き、インフレ上昇圧力が緩和されると予想している。

- インフレ率はこの1年で緩和したが、長期目標である2%を上回ったままである。インフレ率が目標に向かって持続的に低下しているという確信を得るためには、さらなる証拠を確認する必要がある。インフレ率が2%に徹するまでには時間がかかると予想される。

- 我々は、政策金利がこの引締めサイクルのピークか、その近辺にあるだろうと考えているが、パンデミック以降、経済は様々な点で予測者を驚かせており、インフレ目標2%に向けた継続的な進展は保証されていない。

- 主な質疑応答

- (声明文のガイダンスで”any”を追加した理由について)我々はこのサイクルのピークレートか、それに近いところにいるだろうと考えていることを示すために追加した。

- (現時点で景気後退は回避され、景気後退に向かっていないと自信をもって言えるか)経済が後退していると考える根拠はほとんどない。来年景気後退に陥る可能性は常にある。現在は大規模な雇用喪失を招くことなく、インフレ率が低下するような形で経済が冷え込んでいる。勝利宣言するには時期尚早だ。

- (利上げ時期が遅れたと評価している中で利下げ時期をどう判断するのか)金融引締めが長引くことのリスクを認識しており、そのリスクを回避することに重点をおいている。過度の金融引締めと金融引締めが不十分となるリスクはよりバランスがとれてきた。利下げ開始時期について、特定の指標について具体的な目標レベルを明確にしようとすることはない。利下げ時期にはついては議論が始まったばかりだ。

- (7月会合でインフレ率が2%になる前に利下げを開始する必要があると指摘したが、利下げ前にインフレ率がどの程度まで低下すれば利下げするのか)インフレ率が2%に到達する前に利下げするのは、政策が経済に浸透し、経済活動に影響を与え、インフレ率に影響を与えるのには時間がかかるからだ。インフレ率の正確なポイントを特定したくない。我々は幅広い要因の集合体を見ていくつもりだ。

- (量的引締め政策の変更を検討しているか)現在、量的引締めのペースを変える話はしていない。我々は準備残高が十分な額と整合的な水準をいくらか上回る水準に達したと判断するまで、保有する有価証券を減らしていくつもりである。その時点でバランスシートの縮小を減速させ、その後停止するつもりだ。

5.FOMC参加者の見通し

政策金利の見通し(中央値)は、23年が5.4%(前回:5.6%)と12月会合での政策金利据え置きに伴い▲0.25%下方修正された(図表2)。一方、24年はトッドチャートで24年以降に追加利上げを予想する参加者は皆無となっており、利上げ局面は終了した可能性が高い。

政策金利の見通し(中央値)は、23年が5.4%(前回:5.6%)と12月会合での政策金利据え置きに伴い▲0.25%下方修正された(図表2)。一方、24年はトッドチャートで24年以降に追加利上げを予想する参加者は皆無となっており、利上げ局面は終了した可能性が高い。政策金利の見通しに戻ると24年は4.6%(前回:5.1%)とこちらは▲0.5%ポイント下方修正された。1回0.25%で3回の利下げを織り込む水準となった。

25年は3.6%(前回:3.9%)と前回から▲0.25%ポイント下方修正され、4回の利下げを織り込む水準となった。

26年は2.9%(前回:2.9%)と前回からの変更はなく、3回の利下げを織り込んでいる。最後に長期見通しは2.5%(前回:2.5%)と前回から変更はなかった。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年12月14日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/29 | 米個人所得・消費支出(25年8月)-実質個人消費(前月比)は+0.4%と前月に一致したほか、市場予想を上回り、堅調な消費を確認 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米FOMC(25年9月)-市場予想通り、政策金利を▲0.25%引き下げ。政策金利見通しを下方修正 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米住宅着工・許可件数(25年8月)-着工件数(前月比)は減少に転じたほか、市場予想も下回る | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/09 | 米国経済の見通し-高関税政策にも関わらず米国経済は足元堅調維持。今後は景気減速へ | 窪谷 浩 | Weekly エコノミスト・レター |

新着記事

-

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正 -

2025年10月15日

中国の物価関連統計(25年9月)~コアCPIの上昇率が引き続き拡大 -

2025年10月15日

芝浦電子の公開買付け-ヤゲオのTOB成立

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米FOMC(23年12月)-予想通り、政策金利を据え置き。24年の3回利下げを示唆】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米FOMC(23年12月)-予想通り、政策金利を据え置き。24年の3回利下げを示唆のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!