- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 家計の貯蓄・消費・資産 >

- ウィズコロナ後の「過剰貯蓄」

コラム

2023年08月04日

文字サイズ

- 小

- 中

- 大

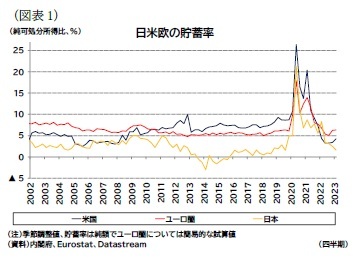

このコラムでは、日米欧の1-3月期の資金循環や貯蓄率が公表されたことを受け、5月に発表した資金循環に関連するレポートの一部データを更新し1、あわせて「過剰貯蓄」に着目する形で、今後の動向について考えたい。

「過剰貯蓄」は、コロナ禍期間中における所得増(主に政府からの給付金等)や消費抑制を受けて、家計部門において積みあがった貯蓄である(「超過貯蓄」などとも呼ばれる)。貯蓄は所得から消費を除いたフローの概念だが、コロナ禍期間中に平時よりも多く蓄積された貯蓄はストックとして資産になっており、このストックを取り崩すことで消費の下支えになることが期待されている。このコラムではこのストックについても「過剰貯蓄」と呼ぶ。

「過剰貯蓄」は、コロナ禍期間中における所得増(主に政府からの給付金等)や消費抑制を受けて、家計部門において積みあがった貯蓄である(「超過貯蓄」などとも呼ばれる)。貯蓄は所得から消費を除いたフローの概念だが、コロナ禍期間中に平時よりも多く蓄積された貯蓄はストックとして資産になっており、このストックを取り崩すことで消費の下支えになることが期待されている。このコラムではこのストックについても「過剰貯蓄」と呼ぶ。

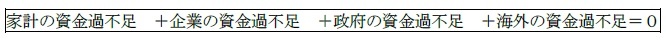

とも書ける。

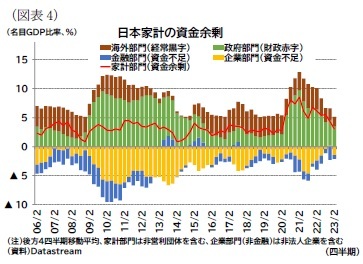

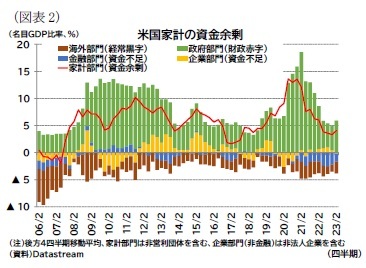

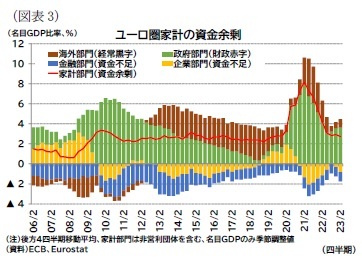

この家計の資金余剰をある種の貯蓄と捉えて2家計の資金余剰の変動を考えると、これは企業の資金不足、財政赤字、経常黒字の変動の合計に一致することになる。この分解に注目して図示すれば、図表2-4のようになる。

この家計の資金余剰をある種の貯蓄と捉えて2家計の資金余剰の変動を考えると、これは企業の資金不足、財政赤字、経常黒字の変動の合計に一致することになる。この分解に注目して図示すれば、図表2-4のようになる。

日本や欧州では、資源価格高騰への対応策としての財政支援策も打ち出しおり、これは資源価格が落ち着けば財政赤字の縮小に寄与するが、合わせて経常黒字が拡大しやすくなる。政府と海外部門を合わせた資金過不足の変動は抑制されることが想定される。

日本や欧州では、資源価格高騰への対応策としての財政支援策も打ち出しおり、これは資源価格が落ち着けば財政赤字の縮小に寄与するが、合わせて経常黒字が拡大しやすくなる。政府と海外部門を合わせた資金過不足の変動は抑制されることが想定される。そのため、政府と海外部門の資金過不足が変動しにくくなるなかで、家計が資金余剰を縮小する場合には企業の資金不足が縮小(企業の資金余剰が拡大)することになる。つまり、民間部門で見れば資金余剰が家計部門から企業部門に移動するだけで残ることになる。

この場合、家計の資金余剰が縮小して家計の消費バッファーが減った場合でも、企業の資金余剰が増える(資金不足が減る)ので、企業の投資バッファーが増えて、引き続きこれが経済の下支えとして働く可能性がある。端的に言えば、家計の「過剰貯蓄」が減っても消費が堅調であれば、企業利益も良くなるので景気は底堅さを維持できるということになる。

逆に、家計の「過剰貯蓄」が減らないまま、時間が経過して家計消費のバッファーとしての役割に期待できなくなる可能性も考えられる。

マクロで見た家計全体の「過剰貯蓄」の額が変わらなかったとしても、家計部門内で偏在するためだ。家計でも、「過剰貯蓄」が蓄積されたことで消費を増やす人々となかなか増やさない人々に分かれるだろう。このうち消費を増やす傾向にある人々で「過剰貯蓄」が減り、「過剰貯蓄」があっても消費をなかなか増やさない人々で「過剰貯蓄」が増えれば、家計全体での「過剰貯蓄」の金額が変わらなくても、「過剰貯蓄」は消費を増やさない人に集中する。こうして「過剰貯蓄」が取り崩されにくく(消費を喚起しない)なっていく可能性がある。

例えば、インフレ率の上昇を受け、消費性向の高い低所得者層を中心に消費を増やさざるを得ない状況が続く一方、その使われたお金が企業を通じ、配当などで主に消費性向の低い裕福層に還元されている場合は、時間の経過とともに「過剰貯蓄」が裕福層に偏っていき、消費の下支え効果が薄れていくかもしれない3。

端的には、ストックの「過剰貯蓄」が残存しても、消費が活性化しないため景気の下支え・押し上げにはつながらないということになる。

経済がウィズコロナに移行するなか、数十年ぶりのインフレに見舞われ、人々や企業がどのような行動をとるのかについては、見極めにくい状況が続いている。「過剰貯蓄」も、今後はその多寡だけでは、経済に対してどのような効果を及ぼすのかを判断しにくくなるように思われる。

1 高山武士(2023)「日米欧のコロナ禍後の資金循環」『Weekly エコノミスト・レター』2023-05-19、高山武士(2023)「日米欧のコロナ禍後の資金循環」基礎研REPORT(冊子版)7月号[vol.316]

2 資金余剰(=貯蓄-投資)は金融資産増加(正確には金融資産から金融負債を除いたネットの金融資産増加)と一致する。これに対して、貯蓄は資金余剰(ネット金融資産増)と投資(実物資産増)の合計であり、非金融資産も含むネット資産増と一致する。流動性の高い金融資産として蓄積された資産が消費の下支えになりやすいことに鑑みれば、資金余剰の累積部分を「過剰貯蓄」と見なすことができる。

3 ECBは消費性向の異なるいくつかのカテゴリに分類した上で、欧米でのコロナ禍後の過剰貯蓄による消費の押し上げ効果をシミュレーションしており、時間の経過とともに押し上げ効果が減少していくことを指摘している。Niccolò Battistini, Virginia Di Nino and Johannes Gareis(2023), The consumption impulse from pandemic savings ‒ does the composition matter? ECB Economic Bulletin, Issue 4/2023.

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年08月04日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1818

経歴

- 【職歴】

2006年 日本生命保険相互会社入社(資金証券部)

2009年 日本経済研究センターへ派遣

2010年 米国カンファレンスボードへ派遣

2011年 ニッセイ基礎研究所(アジア・新興国経済担当)

2014年 同、米国経済担当

2014年 日本生命保険相互会社(証券管理部)

2020年 ニッセイ基礎研究所

2023年より現職

・SBIR(Small Business Innovation Research)制度に係る内閣府スタートアップ

アドバイザー(2024年4月~)

【加入団体等】

・日本証券アナリスト協会 検定会員

高山 武士のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/31 | ECB政策理事会-3会合連続となる全会一致の据え置き決定 | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/31 | ユーロ圏GDP(2025年7-9月期)-前期比プラス成長を維持し、成長率は加速 | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/31 | ユーロ圏失業率(2025年9月)-失業率は6.3%で横ばい推移 | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/15 | IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正 | 高山 武士 | 経済・金融フラッシュ |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【ウィズコロナ後の「過剰貯蓄」】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ウィズコロナ後の「過剰貯蓄」のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!