- シンクタンクならニッセイ基礎研究所 >

- 経営・ビジネス >

- 企業経営・産業政策 >

- SDGs関連債務の情報伝達力-SDGsに対する取組を周知できるのか?

SDGs関連債務の情報伝達力-SDGsに対する取組を周知できるのか?

金融研究部 主任研究員・年金総合リサーチセンター・ジェロントロジー推進室・サステナビリティ投資推進室兼任 高岡 和佳子

文字サイズ

- 小

- 中

- 大

1――SDGs関連債務のメリットと資金調達による情報伝達力

グリーンボンドやソーシャルボンド、トランジションボンドなど種類・名称は様々だが、近年、SDGs達成に資する債券が数多く発行されている。また、グリーンローンやサステナビリティ・リンク・ローンなどSDGs達成に資する融資契約の締結も増えている(以下、債券と融資契約をまとめてSDGs関連債務と表記)。SDGs関連債務には、「ESG経営の高度化に伴い中長期的な企業価値向上につながる」、「SDGs推進に積極的な企業として社会的な支持を獲得できる」などのメリットがあると考えられている。

SDGs関連債務で資金を調達するためには、資金調達の使途の明確化、プロジェクトの評価や選定プロセスに関する債権者への事前説明、適切な資金管理、定期的なレポーティングといった一連の工程、もしくは持続可能な経営計画の策定、経営計画の中核をなす重要業績目標の達成度合いを示す指標(KPI: Key Performance Indicator)の特定と定量化、サステナビリティ達成に向けた具体的な目標(SPTs: Sustainability Performance Targets)の設定といった一連の工程が不可欠である。いずれの工程も真剣にESG経営に取り組む必要があるだけでなく、債権者との対話・合意や承認が不可欠なのでESG経営の高度化と中長期的な企業価値の向上が期待できる。

しかし、ESG経営の高度化と中長期的な企業価値の向上を促進するのは、SDGs関連債務だけではない。適切な情報開示を基盤とした株主との建設的な対話も、ESG経営の高度化と中長期的な企業価値に資すると考えられている。多くの上場企業はサステナビリティレポートや統合報告書などを通じて、ESG経営に関する幅広い情報を開示し、これら開示が株主をはじめとする様々なステークホルダーとの建設的な対話のツールとして機能する。実際、SDGs関連債務を発行(締結)していない企業の中にも、積極的かつ効果的な情報開示によってSDGs推進に積極的な企業としての認知度と社会的支持を獲得している企業は少なくない。

企業の資金調達には、投資家や有価証券市場に対して情報伝達力があることが知られている。公募増資の公表後に株価が大きく下落する傾向があることは有名である。増資により発行済み株式数が増えることで、一株当たりの企業価値や利益、議決権割合などが低下するため、公表後に株価が下落するといった解釈もあるが、コーポレートファイナンスにおいては、 [Myers, S., Majluf, N., 1984]による情報の非対称性を用いた説明が有名である。

情報の非対称性を用いて公募増資公表後の株価下落を説明するためは、以下に記す二つの現実的な仮定が不可欠である。一つ目の仮定は、投資家は経営陣と比べると、企業の将来の利益に対する見通しをあまり知らない(情報の非対称性がある)ので、より有益な情報を持っていると考えられる経営陣の意思決定から、情報を読み取ろうとするというものだ。二つ目の仮定は、経営陣は外部からの資金調達よりも内部資金の利用を好み、かつ外部からの資金調達が必要な場合にはよりリスクが低いもしくはコストが安い方法での資金調達を好むというものであり、ペッキング・オーダー理論として知られている。ペッキング・オーダー理論に基づけば、株式よりも社債や融資によって資金を調達するはずなのに、公募増資によって資金を調達するからにはそれなりの理由があり、「経営陣が自社の株式が市場で過大に評価されていることを知っているに違いない」と投資家が推測し、株価が下落するといった論理である。

新規事業に関する情報であっても、投資家と経営陣の間には情報量に差があるので、情報量の少ない投資家は事業のリスクを過大に評価し、結果として事業価値を過小に評価すると考えられる。事業価値が過小評価されると調達コストが高くなり、その分だけ新規事業によって生み出される価値が外部の資金提供者に移る(経営陣にとってはデメリット)ので、情報の非対称性が存在する外部からの資金調達より内部資金の利用を好む。また、社債や融資のように、万が一の場合の返済順位が高い資金調達は、投資家が負うリスクが相対的に低いので過小評価の程度も低くなる。経営陣にとってのデメリットが小さいので、外部からの資金調達が必要な場合にはよりリスクの低い方法での資金調達を好むのである。

[Myers, S., Majluf, N., 1984]による情報の非対称性を用いた説明に準拠すると、一株当たりの企業価値や利益、議決権割合などが変化しない債務による資金調達であっても公表後に株価は反応するし、反応の仕方は資金の調達方法によって異なる。また、経営陣の意思決定から投資家が何を読み取るかによって株価の反応が異なってくるのであって、「経営陣が自社の株式が市場で過大に評価されていることを知っている」といった投資家側の推測の真偽とは無関係である。残念ながら、経営陣が望む情報の伝達を意図したとしても、意図した通りに投資家が推測するとは限らない。

冒頭で説明したように、SDGs関連債務による資金調達の決定と公表に関して、経営陣はSDGs推進に積極的な企業であるといった情報発信を意図している可能性が高い。そこで、本稿では、SDGs関連債務による資金調達の公表後の株価の反応を確認してみたいと思う。経営陣の思惑通り、通常の債務による資金調達とは異なる反応を示す可能性がある一方、SDGs関連債務による資金調達の公表前において既にSDGs推進に積極的な企業であるといった情報が周知されているならば、通常の債務による資金調達と同様の反応を示すかもしれない。また、通常の債務による資金調達とは異なる反応を示したとしても、ポジティブに反応するとは限らない。SDGs関連債務には冒頭のようなメリットがあると考えられていても、必ずしも投資家がポジティブに考えるとは限らないからだ。

最初に結論だが、分析の結果、通常の債務による資金調達とは異なり、微々たるものではあるがポジティブに反応すること、また、SDGs関連債務による資金調達実績の有無や、SDGs関連債務の種類によって反応が異なることを確認したので順を追って紹介したい。まず、次の2章では、資金調達公表後の株価反応に関する先行研究を紹介する。その上で3章では本稿における分析方法や分析対象データの特徴を説明し、最後に4章で分析結果を提示する。

2――資金調達公表後の株価の反応に関する先行研究

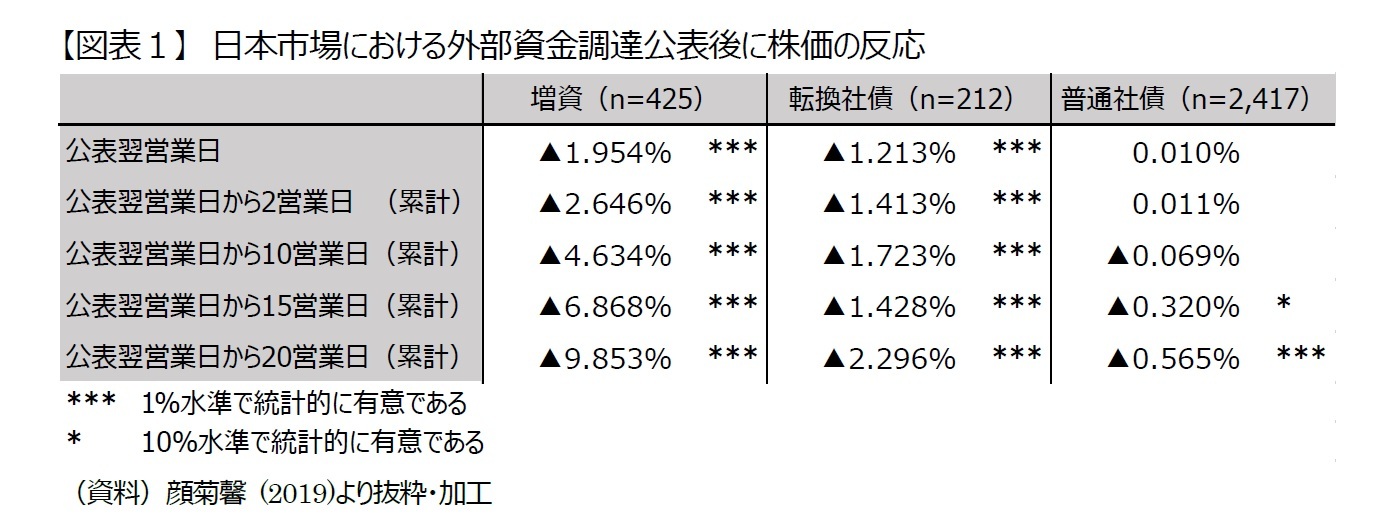

公募増資以外の外部からの資金調達公表後の株価の反応に関する実証分析も数多くなされている。 [Dann, L., Mikkelson, W., 1984]は、転換社債の発行公表後に株価が下落する傾向を示すとともに、普通社債の発行においても、市場がネガティブに反応するが微々たるものであることを示した。 近年の日本市場を対象に [顔菊馨, 2019]が行った分析でも、同様の結果が示されている(図表1)。増資や転換社債の発行は公表後、直ちに統計的に有意な株価下落が確認できるのに対し、普通社債の発行の場合は、統計的に有意な株価下落が確認できるのは公表後15営業日経過後で、かつ株価への影響は1%未満と軽微である。いずれも、 [Myers, S., Majluf, N., 1984]による情報の非対称性を用いた説明と整合的な結果と言える。

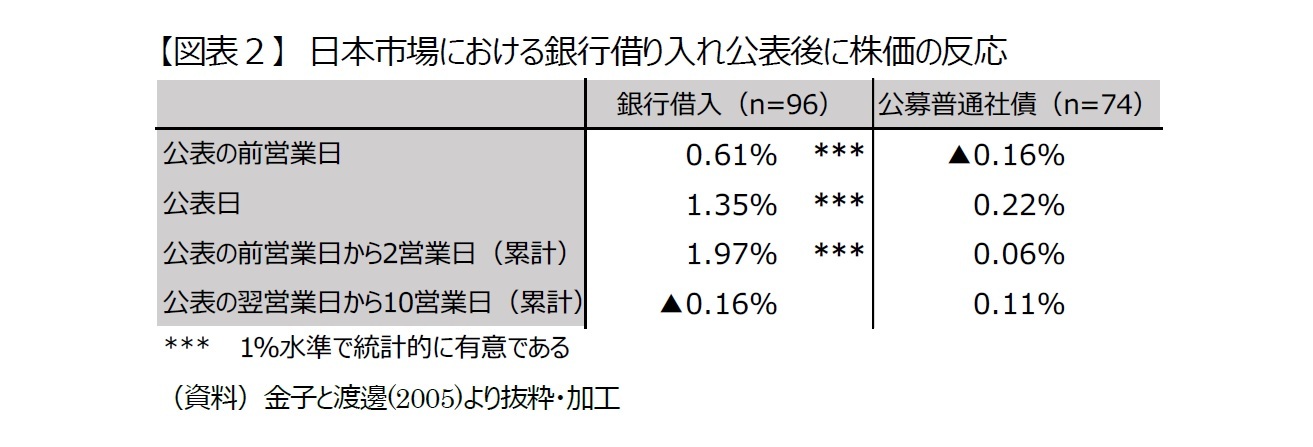

このように外部からの資金調達公表後、株価がネガティブに反応する傾向があることを確認したが、実は銀行借入の契約締結の場合は、ポジティブに反応するという研究もある。 [James, 1987 ]は、新規の銀行との融資契約締結公表後、株価がポジティブに反応することを示した。 [Slovin, M. B., S. A. Johnson, and J. L. Glascock, 1992]は、企業の規模に着目した分析を行い、規模の小さい企業の場合においては、融資契約締結公表後に株価がかなりポジティブに反応することを示した。比較的近年の日本市場を対象に [金子隆・渡邊智彦, 2005]が行った分析でも、銀行借入の契約締結による株価のポジティブな反応が示されている(図表2)。

3――分析方法と分析対象データの特徴

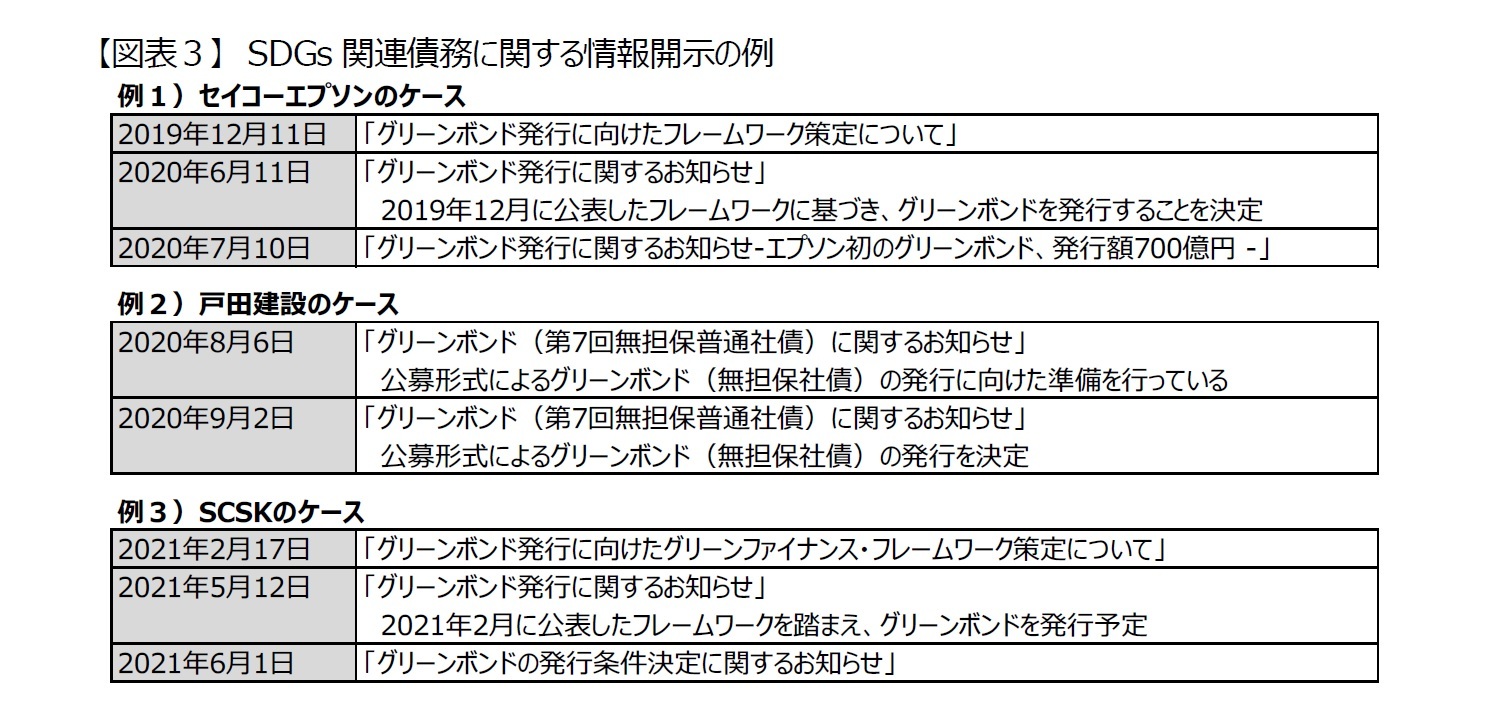

本章では、先行研究に倣ってイベント・スタディの手法を用いてSDGs関連債務公表後の市場の反応を確認する。一般的には資金調達に関する取締役会議日を公表日とするが、SDGs関連債務については、準備段階から情報が開示されているケースが多い(図表3)。そこで、同一のSDGs関連債務に関する情報開示が複数ある場合は最初の情報開示日を公表日とする。

また、一般的に、株式市場の取引終了後に情報開示が行われることが多いので、公表日の翌営業日から30営業日までの期間を評価期間とする。評価期間が30日間と長く設定した理由は二つあり、一つ目は [顔菊馨, 2019]の分析結果によると15~20営業日経過して統計的有意な反応が確認されること、二つ目は前述の通り公表日が曖昧だからである。

市場の反応は、評価期間の超過収益率及び累積超過収益率の平均を用いて把握する。超過収益率とは日々の実際の株価収益率から対象となる個別企業の理論的な株価収益率を差し引いたもので、連続する複数の営業日の超過収益率を合算したものが累積超過収益率である。

超過収益率の算出に必要な理論的な株価収益率は、以下のようなマーケット・モデルを用いて算出する。マーケット・モデルは公表日の140営業日前から21営業日前までの120日間の各企業の株価収益率及びTOPIX収益率を用いて推定(αとβを決定)する。

SDGs関連債務による資金調達に関する情報は、(1)日本証券業協会が公開する日本国内で公募されたSDGs債の発行リスト、(2)環境省が運営するグリーンファイナンスポータルサイト、および(3)SDGs関連債務のフレームワークの評価を担うR&I及びJCRのホームページを参考に収集した。

収集した情報のうち当該企業の発行する株式がTOPIXに採用されていない企業及び金融業を営む企業によるSDGs関連債務は分析対象外とした。また、転換社債や劣後特約付き社債といった、通常債務とは株価の反応が大きく異なると考えられるSDGs関連債務も分析対象外とした。その上で、SDGs関連債務毎に当該企業のホームページを参考に公表日の特定を行い、公表日が2022年7月1日以降のSDGs関連債務も分析対象外とした。

更に、公表日の翌営業日から30営業日までの評価期間の中に、超過収益率が±5%を超える日がある銘柄を抽出し超過収益率が±5%を超えた原因を調査した。調査の結果、その原因が、増資や自社株買い、業績見通しの大幅な修正など、SDGs関連債務以外のイベントにあると考えられるものも、分析対象から外した。その結果、194のサンプルが残った。

(2022年11月22日「基礎研レポート」)

03-3512-1851

- 【職歴】

1999年 日本生命保険相互会社入社

2006年 ニッセイ基礎研究所へ

2017年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

高岡 和佳子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/20 | ブルーファイナンスの課題-気候変動より低い関心が普及を阻む | 高岡 和佳子 | 研究員の眼 |

| 2025/07/03 | 国内企業年金が好むオルタナティブ投資 | 高岡 和佳子 | ニッセイ年金ストラテジー |

| 2025/06/30 | 食品ロス削減情報の比較可能性-何のための情報開示か? | 高岡 和佳子 | 基礎研レター |

| 2025/04/30 | ふるさと納税のピットフォール-発生原因と望まれる改良 | 高岡 和佳子 | 基礎研レポート |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【SDGs関連債務の情報伝達力-SDGsに対する取組を周知できるのか?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

SDGs関連債務の情報伝達力-SDGsに対する取組を周知できるのか?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!