- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 2022~2024年度経済見通し(22年11月)

2022年11月16日

文字サイズ

- 小

- 中

- 大

1. 2022年7-9月期は前期比年率▲1.2%のマイナス成長

2022年7-9月期の実質GDPは、前期比▲0.3%(前期比年率▲1.2%)と4四半期ぶりのマイナス成長となった。

輸入が前期比5.2%の高い伸びとなり、輸出の伸び(同1.9%)を大きく上回り、外需寄与度が前期比▲0.7%(年率▲2.6%)と成長率を大きく押し下げたことがマイナス成長の主因である。高水準の企業収益を背景に設備投資は前期比1.5%の高い伸びとなり、物価高や新型コロナウイルスの感染拡大という逆風を受けながらも、民間消費が前期比0.3%の増加となるなど国内需要は堅調だったが、外需の落ち込みをカバーするには至らなかった。

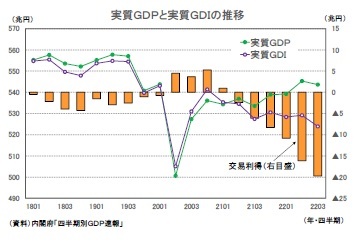

輸出入デフレーターの差によって生じる所得の実質額を表す交易利得(損失)は、前期差▲3.6兆円の減少となった。この結果、実質GDPに交易利得を加えた実質GDIは、実質GDPの伸びを大きく下回り、前期比▲1.0%(前期比年率▲3.9%)のマイナス成長となった。

日本は国際商品市況の高騰や円安に伴う交易条件の悪化によって、海外への所得流出が続いている。GDP統計の交易利得は2021年1-3月期から7四半期連続で減少し、この間の交易利得の悪化幅は▲25.0兆円となった。2022年7-9月期の実質GDPはコロナ前(2019年10-12月期)の水準を0.5%上回っているが、実質GDIはコロナ前を▲2.9%下回っている。

輸入が前期比5.2%の高い伸びとなり、輸出の伸び(同1.9%)を大きく上回り、外需寄与度が前期比▲0.7%(年率▲2.6%)と成長率を大きく押し下げたことがマイナス成長の主因である。高水準の企業収益を背景に設備投資は前期比1.5%の高い伸びとなり、物価高や新型コロナウイルスの感染拡大という逆風を受けながらも、民間消費が前期比0.3%の増加となるなど国内需要は堅調だったが、外需の落ち込みをカバーするには至らなかった。

輸出入デフレーターの差によって生じる所得の実質額を表す交易利得(損失)は、前期差▲3.6兆円の減少となった。この結果、実質GDPに交易利得を加えた実質GDIは、実質GDPの伸びを大きく下回り、前期比▲1.0%(前期比年率▲3.9%)のマイナス成長となった。

日本は国際商品市況の高騰や円安に伴う交易条件の悪化によって、海外への所得流出が続いている。GDP統計の交易利得は2021年1-3月期から7四半期連続で減少し、この間の交易利得の悪化幅は▲25.0兆円となった。2022年7-9月期の実質GDPはコロナ前(2019年10-12月期)の水準を0.5%上回っているが、実質GDIはコロナ前を▲2.9%下回っている。

(海外経済の減速が鮮明に)

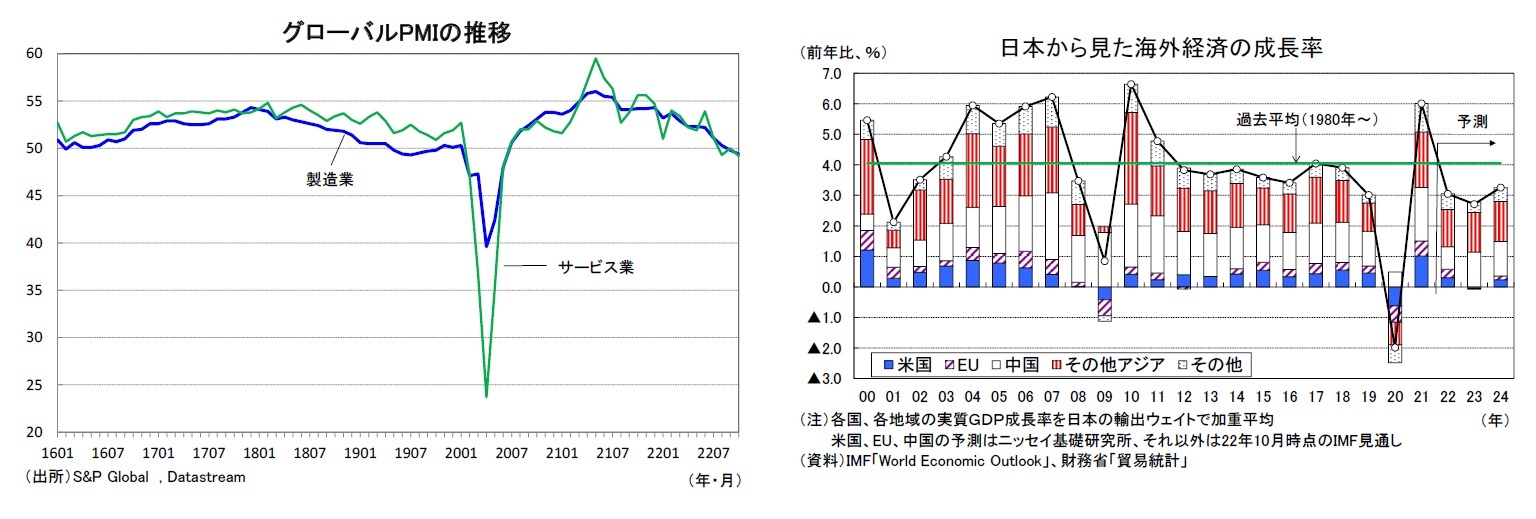

世界経済は、新型コロナウイルス感染症の影響で2020年に急減速した後、2021年はその反動もあって高成長を記録したが、ここにきて減速傾向が鮮明となっている。

2022年7-9月期の実質GDPは米国が前期比年率2.6%、ユーロ圏が同0.8%のプラス成長となったが、グローバルPMIは低下傾向が続き、足もとでは中立水準の50を下回っている。米国、ユーロ圏ともに、高インフレとそれを抑制するための金融引き締めの影響で、2022年10-12月期にはマイナス成長となり、景気後退局面入りする公算が大きい。マイナス成長の期間は米国が2022年10-12月期から2023年4-6月期までの3四半期、ユーロ圏が2022年10-12月期から2023年1-3月期までの2四半期を想定している。また、中国経済はロックダウンの影響で急速に落ち込んだ2020年春からの持ち直しが続くものの、引き続き「ゼロコロナ政策」による下振れリスクの高い状況が続く公算が大きい。

日本の輸出ウェイトで加重平均した海外経済の成長率は、新型コロナウイルス感染症の影響で2020年に▲2%程度のマイナスとなった後、2021年はその反動で6%程度の高い伸びとなったが、2022年に3%程度へと大きく減速した後、2023年は2%台後半へとさらに伸びが低下するだろう。実質GDP成長率は、米国が2021年の5.9%から2022年に1.8%へと減速した後、2023年は▲0.2%のマイナスへ、ユーロ圏も2021年の5.2%から3.0%に減速した後、2023年は▲0.2%のマイナスとなることが予想されるためである。

2024年は、中国の実質GDPが2023年に続き5%台の成長を維持する中、米国、ユーロ圏がそれぞれ1.3%、1.0%と小幅なプラス成長に転じるため、日本から見た海外経済の成長率は3%台前半へと若干持ち直すが、引き続き1980年以降の平均成長率の4%程度を下回るだろう。

輸出は2021年度に前年比12.4%の高い伸びとなった後、2022年度は円安による押し上げはあるものの、海外経済減速の影響が大きく、同3.2%と伸びが鈍化し、2023年度は同▲1.4%と3年ぶりに減少することが予想される。2024年度は同3.3%と増加に転じるが、景気の牽引役となるには力不足と言えるだろう。

世界経済は、新型コロナウイルス感染症の影響で2020年に急減速した後、2021年はその反動もあって高成長を記録したが、ここにきて減速傾向が鮮明となっている。

2022年7-9月期の実質GDPは米国が前期比年率2.6%、ユーロ圏が同0.8%のプラス成長となったが、グローバルPMIは低下傾向が続き、足もとでは中立水準の50を下回っている。米国、ユーロ圏ともに、高インフレとそれを抑制するための金融引き締めの影響で、2022年10-12月期にはマイナス成長となり、景気後退局面入りする公算が大きい。マイナス成長の期間は米国が2022年10-12月期から2023年4-6月期までの3四半期、ユーロ圏が2022年10-12月期から2023年1-3月期までの2四半期を想定している。また、中国経済はロックダウンの影響で急速に落ち込んだ2020年春からの持ち直しが続くものの、引き続き「ゼロコロナ政策」による下振れリスクの高い状況が続く公算が大きい。

日本の輸出ウェイトで加重平均した海外経済の成長率は、新型コロナウイルス感染症の影響で2020年に▲2%程度のマイナスとなった後、2021年はその反動で6%程度の高い伸びとなったが、2022年に3%程度へと大きく減速した後、2023年は2%台後半へとさらに伸びが低下するだろう。実質GDP成長率は、米国が2021年の5.9%から2022年に1.8%へと減速した後、2023年は▲0.2%のマイナスへ、ユーロ圏も2021年の5.2%から3.0%に減速した後、2023年は▲0.2%のマイナスとなることが予想されるためである。

2024年は、中国の実質GDPが2023年に続き5%台の成長を維持する中、米国、ユーロ圏がそれぞれ1.3%、1.0%と小幅なプラス成長に転じるため、日本から見た海外経済の成長率は3%台前半へと若干持ち直すが、引き続き1980年以降の平均成長率の4%程度を下回るだろう。

輸出は2021年度に前年比12.4%の高い伸びとなった後、2022年度は円安による押し上げはあるものの、海外経済減速の影響が大きく、同3.2%と伸びが鈍化し、2023年度は同▲1.4%と3年ぶりに減少することが予想される。2024年度は同3.3%と増加に転じるが、景気の牽引役となるには力不足と言えるだろう。

(物価高対策の効果)

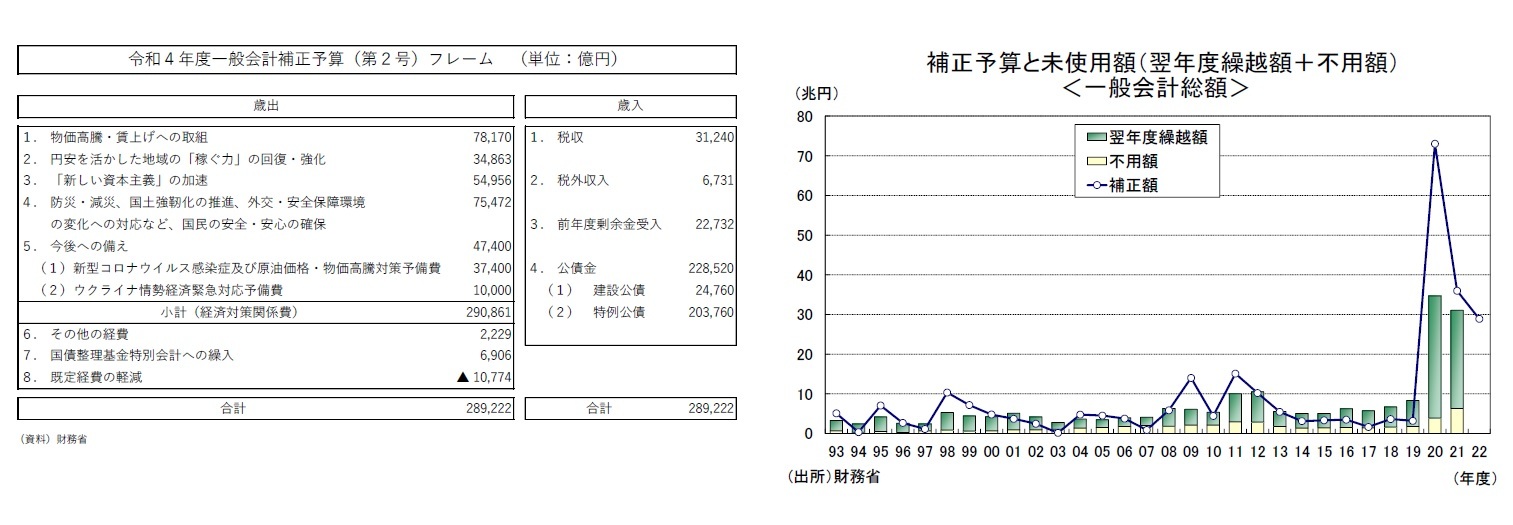

政府は10/28に「物価高克服・経済再生実現のための総合経済対策」を閣議決定し、11/8には一般会計の追加歳出28.9兆円の2022年度補正予算案を閣議決定した。経済対策の内訳は、(1)物価高騰・賃上げへの取組、(2)円安を活かした地域の「稼ぐ力」の回復・強化、(3)「新しい資本主義の加速」、(4)国民の安全・安心の確保、(5)今後への備え、となっている。

政府は経済対策による実質GDPの押し上げ効果を4.6%程度と試算している1。しかし、2020年度以降、経済対策に伴う大規模な補正予算が恒常化していること、補正予算の編成が年度末近くになり予算が消化しきれない可能性が高いことを考慮すれば、この試算は過大と考えられる。実際、予算の未使用額は2020年度が34.7兆円(うち翌年度繰越額が30.8兆円、不用額が3.9兆円)、2021年度が31.1兆円(うち翌年度繰越額が24.8兆円、不用額が6.3兆円)と非常に大きなものとなっている。

政府は10/28に「物価高克服・経済再生実現のための総合経済対策」を閣議決定し、11/8には一般会計の追加歳出28.9兆円の2022年度補正予算案を閣議決定した。経済対策の内訳は、(1)物価高騰・賃上げへの取組、(2)円安を活かした地域の「稼ぐ力」の回復・強化、(3)「新しい資本主義の加速」、(4)国民の安全・安心の確保、(5)今後への備え、となっている。

政府は経済対策による実質GDPの押し上げ効果を4.6%程度と試算している1。しかし、2020年度以降、経済対策に伴う大規模な補正予算が恒常化していること、補正予算の編成が年度末近くになり予算が消化しきれない可能性が高いことを考慮すれば、この試算は過大と考えられる。実際、予算の未使用額は2020年度が34.7兆円(うち翌年度繰越額が30.8兆円、不用額が3.9兆円)、2021年度が31.1兆円(うち翌年度繰越額が24.8兆円、不用額が6.3兆円)と非常に大きなものとなっている。

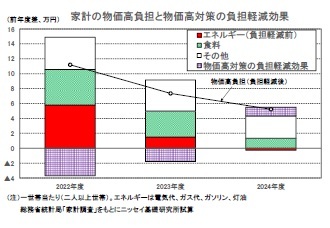

一方、物価高対策については、政府はすでに2022年1月から燃料油価格激変緩和措置によってガソリン、灯油の価格抑制を行ってきたが、2023年1月からは電気料金、都市ガス料金の抑制が加わることにより、物価高による家計負担はさらに軽減されることになる。

今回の見通しでは、燃料油価格激変措緩和措置については2023年1月以降、補助を縮小しながらも予測期間末の2024年度末まで継続すること、電気、ガス料金については2023年9月に激変緩和の幅を半分程度にまで縮小した後、2024年度末まで継続することを前提とした2。

このような想定のもとで、物価高による家計負担と負担軽減額を試算すると、2022年度は物価高対策がなければ、一世帯当たり(二人以上世帯)の家計負担額は14.9万円まで膨らんでいたはずであった。このうち、エネルギー価格の上昇による負担増が5.8万円と全体の約4割を占める。物価高対策による負担軽減額(電気代、ガス代、ガソリン、灯油の合計)は3.7万円と試算される。この結果、物価高による2022年度の負担額は11.2万円に抑えられる。

今回の見通しでは、燃料油価格激変措緩和措置については2023年1月以降、補助を縮小しながらも予測期間末の2024年度末まで継続すること、電気、ガス料金については2023年9月に激変緩和の幅を半分程度にまで縮小した後、2024年度末まで継続することを前提とした2。

このような想定のもとで、物価高による家計負担と負担軽減額を試算すると、2022年度は物価高対策がなければ、一世帯当たり(二人以上世帯)の家計負担額は14.9万円まで膨らんでいたはずであった。このうち、エネルギー価格の上昇による負担増が5.8万円と全体の約4割を占める。物価高対策による負担軽減額(電気代、ガス代、ガソリン、灯油の合計)は3.7万円と試算される。この結果、物価高による2022年度の負担額は11.2万円に抑えられる。

物価高対策の効果は2023年度も継続する。物価高対策がなかった場合の2023年度の家計負担額は9.2万円、物価高対策による負担軽減額は1.8万円、ネットの家計負担額は7.4万円と試算される。

物価高対策の効果は2023年度も継続する。物価高対策がなかった場合の2023年度の家計負担額は9.2万円、物価高対策による負担軽減額は1.8万円、ネットの家計負担額は7.4万円と試算される。2024年度は追加的な負担軽減策を想定していないことから、前年度と比べた家計の負担額は物価高対策がなかった場合よりもむしろ膨らむことになる。

1 経済対策による実質GDPの押し上げ効果は、2020年4月の「新型コロナウイルス感染症緊急経済対策」が4.4%程度、2020年12月の「国民の命と暮らしを守る安心と希望のための総合経済対策」が3.6%程度、2021年11月の「コロナ克服・新時代開拓のための経済対策」が5.6%程度と試算されていた。

2 燃料油価格激変緩和措置は2022年12月までとなっているが、経済対策では、ガソリンについては2023年1月以降も補助上限を緩やかに調整しつつ実施し、2023年6月以降、補助を段階的に縮減するとしている。また、電気料金については2023年9月に激変緩和の幅を縮小するとしている。

2. 実質成長率は2022年度1.6%、2023年度1.0%、2024年度1.6%を予想

(感染拡大下でも2022年夏場の消費は底堅さを維持)

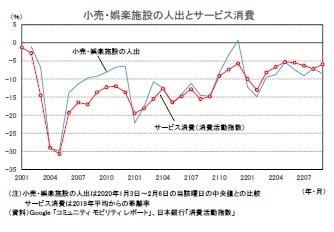

サービス消費は、新型コロナウイルス感染症の落ち着きとまん延防止等重点措置の終了を受けて、2022年4-6月期に急回復した後、夏場には感染が再拡大したことから足踏み状態となった。ただし、特別な行動制限が課せられず、3年ぶりに開催される夏祭りや各種イベントが増えたことから、従来の感染拡大時のような人出の落ち込みは生じず3、サービス消費は一定の底堅さを維持した。

サービス消費は、新型コロナウイルス感染症の落ち着きとまん延防止等重点措置の終了を受けて、2022年4-6月期に急回復した後、夏場には感染が再拡大したことから足踏み状態となった。ただし、特別な行動制限が課せられず、3年ぶりに開催される夏祭りや各種イベントが増えたことから、従来の感染拡大時のような人出の落ち込みは生じず3、サービス消費は一定の底堅さを維持した。

(賃上げを巡る環境は大きく改善)

一人当たり名目賃金は、2020年度に新型コロナの影響で大きく落ち込んだ後、2021年度入り後は増加傾向が続いているが、消費者物価上昇率が大きく高まったため、2022年4月以降は実質賃金の伸びがマイナスとなっている。

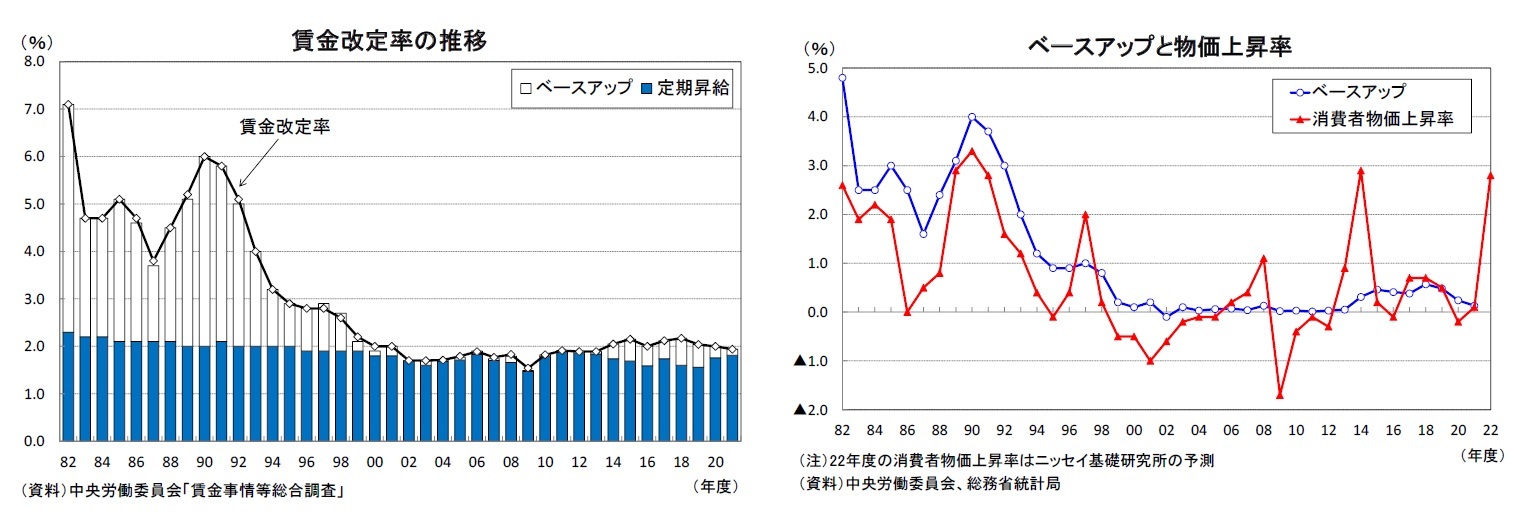

2022年の春闘賃上げ率は前年(1.86%)に比べ0.34ポイント改善し、2.20%(厚生労働省の民間主要企業春季賃上げ要求・妥結状況)となった。賃上げ率は4年ぶりに前年を上回ったが、1.7~1.8%程度とされる定期昇給を除いたベースアップはゼロ%台にとどまる。

2023年の春闘を取り巻く環境を確認すると、失業率が2%台半ば、有効求人倍率が1倍を大きく上回る水準で推移するなど、労働需給は引き締まった状態が続いている。また、法人企業統計の経常利益(季節調整値)は過去最高水準にあり、消費者物価は約30年ぶりの高い伸びとなっている。このように、賃上げ率を大きく左右する労働需給、企業収益、物価の3要素はいずれも大きく改善している。

一人当たり名目賃金は、2020年度に新型コロナの影響で大きく落ち込んだ後、2021年度入り後は増加傾向が続いているが、消費者物価上昇率が大きく高まったため、2022年4月以降は実質賃金の伸びがマイナスとなっている。

2022年の春闘賃上げ率は前年(1.86%)に比べ0.34ポイント改善し、2.20%(厚生労働省の民間主要企業春季賃上げ要求・妥結状況)となった。賃上げ率は4年ぶりに前年を上回ったが、1.7~1.8%程度とされる定期昇給を除いたベースアップはゼロ%台にとどまる。

2023年の春闘を取り巻く環境を確認すると、失業率が2%台半ば、有効求人倍率が1倍を大きく上回る水準で推移するなど、労働需給は引き締まった状態が続いている。また、法人企業統計の経常利益(季節調整値)は過去最高水準にあり、消費者物価は約30年ぶりの高い伸びとなっている。このように、賃上げ率を大きく左右する労働需給、企業収益、物価の3要素はいずれも大きく改善している。

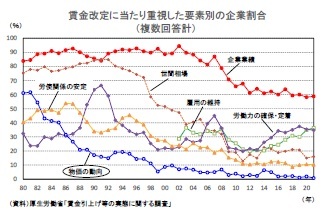

特に、注目されるのは、近年は賃金交渉の際にほとんど材料とされなくなっていた「物価の動向」だ。厚生労働省の「賃金引上げ等の実態に関する調査」によれば、賃金改定に当たり「物価の動向」を重視した企業の割合(複数回答)は1980年には60%を上回っていた。その後の物価安定に応じてその割合は急速に低下したが、1990年代後半までは10%以上の水準を維持していた。しかし、1999年に10%を割り込んでからは20年以上にわたって一桁の低水準が続き、2021年は0.8%と過去最低となった。

特に、注目されるのは、近年は賃金交渉の際にほとんど材料とされなくなっていた「物価の動向」だ。厚生労働省の「賃金引上げ等の実態に関する調査」によれば、賃金改定に当たり「物価の動向」を重視した企業の割合(複数回答)は1980年には60%を上回っていた。その後の物価安定に応じてその割合は急速に低下したが、1990年代後半までは10%以上の水準を維持していた。しかし、1999年に10%を割り込んでからは20年以上にわたって一桁の低水準が続き、2021年は0.8%と過去最低となった。しかし、2022年度の消費者物価が非常に高い伸びとなり、物価上昇による実質賃金の目減りが強く意識されるようになってきたため、2023年の春闘では、賃金交渉の際に「物価の動向」がより重視される可能性が高い。実際、連合は2023年春闘における賃上げ要求を、定期昇給相当分を含むベースで5%程度とし、2016年以降掲げてきた4%程度から引き上げた。また、経団連会長も、基本給を一律に上げるベースアップを中心とした賃上げを会員企業に呼びかける方針を表明するなど、ここにきて賃上げの機運は高まっている。

2023年の春闘賃上げ率は、前年から0.55ポイント改善の2.75%と予想する。アベノミクス景気が始まった2013年以降で最も高かった2015年の2.38%を上回る可能性が高い。ただし、定期昇給分を除いたベースアップは1%程度にとどまり、2022年度に続き2023年度も消費者物価の伸びを下回る公算が大きい。足もとの物価上昇は資源・穀物価格の高騰や円安の急進といった一時的な要因も大きいため、ベースアップが一気にこれを上回ることは難しい。しかし、中長期的には、1990年代半ばまでのように、ベースアップが物価上昇率を上回ることを目指すべきである。物価安定の目標が2%であることを前提とすれば、ベースアップが2%を上回る水準となることがひとつの目安となるだろう。

(2022年11月16日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

関連レポート

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/31 | 2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ | 斎藤 太郎 | Weekly エコノミスト・レター |

| 2025/10/31 | 鉱工業生産25年9月-7-9月期の生産は2四半期ぶりの減少も、均してみれば横ばいで推移 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/31 | 雇用関連統計25年9月-女性の正規雇用比率が50%に近づく | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/30 | 潜在成長率は変えられる-日本経済の本当の可能性 | 斎藤 太郎 | 基礎研レポート |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2022~2024年度経済見通し(22年11月)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2022~2024年度経済見通し(22年11月)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!