- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 家計の貯蓄・消費・資産 >

- 50代の半数はもう手遅れか-生活水準を維持可能な資産水準を年収別に推計する

50代の半数はもう手遅れか-生活水準を維持可能な資産水準を年収別に推計する

金融研究部 主任研究員・年金総合リサーチセンター・ジェロントロジー推進室・サステナビリティ投資推進室兼任 高岡 和佳子

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1――老後のための必要資産額は人それぞれ

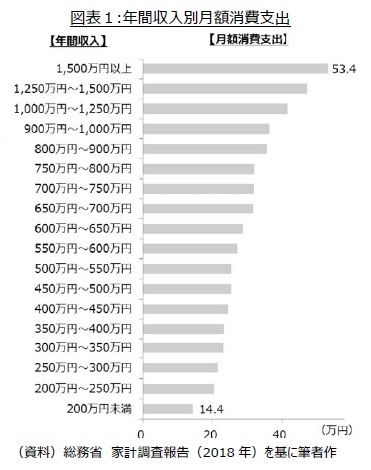

ボストンカレッジの退職研究センター(Center for Retirement Research at Boston College)は、退職後の生活水準低下をリタイアメント・リスクと定義し、定期的に退職後の生活水準が低下する世帯の割合を公表している。当然、退職前の生活水準はその時点での世帯収入に依存し(図表1)、年間収入が1,500万円以上の勤労者世帯と200万円未満の勤労者世帯とでは、月額消費支出におよそ4倍の差がある。生活水準の低下をリスクと捉えるならば、退職後に望む生活水準も退職前の年間収入の状況に依存すると考えられる。そこで、退職までの期間が短く、将来の不確実性要素が相対的に少ない50代のサラリーマン夫と専業主婦の二人世帯を対象に、老後の生活のために用意すべき金額を年間収入別に推計する。併せて、資産の準備状況別にどの程度生活水準が低下しうるのかを示す。最後に、退職後の生活水準低下が懸念される世帯の割合を推計する。

ボストンカレッジの退職研究センター(Center for Retirement Research at Boston College)は、退職後の生活水準低下をリタイアメント・リスクと定義し、定期的に退職後の生活水準が低下する世帯の割合を公表している。当然、退職前の生活水準はその時点での世帯収入に依存し(図表1)、年間収入が1,500万円以上の勤労者世帯と200万円未満の勤労者世帯とでは、月額消費支出におよそ4倍の差がある。生活水準の低下をリスクと捉えるならば、退職後に望む生活水準も退職前の年間収入の状況に依存すると考えられる。そこで、退職までの期間が短く、将来の不確実性要素が相対的に少ない50代のサラリーマン夫と専業主婦の二人世帯を対象に、老後の生活のために用意すべき金額を年間収入別に推計する。併せて、資産の準備状況別にどの程度生活水準が低下しうるのかを示す。最後に、退職後の生活水準低下が懸念される世帯の割合を推計する。

1 野尻哲史「高齢者の金融リテラシー~生活に不安を抱えながらも資産の持続力に楽観的~」フィデリティ退職・投資教育研究所

2――老後の生活のために用意すべき金額を年間収入別に推計する

まず、退職後の可処分所得を見積もる。無職の高齢夫婦世帯の主な収入は公的年金であり、実収入全体のおよそ85%(総務省家計調査報告(2018年平均結果の概要)、以下家計調査)を占めるため、期待できる可処分所得の見積もりには、公的年金のみを考える。実際は、勤務先によっては企業独自の退職年金があり、中には個人年金に加入している人もいる。更には、利子や配当所得及び賃料収入など保有資産に帰属する収入も考えられる。しかしながらこれらについては、社会保障給付のみを基準に算出した可処分所得と消費支出の差を埋めるための原資(老後の生活のために用意すべき資産金額)として取り扱う。

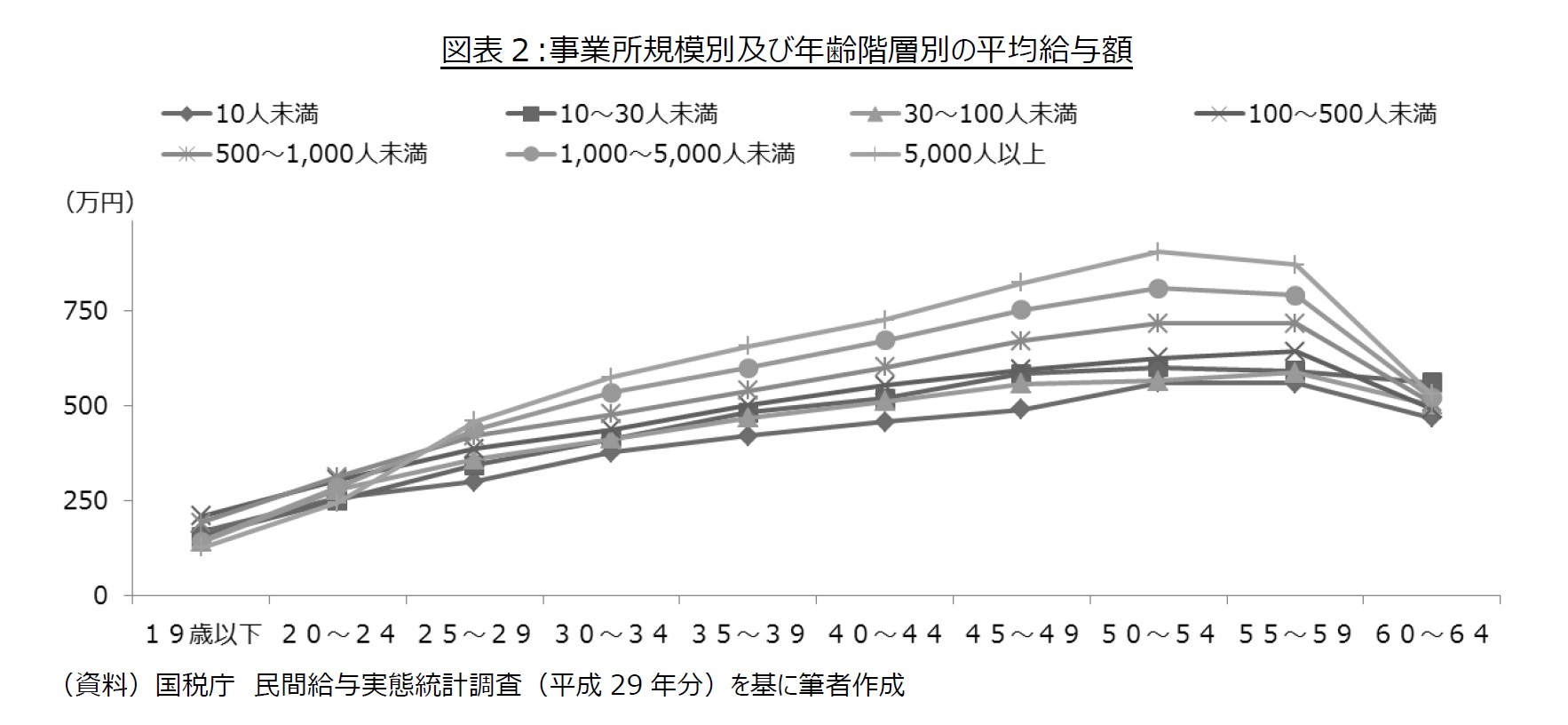

夫は65歳で退職し、夫婦は共に65歳から公的年金を受給するものとする2。夫は老齢基礎年金(満額)に加え年間収入に応じた老齢厚生年金を受給する一方、妻は老齢基礎年金(満額)を受給するものとする。但し、夫が先に死亡した場合、妻は自身の老齢基礎年金に加え、遺族厚生年金(夫の老齢厚生年金の75%)を受給する。夫の老齢厚生年金は加入期間と加入期間を通じた収入水準に依存する。加入期間は43年とし、加入期間を通じた収入水準は年齢階層別の平均給与額の傾向(図表2)と現在の年間収入を基準に推計する。推計にあたっては、加入当初の年間収入は20~24歳の平均給与とし、その後33年間毎年、収入が同額上昇し現在の年間収入に至ったと仮定する。続く5年間は現在の年間収入と同額、最後の5年間は現在の年間収入の75%程度と仮定する3。

最後に、上記の仮定の下で推計される公的年金の総額に応じた税金や社会保険料を控除し、退職後の可処分所得を見積もる。

2 夫婦は同年齢

3 但し、加入期間各年の年間収入が、標準報酬月額及び標準賞与額から想定される金額を超える場合、想定した金額に置き換える

次に退職後の消費支出であるが、退職後も現在と同程度の生活水準を維持すると仮定する。具体的な消費支出額は、現在の年間収入に応じた年間収入別消費支出から教育費を控除した値を基準とする。夫婦の一方が死亡した後、同程度の生活水準を維持するためには、死亡前の消費支出の70%が必要と仮定する4。また、退職時までに用意できた金額別に、生活水準がどの程度下がるかを把握できるよう、生活水準が低下する4パターン(▲5%、▲10%、▲15%、▲20%)で計算する。

4 相対貧困率やジニ係数の算出の際に利用される等価可処分所得と同様。

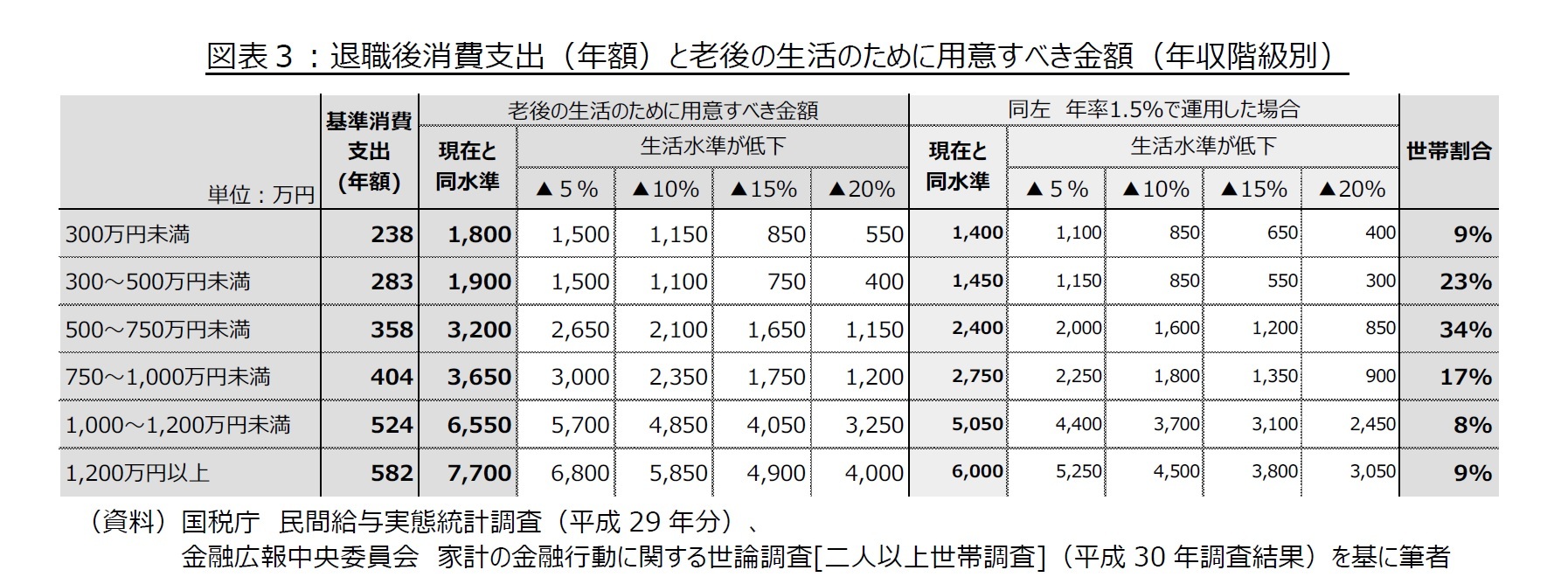

最後に老後のために用意すべき資産金額であるが、年間収入別の退職後の可処分所得と退職後の消費支出を基準に、死ぬ前に資産が枯渇する確率が5%となる資産額を算出し5、これを年間収入別の老後の生活のために用意すべき金額6とする。結果は、図表3の通りである。参考までに、退職後、年率1.5%7で運用できる場合に必要な金額も記しているが、運用に失敗して資産が目減りし、その結果、死ぬ前に資産が枯渇するリスクは勘案していないので注意が必要である。一般的に、老後に必要な資産金額は2,000万円~3,000万円が目安とされるが、年間収入が500万円未満の世帯であれば、2,000万円もあれば退職後も現在と同程度の生活水準が十分維持可能である。一方、50代世帯の34%を占める年間収入が500~750万円未満の世帯の場合、3,200万円必要であり2,000万円~3,000万円では不足する。その結果、退職後に生活水準を5%程度落とす必要が生じる。但し、退職後も年率1.5%で安定的に運用できるなら、2,400万円で生活水準が維持可能である。年間収入が1,000万円以上の世帯に至っては、6,550万円ないと生活水準を維持できず、2,000万円~3,000万円では老後に生活水準を20%以上落とす必要が生じる。また、退職後も年率1.5%で安定的に運用できるとしても、5,050万円以上の資産を用意しないと生活水準を維持できない。

5 基礎研レポート『資産が枯渇しない生活水準を考える-適正支出に対するアドバイス力強化に期待する』(2018年5月8日)

6 これに加え病気や介護などに備え、保険への加入か別途予備費が必要である点に注意が必要である。

7 脚注iによると、投資収益率は1-2%だがあまり値下がりリスクが高くない金融商品を嗜好する高齢者が最も多い

3――準備が整っている人はどれくらいいるのか

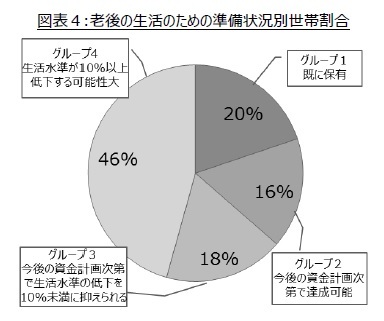

以上の前提を基に、50代の世帯を4つのグループに分類する。グループ1は、退職時の退職給付も含めると、既に十分な資産を保有している世帯である。グループ2は、現在と同程度の収入維持が期待できる今後5年間は所得の10%8を貯蓄に回し、かつ今後10年間通じて現在保有する資産も含め年率2.5%で運用すれば、十分な資産を準備できる世帯である。順調に頑張れば生活水準が落ちないグループといえる。グループ3は、現在と同程度の収入維持が期待できる今後5年間は所得の10%を貯蓄に回し、かつ今後10年間通じて現在保有する資産も含め年率2.5%で運用すれば、退職前後での生活水準の低下を10%9未満に押さえられる世帯である。順調に頑張っても多少の生活水準低下が避けられないグループと言える、グループ4は、現在と同程度の収入維持が期待できる今後5年間は所得の10%を貯蓄に回し、かつ今後10年間通じて現在保有する資産も含め年率2.5%で運用しても、退職前後での生活水準が10%以上低下する世帯である。よほど頑張らない限り手遅れであるグループである。

以上の前提を基に、50代の世帯を4つのグループに分類する。グループ1は、退職時の退職給付も含めると、既に十分な資産を保有している世帯である。グループ2は、現在と同程度の収入維持が期待できる今後5年間は所得の10%8を貯蓄に回し、かつ今後10年間通じて現在保有する資産も含め年率2.5%で運用すれば、十分な資産を準備できる世帯である。順調に頑張れば生活水準が落ちないグループといえる。グループ3は、現在と同程度の収入維持が期待できる今後5年間は所得の10%を貯蓄に回し、かつ今後10年間通じて現在保有する資産も含め年率2.5%で運用すれば、退職前後での生活水準の低下を10%9未満に押さえられる世帯である。順調に頑張っても多少の生活水準低下が避けられないグループと言える、グループ4は、現在と同程度の収入維持が期待できる今後5年間は所得の10%を貯蓄に回し、かつ今後10年間通じて現在保有する資産も含め年率2.5%で運用しても、退職前後での生活水準が10%以上低下する世帯である。よほど頑張らない限り手遅れであるグループである。その結果、既に十分な資産を保有している世帯(グループ1)の割合は20%である。順調に頑張れば生活水準が落ちない世帯(グループ2)も含めると、36%の世帯は退職後も現在と同程度の生活水準維持が可能である。一方、よほど頑張らない限り手遅れである世帯(グループ4)の方が、46%と多い。

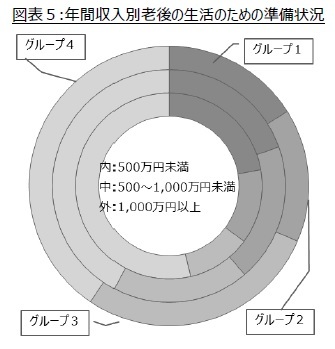

次に、年間年収別に各グループの割合を確認する(図表5)。既に十分な資産を保有している世帯(グループ1)の割合は、年間年収の低い世帯ほど大きい傾向がある。一方、よほど頑張らない限り手遅れである世帯(グループ4)の割合も、年間年収の低い世帯ほど大きい傾向がある。年収が500万円未満の世帯が最も高く54%もあるが、年収1,000万円以上の世帯でも40%を超える。なお、ボストンカレッジの退職研究センターが退職後10%以上も生活水準の低下が見込まれる世帯の割合を年収段階別に算出しているが、同様の傾向が確認できる10。

次に、年間年収別に各グループの割合を確認する(図表5)。既に十分な資産を保有している世帯(グループ1)の割合は、年間年収の低い世帯ほど大きい傾向がある。一方、よほど頑張らない限り手遅れである世帯(グループ4)の割合も、年間年収の低い世帯ほど大きい傾向がある。年収が500万円未満の世帯が最も高く54%もあるが、年収1,000万円以上の世帯でも40%を超える。なお、ボストンカレッジの退職研究センターが退職後10%以上も生活水準の低下が見込まれる世帯の割合を年収段階別に算出しているが、同様の傾向が確認できる10。

8 金融広報中央委員会 家計の金融行動に関する世論調査[二人以上世帯調査](平成30年調査結果)によると、50代の平均貯蓄率は9%である

9 ボストンカレッジの退職研究センターが算出するナショナル・リタイアメント・リスク・インデックスにおけるリスクの定義、退職後に生活水準が10%以上低下するに準拠

10 研究員の眼『貯蓄額よりも貯蓄率-リタイアメント・リスクについて考える』(2019年3月18日)

4――まとめと今後の課題

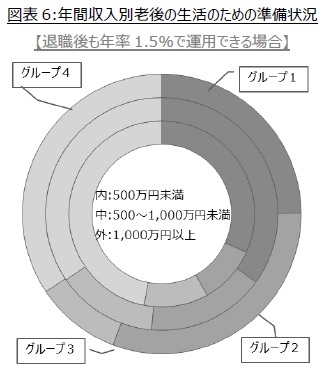

では、10%以上も生活水準を低下せざるを得ない世帯はどうすればよいのだろうか。選択肢として考えられるのが、退職後もリスクのある資産へ投資することにより資産の増加を目指すことである。仮に、退職後、全世帯が年率1.5%で運用できる場合、10%以上も生活水準を低下せざるを得ない世帯の割合は、50代全体で46%から39%に低下する。しかし、退職後の消費支出に占める公的年金の割合が高く、運用にあてられる資産額が少ない低所得世帯における効果は限定的である(図表6)。

では、10%以上も生活水準を低下せざるを得ない世帯はどうすればよいのだろうか。選択肢として考えられるのが、退職後もリスクのある資産へ投資することにより資産の増加を目指すことである。仮に、退職後、全世帯が年率1.5%で運用できる場合、10%以上も生活水準を低下せざるを得ない世帯の割合は、50代全体で46%から39%に低下する。しかし、退職後の消費支出に占める公的年金の割合が高く、運用にあてられる資産額が少ない低所得世帯における効果は限定的である(図表6)。この他に、(1)より長く働き続けることや、(2)貯蓄率を上げることが考えられる。しかし、貯蓄率をあげることは、年間収入の上昇が期待しにくい50代にとっては、早期に生活水準を低下させることに他ならない。また、(3)リバース・モーゲージの活用も考えられる。10%以上も生活水準を低下せざるを得ない世帯は、借入金残高が多い傾向がある。また、退職金を受け取った人の2割が、退職金を住宅ローンの返済に充てているという調査結果もある9。退職金を住宅ローンの返済に充てず、リバース・モーゲージに借り替えることで、生活水準の低下を防げる可能性がある。最後に、(4)10%以上も生活水準を低下せざるを得ない世帯が長寿年金等により互いに助け合うことである。老後のために用意すべき資産額は、資産が死亡時までに枯渇する確率が5%となる資産額と一致するように算出している。人生100年時代とはいえ、全員が100歳まで生きるわけではないのだから、長生きリスクをシェアすることができれば、生活水準の低下を防げる可能性がある。

今後は、上記4つの方法やその他様々な方法により、10%以上も生活水準を低下せざるを得ない世帯の割合をどれくらい減少させることが可能なのか、定量的に評価、確認していきたい。

9 脚注iと同じ

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2020年07月16日「ニッセイ基礎研所報」)

このレポートの関連カテゴリ

03-3512-1851

- 【職歴】

1999年 日本生命保険相互会社入社

2006年 ニッセイ基礎研究所へ

2017年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

高岡 和佳子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/20 | ブルーファイナンスの課題-気候変動より低い関心が普及を阻む | 高岡 和佳子 | 研究員の眼 |

| 2025/07/03 | 国内企業年金が好むオルタナティブ投資 | 高岡 和佳子 | ニッセイ年金ストラテジー |

| 2025/06/30 | 食品ロス削減情報の比較可能性-何のための情報開示か? | 高岡 和佳子 | 基礎研レター |

| 2025/04/30 | ふるさと納税のピットフォール-発生原因と望まれる改良 | 高岡 和佳子 | 基礎研レポート |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【50代の半数はもう手遅れか-生活水準を維持可能な資産水準を年収別に推計する】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

50代の半数はもう手遅れか-生活水準を維持可能な資産水準を年収別に推計するのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!