- シンクタンクならニッセイ基礎研究所 >

- ジェロントロジー(高齢社会総合研究) >

- 高齢者世帯の家計・資産 >

- 老後資金の取崩し(3)-運用収益率の見通しが甘いと、どうなるか

老後資金の取崩し(3)-運用収益率の見通しが甘いと、どうなるか

金融研究部 主任研究員・年金総合リサーチセンター・ジェロントロジー推進室・サステナビリティ投資推進室兼任 高岡 和佳子

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1――年金受給開始後の資産運用の目的とは

一体、資産運用のゴールとはいつなのか。数年前まで、資産運用のゴールを定年退職時や年金受給開始時に定めるのが一般的であった。事実、自分自身で運用し老後資金を準備するiDeCoにおける運用可能な期間は、受給開始年齢(60歳~70歳)までである1。資産運用のゴールを年金の受給開始時に定め、年金受給開始後は資産運用を行わない場合、老後の生活水準は年金開始時の保有資産と余命(想定)で割った金額に年金の受給金額を合算した水準となり、一見、非常に分かりやすい。

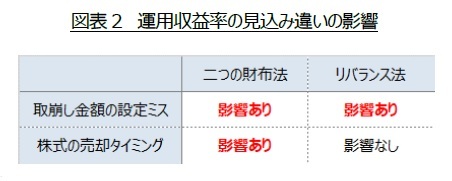

しかし、実際は寿命の長期化や年金受給額の低下などもあり、老後に望む生活水準を維持するのに必要かつ十分な資産を保有していない世帯が多く、資産寿命2を延ばすために、年金受給開始後も資産運用を促す動きがある。年金開始時の保有資産に応じ生活水準を下げるという選択肢もあるのだから、資産寿命を延ばすために、あえて年金受給開始後も資産を運用する目的は、老後の生活水準維持と、生存中に資産が枯渇するリスクの軽減との両立と言い換えることができる。資産寿命を左右する要素は、(1)年金受給開始時点の保有資産額、(2)定期的な取崩し金額、(3)資産運用の収益率である。そもそも目標とする資産寿命は、通常は余命などを参考に設定するので裁量の余地が少なく、当然のことながら、(1)年金受給開始時点の保有資産額も既にある現実なので裁量の余地はない。老後の生活水準維持と、生存中に資産が枯渇するリスクの軽減を両立しうる適正な(2)定期的な取崩し金額は、(3)資産運用の収益率に大きく依存する。冒頭に記した通り、長期投資には収益率を安定させる効果があるので、短期的な収益率より長期的な収益率は予想しやすい。とは言え、将来のことは誰にもわからないので、図表1のように運用期間終了後に振り返って初めて判明する実際の資産運用の収益率(以下、実現収益率)が、(2)定期的な取崩し金額を決定する際に想定した資産運用の収益率(以下、想定収益率)から大きく乖離する可能性もある。このため、適正な取崩し金額を把握することは容易ではなく、結果として適正な老後の生活水準を把握することも容易ではない。

そこで、年金受給開始後の資産運用と資産の取崩し方について、先のレポート3で提案した方法(以下、「二つの財布法」)と、代表的な方法(以下、「リバランス法」)を実践した場合に、想定収益率と実現収益率との乖離がどのような結果となるのかを確認してみたい。

1 iDeCo(個人型確定拠出年金)の受給開始年齢は60歳~75歳までに改正される見込みである。

2 資産寿命とは、老後の生活を維持するために保有資産を取崩すことを前提とした考え方で、資産が尽きるまでの期間、もしくは資産が尽きる時の年齢を意味する。

3 基礎研レポート「老後資金の取崩し(1)-運用方法と取崩し方法をセットで考える」

2――取崩し金額の設定ミスの問題か、それとも株式の売却タイミングの問題か

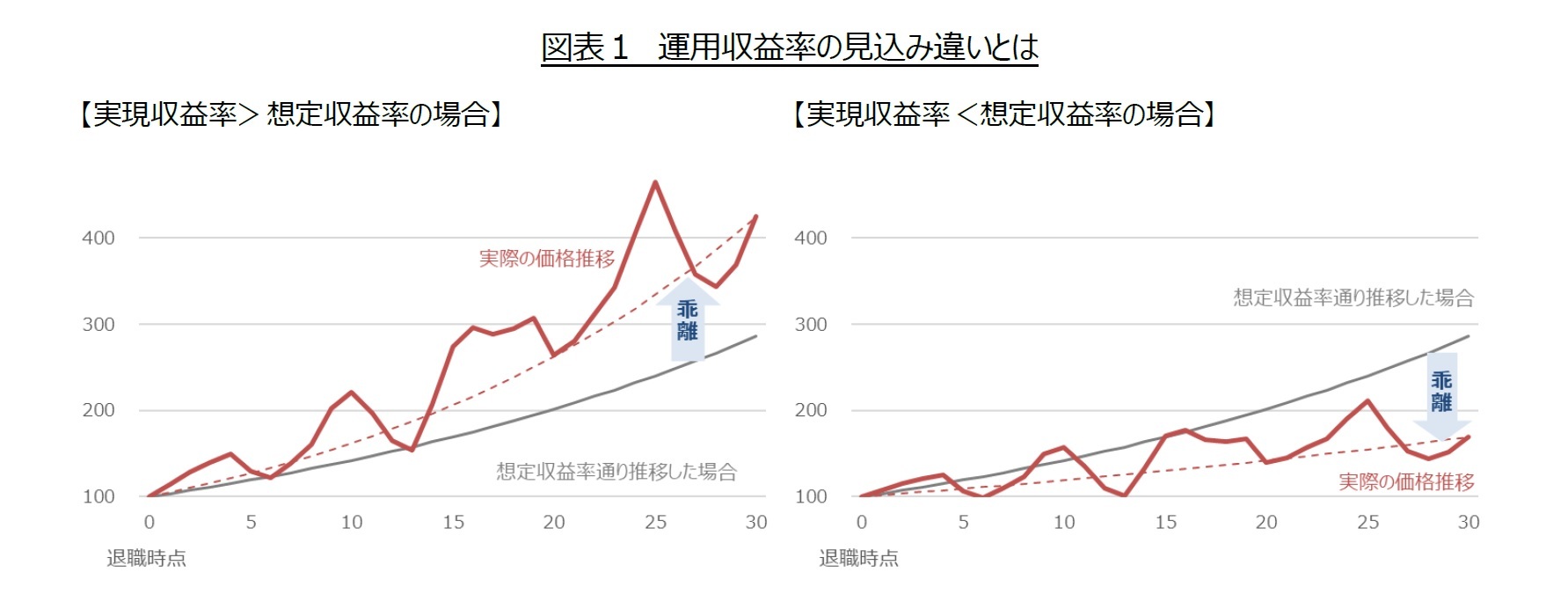

「二つの財布法」は、株式などの「リスクはあるがその分高い収益率が期待できる資産(以降、株式と表記)」と、預貯金などの「リスクがなく収益が期待できない資産(以降、預貯金と表記)」を保有し、株価が株式の想定収益率通りに上昇した場合の価格より高ければ、あらかじめ定めた取崩し金額分だけ株式を売却し、低ければあらかじめ定めた取崩し金額分だけ、預貯金を引き出す方法である。この方法では株式の売却判断に株式の想定収益率を用いているため、想定収益率と実現収益率との乖離が株式の売却タイミングに影響する。例えば、実現収益率が想定収益率を下回ると、株式の売却タイミングを逸してしまうし、実現収益率が想定収益率を上回ると、株式の売却が進み、早めに株式を売り切ってしまう。

「二つの財布法」は、株式などの「リスクはあるがその分高い収益率が期待できる資産(以降、株式と表記)」と、預貯金などの「リスクがなく収益が期待できない資産(以降、預貯金と表記)」を保有し、株価が株式の想定収益率通りに上昇した場合の価格より高ければ、あらかじめ定めた取崩し金額分だけ株式を売却し、低ければあらかじめ定めた取崩し金額分だけ、預貯金を引き出す方法である。この方法では株式の売却判断に株式の想定収益率を用いているため、想定収益率と実現収益率との乖離が株式の売却タイミングに影響する。例えば、実現収益率が想定収益率を下回ると、株式の売却タイミングを逸してしまうし、実現収益率が想定収益率を上回ると、株式の売却が進み、早めに株式を売り切ってしまう。「リバランス法」も「二つの財布法」と同様に株式と預貯金を保有するが、事前に定めた基準構成比を維持するよう定期的に資産の入れ替えを行いつつ、あらかじめ定めた取崩し金額を資産全体から引き出す方法である。従って、資産の入れ替え前の一定期間に株価が上昇していれば株式の売却を行い、下落していれば株式を購入するため、想定収益率と実現収益率との乖離は株式の売却タイミングに一切影響しない。

3――運用収益率の見通しが甘いと、どうなるか

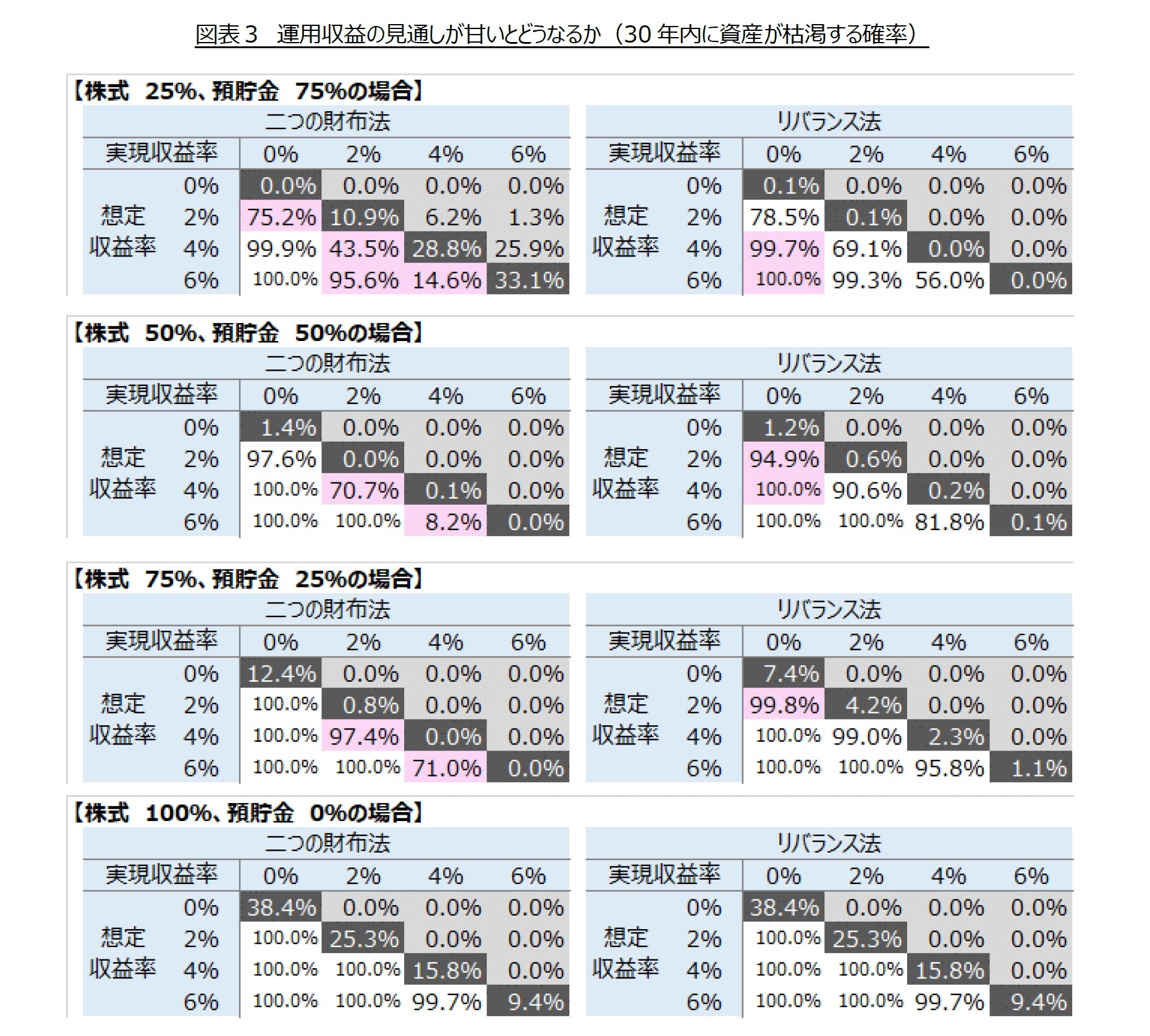

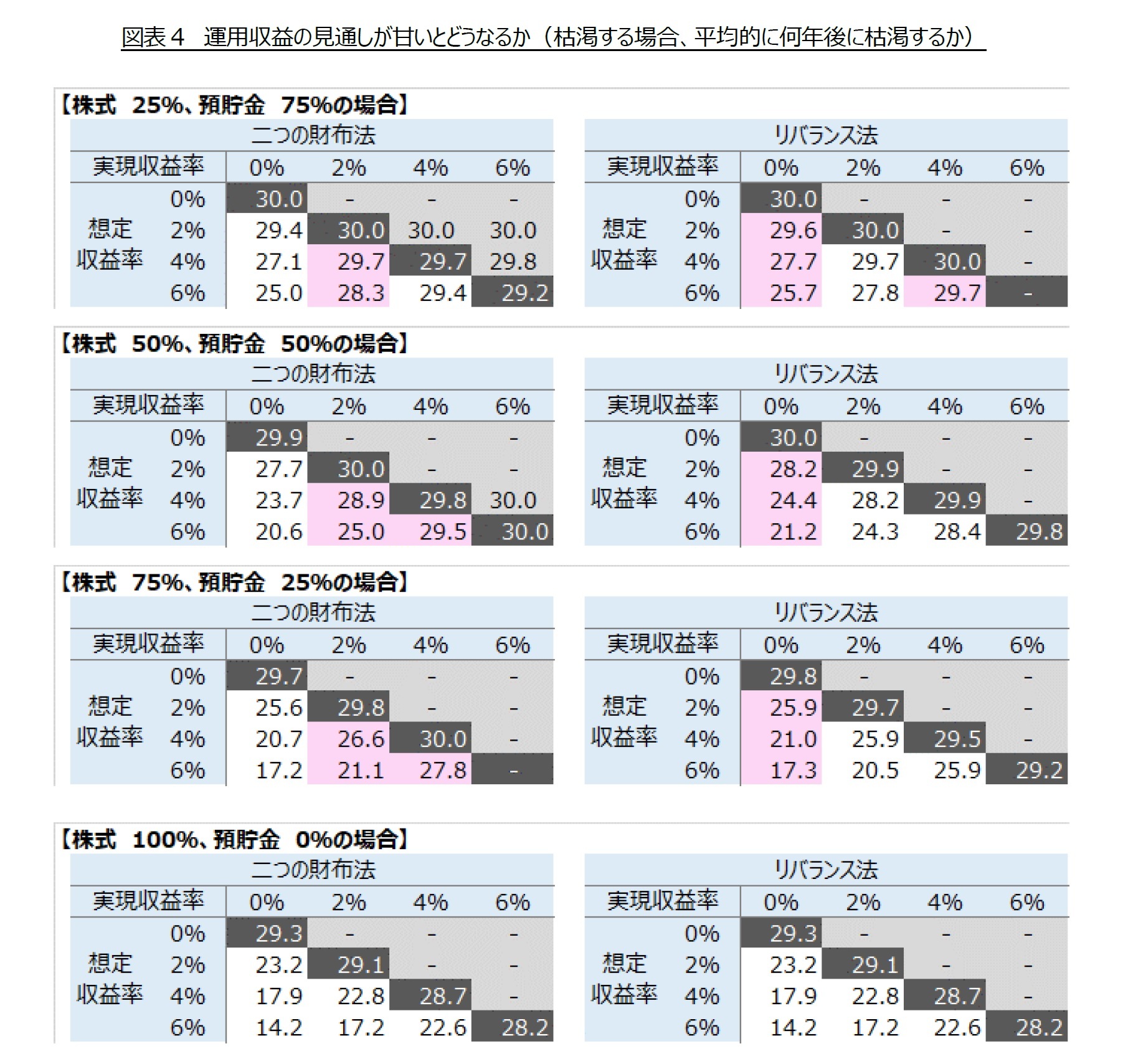

実現収益率が想定収益率を上回る場合は、ほとんどのケースで30年内に資産が枯渇する確率は0%で、0%でないケースでも、想定収益率と実現収益率が概ね一致する場合と比べれば30年内に資産が枯渇する確率は大きく低下する(図表3)。当然、実現収益率が想定収益率を下回る場合は、ほとんどのケースで30年内に資産が枯渇する確率が100%で、100%でないケースでも到底許容できないほど、資産が枯渇する確率が高い(図表3)。更に、資産が枯渇する確率が高まるだけでなく、想定収益率と実現収益率が概ね一致する場合と比べて、資産が枯渇する時期も早まる(図表4)。このような結果は、「二つの財布法」と「リバランス法」で共通して見られる傾向である。

次に、ケース毎に「二つの財布法」と「リバランス法」で比較し、より好ましい方(30年内に資産が枯渇する確率が低い方、枯渇した場合でも枯渇するまでの年数が長い方)を桃色で示した。わずかではあるが、「二つの財布法」の方が好ましいケースが多い。また、資産が枯渇する確率において顕著なのだが、「リバランス法」が優れているケースでは、その差は僅かであるのに対し、「二つの財布法」が優れているケースでは、その差が比較的大きい。

以上から、想定収益率と実現収益率との乖離が問題となるのは、実現収益率が想定収益率を大きく下回る場合に限られ、結果として取崩し金額を高く設定しすぎたことが原因である。つまり、資産が枯渇するリスクが高くなるのは取崩し金額の設定ミスから生じている。そして、「二つの財布法」を実践した場合にのみ生じる株式の売却タイミングへの影響は、資産寿命に対してプラスに働く可能性がある。

(2020年04月24日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1851

- 【職歴】

1999年 日本生命保険相互会社入社

2006年 ニッセイ基礎研究所へ

2017年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

高岡 和佳子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/03 | 国内企業年金が好むオルタナティブ投資 | 高岡 和佳子 | ニッセイ年金ストラテジー |

| 2025/06/30 | 食品ロス削減情報の比較可能性-何のための情報開示か? | 高岡 和佳子 | 基礎研レター |

| 2025/04/30 | ふるさと納税のピットフォール-発生原因と望まれる改良 | 高岡 和佳子 | 基礎研レポート |

| 2025/04/03 | 税制改正でふるさと納税額はどうなる? | 高岡 和佳子 | 研究員の眼 |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【老後資金の取崩し(3)-運用収益率の見通しが甘いと、どうなるか】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

老後資金の取崩し(3)-運用収益率の見通しが甘いと、どうなるかのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!