- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 「福岡オフィス市場」の現況と見通し(2019年)

2019年07月24日

文字サイズ

- 小

- 中

- 大

3. 福岡オフィス市場の見通し

3-2. サードプレイスオフィス市場の見通し

東京都心部では、コワーキングスペースをはじめとするサードプレイスオフィス3が増加しており、オフィス市場に与える影響が注目されている。サードプレイスオフィスの利用企業は、働く場所に関して多様な選択肢を用意し、優秀な人材の確保を意図した大企業と、初期投資コストを抑えたいスタートアップ企業が多くを占める。

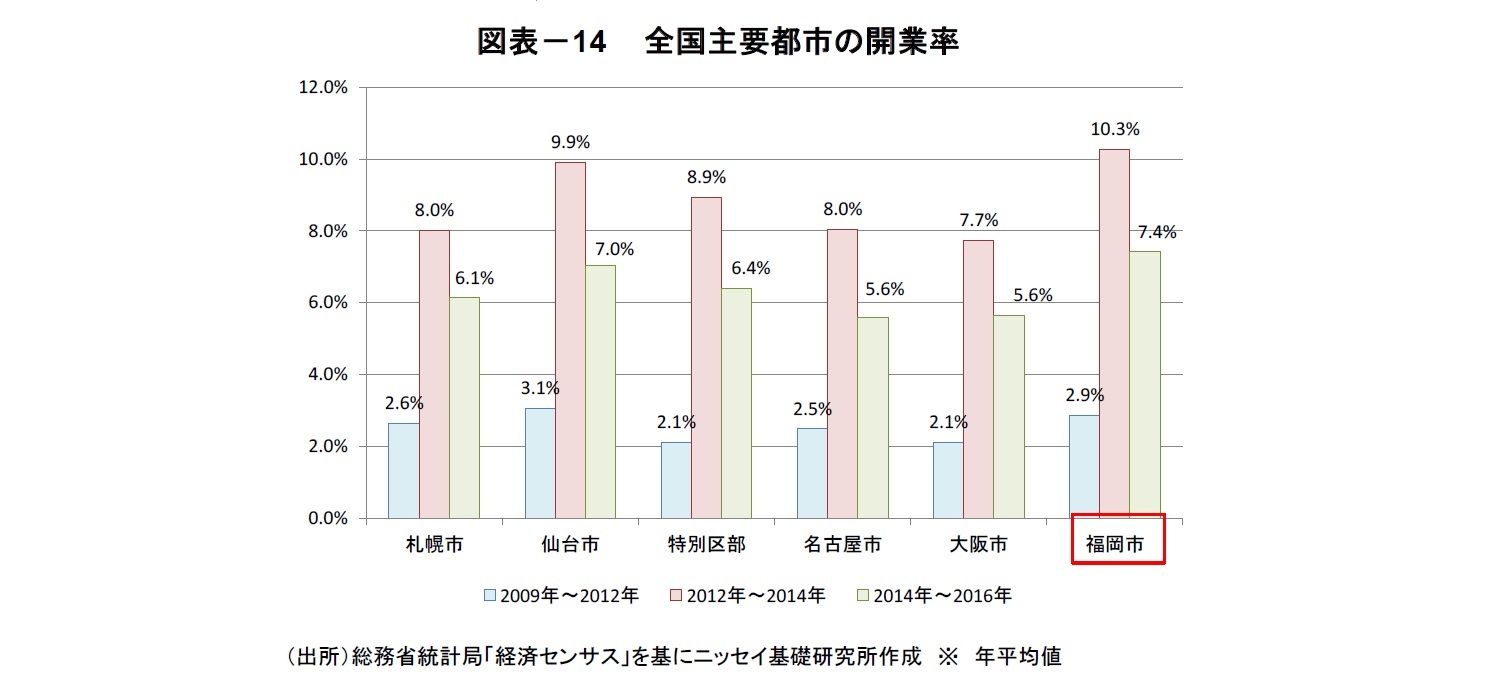

総務省統計局「経済センサス」をもとに算出した「開業率4」によると、2014年から2016年の福岡市の開業率(年平均)は7.4%となり、全国主要都市の中で最も高い(図表14)。過去を遡っても、2012年から2014年が10.3%(第1位)、2009年から2012年が2.9%(仙台市に次いで第2位)と、常に上位に位置している。

東京都心部では、コワーキングスペースをはじめとするサードプレイスオフィス3が増加しており、オフィス市場に与える影響が注目されている。サードプレイスオフィスの利用企業は、働く場所に関して多様な選択肢を用意し、優秀な人材の確保を意図した大企業と、初期投資コストを抑えたいスタートアップ企業が多くを占める。

総務省統計局「経済センサス」をもとに算出した「開業率4」によると、2014年から2016年の福岡市の開業率(年平均)は7.4%となり、全国主要都市の中で最も高い(図表14)。過去を遡っても、2012年から2014年が10.3%(第1位)、2009年から2012年が2.9%(仙台市に次いで第2位)と、常に上位に位置している。

福岡市の高い開業率の背景には、①オフィス賃料等のビジネスコストが首都圏に比べて廉価、②空港からの市内へのアクセスなどの交通利便性が高い、③他の主要都市を比べて人口増加率が高く平均年齢が若いこと等が挙げられる5が、自治体の積極的な支援施策も起業を後押ししている。

福岡市は、2014年5月に国家戦略特区「福岡市グローバル創業・雇用創出特区」に指定されると、この特区制度を生かし、「スタートアップビザ6」の導入や「スタートアップ法人減税7」、「スタートアップ賃料補助8」、「スタートアップ支援拠点9」の開設などを行っている。国内だけなく海外に対しても起業人材を誘致するなど、他の主要都市に先んじた起業支援策を講じている。

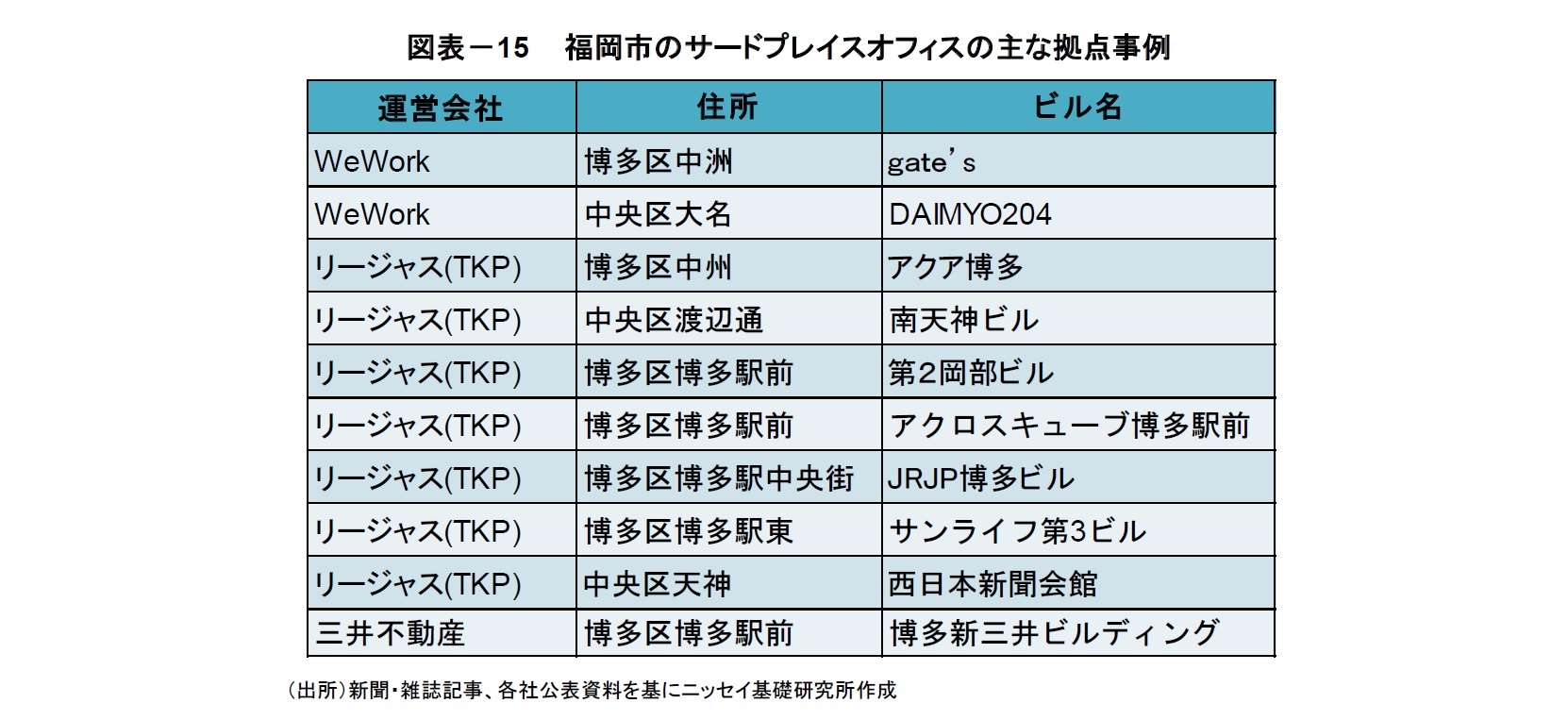

こうした支援策に後押しされ、福岡市内での起業および新規事務所開設は更に活発になると見込まれる。サードプレイスオフィスは、このようなスタートアップ企業の受け皿となる可能性がある。実際に、博多駅周辺を中心にとして、主要運営会社によるサードプレイスオフィスの開設が始まっている(図表15)。東京都心部と同様に、福岡でもオフィス需要の新たな担い手となる可能性があり、今後の事業展開を注視したい。

福岡市は、2014年5月に国家戦略特区「福岡市グローバル創業・雇用創出特区」に指定されると、この特区制度を生かし、「スタートアップビザ6」の導入や「スタートアップ法人減税7」、「スタートアップ賃料補助8」、「スタートアップ支援拠点9」の開設などを行っている。国内だけなく海外に対しても起業人材を誘致するなど、他の主要都市に先んじた起業支援策を講じている。

こうした支援策に後押しされ、福岡市内での起業および新規事務所開設は更に活発になると見込まれる。サードプレイスオフィスは、このようなスタートアップ企業の受け皿となる可能性がある。実際に、博多駅周辺を中心にとして、主要運営会社によるサードプレイスオフィスの開設が始まっている(図表15)。東京都心部と同様に、福岡でもオフィス需要の新たな担い手となる可能性があり、今後の事業展開を注視したい。

3 主に事業者がサービスを提供するオフィススペース。レンタルオフィス、シェアオフィス、コワーキングスペースなど。

4 ある特定の期間において、「新規に開設された事業所数(年平均)」を「期首において既に存在していた事業所数」で除した値。

5 野村敦子「スタートアップの集積拠点を目指す福岡市の取り組み」日本総研 Research Focus 2018年7月19日

6 外国人が国家戦略特別区域で起業活動を行う場合、起業に必要とされる「経営・管理」の在留資格の認定要件を緩和。

7 一定の要件を満たした国家戦略特区内のスタートアップ企業に対して、最大5年間、法人所得の20%を控除する処置。

8 外国人が福岡市内で創業するときの住居および事業所の賃料の一部を補助。

9 2017年4月に、福岡市中央区の旧大名小学校跡地に、官民共働型スタートアップ支援施設「「Fukuoka Growth Next」を開設。

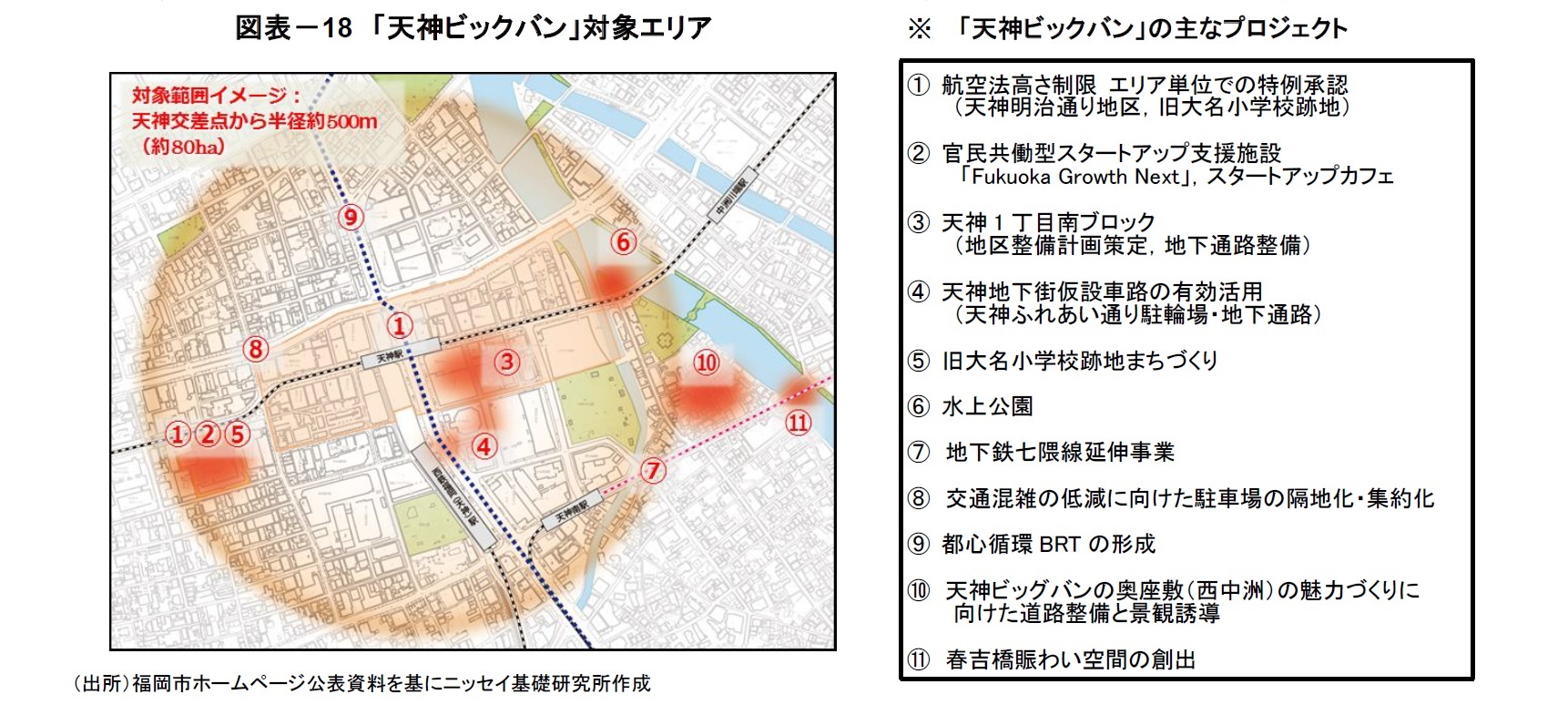

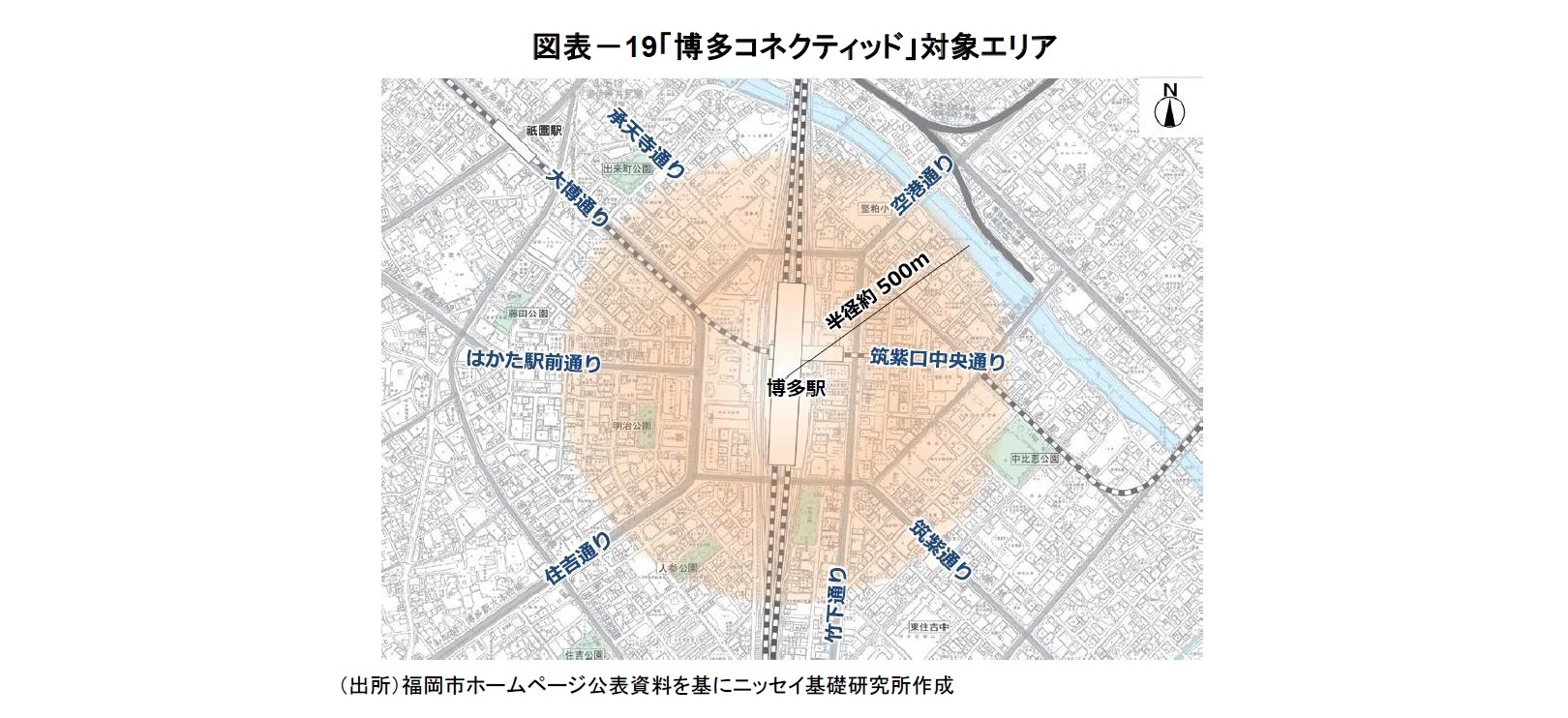

また、博多駅周辺の再開発に関しても、福岡市は2019年5月にビルの建替えを促す優遇処置制度「博多コネティッドボーナス11」の概要を公表した。この制度の対象となるエリアは博多駅を中心とする半径500mの範囲で、10年間で20棟の建替えと目指すとしている(図表19)。この建替えにより、延床面積が約34.1万m2から約49.8万m2に拡大、雇用数は約3.2万人から約5.1万人に増加との経済波及効果を試算している。

天神地区では、2021年に「天神ピックバン」プロジェクトの第1号開発案件となる「天神ビジネスセンター」が竣工予定である。2022年以降も、福ビル街区の開発(福岡ビル、天神コアビル、天神第一名店ビルの一体開発)や、旧大名小学校跡地での開発(24階建てのホテル・オフィス棟等)等、大規模ビルの開発が予定されている。

また、博多駅前地区でも、博多駅東一丁目敷地(旧博多スターレーン跡地)で「博多コネティッドボーナス」を活用した開発が計画されており、オフィスを含む複合施設が2022年に竣工予定である。

天神地区では、2021年に「天神ピックバン」プロジェクトの第1号開発案件となる「天神ビジネスセンター」が竣工予定である。2022年以降も、福ビル街区の開発(福岡ビル、天神コアビル、天神第一名店ビルの一体開発)や、旧大名小学校跡地での開発(24階建てのホテル・オフィス棟等)等、大規模ビルの開発が予定されている。

また、博多駅前地区でも、博多駅東一丁目敷地(旧博多スターレーン跡地)で「博多コネティッドボーナス」を活用した開発が計画されており、オフィスを含む複合施設が2022年に竣工予定である。

10 天神交差点から半径約500mのエリア

11 つながり・広がりが生まれる広場の創出など、賑わいの拡大に寄与したビルの容積率を最大で50%拡大する等の優遇処置。

3-4. 賃料見通し

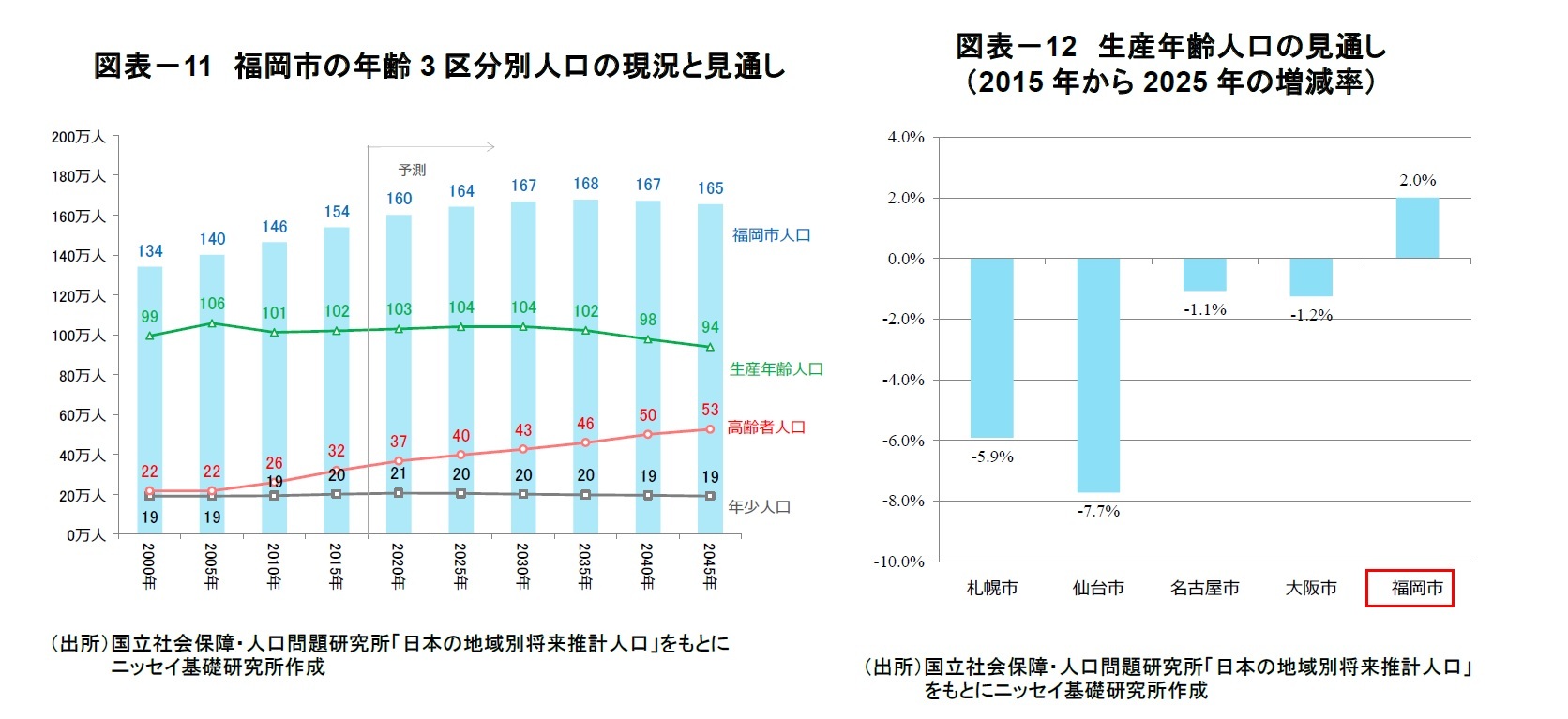

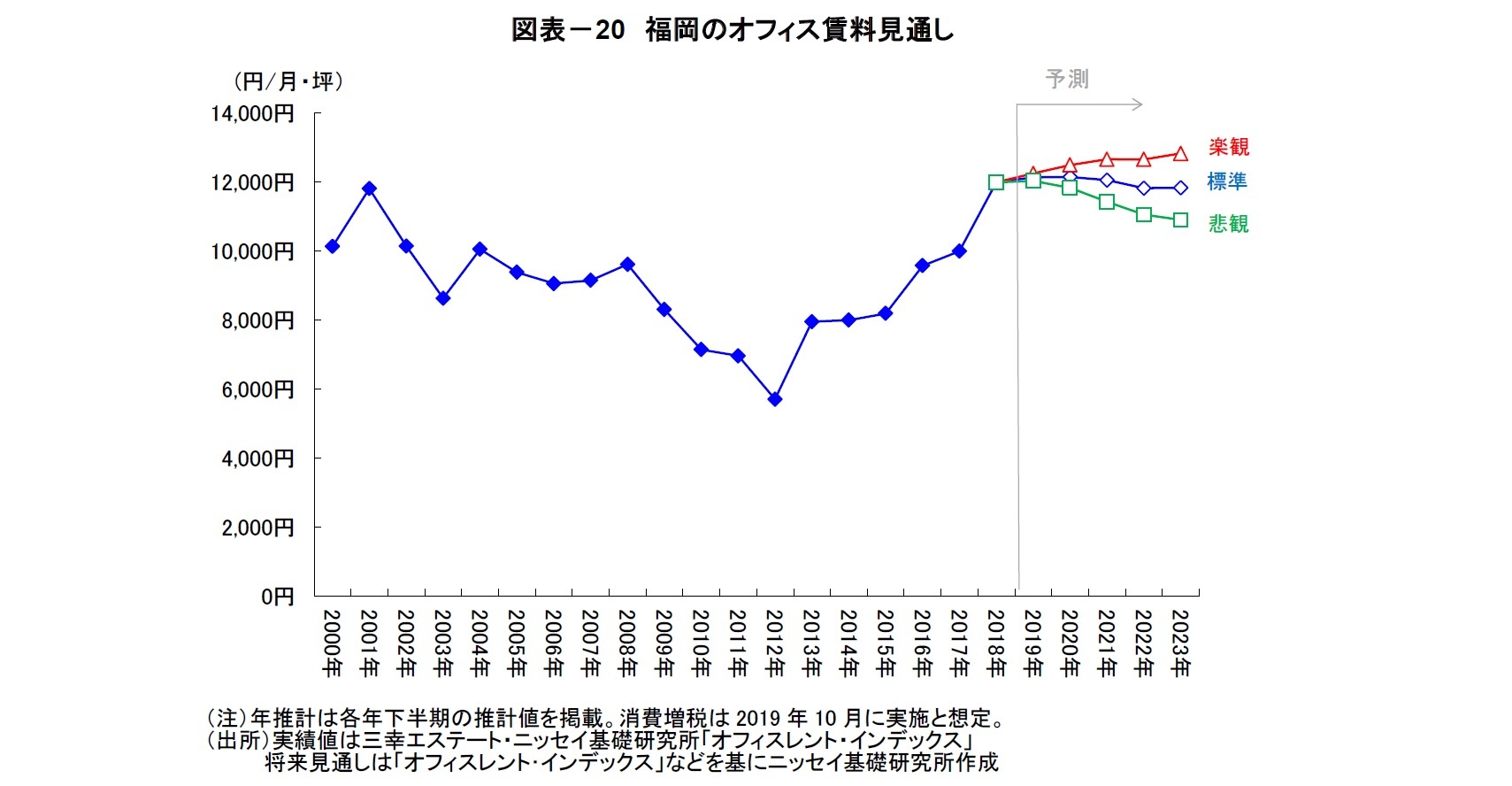

前述の新規供給見通しや経済予測12、生産年齢人口の見通しを前提に、2023年までの福岡のオフィス賃料を予測した(図表20)。

福岡市内で2019年に竣工した「南日本博多ビル」や「第一明星ビル」は、既に満室となっている模様である。旺盛な需要に支えられ、福岡の空室率は、暫くの間、低い水準を維持すると見込まれる。オフィス賃料も、こうした安定した需給環境を反映し、当面の間、高値圏で推移すると見込む。2018年の賃料を100とした場合、2019年は101、2020年は101となる見通しだ。

ただし、福岡市では、「天神ピックバン」プロジェクトや「博多コネティッドボーナス」を背景に、2021年竣工の「天神ビジネスセンター」を皮切りに、多くの大規模開発計画が立ち上がっている。目標通りに開発が進めば、オフィスビルの総ストック(延床面積)は、天神地区では約1.7倍、博多駅前地区では約1.5倍まで拡大する予定であり、オフィス需給は緩和する可能性がある。新たなオフィス需要を創出するためには、高い交通利便性を生かした国内外企業の誘致や、手厚い企業支援等を継続することがより重要となる。

長期的に福岡オフィス市場を見通す上で、再開発の動向とともに、行政の起業支援等の状況にも注視していきたい。

前述の新規供給見通しや経済予測12、生産年齢人口の見通しを前提に、2023年までの福岡のオフィス賃料を予測した(図表20)。

福岡市内で2019年に竣工した「南日本博多ビル」や「第一明星ビル」は、既に満室となっている模様である。旺盛な需要に支えられ、福岡の空室率は、暫くの間、低い水準を維持すると見込まれる。オフィス賃料も、こうした安定した需給環境を反映し、当面の間、高値圏で推移すると見込む。2018年の賃料を100とした場合、2019年は101、2020年は101となる見通しだ。

ただし、福岡市では、「天神ピックバン」プロジェクトや「博多コネティッドボーナス」を背景に、2021年竣工の「天神ビジネスセンター」を皮切りに、多くの大規模開発計画が立ち上がっている。目標通りに開発が進めば、オフィスビルの総ストック(延床面積)は、天神地区では約1.7倍、博多駅前地区では約1.5倍まで拡大する予定であり、オフィス需給は緩和する可能性がある。新たなオフィス需要を創出するためには、高い交通利便性を生かした国内外企業の誘致や、手厚い企業支援等を継続することがより重要となる。

長期的に福岡オフィス市場を見通す上で、再開発の動向とともに、行政の起業支援等の状況にも注視していきたい。

12 経済見通しは、ニッセイ基礎研究所経済研究部「中期経済見通し(2018~2028年度)」ニッセイ基礎研究所などを基に設定。

(ご注意)本稿記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本稿は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものでもありません。

(2019年07月24日「不動産投資レポート」)

このレポートの関連カテゴリ

03-3512-1861

経歴

- 【職歴】

2007年 住信基礎研究所(現 三井住友トラスト基礎研究所)

2018年 ニッセイ基礎研究所

2025年7月より現職

【加入団体等】

一般社団法人不動産証券化協会資格教育小委員会分科会委員(2020年度~)

吉田 資のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/08 | わが国のホテル投資市場規模(2024年) | 吉田 資 | 基礎研マンスリー |

| 2025/07/02 | 「福岡オフィス市場」の現況と見通し(2025年) | 吉田 資 | 不動産投資レポート |

| 2025/06/18 | 「広島オフィス市場」の現況と見通し(2025年) | 吉田 資 | 不動産投資レポート |

| 2025/05/30 | 「名古屋オフィス市場」の現況と見通し(2025年) | 吉田 資 | 不動産投資レポート |

新着記事

-

2025年07月11日

トランプ関税の日本経済への波及経路-実質GDPよりも実質GDIの悪化に注意 -

2025年07月10日

企業物価指数2025年6月~ガソリン補助金の影響などで、国内企業物価は前年比3%を割り込む~ -

2025年07月10日

ドイツの生命保険監督を巡る動向(2)-BaFinの2024年Annual ReportやGDVの公表資料からの抜粋報告(生命保険会社等の監督及び業績等の状況)- -

2025年07月09日

バランスシート調整の日中比較(後編)-不良債権処理で後手に回った日本と先手を打ってきた中国 -

2025年07月09日

貸出・マネタリー統計(25年6月)~銀行貸出の伸びが回復、マネタリーベースは前年割れが定着

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【「福岡オフィス市場」の現況と見通し(2019年)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

「福岡オフィス市場」の現況と見通し(2019年)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!