- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 「貿易戦争」に弱い新興国株と「米利上げ」に弱い新興国債券

コラム

2018年08月28日

文字サイズ

- 小

- 中

- 大

新興国株、新興国債券ともに低迷

1 新興国債券には、「現地通貨建て」と「ドル建て」がありますが、本稿では「現地通貨建て」の新興国債券をさしています。

組入国・地域の違いがパフォーマンスの違いに?

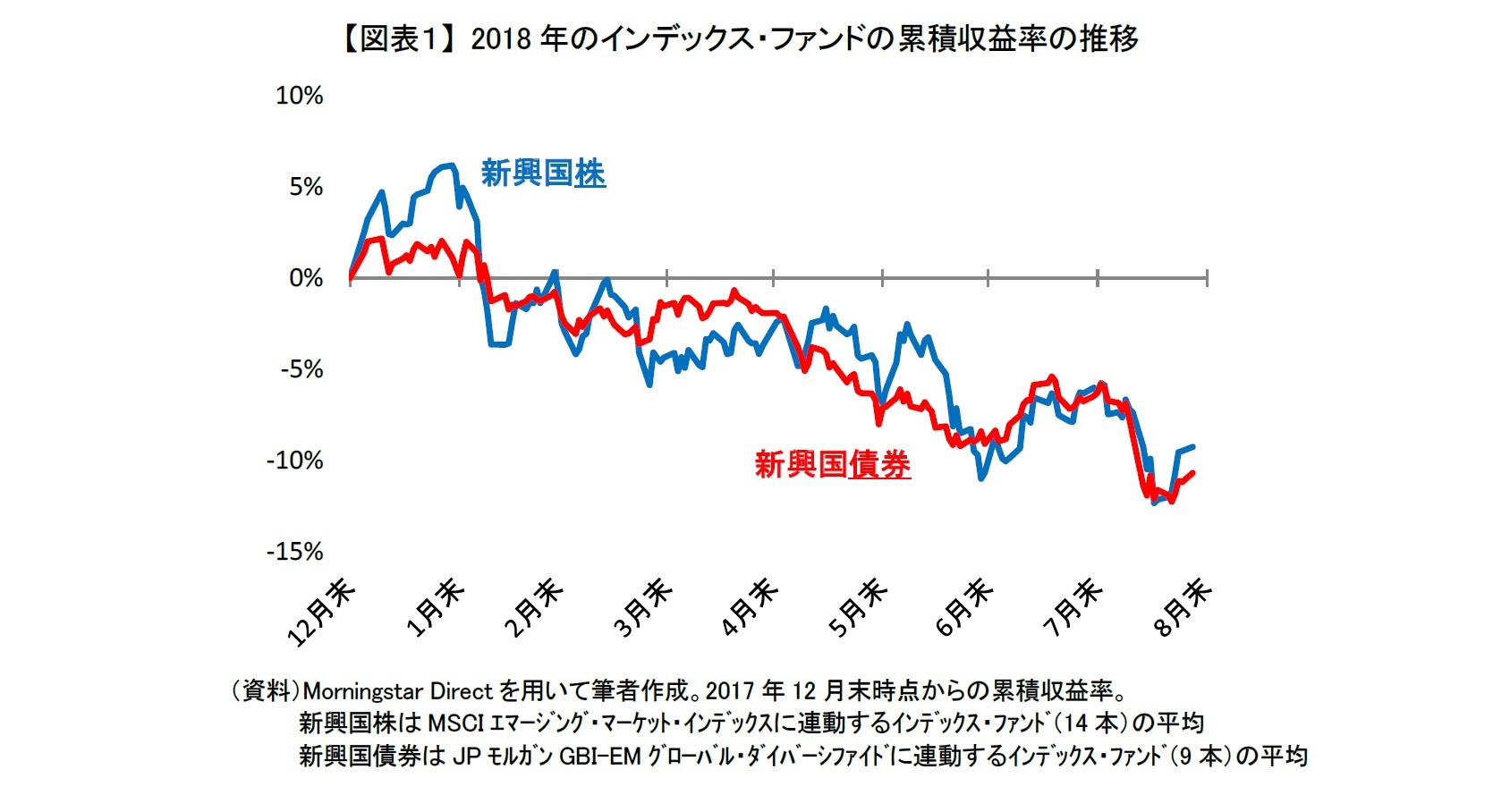

新興国株、新興国債券の低迷は政治問題など新興国それぞれの固有の要因もありますが、米国との通商問題に対する懸念や米利上げに伴う新興国からの資金流出懸念なども背景にあります。【図表1】のインデックス・ファンドの累積収益率をみると、ともに下落していますが、その変動は同じ新興国というくくりでも株と債券でやや異なっていたことが分かります。

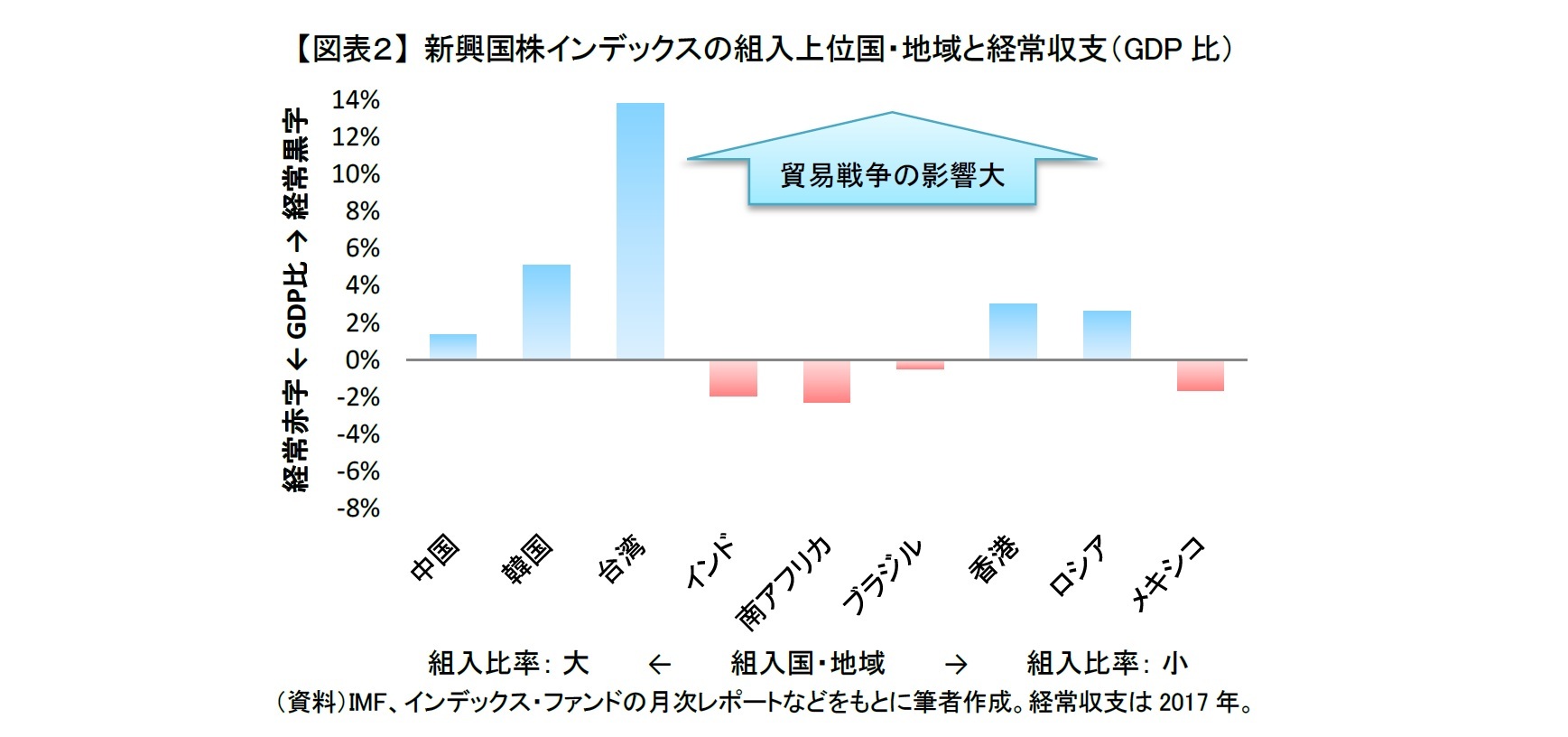

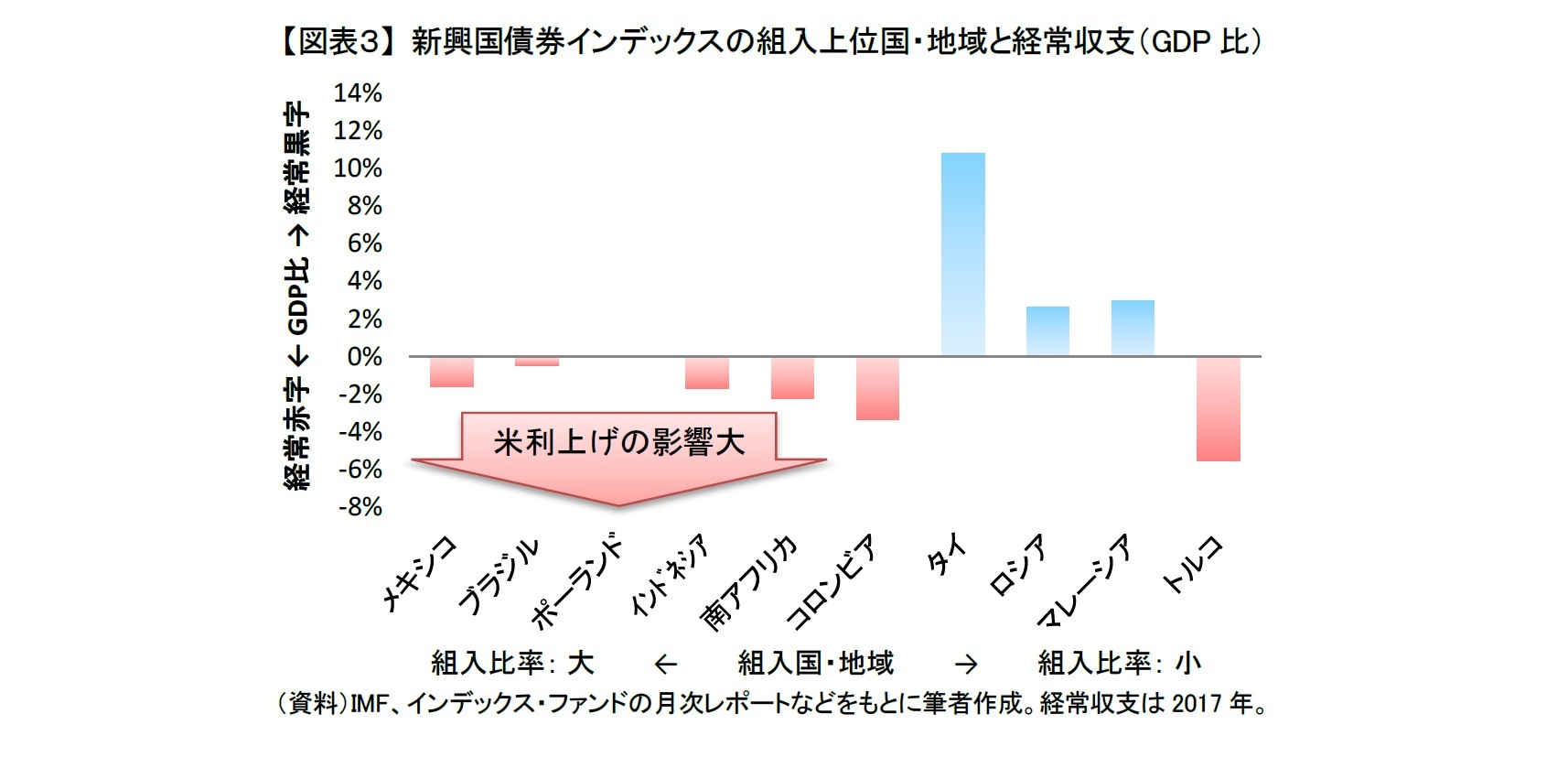

新興国株と新興国債券のパフォーマンスの違いは、株と債券の違いによるところも大きいです。ただ、それ以外に新興国株と新興国債券で組入れられている国・地域に違いがあることも影響していると思います。代表的な新興国株、新興国債券のインデックスで、連動するインデックス・ファンドが多いMSCIエマージング・マーケット・インデックス(株)とJPモルガンGBI-EMグローバル・ダイバーシファイド(債券)の組入れが多い国・地域とその経常収支をみたものが【図表2、3】です。

新興国株と新興国債券のパフォーマンスの違いは、株と債券の違いによるところも大きいです。ただ、それ以外に新興国株と新興国債券で組入れられている国・地域に違いがあることも影響していると思います。代表的な新興国株、新興国債券のインデックスで、連動するインデックス・ファンドが多いMSCIエマージング・マーケット・インデックス(株)とJPモルガンGBI-EMグローバル・ダイバーシファイド(債券)の組入れが多い国・地域とその経常収支をみたものが【図表2、3】です。

新興国株インデックスでは、米中貿易摩擦の震源地である中国がもっとも組入れ比率が高くなっています。それに加えて、経常収支がプラスの韓国、台湾が続いています。この3カ国・地域で組入比率は50%程度に達します。新興国株インデックスは、通商問題の影響を受けやすい国・地域の組入れが多く、貿易戦争が深刻化した場合にその影響を大きく受ける可能性が高いといえるでしょう。

その一方で新興国債券インデックスでは、組入上位6カ国・地域のうちポーランドを除く5カ国・地域で経常収支が赤字です。GDP比での赤字幅は8月問題になったトルコほど大きくはありませんが、トルコと同じように経常収支が赤字の国・地域の組入れが多いことが分かります。経常収支が赤字の場合、海外資金に依存する経済構造をしているといえます。そのため、米利上げにともない相対的に新興国債券の魅力が低下すると、資金の海外流出に伴う通貨安や、通貨防衛のための利上げとそれに伴う債券安が起こりやすいといえます。つまり新興国債券インデックスは、新興国株インデックスと比べて米国利上げの悪影響を受けやすいといえます。また、8月通貨が急落したトルコの組入比率も、新興国株式インデックスよりも新興国債券インデックスのほうが大きくなっています。

8月の下落は、新興国株についてはどちらかというと米中貿易摩擦懸念の影響が大きく、新興国債券についてはトルコ・リラ急落の直接の影響に加えて、他の脆弱な新興国の通貨も下落するかもという連想売りの影響が大きかったといえるでしょう。

その一方で新興国債券インデックスでは、組入上位6カ国・地域のうちポーランドを除く5カ国・地域で経常収支が赤字です。GDP比での赤字幅は8月問題になったトルコほど大きくはありませんが、トルコと同じように経常収支が赤字の国・地域の組入れが多いことが分かります。経常収支が赤字の場合、海外資金に依存する経済構造をしているといえます。そのため、米利上げにともない相対的に新興国債券の魅力が低下すると、資金の海外流出に伴う通貨安や、通貨防衛のための利上げとそれに伴う債券安が起こりやすいといえます。つまり新興国債券インデックスは、新興国株インデックスと比べて米国利上げの悪影響を受けやすいといえます。また、8月通貨が急落したトルコの組入比率も、新興国株式インデックスよりも新興国債券インデックスのほうが大きくなっています。

8月の下落は、新興国株についてはどちらかというと米中貿易摩擦懸念の影響が大きく、新興国債券についてはトルコ・リラ急落の直接の影響に加えて、他の脆弱な新興国の通貨も下落するかもという連想売りの影響が大きかったといえるでしょう。

インデックスの地域分散に過度に期待するのは危険

単一地域の新興国の株や債券に投資する場合と比べて、インデックスのように地域分散させて投資させたほうが、分散効果が働き下落リスクが小さくなります。実際に8月は、中国株ファンドやトルコ債券ファンドより、新興国株インデックス・ファンドや新興国債券インデックス・ファンドのほうが、下落幅が小さかったです。

ただし、過度に地域分散に対して期待することは危険だと思います。新興国株や新興国債券のインデックスの組入れ国・地域でみてきたように、実は同じような特徴をもっている国・地域が組入れられているためです。特徴が同じ場合には、株や債券(通貨)は似たような価格変動になることが考えられ、十分にリスク分散できていない可能性があります。

当面は米利上げ局面が続き、また米中貿易摩擦の長期化も懸念されています。新興国株や新興国債券にとって不透明感が高く、荒い値動きが続く可能性があります。新興国の高い経済成長や新興国債券の高い利回りは魅力ですが、新興国株や新興国債券への投資はその特性を理解した上で、さらにはご自身のリスク許容度の許す範囲内で検討した方が良いといえるでしょう。

ただし、過度に地域分散に対して期待することは危険だと思います。新興国株や新興国債券のインデックスの組入れ国・地域でみてきたように、実は同じような特徴をもっている国・地域が組入れられているためです。特徴が同じ場合には、株や債券(通貨)は似たような価格変動になることが考えられ、十分にリスク分散できていない可能性があります。

当面は米利上げ局面が続き、また米中貿易摩擦の長期化も懸念されています。新興国株や新興国債券にとって不透明感が高く、荒い値動きが続く可能性があります。新興国の高い経済成長や新興国債券の高い利回りは魅力ですが、新興国株や新興国債券への投資はその特性を理解した上で、さらにはご自身のリスク許容度の許す範囲内で検討した方が良いといえるでしょう。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2018年08月28日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年11月07日

フィリピンGDP(25年7-9月期)~民間消費の鈍化で4.0%成長に減速、電子部品輸出は堅調 -

2025年11月07日

次回の利上げは一体いつか?~日銀金融政策を巡る材料点検 -

2025年11月07日

個人年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年11月07日

中国の貿易統計(25年10月)~輸出、輸入とも悪化。対米輸出は減少が続く -

2025年11月07日

英国金融政策(11月MPC公表)-2会合連続の据え置きで利下げペースは鈍化

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【「貿易戦争」に弱い新興国株と「米利上げ」に弱い新興国債券】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

「貿易戦争」に弱い新興国株と「米利上げ」に弱い新興国債券のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!