- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 来期予想利益成長率に注目!!~アベノミクス相場以降、高成長銘柄の株価が好調~

2018年08月15日

文字サイズ

- 小

- 中

- 大

4――バリュー投資にも役立つ

来期予想利益成長率は高成長銘柄探しだけでなく、割安銘柄を探す際も役に立つと考えています。本稿では、代表的な割安性を測る株価指標であるPBRと組み合わせた場合の効果をみたいと思います。

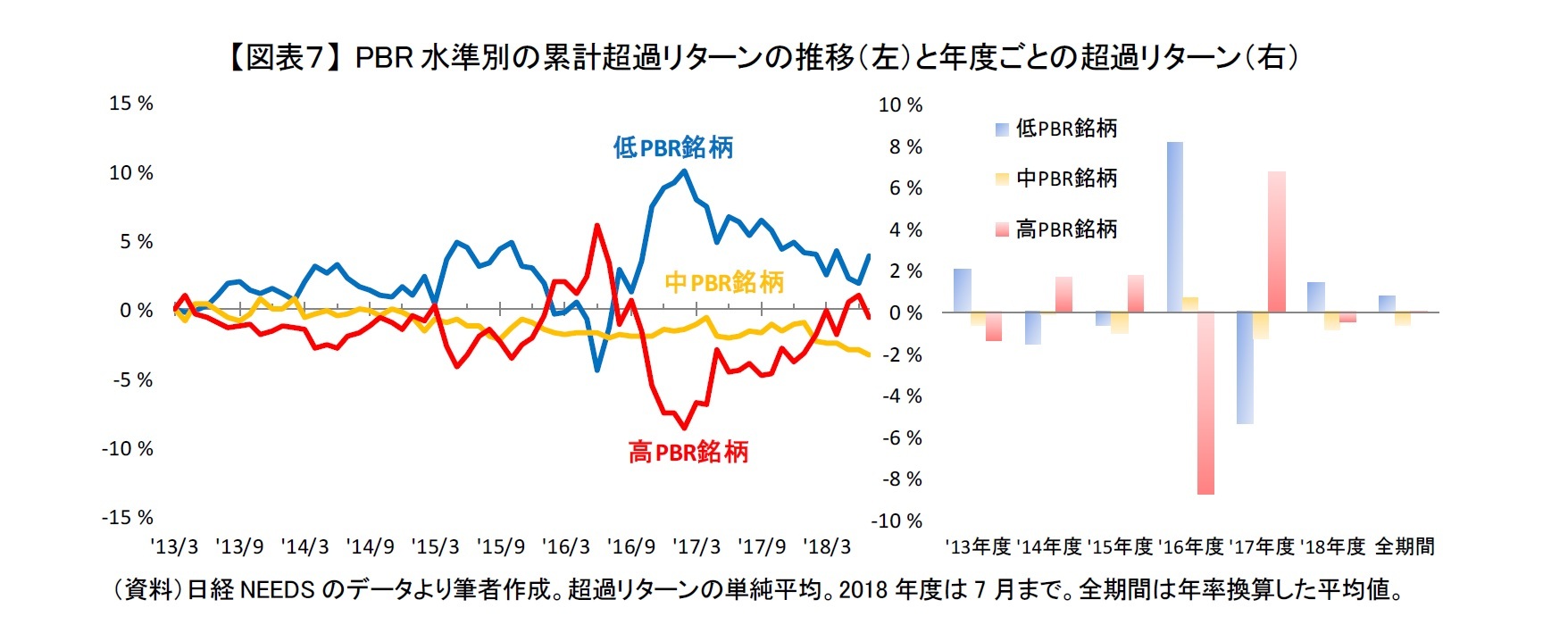

2013年度以降、PBRによる銘柄選択はあまり効果的でありませんでした。実際にTOPIX500採用銘柄を対象に毎月末にPBRの水準別に銘柄数が等しくなるように「低PBR銘柄(割安)」「中PBR銘柄」「高PBR銘柄(割高)」に分けて、パフォーマンスをみたものが【図表7】です。パフォーマンスは分析対象銘柄の単純平均リターンに対する超過リターンになっています。2016年度のように「低PBR銘柄」が市場平均を大きく上回っていた年もありましたが、2017年度のように大きく劣後した年もありました。2013年度から通してみると「低PBR銘柄」は超過リターンがプラスでしたが、年率換算した平均超過リターンは1%を下回っていました。

2013年度以降、PBRによる銘柄選択はあまり効果的でありませんでした。実際にTOPIX500採用銘柄を対象に毎月末にPBRの水準別に銘柄数が等しくなるように「低PBR銘柄(割安)」「中PBR銘柄」「高PBR銘柄(割高)」に分けて、パフォーマンスをみたものが【図表7】です。パフォーマンスは分析対象銘柄の単純平均リターンに対する超過リターンになっています。2016年度のように「低PBR銘柄」が市場平均を大きく上回っていた年もありましたが、2017年度のように大きく劣後した年もありました。2013年度から通してみると「低PBR銘柄」は超過リターンがプラスでしたが、年率換算した平均超過リターンは1%を下回っていました。

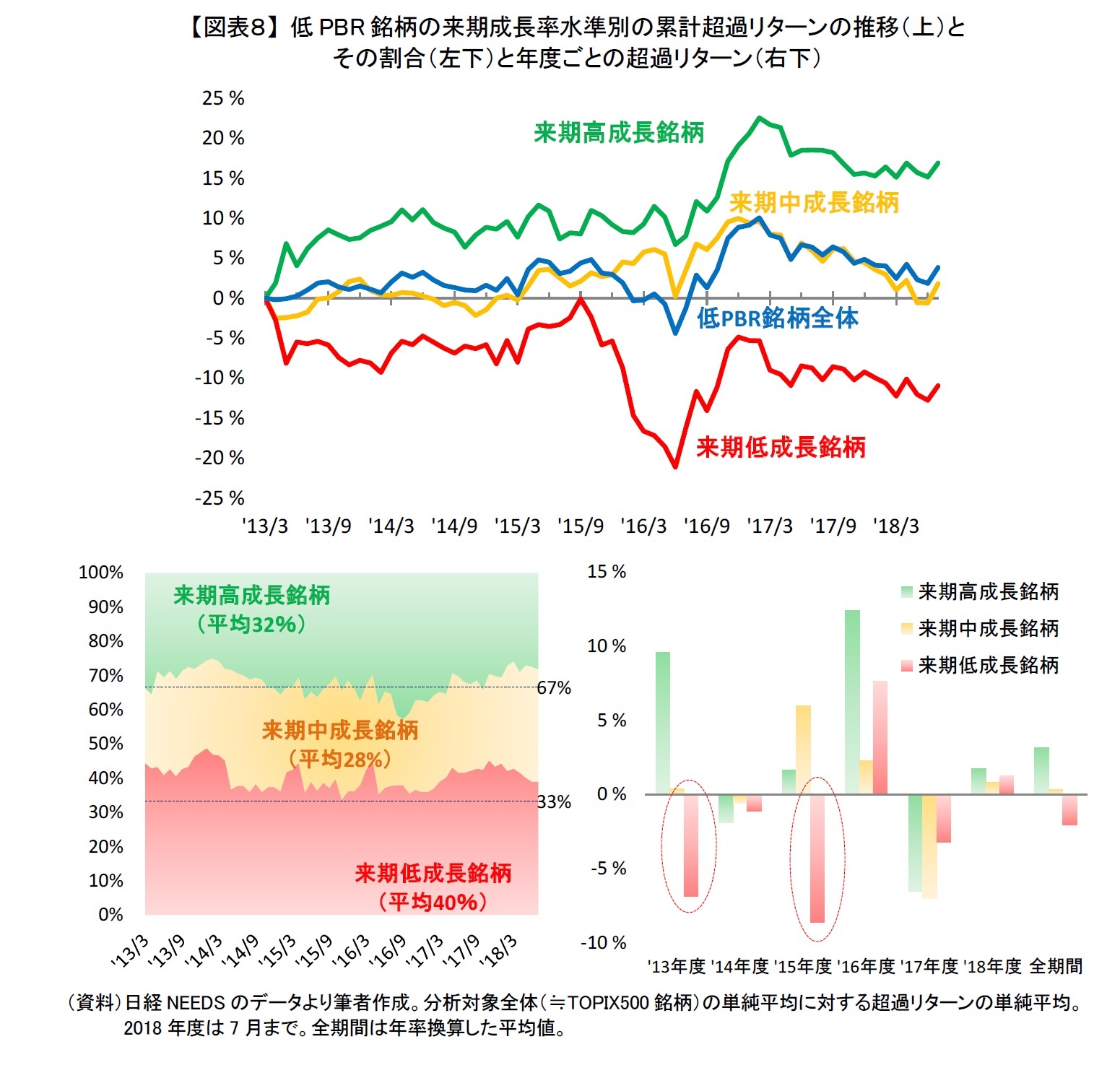

「低PBR銘柄」の中でも、2013年度以降、来期予想成長率が高い銘柄(緑線)は、「低PBR銘柄」全体(青線)と比べて高パフォーマンスであったことが分かります【図表8:上】。その一方で来期予想成長率が低い銘柄(赤線)は低パフォーマンスでした。累計した超過リターンもマイナスでしたので、「低PBR銘柄」全体だけでなく市場平均も下回っていました。ただし、年度ごとにみると全ての年でその傾向がみられたわけではありませんでしたが、2013年度や2015年度(赤点線)では低成長銘柄が大きく劣後していました【図表8:右下】。そのような年に「低PBR銘柄」の中で「来期低成長銘柄」を除外して投資すると、除外せずに単純に「低PBR銘柄」に投資した場合と比べて、パフォーマンスが向上することが分かりました。

以上から、PBRだけでなく来期予想利益成長率も考慮して投資することによって、通常の低PBR銘柄投資と比べて、パフォーマンスが改善することが期待できるといえるでしょう。

以上から、PBRだけでなく来期予想利益成長率も考慮して投資することによって、通常の低PBR銘柄投資と比べて、パフォーマンスが改善することが期待できるといえるでしょう。

5――最後に

アベノミクス相場が始まった2013年度以降、銘柄選択する上で来期予想利益成長率は単独で用いても、割安指標と組み合わせて用いても有効であったことを確認してきました。

今後も来期予想成長率とパフォーマンスの良好な傾向が続くかは、市場環境次第です。ただ、来期予想利益成長率が本当にその銘柄の業績動向を表しているのであれば、どのような市場環境になっても、投資家にとって有益な指標であり続けるのではないでしょうか。

ぜひ国内株式市場で投資する銘柄を探す際には、様々な情報とあわせて来期予想利益成長率もチェックしていただけたらと思います。

今後も来期予想成長率とパフォーマンスの良好な傾向が続くかは、市場環境次第です。ただ、来期予想利益成長率が本当にその銘柄の業績動向を表しているのであれば、どのような市場環境になっても、投資家にとって有益な指標であり続けるのではないでしょうか。

ぜひ国内株式市場で投資する銘柄を探す際には、様々な情報とあわせて来期予想利益成長率もチェックしていただけたらと思います。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2018年08月15日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【来期予想利益成長率に注目!!~アベノミクス相場以降、高成長銘柄の株価が好調~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

来期予想利益成長率に注目!!~アベノミクス相場以降、高成長銘柄の株価が好調~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!