- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 資産形成 >

- 富裕層の不動産コア投資意向の強まり

2024年04月03日

米国の調査会社のアルトラータによると、日本は世界で4番目に超富裕層の多い国である。同社によると「5百万ドル以上3,000万ドル未満(約7.5億円以上45億円未満)の純金融資産を持つ層を富裕層」、「3,000万ドル以上(約45億円以上)の純金融資産を持つ層を超富裕層」という。2022年の世界の超富裕層の人数は約39.5万人(2022年上半期比0.7%)、資産総額は計45兆4,300億ドル(+8.6%、約5,957兆円)と推計されている。直近の株高を考えると、超富裕層の資産総額はさらに増加している可能性が高い。

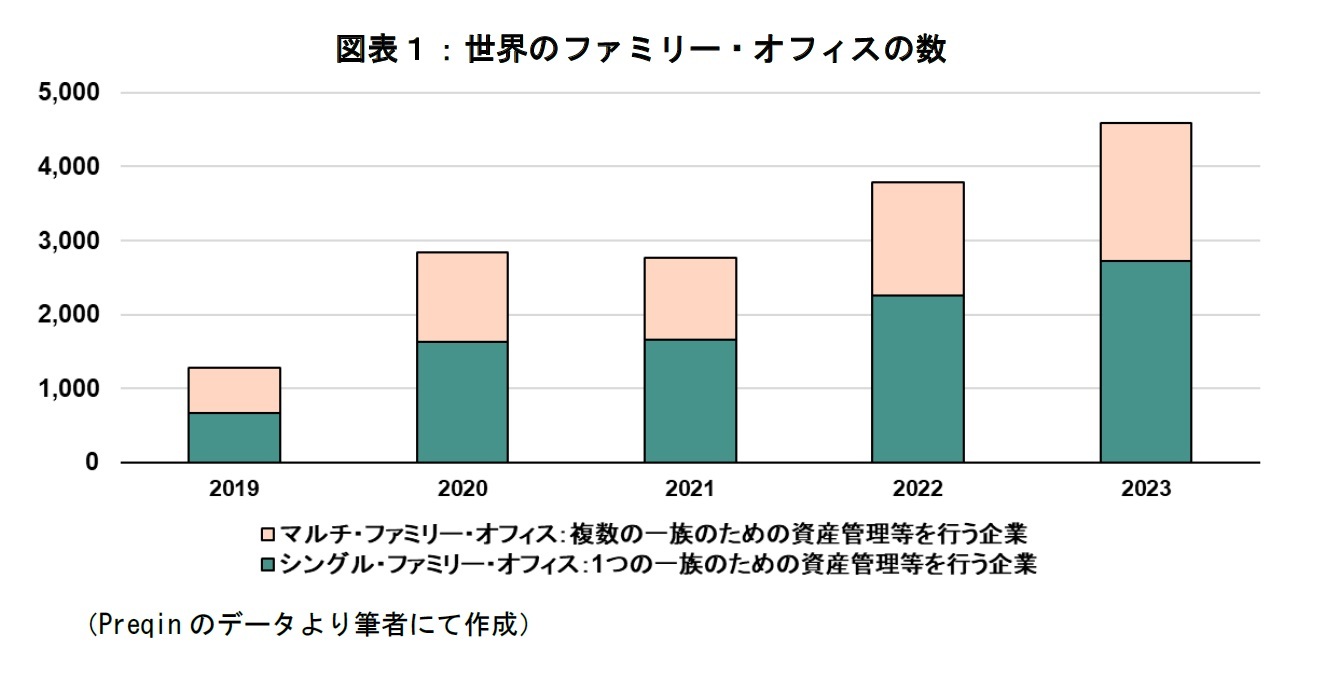

富裕層や超富裕層のために投資や信託を管理し、場合によっては子女の教育や移住のアドバイスなども行う民間企業のことをファミリー・オフィスという。世界のファミリー・オフィスの数は2022年には前年比+36.9%、2023年は+21.2%と増加を続けている(図表1)。なお、ここからは、アルトラータの定義でいう超富裕層と富裕層を含めて富裕層と表現する。

富裕層や超富裕層のために投資や信託を管理し、場合によっては子女の教育や移住のアドバイスなども行う民間企業のことをファミリー・オフィスという。世界のファミリー・オフィスの数は2022年には前年比+36.9%、2023年は+21.2%と増加を続けている(図表1)。なお、ここからは、アルトラータの定義でいう超富裕層と富裕層を含めて富裕層と表現する。

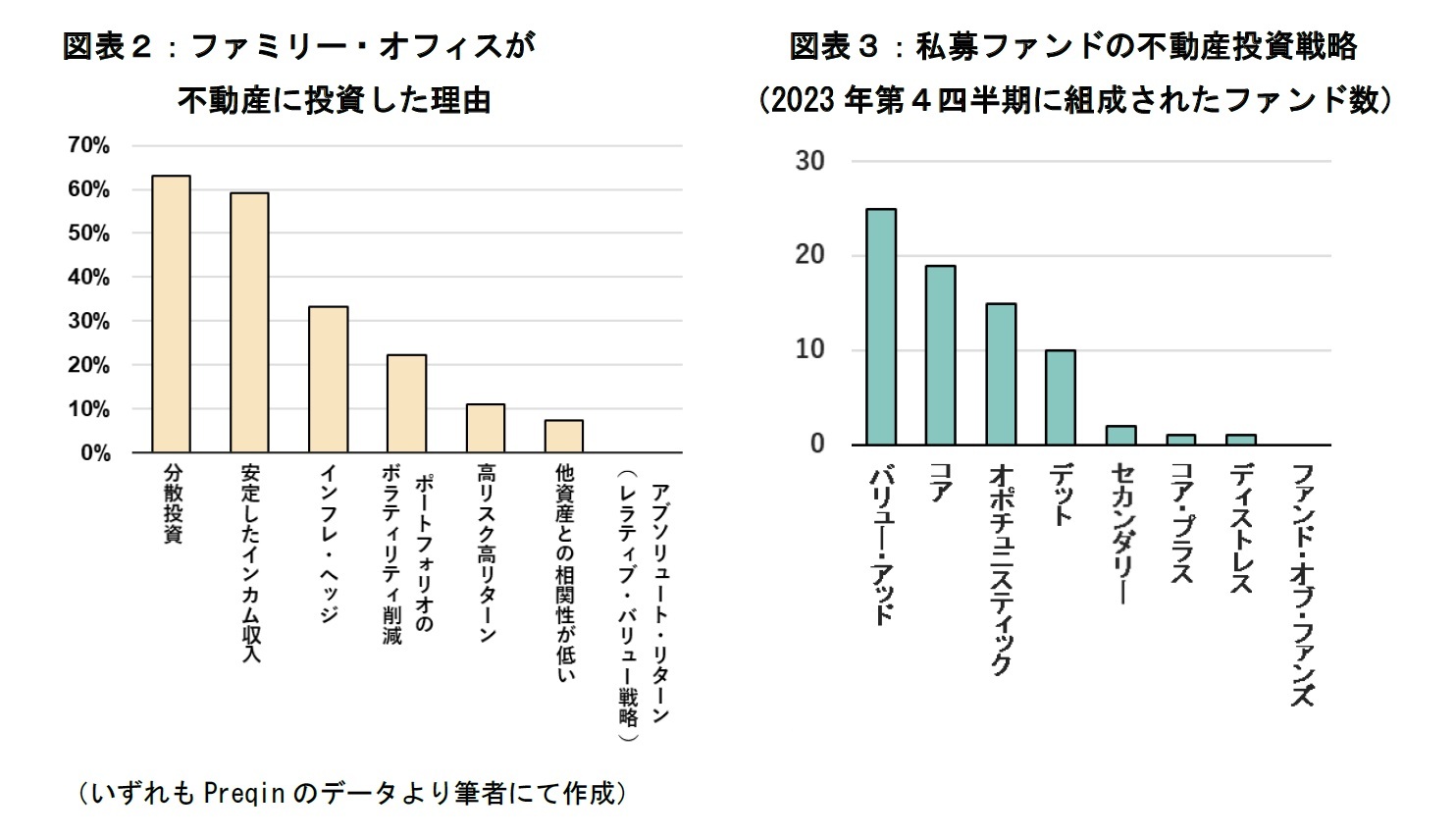

ファミリー・オフィスの事業目的は富裕層の一族の資産を将来も長期にわたって保全することであり、不動産投資戦略のなかではインカム重視のコア投資1と特に相性が良い。プレキンの2023年11月の調査によると、ファミリー・オフィスの少なくとも50%がオルタナティブ投資へ興味を示した。また「なぜ不動産に投資したか(複数回答)」との問いへの答えは、「資産分散(63.0%)」が最も多く、次いで「安定したインカム収入(59.3%)」、「インフレ・ヘッジ(33.3%)」との回答が多かった。一方、「アブソリュート・リターン」との答えが0%で、不動産事業者等が期待するような売買による収益をほとんど期待していない点は興味深い(図表2)。プレキンは、ファミリー・オフィス等の運用資産のうちオルタナティブ資産へはエリア別に北米の資産の57%、ヨーロッパの資産の69%、アジアの資産の74%が振り分けられているが、リスク回避傾向がより強まっていると指摘している。

富裕層の資金は、私募ファンド等を通しても運用されており、不動産市場に新規参入する資金が減少するなか富裕層の存在感が強まっている。プレキンによると、富裕層から調達された資金の割合はブラック・ストーンの運用資産残高10億ドルの4分の1を占め、50%に達する私募ファンドもあるようだ。私募ファンドの不動産投資戦略(世界、2023年第4四半期に組成)を見ると、バリュー・アッドが最も多く(全体73ファンドのうち34.2%)、次いでコア(26.0%)、オポチュニスティック(20.5%)となった2。つまり、不動産投資に関しては、ファミリー・オフィスが運用する場合よりも私募ファンドなどの不動産投資を専業とする事業者が運用する場合のほうが、リスクを許容してリターンを求める傾向にあると言える(図表3)。

富裕層の資金は、私募ファンド等を通しても運用されており、不動産市場に新規参入する資金が減少するなか富裕層の存在感が強まっている。プレキンによると、富裕層から調達された資金の割合はブラック・ストーンの運用資産残高10億ドルの4分の1を占め、50%に達する私募ファンドもあるようだ。私募ファンドの不動産投資戦略(世界、2023年第4四半期に組成)を見ると、バリュー・アッドが最も多く(全体73ファンドのうち34.2%)、次いでコア(26.0%)、オポチュニスティック(20.5%)となった2。つまり、不動産投資に関しては、ファミリー・オフィスが運用する場合よりも私募ファンドなどの不動産投資を専業とする事業者が運用する場合のほうが、リスクを許容してリターンを求める傾向にあると言える(図表3)。

2023年の日本国内不動産取引総額が約5.9兆円である3。規模の大きい国内外の富裕層の資産の運用方針は、日本の不動産投資市場の動向へも影響すると考える。また、日本は高齢化社会でもあり、世界においても日本に続いて高齢化が進む国は多い。第一世代である資産形成者の高齢化が進めば、相続や権限移譲によって資産が次世代へと受け継がれる。ポートフォリオの一部で積極的なリターンを狙う戦略なども考えられるが、多くの場合で、次世代以降の富裕層の資産運用方針は、ファミリー・オフィスと同様に、資産の保全となると思われる。

現在の日本は世界の中では相対的に市況が良く、不動産事業者は高値でコア投資が難しくなっている。図表3のように不動産を専業とする事業者等がバリュー・アッド戦略やオポチュニスティック戦略に資産をシフトしていくとすれば、今後の日本の市場において、富裕層を投資家に持つファンドやファミリー・オフィスがコア投資を増加させ、影響を与えていくのではないだろうか。

1 不動産投資の戦略においては、インカムゲイン(賃貸収益)を重視して運用することをいう。なお、狭義には、インカムゲイン(賃貸収益)を重視してハイクラス・高グレードの不動産(土地・建物)を運用することをいい、不動産事業者等は狭義の意味で使うことが多い。

2 資産規模ではバリュー・アッド25.3%、セカンダリー24.5%、デット22.9%の順に多い。

3 不動産市場の動向については、筆者寄稿の「不動産投資市場動向(2023年第4四半期)(https://www.nli-research.co.jp/report/detail/id=77700?site=nli)」(ニッセイ基礎研究所 不動産投資レポート2024年2月26日)等を参照されたい。

現在の日本は世界の中では相対的に市況が良く、不動産事業者は高値でコア投資が難しくなっている。図表3のように不動産を専業とする事業者等がバリュー・アッド戦略やオポチュニスティック戦略に資産をシフトしていくとすれば、今後の日本の市場において、富裕層を投資家に持つファンドやファミリー・オフィスがコア投資を増加させ、影響を与えていくのではないだろうか。

1 不動産投資の戦略においては、インカムゲイン(賃貸収益)を重視して運用することをいう。なお、狭義には、インカムゲイン(賃貸収益)を重視してハイクラス・高グレードの不動産(土地・建物)を運用することをいい、不動産事業者等は狭義の意味で使うことが多い。

2 資産規模ではバリュー・アッド25.3%、セカンダリー24.5%、デット22.9%の順に多い。

3 不動産市場の動向については、筆者寄稿の「不動産投資市場動向(2023年第4四半期)(https://www.nli-research.co.jp/report/detail/id=77700?site=nli)」(ニッセイ基礎研究所 不動産投資レポート2024年2月26日)等を参照されたい。

このレポートの関連カテゴリ

03-3512-1853

経歴

- 【職歴】

2000年 東海銀行(現三菱UFJ銀行)入行

2006年 総合不動産会社に入社

2018年5月より現職

・不動産鑑定士

・宅地建物取引士

・不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

・2022年、2023年 兵庫県都市計画審議会専門委員

(2024年04月03日「ニッセイ年金ストラテジー」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月30日

今週のレポート・コラムまとめ【4/23-4/26発行分】 -

2024年04月26日

ドイツの産業空洞化リスク-グローバル化逆回転はドイツへの逆風、日本への追い風か?- -

2024年04月26日

米GDP(24年1-3月期)-前期比年率+1.6%と前期から低下、市場予想の+2.5%も大幅に下回る -

2024年04月26日

滞留するふるさと納税 -

2024年04月26日

EUのDMA関連調査開始決定-GAFAそれぞれの問題を指摘

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【富裕層の不動産コア投資意向の強まり】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

富裕層の不動産コア投資意向の強まりのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!