- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 米国経済 >

- 米GDP(24年1-3月期)-前期比年率+1.6%と前期から低下、市場予想の+2.5%も大幅に下回る

2024年04月26日

文字サイズ

- 小

- 中

- 大

1.結果の概要:成長率は7期連続のプラス成長も、前期、市場予想を大幅に下回る

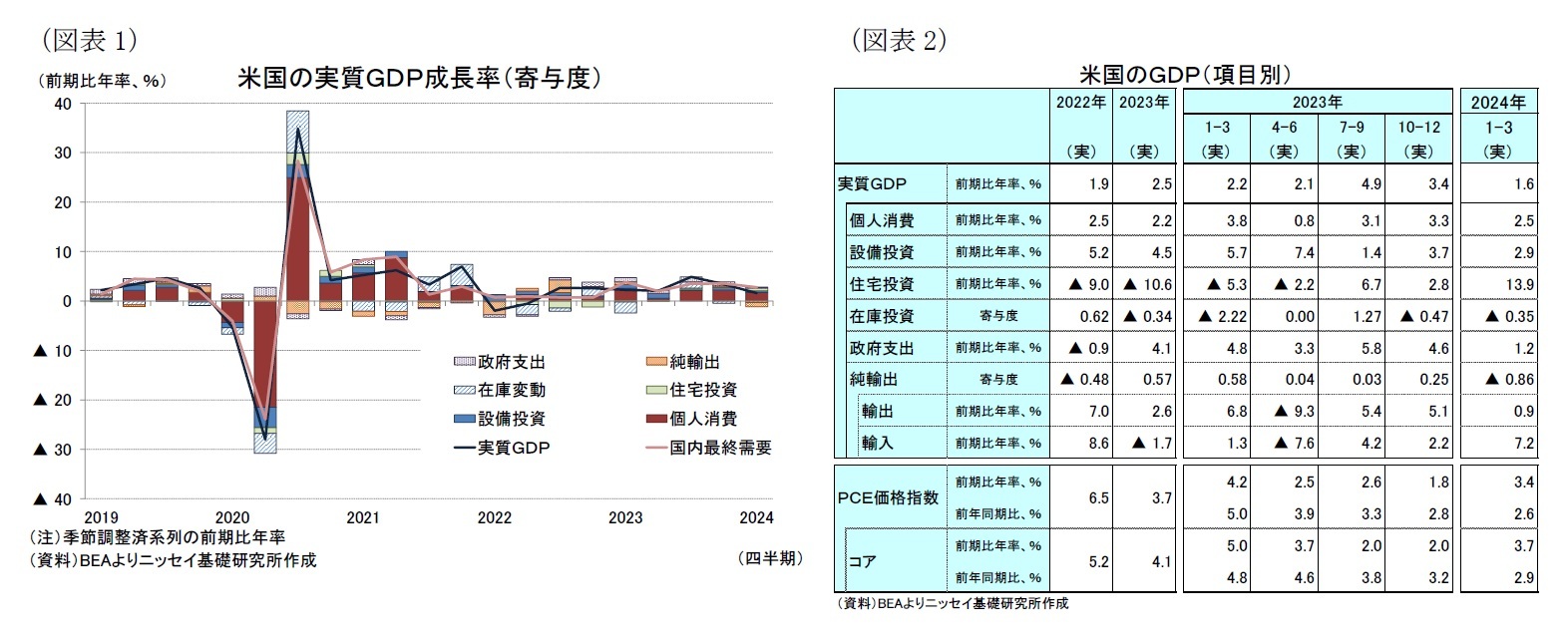

1-3月期の成長率を需要項目別にみると、住宅投資が前期比年率+13.9%(前期:+2.8%)と前期から大幅に伸びが加速したほか、在庫投資の成長率寄与度が▲0.35%ポイント(前期:▲0.47%ポイント)と前期から成長率の押し下げ幅が縮小した(図表2)。

一方、個人消費が前期比年率+2.5%(前期:+3.3%)と堅調を維持したものの、前期から小幅に伸びが鈍化したほか、設備投資が+2.9%(前期:+3.7%)、政府支出が+1.2%(前期:+4.6%)と前期から伸びが鈍化した。さらに、外需の成長率寄与度が▲0.86%ポイント(前期:+0.25%ポイント)と前期から成長率を押し下げる方向に転換した。

これらの結果、GDPから在庫投資と外需を除いた国内最終需要は前期比年率+2.8%(前期:+3.5%)となり、国内需要の伸びは前期から鈍化した。

このように、当期は成長率が22年4-6月期以来の低成長となるなど、前期から大幅に低下したほか、2%弱とみられる潜在成長率を小幅ながら下回り、景気の減速を示した。当期の成長率低下は個人消費の伸びが鈍化したほか、外需の成長率寄与度が前期のプラスから大幅なマイナスに転じたことが大きい。

さらに、後述するように当期のコアPCE価格指数が前期比年率+3.7%(前期:+2.0%)と前期から大幅に伸びが加速したことと併せて、米国経済のソフトランディングシナリオに疑義を生じさせる結果と言えよう。

1 以降、本稿では特に断りの無い限り季節調整済の実質値を指すこととする。

一方、個人消費が前期比年率+2.5%(前期:+3.3%)と堅調を維持したものの、前期から小幅に伸びが鈍化したほか、設備投資が+2.9%(前期:+3.7%)、政府支出が+1.2%(前期:+4.6%)と前期から伸びが鈍化した。さらに、外需の成長率寄与度が▲0.86%ポイント(前期:+0.25%ポイント)と前期から成長率を押し下げる方向に転換した。

これらの結果、GDPから在庫投資と外需を除いた国内最終需要は前期比年率+2.8%(前期:+3.5%)となり、国内需要の伸びは前期から鈍化した。

このように、当期は成長率が22年4-6月期以来の低成長となるなど、前期から大幅に低下したほか、2%弱とみられる潜在成長率を小幅ながら下回り、景気の減速を示した。当期の成長率低下は個人消費の伸びが鈍化したほか、外需の成長率寄与度が前期のプラスから大幅なマイナスに転じたことが大きい。

さらに、後述するように当期のコアPCE価格指数が前期比年率+3.7%(前期:+2.0%)と前期から大幅に伸びが加速したことと併せて、米国経済のソフトランディングシナリオに疑義を生じさせる結果と言えよう。

1 以降、本稿では特に断りの無い限り季節調整済の実質値を指すこととする。

2.結果の詳細:

(個人消費・個人所得)サービス消費が堅調を維持する一方、財消費が減少

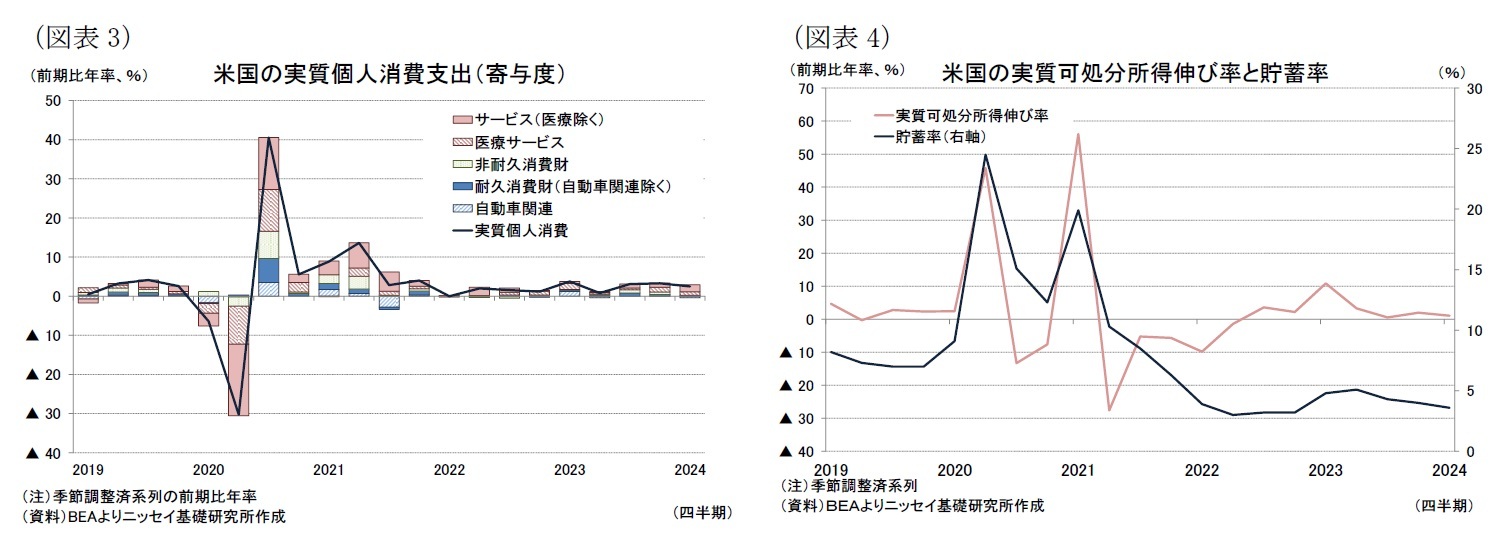

1-3月期の個人消費は、財消費が前期比年率▲0.4%(前期:+3.0%)と前期から小幅ながらマイナスに転じた一方、サービス消費が+4.0%(前期:+3.4%)とこちらは前期から小幅ながら伸びが加速するなど堅調を維持した(図表3)。

財消費では、耐久財が▲1.2%(前期:+3.2%)、非耐久財が横這い(前期:+2.9%)と耐久財が前期からマイナスに転じたほか、非耐久財の伸びも鈍化した。

耐久財では、家具・家電が+3.9%(前期:+1.7%)と前期から伸びが加速した一方、自動車・自動車部品が▲9.0%(前期:▲2.0%)とマイナス幅が大幅に拡大したほか、娯楽・スポーツカーが▲1.5%(前期:+7.5%)とマイナスに転じた。

非耐久財は、衣料・靴が+5.3%(前期:+3.5%)と前期から伸びが加速したほか、食料・飲料も+1.0%(前期:+0.8%)と小幅ながら伸びが加速した。一方、ガソリン・エネルギーが▲11.0%(前期:+4.3%)と前期から2桁のマイナスに転じた。

サービス消費は、飲食・宿泊サービスが▲2.0%(前期:+6.5%)と前期からマイナスに転じたほか、医療サービスが+5.5%(前期:+7.8%)と好調を維持したものの、前期から伸びが鈍化した。一方、金融サービスが+7.9%(前期:▲1.0%)と前期からプラスに転じたほか、娯楽サービスが+4.8%(前期:+0.4%)、住宅・公共料金が+1.4%(前期:+0.1%)、輸送サービスが+4.7%(前期:+4.2%)と前期から伸びが加速した。

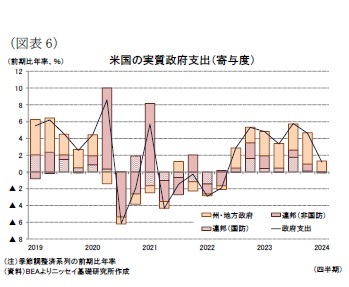

一方、実質可処分所得は前期比年率+1.1%(前期:+2.0%)と前期から伸びが鈍化した(図表4)。貯蓄率は3.6%(前期:4.0%)と3期連続で低下した。

1-3月期の個人消費は、財消費が前期比年率▲0.4%(前期:+3.0%)と前期から小幅ながらマイナスに転じた一方、サービス消費が+4.0%(前期:+3.4%)とこちらは前期から小幅ながら伸びが加速するなど堅調を維持した(図表3)。

財消費では、耐久財が▲1.2%(前期:+3.2%)、非耐久財が横這い(前期:+2.9%)と耐久財が前期からマイナスに転じたほか、非耐久財の伸びも鈍化した。

耐久財では、家具・家電が+3.9%(前期:+1.7%)と前期から伸びが加速した一方、自動車・自動車部品が▲9.0%(前期:▲2.0%)とマイナス幅が大幅に拡大したほか、娯楽・スポーツカーが▲1.5%(前期:+7.5%)とマイナスに転じた。

非耐久財は、衣料・靴が+5.3%(前期:+3.5%)と前期から伸びが加速したほか、食料・飲料も+1.0%(前期:+0.8%)と小幅ながら伸びが加速した。一方、ガソリン・エネルギーが▲11.0%(前期:+4.3%)と前期から2桁のマイナスに転じた。

サービス消費は、飲食・宿泊サービスが▲2.0%(前期:+6.5%)と前期からマイナスに転じたほか、医療サービスが+5.5%(前期:+7.8%)と好調を維持したものの、前期から伸びが鈍化した。一方、金融サービスが+7.9%(前期:▲1.0%)と前期からプラスに転じたほか、娯楽サービスが+4.8%(前期:+0.4%)、住宅・公共料金が+1.4%(前期:+0.1%)、輸送サービスが+4.7%(前期:+4.2%)と前期から伸びが加速した。

一方、実質可処分所得は前期比年率+1.1%(前期:+2.0%)と前期から伸びが鈍化した(図表4)。貯蓄率は3.6%(前期:4.0%)と3期連続で低下した。

(民間投資)設備機器投資が増加に転じた一方、建設投資は減少

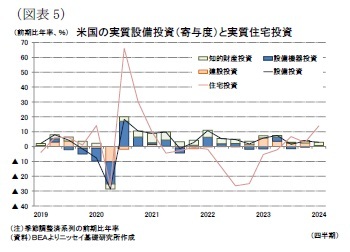

1-3月期の民間設備投資は設備機器投資が前期比年率+2.1%(前期:▲1.1%)と前期からプラスに転じたほか、知的財産投資が+5.4%(前期:+4.3%)と前期から伸びが加速した(図表5)。一方、建設投資が▲0.1%(前期:+10.9%)と前期から小幅ながらマイナスに転じて設備投資全体を押し下げた。

1-3月期の民間設備投資は設備機器投資が前期比年率+2.1%(前期:▲1.1%)と前期からプラスに転じたほか、知的財産投資が+5.4%(前期:+4.3%)と前期から伸びが加速した(図表5)。一方、建設投資が▲0.1%(前期:+10.9%)と前期から小幅ながらマイナスに転じて設備投資全体を押し下げた。

建設投資では、資源関連が前期比年率▲7.7%(前期:▲14.0%)と前期からマイナス幅が縮小した。一方、製造業が+13.9%(前期:+30.7%)と2桁の伸びを維持したものの、前期から伸びが鈍化したほか、電力・通信が▲1.8%(前期:+18.4%)、商業・医療が▲6.5%(前期:+3.3%)と前期からマイナスに転じた。

建設投資では、資源関連が前期比年率▲7.7%(前期:▲14.0%)と前期からマイナス幅が縮小した。一方、製造業が+13.9%(前期:+30.7%)と2桁の伸びを維持したものの、前期から伸びが鈍化したほか、電力・通信が▲1.8%(前期:+18.4%)、商業・医療が▲6.5%(前期:+3.3%)と前期からマイナスに転じた。設備機器投資は、輸送機器が▲26.0%(前期:▲22.0%)と前期からマイナス幅が拡大したものの、情報処理関連が+12.2%(前期:+11.5%)と2桁の伸びを維持したほか、産業機器が+17.7%(前期:横這い)と前期から大幅なプラスに転じて設備機器投資全体を押し上げた。

知的財産投資では、娯楽・文学等が+0.5%(前期:▲4.5%)と前期から小幅ながらプラスに転じたほか、ソフトウエアが+11.3%(前期:+11.1%)、研究・開発が+1.2%(前期:+0.2%)といずれも小幅ながら前期から伸びが加速した。

最後に住宅投資は、集合住宅が前期比年率▲7.4%(前期:▲4.5%)と前期からマイナス幅が拡大した一方、戸建てが+18.1%(前期:+13.7%)と前期から伸びが加速して住宅投資全体を押し上げた。

(貿易)輸出の伸びが鈍化した一方、輸入の伸びが加速

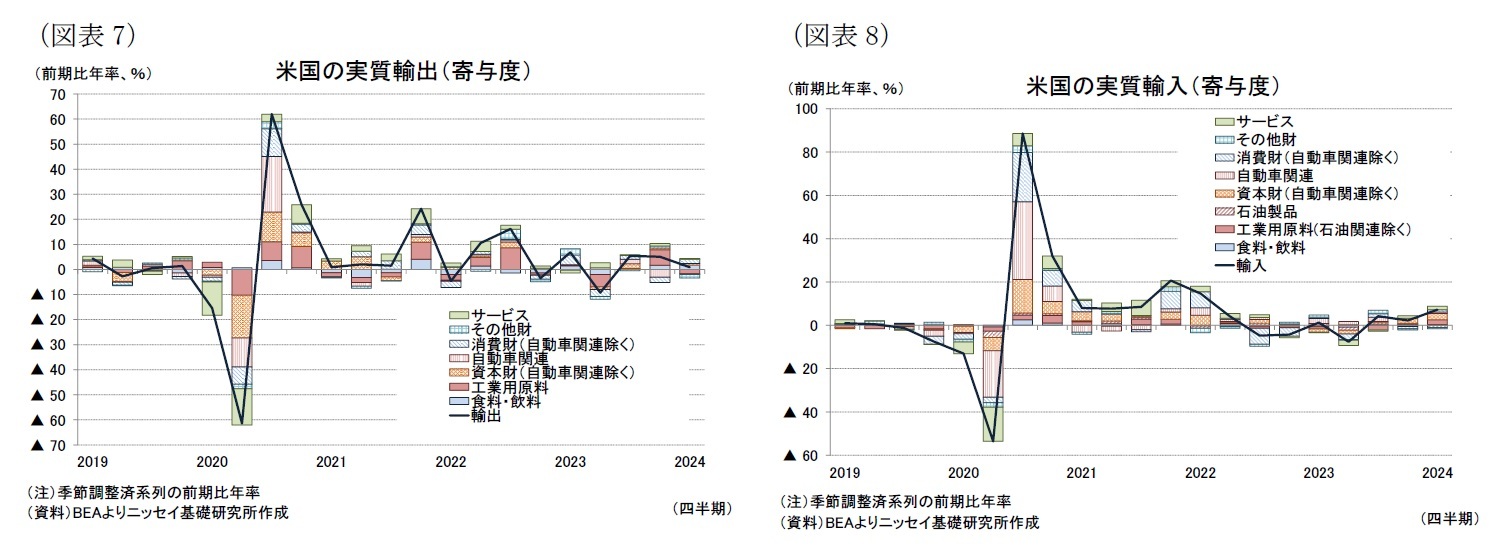

1-3月期の輸出入は輸出が前期比年率+0.9%(前期:+5.1%)と前期から大幅に伸びが鈍化したほか、輸入が+7.2%(前期:+2.2%)とこちらは大幅に伸びが加速した。このため、当期は輸出入ともに外需の成長率寄与度を前期から押し下げる方向に働いた。

輸出を仔細にみると、財輸出が前期比年率+0.9%(前期:+6.2%)、サービス輸出が+1.0%(前期:+2.8%)といずれも前期から伸びが鈍化した(図表7)。

財輸出では、消費財(食料、自動車関連除く)が+22.2%(前期:▲22.0%)と前期から大幅なプラスに転じたほか、自動車関連が▲4.3%(前期:▲41.0%)と前期から大幅にマイナス幅が縮小した。また、食料・飲料が+37.7%(前期:+37.5%)と前期に続いて堅調な伸びを維持したほか、資本財(自動車関連除く)も+3.1%(前期:+3.5%)とほぼ前期並みの伸びを維持した。一方、工業用原料が▲7.0%(前期:+29.4%)と前期からマイナスに転じた。とくに、工業用原料のマイナスは石油・石油製品が▲5.8%(前期:+69.8%)と前期に大幅なプラスとなっていた反動もあってマイナスに転じたことが大きい。

サービス輸出では、旅行が+22.5%(前期:+11.4%)と前期から伸びが加速した一方、輸送が▲2.3%(前期:+27.7%)とマイナスに転じた。

一方、輸入は財輸入が+6.8%(前期:+1.3%)、サービス輸入が+9.0%(前期:+6.2%)といずれも前期から伸びが加速した(図表8)。

財輸入では、食料・飲料が+6.2%(前期:+4.0%)、工業用原料が+7.1%(前期:+4.0%)、資本財(自動車関連除く)が+13.2%(前期:+10.9%)といずれも前期から伸びが加速した。さらに、自動車関連が+5.1%(前期:▲4.0%)、消費財(食料、自動車関連除く)が+5.4%(前期:▲5.6%)と前期からプラスに転じた。

サービス輸入は、輸送が+5.4%(前期:+3.1%)、旅行が+45.9%(前期:+42.0%)といずれも前期から伸びが加速した。

1-3月期の輸出入は輸出が前期比年率+0.9%(前期:+5.1%)と前期から大幅に伸びが鈍化したほか、輸入が+7.2%(前期:+2.2%)とこちらは大幅に伸びが加速した。このため、当期は輸出入ともに外需の成長率寄与度を前期から押し下げる方向に働いた。

輸出を仔細にみると、財輸出が前期比年率+0.9%(前期:+6.2%)、サービス輸出が+1.0%(前期:+2.8%)といずれも前期から伸びが鈍化した(図表7)。

財輸出では、消費財(食料、自動車関連除く)が+22.2%(前期:▲22.0%)と前期から大幅なプラスに転じたほか、自動車関連が▲4.3%(前期:▲41.0%)と前期から大幅にマイナス幅が縮小した。また、食料・飲料が+37.7%(前期:+37.5%)と前期に続いて堅調な伸びを維持したほか、資本財(自動車関連除く)も+3.1%(前期:+3.5%)とほぼ前期並みの伸びを維持した。一方、工業用原料が▲7.0%(前期:+29.4%)と前期からマイナスに転じた。とくに、工業用原料のマイナスは石油・石油製品が▲5.8%(前期:+69.8%)と前期に大幅なプラスとなっていた反動もあってマイナスに転じたことが大きい。

サービス輸出では、旅行が+22.5%(前期:+11.4%)と前期から伸びが加速した一方、輸送が▲2.3%(前期:+27.7%)とマイナスに転じた。

一方、輸入は財輸入が+6.8%(前期:+1.3%)、サービス輸入が+9.0%(前期:+6.2%)といずれも前期から伸びが加速した(図表8)。

財輸入では、食料・飲料が+6.2%(前期:+4.0%)、工業用原料が+7.1%(前期:+4.0%)、資本財(自動車関連除く)が+13.2%(前期:+10.9%)といずれも前期から伸びが加速した。さらに、自動車関連が+5.1%(前期:▲4.0%)、消費財(食料、自動車関連除く)が+5.4%(前期:▲5.6%)と前期からプラスに転じた。

サービス輸入は、輸送が+5.4%(前期:+3.1%)、旅行が+45.9%(前期:+42.0%)といずれも前期から伸びが加速した。

(物価・名目値)PCE価格指数(前期比年率)は総合、コア指数ともに前期から上昇

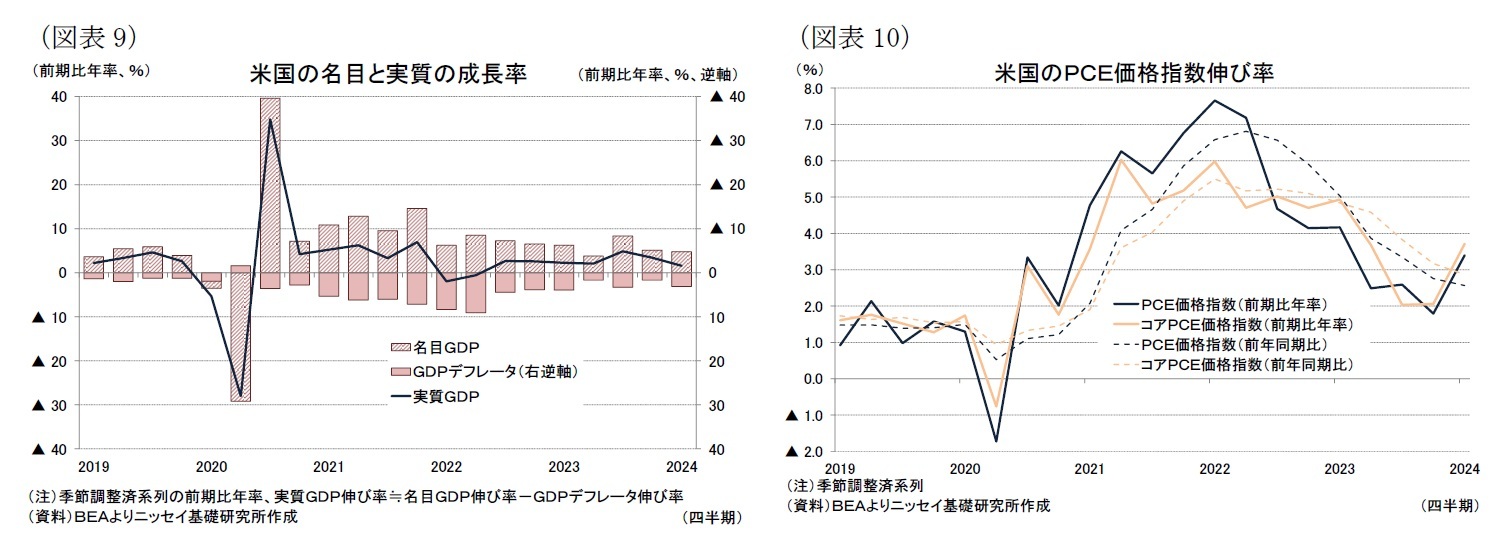

1-3月期のGDP価格指数は前期比年率+3.1%(前期:+1.6%)と前期、市場予想(同+3.0%)を上回った。この結果、名目GDP成長率は前期比年率+4.8%(前期:+5.1%)と実質成長率に比べて前期からの低下幅が小幅に留まった(図表9)。

一方、FRBが物価の指標として注目するPCE価格指数2は、前期比年率+3.4%、前年同期比+2.6%(前期:+1.8%、+2.8%)と前期に比べて前期比は上昇した一方、前年同期比は低下した(図表10)。また、物価の基調を示す食料品とエネルギーを除いたコアPCE価格指数は、前期比年率+3.7%、前年同期比+2.9%(前期:+2.0%、+3.2%)となり、こちらも前期比が上昇した一方、前年同期比は低下した。このため、PCE価格指数は総合、コアともに前年同期比はFRBが物価目標とする2%を依然上回る中で前期から低下したものの、前期比年率は前期から上昇しており、足元で物価上昇圧力が高まっている状況を示した。

1-3月期のGDP価格指数は前期比年率+3.1%(前期:+1.6%)と前期、市場予想(同+3.0%)を上回った。この結果、名目GDP成長率は前期比年率+4.8%(前期:+5.1%)と実質成長率に比べて前期からの低下幅が小幅に留まった(図表9)。

一方、FRBが物価の指標として注目するPCE価格指数2は、前期比年率+3.4%、前年同期比+2.6%(前期:+1.8%、+2.8%)と前期に比べて前期比は上昇した一方、前年同期比は低下した(図表10)。また、物価の基調を示す食料品とエネルギーを除いたコアPCE価格指数は、前期比年率+3.7%、前年同期比+2.9%(前期:+2.0%、+3.2%)となり、こちらも前期比が上昇した一方、前年同期比は低下した。このため、PCE価格指数は総合、コアともに前年同期比はFRBが物価目標とする2%を依然上回る中で前期から低下したものの、前期比年率は前期から上昇しており、足元で物価上昇圧力が高まっている状況を示した。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年04月26日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/10 | 米関税政策がもたらすインフレ圧力-9月CPIにみる足元の動向とリスク要因 | 窪谷 浩 | Weekly エコノミスト・レター |

| 2025/10/30 | 米FOMC(25年10月)-市場予想通り、政策金利を▲0.25%引き下げ。バランスシート縮小を12月1日で終了することも決定 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/10/30 | 米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 | 窪谷 浩 | 研究員の眼 |

| 2025/10/24 | 米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる | 窪谷 浩 | Weekly エコノミスト・レター |

新着記事

-

2025年11月21日

物価高対策としてのおこめ券の政策評価と課題~米に限定する物価高対策の違和感~ -

2025年11月21日

貿易統計25年10月-米国向け自動車輸出が持ち直し -

2025年11月21日

消費者物価(全国25年10月)-コアCPI上昇率は25年度末にかけて2%を割り込む公算 -

2025年11月20日

持続可能なESGを求めて-目標と手段とを取り違えないこと -

2025年11月20日

「ラブブ」とは何だったのか-SNS発の流行から考える“リキッド消費”

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米GDP(24年1-3月期)-前期比年率+1.6%と前期から低下、市場予想の+2.5%も大幅に下回る】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米GDP(24年1-3月期)-前期比年率+1.6%と前期から低下、市場予想の+2.5%も大幅に下回るのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!