- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 中国経済 >

- バランスシート調整の日中比較(後編)-不良債権処理で後手に回った日本と先手を打ってきた中国

2025年07月09日

文字サイズ

- 小

- 中

- 大

4――中国の不良債権処理の特徴 : 日本との比較を踏まえた考察

以上の中国の不良債権処理を巡る動向を、90年代のバブル崩壊後の日本と比較すると、どのような特徴があるだろうか。これは、時期により異なる。

1990年代後半に不良債権処理が問題となった時期に関しては、80年代以降、ようやく現代的な銀行業の体系が形成され始めたという事情もあり、貸出資産の査定や貸倒引当金の計上など銀行経営を監督する制度的な基盤や銀行の経営管理は、日本以上に未成熟であった。このため、最終的には政府の強力な介入によって苦境を乗り越えることには成功したものの、不良債権が40%近い水準まで上昇するという日本よりも深刻な事態に陥った。

1990年代後半に不良債権処理が問題となった時期に関しては、80年代以降、ようやく現代的な銀行業の体系が形成され始めたという事情もあり、貸出資産の査定や貸倒引当金の計上など銀行経営を監督する制度的な基盤や銀行の経営管理は、日本以上に未成熟であった。このため、最終的には政府の強力な介入によって苦境を乗り越えることには成功したものの、不良債権が40%近い水準まで上昇するという日本よりも深刻な事態に陥った。

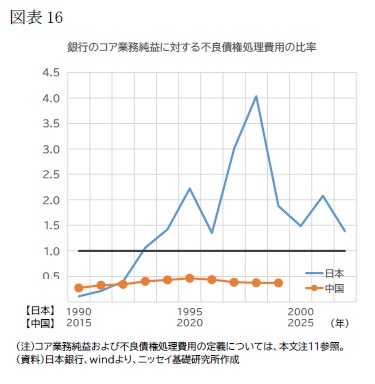

これに対して、2010年代半ばから現在に至るまでの時期に関しては、2000年代以降、銀行経営の健全性確保に必要な国内の規制体系は、国際的な枠組みであるバーゼル規制の動きに足並みを合わせて急速に整備された。その結果、不良債権処理の出発点となる適切な貸出資産の査定に関する制度的基盤は、当時の日本に比べて十分に整備された状況にあると評価できる。また、実際の不良債権処理も、後手に回ったかつての日本とは異なり、当局のリードにより先手を打って積極的にオフバランス化が進められている。不良債権処理の余力に関しても、まだ十分にある。例えば、不良債権問題が本格化し始めた時期を、日本は90年、中国は2015年として、その後の不良債権処理負担の度合いを見たものが図表15だ。日本の場合、銀行の本業の収益に相当するコア業務純益を不良債権処理費用が上回る水準で長らく推移しており11、銀行の収益が実質上の赤字となっていたことが指摘されていた12(図表16)。これに対して、現在の中国について同様の考え方で財務上の不良債権処理費用の負担度合いを試算すると、上場46行だけを対象に集計している点や会計基準が異なる点を考慮に入れる必要はあるものの13、本業の利益の範囲内(4割弱)に収まっている。種類別にみると、大型商業銀行が24年時点で17%と負担が低い一方、農村商業銀行が同41%、都市商業銀行が同51%、株式制商業銀行が同54%と、銀行により負担の度合いによりばらつきはあるものの、総じて、現在の中国は当時の日本ほど深刻な状況にはないと考えられる。

これに対して、2010年代半ばから現在に至るまでの時期に関しては、2000年代以降、銀行経営の健全性確保に必要な国内の規制体系は、国際的な枠組みであるバーゼル規制の動きに足並みを合わせて急速に整備された。その結果、不良債権処理の出発点となる適切な貸出資産の査定に関する制度的基盤は、当時の日本に比べて十分に整備された状況にあると評価できる。また、実際の不良債権処理も、後手に回ったかつての日本とは異なり、当局のリードにより先手を打って積極的にオフバランス化が進められている。不良債権処理の余力に関しても、まだ十分にある。例えば、不良債権問題が本格化し始めた時期を、日本は90年、中国は2015年として、その後の不良債権処理負担の度合いを見たものが図表15だ。日本の場合、銀行の本業の収益に相当するコア業務純益を不良債権処理費用が上回る水準で長らく推移しており11、銀行の収益が実質上の赤字となっていたことが指摘されていた12(図表16)。これに対して、現在の中国について同様の考え方で財務上の不良債権処理費用の負担度合いを試算すると、上場46行だけを対象に集計している点や会計基準が異なる点を考慮に入れる必要はあるものの13、本業の利益の範囲内(4割弱)に収まっている。種類別にみると、大型商業銀行が24年時点で17%と負担が低い一方、農村商業銀行が同41%、都市商業銀行が同51%、株式制商業銀行が同54%と、銀行により負担の度合いによりばらつきはあるものの、総じて、現在の中国は当時の日本ほど深刻な状況にはないと考えられる。ただし、資産査定に関する運用の実態には留意する必要がある。すなわち、不良債権の認定が制度として規定、意図された通り実施されていない可能性がある。その例として、3つ挙げることができる。1点目は、個別の銀行において適切に査定されていないケースだ。例えば、審計署(会計監査院)が毎年実施している財政や国有企業に関する監査では、地方の中小銀行で不良資産が過小査定されていることがしばしば指摘されている。19年の報告時には、サンプル調査の対象となった16行で実際の不良債権比率が公表値の2倍以上であった14。2点目は、当局として不良債権の認定基準を緩和するパターンだ。例えば、19年に小規模零細企業向けの融資支援を強化した際、同融資に関する不良債権比率の上限を2%から3%に引き上げたことがあるほか15、不動産不況に陥った22年以降、建設中の物件の引き渡し支援に関わる融資に関して、債権区分引き下げを猶予している。3点目は、銀行が追い貸しを行うケースだ。追い貸しによる不良債権問題の先送りは、バブル崩壊後の日本でもみられたが、中国の場合、暗黙の政府保証を背景とした国有企業に対する追い貸しやロールオーバーによって不良債権処理を先送りにすることが可能な環境にある。これら査定に関する問題のほか、AMCへのリスク移転を伴わない形式的な売却による隠ぺいの可能性も指摘されている16。

そのため、しばしば指摘されるように、実際の不良債権比率は公表値よりも高いとみられる。潜在的な不良債権に関する試算には様々なアプローチによるものがあり、例えば、IMF(2016)は15年時点で14.1%(同時点の公表値は1.7%)、Charoenwong et al.(2023)は19年時点で3.9~5.1%(同1.9%)、関(2023)は22年時点で9.6%(同1.6%)としているほか、S&P(2025)は24年時点で5.1%(同1.5%)としている17。それでも、上述の通り7~10%程度までの不良債権比率上昇に対する余力があることを踏まえると、現在の不動産不況や米中摩擦を超える経済・金融情勢の激変や、当局による不良債権認定の強化といった政策の急激な変更などが生じない限りは、不良債権処理によって銀行の健全性が損なわれる可能性は低いと考えられる。

11 コア業務純益=業務粗利益-経費等-国債等債券関係損益。本稿では、業務粗利益=資金運用利益+役務取引等利益+その他業務利益としている。また、不良債権処理費用について、日本は、貸倒引当金繰入額+貸出金償却等、中国は、信用減損損失としている。

12 内閣府(2001)。

13 なお、46行の資産総額は、24年末時点で302兆元であり、銀行業の資産総額の約7割を占めている。

14 このほか、最近でも不良債権の取り扱いに関する不正で罰金を科せられる銀行が増加している(「三季度金融合規:渉不良罰単大増 部分機構因貸款資金流向股市被罰」『新浪財経』2024年10月11日.https://finance.sina.com.cn/roll/2024-10-11/doc-incscaak8140320.shtml)。

15 「国常会:小微企業不良貸款容忍度放寛到不高于各貸款不良率3個百分点」『経済観察網』2019年6月5日.https://m.eeo.com.cn/2019/0605/357932.shtml

16 Charoenwong et al.(2023)。

17 IMF(2016)や関(2023)は、上場企業の財務データをもとに、インタレスト・カバレッジ・レシオが1倍未満の企業数の債権が全体に占める比率を潜在的不良債権として試算している。Charoenwong et al.(2023)は、ある匿名のAMCの不良資産取引データや処理期間に関する仮定などをもとに隠れ不良債権比率を試算している。陳(2025)は、公表されている不良債権および要注意先債権のほか、元利金の返済が猶予された貸出、90日以上延滞債権であるが正常債権に分類されている問題債権も加え、不良債権と見なしている。

5――今後の展望

1|銀行の不良債権処理負担は徐々に高まる見込み

今後を展望すると、銀行の不良債権処理余力は徐々に失われていく可能性が高い。ここ数年、景気悪化に対応した金融緩和の強化を受けて貸出金利が低下する一方、先行き不確実性の高まりによる家計の定期預金志向の強まりや銀行の預金獲得競争などを受け、預金金利は貸出金利ほど低下せず、銀行の利ざやは縮小する傾向にある。例えば総資金利ざやをバブル崩壊後の日本と比較すると、2024年は1.4%と、1%台前半で推移していた当時の日本と同程度の水準まで低下している(図表17)。当局は、資金調達コストの引き下げに努めているものの、今後も景気減速に対応して緩和的な金融政策運営が続くこと予想されるなか、運用収益の低下により利ざやの大幅な改善は見込みづらい。

また、政策上の重点分野への資金供給の強化が、銀行経営の重荷となる可能性もある。例えば、これまで実施されてきた小規模零細企業向けや不動産業向けの融資支援強化や、近年強化されている「5つの注力分野」(フィンテック、グリーン、包摂、養老、デジタル)向けの金融支援強化の政策が挙げられる。これら政策の実施に際しては、人民銀行が再貸出によって低利での資金供給をすることもあるが、通常の貸出に比べて低利での貸出となったり、査定基準が緩くなったりする恐れがある。

今後を展望すると、銀行の不良債権処理余力は徐々に失われていく可能性が高い。ここ数年、景気悪化に対応した金融緩和の強化を受けて貸出金利が低下する一方、先行き不確実性の高まりによる家計の定期預金志向の強まりや銀行の預金獲得競争などを受け、預金金利は貸出金利ほど低下せず、銀行の利ざやは縮小する傾向にある。例えば総資金利ざやをバブル崩壊後の日本と比較すると、2024年は1.4%と、1%台前半で推移していた当時の日本と同程度の水準まで低下している(図表17)。当局は、資金調達コストの引き下げに努めているものの、今後も景気減速に対応して緩和的な金融政策運営が続くこと予想されるなか、運用収益の低下により利ざやの大幅な改善は見込みづらい。

また、政策上の重点分野への資金供給の強化が、銀行経営の重荷となる可能性もある。例えば、これまで実施されてきた小規模零細企業向けや不動産業向けの融資支援強化や、近年強化されている「5つの注力分野」(フィンテック、グリーン、包摂、養老、デジタル)向けの金融支援強化の政策が挙げられる。これら政策の実施に際しては、人民銀行が再貸出によって低利での資金供給をすることもあるが、通常の貸出に比べて低利での貸出となったり、査定基準が緩くなったりする恐れがある。

他方、不良債権の処理圧力は続くことが予想される。今後もデレバレッジの取り組みや米国での第2次トランプ政権の発足により再び激化し始めた米中摩擦など、経済への下押し圧力が続く見込みである。不良債権認定の猶予といった当局による政策対応である程度抑制することはできるかもしれないが、これまで同様、数兆元規模で不良債権が新規に発生し続ける可能性が高い。

例えば、不動産デベロッパーの負債比率(負債÷株主資本)の推移をみると、20年以降着実に低下しているものの、過去の水準に比べて依然として高い(図表18)。また、地方政府の隠れ債務である融資平台や企業の債務(GDP比)も近年緩やかに上昇している(図表19)。これまでのデレバレッジと同様、経済への影響を抑えつつ、段階的に債務の削減を進めるとすれば、30年代に入ってもデレバレッジの圧力が続く可能性がある。日本の場合は、不良債権処理に約10年の期間を要したが、中国の場合、10年代半ばから早くて30年代半ばまでの約20年間は不良債権処理の圧力に苛まれることになることが予想される。

こうした利ざや下押しと不良債権増加の圧力により、銀行の不良債権処理負担は今後徐々に高まると考えられる。既にみたように、現状では財務上の不良債権処理費用は抑制されており、これは図表16の信用コスト率の水準を当時の日本と比べても確認できる。結果として、信用コスト、さらには経費率を控除しても、中国の資金運用のスプレッドは、当時マイナスが続いていた日本とは異なり、プラスを維持している。だが、24年時点のスプレッドは0.46%と必ずしも大きくない。利ざやの縮小と信用コスト率の上昇が同時に進めば、数年のうちに実質的に赤字に転じ、これまで積み立ててきた貯金(自己資本)を取り崩す段階に移行する可能性は十分にある。例えば、利ざやは24年並みの前年減が継続、信用コストは前年比1割増が継続、総資産の伸びは緩やかに鈍化、経費率は一定といった単純な仮定のもとでシミュレーションした結果では、29年には信用コスト・経費率控除後のスプレッドがマイナスとなる。

例えば、不動産デベロッパーの負債比率(負債÷株主資本)の推移をみると、20年以降着実に低下しているものの、過去の水準に比べて依然として高い(図表18)。また、地方政府の隠れ債務である融資平台や企業の債務(GDP比)も近年緩やかに上昇している(図表19)。これまでのデレバレッジと同様、経済への影響を抑えつつ、段階的に債務の削減を進めるとすれば、30年代に入ってもデレバレッジの圧力が続く可能性がある。日本の場合は、不良債権処理に約10年の期間を要したが、中国の場合、10年代半ばから早くて30年代半ばまでの約20年間は不良債権処理の圧力に苛まれることになることが予想される。

こうした利ざや下押しと不良債権増加の圧力により、銀行の不良債権処理負担は今後徐々に高まると考えられる。既にみたように、現状では財務上の不良債権処理費用は抑制されており、これは図表16の信用コスト率の水準を当時の日本と比べても確認できる。結果として、信用コスト、さらには経費率を控除しても、中国の資金運用のスプレッドは、当時マイナスが続いていた日本とは異なり、プラスを維持している。だが、24年時点のスプレッドは0.46%と必ずしも大きくない。利ざやの縮小と信用コスト率の上昇が同時に進めば、数年のうちに実質的に赤字に転じ、これまで積み立ててきた貯金(自己資本)を取り崩す段階に移行する可能性は十分にある。例えば、利ざやは24年並みの前年減が継続、信用コストは前年比1割増が継続、総資産の伸びは緩やかに鈍化、経費率は一定といった単純な仮定のもとでシミュレーションした結果では、29年には信用コスト・経費率控除後のスプレッドがマイナスとなる。

2|中小銀行の経営悪化が懸念材料

目下、とくに懸念されるのは、農村金融機関や都市商業銀行など中小の銀行だ。これら銀行については、既述の通り大手の銀行と比べてもともと経営状況がよくないことに加え、とくに農村金融機関については、目下最大のリスクである米中貿易摩擦が追い打ちをかける可能性がある。例えば、銀行の種類別に業種別貸出残高をみると、集計対象が上場銀行のみであり、ごく一部の例である点には留意が必要だが、農村金融機関では、製造業や卸・小売業など米中摩擦に伴う景気悪化の影響を受けやすいと考えられる業種向けの貸出が、他に比べて多い(図表20)。中国人民銀行が、2022年末の実績をもとに実施した銀行業のストレステストによれば、不良債権比率が5倍となった場合、自己資本比率は、国内のシステム上重要な銀行(19行)では16.3%から12.2%まで低下するものの、規制水準は依然クリアしている。これに対して、それ以外の銀行(3,966行)では12.4%から6%まで低下し、資本不足という深刻な事態に陥る。

このため、中国政府は、中小銀行の問題を金融リスク解消の重点のひとつと位置付け、ここ数年、政府の旗振りによって合併や買収など様々な手段を通じて再編を進めており、大型商業銀行が関与するケースも表れ始めた18。また、早期是正に向けた体制整備も進め19、リスク防止に努めている。過去の経験を踏まえ、再編や預金保険基金を活用した破たん処理を行うことも可能だが、現時点では、バブル崩壊後初期の日本と同様、銀行の破たん処理はまだ個別処理の域を出ていない。もし経営危機に陥る銀行が急速、かつ広範に広まった場合、どのような対応がとられるのか、注視が必要だ。

目下、とくに懸念されるのは、農村金融機関や都市商業銀行など中小の銀行だ。これら銀行については、既述の通り大手の銀行と比べてもともと経営状況がよくないことに加え、とくに農村金融機関については、目下最大のリスクである米中貿易摩擦が追い打ちをかける可能性がある。例えば、銀行の種類別に業種別貸出残高をみると、集計対象が上場銀行のみであり、ごく一部の例である点には留意が必要だが、農村金融機関では、製造業や卸・小売業など米中摩擦に伴う景気悪化の影響を受けやすいと考えられる業種向けの貸出が、他に比べて多い(図表20)。中国人民銀行が、2022年末の実績をもとに実施した銀行業のストレステストによれば、不良債権比率が5倍となった場合、自己資本比率は、国内のシステム上重要な銀行(19行)では16.3%から12.2%まで低下するものの、規制水準は依然クリアしている。これに対して、それ以外の銀行(3,966行)では12.4%から6%まで低下し、資本不足という深刻な事態に陥る。

このため、中国政府は、中小銀行の問題を金融リスク解消の重点のひとつと位置付け、ここ数年、政府の旗振りによって合併や買収など様々な手段を通じて再編を進めており、大型商業銀行が関与するケースも表れ始めた18。また、早期是正に向けた体制整備も進め19、リスク防止に努めている。過去の経験を踏まえ、再編や預金保険基金を活用した破たん処理を行うことも可能だが、現時点では、バブル崩壊後初期の日本と同様、銀行の破たん処理はまだ個別処理の域を出ていない。もし経営危機に陥る銀行が急速、かつ広範に広まった場合、どのような対応がとられるのか、注視が必要だ。

18 「国有大行首次入局“村改支”中小銀行加快整合歩伐」『財経網』2025年6月26日.http://finance.caijing.com.cn/20250626/5098101.shtml

19 例えば、中国人民銀行による経営状況評価(注3参照)の結果、1~7級となった機関を対象に、アラート指標を整備し、モニタリングで異常を検知した場合には改善を促している。また、新たに8級以上の高リスクに分類された機関を対象に、客観的な基準に基づき早期是正を促す取り組みを試験的に実施している(中国人民銀行(2023))。

(2025年07月09日「基礎研レポート」)

03-3512-1787

経歴

- 【職歴】

・2006年:みずほ総合研究所(現みずほリサーチ&テクノロジーズ)入社

・2009年:同 アジア調査部中国室

(2010~2011年:北京語言大学留学、2016~2018年:みずほ銀行(中国)有限公司出向)

・2020年:同 人事部

・2023年:ニッセイ基礎研究所入社

【加入団体等】

・日本証券アナリスト協会 検定会員

三浦 祐介のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/03 | 先行き不透明感が続く中国経済 | 三浦 祐介 | ニッセイ年金ストラテジー |

| 2025/09/24 | 中国:25年7~9月期の成長率予測-前期から一段と減速。政策効果の息切れにより内需が悪化 | 三浦 祐介 | Weekly エコノミスト・レター |

| 2025/08/22 | 中国:2025~26年の経済見通し-25年「+5%前後」成長は可能だが、年後半は減速感が強まる見込み | 三浦 祐介 | Weekly エコノミスト・レター |

| 2025/08/07 | 5%成長の割には冴えない中国経済-米中摩擦・不動産不況・デフレ圧力-好調の裏でくすぶる3つの不安 | 三浦 祐介 | 基礎研レター |

新着記事

-

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】 -

2025年10月10日

企業物価指数2025年9月~国内企業物価の上昇率は前年比2.7%、先行きは鈍化予想~ -

2025年10月10日

中期経済見通し(2025~2035年度) -

2025年10月10日

保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など -

2025年10月10日

若者消費の現在地(4)推し活が映し出す、複層的な消費の姿~データで読み解く20代の消費行動

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【バランスシート調整の日中比較(後編)-不良債権処理で後手に回った日本と先手を打ってきた中国】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

バランスシート調整の日中比較(後編)-不良債権処理で後手に回った日本と先手を打ってきた中国のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!