- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- QE速報:10-12月期の実質GDPは前期比0.7%(年率2.8%)-3四半期連続のプラス成長も、内需は低迷

2025年02月17日

文字サイズ

- 小

- 中

- 大

● 10-12月期は前期比年率2.8%と3四半期連続のプラス成長

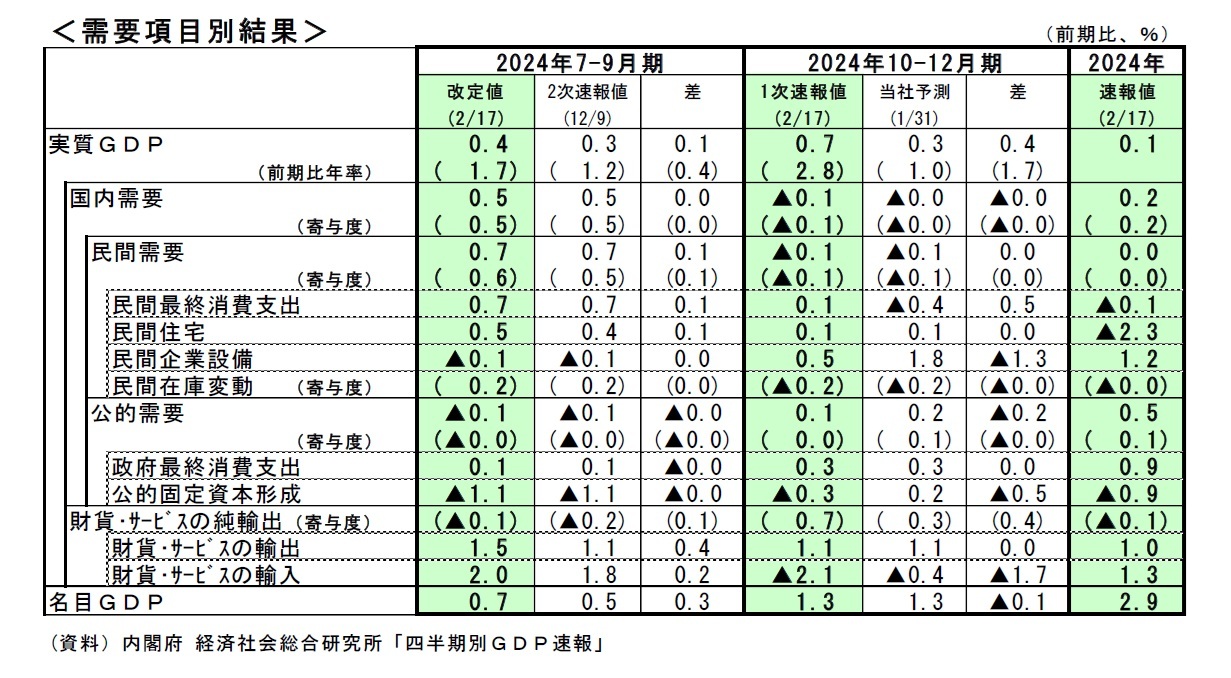

本日(2/17)発表された2024年10-12月期の実質GDP(1次速報値)は、前期比0.7%(前期比年率2.8%)と3四半期連続のプラス成長となった(当研究所予測1月31日:前期比0.3%、年1.0%)。

物価高の悪影響が続く中、所得税・住民税減税の効果が一巡したことから、民間消費は前期比0.1%とほぼ横ばいにとどまった。高水準の企業収益を背景に設備投資は前期比0.5%の増加となったが、民間在庫変動が前期比・寄与度▲0.2%のマイナスとなったことから、国内需要は前期比▲0.1%と3四半期ぶりに減少した。

一方、輸出が前期比1.1%と3四半期連続で増加する中、輸入が前期比▲2.1%の減少となり、外需が前期比・寄与度0.7%のプラスとなったことが成長率を大きく押し上げた。

名目GDPは前期比1.3%(前期比年率5.1%)と3四半期連続で増加し、実質の伸びを上回った。GDPデフレーターは前期比0.6%(7-9月期:同0.3%)、前年比2.8%(7-9月期:同2.4%)となった。国内需要デフレーターが前期比0.4%(7-9月期:同0.2%)と前期から伸びを高めたことに加え、輸出デフレーターが前期比1.0%となり、輸入デフレーターの伸び(同0.3%)を上回ったことがGDPデフレーターを押し上げた。

物価高の悪影響が続く中、所得税・住民税減税の効果が一巡したことから、民間消費は前期比0.1%とほぼ横ばいにとどまった。高水準の企業収益を背景に設備投資は前期比0.5%の増加となったが、民間在庫変動が前期比・寄与度▲0.2%のマイナスとなったことから、国内需要は前期比▲0.1%と3四半期ぶりに減少した。

一方、輸出が前期比1.1%と3四半期連続で増加する中、輸入が前期比▲2.1%の減少となり、外需が前期比・寄与度0.7%のプラスとなったことが成長率を大きく押し上げた。

名目GDPは前期比1.3%(前期比年率5.1%)と3四半期連続で増加し、実質の伸びを上回った。GDPデフレーターは前期比0.6%(7-9月期:同0.3%)、前年比2.8%(7-9月期:同2.4%)となった。国内需要デフレーターが前期比0.4%(7-9月期:同0.2%)と前期から伸びを高めたことに加え、輸出デフレーターが前期比1.0%となり、輸入デフレーターの伸び(同0.3%)を上回ったことがGDPデフレーターを押し上げた。

2024年10-12月期の1次速報と同時に、基礎統計の改定や季節調整のかけ直しなどから過去の成長率が遡及改定された。実質GDP成長率は、2024年1-3月期(前期比年率▲2.2%→同▲1.9%)、4-6月期(前期比年率2.2%→同3.0%)、7-9月期(前期比年率1.2%→同1.7%)がいずれも上方修正された。一方、2023年10-12月期の実質GDP成長率は前期比年率0.7%のプラスから同▲0.3%のマイナスへと下方修正された。この結果、実質GDPは2023年7-9月期から2024年1-3月期まで3四半期連続のマイナス成長となった。

2024年(暦年)の実質GDPは前年比0.1%(2023年は1.5%)とかろうじて4年連続のプラス成長を確保した。家計部門は低調だったが(民間消費:前年比▲0.1%、住宅投資:同▲2.3%)、設備投資が前年比1.2%の増加となったこと、公的需要が前年比0.5%の増加となったことが実質成長率を押し上げた。

名目GDPは前年比2.9%(2023年は5.6%)と4年連続のプラス成長となった。GDPデフレーターは前年比2.9%(2023年は4.1%)と3年連続のプラスであった。

2024年(暦年)の実質GDPは前年比0.1%(2023年は1.5%)とかろうじて4年連続のプラス成長を確保した。家計部門は低調だったが(民間消費:前年比▲0.1%、住宅投資:同▲2.3%)、設備投資が前年比1.2%の増加となったこと、公的需要が前年比0.5%の増加となったことが実質成長率を押し上げた。

名目GDPは前年比2.9%(2023年は5.6%)と4年連続のプラス成長となった。GDPデフレーターは前年比2.9%(2023年は4.1%)と3年連続のプラスであった。

<需要項目別の動き>

民間消費は前期比0.1%とほぼ横ばいにとどまった。物価高による下押し圧力の強い状態が続く中、所得税・住民税減税の効果が一巡し、家計の可処分所得が前期から減少したことが消費の伸びを抑制した。実質家計消費の内訳を形態別にみると、自動車、家電などの耐久財が前期比3.6%と7-9月期(同3.1%)に続き高い伸びとなったほか、外食、旅行、宿泊などのサービス(同0.1%)も増加したが、食料品などの非耐久財(同▲0.3%)、被服・履物、家具などの半耐久財(同▲1.7%)は減少した。

雇用者報酬は、名目・前年比5.8%となり、7-9月期の同4.0%から伸びが急加速した。7-9月期に続きボーナスの高い伸びが雇用者報酬を押し上げた。実質雇用者報酬は前年比3.3%(7-9月期:同1.4%)と3四半期連続で増加した。

住宅投資は前期比0.1%と3四半期連続で増加した。新設住宅着工戸数(季節調整済・年率換算値)は2024年4-6月期の81.9万戸から7-9月期が78.3万戸、10-12月期が78.0万戸と水準を切り下げている。住宅価格上昇の影響等から住宅投資は弱い動きが続いている。GDP統計の住宅投資は3四半期連続で増加したが、コロナ禍前(2019年平均)の水準を大きく下回り、停滞が続いている。

設備投資は前期比0.5%と2四半期ぶりに増加した。日銀短観2024年12月調査では、2024年度の設備投資計画(全規模・全産業、含むソフトウェア・研究開発投資額、除く土地投資額)が9月調査から▲0.1%下方修正されたが、前年度比10.0%の高い伸びとなっている。

設備投資は、高水準の企業収益を背景に、人手不足対応の省力化投資、デジタル化に向けた情報関連投資、Eコマース拡大に伴う建設投資などを中心に回復基調が続いている。

公的需要は、政府消費が前期比0.3%と4四半期連続で増加したが、公的固定資本形成は前期比▲0.3%と2四半期連続で減少した。

外需寄与度は前期比0.7%(前期比年率3.0%)と5四半期ぶりのプラスとなった。財貨・サービスの輸出が前期比1.1%の増加となる一方、財貨・サービスの輸入が同▲2.1%の減少となったことから、外需が成長率を大きく押し上げた。財輸出は前期比0.1%と低迷したが、インバウンド需要の拡大などからサービス輸出が前期比4.1%の高い伸びとなり輸出を押し上げた。

民間消費は前期比0.1%とほぼ横ばいにとどまった。物価高による下押し圧力の強い状態が続く中、所得税・住民税減税の効果が一巡し、家計の可処分所得が前期から減少したことが消費の伸びを抑制した。実質家計消費の内訳を形態別にみると、自動車、家電などの耐久財が前期比3.6%と7-9月期(同3.1%)に続き高い伸びとなったほか、外食、旅行、宿泊などのサービス(同0.1%)も増加したが、食料品などの非耐久財(同▲0.3%)、被服・履物、家具などの半耐久財(同▲1.7%)は減少した。

雇用者報酬は、名目・前年比5.8%となり、7-9月期の同4.0%から伸びが急加速した。7-9月期に続きボーナスの高い伸びが雇用者報酬を押し上げた。実質雇用者報酬は前年比3.3%(7-9月期:同1.4%)と3四半期連続で増加した。

住宅投資は前期比0.1%と3四半期連続で増加した。新設住宅着工戸数(季節調整済・年率換算値)は2024年4-6月期の81.9万戸から7-9月期が78.3万戸、10-12月期が78.0万戸と水準を切り下げている。住宅価格上昇の影響等から住宅投資は弱い動きが続いている。GDP統計の住宅投資は3四半期連続で増加したが、コロナ禍前(2019年平均)の水準を大きく下回り、停滞が続いている。

設備投資は前期比0.5%と2四半期ぶりに増加した。日銀短観2024年12月調査では、2024年度の設備投資計画(全規模・全産業、含むソフトウェア・研究開発投資額、除く土地投資額)が9月調査から▲0.1%下方修正されたが、前年度比10.0%の高い伸びとなっている。

設備投資は、高水準の企業収益を背景に、人手不足対応の省力化投資、デジタル化に向けた情報関連投資、Eコマース拡大に伴う建設投資などを中心に回復基調が続いている。

公的需要は、政府消費が前期比0.3%と4四半期連続で増加したが、公的固定資本形成は前期比▲0.3%と2四半期連続で減少した。

外需寄与度は前期比0.7%(前期比年率3.0%)と5四半期ぶりのプラスとなった。財貨・サービスの輸出が前期比1.1%の増加となる一方、財貨・サービスの輸入が同▲2.1%の減少となったことから、外需が成長率を大きく押し上げた。財輸出は前期比0.1%と低迷したが、インバウンド需要の拡大などからサービス輸出が前期比4.1%の高い伸びとなり輸出を押し上げた。

2025年1-3月期は4四半期連続のプラス成長を予想するが、下振れリスクは高い

2024年10-12月期は3四半期連続のプラス成長となったが、民間消費の水準は依然としてコロナ禍前(2019年平均)を▲0.4%下回っている。消費活動の正常化にはまだ距離がある。現時点では、2025年1-3月期の実質GDPは前期比年率1%程度のプラス成長を予想しているが、物価の上振れなどを要因として、引き続き民間消費を中心に下振れリスクは高い。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2025年02月17日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/24 | 消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/22 | 貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/03 | 雇用関連統計25年8月-失業率、有効求人倍率ともに悪化 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/30 | 鉱工業生産25年8月-7-9月期は自動車中心に減産の可能性 | 斎藤 太郎 | 経済・金融フラッシュ |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【QE速報:10-12月期の実質GDPは前期比0.7%(年率2.8%)-3四半期連続のプラス成長も、内需は低迷】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

QE速報:10-12月期の実質GDPは前期比0.7%(年率2.8%)-3四半期連続のプラス成長も、内需は低迷のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!