- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 2024・2025年度経済見通し(24年8月)

2024年08月16日

文字サイズ

- 小

- 中

- 大

1.2024年4-6月期は前期比年率3.1%のプラス成長

2024年4-6月期の実質GDPは、前期比0.8%(前期比年率3.1%)と2四半期ぶりのプラス成長となった。

物価高による下押し圧力は依然として強いが、不正問題発覚による生産・出荷停止の解除を受けて自動車販売が回復したことなどから、民間消費が前期比1.0%と5四半期ぶりに増加、高水準の企業収益を背景に設備投資が前期比0.9%と2四半期ぶりに増加した。政府消費(前期比0.1%)、公的固定資本形成(前期比4.5%)も増加したことから、国内需要が5四半期ぶりに増加した。

財貨・サービスの輸出は前期比1.4%と2四半期ぶりに増加したが、財貨・サービスの輸入の伸び(前期比1.7%)を下回ったことから、外需は前期比・寄与度▲0.1%(年率▲0.4%)と成長率を押し下げた。

2024年4-6月期は1-3月期とは逆に、認証不正問題の影響緩和による自動車の挽回生産が民間消費、設備投資の押し上げに寄与した。

物価高による下押し圧力は依然として強いが、不正問題発覚による生産・出荷停止の解除を受けて自動車販売が回復したことなどから、民間消費が前期比1.0%と5四半期ぶりに増加、高水準の企業収益を背景に設備投資が前期比0.9%と2四半期ぶりに増加した。政府消費(前期比0.1%)、公的固定資本形成(前期比4.5%)も増加したことから、国内需要が5四半期ぶりに増加した。

財貨・サービスの輸出は前期比1.4%と2四半期ぶりに増加したが、財貨・サービスの輸入の伸び(前期比1.7%)を下回ったことから、外需は前期比・寄与度▲0.1%(年率▲0.4%)と成長率を押し下げた。

2024年4-6月期は1-3月期とは逆に、認証不正問題の影響緩和による自動車の挽回生産が民間消費、設備投資の押し上げに寄与した。

(円高による企業収益への影響)

為替レートは、日米金利差の拡大を背景に円安・ドル高傾向が続き、2024年6月末から7月上旬にかけては1ドル=160円台まで円安が進行した。しかし、7月中旬以降は、米国の消費者物価上昇率の鈍化、トランプ氏によるドル高是正宣言などから円高傾向となり、7/31に日本銀行が政策金利を引き上げたこと、8/2に公表された7月の米国雇用統計の結果が事前予想を大きく下回り、米国の景気後退懸念が高まったことを受けて、1ドル=140円台まで円高が急進した。

為替レートは、日米金利差の拡大を背景に円安・ドル高傾向が続き、2024年6月末から7月上旬にかけては1ドル=160円台まで円安が進行した。しかし、7月中旬以降は、米国の消費者物価上昇率の鈍化、トランプ氏によるドル高是正宣言などから円高傾向となり、7/31に日本銀行が政策金利を引き上げたこと、8/2に公表された7月の米国雇用統計の結果が事前予想を大きく下回り、米国の景気後退懸念が高まったことを受けて、1ドル=140円台まで円高が急進した。

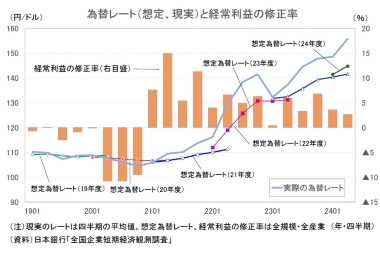

日銀短観2024年6月調査では、2024年度の経常利益計画(全規模・全産業)が前年度比▲7.5%、事業計画の前提となっている2024年度の想定為替レートが全規模・全産業で1ドル=144.77円となっている。2021年以降、実際の為替レートが想定レートよりも円安水準となっていたため、収益計画が上振れる傾向が続いてきた。たとえば、2023年度の想定為替レートは当初計画(2023年3月時点)では1ドル=131.72円だったが、実際の為替レートは1ドル=144.6円(2023年度平均)とそれよりも10円以上円安となり、2023年度の経常利益(全規模・全産業)は当初計画の前年度比▲2.6%から同12.4%まで上振れた。

日銀短観2024年6月調査では、2024年度の経常利益計画(全規模・全産業)が前年度比▲7.5%、事業計画の前提となっている2024年度の想定為替レートが全規模・全産業で1ドル=144.77円となっている。2021年以降、実際の為替レートが想定レートよりも円安水準となっていたため、収益計画が上振れる傾向が続いてきた。たとえば、2023年度の想定為替レートは当初計画(2023年3月時点)では1ドル=131.72円だったが、実際の為替レートは1ドル=144.6円(2023年度平均)とそれよりも10円以上円安となり、2023年度の経常利益(全規模・全産業)は当初計画の前年度比▲2.6%から同12.4%まで上振れた。足もとの為替レートは想定レートよりも若干円安水準となっているが、実際の為替レートが想定レートよりも円高となった場合には、企業収益の下振れにつながるリスクが高まる。今回の見通しでは、米国が2024年9月から利下げに転じる一方、日本の政策金利(無担保コールレート・オーバーナイト物)が現在の0.25%から2025年度末までに0.75%に引き上げられることを前提として、2025年度末にかけて1ドル=130円台半ばまで円高・ドル安が進むことを想定している。

(円高による輸出への影響は限定的)

2021年以降、大幅な円安が進む中でも輸出は横ばい圏の推移が続いてきた。この背景には、海外経済の減速、半導体不足や認証不正問題による自動車工場の稼働停止といった供給制約の影響もあるが、輸出の為替レートへの感応度が低くなっていることもその一因と考えられる。かつては、円安局面において、企業は契約通貨ベースの価格を引き下げて輸出数量を伸ばすことにより海外市場シェアの拡大を図る傾向が強かったが、2020年4-6月期を底とした今回の円安局面では、契約通貨ベースの輸出物価指数は上昇傾向が続いている2。これは企業が輸出数量を伸ばすことよりも価格を維持することで金額ベースの収益を確保する傾向を強めていることを示している。

2021年以降、大幅な円安が進む中でも輸出は横ばい圏の推移が続いてきた。この背景には、海外経済の減速、半導体不足や認証不正問題による自動車工場の稼働停止といった供給制約の影響もあるが、輸出の為替レートへの感応度が低くなっていることもその一因と考えられる。かつては、円安局面において、企業は契約通貨ベースの価格を引き下げて輸出数量を伸ばすことにより海外市場シェアの拡大を図る傾向が強かったが、2020年4-6月期を底とした今回の円安局面では、契約通貨ベースの輸出物価指数は上昇傾向が続いている2。これは企業が輸出数量を伸ばすことよりも価格を維持することで金額ベースの収益を確保する傾向を強めていることを示している。

円安による価格競争力の上昇が輸出数量の上昇につながらなかったことからすれば、円高による輸出数量の下押し圧力も限定的と考えられる。先行きの輸出を大きく左右するのは所得要因、すなわち海外経済の成長率となるだろう。

海外経済の先行きを展望すると、米国の実質GDP成長率はこれまでの累積的な金融引き締めの影響もあり、2024年の2.5%から2025年には1.6%へ減速することが予想される。2023年の実質GDPが前年比0.4%の低成長にとどまったユーロ圏は、インフレの落ち着きなどから2024年が同0.7%、2025年が同1.4%と徐々に持ち直すものの、力強い回復は期待できないだろう。また、2023年の中国の実質GDP成長率はゼロコロナ政策終了の影響で2022年の3.0%から5.2%へ加速したが、不動産市場低迷の影響などから2024年が4.8%、2025年が4.3%と減速傾向が続くと予想している。総じてみれば、今回の予測期間である2025年度まで海外経済は緩やかに回復するものの、成長率は低水準にとどまることを想定している。

一方、グローバルなIT関連財の調整に目処がついてきたことは明るい材料だ。世界半導体売上高は2019年夏場以降、前年比で減少が続いていたが、2023年春頃に底打ちした後、足もとでは前年比で二桁の増加となっている。また、大幅な悪化が続いていた国内の電子部品・デバイスの出荷・在庫バランス(出荷・前年比-在庫・前年比)は2023年7-9月期に8四半期ぶりにプラスに転じた後、4四半期連続でプラスとなっている。海外経済の低成長が続くため、輸出の伸びが大きく加速することは見込めないが、IT関連財を中心に持ち直しの動きが続くことが予想される。GDP統計の財貨・サービスの輸出は2024年度が前年比2.0%、2025年度が同2.8%と緩やかな増加が続くと予想する。

2 海外(貿易相手国)の物価上昇が契約通貨ベースの輸出物価上昇をもたらしている面もある。

海外経済の先行きを展望すると、米国の実質GDP成長率はこれまでの累積的な金融引き締めの影響もあり、2024年の2.5%から2025年には1.6%へ減速することが予想される。2023年の実質GDPが前年比0.4%の低成長にとどまったユーロ圏は、インフレの落ち着きなどから2024年が同0.7%、2025年が同1.4%と徐々に持ち直すものの、力強い回復は期待できないだろう。また、2023年の中国の実質GDP成長率はゼロコロナ政策終了の影響で2022年の3.0%から5.2%へ加速したが、不動産市場低迷の影響などから2024年が4.8%、2025年が4.3%と減速傾向が続くと予想している。総じてみれば、今回の予測期間である2025年度まで海外経済は緩やかに回復するものの、成長率は低水準にとどまることを想定している。

一方、グローバルなIT関連財の調整に目処がついてきたことは明るい材料だ。世界半導体売上高は2019年夏場以降、前年比で減少が続いていたが、2023年春頃に底打ちした後、足もとでは前年比で二桁の増加となっている。また、大幅な悪化が続いていた国内の電子部品・デバイスの出荷・在庫バランス(出荷・前年比-在庫・前年比)は2023年7-9月期に8四半期ぶりにプラスに転じた後、4四半期連続でプラスとなっている。海外経済の低成長が続くため、輸出の伸びが大きく加速することは見込めないが、IT関連財を中心に持ち直しの動きが続くことが予想される。GDP統計の財貨・サービスの輸出は2024年度が前年比2.0%、2025年度が同2.8%と緩やかな増加が続くと予想する。

2 海外(貿易相手国)の物価上昇が契約通貨ベースの輸出物価上昇をもたらしている面もある。

名目賃金を消費者物価で割り引いた実質賃金上昇率は2022年4月からマイナスが続いてきたが、2024年6月には前年比1.1%と2年3ヵ月ぶりにプラスに転じた。しかし、6月のプラス転化は特別給与が前年比7.6%の大幅増加となったことが主因で、安定的に推移する定期給与(所定内給与+所定外給与)は実質・前年比▲1.1%とマイナス圏にとどまっている。夏のボーナスのほとんどは6月、7月に支給されるが、毎月勤労統計の調査対象のうち、今年は昨年に比べて6月に支給した事業所が多かったことが6月の特別給与の高い伸びにつながった可能性がある。7月は特別給与の伸びが大幅に鈍化することにより、実質賃金上昇率が再びマイナスとなる公算が大きい。

実質賃金上昇率が安定的にプラスとなるのは、2024年春闘の結果が反映され、所定内給与を中心に名目賃金(現金給与総額)の伸びが前年比で3%台となる中、現在3%台となっている消費者物価上昇率(持家の帰属家賃を除く総合)が2%台まで鈍化することが見込まれる2024年10-12月期以降と予想する。

今回の見通しでは、2025年の春闘賃上げ率を4.50%と2024年に比べれば鈍化するが、2023年(3.60%)を上回る高水準を維持することを想定している。円高の影響で企業収益の伸びが低下するものの、企業の人手不足感が強い状態が続くこと、消費者物価上昇率が高止まりすることが賃上げ率の押し上げに寄与することが見込まれる。

2023年度の名目雇用者報酬は前年比1.9%と3年連続で増加したが、消費者物価上昇率が高止まりしたことから、実質雇用者報酬は前年比▲1.5%と2年連続で減少した。名目雇用者報酬は、2024年度に前年比3.2%と伸びを高めた後、2025年度は同3.1%と高めの伸びを維持するだろう。実質雇用者報酬は、物価上昇率の鈍化を受けて、2024年度に前年比0.7%と3年ぶりに増加した後、2025年度は同1.2%と伸びを高めることが予想される。

実質賃金上昇率が安定的にプラスとなるのは、2024年春闘の結果が反映され、所定内給与を中心に名目賃金(現金給与総額)の伸びが前年比で3%台となる中、現在3%台となっている消費者物価上昇率(持家の帰属家賃を除く総合)が2%台まで鈍化することが見込まれる2024年10-12月期以降と予想する。

今回の見通しでは、2025年の春闘賃上げ率を4.50%と2024年に比べれば鈍化するが、2023年(3.60%)を上回る高水準を維持することを想定している。円高の影響で企業収益の伸びが低下するものの、企業の人手不足感が強い状態が続くこと、消費者物価上昇率が高止まりすることが賃上げ率の押し上げに寄与することが見込まれる。

2023年度の名目雇用者報酬は前年比1.9%と3年連続で増加したが、消費者物価上昇率が高止まりしたことから、実質雇用者報酬は前年比▲1.5%と2年連続で減少した。名目雇用者報酬は、2024年度に前年比3.2%と伸びを高めた後、2025年度は同3.1%と高めの伸びを維持するだろう。実質雇用者報酬は、物価上昇率の鈍化を受けて、2024年度に前年比0.7%と3年ぶりに増加した後、2025年度は同1.2%と伸びを高めることが予想される。

本資料記載のデータは各種の情報源から入手・加工したものであり、その正確性と完全性を保証するものではありません。

また、本資料は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年08月16日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/03 | 雇用関連統計25年8月-失業率、有効求人倍率ともに悪化 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/30 | 鉱工業生産25年8月-7-9月期は自動車中心に減産の可能性 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/19 | 消費者物価(全国25年8月)-コアCPIは9ヵ月ぶりの3%割れ、年末には2%程度まで鈍化する見通し | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/17 | 貿易統計25年8月-関税引き上げの影響が顕在化し、米国向け自動車輸出が数量ベースで大きく落ち込む | 斎藤 太郎 | 経済・金融フラッシュ |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2024・2025年度経済見通し(24年8月)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2024・2025年度経済見通し(24年8月)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!