- シンクタンクならニッセイ基礎研究所 >

- 暮らし >

- 女性 >

- 金価格はまだ上がる?~内外金相場のテーマと見通し

2024年02月02日

文字サイズ

- 小

- 中

- 大

1.トピック: 価格はまだ上がる?

(2023年の内外金価格は過去最高値を更新)

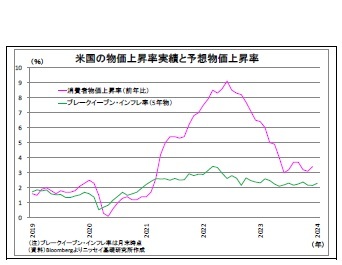

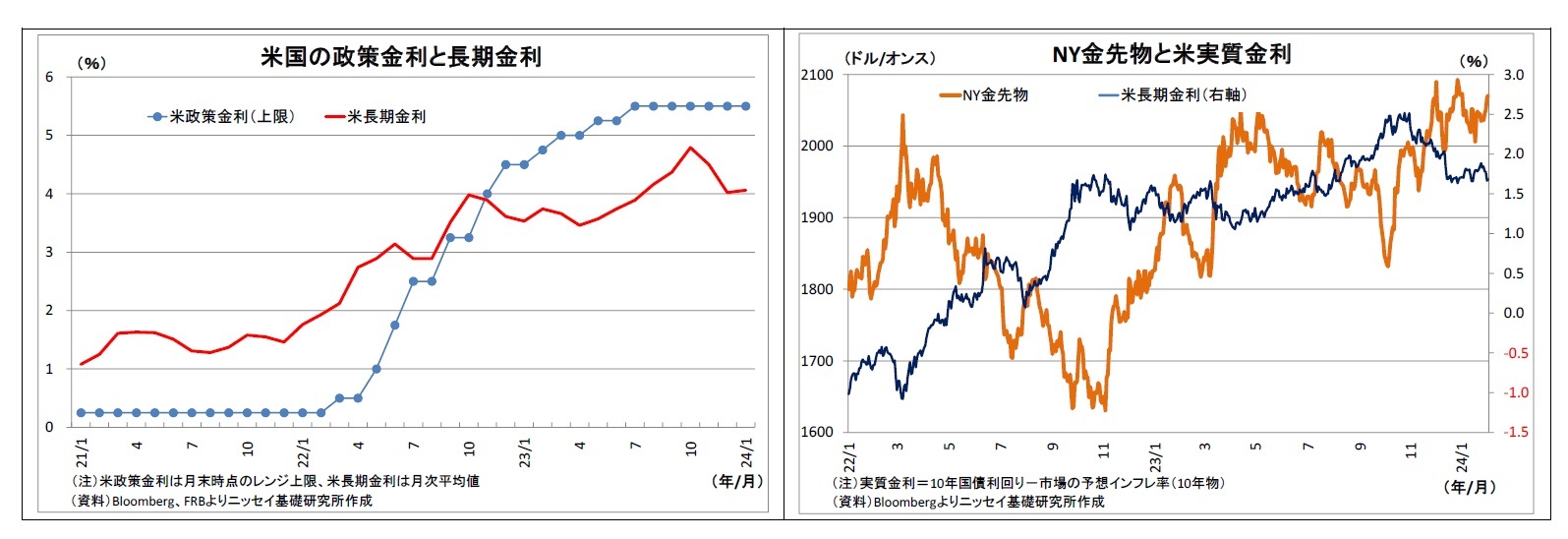

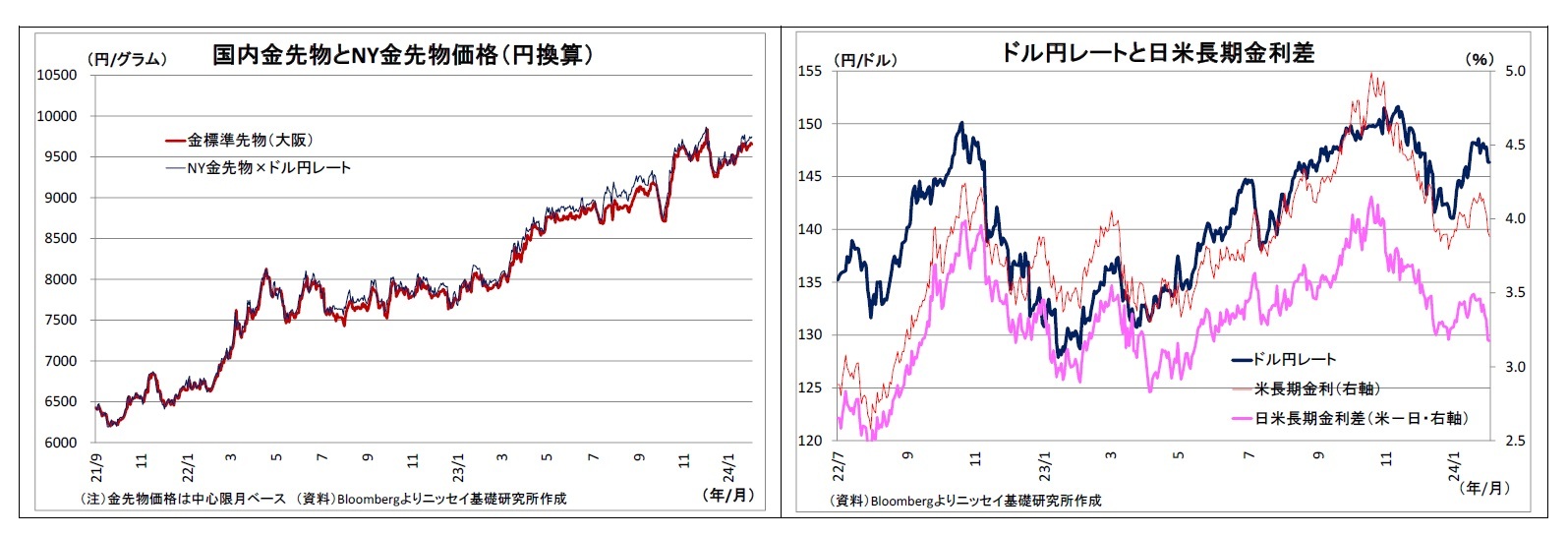

昨年2023年の金(Gold)相場は堅調に推移し、国際的な中心指標であるNY金先物価格(中心限月・終値ベース)は12月27日に過去最高値となる1トロイオンス2093.1ドルに到達した(表紙図表参照)。FRBの段階的な利上げに伴う米金利上昇が重石となったものの、年後半には米インフレ鈍化に伴う利上げ打ち止め観測が追い風となったほか、米景気減速懸念や地政学リスク等を受けた金需要、各国中央銀行による継続的な金購入も支援材料となった。

また、国内金先物価格(大阪金先物・中心限月・終値ベース)も最高値をたびたび更新し、12月4日には1グラム9839円を記録した。NY金が底堅く推移したうえ、米利上げなどを背景とする円安ドル高の進行が押し上げ圧力となった。

今年に入ってからも金相場の堅調な地合いは継続しており、直近2月1日時点でNY金先物が2071.1ドル、国内金先物が9655円と、それぞれ過去最高値に程近い水準にある。

昨年2023年の金(Gold)相場は堅調に推移し、国際的な中心指標であるNY金先物価格(中心限月・終値ベース)は12月27日に過去最高値となる1トロイオンス2093.1ドルに到達した(表紙図表参照)。FRBの段階的な利上げに伴う米金利上昇が重石となったものの、年後半には米インフレ鈍化に伴う利上げ打ち止め観測が追い風となったほか、米景気減速懸念や地政学リスク等を受けた金需要、各国中央銀行による継続的な金購入も支援材料となった。

また、国内金先物価格(大阪金先物・中心限月・終値ベース)も最高値をたびたび更新し、12月4日には1グラム9839円を記録した。NY金が底堅く推移したうえ、米利上げなどを背景とする円安ドル高の進行が押し上げ圧力となった。

今年に入ってからも金相場の堅調な地合いは継続しており、直近2月1日時点でNY金先物が2071.1ドル、国内金先物が9655円と、それぞれ過去最高値に程近い水準にある。

(NY金には多くの追い風が期待される)

それでは、今後年末にかけての金相場の行方はどうなるだろうか?まず、NY金には多くの追い風が期待される。

それでは、今後年末にかけての金相場の行方はどうなるだろうか?まず、NY金には多くの追い風が期待される。

(3) 「安全資産としての金」の存在感は増大も

また、「安全資産としての金」の需要も増大する可能性がある。

ガザ地区におけるハマスとイスラエルの交戦が続くなか、ハマスに同調して船舶への攻撃を続けるイエメン武装勢力フーシと英米軍による報復攻撃の応酬が続いているほか、イラクなどでは新イラン武装勢力と米軍との間で攻撃の応酬が続くなど、中東の地政学リスクは広がりを見せつつある。発端となったハマスとイスラエルの間では戦闘休止に向けた交渉が行われているものの、イスラエル政府はハマス根絶を目指す姿勢を崩していないだけに、中東地政学リスクの鎮静化は見通し難い。また、開始から約2年が経過するウクライナとロシアの戦争も未だ終わりが見えない。

また、「安全資産としての金」の需要も増大する可能性がある。

ガザ地区におけるハマスとイスラエルの交戦が続くなか、ハマスに同調して船舶への攻撃を続けるイエメン武装勢力フーシと英米軍による報復攻撃の応酬が続いているほか、イラクなどでは新イラン武装勢力と米軍との間で攻撃の応酬が続くなど、中東の地政学リスクは広がりを見せつつある。発端となったハマスとイスラエルの間では戦闘休止に向けた交渉が行われているものの、イスラエル政府はハマス根絶を目指す姿勢を崩していないだけに、中東地政学リスクの鎮静化は見通し難い。また、開始から約2年が経過するウクライナとロシアの戦争も未だ終わりが見えない。

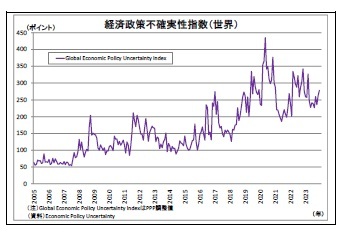

さらに、今年は世界的な選挙イヤーであり、各国で重要な国政選挙が実施される。特に注目される11月の米大統領選では、現職のバイデン大統領とトランプ前大統領が対決する構図となる公算が高まっている。仮にトランプ氏が勝利した場合には、税・財政や対外政策、移民政策やエネルギー政策といった幅広い領域で現行政策の大幅な転換が行われる可能性があるだけに、先行きの不透明感や景気の下振れリスクへの警戒が燻るだろう。

さらに、今年は世界的な選挙イヤーであり、各国で重要な国政選挙が実施される。特に注目される11月の米大統領選では、現職のバイデン大統領とトランプ前大統領が対決する構図となる公算が高まっている。仮にトランプ氏が勝利した場合には、税・財政や対外政策、移民政策やエネルギー政策といった幅広い領域で現行政策の大幅な転換が行われる可能性があるだけに、先行きの不透明感や景気の下振れリスクへの警戒が燻るだろう。実体経済についても、既往の急速な利上げの効果が時間差で顕在化することによって欧米経済が減速するリスクが残るほか、不動産問題を抱える中国の景気が失速する恐れもある。

このように、地政学リスクや政治リスク、景気悪化リスクが意識されやすい状態が続き、安全資産としての金需要に繋がる可能性が高い。

(4) 中央銀行による積極的な金購入は継続へ

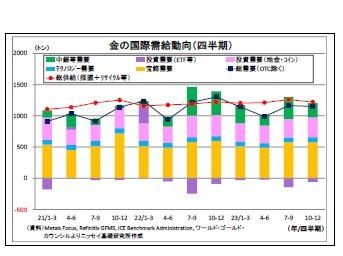

(4) 中央銀行による積極的な金購入は継続へ各国中央銀行による積極的な金購入も続きそうだ。ワールド・ゴールド・カウンシルによれば、2023年の中銀による購入量は1037トンと記録的な水準となった2022年(1082トン)に肉薄し、金需要全体の約1/4を占めた。

リーマンショック以降、外貨準備のドル偏重に危機感を持った一部中央銀行がドル資産を分散化させる目的で資金を金へとシフトさせる動きが続いていた。さらに、2022年のウクライナ侵攻への制裁として、米国をはじめとする西側諸国がロシアの外貨準備資産を凍結したことが中銀による金買いに拍車をかけたとみられる。米国と距離を置く国々が将来米国から制裁を受ける可能性を考慮し、その影響を緩和する目的でドルを手放し、金へと資金を移す動きが続いていると推察される。とりわけ、最大の金購入国である中国については、それに加えてドル覇権からの脱却や人民元国際化といった戦略的意図の存在も垣間見える。

各国中央銀行による金購入は長期の国益を見据えた構造的な動きであるため、今後も継続される可能性が高い。

これら多くの追い風を受けて今年のNY金先物は上昇し、過去最高値を明確に更新する可能性が高いと見込んでいる。年末時点のNY金先物は2200ドル台と予想している。

(国内金は円高進行の度合い次第)

国内金価格(大阪金先物・中心限月・終値ベース)にとっても、国際的な中心指標であるNY金の上昇はむろん上昇要因となるが、為替レートの動向がもう一つのカギとなる。国内の金先物価格は、「NY金先物価格(ドル建て・グラム当たり)×ドル円レート(円/ドル)」に近似して動く(さもないと、裁定取引が可能になる)ためだ。従って、仮にNY金が上昇したとしても、その間に大幅な円高ドル安が進めば、国内金価格は下落しかねない。

今後、FRBが利下げに向かうことに加え、日銀が春に金融政策の正常化に踏み切ると見込まれることは、日米金利差の縮小を通じて円高ドル安に働くだろう。そこで問題となるのは円高進行の度合いだ。筆者としては、FRBの利下げ、日銀の政策正常化はともに緩やかなペースで行われ(特に後者については年内の追加利上げはなし)、急激な円高ドル安は避けられると見ている。

また、今年の年初からNISA(少額投資非課税制度)の拡充に伴って、日本の家計による海外証券(株や投資信託)投資増加に伴う円売りフローの拡大が生じているとみられることも円高進行の抑制に寄与するだろう。

現時点では、NY金の上昇を打ち消すほど円高ドル安は進まないと見ており(具体的な予想はP9の表に記載)、今年年末時点の国内金価格は、現状よりやや高い1グラム10000円前後と予想している。

国内金価格(大阪金先物・中心限月・終値ベース)にとっても、国際的な中心指標であるNY金の上昇はむろん上昇要因となるが、為替レートの動向がもう一つのカギとなる。国内の金先物価格は、「NY金先物価格(ドル建て・グラム当たり)×ドル円レート(円/ドル)」に近似して動く(さもないと、裁定取引が可能になる)ためだ。従って、仮にNY金が上昇したとしても、その間に大幅な円高ドル安が進めば、国内金価格は下落しかねない。

今後、FRBが利下げに向かうことに加え、日銀が春に金融政策の正常化に踏み切ると見込まれることは、日米金利差の縮小を通じて円高ドル安に働くだろう。そこで問題となるのは円高進行の度合いだ。筆者としては、FRBの利下げ、日銀の政策正常化はともに緩やかなペースで行われ(特に後者については年内の追加利上げはなし)、急激な円高ドル安は避けられると見ている。

また、今年の年初からNISA(少額投資非課税制度)の拡充に伴って、日本の家計による海外証券(株や投資信託)投資増加に伴う円売りフローの拡大が生じているとみられることも円高進行の抑制に寄与するだろう。

現時点では、NY金の上昇を打ち消すほど円高ドル安は進まないと見ており(具体的な予想はP9の表に記載)、今年年末時点の国内金価格は、現状よりやや高い1グラム10000円前後と予想している。

(2024年02月02日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【金価格はまだ上がる?~内外金相場のテーマと見通し】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

金価格はまだ上がる?~内外金相場のテーマと見通しのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!