- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 米国経済の見通し-24年にかけて景気減速も景気後退は回避される見通し

2023年12月11日

文字サイズ

- 小

- 中

- 大

2.実体経済の動向

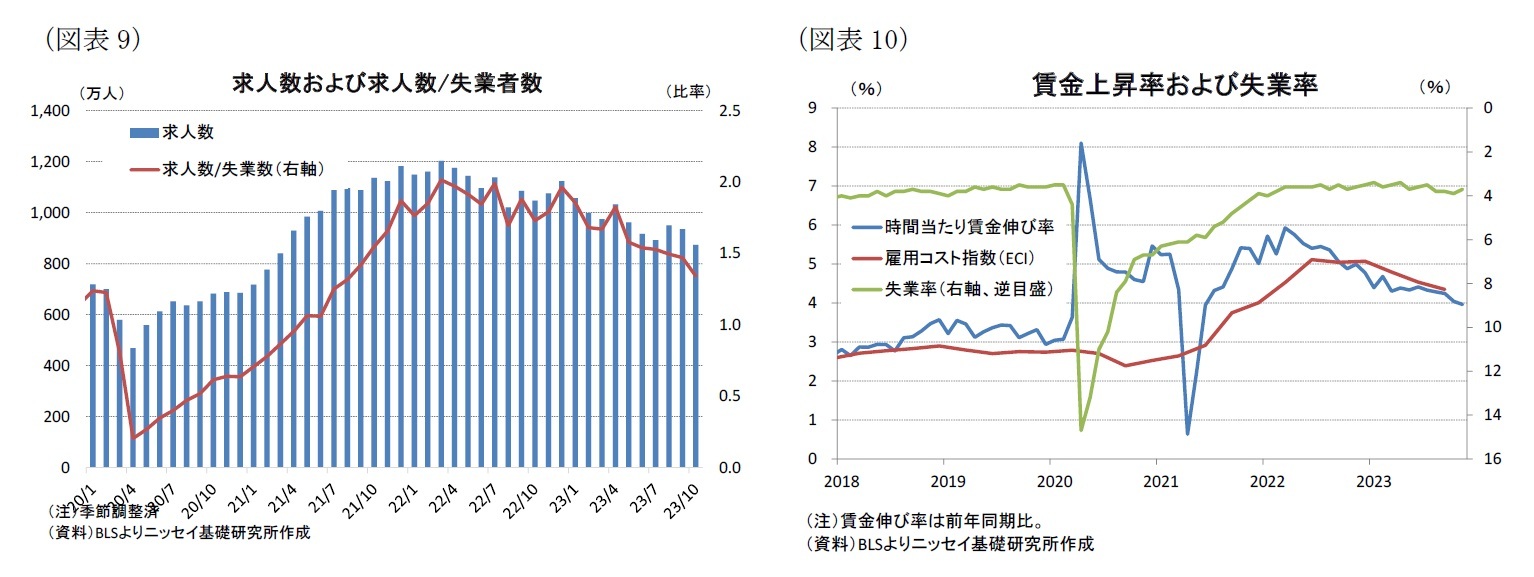

労働需給の逼迫を背景に時間当たり賃金(前年同月比)は23年11月が+4.0%と22年3月につけたピークの+5.9%からは低下したものの、FRBの物価目標と整合的な賃金上昇率とみられる3%台半ばの水準を引き続き上回っている(前掲図表10)。また、賃金・給与に加え、給付金を反映した雇用コスト指数も同様に22年10-12月期の前年同期比+5.1%からは低下しているものの、23年7-9月期が+4.3%と時間当たり賃金同様、物価目標と整合的な水準を上回っている。

労働市場の減速が続く中、今後も労働需給は緩和が見込まれ、引き続き賃金上昇率は低下基調が持続すると見込まれある。もっとも、労働需給は依然逼迫する中で賃金上昇率の低下は緩やかに留まっており、FRBの物価目標と整合的な水準に低下するには暫く時間を要するだろう。

労働市場の減速が続く中、今後も労働需給は緩和が見込まれ、引き続き賃金上昇率は低下基調が持続すると見込まれある。もっとも、労働需給は依然逼迫する中で賃金上昇率の低下は緩やかに留まっており、FRBの物価目標と整合的な水準に低下するには暫く時間を要するだろう。

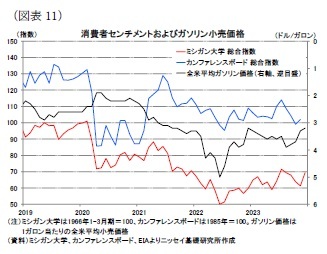

一方、個人消費に関連して消費者センチメントはコンファレンスボード、ミシガン大学指数ともに新型コロナ感染拡大前の水準を大幅に下回っている一方、ガソリン価格の低下が続いていることや金融環境の緩和もあって、足元で小幅な改善がみられている(図表11)。

一方、個人消費に関連して消費者センチメントはコンファレンスボード、ミシガン大学指数ともに新型コロナ感染拡大前の水準を大幅に下回っている一方、ガソリン価格の低下が続いていることや金融環境の緩和もあって、足元で小幅な改善がみられている(図表11)。もっとも、今後もインフレ率の低下や金融環境の緩和が続く場合には一定程度消費者センチメントを下支えるとみられるものの、失業率の上昇を伴う労働市場の減速が見込まれることから、消費者センチメントの改善は一時的に留まろう。

当研究所は、個人消費の堅調を支えてきた労働市場の減速が見込まれることから、24年以降、個人消費の減速は不可避だろう。当研究所は実質GDPにおける個人消費は四半期ベースで24年を通じて前期比年率+1.0%~1.2%の低調な伸びが続くと予想する。また、個人消費(前年比)は通年でも23年見込みの+2.2%から24年は+1.6%に低下しよう。25年も+1.5%と引き続き低調を予想する。

(設備投資)緩やかな回復基調が持続

実質GDPにおける23年7-9月期の設備投資は前述のように前期から伸びが大幅に鈍化した。知的財産投資が前期並みの伸びを維持した一方、建設投資の伸びが鈍化したほか、設備機器投資がマイナスに転じて全体の伸びを鈍化させたことが大きい。とくに設備機器投資ではコンピューターや周辺機器の落ち込みが大きかった。

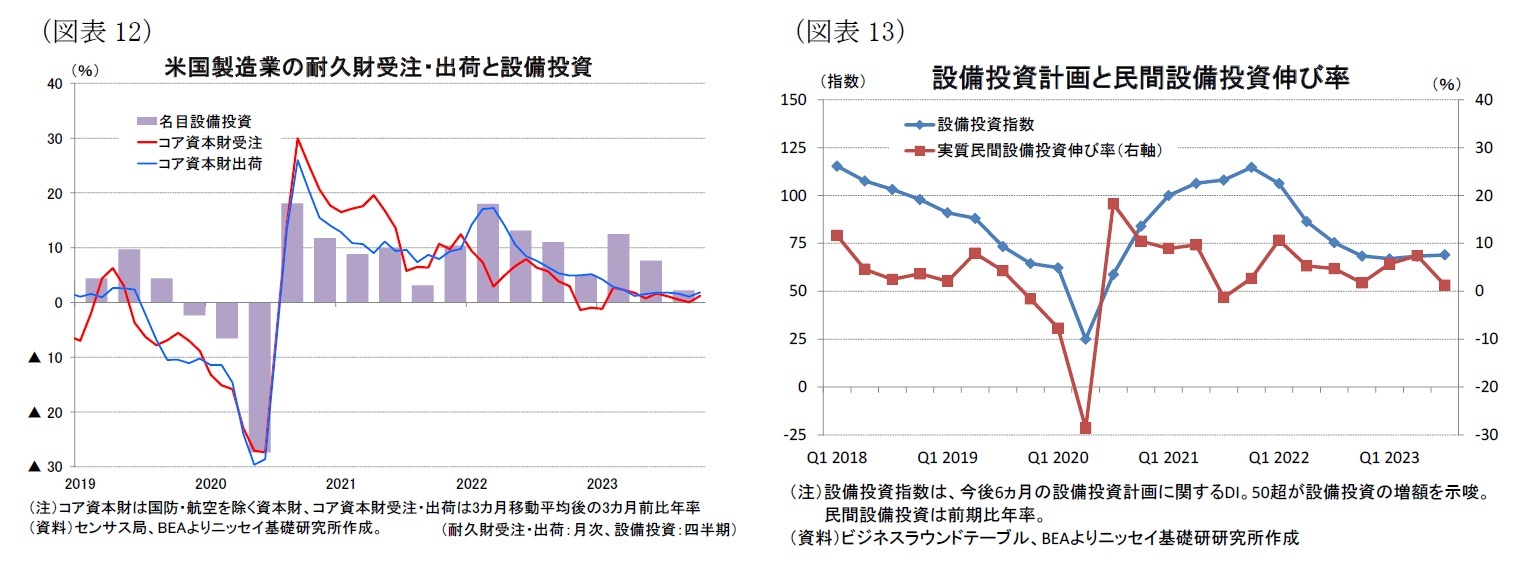

10月以降の状況をみると、設備投資の先行指標であるコア資本財受注(3ヵ月移動平均、3ヵ月前比年率)は23年10月が+1.2%(前月:横這い)と小幅ながらプラス成長となったほか、前月から伸びが加速しており、足元で設備投資の緩やかな回復が続いている可能性を示している(図表12)。

さらに、大企業の今後6ヵ月の設備投資計画に関する調査では、22年初から5四半期連続で下方修正する動きが続いていたものの、23年4-6月期から2期連続で小幅ながら上方修正の動きに転じている(図表13)。このため、当面設備投資の回復が続く可能性が示唆されている。

実質GDPにおける23年7-9月期の設備投資は前述のように前期から伸びが大幅に鈍化した。知的財産投資が前期並みの伸びを維持した一方、建設投資の伸びが鈍化したほか、設備機器投資がマイナスに転じて全体の伸びを鈍化させたことが大きい。とくに設備機器投資ではコンピューターや周辺機器の落ち込みが大きかった。

10月以降の状況をみると、設備投資の先行指標であるコア資本財受注(3ヵ月移動平均、3ヵ月前比年率)は23年10月が+1.2%(前月:横這い)と小幅ながらプラス成長となったほか、前月から伸びが加速しており、足元で設備投資の緩やかな回復が続いている可能性を示している(図表12)。

さらに、大企業の今後6ヵ月の設備投資計画に関する調査では、22年初から5四半期連続で下方修正する動きが続いていたものの、23年4-6月期から2期連続で小幅ながら上方修正の動きに転じている(図表13)。このため、当面設備投資の回復が続く可能性が示唆されている。

設備投資を取り巻く環境は、商工ローン融資の貸出基準の厳格化の動きが続いていることなどの悪材料はあるものの、24年以降は金融緩和政策への転換もあって資金調達コストは改善が見込まれる。この結果、設備投資は25年にかけて緩やかなプラス成長が持続すると予想する。

当研究所は実質GDPにおける設備投資(前年比)が通年では23年見込みの+4.3%から24年に+1.6%、25年に+1.3%と緩やかな回復基調が持続すると予想する。

当研究所は実質GDPにおける設備投資(前年比)が通年では23年見込みの+4.3%から24年に+1.6%、25年に+1.3%と緩やかな回復基調が持続すると予想する。

(住宅投資)当面はマイナス成長も24年後半以降は回復へ

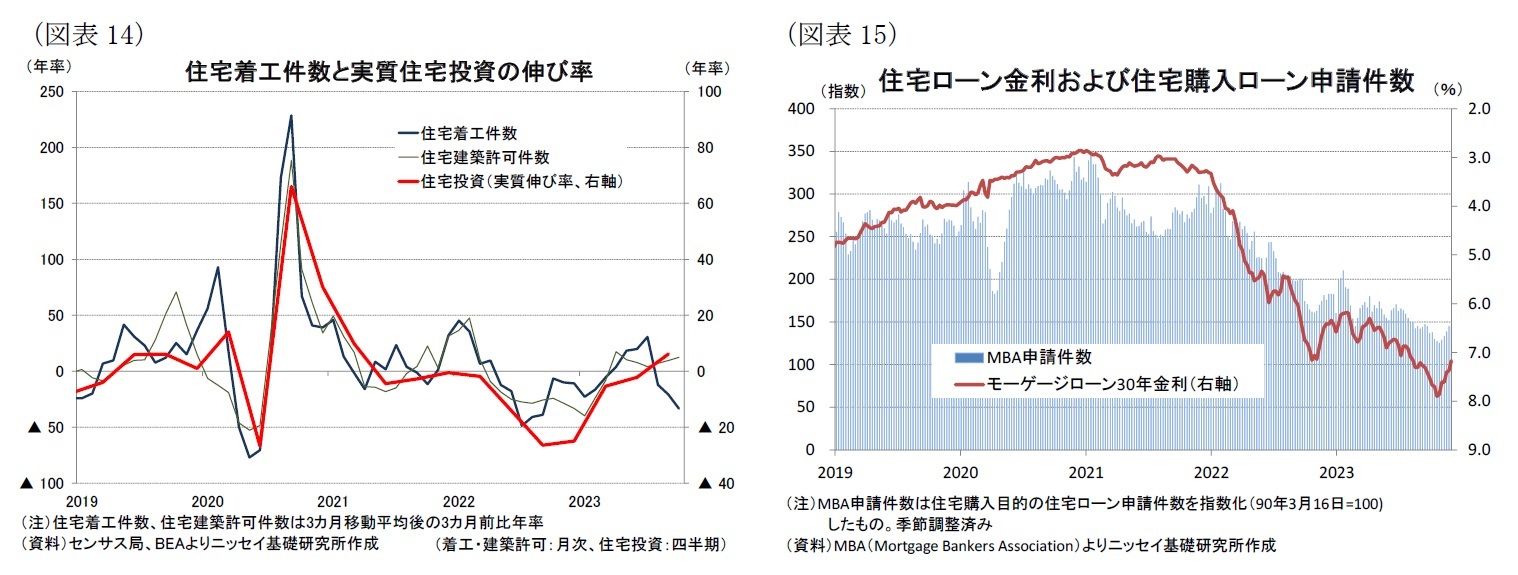

実質GDPにおける住宅投資は、前述のように10期ぶりのプラス成長となった。主に戸建ての住宅の建設が回復したことが大きい。一方、住宅着工件数(3ヵ月移動平均、3ヵ月前比年率)は23年10月が▲33.3%(前月:▲20.9%)と3ヵ月連続でマイナスとなったほか、マイナス幅が拡大しており、早くも回復が息切れしている可能性を示唆している(図表14)。もっとも、先行指標である住宅着工許可件数(同)は+12.4%(前月:+9.6%)と23年4月以降プラスを維持しているほか、3ヵ月連続でプラス幅が拡大するなど、堅調な戸建てを背景に住宅着工件数とは対照的な動きとなっている。このため、今後住宅着工件数が再び回復してくるのか注目される。

一方、住宅ローン金利(30年)は23年10月に一時8%近い水準まで上昇したほか、その後は低下に転じたものの、足元でも7%台前半とおよそ20年ぶりの高水準となっている(図表15)。

また、住宅ローン金利の上昇に伴い米抵当銀行協会(MBA)が公表している住宅購入目的の住宅ローン申請件数(90年3月を100とする指数)は23年10月に一時125台となったほか、足元でも144台と依然として1995年以来の水準に低迷しており、住宅需要の低下がみられる。

実質GDPにおける住宅投資は、前述のように10期ぶりのプラス成長となった。主に戸建ての住宅の建設が回復したことが大きい。一方、住宅着工件数(3ヵ月移動平均、3ヵ月前比年率)は23年10月が▲33.3%(前月:▲20.9%)と3ヵ月連続でマイナスとなったほか、マイナス幅が拡大しており、早くも回復が息切れしている可能性を示唆している(図表14)。もっとも、先行指標である住宅着工許可件数(同)は+12.4%(前月:+9.6%)と23年4月以降プラスを維持しているほか、3ヵ月連続でプラス幅が拡大するなど、堅調な戸建てを背景に住宅着工件数とは対照的な動きとなっている。このため、今後住宅着工件数が再び回復してくるのか注目される。

一方、住宅ローン金利(30年)は23年10月に一時8%近い水準まで上昇したほか、その後は低下に転じたものの、足元でも7%台前半とおよそ20年ぶりの高水準となっている(図表15)。

また、住宅ローン金利の上昇に伴い米抵当銀行協会(MBA)が公表している住宅購入目的の住宅ローン申請件数(90年3月を100とする指数)は23年10月に一時125台となったほか、足元でも144台と依然として1995年以来の水準に低迷しており、住宅需要の低下がみられる。

住宅市場は住宅ローン金利の高止まりに加え、住宅価格の上昇から当面は厳しい状況が続くとみられる2。実質GDPにおける住宅投資は当面マイナス成長が続こう。もっとも、FRBによる金融緩和政策への転換もあって住宅ローン金利は25年にかけて低下が見込まれる。このため、住宅投資は、24年後半以降再びプラス成長に転じよう。

当研究所は実質GDPにおける住宅投資(前年比)が23年見込みの▲10.9%から24年は▲1.6%と通年では小幅ながらマイナス成長となるものの、25年は+3.4%とプラス成長に転じると予想する。

2 詳しくはWeeklyエコノミストレター(2023年11月30日)「回復に息切れがみえる米住宅市場―住宅ローン金利や住宅価格上昇が当面住宅需要を押し下げ。来年は金利低下が追い風となる可能性」https://www.nli-research.co.jp/report/detail/id=76847?site=nli

を参照下さい

当研究所は実質GDPにおける住宅投資(前年比)が23年見込みの▲10.9%から24年は▲1.6%と通年では小幅ながらマイナス成長となるものの、25年は+3.4%とプラス成長に転じると予想する。

2 詳しくはWeeklyエコノミストレター(2023年11月30日)「回復に息切れがみえる米住宅市場―住宅ローン金利や住宅価格上昇が当面住宅需要を押し下げ。来年は金利低下が追い風となる可能性」https://www.nli-research.co.jp/report/detail/id=76847?site=nli

を参照下さい

(政府支出、債務残高)24年度予算審議が難航、24年の選挙もあり今後の財政運営は流動的

10月1日から新会計年度(24年度)がスタートしたものの、議会は本予算で合意できておらず暫定予算で凌ぐ状況が続いている。暫定予算は23年度の歳出額を踏襲し、農業、エネルギー・水資源、軍事建設・退役軍人等、運輸・住宅投資開発省(HUD)向けの予算措置が24年1月19日まで、残りの8分野向けの予算措置が2月2日までとなっている。暫定予算にはバイデン大統領が求めるイスラエルやウクライナ向けの支援、共和党保守派が求める国境警備措置などの予算措置は含まれていない。

10月1日から新会計年度(24年度)がスタートしたものの、議会は本予算で合意できておらず暫定予算で凌ぐ状況が続いている。暫定予算は23年度の歳出額を踏襲し、農業、エネルギー・水資源、軍事建設・退役軍人等、運輸・住宅投資開発省(HUD)向けの予算措置が24年1月19日まで、残りの8分野向けの予算措置が2月2日までとなっている。暫定予算にはバイデン大統領が求めるイスラエルやウクライナ向けの支援、共和党保守派が求める国境警備措置などの予算措置は含まれていない。

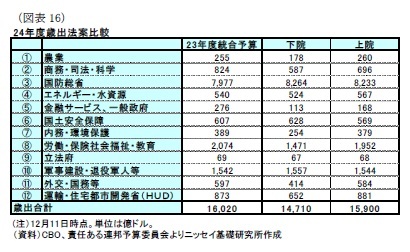

一方、24年度の裁量的経費の規模について本来は23年6月に成立した「財政責任法」に基づき上限額が1兆5,900億ドルと規定されている。しかしながら、上院は概ね同法の歳出規模に基づく歳出法案を提示している一方、下院は上限額をおよそ1,200億ドル下回る1兆4710億ドル規模の歳出法案を要求しており、上下院で大幅に乖離している(図表16)。

一方、24年度の裁量的経費の規模について本来は23年6月に成立した「財政責任法」に基づき上限額が1兆5,900億ドルと規定されている。しかしながら、上院は概ね同法の歳出規模に基づく歳出法案を提示している一方、下院は上限額をおよそ1,200億ドル下回る1兆4710億ドル規模の歳出法案を要求しており、上下院で大幅に乖離している(図表16)。また、バイデン大統領は10月19日にウクライナ支援に600億ドル、イスラエル支援に140億ドル、国境警備に140億ドルなど合計1,050億ドルの緊急予算を提言しているが、共和党がウクライナ支援に消極的なこともあって緊急予算で議会が合意する可能性は低い。このため、裁量的経費の上下院の歳出規模の乖離と併せ、24年度本予算成立の目途は立っていない。このため、暫定予算の期限が切れる1月19日以降に政府閉鎖するリスクが燻っている。もっとも、最終的には財政責任法に沿った金額で合意する可能性が高いとみられる。

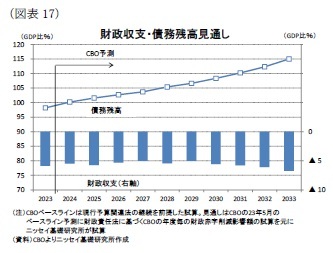

一方、財政責任法では25年度の裁量的経費が1兆6,059億ドルと概ね23年度、24年度から横這いと緊縮的な金額が規定されている。財政責任法に基づく財政収支、債務残高見通しの議会予算局(CBO)の試算では、24年度の財政赤字(名目GDP比)が▲5.5%、25年度が▲5.8%と23年度の▲5.9%から財政赤字が小幅ながら縮小することが見込まれている(後掲図表17)。また、債務残高(名目GDP比)は23年度の98.2%から33年度にかけて115.0%に増加することが見込まれている。

一方、財政責任法では25年度の裁量的経費が1兆6,059億ドルと概ね23年度、24年度から横這いと緊縮的な金額が規定されている。財政責任法に基づく財政収支、債務残高見通しの議会予算局(CBO)の試算では、24年度の財政赤字(名目GDP比)が▲5.5%、25年度が▲5.8%と23年度の▲5.9%から財政赤字が小幅ながら縮小することが見込まれている(後掲図表17)。また、債務残高(名目GDP比)は23年度の98.2%から33年度にかけて115.0%に増加することが見込まれている。もっとも、今後の24年度予算審議が流動的な上、24年の大統領選挙でトランプ氏が再選される場合には、財政政策の方針が現在のバイデン政権から大幅に軌道修正される可能性が高く、25年度以降の財政・債務残高見通しが大幅に修正される可能性があろう。

当研究所は実質GDPにおける政府支出(前年比)予想について、23年の暦年ベース見込みで+3.8%となった後、24年に+1.6%、25年に+0.5%と成長率の低下を予想する。

(貿易)成長率格差から24年以降プラス寄与も、24年の大統領選次第で先行き不透明

実質GDPにおける23年7-9月期の外需は成長率寄与度がほぼ中立となったが、輸出入の内訳をみると輸出が前期比年率+6.0%(前期:▲9.3%)、輸入が+5.2%(前期:▲7.6%)といずれも前期からプラスに転じた。

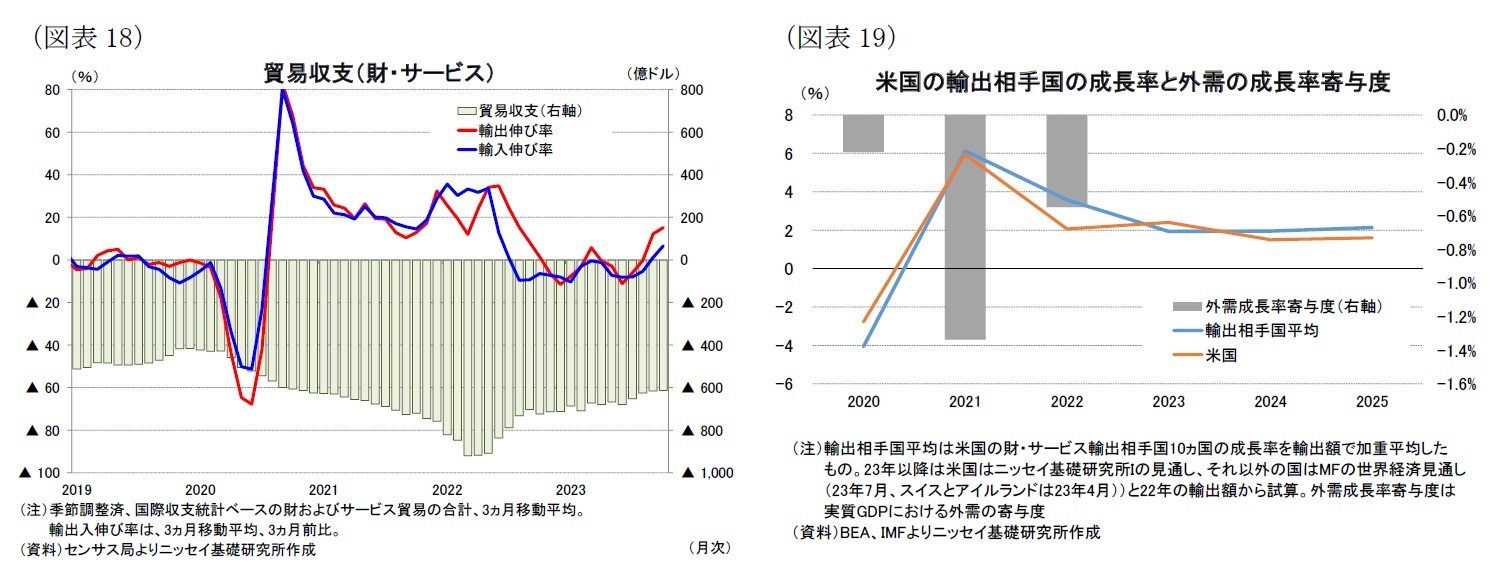

先日発表された23年10月の貿易収支(3ヵ月移動平均)は季節調整済で613億ドル(前月:616億ドル)の赤字となり、前月から赤字幅が▲2億ドル縮小した(図表18)。輸出入では輸出が+23.6億ドル増加した一方、輸入が+21.2億ドル増加するなど、7-9月期に続いて輸出入が増加する傾向が続いている。

一方、IMFの見通しに基づく米国の輸出相手国上位10ヵ国の平均成長率は、23年は米国の成長率が上回るものの、24年から25年にかけて小幅ながら輸出相手国の成長率が米国を上回るとみられる(図表19)。このため、成長率格差からは外需の成長率寄与度が24年以降小幅ながらプラス寄与となることが示唆される。

実質GDPにおける23年7-9月期の外需は成長率寄与度がほぼ中立となったが、輸出入の内訳をみると輸出が前期比年率+6.0%(前期:▲9.3%)、輸入が+5.2%(前期:▲7.6%)といずれも前期からプラスに転じた。

先日発表された23年10月の貿易収支(3ヵ月移動平均)は季節調整済で613億ドル(前月:616億ドル)の赤字となり、前月から赤字幅が▲2億ドル縮小した(図表18)。輸出入では輸出が+23.6億ドル増加した一方、輸入が+21.2億ドル増加するなど、7-9月期に続いて輸出入が増加する傾向が続いている。

一方、IMFの見通しに基づく米国の輸出相手国上位10ヵ国の平均成長率は、23年は米国の成長率が上回るものの、24年から25年にかけて小幅ながら輸出相手国の成長率が米国を上回るとみられる(図表19)。このため、成長率格差からは外需の成長率寄与度が24年以降小幅ながらプラス寄与となることが示唆される。

当研究所は通年では外需の成長率寄与度について、23年見込み+0.5%から24年は▲0.0%ポイントとなった後、25年が+0.1%ポイントと成長率に対してほぼ中立となることを予想している。

もっとも、24年の大統領選挙でトランプ氏が再選される場合には1期目よりさらに保護主義的な通商政策を採用する可能性があり、25年以降の動向は不透明である。

もっとも、24年の大統領選挙でトランプ氏が再選される場合には1期目よりさらに保護主義的な通商政策を採用する可能性があり、25年以降の動向は不透明である。

(2023年12月11日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

新着記事

-

2025年10月30日

米FOMC(25年10月)-市場予想通り、政策金利を▲0.25%引き下げ。バランスシート縮小を12月1日で終了することも決定 -

2025年10月30日

試練の5年に踏み出す中国(後編)-「第15次五カ年計画」建議にみる、中国のこれからの針路 -

2025年10月30日

潜在成長率は変えられる-日本経済の本当の可能性 -

2025年10月30日

米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 -

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米国経済の見通し-24年にかけて景気減速も景気後退は回避される見通し】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米国経済の見通し-24年にかけて景気減速も景気後退は回避される見通しのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!