- シンクタンクならニッセイ基礎研究所 >

- 経営・ビジネス >

- 企業経営・産業政策 >

- 日本株の“伸びしろ”

2023年11月06日

文字サイズ

- 小

- 中

- 大

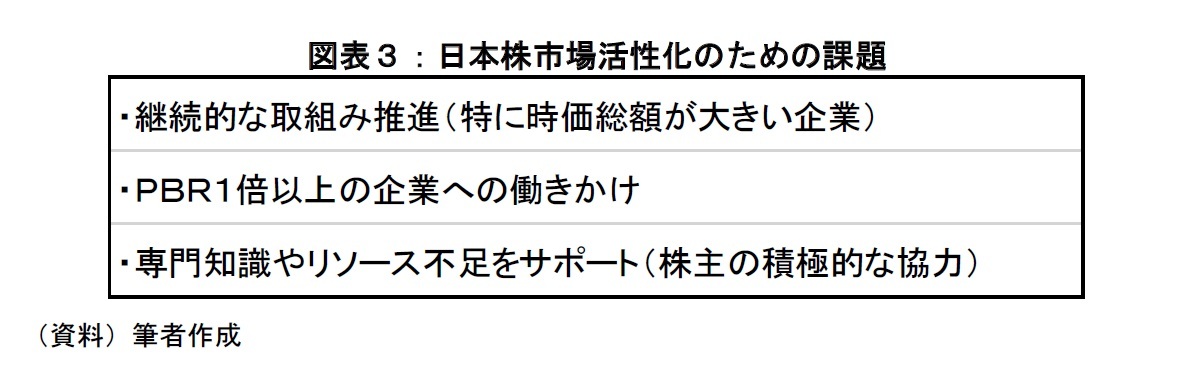

もちろん課題はある。まず、全体の取組み推進を継続し、決して“喉元過ぎれば・・・”にしないことだ。特に、時価総額が大きい企業は株式市場や株価指数への影響も大きく、重要性が高い。今回の要請は期限を設けていないものの、海外投資家の日本株に対する期待を繋ぎとめるためにも速やかな対応が求められる。

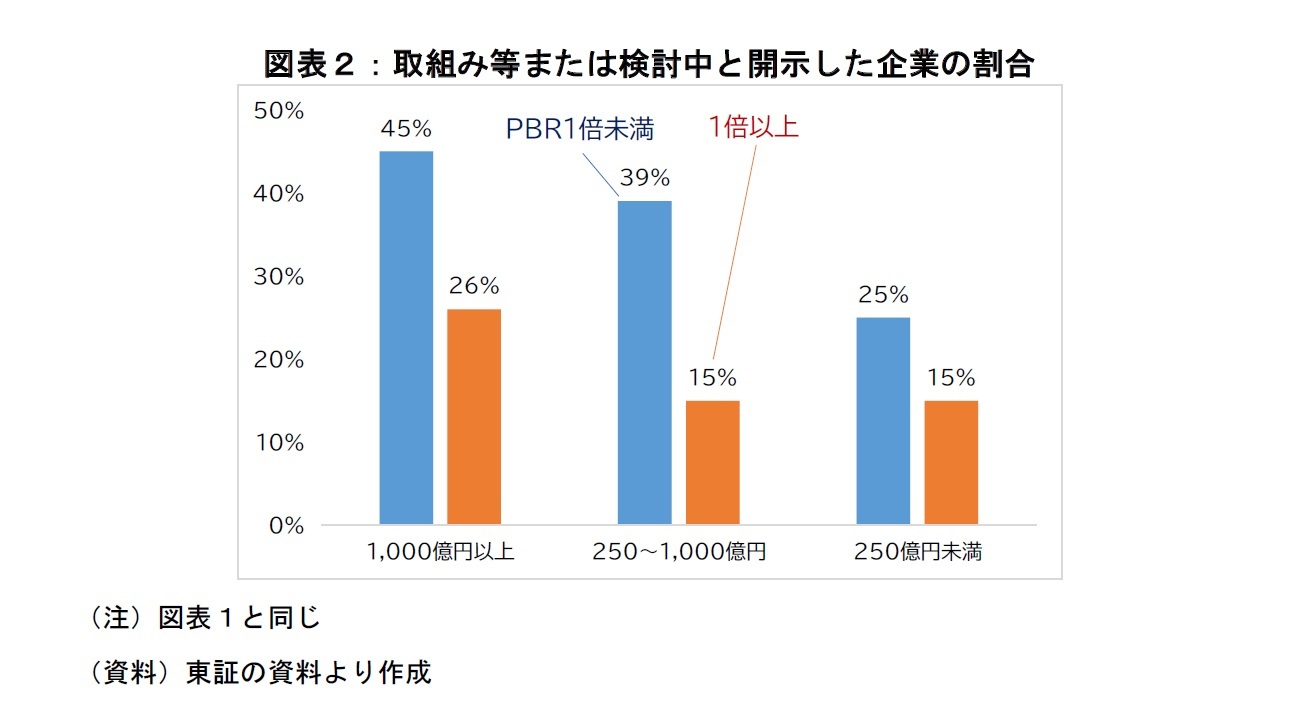

また、図表2でPBR1倍以上の企業の開示率が低いのは、「PBR1倍以上は要請の対象ではない」という誤解もあるようだ。メディア等で「PBR1倍」という数字が独り歩きしてしまったことが、こうした誤解を招いたのだろう。

今回の要請は「PBR1倍以上」ではなく、あくまで「資本コストや株価を意識した経営の実現」だ。つまりPBRの水準に関係なく、プライム市場とスタンダード市場に上場している全ての企業が対象だ。要請の主旨を正しく理解してもらえるよう、一層丁寧な説明が必要になる。

さらに上場企業側からは「専門知識が足りない」という声もあり、何らかのサポートが必要だ。特に専門知識を持つ機関投資家の積極的な協力が大事になる。

また、図表2でPBR1倍以上の企業の開示率が低いのは、「PBR1倍以上は要請の対象ではない」という誤解もあるようだ。メディア等で「PBR1倍」という数字が独り歩きしてしまったことが、こうした誤解を招いたのだろう。

今回の要請は「PBR1倍以上」ではなく、あくまで「資本コストや株価を意識した経営の実現」だ。つまりPBRの水準に関係なく、プライム市場とスタンダード市場に上場している全ての企業が対象だ。要請の主旨を正しく理解してもらえるよう、一層丁寧な説明が必要になる。

さらに上場企業側からは「専門知識が足りない」という声もあり、何らかのサポートが必要だ。特に専門知識を持つ機関投資家の積極的な協力が大事になる。

市場活性化策は始まったばかり。短期的に実施可能な株主還元の他にも、IRやESG強化による資本コスト低減、収益力向上など時間は掛かるが取りうる手段は複数ある。

(2023年11月06日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/01 | 急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ | 井出 真吾 | 基礎研レポート |

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日本株の“伸びしろ”】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日本株の“伸びしろ”のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!