- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- ヘッジ付外国債券ってどうなの?~2023年9月の投信動向~

コラム

2023年10月06日

文字サイズ

- 小

- 中

- 大

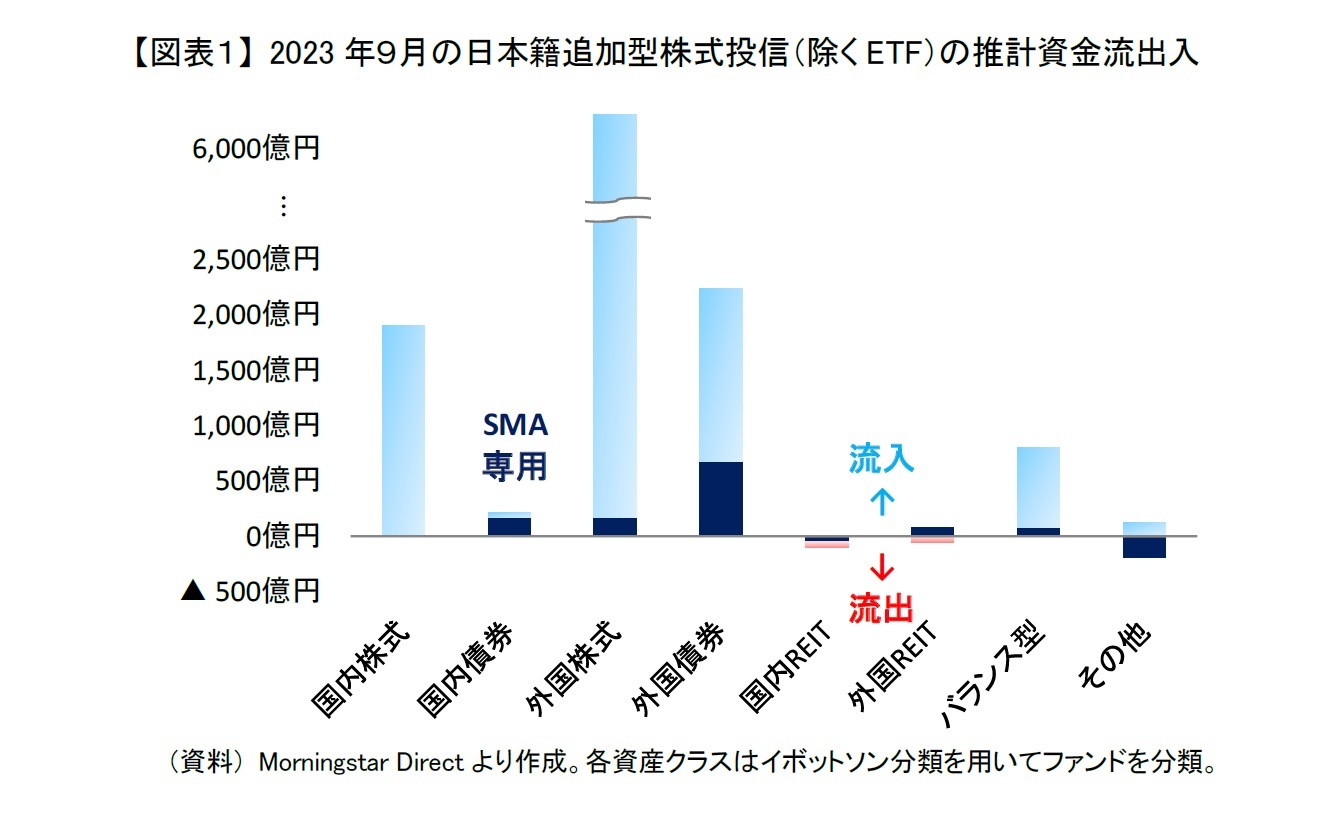

ファンド全体への流入額が今年初の1兆円越え

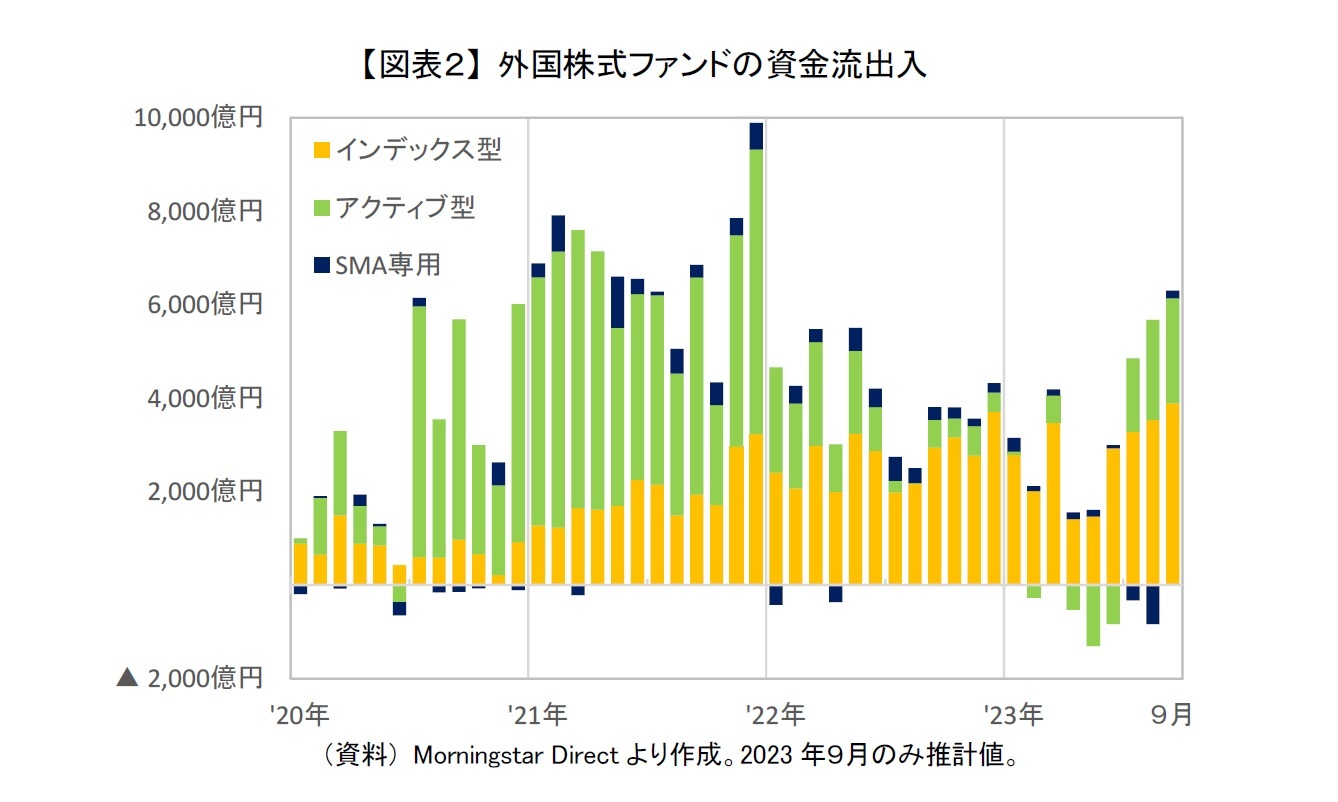

一般販売されている外国株式ファンドは、タイプによらず資金流入が8月から増加した。特にインデックス型(黄棒)には3,900億円の資金流入があった。8月の3,500億円から400億円増え、2022年12月の3,700億円を超え、過去最大となった。9月は下旬に世界的に株安になったことを受けて基準価額が下落した外国株式ファンドが多かったが、インデックス型は6月から4カ月連続の流入増加となった。

つみたてNISAの口座数は2023年6月末時点で834万口座とこの上半期で110万口座増えた。2022年上半期が120万口座増えたことを踏まえると、新NISAを前に口座開設が急増しているわけではなさそうである。それでも着実に口座が増えており、積立投資を始める人が日に日に増えている様子である。インデックス型の外国株式ファンドの販売が6月以降、好調なのはそのことも背景にありそうである。

つみたてNISAの口座数は2023年6月末時点で834万口座とこの上半期で110万口座増えた。2022年上半期が120万口座増えたことを踏まえると、新NISAを前に口座開設が急増しているわけではなさそうである。それでも着実に口座が増えており、積立投資を始める人が日に日に増えている様子である。インデックス型の外国株式ファンドの販売が6月以降、好調なのはそのことも背景にありそうである。

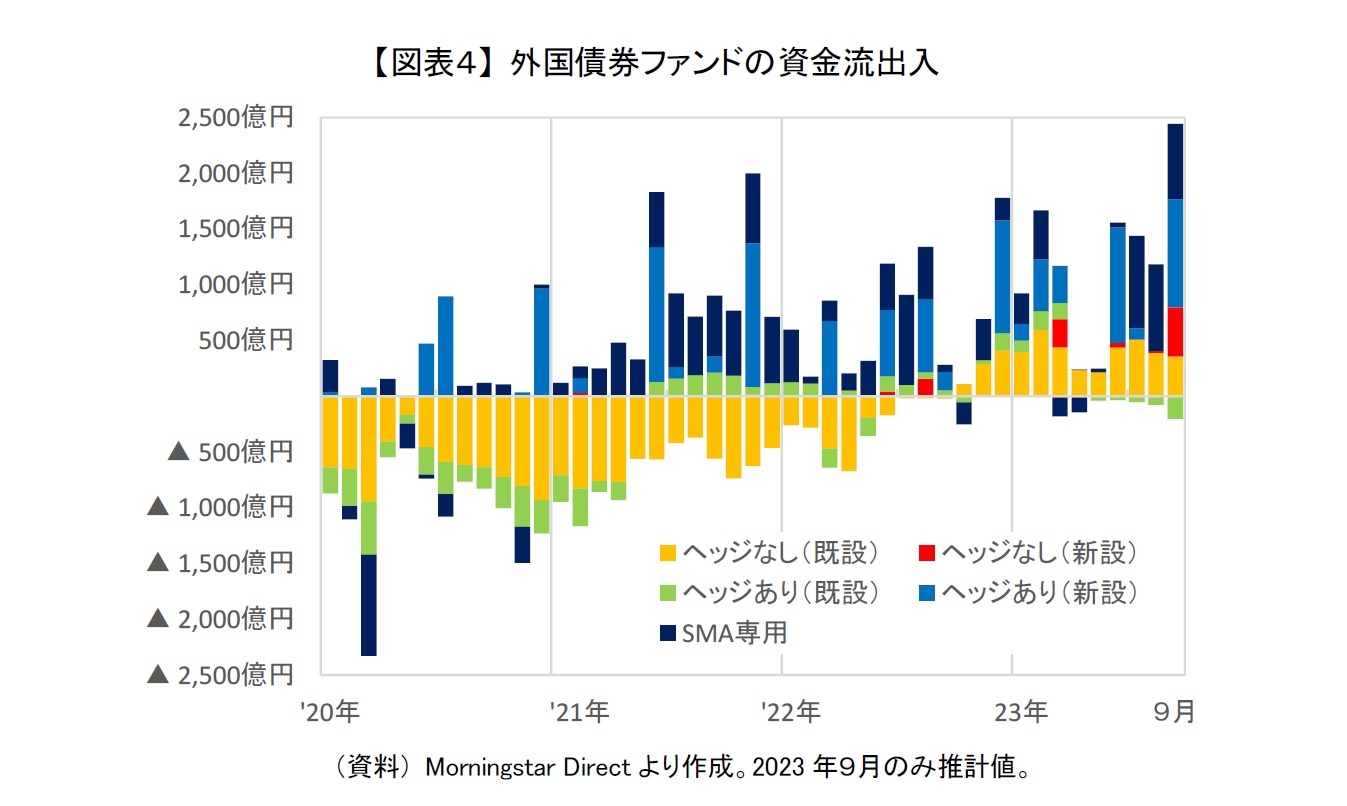

売却も膨らんでいるヘッジ付外国債券ファンド

為替ヘッジしてない外国債券ファンドの販売は堅調

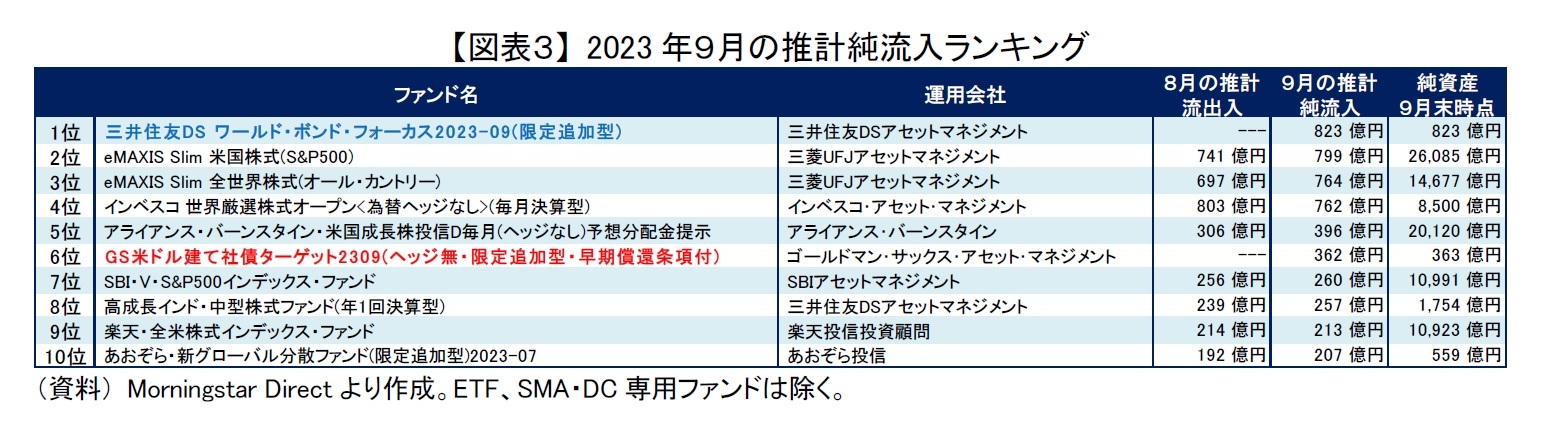

その一方で為替ヘッジしていない外国債券ファンドは長い間、売却超過が続いていたが、2022年10月以降は流入超過が続いている。さらにこの9月は為替ヘッジしていないものでも限定追加型のもの(【図表3】赤太字)を中心に新設ファンド(【図表4】赤棒)に400億円の資金流入があった。それもあって為替ヘッジしていない外国債券ファンド全体の流入額は800億円にも膨らんだ。

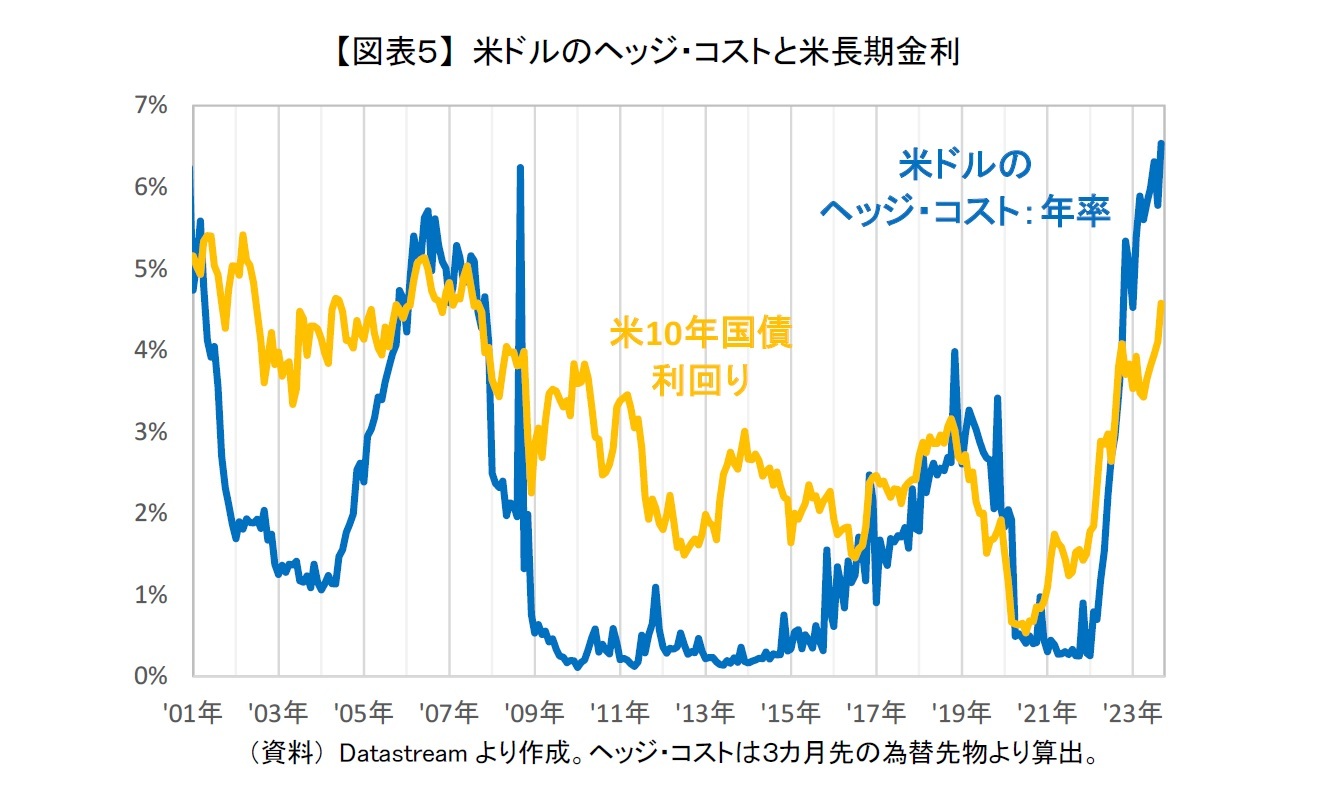

最近は米国の長期金利(【図表5】黄線)が4%を超えるなど、日本以外の先進国では債券の利回りがリーマン・ショック前の2008年以前とはいかないまでも復活してきている。それもあって為替変動リスクを許容してでも外国債券に投資する投資家が増えているのかもしれない。SMA専用ファンド(【図表4】紺棒)をみても、7月、8月、9月と外国債券ファンドへの資金流入が顕著であり、ラップ口座でも外国債券の組入を増やす動きがみられる。

最近は米国の長期金利(【図表5】黄線)が4%を超えるなど、日本以外の先進国では債券の利回りがリーマン・ショック前の2008年以前とはいかないまでも復活してきている。それもあって為替変動リスクを許容してでも外国債券に投資する投資家が増えているのかもしれない。SMA専用ファンド(【図表4】紺棒)をみても、7月、8月、9月と外国債券ファンドへの資金流入が顕著であり、ラップ口座でも外国債券の組入を増やす動きがみられる。

その他の資産クラスでは前月からあまり変わらず

その他に9月は国内株式ファンドとバランス型ファンドにも、8月と同規模の資金流入があった。国内株式ファンドは8月にSMA専用ファンドにまとまった資金流入があったため、一般販売されているものに限ると8月から400億円も資金流入が増加した。8月からの増加分400億円の増加のうち300億円はアクティブ型であり、アクティブ型への資金流入が特に増えた。一般販売されているアクティブ型の国内株式ファンドへの9月の流入額は1,100億円と中小型株ファンド人気が一服した2018年5月以降で最大となった。

また、外国REITファンドと国内REITファンドはSMA専用ファンドを除外すると、流入額はともに100億円以下と少額ではあるが3カ月連続の流出超過となった。内外REITは世界的に金利が上昇する中で投資家から敬遠されているのかもしれない。

また、外国REITファンドと国内REITファンドはSMA専用ファンドを除外すると、流入額はともに100億円以下と少額ではあるが3カ月連続の流出超過となった。内外REITは世界的に金利が上昇する中で投資家から敬遠されているのかもしれない。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2023年10月06日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【ヘッジ付外国債券ってどうなの?~2023年9月の投信動向~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ヘッジ付外国債券ってどうなの?~2023年9月の投信動向~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!