- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 日本株高の賞味期限は~円高と米株高、次第?~

コラム

2023年06月21日

文字サイズ

- 小

- 中

- 大

日本株高の背景には円安と米株高

実は円建ての米国株式と同じ値動き

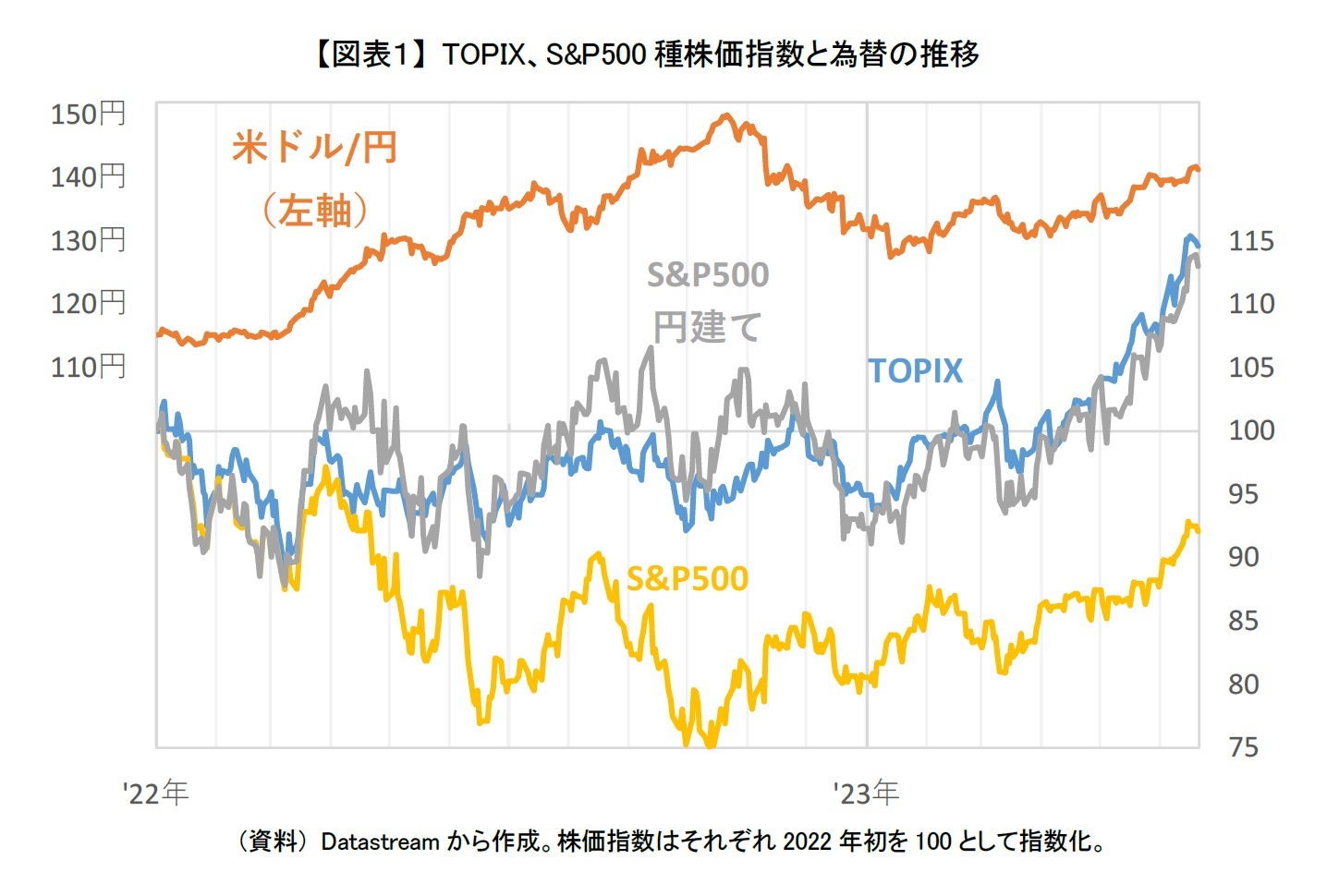

2023年の年初からの騰落率は6月20日時点で、TOPIX(青線)が21%に対してS&P500種株価指数(黄線)が14%と、TOPIXの方が大きくなっている【図表1】。ただ、円建てにするとS&P500種株価指数(灰線)は22%とTOPIXとほぼ同じだけ上昇しており、日本株式が独歩高といえない状況であることが分かる。

そもそも2022年以降のTOPIXと円建てのS&P500種株価指数は似たような推移をしてきたが2023年に入ってもその傾向が続いている。そのことを踏まえると、足元の日本株式の上昇も円安と米株高である程度は説明できてしまうといえよう。

そもそも2022年以降のTOPIXと円建てのS&P500種株価指数は似たような推移をしてきたが2023年に入ってもその傾向が続いている。そのことを踏まえると、足元の日本株式の上昇も円安と米株高である程度は説明できてしまうといえよう。

日本株式の評価も実はそれほど高まっていない?

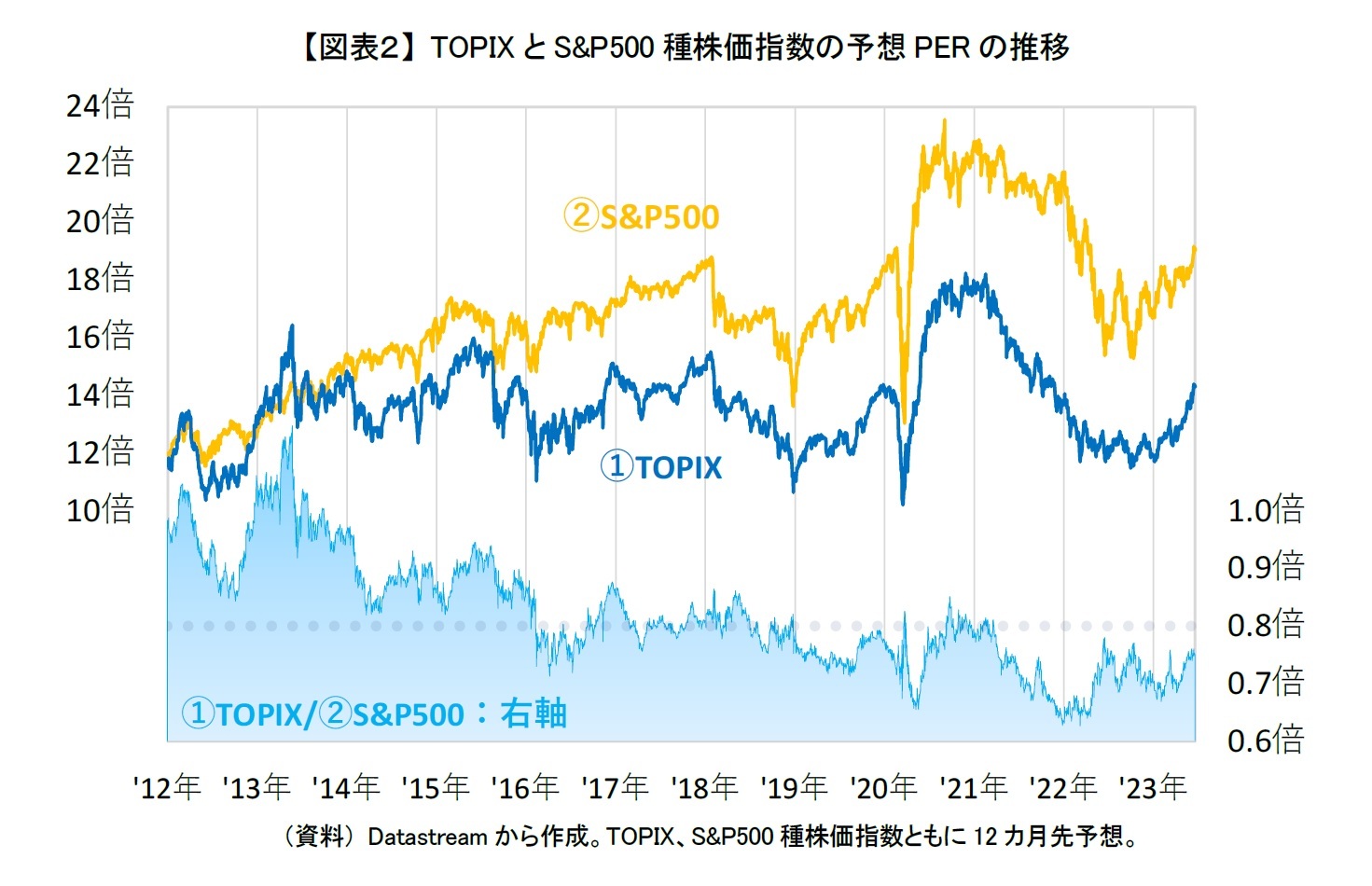

また、バリュエーションを見ても日本株式の独歩高とはいえない状況であることが見て取れる。TOPIX(青線)の予想PERは14倍を超えるなど切りあがってきているが、S&P500種株価指数(黄線)も足元で19倍になるなど上昇している。単純に考えると、S&P500種株価指数に対してTOPIXはまだ8割弱の評価(面グラフ)にとどまっているという見方もできる。

過去を振り返るとTOPIXの予想PERは2012年から2015年はS&P500種株価指数の9割前後、2016年から2021年は8割前後であった。やはりアベノミクス相場では日本株式に対する評価が相対的に高かったことがうかがえる。足元、アベノミクス相場と比較されることもあるが、バリュエーションからみると日本株式の評価がそれほど高まっているわけではないことが分かる。このことからも世界的にリスク選好が高まったことで日本株式も上昇してきた面が強いことがうかがえる。

過去を振り返るとTOPIXの予想PERは2012年から2015年はS&P500種株価指数の9割前後、2016年から2021年は8割前後であった。やはりアベノミクス相場では日本株式に対する評価が相対的に高かったことがうかがえる。足元、アベノミクス相場と比較されることもあるが、バリュエーションからみると日本株式の評価がそれほど高まっているわけではないことが分かる。このことからも世界的にリスク選好が高まったことで日本株式も上昇してきた面が強いことがうかがえる。

今後も為替と米株、次第か

逆に言うと、米国株と比較して日本株式の相対的な割高感はたいして高まっていないため、まだ上昇余地があるといえるのかもしれない。ただし、これまで追い風となっていた円安や米株高が日米の金融政策の動向次第で今後止まる可能性があり、むしろその可能性の方が高いように思われる。追い風が止まり、さらには円高に米株安と逆風になった時に、日本株式が耐えられるかが注目される。つまり、日本株式自体に対する評価が本当に前向きに変わったのかは、追い風が止まってから分かるのであろう。

日本株式に対する評価がさほど変わっていなければ、為替や米国株式が変調をきたした時が日本株高の賞味期限になるのではないかと考えている。

日本株式に対する評価がさほど変わっていなければ、為替や米国株式が変調をきたした時が日本株高の賞味期限になるのではないかと考えている。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2023年06月21日「研究員の眼」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1) -

2025年10月23日

EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 -

2025年10月23日

中国:25年7~9月期GDPの評価-秋風索莫の気配が漂う中国経済。内需の悪化により成長率は減速

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日本株高の賞味期限は~円高と米株高、次第?~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日本株高の賞味期限は~円高と米株高、次第?~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!