- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 米国経済 >

- 住宅ローンの固定金利利用率、アメリカが9割超に対して日本は1割未満にとどまる~日本では低金利が続いていたからなのか~

住宅ローンの固定金利利用率、アメリカが9割超に対して日本は1割未満にとどまる~日本では低金利が続いていたからなのか~

金融研究部 客員研究員 小林 正宏

文字サイズ

- 小

- 中

- 大

1.日米の住宅ローンの金利タイプ別利用状況

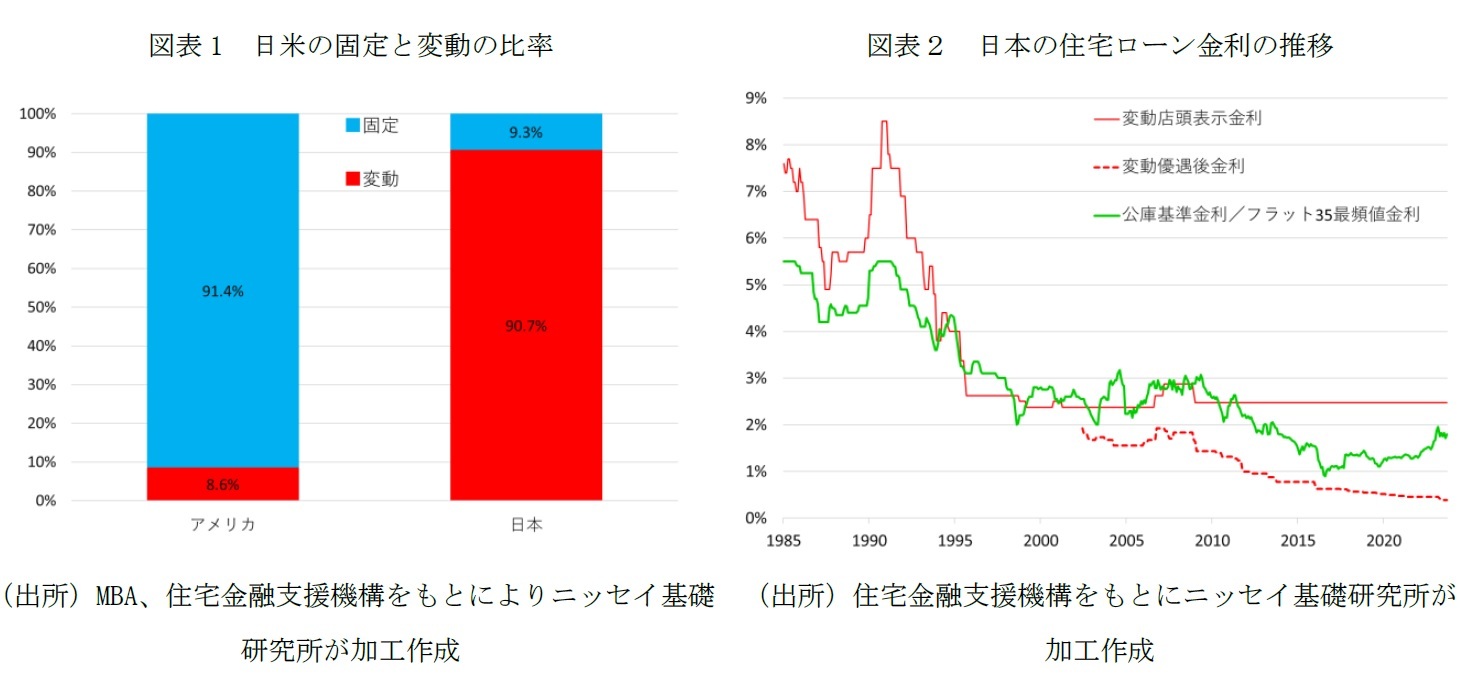

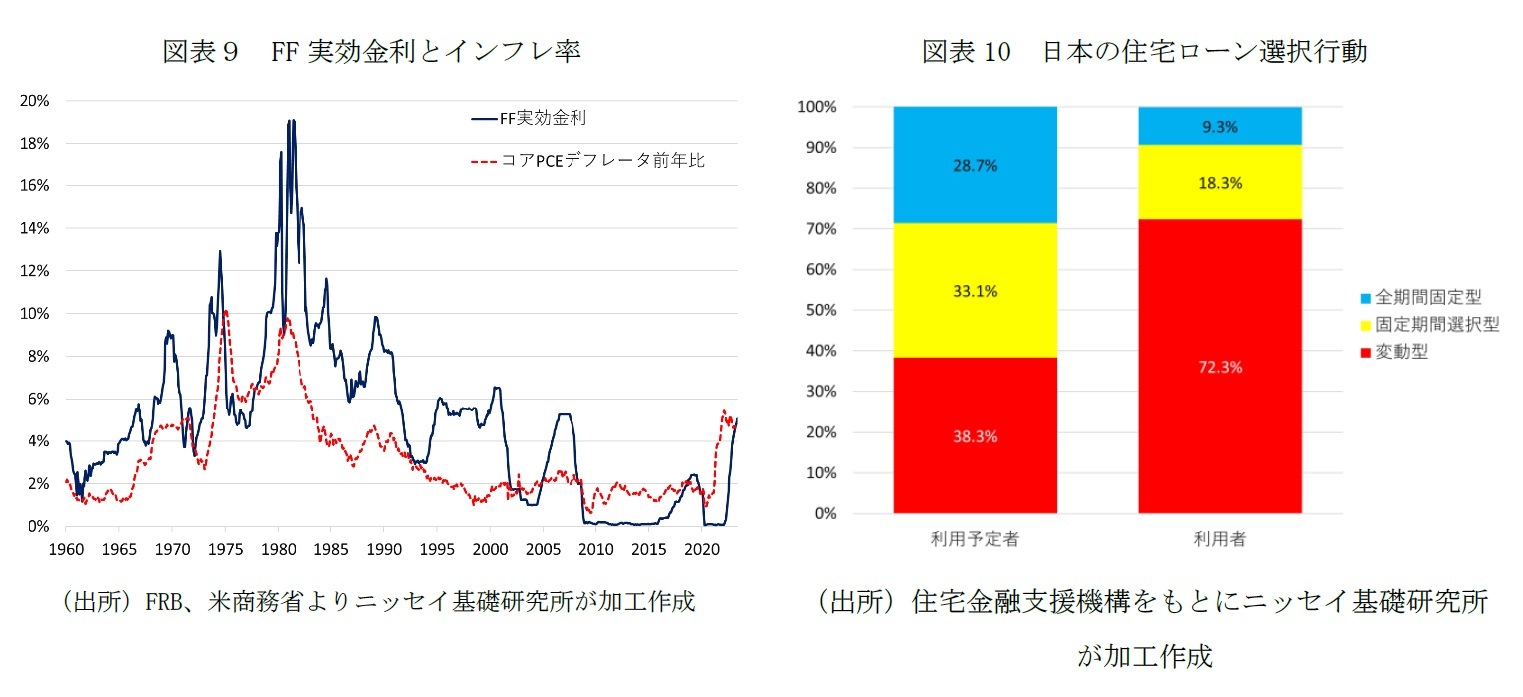

住宅金融支援機構の調査によれば、日本では2022年10月から2023年3月に住宅ローンを利用した者のうち、全期間固定型を選択したのは9.3%に過ぎない1。同じ時期、アメリカでは91.4%が固定金利を選択しており、日米で真逆の様相を呈している(図表1)。

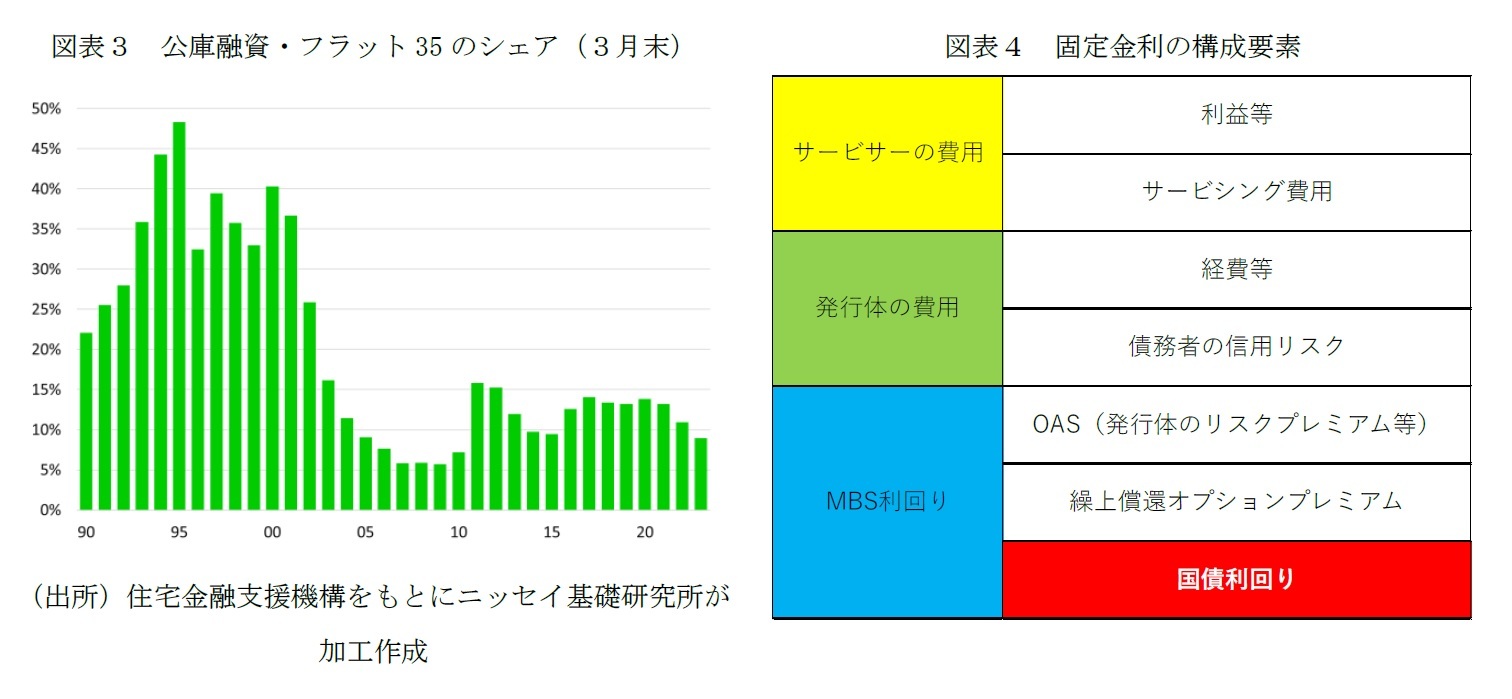

日本では長年、低金利の状況が続き、アメリカのように急激に上昇することを経験してこなかった。変動金利タイプの金利水準は優遇後でネット銀行では0.3%前後まで低下しており、主要行で見ても、全期間固定金利タイプの代表格である【フラット35】との金利差は1%を超えている(図表2)。優遇の実態は不明だが、各種統計から大半は優遇金利が適用されていると推測される。

1 アメリカでは日本の固定期間選択型に相当する商品はHybrid ARM(Adjustable Rate Mortgage)と呼ばれ、変動金利型に分類される。このため、図表1では日本の固定期間選択型は変動金利に含めてカウントしている。

2.日本の固定金利と日米比較

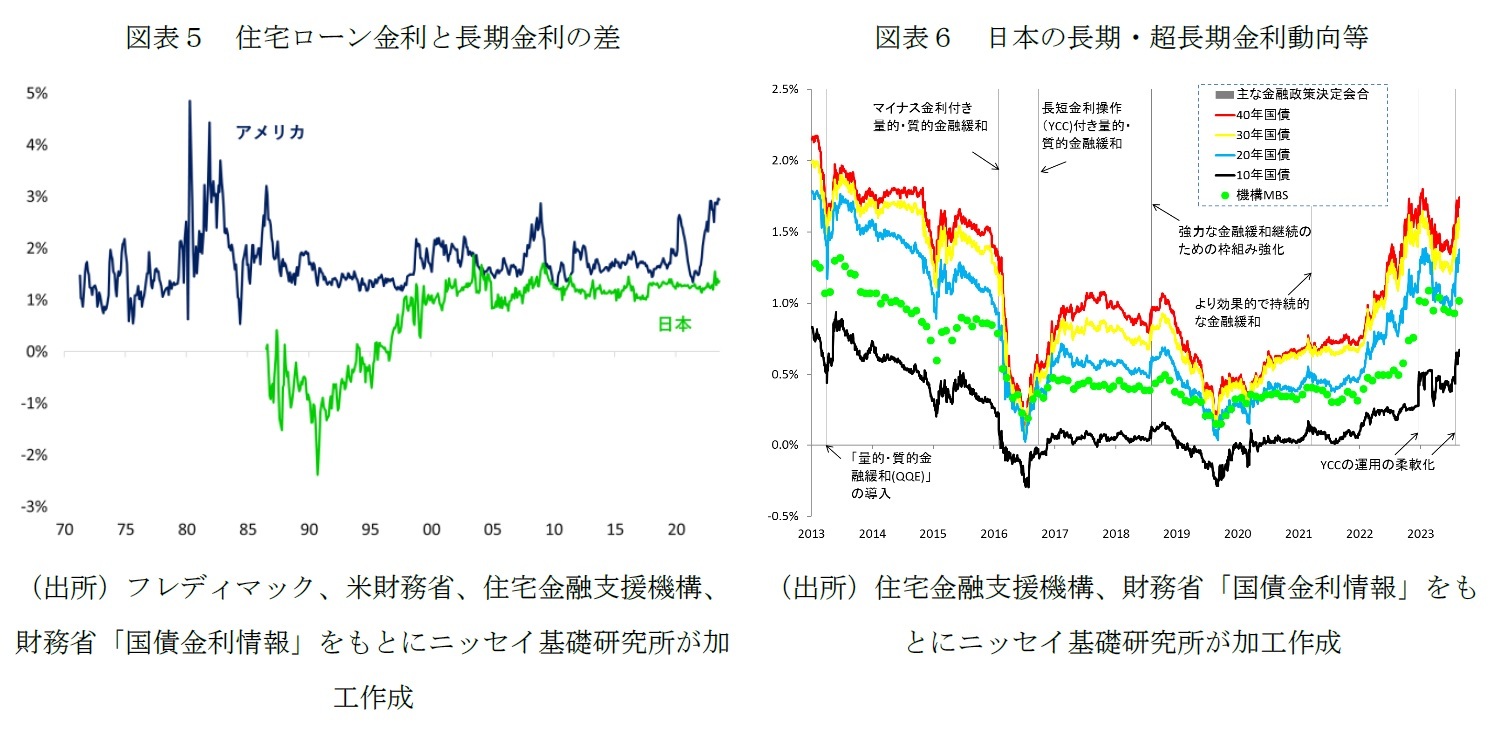

日米の金利水準自体や住宅ローンの延滞率等が相当違うので単純には日米比較はできないが、固定金利タイプの住宅ローン金利と10年国債の利回りのスプレッドを確認すると、住宅金融支援機構が設立された2007年以降、日本のスプレッドはアメリカよりも低く推移している(図表5)。機構MBSの発行利回りと長期・超長期の国債の利回りを比較しても、概ね安定的に推移している(図表6)。なお、図表5で2000年以前に日本の数値がマイナスとなっているのは前述のとおり公庫時代に逆鞘で補給金を受け取っていたからである。また、アメリカで2008年と2020年にスプレッドが拡大したのは、リーマン・ショックやコロナ禍の中で「質への逃避」により国債の利回りが急低下した局面で、MBSの利回りはそれほど低下しなかったことが主な要因である。一方、足元の金利上昇局面においては、低金利時代に固定金利で借りた利用者が住宅ローンをそのまま保持した方が得なので繰上償還が減少し、MBSの加重平均年限が伸びることで、スプレッドが拡大するというテクニカルな理由が存在する。

2 Mortgage Backed Securities

3 Option Adjusted Spread(オプション調整後スプレッド)

3.利用者のリスク認識と規制

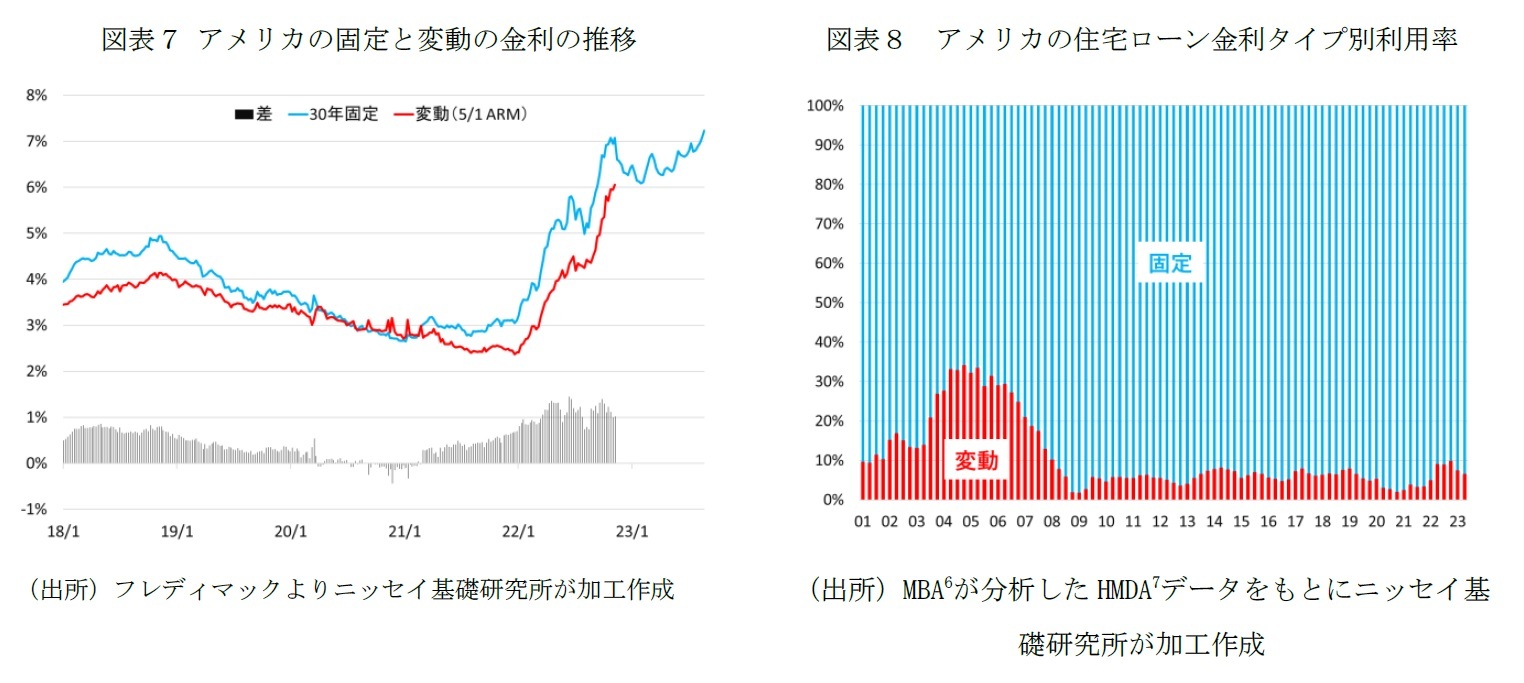

アメリカでもリーマン・ショック前は変動金利の利用率が3割程度に達した時期もあったが、変動金利のリスクを十分に説明せずに金利上昇のリスクが顕在化して返済困難となる者が続出した。その後、当局が金融機関に対して金利変動リスクの説明義務を強化したこともあり、9割程度が固定金利タイプとなっている旨は前号でも触れた。アメリカではファニーメイ等の証券化に資金調達を依存するノンバンクのシェアが高く、それらは基本的に固定金利で融資することになる5が、商業銀行においても、固定金利で融資した方が対顧客説明義務の負担が軽減されることから敢えて変動金利を勧めないとも言われる。

日本でも、2004年に全国銀行協会は「住宅ローン利用者に対する金利変動リスク等に関する説明について」の申し合わせを踏まえ、金利変動型または一定期間固定金利型の住宅ローンについては、金利変動リスクについての十分な説明をすることとしており、現状、変動金利タイプを選択している利用者はそのような説明を受けて理解した上で、自己責任において変動金利タイプを選択しているということになる。

しかし、アメリカほどは金利変動リスクの説明を細かく求められないが、日本でも金融機関は十分な説明をしているものと思われる。その上で、利用者の側からすると、ここまで長期に亘り固定と変動との金利差が広がると、ある程度のリスクは認識しつつも、当初の返済額が低く抑えられる変動金利タイプを選択することになるのであろう。住宅ローンを実際に利用した者では固定金利を選択した者は1割程度である一方、今後5年以内に住宅ローンを利用して住宅を取得する計画がある「利用予定者」に対する調査では、3割程度が固定金利を希望している(図表10)。言い換えれば、最初のうちは支払額が一定となる固定金利を選択した方が良いと思った人も、いざ物件を購入してローンを組む段になると、毎月の返済額が当面は数万円単位で違う固定金利は避けてしまう人が2割程度存在するということである。

4 日本と同じ毎年金利が更改されるタイプの変動金利のデータがないため、図表7ではデータの存在する「5/1 ARM」で代用している。

5 例えばFHFA(連邦住宅金融庁)によれば、ファニーメイの場合、連邦政府プログラムに依拠しない通常の(Conventional)証券化された個人向け住宅ローンの2022年末の残高3兆5,852億ドル余のうち、99%超の3兆5,548億ドル余が固定金利となっている。

6 Mortgage Bankers Association(全米抵当銀行協会)

7 Home Mortgage Disclosure Act(住宅ローン開示法)

(2023年09月13日「基礎研レポート」)

- 【職歴】

1988年 住宅金融公庫入社

1996年 海外経済協力基金(OECF)出向(マニラ事務所に3年間駐在)

1999年 国際協力銀行(JBIC)出向

2002年 米国ファニーメイ特別研修派遣

2022年 住宅金融支援機構 審議役

2023年 6月 日本生命保険相互会社 顧問

7月 ニッセイ基礎研究所 客員研究員(現職)

【加入団体等】

・日本不動産学会 正会員

・資産評価政策学会 正会員

・早稲田大学大学院経営管理研究科 非常勤講師

【著書等】

・サブプライム問題の正しい考え方(中央公論新社、2008年、共著)

・世界金融危機はなぜ起こったのか(東洋経済新報社、2008年、共著)

・通貨で読み解く世界経済(中央公論新社、2010年、共著)

・通貨の品格(中央公論新社、2012年)など

小林 正宏のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/17 | 首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ | 小林 正宏 | 研究員の眼 |

| 2025/10/06 | データで見る今年の夏の暑さ~東京は偏差値で言えば80台~ | 小林 正宏 | 研究員の眼 |

| 2025/03/07 | 東京23区で子育てをしている世帯の過半は年収1千万円以上-1億円を超えた東京23区のマンション市場の行方は? | 小林 正宏 | 基礎研マンスリー |

| 2025/02/26 | 利上げで潤った米銀~FRBの損失は拡大も金融システム全体ではニュートラル~ | 小林 正宏 | 研究員の眼 |

新着記事

-

2025年10月30日

潜在成長率は変えられる-日本経済の本当の可能性 -

2025年10月30日

米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 -

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【住宅ローンの固定金利利用率、アメリカが9割超に対して日本は1割未満にとどまる~日本では低金利が続いていたからなのか~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

住宅ローンの固定金利利用率、アメリカが9割超に対して日本は1割未満にとどまる~日本では低金利が続いていたからなのか~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!