- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 米国経済 >

- 米個人消費は堅調を維持-労働市場の回復を背景に足元で個人消費は堅調も、予想される今後の減速

2023年08月29日

文字サイズ

- 小

- 中

- 大

1.はじめに

米国ではFRBによる大幅な金融引締めによる金融環境の引締まりなどにも関わらず、個人消費が堅調を維持している。個人消費が堅調な要因として労働市場の回復に伴う可処分所得の増加などが挙げられる。また、7月の小売売上高は堅調な伸びを示しており、7-9月期の個人消費も堅調となる可能性が示唆されている。

本稿では足元の個人消費を振り返った後、個人消費を取り巻く環境について、今後個人消費の追い風となる要因や逆風となる要因について整理し、今後の見通しを論じた。

結論から言えば、消費者センチメントの回復や良好な家計のバランスシートは引き続き個人消費の下支え要因と見込まれる一方、累積的な金融引締めの影響で今後労働市場の減速が見込まれ、可処分所得の伸びが鈍化するとみられる中、金融環境の引締まりに加え、コロナ禍で蓄積された過剰貯蓄の枯渇などから、今後は個人消費の減速が不可避というものだ。

本稿では足元の個人消費を振り返った後、個人消費を取り巻く環境について、今後個人消費の追い風となる要因や逆風となる要因について整理し、今後の見通しを論じた。

結論から言えば、消費者センチメントの回復や良好な家計のバランスシートは引き続き個人消費の下支え要因と見込まれる一方、累積的な金融引締めの影響で今後労働市場の減速が見込まれ、可処分所得の伸びが鈍化するとみられる中、金融環境の引締まりに加え、コロナ禍で蓄積された過剰貯蓄の枯渇などから、今後は個人消費の減速が不可避というものだ。

2.米国の個人消費の動向と個人消費を取り巻く環境

(4-6月期の個人消費)前期から鈍化もサービス消費主導で堅調を維持

実質GDPにおける個人消費は23年4-6月期が前期比年率+1.6%(前期:+4.2%)と大幅な伸びを示した前期からは鈍化も堅調な伸びを維持した(前掲図表1)。

個人消費の内訳では自動車関連の落ち込み(▲7.5%)から耐久財が+0.4%(前期:+16.3%)と前期から大幅に伸びが鈍化した一方、ガソリン・エネルギー消費の伸びが加速(+13.1%)したことから、非耐久財が+0.9%(前期:+0.5%)と小幅ながら伸びが加速した。これらの結果、財消費全体では+0.7%(前期:+6.0%)と前期から伸びが大幅に鈍化した。

一方、サービス消費は+2.1%(前期:3.2%)と財消費同様に前期からは鈍化したものの、堅調な伸びを維持しており、個人消費の堅調はサービス消費が主導していることが分かる。

実質GDPにおける個人消費は23年4-6月期が前期比年率+1.6%(前期:+4.2%)と大幅な伸びを示した前期からは鈍化も堅調な伸びを維持した(前掲図表1)。

個人消費の内訳では自動車関連の落ち込み(▲7.5%)から耐久財が+0.4%(前期:+16.3%)と前期から大幅に伸びが鈍化した一方、ガソリン・エネルギー消費の伸びが加速(+13.1%)したことから、非耐久財が+0.9%(前期:+0.5%)と小幅ながら伸びが加速した。これらの結果、財消費全体では+0.7%(前期:+6.0%)と前期から伸びが大幅に鈍化した。

一方、サービス消費は+2.1%(前期:3.2%)と財消費同様に前期からは鈍化したものの、堅調な伸びを維持しており、個人消費の堅調はサービス消費が主導していることが分かる。

(個人消費の好調な要因)労働市場の回復を背景に可処分所得が増加

個人所得の総額から支払い義務のある税金や社会保険料などを除いた可処分所得に物価上昇を加味した実質可処分所得は23年4-6月期が前期比年率+2.5%(前期:+8.5%)と大幅に増加した前期からは鈍化したものの、堅調な伸びを維持した(前掲図表1)。実質可処分所得の堅調な伸びは個人消費が好調な要因となっている。

一方、実質可処分所得の堅調な増加が続いている要因としては、堅調な雇用増加が続いていることに加え、労働需給の逼迫を背景に賃金の伸びが堅調であることが挙げられる。

実際に、非農業部門雇用者数は23年7月が前月比+18.7万人と21年半ば以降雇用増加ペースの鈍化傾向が続いているものの、依然として失業率を維持するのに必要な10万人のペースを大幅に上回っている(図表2)。また、失業率は23年7月が3.5%と2ヵ月連続で低下したほか、1969年4月以来の水準を維持しており、労働需給が非常に逼迫していることを示している。

労働需給が逼迫する中で時間当たり賃金(前年同月比)は23年7月が+4.4%と22年3月につけた+5.9%から低下基調が持続しているものの、依然として新型コロナ感染拡大前の3%近辺を大幅に上回っている(図表3)。

さらに、賃金・給与に加え、給付金も反映した雇用コスト指数は23年4-6月期が前年同期比+4.5%と、こちらも新型コロナ流行前の2%台後半を大幅に上回っており、賃金上昇率は高止まりしている。

個人所得の総額から支払い義務のある税金や社会保険料などを除いた可処分所得に物価上昇を加味した実質可処分所得は23年4-6月期が前期比年率+2.5%(前期:+8.5%)と大幅に増加した前期からは鈍化したものの、堅調な伸びを維持した(前掲図表1)。実質可処分所得の堅調な伸びは個人消費が好調な要因となっている。

一方、実質可処分所得の堅調な増加が続いている要因としては、堅調な雇用増加が続いていることに加え、労働需給の逼迫を背景に賃金の伸びが堅調であることが挙げられる。

実際に、非農業部門雇用者数は23年7月が前月比+18.7万人と21年半ば以降雇用増加ペースの鈍化傾向が続いているものの、依然として失業率を維持するのに必要な10万人のペースを大幅に上回っている(図表2)。また、失業率は23年7月が3.5%と2ヵ月連続で低下したほか、1969年4月以来の水準を維持しており、労働需給が非常に逼迫していることを示している。

労働需給が逼迫する中で時間当たり賃金(前年同月比)は23年7月が+4.4%と22年3月につけた+5.9%から低下基調が持続しているものの、依然として新型コロナ感染拡大前の3%近辺を大幅に上回っている(図表3)。

さらに、賃金・給与に加え、給付金も反映した雇用コスト指数は23年4-6月期が前年同期比+4.5%と、こちらも新型コロナ流行前の2%台後半を大幅に上回っており、賃金上昇率は高止まりしている。

(7月の小売売上高)6月から大幅に伸びが加速、7-9月期の個人消費も堅調を示唆

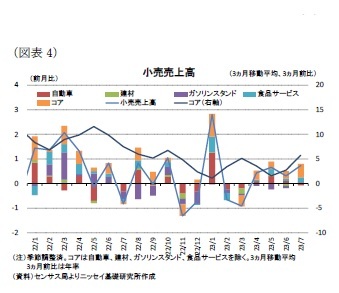

(7月の小売売上高)6月から大幅に伸びが加速、7-9月期の個人消費も堅調を示唆23年7月の小売売上高は季節調整済の前月比が+0.7%(前月:+0.3%)となり、前月から大幅に伸びが加速した(図表4)。内訳をみると、自動車関連が前月比▲0.3%(前月:+0.7%)、家具が▲1.8%(前月:+1.4%)、家電が▲1.3%(前月:+0.7%)と前月からマイナスに転じた一方、衣料品が+1.0%(前月:横這い)、飲食業などの食品サービスが+1.4%(前月:+0.8%)、非店舗販売が+1.9%(前月:+1.5%)と前月から伸びが加速して全体を押し上げた。とくに、非店舗販売は7月11日~12日に実施されたアマゾン・プライムデーによって押し上げられたとみられる。

一方、GDPにおける財消費との連動が大きい自動車、ガソリンスタンド、建材、商品サービスを除いたコア小売売上高(3ヵ月移動平均、3ヵ月前比)は7月が年率+5.8%(前月:+2.7%)と前月から伸びが大幅に加速しており、23年7-9月期の個人消費も堅調を維持している可能性を示唆している。

(個人消費の追い風)消費者センチメントの回復、良好な家計のバランスシートは消費を下支え

個人消費を取り巻く環境をみると、消費者センチメントの回復や良好な家計のバランスシートが今後の個人消費に追い風となる可能性が示唆される。

ミシガン大学の消費者センチメントは23年8月が69.5(前月:71.6)と3ヵ月ぶりに前月から低下したほか、新型コロナ流行前(20年2月)の101は大幅に下回っているものの、22年6月の50からは大幅な回復がみられる(図表5)。

また、同センチメントのうち、自動車や住宅の購入指数は100を下回っており、現在が購入時期として「悪い」と回答した割合が依然として高いことを示しているものの、22年夏場から秋口を底に大幅に回復しているほか、大型耐久消費財は23年7月から2ヵ月連続で100を上回っており、足元で購入意欲が高まっていることが分かる。

一方、家計の純資産残高は23年1-3月期が148.8兆ドルと22年1-3月期につけた152.6兆ドルからは低下したものの、新型コロナ流行前(19年10-12月期)の116.8兆ドルを32.1兆ドル上回っている(図表6)。32.1兆ドルの増加分の内訳をみると、住宅ローン残高(+2.0兆ドル)や消費者信用残高(+0.6兆ドル)の増加を反映して負債残高が+3.0兆ドル増加したものの、住宅価格や株価の上昇を反映して不動産(+12.2兆ドル)や株式・投信(+9.8兆ドル)の残高が増加したほか、コロナ禍の経済対策に伴う家計への直接給付などで現金・預金(+4.5兆ドル)の残高が増加したことなどで資産残高が+35.1兆ドル増加したことが大きい。

個人消費を取り巻く環境をみると、消費者センチメントの回復や良好な家計のバランスシートが今後の個人消費に追い風となる可能性が示唆される。

ミシガン大学の消費者センチメントは23年8月が69.5(前月:71.6)と3ヵ月ぶりに前月から低下したほか、新型コロナ流行前(20年2月)の101は大幅に下回っているものの、22年6月の50からは大幅な回復がみられる(図表5)。

また、同センチメントのうち、自動車や住宅の購入指数は100を下回っており、現在が購入時期として「悪い」と回答した割合が依然として高いことを示しているものの、22年夏場から秋口を底に大幅に回復しているほか、大型耐久消費財は23年7月から2ヵ月連続で100を上回っており、足元で購入意欲が高まっていることが分かる。

一方、家計の純資産残高は23年1-3月期が148.8兆ドルと22年1-3月期につけた152.6兆ドルからは低下したものの、新型コロナ流行前(19年10-12月期)の116.8兆ドルを32.1兆ドル上回っている(図表6)。32.1兆ドルの増加分の内訳をみると、住宅ローン残高(+2.0兆ドル)や消費者信用残高(+0.6兆ドル)の増加を反映して負債残高が+3.0兆ドル増加したものの、住宅価格や株価の上昇を反映して不動産(+12.2兆ドル)や株式・投信(+9.8兆ドル)の残高が増加したほか、コロナ禍の経済対策に伴う家計への直接給付などで現金・預金(+4.5兆ドル)の残高が増加したことなどで資産残高が+35.1兆ドル増加したことが大きい。

(個人消費の逆風(1))FRBによる大幅な金融引締めから金融環境は引締まり

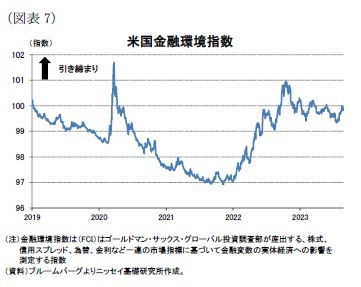

FRBはインフレ抑制のために22年3月から政策金利の引上げを開始し、23年7月までに政策金利を合計5.25%ポイント引上げるなど大幅な金融引締めを実施している。

FRBはインフレ抑制のために22年3月から政策金利の引上げを開始し、23年7月までに政策金利を合計5.25%ポイント引上げるなど大幅な金融引締めを実施している。

これらの金融引締めの結果、株式、信用スプレッド、為替、金利など一連の市場指標を元にゴールドマン・サックスが推計した米国金融環境指数は22年初の97近辺から、10月下旬には一時101弱と新型コロナ感染拡大の懸念を背景に金融環境が大幅に引締まった20年3月以来の水準に上昇した(図表7)。その後は23年7月中旬にかけて99.3近辺まで低下する局面がみられたが、足元では100近辺まで上昇しており、金融環境が引き締まった状況が続いている。FRBは依然として追加的な金融引締めの可能性を示唆しており、今後も金融環境が引き締まった状況が続く可能性が高い。金融環境の引締まりは時間差で高額な耐久財など金利に敏感な分野を中心に個人消費を減少させる。

これらの金融引締めの結果、株式、信用スプレッド、為替、金利など一連の市場指標を元にゴールドマン・サックスが推計した米国金融環境指数は22年初の97近辺から、10月下旬には一時101弱と新型コロナ感染拡大の懸念を背景に金融環境が大幅に引締まった20年3月以来の水準に上昇した(図表7)。その後は23年7月中旬にかけて99.3近辺まで低下する局面がみられたが、足元では100近辺まで上昇しており、金融環境が引き締まった状況が続いている。FRBは依然として追加的な金融引締めの可能性を示唆しており、今後も金融環境が引き締まった状況が続く可能性が高い。金融環境の引締まりは時間差で高額な耐久財など金利に敏感な分野を中心に個人消費を減少させる。

(個人消費の逆風(2))家計の累積過剰貯蓄は枯渇、銀行の消費者ローン貸出態度も消費の重石に

個人所得と個人消費のデータを用いて、新型コロナ流行前の17年~19年のトレンドラインと実際の個人所得、個人消費の差から推計される累積の過剰貯蓄残高は21年7-9月期に1.9兆ドルまで拡大した後、減少に転じ23年7-9月期には▲2,200億ドル程度のマイナスに転じた可能性が高い(図表8)。過剰貯蓄はこれまでインフレが加速する中で実質個人消費を下支えしてきたと考えられるが、過剰貯蓄が枯渇したことで今後、累積的な金融引締めの影響で労働市場が減速し、賃金上昇率が低下した場合に個人消費の減速がより明確になる可能性がある。

一方、FRBによる融資担当者調査で銀行による消費者ローンの貸出態度(貸出に積極的との回答から消極的との回答を引いた割合)に関する調査では、22年4-6月期の18.6%をピークに貸出に消極的になる動きが明確となっており、22年10-12月期からは消極的との回答割合が積極的との回答割合を上回っている。直近(23年7-9月期)は▲21.8%と前期の▲22.8%から小幅にマイナス幅が縮小したものの、依然としてコロナ禍に伴う景気後退で大きく低下した20年7-9月期(▲41.0%)以来の水準となっている。このため、消費者ローンに対する銀行の慎重な貸出姿勢からは、今後、消費者ローンに依存した個人消費の拡大は困難とみられる。

個人所得と個人消費のデータを用いて、新型コロナ流行前の17年~19年のトレンドラインと実際の個人所得、個人消費の差から推計される累積の過剰貯蓄残高は21年7-9月期に1.9兆ドルまで拡大した後、減少に転じ23年7-9月期には▲2,200億ドル程度のマイナスに転じた可能性が高い(図表8)。過剰貯蓄はこれまでインフレが加速する中で実質個人消費を下支えしてきたと考えられるが、過剰貯蓄が枯渇したことで今後、累積的な金融引締めの影響で労働市場が減速し、賃金上昇率が低下した場合に個人消費の減速がより明確になる可能性がある。

一方、FRBによる融資担当者調査で銀行による消費者ローンの貸出態度(貸出に積極的との回答から消極的との回答を引いた割合)に関する調査では、22年4-6月期の18.6%をピークに貸出に消極的になる動きが明確となっており、22年10-12月期からは消極的との回答割合が積極的との回答割合を上回っている。直近(23年7-9月期)は▲21.8%と前期の▲22.8%から小幅にマイナス幅が縮小したものの、依然としてコロナ禍に伴う景気後退で大きく低下した20年7-9月期(▲41.0%)以来の水準となっている。このため、消費者ローンに対する銀行の慎重な貸出姿勢からは、今後、消費者ローンに依存した個人消費の拡大は困難とみられる。

さらに、教育省管轄の連邦学生ローンはコロナ禍で20年3月以降、およそ3年間返済が猶予されていたが、23年6月に成立した「財政責任法」で10月から返済が再開することが決まったことから、個人消費への影響が意識されている。

連邦学生ローン残高は23年6月末時点で1兆6,445億ドルとなっており、被貸与者は4,360万人と18歳以上の米国人のおよそ17%に上っている。このうち、23年5月時点でコロナ禍に伴う返済猶予を受けているのは2,900万人1とみられており、返済再開の影響は大きい。

一方、バイデン政権は学生ローン返済再開に先立つ8月22日に学生ローン負担を軽減するための措置としてSAVEプランを発表した。同プランでは毎月所得の一定割合を返済する所得連動型返済(IDR)プランで返済額を従前の所得の10%から5%に引下げるほか、返済免除される所得水準を引き下げて単身世帯の年収3万2,000ドル、家族4人の世帯年収6万7,000ドル未満で債務が免除されることを決定した。ホワイトハウスは同プランによって被貸与者340万人が負担軽減の対象となるとしている。もっとも、それでも2,600万人近い被貸与者の支払いが再開されるとみられる。

個人消費への影響については大統領経済諮問委員会(CEA)のジャレッド・バーンスタイン委員長は最大で個人消費の減少幅は年率▲0.3%に留まる2など楽観的な見通しを示しているものの、家計の負担が増加する若年層の消費者センチメントへの影響も含めて依然不透明な部分が大きい。

1 CRS “Federal Student Loans: Return to Repayment” (23年8月10日)https://crsreports.congress.gov/product/pdf/IF/IF12472

2 https://www.politico.com/news/2023/07/27/biden-student-loans-bidenomics-00107601

連邦学生ローン残高は23年6月末時点で1兆6,445億ドルとなっており、被貸与者は4,360万人と18歳以上の米国人のおよそ17%に上っている。このうち、23年5月時点でコロナ禍に伴う返済猶予を受けているのは2,900万人1とみられており、返済再開の影響は大きい。

一方、バイデン政権は学生ローン返済再開に先立つ8月22日に学生ローン負担を軽減するための措置としてSAVEプランを発表した。同プランでは毎月所得の一定割合を返済する所得連動型返済(IDR)プランで返済額を従前の所得の10%から5%に引下げるほか、返済免除される所得水準を引き下げて単身世帯の年収3万2,000ドル、家族4人の世帯年収6万7,000ドル未満で債務が免除されることを決定した。ホワイトハウスは同プランによって被貸与者340万人が負担軽減の対象となるとしている。もっとも、それでも2,600万人近い被貸与者の支払いが再開されるとみられる。

個人消費への影響については大統領経済諮問委員会(CEA)のジャレッド・バーンスタイン委員長は最大で個人消費の減少幅は年率▲0.3%に留まる2など楽観的な見通しを示しているものの、家計の負担が増加する若年層の消費者センチメントへの影響も含めて依然不透明な部分が大きい。

1 CRS “Federal Student Loans: Return to Repayment” (23年8月10日)https://crsreports.congress.gov/product/pdf/IF/IF12472

2 https://www.politico.com/news/2023/07/27/biden-student-loans-bidenomics-00107601

3.今後の見通し

これまでみたように、個人消費は堅調な雇用や可処分所得を背景に堅調に推移してきた。もっとも、インフレ抑制のためのFRBによる大幅な金融引締めの影響により、今後労働市場の減速が見込まれ、賃金の伸び鈍化に伴いこれまで個人消費を下支えしてきた可処分所得の伸びが鈍化するとみられる。

また、個人消費を取り巻く環境は消費者センチメントや良好な家計のバランスシートは今後も一定程度個人消費の下支え要因となることが見込まれる一方、金融環境の更なる引締まりが見込まれるほか、コロナ禍で蓄積された過剰貯蓄の枯渇や銀行の消費者ローンに対する貸出態度の厳格化、10月からの連邦学生ローンの返済再開などは個人消費を押し下げる可能性が高い。

このため、足元で個人消費は好調を維持しているものの、今後は個人消費の減速は不可避だろう。

また、個人消費を取り巻く環境は消費者センチメントや良好な家計のバランスシートは今後も一定程度個人消費の下支え要因となることが見込まれる一方、金融環境の更なる引締まりが見込まれるほか、コロナ禍で蓄積された過剰貯蓄の枯渇や銀行の消費者ローンに対する貸出態度の厳格化、10月からの連邦学生ローンの返済再開などは個人消費を押し下げる可能性が高い。

このため、足元で個人消費は好調を維持しているものの、今後は個人消費の減速は不可避だろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年08月29日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/29 | 米個人所得・消費支出(25年8月)-実質個人消費(前月比)は+0.4%と前月に一致したほか、市場予想を上回り、堅調な消費を確認 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米FOMC(25年9月)-市場予想通り、政策金利を▲0.25%引き下げ。政策金利見通しを下方修正 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米住宅着工・許可件数(25年8月)-着工件数(前月比)は減少に転じたほか、市場予想も下回る | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/09 | 米国経済の見通し-高関税政策にも関わらず米国経済は足元堅調維持。今後は景気減速へ | 窪谷 浩 | Weekly エコノミスト・レター |

新着記事

-

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1) -

2025年10月23日

EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 -

2025年10月23日

中国:25年7~9月期GDPの評価-秋風索莫の気配が漂う中国経済。内需の悪化により成長率は減速 -

2025年10月23日

パワーカップルと小学校受験-データで読み解く暮らしの風景 -

2025年10月22日

高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米個人消費は堅調を維持-労働市場の回復を背景に足元で個人消費は堅調も、予想される今後の減速】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米個人消費は堅調を維持-労働市場の回復を背景に足元で個人消費は堅調も、予想される今後の減速のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!