- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 成約事例で見る東京都心部のオフィス市場動向(2023年上期)-「オフィス拡張移転DI」の動向

成約事例で見る東京都心部のオフィス市場動向(2023年上期)-「オフィス拡張移転DI」の動向

佐久間 誠

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

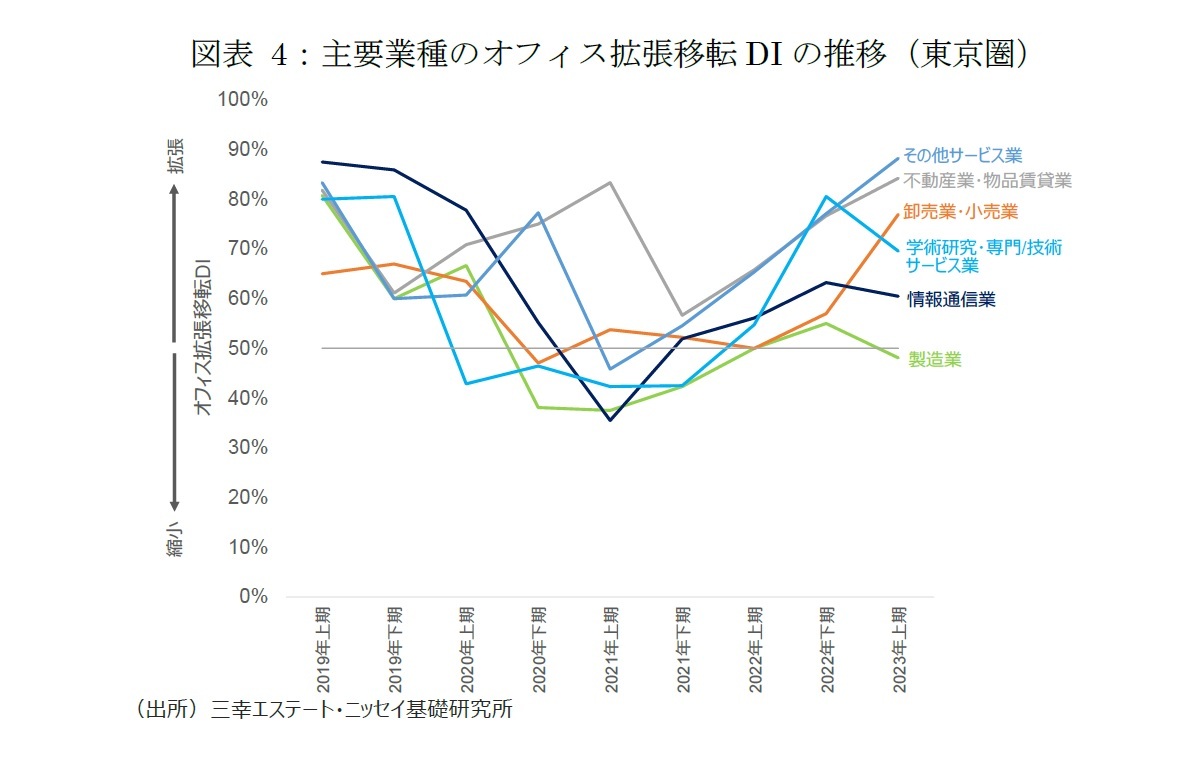

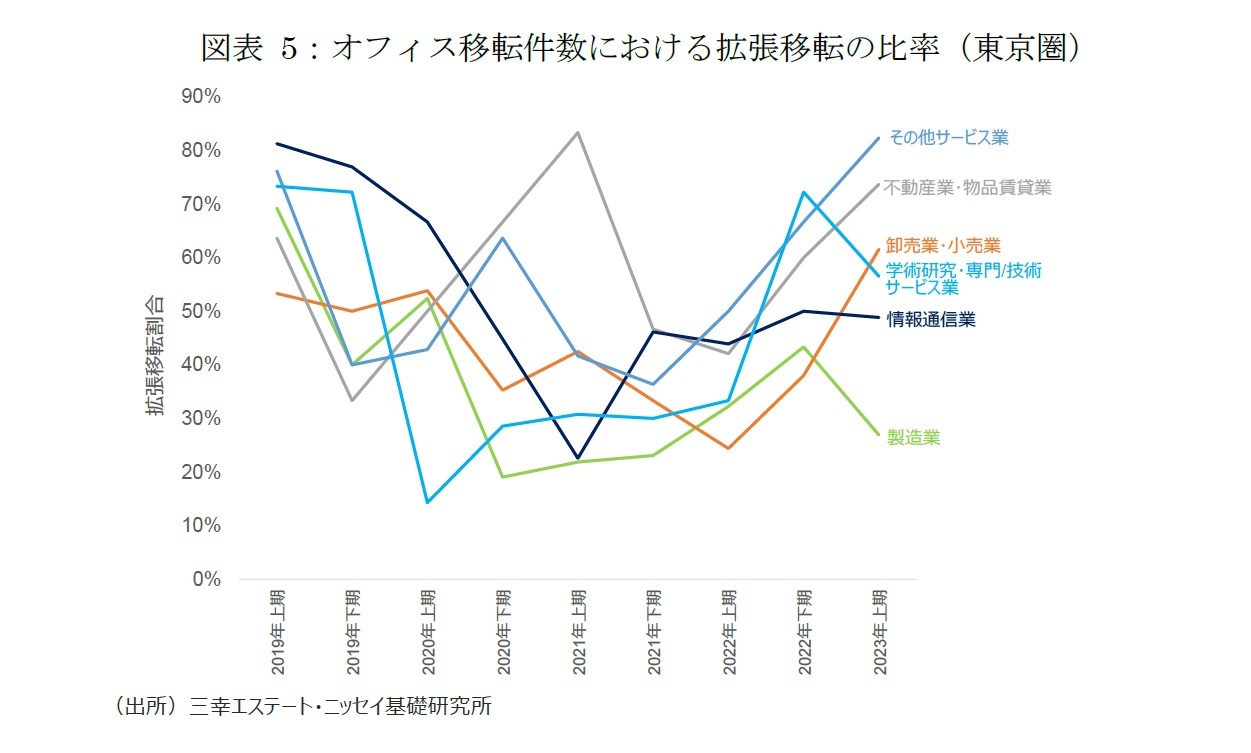

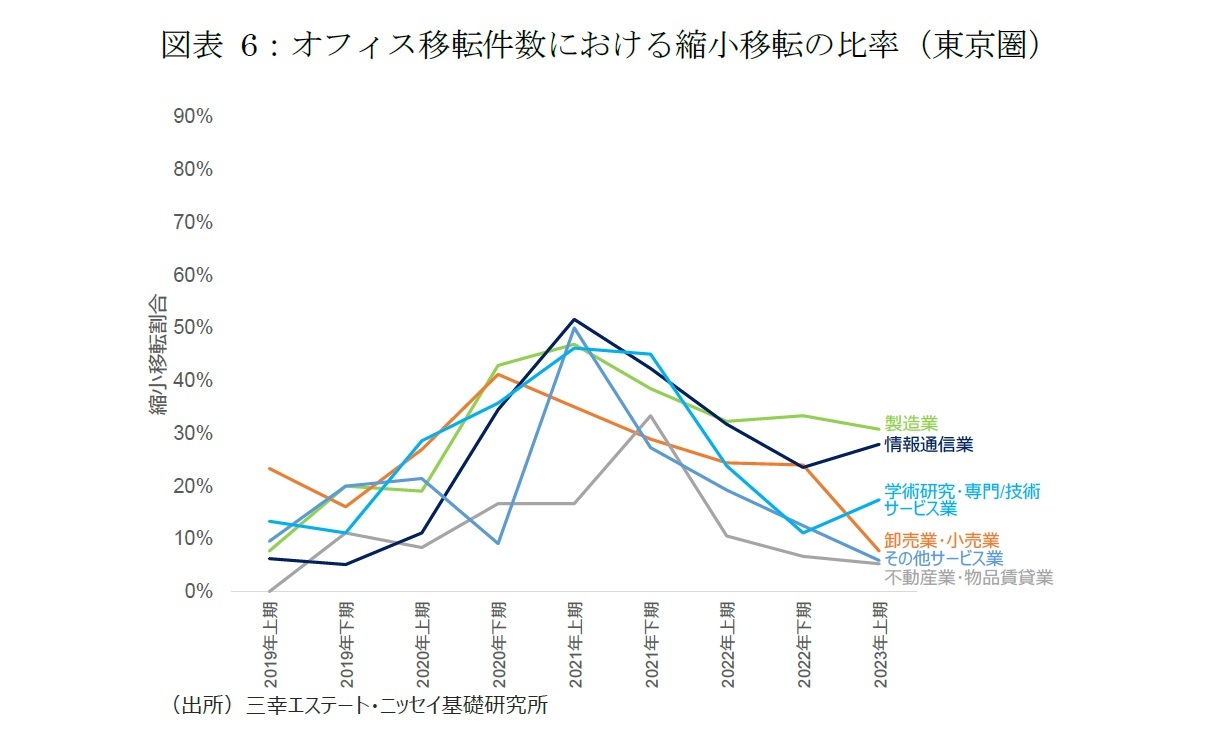

コロナ禍における主要業種のオフィス拡張移転DIの推移を見ると、「学術研究・専門/技術サービス業」が2020年上期に43%(2019年下期81%)と急低下した(図表4)6。続いて、「製造業」が2020年下期に38%(同60%)、「情報通信業」が2021年上期に36%(同86%)へ低下した。これらの業種は、コロナ禍においても業績が総じて底堅く推移したが、複数の企業がオフィス戦略を早々に見直して、縮小移転や解約などオフィス床を削減する方針を発表した。その他の主要業種では、「卸売業・小売業」が2020年下期に47%(同67%)、「その他サービス業」が2021年上期に46%(同60%)に低下したが、前述の3業種と比較すると低下は小幅にとどまった。

2021年下期以降、オフィス需要に底打ちの兆しが見られるようになり、まずデジタル化加速の恩恵を受けた「情報通信業」が52%に上昇した。2022年上期には「製造業」が50%、そして「学術研究・専門/技術サービス業」が55%に上昇し、全ての業種で50%以上となった。この改善傾向は2022年下期も続き、「学術研究・専門/技術サービス業」が81%、「その他サービス業」が77%、「不動産業・物品賃貸業」が77%と、コロナ禍前の水準に戻った。

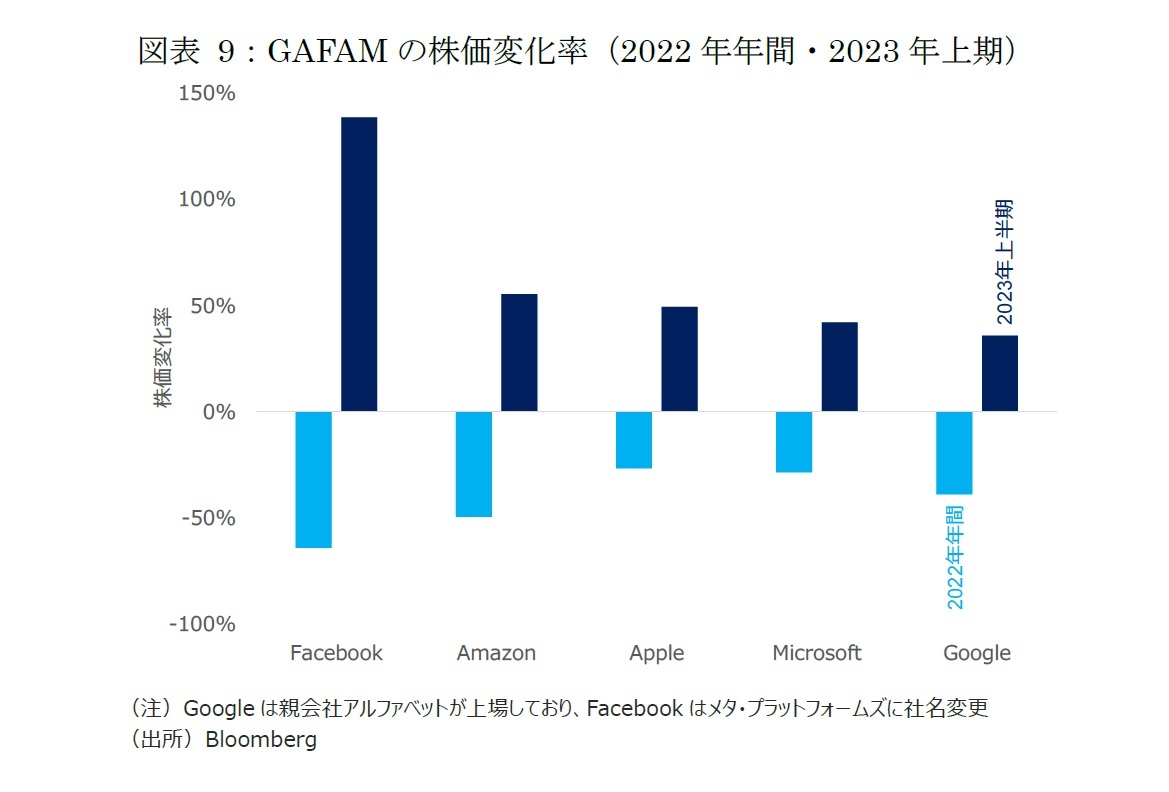

しかし、2023年上期は二極化の動きが強まっている。内需中心の業種は引き続き好調で、「その他サービス業」が88%、「不動産業・物品賃貸業」が84%に上昇した。さらに、「卸売業・小売業」も77%と、コロナ禍前の水準を上回った。一方で、「学術研究・専門/技術サービス業」は70%に低下した。また、「情報通信業」は61%、「製造業」は48%と、オフィス需要が伸び悩んでいる。

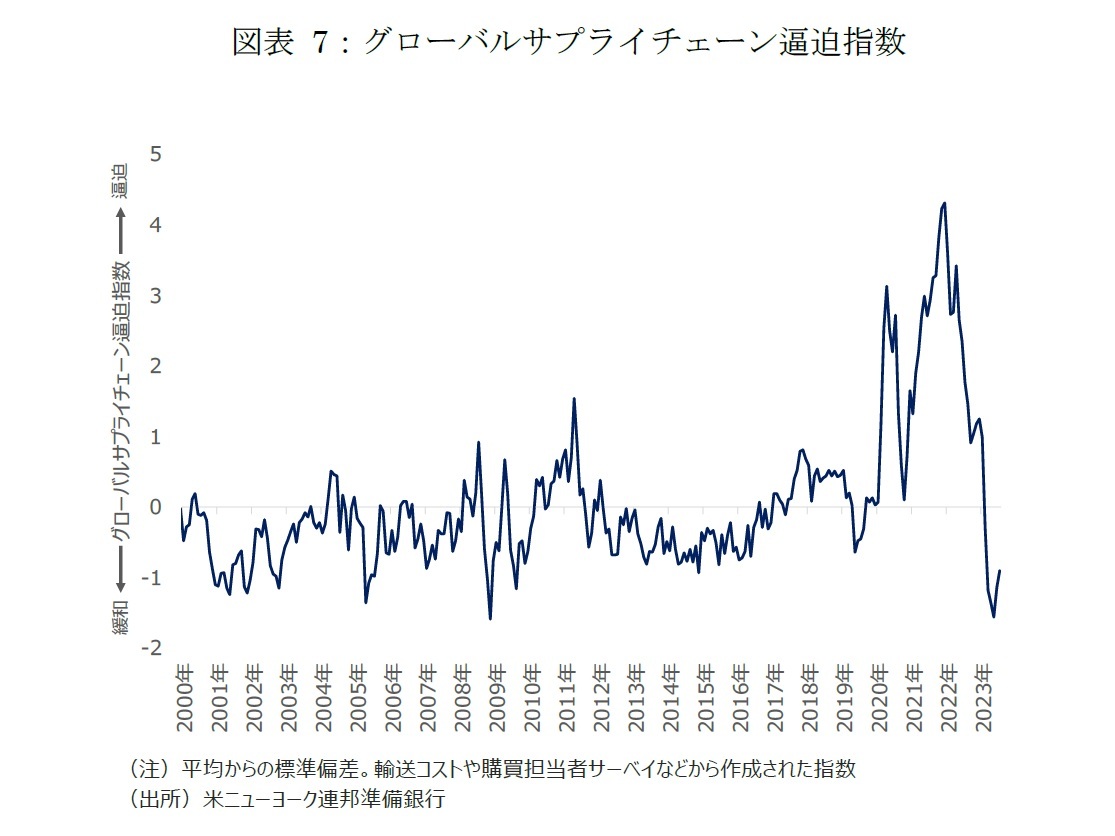

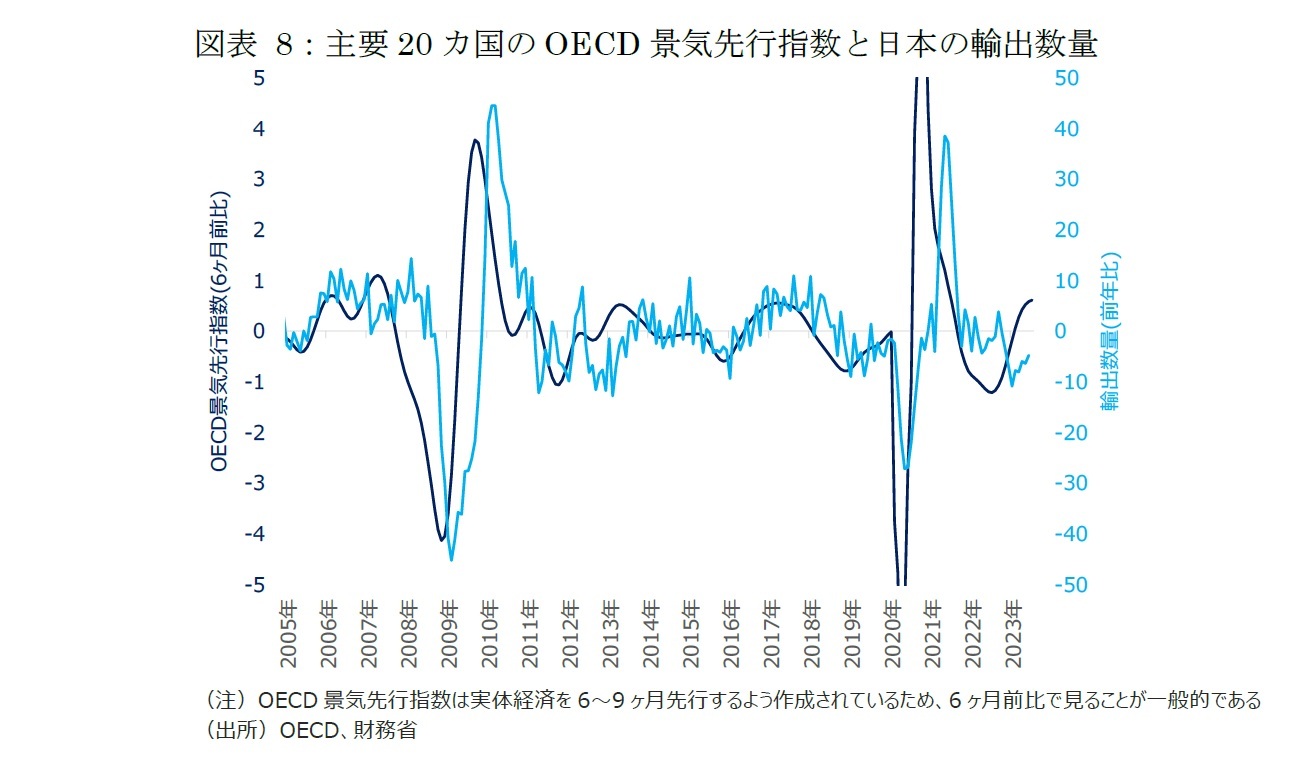

「製造業」では、2023年6月の日本の輸出数量は前年比▲4.8%と8ヶ月連続の減少を記録するなど、外需が低迷している7。この要因としては、コロナ禍による供給制約の長期化や、欧米中銀の急激な利上げによる景気減速が影響していると考えられる。しかし、米ニューヨーク連邦準備銀行が公表するグローバルサプライチェーン逼迫指数を見ると、供給制約はすでに解消したことが示唆される(図表7)。また、主要20カ国のOECD景気先行指数が2023年2月以降プラスに転じ、日本の輸出が増加する可能性が高まっている(図表8)8。このように世界景気の回復により、「製造業」を取り巻く環境も好転することが期待される。

6 業種別のオフィス拡張移転DIは、十分なデータ数を確保するため、東京都心部ではなく東京圏(東京都、神奈川県、埼玉県、千葉県)を対象とした。

7 2023年6月の輸出金額は前年比+1.5%と、海外のインフレを背景に28ヶ月連続の増加となっている。

8 OECD景気先行指数は、世界の景気動向を表し、日本の輸出に先行する傾向がある。

9 GAFAMは、Google、Amazon、Facebook、Apple、Microsoftの頭文字をとったもの。ただし、Googleは親会社アルファベットが上場しており、Facebookはメタ・プラットフォームズに社名変更している。

3――おわりに

(1)オフィス拡張移転DIは、2023年第1四半期にコロナ禍前の水準を一時的に回復したものの、第2四半期は反落しており、オフィス需要は依然として力強さは欠ける

(2)ビルクラス別では、BクラスビルとCクラスビルがコロナ禍前の水準を回復した一方、Aクラスビルは頭打ちとなっている

(3)業種別では、コロナ禍前の水準を回復する業種がある一方、「製造業」と「情報通信業」が伸び悩んでおり、業種間の二極化が進行している。ただし、「製造業」と「情報通信業」のオフィス需要を抑制してきた一部要因は解消しつつある

ことを確認した。

2023年はポストコロナへ移行するなか、オフィスビルの大量供給が予定される。オフィス需要は依然として力強さに欠け、在宅勤務の影響など不透明要因も多い。しかし、オフィス需要回復の兆しも随所に見られ、今後の動向が期待される。オフィス市場における変化を捉えるには、引き続き、データを丹念に確認していくことが求められる。

【参考資料1】 オフィス拡張移転DIについて

オフィス拡張移転DI

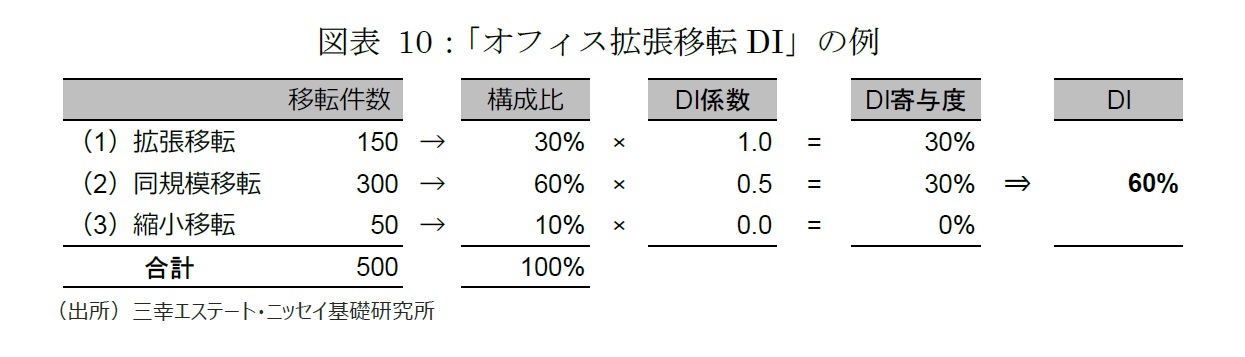

=1.0×拡張移転件数構成比+0.5×同規模移転件数構成比+0.0×縮小移転件数構成比

オフィス拡張移転DIは0%から100%の間で変動し、基準となる50%を上回ると企業の拡張意欲が強いことを表し、50%を下回ると縮小意欲が強いことを表す。例えば、図表10のように、オフィス移転が合計500件あり、そのうち拡張移転が150件、同規模移転が300件、縮小移転が50件の場合、オフィス拡張移転DIは60%となり、企業の拡張意欲が強いことを表す。

10 DIはDiffusion Index(ディフュージョン・インデックス)の略、変化の方向性を示す指標のことである。DIの代表例としては、経済分野では日本銀行の 全国企業短期経済観測調査(日銀短観)や内閣府の景気動向指数、また不動産分野では土地総合研究所が公表する不動産業業況等調査(不動産業業況指数)がある。

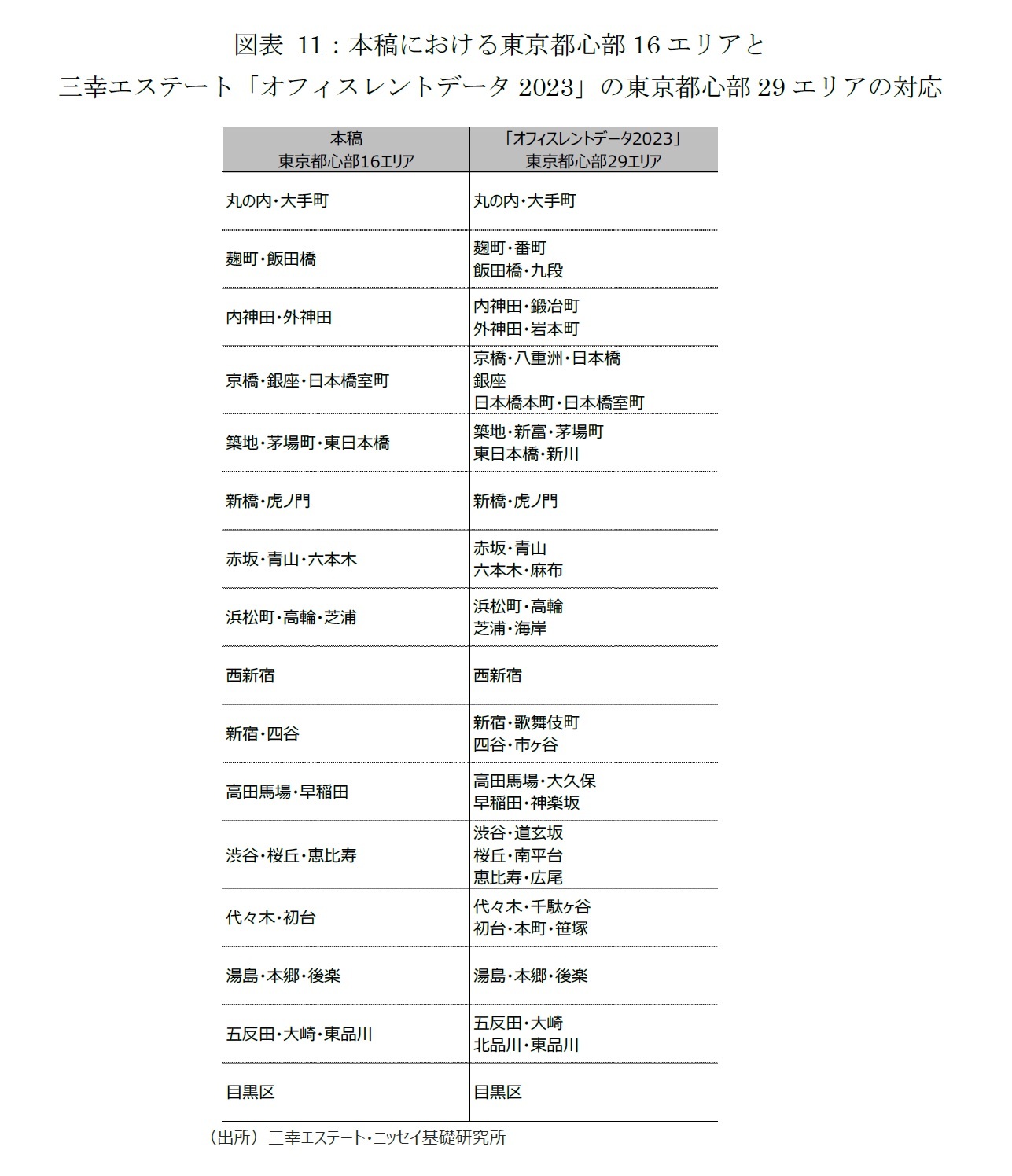

【参考資料2】 本稿の東京都心部16エリアと三幸エステート「オフィスレントデータ2023」記載エリアの対応表

(ご注意)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年08月25日「不動産投資レポート」)

このレポートの関連カテゴリ

佐久間 誠

佐久間 誠のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/29 | 成約事例で見る東京都心部のオフィス市場動向(2025年上期)-「オフィス拡張移転DI」の動向 | 佐久間 誠 | 不動産投資レポート |

| 2025/06/23 | インフレ時代にオフィス市場で普及が進むと期待されるCPI連動条項 | 佐久間 誠 | 不動産投資レポート |

| 2025/05/13 | Japan Real Estate Market Quarterly Review-First Quarter 2025 | 佐久間 誠 | 不動産投資レポート |

| 2025/03/07 | ホテル市況は一段と明るさを増す。東京オフィス市場は回復基調強まる-不動産クォータリー・レビュー2024年第4四半期 | 佐久間 誠 | 基礎研マンスリー |

新着記事

-

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】 -

2025年10月10日

企業物価指数2025年9月~国内企業物価の上昇率は前年比2.7%、先行きは鈍化予想~ -

2025年10月10日

中期経済見通し(2025~2035年度) -

2025年10月10日

保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など -

2025年10月10日

若者消費の現在地(4)推し活が映し出す、複層的な消費の姿~データで読み解く20代の消費行動

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【成約事例で見る東京都心部のオフィス市場動向(2023年上期)-「オフィス拡張移転DI」の動向】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

成約事例で見る東京都心部のオフィス市場動向(2023年上期)-「オフィス拡張移転DI」の動向のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!