- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 資産形成 >

- 新NISAでは何にどのように投資したら良いのか-長期の資産形成ではリスクよりもリターンを気にすべき

新NISAでは何にどのように投資したら良いのか-長期の資産形成ではリスクよりもリターンを気にすべき

金融研究部 熊 紫云

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

3――20年後の最終時価残高の分布

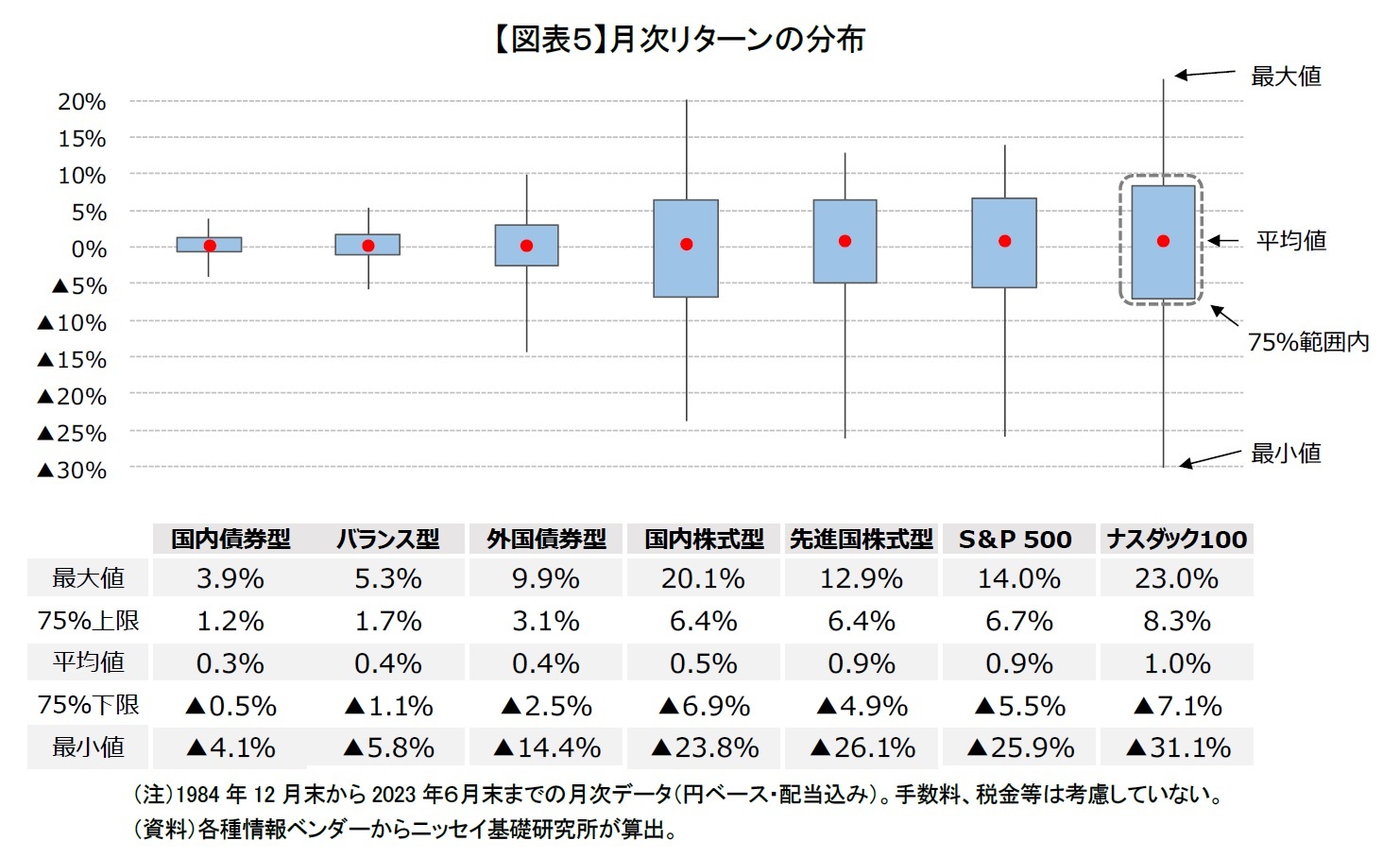

ファイナンス理論では一般的に投資対象のリターンの分布を正規分布と仮定して、リターンのブレをリスクとしている。リターンが平均値から散らばっているほど、リターンのブレが大きく、リスクが高いとされている。図表5に各投資対象における月次リターン(1984年12月~2023年6月)の最大・最小・平均値と中央値を中心に75%が収まる範囲をグラフで出してみた。細長い線の両端が最大値と最小値で、点線で囲んだ青色の長方形は75%範囲内に収まる範囲を示しており、赤丸が平均値になる。

外国債券型は▲14.4%~9.9%で、国内債券型、バランス型より短期的なリターンのブレが大きく、中リスク中リターンと言える。

一方、国内株式型、先進国株式型、S&P500、ナスダック100は、下が▲31.1%~▲25.9%で、上が12.9%~23.0%と短期的なリターンのブレがかなり大きく、一般的に高リスク高リターンの投資対象とされている。

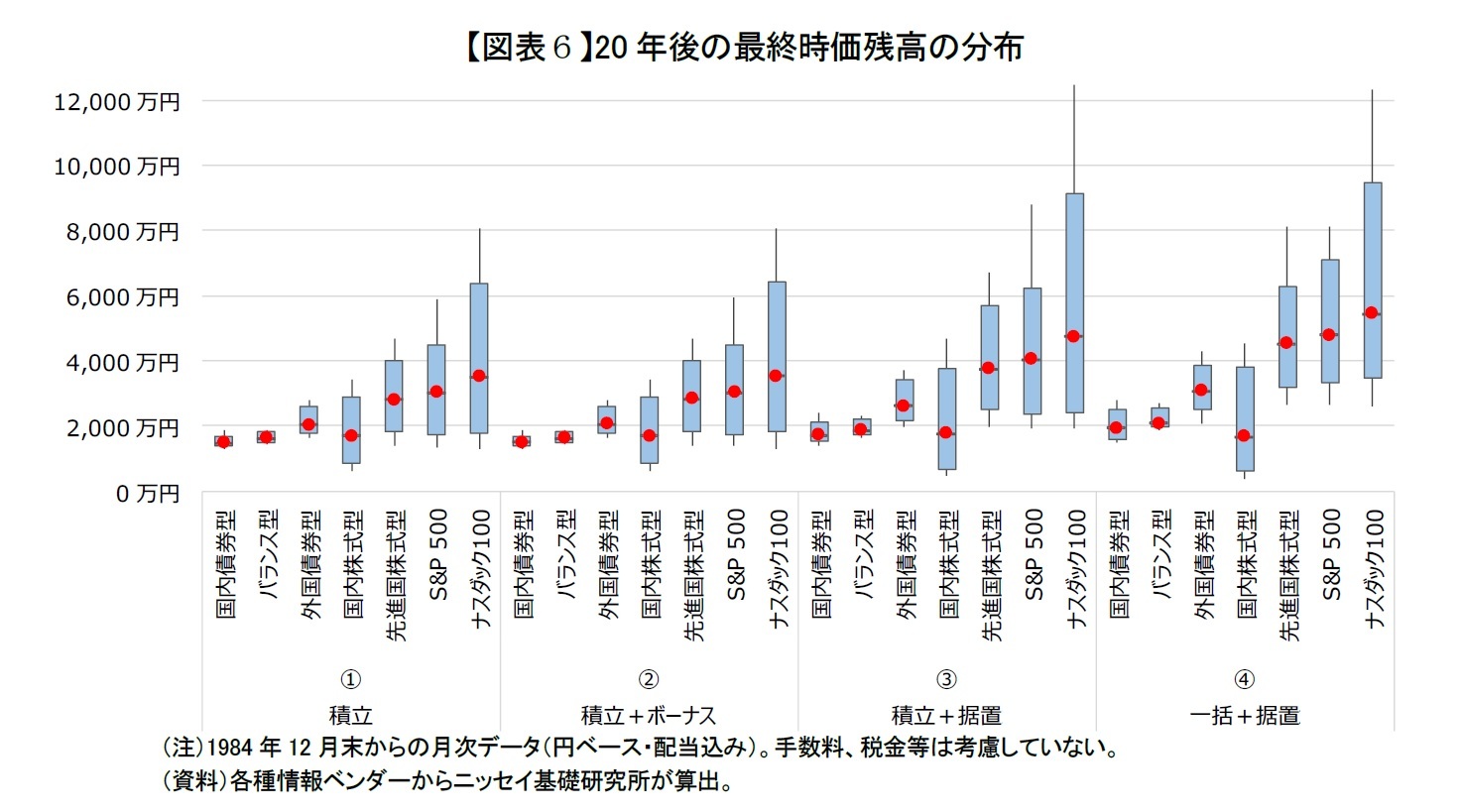

短期的なリターンのブレであるリスクが高くなると投資対象の保有時価残高も大きく変動する。さらに、時間の経過とともに短期間の価格変動が蓄積され、リスクが高い投資対象であるほど最終的な時価残高のバラツキも大きくなる。

図表6も図表5と同様の形式で、投資対象ごとに全223ケースにおける20年後の時価残高の分布を示している。20年後の時価残高の最大・最小・平均値と中央値を中心に75%が収まる範囲が表されている。

国内債券型、バランス型へ4つの投資方法で投資した場合の最終的な時価残高は、平均値が低く、バラツキは小さい。バランス型の場合は、最大で2,699万円、最小で1,423万円と、最大値と最小値の差は1,276万円である。短期的なリターンのブレが小さいため、その結果として最終時価残高のバラツキも相対的に小さくなる。

過去のデータから、国内債券型、バランス型のような低リスク低リターンの投資対象は、リターンが低くなる代わりに、相対的にリスクを抑えた投資ができる。

一方、先進国株式型、S&P500、ナスダック100といった高リスク高リターンの投資対象は、将来の成長が見込まれ、より高いリターンが期待できると同時に、高いリスクにもさらされる。

長期的な資産形成における投資対象や投資方法への選択では、リスクとリターンのどちらを重視すべきなのだろうか。これに対する筆者の考え方を次章で説明したい。

4――リスクよりもリターンを気にすべき

なぜなら、高いリターンが期待できる投資対象に長期投資をすると、時間の経過とともに時価残高が雪だるま式に増えていくからである。一方、短期的なリターンのブレというリスクが高いと、時間の経過とともに最終時価残高のバラツキも大きくなるが、時価残高の増加によるメリットを上回るほど大きくはならないのである。

加えて、一般的に、リターンのブレであるリスクは年率換算した1年間での正規分布の標準偏差で表現されており、上ブレも下ブレも同様にリスクと捉えている。上ブレが大きい場合はリスクも高くなるが、長期投資ではその上ブレはむしろ資産形成にプラスに作用していると考えることができる。

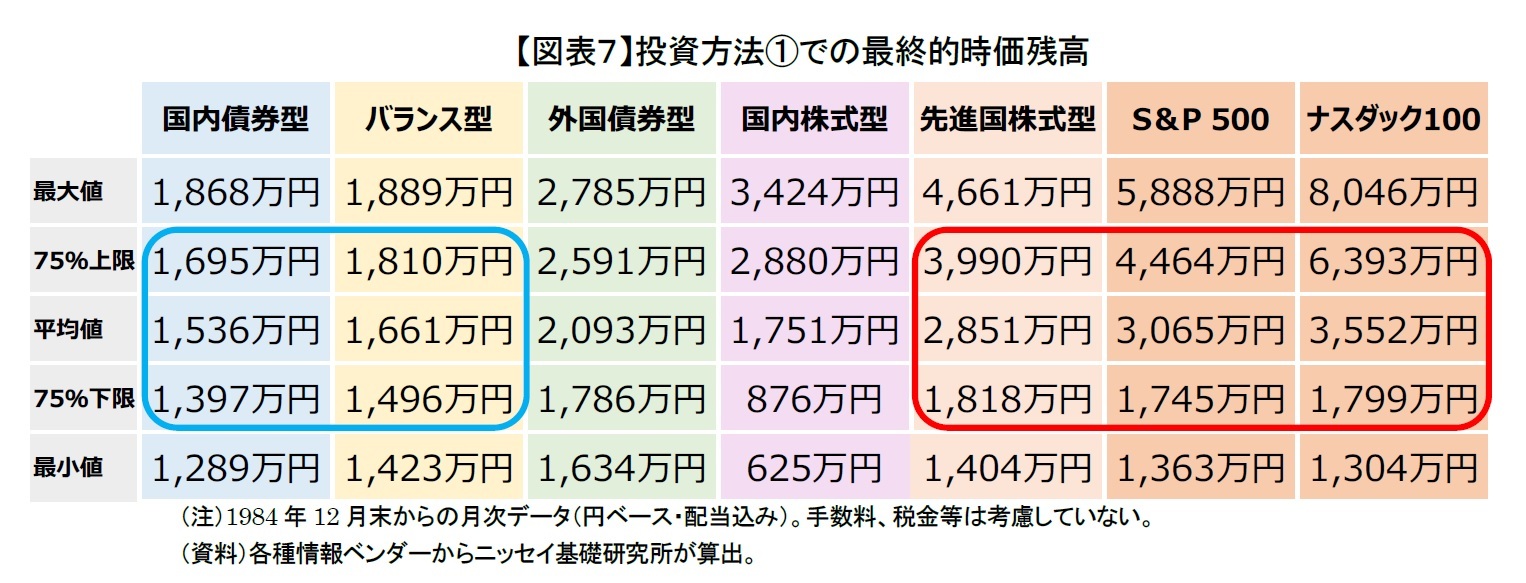

図表7に、投資方法①各投資対象へ毎月5万円積立投資をした場合の最終時価残高の分布に関する具体的な数値を例示した。ここでは、全223ケースの75%範囲の上限と下限に注目してみよう。

このように、低リスク低リターンの投資対象に投資する場合と、高リスク高リターンの投資対象に投資する場合との最終時価残高の差はもはや回復できないほどに大きくなる。特に75%上限の金額の差は極めて大きい。

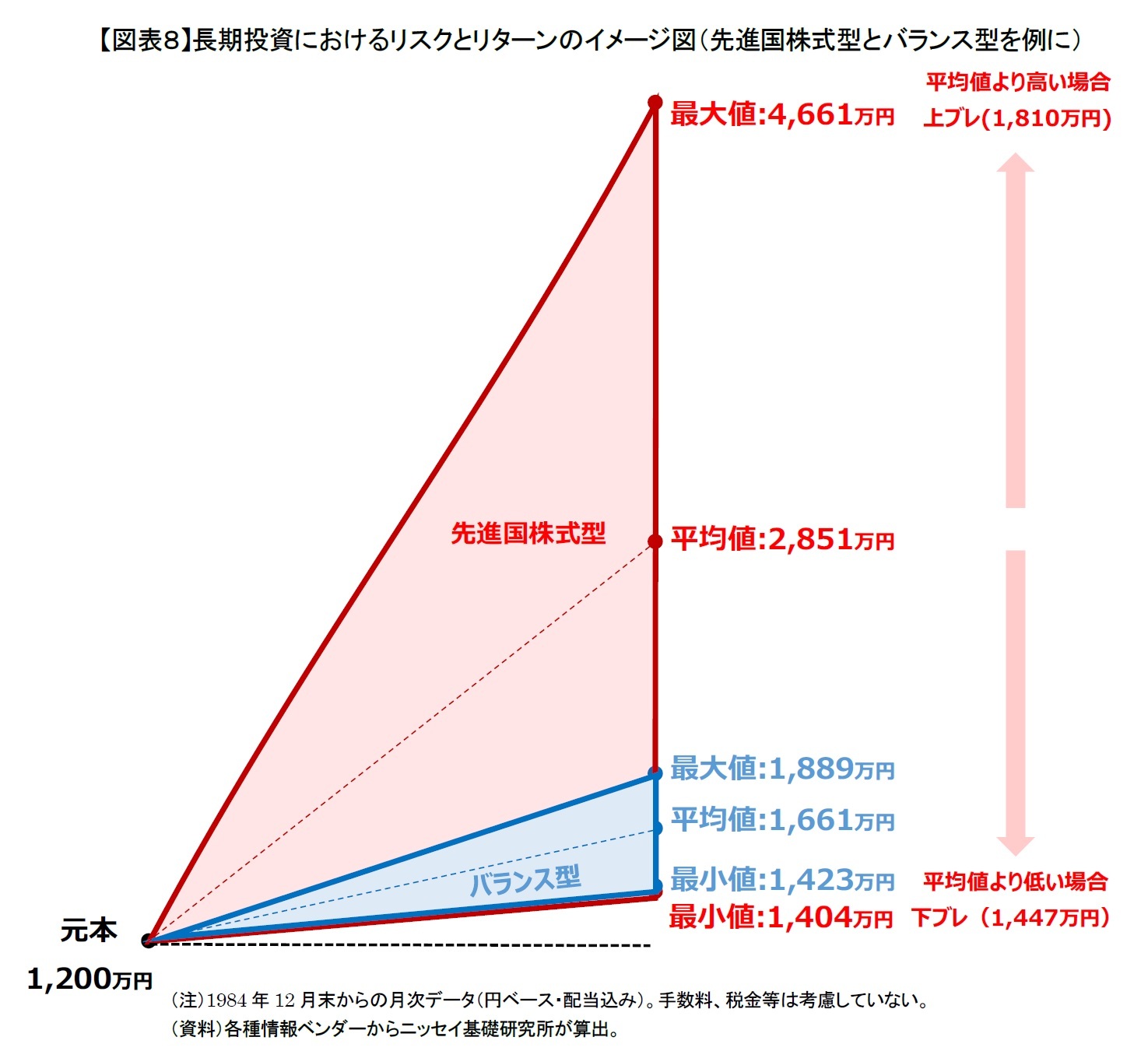

さらに、長期投資におけるリスクとリターンの関係を分かりやすくするため、図表7にある先進国株式型とバランス型の最終時価残高の最大値と最小値と平均値だけを表示したイメージ図で見てみよう(図表8)。最終時価残高の平均値を上回る金額のケースを上ブレとし、平均値を下回る金額のケースを下ブレとする。

一方、先進国株式型へ毎月5万円積立投資をした場合の最終的な時価残高は最大値が4,661万円で、最小値が1,404万円である。平均値の2,851万円から、上ブレの最大が1,810万円で、下ブレの最大が1,447万円で、最大値と最小値の差がかなり大きく、しかも上ブレの方が大きい(赤い三角形)。平均からの上ブレが大きいため、ファイナンス理論で言うところのリスクはかなり高くなるが、資産形成上はむしろメリットとなっている。

このように、先進国株式型、S&P500、ナスダック100等、高リスク高リターンの投資対象の最終時価残高が高いのは、リターンが高いため、長期投資での複利効果で下ブレよりも上ブレが大きくなり、時価残高の増加に大きくプラスに働いているからである。

図表8の図を見ると、長期投資においては、下の方にある細長く青い三角形のバランス型よりも、上に幅広く拡がる赤い三角形の先進国株式型の方が良いということが良く理解できるのではないだろうか。

リスクを取らないと、リターンは低いままである。短期的な価格変動リスクを過度に恐れてリスクを取らない場合、最終的に十分な資産形成できない可能性が高くなる。同じ金額でできるだけ多くの資産形成をしたいという目的に照らした場合、最終的に資産が十分にできていないことこそが本当のリスクなのではないだろうか。

(2023年07月28日「基礎研レポート」)

このレポートの関連カテゴリ

金融研究部

熊 紫云

熊 紫云のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/03/18 | 長期投資の対象、何が良いのか-S&P500、ナスダック100、先進国株式型で良かった | 熊 紫云 | 基礎研レター |

| 2025/03/14 | 株式インデックス投資において割高・割安は気にするべきか-長期投資における判断基準について考える | 熊 紫云 | 基礎研レポート |

| 2025/01/22 | 日本の株式インデックスは長期投資に向いているのか~なぜ海外の主要な株式インデックスは上昇してきたのか | 熊 紫云 | 基礎研レポート |

| 2024/11/26 | 新NISA、積立投資と一括投資、どっちにしたら良いのか~なぜ米国株式型が強かったのか~ | 熊 紫云 | ニッセイ景況アンケート |

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【新NISAでは何にどのように投資したら良いのか-長期の資産形成ではリスクよりもリターンを気にすべき】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

新NISAでは何にどのように投資したら良いのか-長期の資産形成ではリスクよりもリターンを気にすべきのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!