- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- インド株人気、再び?~2023年6月の投信動向~

コラム

2023年07月12日

文字サイズ

- 小

- 中

- 大

インデックス型の外国株式ファンドへの資金流入が回復

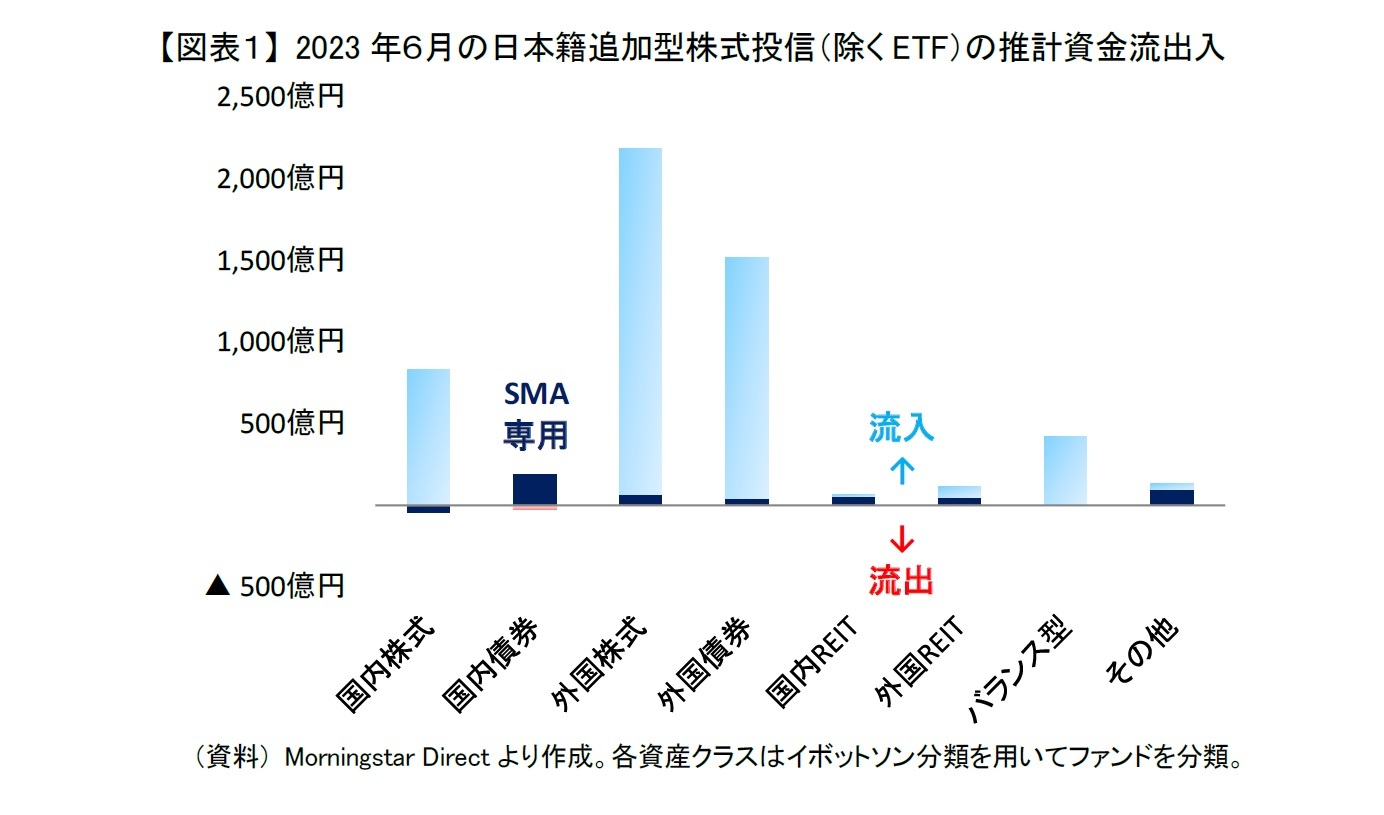

2023年6月の日本籍追加型株式投信(ETFを除く。以降、ファンドと表記)の推計資金流出入をみると、6月はすべての資産クラスを投資対象とするファンドに資金流入があり、特に外国株式ファンドと外国債券ファンドへの資金流入が顕著であった【図表1】。ファンド全体でみると、5,400億円の資金流入と5月の500億円の資金流出から1カ月で大幅な流入超過に転じた。

まず、6月は外国株式ファンドに2,200億円の資金流入があり、5月の300億円から急増した。外国株式ファンドへの流入額が2,000億円を超えたのは3月以来3カ月ぶりである。特にインデックス型の外国株式ファンドに6月通して3,000億円の資金流入があり、1,500億円と低調だった4月、5月から倍増した。

まず、6月は外国株式ファンドに2,200億円の資金流入があり、5月の300億円から急増した。外国株式ファンドへの流入額が2,000億円を超えたのは3月以来3カ月ぶりである。特にインデックス型の外国株式ファンドに6月通して3,000億円の資金流入があり、1,500億円と低調だった4月、5月から倍増した。

6月は米国を中心に世界的に株価が大きく上昇し、さらに為替市場で1ドル139円台から144円台になるなど円安も進行したため、5月以上に基準価額が上昇する外国株式ファンドが多かった。本来であれば5月と同様、もしくはそれ以上に投資を見合わす人や利益確定で売却する人が増えてもおかしくなかった。そのような投資環境であったにも関わらず、インデックス型の外国株式ファンドには3,000億円と2023年に入って最大だった3月の3,500億円、さらには過去最大であった2022年12月の3,800億円に次ぐ規模であった。4月、5月と基準価額の上昇に伴って一部で売却される動きがあったが、単純に6月に入って売却が一巡してきた可能性があるだろう。もしくは、あまりに外国株式が堅調かつ円安が続くため、しびれを切らして追加購入する人も出てきているのかもしれない。

インデックス型の外国株式ファンドの中で販売を牽引したのは、5月から引き続き全世界株式ファンドなどの先進国や新興国を含む全世界に地域分散されたものであった。実際に6月は米国株式ファンドにも1,300億円の純流入と5月の600億円から増加したが、それ以上に米国株式以外のファンドに1,700億円と5月の900億円から増加した。この3月から4カ月連続で米国株式以外のインデックス型ファンドの流入額が米国株式ファンドより上回っており、しかも徐々にその差が広がっている。基準価額の変動を気にせず、淡々と地域分散して投資する人がさらに増えてきているようだ。

インデックス型の外国株式ファンドの中で販売を牽引したのは、5月から引き続き全世界株式ファンドなどの先進国や新興国を含む全世界に地域分散されたものであった。実際に6月は米国株式ファンドにも1,300億円の純流入と5月の600億円から増加したが、それ以上に米国株式以外のファンドに1,700億円と5月の900億円から増加した。この3月から4カ月連続で米国株式以外のインデックス型ファンドの流入額が米国株式ファンドより上回っており、しかも徐々にその差が広がっている。基準価額の変動を気にせず、淡々と地域分散して投資する人がさらに増えてきているようだ。

インド株投資は今度こそ実を結ぶのか?

アクティブ型の外国株式ファンドは3カ月連続の資金流出となったが、流出金額が6月は800億円と5月の1,200億円からやや鈍化した。6月も引き続き資金流出しているファンドが多かったが、一部のファンドではインデックス型と同様に5月よりも資金流入が増加した。

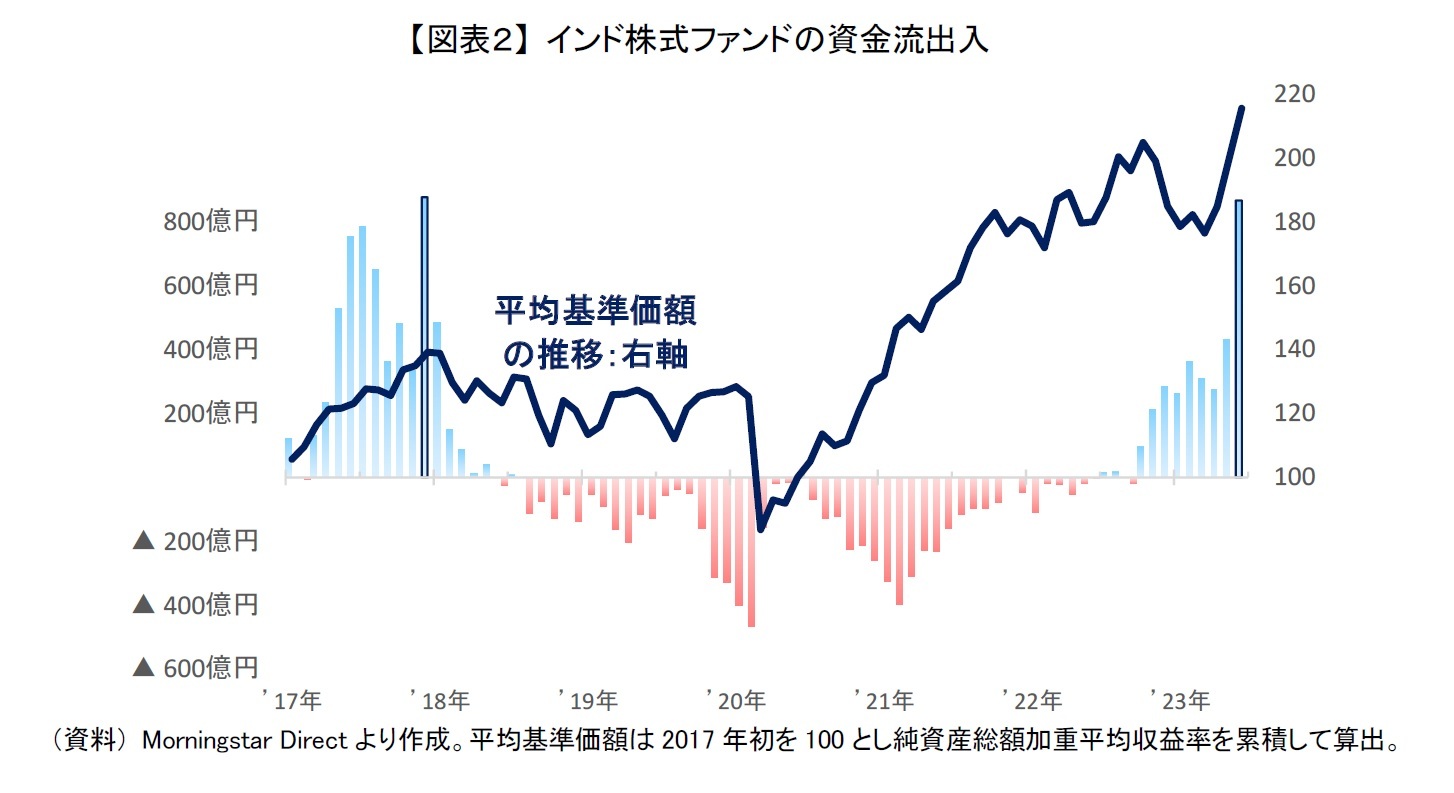

特に6月はアクティブ型の中でインド株式ファンドの販売が好調だった。インド株式ファンドは元々、2020年10月以降、資金流入が続いているが、流入金額が6月900億円と5月の400億円から倍増した【図表2】。米国株式ファンドなどと比べて突出するようなパフォーマンスは上げているわけではないが、グローバルサウスの代表格であるインドに注目する投資家が増えている様子である。

特に6月はアクティブ型の中でインド株式ファンドの販売が好調だった。インド株式ファンドは元々、2020年10月以降、資金流入が続いているが、流入金額が6月900億円と5月の400億円から倍増した【図表2】。米国株式ファンドなどと比べて突出するようなパフォーマンスは上げているわけではないが、グローバルサウスの代表格であるインドに注目する投資家が増えている様子である。

過去を振り返ると、インド株式ファンドは2017年に人気となり1年間で5,000億円を超える資金流入があった。ただ、2018年に入ってから肝心のインド株式ファンドのパフォーマンスが振るわなかったこともあり、2018年後半から2022年前半まで資金流出が続いた。残念ながら2017年にインド株式ファンドを購入した人の中には、期待したほど収益を得られずに売却した人も多かったものと推察される。

インド株式ファンドは、この6月に2017年12月以来の規模の資金流入があるなど、2017年以来のブームが到来してきているといえる。今回は2017年の時と異なり、期待したような高い収益が得られるのか、今後のインド株式の動向に注目である。特に、インド株式ファンドは信託報酬が平均で年率2%と高いだけに、長期投資になればなるほどコストが重しになることにも留意する必要がある。

インド株式ファンドは、この6月に2017年12月以来の規模の資金流入があるなど、2017年以来のブームが到来してきているといえる。今回は2017年の時と異なり、期待したような高い収益が得られるのか、今後のインド株式の動向に注目である。特に、インド株式ファンドは信託報酬が平均で年率2%と高いだけに、長期投資になればなるほどコストが重しになることにも留意する必要がある。

限定追加型の外国債券ファンドが売れているが

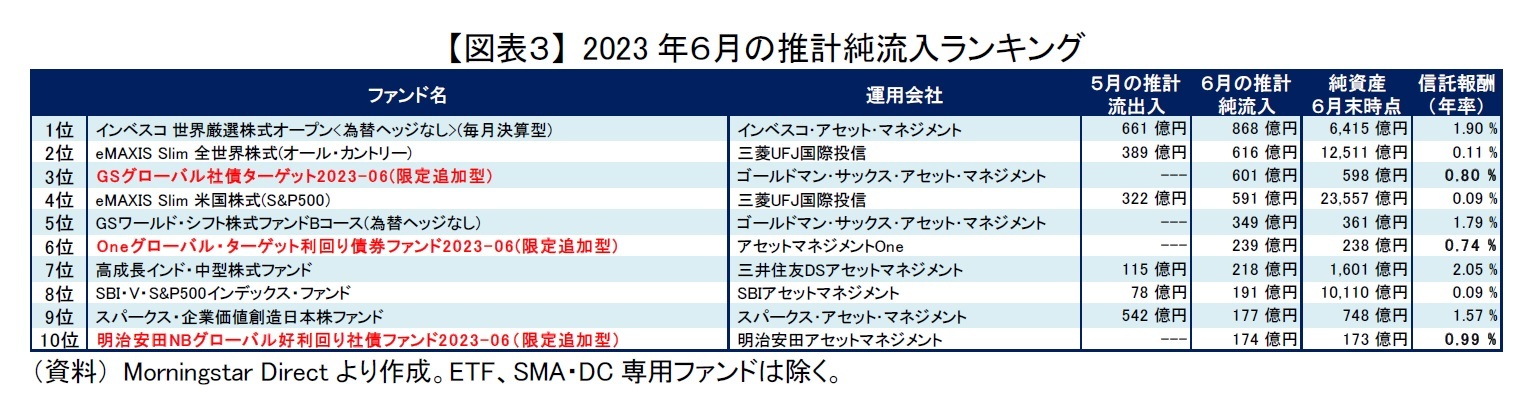

また、6月は外国債券ファンドにも1,500億円の資金流入があり、5月の200億円から急増した。外国債券ファンドの販売を牽引したのは6月に新設された3本(赤太字)である。この3本だけで1,000億円もの資金を集めた。

この新設ファンド3本は、海外企業の社債で運用を行う限定追加型で為替ヘッジしているものであった。国債より利回りが期待できる社債を、しかも約5年の信託期間まで保有する持ち切り運用を行うことによって、より高い利回りを得ようとするファンドである。為替ヘッジすることによって為替変動の影響も受けにくいため、預金代替や国内債券代替として人気を集めたと推察される。

ただし、為替ヘッジのコストは足元、高止まりしており、さらに3本の信託報酬は年率で0.7%以上と決して低くなく、しかも販売会社によっては販売手数料も取っている様子である。そのため、これらのファンドに内包している価格変動リスクに見合うだけ収益が本当に期待できるのか、慎重に見極めることが投資家に求められる。

個人投資家の場合には、預金代替として他にも個人向け国債、特に10年変動などもあり、このように収益性が判断しにくいファンドにあえて投資しなくても良いと筆者は考えている。ここ数年、販売会社本位で手数料が高く複雑で高リスクな仕組債の販売したことが問題になってきた。限定追加型の外国債券ファンドは問題となった仕組債ほど複雑ではないかもしれない。それでも個人投資家に販売する際には、情報開示や商品説明を十分に行うだけでなく、個人向け国債などの代替商品を提示し比較も行った上で検討してもらうことが必要だと思われる。

この新設ファンド3本は、海外企業の社債で運用を行う限定追加型で為替ヘッジしているものであった。国債より利回りが期待できる社債を、しかも約5年の信託期間まで保有する持ち切り運用を行うことによって、より高い利回りを得ようとするファンドである。為替ヘッジすることによって為替変動の影響も受けにくいため、預金代替や国内債券代替として人気を集めたと推察される。

ただし、為替ヘッジのコストは足元、高止まりしており、さらに3本の信託報酬は年率で0.7%以上と決して低くなく、しかも販売会社によっては販売手数料も取っている様子である。そのため、これらのファンドに内包している価格変動リスクに見合うだけ収益が本当に期待できるのか、慎重に見極めることが投資家に求められる。

個人投資家の場合には、預金代替として他にも個人向け国債、特に10年変動などもあり、このように収益性が判断しにくいファンドにあえて投資しなくても良いと筆者は考えている。ここ数年、販売会社本位で手数料が高く複雑で高リスクな仕組債の販売したことが問題になってきた。限定追加型の外国債券ファンドは問題となった仕組債ほど複雑ではないかもしれない。それでも個人投資家に販売する際には、情報開示や商品説明を十分に行うだけでなく、個人向け国債などの代替商品を提示し比較も行った上で検討してもらうことが必要だと思われる。

国内株式インデックス型で今年初めて流入超過に

6月は外国株式ファンド、外国債券ファンド以外にも、国内株式ファンドが3月以来3カ月ぶりに資金流入に転じ、バランス型ファンドでも資金流入が5月から増加した。

国内株式ファンドでは、6月にアクティブ型へ600億円の資金流入があったが、5月の800億円と比べると鈍化した。あくまでも5月は新設ファンドによって資金流入が膨らんでいた面が大きく、6月もアクティブ型の国内株式ファンドの販売は堅調であったといえよう。さらに6月はインデックス型の国内株式ファンドにも200億円の資金流入があり、2023年に入ってから初めて純流入となった。

6月は16日に日経平均株価が3万3,700円台まで上昇するなど、前半は大きく上昇した。それに伴ってインデックス型の国内株式ファンドでは資金流出基調ではあったが、5月までと比べて資金流出は少額であった。やはり多くの投資家にとって想定外の株価上昇だったこともあり、既に売却が一巡していたのかもしれない。その上、6月後半に株価が軟調になる中、インデックス型の国内株式ファンドが買われたため、6月は月を通じてだと流入超過となった。

このように、6月は5月から打って変わってリスク性資産を組入れたファンドが買われ、また売却が減った。これからの投資環境次第のところもあるが、今後もこの流れが継続するのかに注目したい。

国内株式ファンドでは、6月にアクティブ型へ600億円の資金流入があったが、5月の800億円と比べると鈍化した。あくまでも5月は新設ファンドによって資金流入が膨らんでいた面が大きく、6月もアクティブ型の国内株式ファンドの販売は堅調であったといえよう。さらに6月はインデックス型の国内株式ファンドにも200億円の資金流入があり、2023年に入ってから初めて純流入となった。

6月は16日に日経平均株価が3万3,700円台まで上昇するなど、前半は大きく上昇した。それに伴ってインデックス型の国内株式ファンドでは資金流出基調ではあったが、5月までと比べて資金流出は少額であった。やはり多くの投資家にとって想定外の株価上昇だったこともあり、既に売却が一巡していたのかもしれない。その上、6月後半に株価が軟調になる中、インデックス型の国内株式ファンドが買われたため、6月は月を通じてだと流入超過となった。

このように、6月は5月から打って変わってリスク性資産を組入れたファンドが買われ、また売却が減った。これからの投資環境次第のところもあるが、今後もこの流れが継続するのかに注目したい。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2023年07月12日「研究員の眼」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【インド株人気、再び?~2023年6月の投信動向~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

インド株人気、再び?~2023年6月の投信動向~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!