- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 東南アジア経済の見通し~輸出低迷により景気減速も、インフレ沈静化で内需主導の底堅い成長へ

2023年06月19日

文字サイズ

- 小

- 中

- 大

1.東南アジア経済の概況と見通し

(経済概況:物価高と金利上昇、外需減退により成長ペースが鈍化)

東南アジア5カ国(マレーシア、タイ、インドネシア、フィリピン、ベトナム)は昨年コロナ禍からの経済回復が続いたが、現在は成長ペースが鈍化している。昨年は各種コロナ規制の緩和に伴う経済活動の正常化やインバウンド需要の回復、ペントアップ需要の顕在化により対面型サービス業を中心に回復して、景気は順調に推移したが、10-12月期以降は世界経済の減速により外需が鈍化し、物価高と金利上昇が家計や企業を圧迫して内需の逆風となり、各国の成長ペースは鈍化している。

東南アジア5カ国(マレーシア、タイ、インドネシア、フィリピン、ベトナム)は昨年コロナ禍からの経済回復が続いたが、現在は成長ペースが鈍化している。昨年は各種コロナ規制の緩和に伴う経済活動の正常化やインバウンド需要の回復、ペントアップ需要の顕在化により対面型サービス業を中心に回復して、景気は順調に推移したが、10-12月期以降は世界経済の減速により外需が鈍化し、物価高と金利上昇が家計や企業を圧迫して内需の逆風となり、各国の成長ペースは鈍化している。

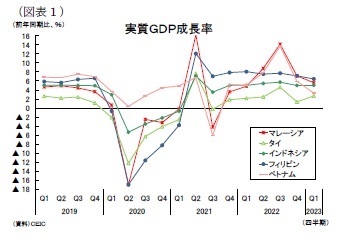

2023年1-3月期の実質GDP成長率(前年同期比)をみると、タイ(同+2.7%)は輸出急減により低成長となった前期の同+1.4%から上昇したが、5カ国の中で最も低い成長率にとどまった(図表1)。またインドネシア(同+5.0%)は前期からの横ばいの堅調な伸びを維持したが、フィリピン(同+6.4%)とマレーシア(同+5.6%)、ベトナム(同+3.3%)の3カ国は2四半期連続で成長率が低下した。

2023年1-3月期の実質GDP成長率(前年同期比)をみると、タイ(同+2.7%)は輸出急減により低成長となった前期の同+1.4%から上昇したが、5カ国の中で最も低い成長率にとどまった(図表1)。またインドネシア(同+5.0%)は前期からの横ばいの堅調な伸びを維持したが、フィリピン(同+6.4%)とマレーシア(同+5.6%)、ベトナム(同+3.3%)の3カ国は2四半期連続で成長率が低下した。もっともコロナ禍前(2019年)の成長率と比べると、マレーシアとタイ、インドネシア、フィリピンの4カ国の成長率は同等かそれ以上の水準であり、堅調さを保っていると言えるだろう。一方、コロナ禍前は悪くても5%以上の成長率を確保していたベトナムは足もとで経済の減速が顕著になっていると言える。

(物価:エネルギー主導のコストプッシュインフレが和らぎ、年後半に落ち着く見通し)

(物価:エネルギー主導のコストプッシュインフレが和らぎ、年後半に落ち着く見通し)東南アジア5カ国の消費者物価上昇率(以下、インフレ率)はピークアウトして低下しているが、依然高めの水準にある国が多い(図表2)。昨年はロシアのウクライナ侵攻を背景に燃料や食品、金属など商品価格が幅広く上昇、また米国の利上げ開始により東南アジア通貨の減価傾向が強まり輸入物価が上昇するなか、国内では経済活動の正常化が進み需要面からの物価上昇圧力が働いて各国インフレが加速した。しかし、昨年後半からは資源高の一服や各国中銀の金融引き締めの開始による通貨の安定を受けてインフレ率がピークアウト、足元では低下傾向にある。なおマレーシア、インドネシア、フィリピンの3カ国はコロナ禍前の水準と比較して、依然高い水準にある。

先行きのインフレ率は、当面は海外経済減速を背景とするエネルギー価格の低下によりインフレ圧力が後退して次第に落ち着きを取り戻すが、需要面からのインフレ圧力は働くためインフレ率の大幅な低下までは見込みにくい。その後もペントアップ需要の一巡や米国の利上げ打ち止めに伴う自国通貨の減価圧力の緩和により緩やかなインフレが続き、各国中銀の物価目標圏内で推移すると予想する。

(金融政策:利上げ局面は終了、来年は利下げ局面へ)

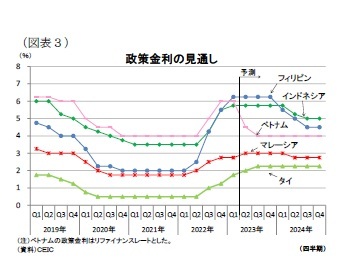

(金融政策:利上げ局面は終了、来年は利下げ局面へ)東南アジア5カ国の金融政策は、昨年コロナ禍からの経済の回復とインフレの加速、米国の利上げによる自国通貨安を受けて金融引き締めを開始した(図表3)。しかし、足元の景気・物価動向やコロナ禍前の金利水準から見ると、利上げは最終局面を迎えている。直近の金融政策会合では、マレーシアとタイが国内経済の堅調さを背景にそれぞれ+0.25%の追加利上げに踏み切った一方、インドネシアは4カ月連続で政策金利を据え置き、フィリピンが約1年ぶりに利上げを停止している。またベトナムは欧米経済の減速による製造業生産の落ち込みで経済の減速傾向が強まる中、今年3月から4カ月連続で政策金利を引き下げており(公定歩合を▲1.5%、リファイナンスレートを▲1.5%)、周辺国に先行して金融引き締めに転換している。

先行きは各国中銀の金融引き締め局面が年内に終了し、来年は景気下支えのための利下げに動く国が出てくると予想する。経済の回復基調の続くタイでは年後半に1回の追加利上げが予想されるが、今後もエネルギー価格の低下によりインフレ率の低下が続くほか、年後半には米国の利上げ打ち止めにより自国通貨の減価圧力が和らぐため、各国中銀は金融引き締めを終了すると予想する。来年は米国の利下げ転換をきっかけにマレーシアとインドネシア、フィリピンが景気下支えのための利下げを実施すると予想する。なお、既に先行する形で金融緩和を実施しているベトナムは今年後半に▲0.5%の追加利下げを実施すると予想する。

(経済見通し:輸出低迷により成長鈍化も、内需主導の底堅い成長が続く)

東南アジア5カ国の経済は、当面は世界経済の悪化による輸出低迷や金融引き締めの累積効果、ペントアップ需要の一巡より成長ペースが鈍化するだろうが、高インフレの沈静化や中国の経済再開による貿易・投資の恩恵、観光関連産業の持続的な回復により内需を中心とした底堅い成長が続くと予想する。

外需は当面はサービス輸出の堅調な拡大が続くものの、財貨輸出の低迷により成長率の押し下げ要因となるだろう。財貨輸出は世界的なインフレと金融引締め策による海外経済の減速を受けて当面低迷するが、中国経済はゼロコロナ政策解除に伴うペントアップ需要の顕在化が続くため同国向けの輸出が徐々に上向くとみられる。中国のペントアップ需要はサービス消費が中心になるとみられ、財貨輸出の急増は期待できないが、輸出低迷による景気の下押しは徐々に和らぐだろう。サービス輸出は主に中国人観光客の増加に伴うインバウンド需要の持続的な回復が予想され、引き続き景気の下支えとなるだろう。

東南アジア5カ国の経済は、当面は世界経済の悪化による輸出低迷や金融引き締めの累積効果、ペントアップ需要の一巡より成長ペースが鈍化するだろうが、高インフレの沈静化や中国の経済再開による貿易・投資の恩恵、観光関連産業の持続的な回復により内需を中心とした底堅い成長が続くと予想する。

外需は当面はサービス輸出の堅調な拡大が続くものの、財貨輸出の低迷により成長率の押し下げ要因となるだろう。財貨輸出は世界的なインフレと金融引締め策による海外経済の減速を受けて当面低迷するが、中国経済はゼロコロナ政策解除に伴うペントアップ需要の顕在化が続くため同国向けの輸出が徐々に上向くとみられる。中国のペントアップ需要はサービス消費が中心になるとみられ、財貨輸出の急増は期待できないが、輸出低迷による景気の下押しは徐々に和らぐだろう。サービス輸出は主に中国人観光客の増加に伴うインバウンド需要の持続的な回復が予想され、引き続き景気の下支えとなるだろう。

内需は堅調を維持すると予想する。金融引き締めの累積効果は引き続き家計や企業活動を圧迫して内需の逆風となるほか、ペントアップ需要の一巡から内需の成長ペースが幾分鈍化するとみられる。しかし、民間消費は高インフレの沈静化や観光関連産業の回復に伴う雇用環境の安定により堅調な伸びを維持するだろう。また投資は輸出型製造業の設備投資の停滞が重石となり、昨年からの増勢鈍化は避けられないだろうが、消費需要の増加による企業収益の拡大やコロナ禍で遅れていた政府のインフラ整備計画の加速、そして中国からの生産移転による東南アジアへの直接投資の流入が下支えとなり底堅さを保つと予想する。

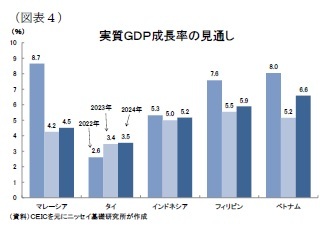

内需は堅調を維持すると予想する。金融引き締めの累積効果は引き続き家計や企業活動を圧迫して内需の逆風となるほか、ペントアップ需要の一巡から内需の成長ペースが幾分鈍化するとみられる。しかし、民間消費は高インフレの沈静化や観光関連産業の回復に伴う雇用環境の安定により堅調な伸びを維持するだろう。また投資は輸出型製造業の設備投資の停滞が重石となり、昨年からの増勢鈍化は避けられないだろうが、消費需要の増加による企業収益の拡大やコロナ禍で遅れていた政府のインフラ整備計画の加速、そして中国からの生産移転による東南アジアへの直接投資の流入が下支えとなり底堅さを保つと予想する。以上の結果、輸出が低迷する2023年はコロナ禍の反動で高成長だった2022年から成長率が低下する国が多いが、2024年は外需の回復により成長率が上昇すると予想する(図表4)。

2.各国経済の見通し

2-1.マレーシア

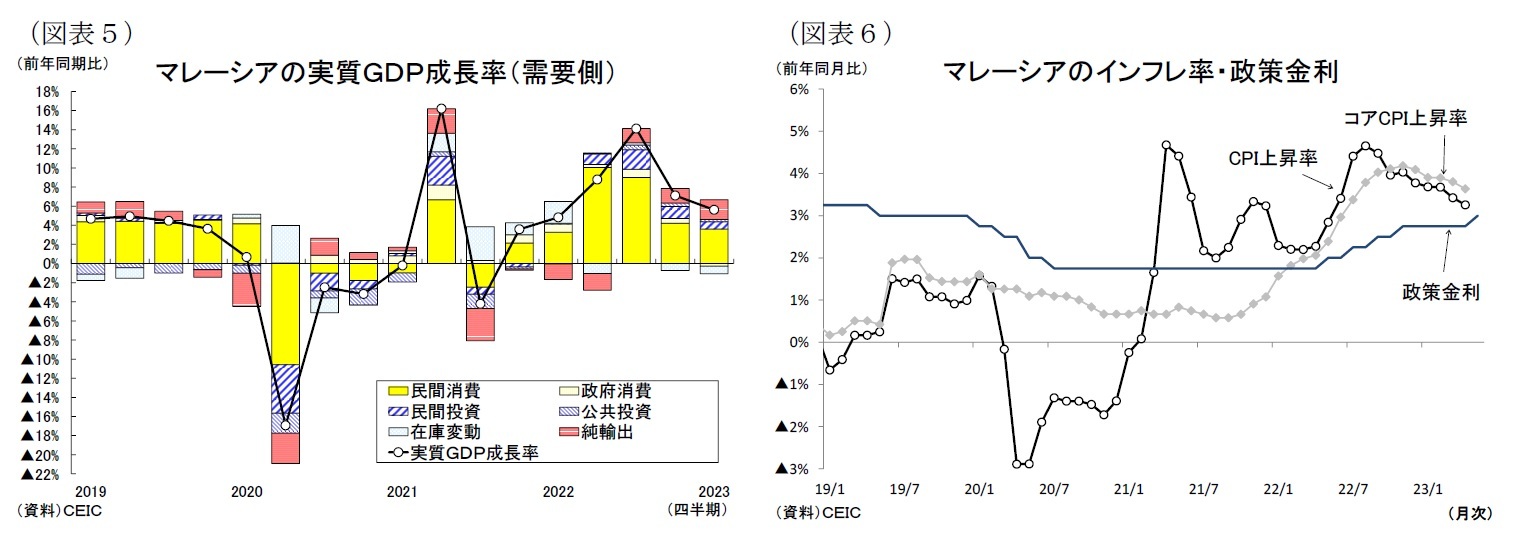

マレーシア経済はコロナ禍からの回復傾向が続いている。2022年の成長率は前年比+8.7%(2021年:同+3.3%)と上昇し、22年ぶりの高成長を記録した。しかし、四半期ベースでみると2023年1-3月期の成長率は前年同期比+5.6%となり、2022年10-12月期の同+7.1%から低下、ベース効果やペントアップ需要の押し上げ効果が薄れるなかで成長ペースは減速傾向にある(図表5)。

1-3月期の景気減速は輸出の急減と内需の鈍化が響いた。前期まで好調だった財貨輸出(同▲3.3%)は世界経済の減速により電気・電子産業をはじめとする輸出志向の製造業活動が減速して急減した。また総固定資本形成(同+4.9%)が鈍化した。大型インフラ事業の継続により建設投資(同+7.5%)が堅調に拡大したが、外需の悪化やコスト上昇などから企業の設備投資マインドが低下して設備投資(同+2.6%)が伸び悩んだ。他方、サービス輸出(同58.2%増)は前期に続いて大幅に増加した。マレーシアは昨年4月以降、入国規制を段階的に緩和しており、インバウンド需要がサービス輸出を押し上げている。また観光業などのサービス業を中心に雇用・所得環境が改善しており、民間消費(同+5.9%)は堅調を維持した。

先行きのマレーシア経済は当面ベース効果やペントアップ需要の押し上げ効果が薄れるなかで内外需が減速して成長率が低下しそうだ。特に投資は金融引締めによる民間企業の設備投資意欲の低下やエネルギー価格低下に伴う交易条件の悪化が重石となり民間投資を中心に鈍化するだろう。しかし、2023 年度国家予算は開発支出予算が前年度比35.5%増の970億リンギに拡充されており、大型インフラ事業の継続が投資の下支えとなるだろう。低迷する輸出は中国経済の再開により徐々に持ち直しに向かうほか、中国人旅行者を中心に外国人旅行者の受け入れが進んでサービス輸出の堅調な拡大が続くとみられる。民間消費は増勢が鈍化するものの、観光業の回復による雇用の安定やアンワル政権の低中所得層に対する生活支援策の下支えにより底堅い伸びを維持するだろう。

金融政策は、マレーシア中銀が昨年5月から段階的に利上げを実施し、政策金利を1.75%から3.00%まで引き上げている。(図表6)。しかし、4月の消費者物価上昇率は前年同月比+3.3%と、昨年8月にピークアウトしており、今後も食品とエネルギーの価格低下により緩やかに鈍化するとみられる。従って、マレーシア中銀は利上げ局面を終了して、年内は政策金利を現行水準で維持、そして来年は米国の利下げ転換をきっかけに調整的な政策金利の引き下げを実施すると予想する。

実質GDP成長率は2023年が+4.2%(2022年:+8.7%)と低下するが、2024年が+4.5%に上昇すると予想する。

マレーシア経済はコロナ禍からの回復傾向が続いている。2022年の成長率は前年比+8.7%(2021年:同+3.3%)と上昇し、22年ぶりの高成長を記録した。しかし、四半期ベースでみると2023年1-3月期の成長率は前年同期比+5.6%となり、2022年10-12月期の同+7.1%から低下、ベース効果やペントアップ需要の押し上げ効果が薄れるなかで成長ペースは減速傾向にある(図表5)。

1-3月期の景気減速は輸出の急減と内需の鈍化が響いた。前期まで好調だった財貨輸出(同▲3.3%)は世界経済の減速により電気・電子産業をはじめとする輸出志向の製造業活動が減速して急減した。また総固定資本形成(同+4.9%)が鈍化した。大型インフラ事業の継続により建設投資(同+7.5%)が堅調に拡大したが、外需の悪化やコスト上昇などから企業の設備投資マインドが低下して設備投資(同+2.6%)が伸び悩んだ。他方、サービス輸出(同58.2%増)は前期に続いて大幅に増加した。マレーシアは昨年4月以降、入国規制を段階的に緩和しており、インバウンド需要がサービス輸出を押し上げている。また観光業などのサービス業を中心に雇用・所得環境が改善しており、民間消費(同+5.9%)は堅調を維持した。

先行きのマレーシア経済は当面ベース効果やペントアップ需要の押し上げ効果が薄れるなかで内外需が減速して成長率が低下しそうだ。特に投資は金融引締めによる民間企業の設備投資意欲の低下やエネルギー価格低下に伴う交易条件の悪化が重石となり民間投資を中心に鈍化するだろう。しかし、2023 年度国家予算は開発支出予算が前年度比35.5%増の970億リンギに拡充されており、大型インフラ事業の継続が投資の下支えとなるだろう。低迷する輸出は中国経済の再開により徐々に持ち直しに向かうほか、中国人旅行者を中心に外国人旅行者の受け入れが進んでサービス輸出の堅調な拡大が続くとみられる。民間消費は増勢が鈍化するものの、観光業の回復による雇用の安定やアンワル政権の低中所得層に対する生活支援策の下支えにより底堅い伸びを維持するだろう。

金融政策は、マレーシア中銀が昨年5月から段階的に利上げを実施し、政策金利を1.75%から3.00%まで引き上げている。(図表6)。しかし、4月の消費者物価上昇率は前年同月比+3.3%と、昨年8月にピークアウトしており、今後も食品とエネルギーの価格低下により緩やかに鈍化するとみられる。従って、マレーシア中銀は利上げ局面を終了して、年内は政策金利を現行水準で維持、そして来年は米国の利下げ転換をきっかけに調整的な政策金利の引き下げを実施すると予想する。

実質GDP成長率は2023年が+4.2%(2022年:+8.7%)と低下するが、2024年が+4.5%に上昇すると予想する。

2-2.タイ

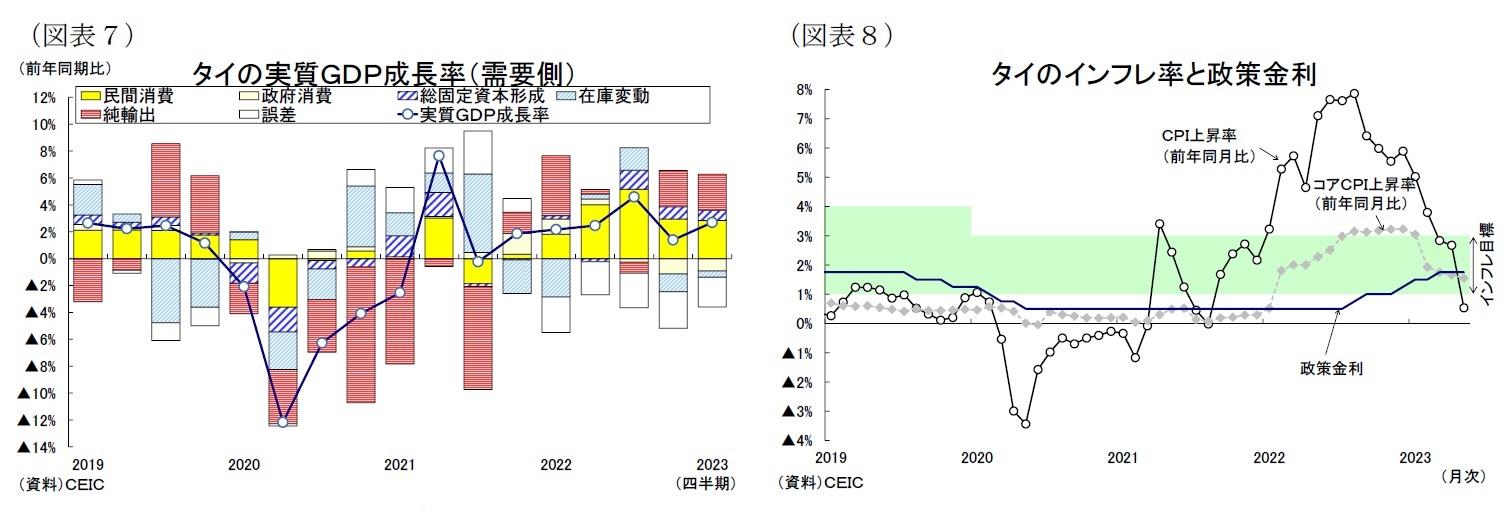

タイ経済は2022年の成長率が前年比+2.6%(2021年:同+1.5%)と上昇したが、周辺国と比べてコロナ禍からの回復が遅れている。四半期ベースでみると、2023年1-3月期の成長率は前年同期比+2.7%(2022年10-12月期:同+1.4%)と加速して実質GDPが漸くコロナ禍前の水準に戻ったものの、輸出悪化が重石となり成長ペースが緩やかなものとなっている(図表7)。

1-3月期の景気回復の主因は、観光業回復による民間消費の拡大だった。タイでは昨年の入国規制の緩和により2023年1-3月期の外国人旅行者数が647万人(10-12月期:546万人)と増加し、サービス輸出(同+87.8%)が引き続き好調。また政府の旅行促進策「ウィー・トラベル・トゥギャザー」により国内旅行者も増えており、GDPの約2割を占める観光関連産業が順調に回復している。また観光業の回復に伴う雇用情勢の改善や高インフレの沈静化により、民間消費(同+5.4%)が堅調に拡大した。他方、財貨輸出(前年同期比▲6.4%)は世界経済の減速やハードディスクドライブの需要減退などが響いて低迷した。タイは自動車、電機などの輸出産業の集積により工業化を遂げた外需依存度の高い国であるだけに、輸出低迷を通じた設備投資の押し下げが大きく、投資(同+3.1%)は民間投資(同+2.6%)を中心に伸び悩んだ。なお、公共投資(同+4.7%)はインフラプロジェクトの継続により回復した。

タイ経済の先行きは、観光業の回復と新政府の経済対策の実施により消費が堅調に推移して緩やかな成長軌道を維持するだろう。外国人観光客数は中国からのフライト数が増加して2022年の1,120万人から2023年に少なくとも2,500万人(2019年は約4,000万人)まで回復すると予想され、サービス輸出が景気の牽引役となるだろう。また消費は金融引き締めが重石となるものの、インフレの沈静化や観光業の回復に伴う雇用・所得環境の改善、新政権が選挙公約で掲げたポピュリズム政策の実施が追い風となり堅調な伸びを維持しよう。財貨輸出は短期的には欧米向けを中心に低迷するが、中国経済の再開により年内に持ち直しに向かうだろう。しかし、投資は民間投資を中心に伸び悩むと予想する。早くても8月上旬とみられる新政権の樹立まで政治の先行き不透明感が漂い、民間企業の投資判断が遅れるほか、10月に始まる2024年度予算の執行の遅れる展開も予想される。2024年に入ると、政治の先行き不透明感が和らぎ、民間投資が持ち直していくだろう。

金融政策はタイ銀行(中央銀行)が昨年8月以来6会合連続の利上げを実施、政策金利は0.5%から2.0%まで引き上げられている(図表8)。5月の消費者物価上昇率は原油価格の緩和により前年同月比+0.5%まで低下して中銀の物価目標(+1~3%)を下回っているが、今後は国内経済の回復による需要面からの物価上昇圧力が働いて年後半に再び上昇に転じるだろう。タイ中銀は足元の景気回復と来年のインフレリスクを考慮して、あと1回の追加利上げを実施して金融引き締めを終了すると予想する。

実質GDP成長率は2023年が+3.5%(2022年:+2.6%)、2024年が+3.7%と緩やかに上昇すると予想する。

タイ経済は2022年の成長率が前年比+2.6%(2021年:同+1.5%)と上昇したが、周辺国と比べてコロナ禍からの回復が遅れている。四半期ベースでみると、2023年1-3月期の成長率は前年同期比+2.7%(2022年10-12月期:同+1.4%)と加速して実質GDPが漸くコロナ禍前の水準に戻ったものの、輸出悪化が重石となり成長ペースが緩やかなものとなっている(図表7)。

1-3月期の景気回復の主因は、観光業回復による民間消費の拡大だった。タイでは昨年の入国規制の緩和により2023年1-3月期の外国人旅行者数が647万人(10-12月期:546万人)と増加し、サービス輸出(同+87.8%)が引き続き好調。また政府の旅行促進策「ウィー・トラベル・トゥギャザー」により国内旅行者も増えており、GDPの約2割を占める観光関連産業が順調に回復している。また観光業の回復に伴う雇用情勢の改善や高インフレの沈静化により、民間消費(同+5.4%)が堅調に拡大した。他方、財貨輸出(前年同期比▲6.4%)は世界経済の減速やハードディスクドライブの需要減退などが響いて低迷した。タイは自動車、電機などの輸出産業の集積により工業化を遂げた外需依存度の高い国であるだけに、輸出低迷を通じた設備投資の押し下げが大きく、投資(同+3.1%)は民間投資(同+2.6%)を中心に伸び悩んだ。なお、公共投資(同+4.7%)はインフラプロジェクトの継続により回復した。

タイ経済の先行きは、観光業の回復と新政府の経済対策の実施により消費が堅調に推移して緩やかな成長軌道を維持するだろう。外国人観光客数は中国からのフライト数が増加して2022年の1,120万人から2023年に少なくとも2,500万人(2019年は約4,000万人)まで回復すると予想され、サービス輸出が景気の牽引役となるだろう。また消費は金融引き締めが重石となるものの、インフレの沈静化や観光業の回復に伴う雇用・所得環境の改善、新政権が選挙公約で掲げたポピュリズム政策の実施が追い風となり堅調な伸びを維持しよう。財貨輸出は短期的には欧米向けを中心に低迷するが、中国経済の再開により年内に持ち直しに向かうだろう。しかし、投資は民間投資を中心に伸び悩むと予想する。早くても8月上旬とみられる新政権の樹立まで政治の先行き不透明感が漂い、民間企業の投資判断が遅れるほか、10月に始まる2024年度予算の執行の遅れる展開も予想される。2024年に入ると、政治の先行き不透明感が和らぎ、民間投資が持ち直していくだろう。

金融政策はタイ銀行(中央銀行)が昨年8月以来6会合連続の利上げを実施、政策金利は0.5%から2.0%まで引き上げられている(図表8)。5月の消費者物価上昇率は原油価格の緩和により前年同月比+0.5%まで低下して中銀の物価目標(+1~3%)を下回っているが、今後は国内経済の回復による需要面からの物価上昇圧力が働いて年後半に再び上昇に転じるだろう。タイ中銀は足元の景気回復と来年のインフレリスクを考慮して、あと1回の追加利上げを実施して金融引き締めを終了すると予想する。

実質GDP成長率は2023年が+3.5%(2022年:+2.6%)、2024年が+3.7%と緩やかに上昇すると予想する。

(2023年06月19日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

関連レポート

- ASEANの貿易統計(6月号)~4月の輸出は商品価格下落や季節要因で2桁減に

- タイ経済:23年1-3月期の成長率は前年同期比2.7%増~観光・消費の回復で景気持ち直し

- マレーシア経済:23年1-3月期の成長率は前年同期比+5.6%~輸出悪化で景気減速も、内需を中心に堅調を維持

- フィリピン経済:23年1-3月期の成長率は前年同期比6.4%増~輸出急減と物価高による消費の鈍化で景気減速

- インドネシア経済:23年1-3月期の成長率は前年同期比+5.03%~輸出鈍化も消費が堅調、6期連続の5%成長に

- インド経済の見通し~輸出鈍化と累積利上げの効果により景気減速も、公共投資の増加により内需主導の底堅い成長続く

03-3512-1780

経歴

- 【職歴】

2008年 日本生命保険相互会社入社

2012年 ニッセイ基礎研究所へ

2014年 アジア新興国の経済調査を担当

2018年8月より現職

斉藤 誠のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/10/07 | ベトナム経済:25年7-9月期の成長率は前年同期比8.23%増~追加関税後も高成長を維持 | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/09/22 | 東南アジア経済の見通し~輸出減速するも内需が下支え | 斉藤 誠 | Weekly エコノミスト・レター |

| 2025/09/16 | インド消費者物価(25年9月)~8月のCPI上昇率は+2.1%に上昇、GST合理化でインフレ見通しは緩和 | 斉藤 誠 | 経済・金融フラッシュ |

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【東南アジア経済の見通し~輸出低迷により景気減速も、インフレ沈静化で内需主導の底堅い成長へ】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

東南アジア経済の見通し~輸出低迷により景気減速も、インフレ沈静化で内需主導の底堅い成長へのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!