- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- キャップレートは一段と低下。利回りの地域格差も縮小へ

2023年06月05日

文字サイズ

- 小

- 中

- 大

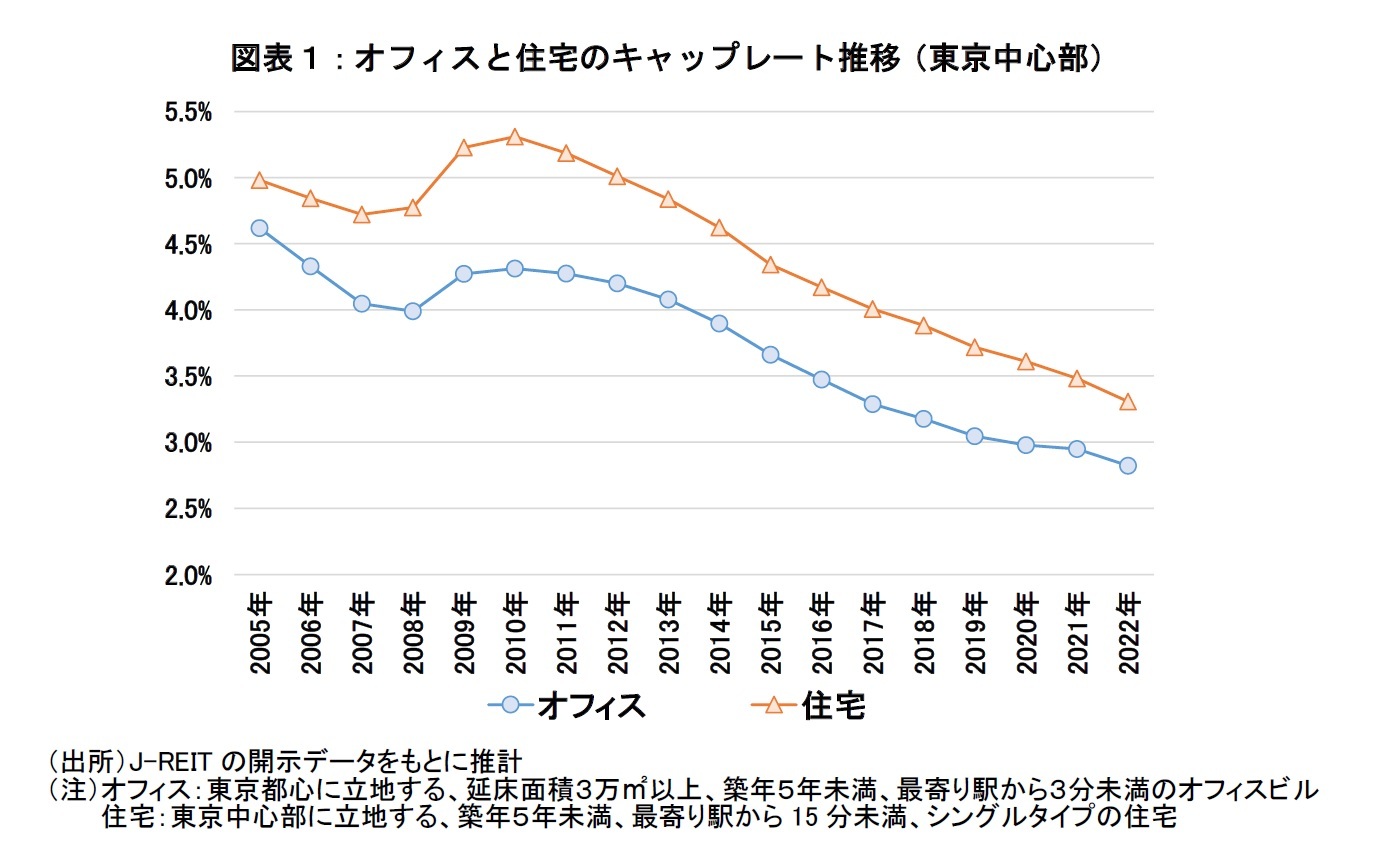

大規模金融緩和を背景に国内外の投資マネーが不動産市場に流入するなか、不動産利回りが一段と低下している。J-REITの開示データをもとに、東京中心部に所在する大規模オフィスビルの還元利回り(以下、キャップレート)を推計すると、2022年は2.8%となり前年比▲0.1%低下した(図表1)。同様に、東京中心部に所在する住宅のキャップレートも大きく低下しており、2022年は3.3%(前年比▲0.2%)となった。

2007年~2008年の「不動産ファンドバブル」と呼ばれたボトム水準と比較した場合、住宅の低下幅(▲1.4%:4.7%⇒3.3%)がオフィスの低下幅(▲1.2%:4.0%⇒2.8%)を上回っており、コロナ禍における住宅需要の高まりを背景に、住宅への高い投資意欲を確認することができる。

2007年~2008年の「不動産ファンドバブル」と呼ばれたボトム水準と比較した場合、住宅の低下幅(▲1.4%:4.7%⇒3.3%)がオフィスの低下幅(▲1.2%:4.0%⇒2.8%)を上回っており、コロナ禍における住宅需要の高まりを背景に、住宅への高い投資意欲を確認することができる。

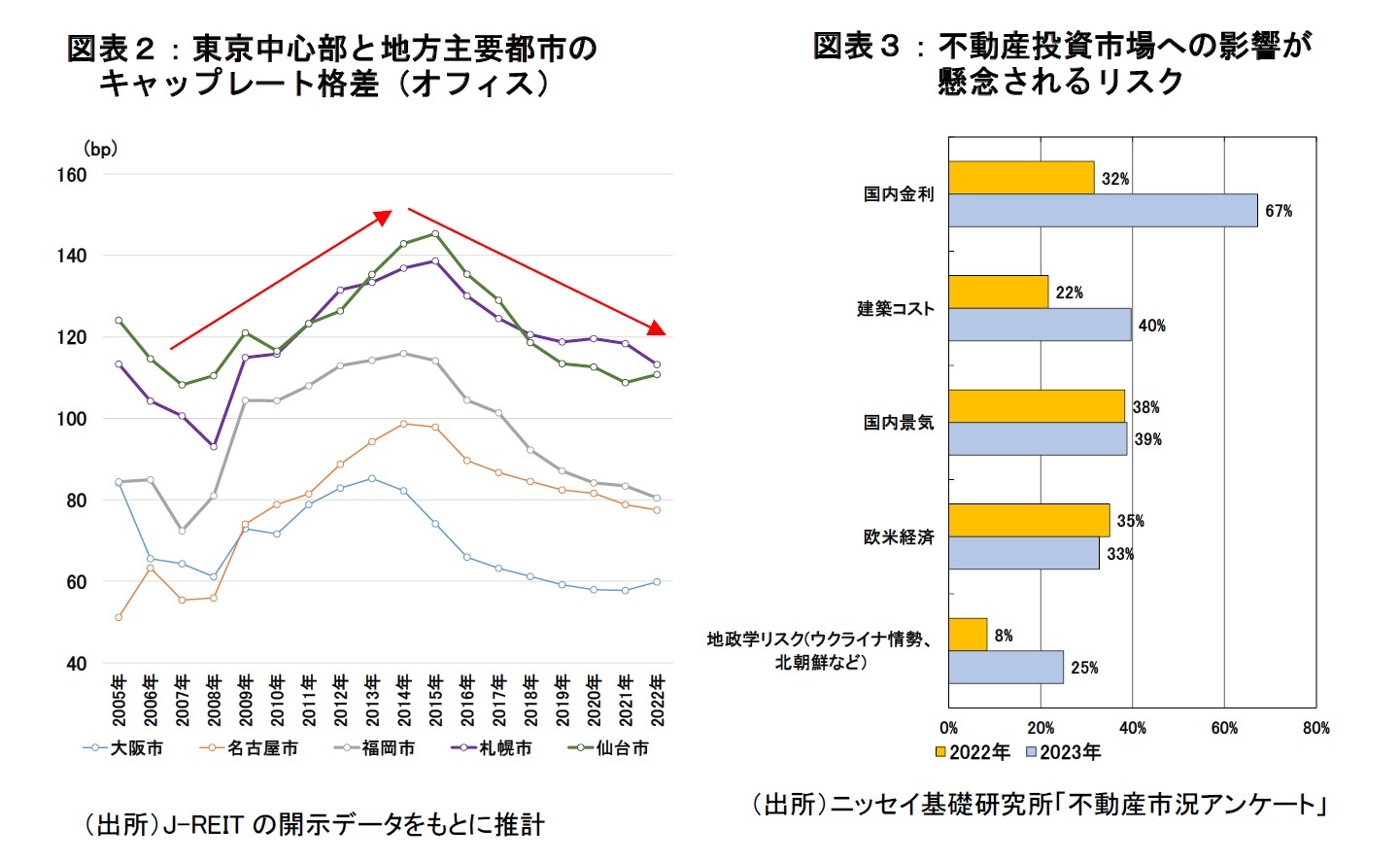

このように、キャップレートの低下が進むなか、利回りの地域格差についても縮小傾向にある。弊社の推計によれば、オフィスビルにおける東京都心部と地方主要都市のキャップレート格差は、アベノミクスが始まった2013年と比較して、大阪市では25bp、福岡市では34bp縮小し、他の地方都市でも20~30bp程度縮小した(図表2)。国土交通省「令和2年度 海外投資家アンケート調査」によれば、「日本における不動産投資先として検討可能なエリア」について、「その他の大都市(札幌・仙台・広島・福岡)」との回答は28%(2013年)から80%(2020年)と大きく増加している。海外投資家を中心に投資対象エリアが拡大し、地方主要都市にも多くの投資資金が流入していると推察される。

ところで、今年1月に弊社が実施した「不動産市況アンケート」において、「東京の不動産価格のピーク時期」について質問したところ、「2023年」(43%)との回答が最も多く、次いで「2022年あるいは現時点(既に価格はピーク)」(39%)との回答が多かった。不動産価格は2023年までにピークアウトするとの回答が大多数を占める結果となった。

また、上記のアンケートにおいて、「不動産投資市場への影響が懸念されるリスク」について質問したところ、「国内金利」が67%と前年の32%から約2倍に増加した(図表3)。日銀は、2022年12月に「イールドカーブコントロール」の許容幅を±0.25%から±0.50%へ拡大し、10年国債利回りの上昇を容認した。CBREが不動産投資家を対象に行った調査によれば、日銀による利上げは2023年中に行われるとの回答が56%を占め、不動産投資市場では金利上昇への警戒感が高まっているようだ。

一般に、キャップレートの変動を考える際、リスクフリーレート、リスクプレミアム 、NOI等の成長率の3要素に分解することができる。この考えに倣えば、現在の金融緩和政策が見直されてリスクフリーレートが上昇した場合、キャップレートは上昇に転じると考えられる。また、キャップレートの地域格差についても、リーマンショック後のキャップレート上昇局面において拡大したことを鑑みると(図表2)、今後は縮小から拡大に転じる可能性がある。

不動産証券化協会「機関投資家の不動産投資に関するアンケート調査(2022年公表)」によれば、不動産投資を行っている企業年金は69%に達し、不動産投資の比重が年々高まっている。不動産投資市場が転換期に差し掛かるなか、市場動向の変化に即した投資不動産の選別がこれまで以上に求められると思われる。

ところで、今年1月に弊社が実施した「不動産市況アンケート」において、「東京の不動産価格のピーク時期」について質問したところ、「2023年」(43%)との回答が最も多く、次いで「2022年あるいは現時点(既に価格はピーク)」(39%)との回答が多かった。不動産価格は2023年までにピークアウトするとの回答が大多数を占める結果となった。

また、上記のアンケートにおいて、「不動産投資市場への影響が懸念されるリスク」について質問したところ、「国内金利」が67%と前年の32%から約2倍に増加した(図表3)。日銀は、2022年12月に「イールドカーブコントロール」の許容幅を±0.25%から±0.50%へ拡大し、10年国債利回りの上昇を容認した。CBREが不動産投資家を対象に行った調査によれば、日銀による利上げは2023年中に行われるとの回答が56%を占め、不動産投資市場では金利上昇への警戒感が高まっているようだ。

一般に、キャップレートの変動を考える際、リスクフリーレート、リスクプレミアム 、NOI等の成長率の3要素に分解することができる。この考えに倣えば、現在の金融緩和政策が見直されてリスクフリーレートが上昇した場合、キャップレートは上昇に転じると考えられる。また、キャップレートの地域格差についても、リーマンショック後のキャップレート上昇局面において拡大したことを鑑みると(図表2)、今後は縮小から拡大に転じる可能性がある。

不動産証券化協会「機関投資家の不動産投資に関するアンケート調査(2022年公表)」によれば、不動産投資を行っている企業年金は69%に達し、不動産投資の比重が年々高まっている。不動産投資市場が転換期に差し掛かるなか、市場動向の変化に即した投資不動産の選別がこれまで以上に求められると思われる。

(2023年06月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

関連レポート

- 現在の景況感は良好だが、先行きに関して悲観的な見方が強まる~価格のピークは今年が最多。期待はホテル。リスク要因として、国内金利、建築コスト、地政学リスクへの関心が高まる~第19回不動産市況アンケート結果

- 物流市場は空室率が大きく上昇。J-REIT市場は調整が続く-不動産クォータリー・レビュー2023年第1四半期

- 「不動産取引サイクル」でみる不動産投資市場の動向

- わが国の不動産投資市場規模(2022年)~「収益不動産」の資産規模は約275.5兆円(前回比+3.2兆円)。前回調査から「オフィス」・「賃貸住宅」・「物流施設」が拡大する一方、「商業施設」・「ホテル」は縮小

- 大学の不動産戦略(2)~資産運用と不動産投資の現状について~

03-3512-1861

経歴

- 【職歴】

2007年 住信基礎研究所(現 三井住友トラスト基礎研究所)

2018年 ニッセイ基礎研究所

2025年7月より現職

【加入団体等】

一般社団法人不動産証券化協会資格教育小委員会分科会委員(2020年度~)

吉田 資のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | 「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ | 吉田 資 | 不動産投資レポート |

| 2025/09/29 | 「東京都心部Aクラスビル市場」の現況と見通し(2025年9月時点) | 吉田 資 | 不動産投資レポート |

| 2025/09/24 | 地方に芽吹く起業の「ホットスポット」~東京圏一極集中は是正されるか | 吉田 資 | 研究員の眼 |

| 2025/09/03 | 外国人が支える人口動態~多言語対応等の居住支援が喫緊の課題 | 吉田 資 | ニッセイ年金ストラテジー |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【キャップレートは一段と低下。利回りの地域格差も縮小へ】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

キャップレートは一段と低下。利回りの地域格差も縮小へのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!