- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 「不動産取引サイクル」でみる不動産投資市場の動向

2022年06月03日

文字サイズ

- 小

- 中

- 大

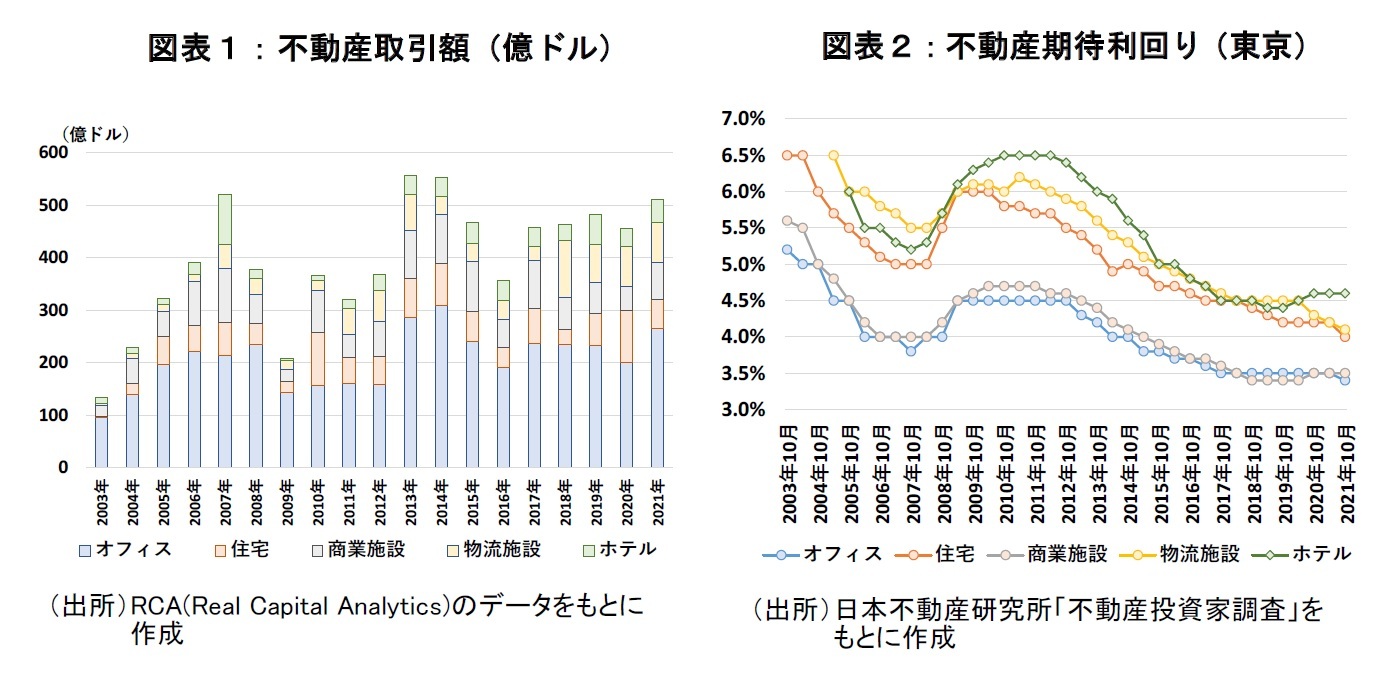

RCA(Real Capital Analytics)のデータによると、日本国内における2021年の大型不動産1の取引額は約510億ドル(約5.6兆円)となり、前年比+12%増加した(図表1)。セクター別にみると、オフィス(約260億ドル・前年比+32%)、物流施設(約80億ドル・同比+2%)、商業施設(約70億ドル・同比+50%)、ホテル(約40億ドル・同比+21%)が増加した。住宅(約60億ドル・同比▲43%)は、過去最高水準であった前年から大きく減少したものの、過去平均(2003 年~2020 年で約50億ドル)を上回る水準を確保している。

また、日本不動産研究所の「不動産投資家調査」(2021年10月)によれば、投資家が不動産に期待する利回りは、オフィス(3.4%・前期比▲0.1%)、住宅(4.0%・同比▲0.2%)、物流施設(4.1%・同比▲0.1%)は前期から低下し、商業施設(3.5%)とホテル(4.6%)は横ばいであった(図表2)。コロナ禍においても、取引額が高水準で推移するなか、不動産利回りは横ばいか低下基調にあり、不動産投資市場は活況を呈していると言える。

また、日本不動産研究所の「不動産投資家調査」(2021年10月)によれば、投資家が不動産に期待する利回りは、オフィス(3.4%・前期比▲0.1%)、住宅(4.0%・同比▲0.2%)、物流施設(4.1%・同比▲0.1%)は前期から低下し、商業施設(3.5%)とホテル(4.6%)は横ばいであった(図表2)。コロナ禍においても、取引額が高水準で推移するなか、不動産利回りは横ばいか低下基調にあり、不動産投資市場は活況を呈していると言える。

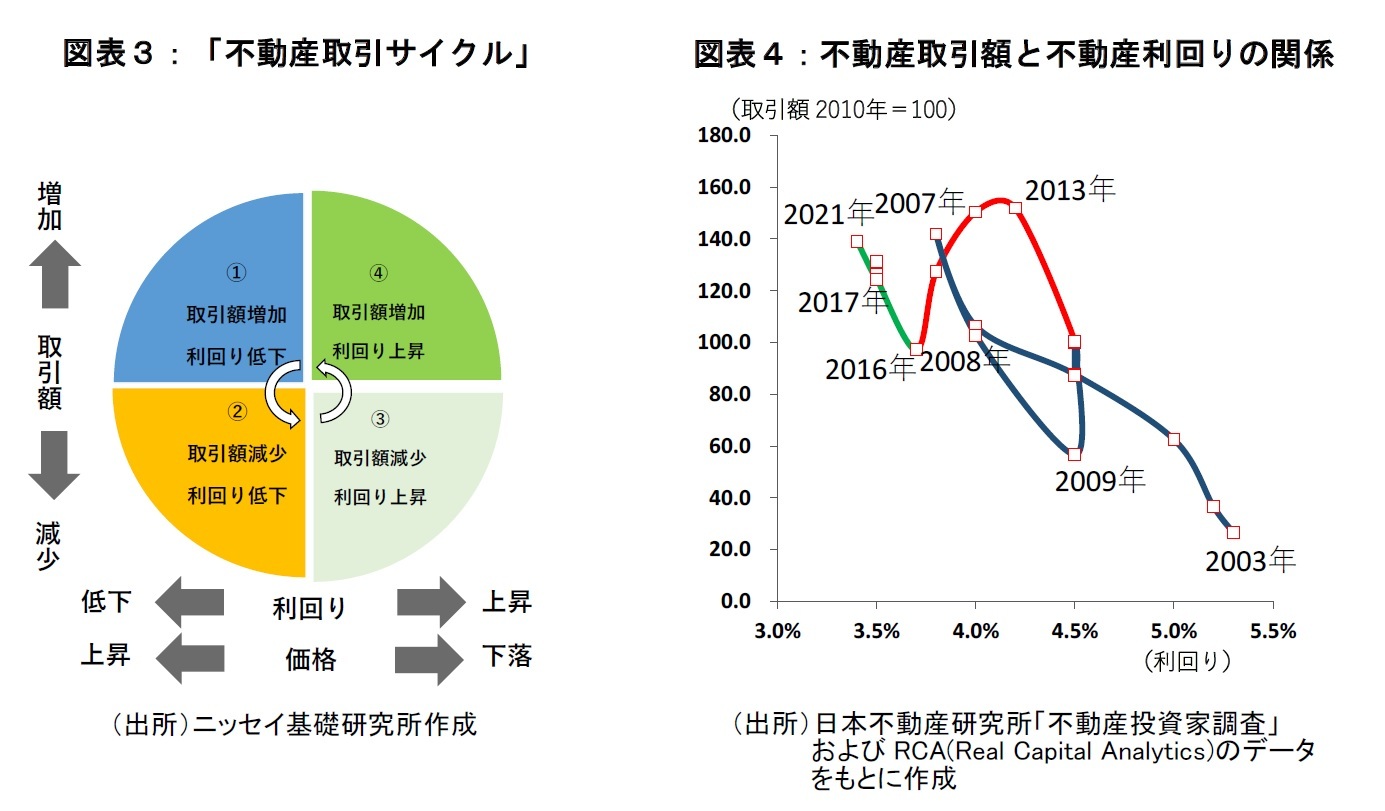

図表3は、縦軸に取引額、横軸に利回りをプロットした循環図(「不動産取引サイクル」)を表わしている。通常、「不動産取引サイクル」は、(1)取引額増加・利回り低下(価格上昇)→(2)取引額減少・利回り低下→(3)取引額減少・利回り上昇(価格下落)→(4)取引額増加・利回り上昇、と逆時計周りのサイクルで動くと考えられる。

これまでの不動産取引額と不動産利回り2の関係を確認すると、2003年から2007年にかけて「取引額増加・利回り低下」が続いた後、2008年のリーマン・ショックを契機に「取引額減少・利回り上昇」に転じた。2013年に取引額が大幅に増加すると、次のサイクルとなり、「取引額増加・利回り低下」から「取引額減少・利回り低下」へと移行した。その後、いずれは「取引額減少・利回り上昇」に転じるかと思われたが、2017年から再び「取引額増加・利回り低下」へ移行し、新たなサイクルに突入している。

このように、金融政策の変更(2013年4月「量的・質的金融緩和」、2016年9月「長短金利操作付き量的・質的金融緩和」等)によって、「不動産取引サイクル」が新たなサイクルを形成した。不動産投資市場が金融政策の影響を大きく受けてきたことが確認できる。

弊社が国内の不動産実務家等に実施した「不動産市況アンケート」(2022年1月)によれば、不動産投資市場の6ヵ月後の景況見通しは、好転との回答が悪化との回答を上回り、楽観的な見方が強かった。また、CBREの「投資家意識調査」(2021年12月実施)によれば、日本を投資対象とする海外投資家のうち、2022年の取得額が「昨年より増加する」と回答した割合は74%に達している。国内、海外投資家ともに、日本の不動産に対する投資意欲は引き続き強い。

ただし、不動産利回りは過去最低水準まで低下し、価格も高値圏にある。CBREの調査によれば、「2022年の不動産投資において懸念されるリスク要因」として、「取得競争の激化で価格が想定以上に高くなること」との回答が最も多く、7割を占めた。更なる価格高騰により、物件の取得が困難になることを懸念する投資家は多い。

2021年の取引額は、過去のサイクルのピーク水準(2007年および2013年)に迫っている。また、日銀の黒田総裁の任期満了(2023年4月)を控えて、金融政策が変更される可能性もある。「不動産取引サイクル」は、「取引額増加・利回り低下」の局面が続いているが、「取引額減少・利回り低下」あるいは「取引額減少・利回り上昇」局面に近づきつつあり、金融政策の変更による不動産投資市場への影響について、これまで以上に注視する必要がありそうだ。

これまでの不動産取引額と不動産利回り2の関係を確認すると、2003年から2007年にかけて「取引額増加・利回り低下」が続いた後、2008年のリーマン・ショックを契機に「取引額減少・利回り上昇」に転じた。2013年に取引額が大幅に増加すると、次のサイクルとなり、「取引額増加・利回り低下」から「取引額減少・利回り低下」へと移行した。その後、いずれは「取引額減少・利回り上昇」に転じるかと思われたが、2017年から再び「取引額増加・利回り低下」へ移行し、新たなサイクルに突入している。

このように、金融政策の変更(2013年4月「量的・質的金融緩和」、2016年9月「長短金利操作付き量的・質的金融緩和」等)によって、「不動産取引サイクル」が新たなサイクルを形成した。不動産投資市場が金融政策の影響を大きく受けてきたことが確認できる。

弊社が国内の不動産実務家等に実施した「不動産市況アンケート」(2022年1月)によれば、不動産投資市場の6ヵ月後の景況見通しは、好転との回答が悪化との回答を上回り、楽観的な見方が強かった。また、CBREの「投資家意識調査」(2021年12月実施)によれば、日本を投資対象とする海外投資家のうち、2022年の取得額が「昨年より増加する」と回答した割合は74%に達している。国内、海外投資家ともに、日本の不動産に対する投資意欲は引き続き強い。

ただし、不動産利回りは過去最低水準まで低下し、価格も高値圏にある。CBREの調査によれば、「2022年の不動産投資において懸念されるリスク要因」として、「取得競争の激化で価格が想定以上に高くなること」との回答が最も多く、7割を占めた。更なる価格高騰により、物件の取得が困難になることを懸念する投資家は多い。

2021年の取引額は、過去のサイクルのピーク水準(2007年および2013年)に迫っている。また、日銀の黒田総裁の任期満了(2023年4月)を控えて、金融政策が変更される可能性もある。「不動産取引サイクル」は、「取引額増加・利回り低下」の局面が続いているが、「取引額減少・利回り低下」あるいは「取引額減少・利回り上昇」局面に近づきつつあり、金融政策の変更による不動産投資市場への影響について、これまで以上に注視する必要がありそうだ。

1 取引金額 $10 million以上。対象は、オフィス、住宅、商業施設、物流施設、ホテル。

2 日本不動産研究所「不動産投資家調査」の「東京Aクラスオフィスビルの期待利回り」(各年10月時点)

(2022年06月03日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1861

経歴

- 【職歴】

2007年 住信基礎研究所(現 三井住友トラスト基礎研究所)

2018年 ニッセイ基礎研究所

2025年7月より現職

【加入団体等】

一般社団法人不動産証券化協会資格教育小委員会分科会委員(2020年度~)

吉田 資のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | 「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ | 吉田 資 | 不動産投資レポート |

| 2025/09/29 | 「東京都心部Aクラスビル市場」の現況と見通し(2025年9月時点) | 吉田 資 | 不動産投資レポート |

| 2025/09/24 | 地方に芽吹く起業の「ホットスポット」~東京圏一極集中は是正されるか | 吉田 資 | 研究員の眼 |

| 2025/09/03 | 外国人が支える人口動態~多言語対応等の居住支援が喫緊の課題 | 吉田 資 | ニッセイ年金ストラテジー |

新着記事

-

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【「不動産取引サイクル」でみる不動産投資市場の動向】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

「不動産取引サイクル」でみる不動産投資市場の動向のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!