- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 機関投資家は不動産投資を減速か、高まる超富裕層の存在感~外国資本の不動産投資動向 2023年4月

コラム

2023年04月14日

文字サイズ

- 小

- 中

- 大

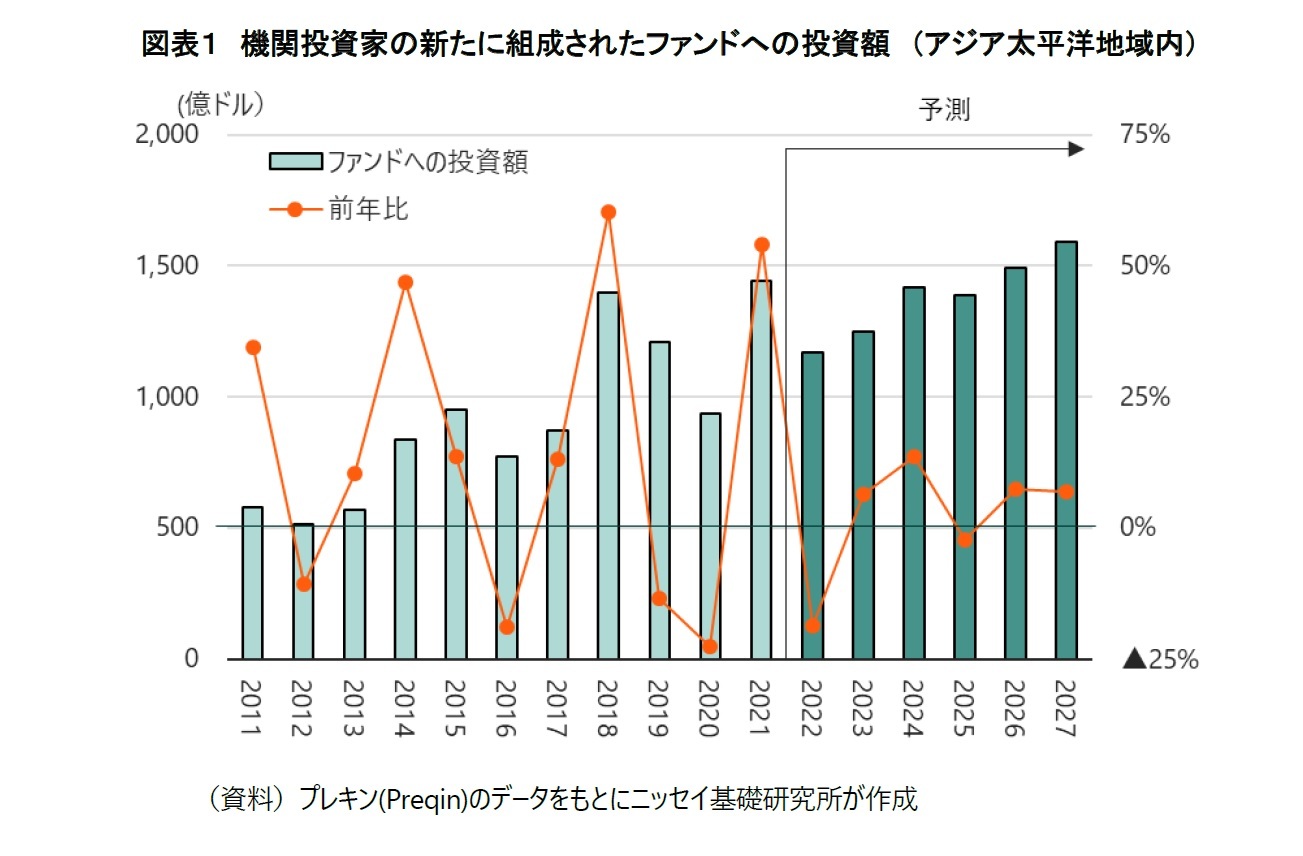

機関投資家のオルタナティブ投資額は減少する見込み

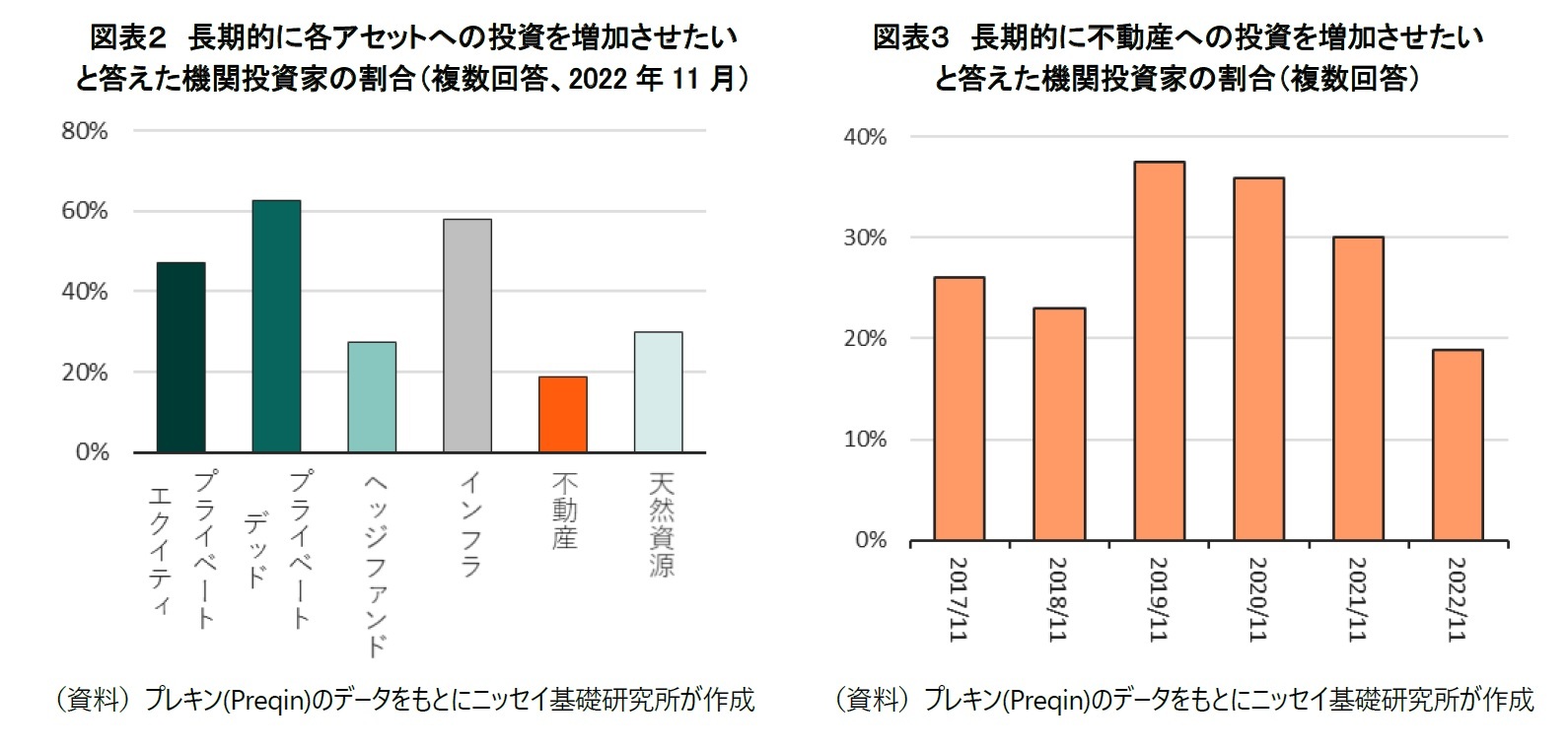

今後の投資について、2022年11月に、オルタナティブ投資のアセット別に長期的に投資額を増加させたいと回答した機関投資家の割合が多かったのは、プライベートデッドが63%(2019年11月の41%から22%増加)、インフラが58%(同43%から+15%増加)であった(図表2)。

しかし、2022年11月の不動産については投資増加の回答割合が19%(同38%から▲19%減少)に低下した(図表2、3)。機関投資家は各資産に対する長期的な戦略的資産配分を事前に設定し、ある資産への投資配分が事前の計画を超えると、その資産への投資をひかえるのが通常である。商用不動産については、多くの市場で明確な価格下落が発生していないなか、2022年は上場株式や債券価格が下落した。相対的に不動産への投資割合が増加したために、不動産への投資額が戦略的投資配分相当に近づき、新たに不動産へ投資する余力がない機関投資家が増加していると見られる。なお、2023年上半期の調査によると、機関投資家の不動産に対する戦略的資産配分は、平均10.7%となっている。

しかし、2022年11月の不動産については投資増加の回答割合が19%(同38%から▲19%減少)に低下した(図表2、3)。機関投資家は各資産に対する長期的な戦略的資産配分を事前に設定し、ある資産への投資配分が事前の計画を超えると、その資産への投資をひかえるのが通常である。商用不動産については、多くの市場で明確な価格下落が発生していないなか、2022年は上場株式や債券価格が下落した。相対的に不動産への投資割合が増加したために、不動産への投資額が戦略的投資配分相当に近づき、新たに不動産へ投資する余力がない機関投資家が増加していると見られる。なお、2023年上半期の調査によると、機関投資家の不動産に対する戦略的資産配分は、平均10.7%となっている。

1 ここではオルタナティブ投資のうち、プライベートエクイティ、プライベートデッド、ヘッジファンド、インフラ、不動産へ投資するファンドを指す。

超富裕層が新たな購入者層として期待される

不動産は、2008年の世界金融危機のように、高い価格水準で売り出したが買い手がつかず、売り主が資金繰りに困り投げ売りをはじめると、市場が崩壊して不動産価格が下落する。最近の国内取引では、売り出される不動産が少ないために取得競争による価格上昇が著しく、期待利回りの急速な低下から利益を見込めずに、物件取得入札に打ち勝つ高い水準の金額を提示できない投資家が多いようだ。

しかし、現在は、物価上昇への対策として米国連銀が政策金利を急速に引き上げており、その影響で長期金利も上昇し、金利上昇による不動産の価格下落リスクを意識せざるを得ない状況にある。一方で、不動産にはインフレに強いという期待もあるため、投資家の投資意欲が高まり、価格が上昇するかもしれないという複雑な投資環境である。こうした状況では、機関投資家などが不動産投資を控えたとしても、新たな投資家が登場すれば、不動産市場は高い価格水準を維持できるかもしれない。筆者は、こうした新たな投資家として期待できるのは、コロナ禍で資産を増加させた超富裕層ではないだろうかと考えている。

米国の調査会社のアルトラータによると、資産額が3,000万ドル(約40億円)以上の超富裕層は、2022年上半期には、全世界に約39.2万人(2021年末比▲6%、2019年末比約+9%)、保有資産は41兆8,240億ドル2(約5,480兆円)となった。国籍別では米国が約12.1万人・保有資産額13兆4,040億ドルと最も多く、次いで中国が約5.1万人・5兆6,060億ドル、ドイツが約2.0万人・2兆2,260億ドル、日本が1.7万人・1兆4,120億ドルと推定され、ほとんどが外国資本である。

同社によると、超富裕層の資産配分は3割以上が現金等の流動性資産と推定されている。現金等はインフレに弱い資産であり、インフレの進む現在の経済情勢から他の資産に配分される可能性があると考える。

2 2019年は35兆4,240億ドルとの推計値が公表されているが、推計モデルの改訂により2022年上半期の公表値とそれ以前の公表値とは連続性がない。一応2022年上半期は2019年比+18%と計算できるものの、改定後のモデルでは推計値が以前のモデルより増加しており、資産額の伸びはこれよりも少ないと推定される。

しかし、現在は、物価上昇への対策として米国連銀が政策金利を急速に引き上げており、その影響で長期金利も上昇し、金利上昇による不動産の価格下落リスクを意識せざるを得ない状況にある。一方で、不動産にはインフレに強いという期待もあるため、投資家の投資意欲が高まり、価格が上昇するかもしれないという複雑な投資環境である。こうした状況では、機関投資家などが不動産投資を控えたとしても、新たな投資家が登場すれば、不動産市場は高い価格水準を維持できるかもしれない。筆者は、こうした新たな投資家として期待できるのは、コロナ禍で資産を増加させた超富裕層ではないだろうかと考えている。

米国の調査会社のアルトラータによると、資産額が3,000万ドル(約40億円)以上の超富裕層は、2022年上半期には、全世界に約39.2万人(2021年末比▲6%、2019年末比約+9%)、保有資産は41兆8,240億ドル2(約5,480兆円)となった。国籍別では米国が約12.1万人・保有資産額13兆4,040億ドルと最も多く、次いで中国が約5.1万人・5兆6,060億ドル、ドイツが約2.0万人・2兆2,260億ドル、日本が1.7万人・1兆4,120億ドルと推定され、ほとんどが外国資本である。

同社によると、超富裕層の資産配分は3割以上が現金等の流動性資産と推定されている。現金等はインフレに弱い資産であり、インフレの進む現在の経済情勢から他の資産に配分される可能性があると考える。

2 2019年は35兆4,240億ドルとの推計値が公表されているが、推計モデルの改訂により2022年上半期の公表値とそれ以前の公表値とは連続性がない。一応2022年上半期は2019年比+18%と計算できるものの、改定後のモデルでは推計値が以前のモデルより増加しており、資産額の伸びはこれよりも少ないと推定される。

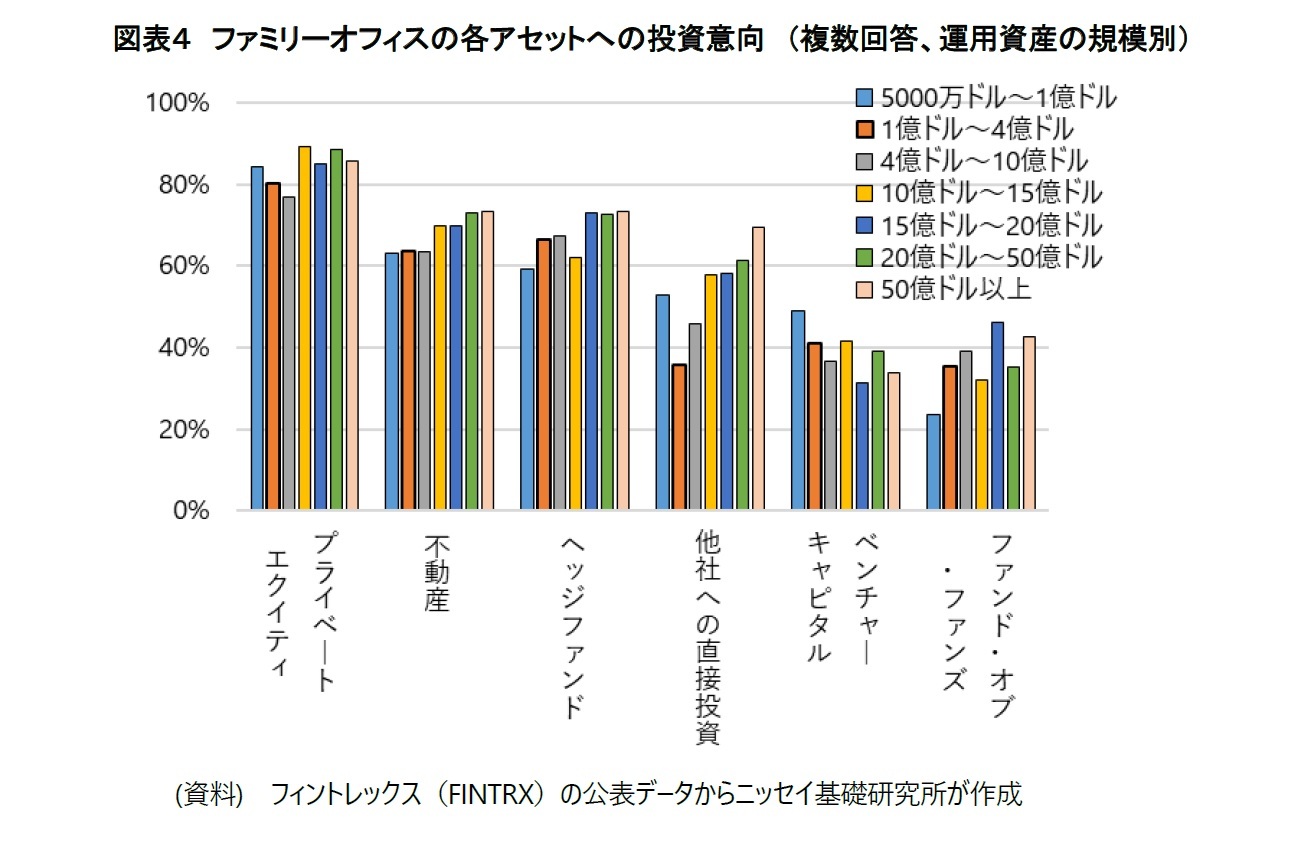

超富裕層の戦略的資産配分において不動産への投資需要は強い

ファミリーオフィスは、超富裕層一族の資産を保全し、継承することを目的とするため、ハイリスク・ハイリターンな証券系の投資戦略よりも、長期安定的な投資戦略をとる。なかでも不動産は長期に安定した利益を稼ぐ現物資産として期待されていると考える。つまり、多くの超富裕層がとる投資戦略は、これまで機関投資家が不動産に対してとってきた投資戦略と同じであると推定される。資金力や迅速な意思決定プロセスを背景に、機関投資家などよりも相対的に高い価格水準で投資を決定する場面が多くなるのではないだろうか。

ただし、例え資金が潤沢であったとしても、購入実績のない外国資本の投資家が優良な不動産の取引に直接参入できる可能性は低い。国内で不動産購入実績のある資産管理会社等が組成したファンドを経由した不動産投資を行うこととなるだろう。米国では、投資会社であるブラックストーンやKKR(コルバーグ・クラビス・ロバーツ)、投資ファンドのアポロ・グローバル・マネジメントなどが、既に超富裕層からある程度の資金を調達しているようだ。

今後は、先進国不動産市場を中心に超富裕層の資産を資金源とした外国資本による不動産の取得傾向が強まる可能性がある。特に、世界有数の規模である日本の不動産市場3は、他の先進国と比較して不動産の価格が相対的に低水準であることもあり、機関投資家を含めた外国資本の投資意欲は強い。今後は、さらに超富裕層の資本も加わり、外国資本による国内不動産への投資が拡大していくのではないだろうか。

ただし、例え資金が潤沢であったとしても、購入実績のない外国資本の投資家が優良な不動産の取引に直接参入できる可能性は低い。国内で不動産購入実績のある資産管理会社等が組成したファンドを経由した不動産投資を行うこととなるだろう。米国では、投資会社であるブラックストーンやKKR(コルバーグ・クラビス・ロバーツ)、投資ファンドのアポロ・グローバル・マネジメントなどが、既に超富裕層からある程度の資金を調達しているようだ。

今後は、先進国不動産市場を中心に超富裕層の資産を資金源とした外国資本による不動産の取得傾向が強まる可能性がある。特に、世界有数の規模である日本の不動産市場3は、他の先進国と比較して不動産の価格が相対的に低水準であることもあり、機関投資家を含めた外国資本の投資意欲は強い。今後は、さらに超富裕層の資本も加わり、外国資本による国内不動産への投資が拡大していくのではないだろうか。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年04月14日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1853

経歴

- 【職歴】

2000年 東海銀行(現三菱UFJ銀行)入行

2006年 総合不動産会社に入社

2018年5月より現職

・不動産鑑定士

・宅地建物取引士

・不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

・2022年、2023年 兵庫県都市計画審議会専門委員

渡邊 布味子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/25 | 「持ち家か、賃貸か」。法的視点から「住まい」を考える(5)~「所有権」の制限:「共有」は原則、共有者全員の同意が必要 | 渡邊 布味子 | 研究員の眼 |

| 2025/09/18 | 不動産投資市場動向(2025年上期)~日本市場の取引額は高水準を維持。グローバル市場は回復基調を辿るも依然低調 | 渡邊 布味子 | 不動産投資レポート |

| 2025/08/25 | 「持ち家か、賃貸か」。法的視点から「住まい」を考える(4)~「所有権」の制限:「公法上の制限」は公共の福祉のため~ | 渡邊 布味子 | 研究員の眼 |

| 2025/08/12 | 東京オフィス市場は賃料上昇継続。宿泊需要は伸び率が鈍化-不動産クォータリー・レビュー2025年第2四半期 | 渡邊 布味子 | 不動産投資レポート |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【機関投資家は不動産投資を減速か、高まる超富裕層の存在感~外国資本の不動産投資動向 2023年4月】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

機関投資家は不動産投資を減速か、高まる超富裕層の存在感~外国資本の不動産投資動向 2023年4月のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!