- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 異次元緩和の意義について考える~黒田日銀10年の振り返り

2023年03月29日

文字サイズ

- 小

- 中

- 大

5)雇用の増加は人口動態・社会構造の変化による寄与も大

次に、異次元緩和の功績として挙げられることが多い雇用情勢の改善について見てみる。

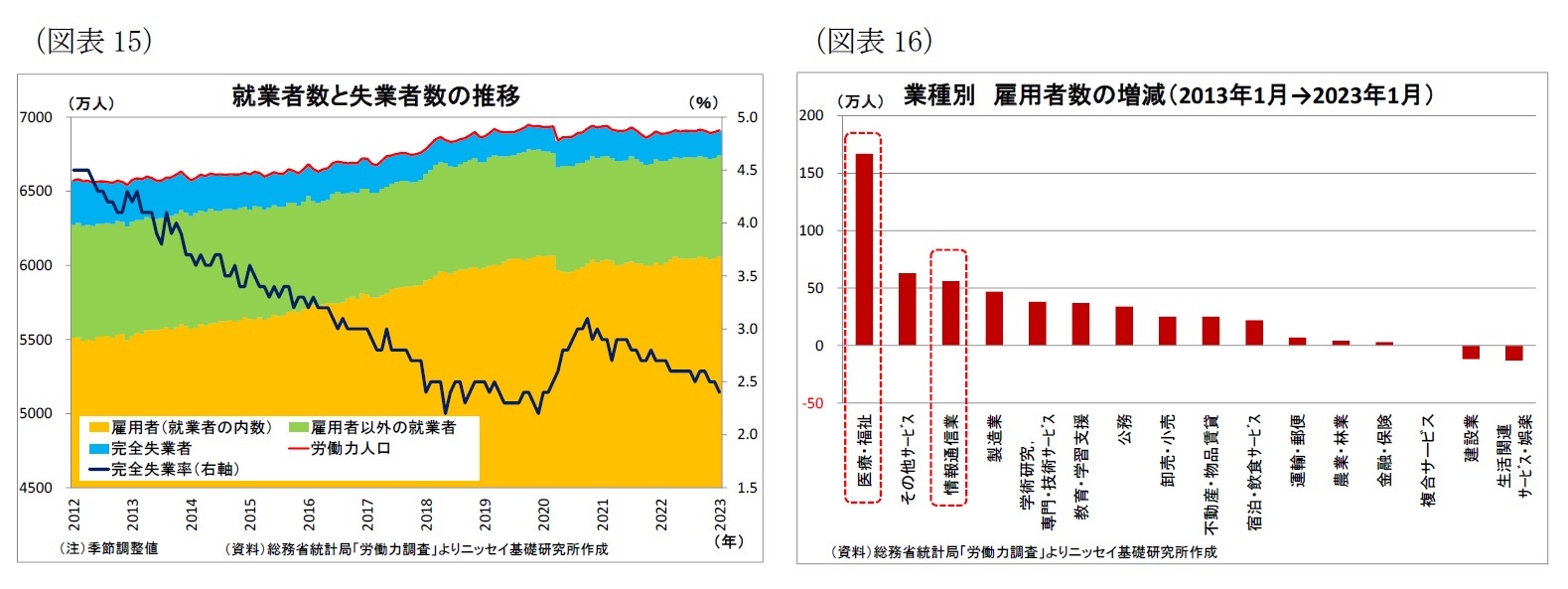

確かに異次元緩和後に雇用者数が500万人余りも増加する一方、失業者が100万人余り減少したため、失業率は、コロナ過での一時的な上昇はあったものの、低下基調を辿ってきた(図表15)。異次元緩和後の雇用情勢の改善は鮮明と言える。黒田日銀が主張するように、異次元緩和による景気回復や企業収益の改善が雇用の増加に繋がった面もあるだろう。しかし、既述の通り、景気回復・収益改善は海外要因の影響も大きかったはずだ。

さらに、見逃せないのが、雇用の改善には金融緩和と殆ど無関係な人口動態の変化や社会構造の変化が大きく影響していたとみられる点だ。

異次元緩和前後(2013年1月→23年1月)の雇用者数の増減について業種別に見てみると、医療・福祉業界の雇用者数増加が167万人と際立って大きく、全体の雇用者数増(521万人)の1/3を占める(図表16)。そしてこの背景には、介護をはじめとする高齢化に伴う医療・福祉領域での労働需要の増加がある。また、情報通信業界の雇用者数増加も56万人と全体の1割強を占めているが、こちらは社会の情報化に伴ってIT人材の需要が大きく増加したためと考えられる。

次に、異次元緩和の功績として挙げられることが多い雇用情勢の改善について見てみる。

確かに異次元緩和後に雇用者数が500万人余りも増加する一方、失業者が100万人余り減少したため、失業率は、コロナ過での一時的な上昇はあったものの、低下基調を辿ってきた(図表15)。異次元緩和後の雇用情勢の改善は鮮明と言える。黒田日銀が主張するように、異次元緩和による景気回復や企業収益の改善が雇用の増加に繋がった面もあるだろう。しかし、既述の通り、景気回復・収益改善は海外要因の影響も大きかったはずだ。

さらに、見逃せないのが、雇用の改善には金融緩和と殆ど無関係な人口動態の変化や社会構造の変化が大きく影響していたとみられる点だ。

異次元緩和前後(2013年1月→23年1月)の雇用者数の増減について業種別に見てみると、医療・福祉業界の雇用者数増加が167万人と際立って大きく、全体の雇用者数増(521万人)の1/3を占める(図表16)。そしてこの背景には、介護をはじめとする高齢化に伴う医療・福祉領域での労働需要の増加がある。また、情報通信業界の雇用者数増加も56万人と全体の1割強を占めているが、こちらは社会の情報化に伴ってIT人材の需要が大きく増加したためと考えられる。

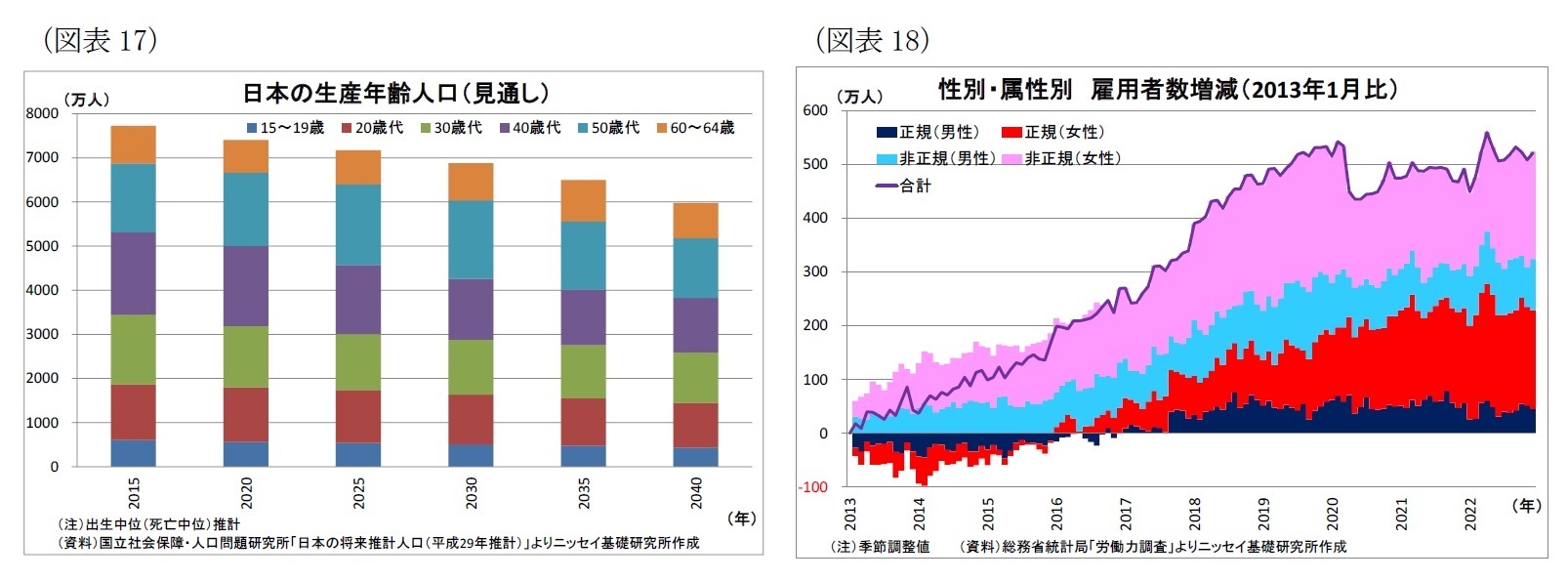

さらに、人口動態の変化が企業の採用意欲を高めた面もあったと推測される。少子化の影響で若手従業員の採用が難しくなり、今後も若手・中核年齢層の人口が確実に先細りし、採用難が強まっていくことが強く懸念されるようになったことで(図表17)、人材を今のうちに確保しておく観点で採用意欲が高まった可能性がある。

また、異次元緩和後の雇用者の伸びの大半は男性正規労働者以外の属性である点も注目される。長時間労働に対する社会の目が厳しくなって労働環境の改善が進んだことや、政府の政策的なサポート(高齢者雇用の促進、女性の活躍推進など)もあって女性や高齢者の労働参加が進み、企業の人材需要を賄う形になった(図表18)。ただし、特に非正規労働者の労働時間は短めであるため、必要な労働量を満たすためには人数が多く必要になり、雇用者数の増加を増幅させたと考えられる。

また、異次元緩和後の雇用者の伸びの大半は男性正規労働者以外の属性である点も注目される。長時間労働に対する社会の目が厳しくなって労働環境の改善が進んだことや、政府の政策的なサポート(高齢者雇用の促進、女性の活躍推進など)もあって女性や高齢者の労働参加が進み、企業の人材需要を賄う形になった(図表18)。ただし、特に非正規労働者の労働時間は短めであるため、必要な労働量を満たすためには人数が多く必要になり、雇用者数の増加を増幅させたと考えられる。

6)賃金は伸び悩み

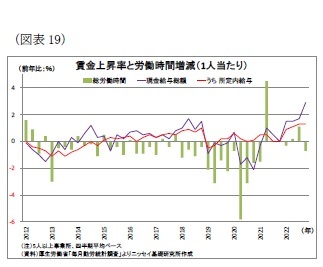

6)賃金は伸び悩みこのように、労働需要が増加して雇用者数が増加した一方で、賃金の伸びは総じて物足りない状況が続いた。1人当たりの現金給与総額の伸びは最近でこそやや拡大しているものの、異次元緩和後の平均7で見ると前年比0.4%増に留まり、さらに、振れの大きい賞与や残業代を除いた所定内給与のみで見た場合には0.2%増にすぎない(図表19)。

この間に、働き方改革や非正規比率の上昇などから1人当たりの労働時間が減少していることや異次元緩和前に小幅なマイナスであったことからすれば賃金の状況は改善していると言える。ただし、日銀が目標とする2%の物価上昇を持続的・安定的に継続するためには、最低でも2%の伸びが必要(さもないと、実質賃金の伸びがマイナスとなり、需要が減少して物価上昇が続かない)であることを踏まえれば、十分な伸びとは言えない。

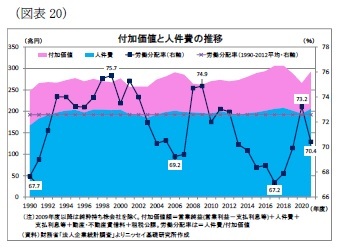

さらに、付加価値に占める人件費の割合を示す労働分配率も異次元緩和後に下振れしている。具体的には異次元緩和前の2012年度に72.8%と長期平均(72.6%)並みであったものが、2017年度にかけて67.2%まで低下。その後、コロナ禍における付加価値の低下を受けて一旦上昇したものの、直近21年度でも70.4%に留まっている。労働分配率は景気回復局面で下がりやすいという傾向は従来からみられるものの、異次元緩和後は下振れが鮮明になっている。

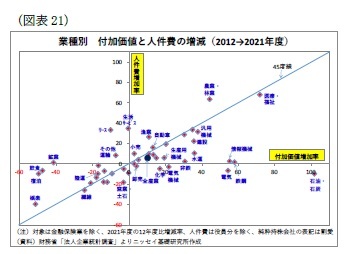

さらに、付加価値に占める人件費の割合を示す労働分配率も異次元緩和後に下振れしている。具体的には異次元緩和前の2012年度に72.8%と長期平均(72.6%)並みであったものが、2017年度にかけて67.2%まで低下。その後、コロナ禍における付加価値の低下を受けて一旦上昇したものの、直近21年度でも70.4%に留まっている。労働分配率は景気回復局面で下がりやすいという傾向は従来からみられるものの、異次元緩和後は下振れが鮮明になっている。業種別に、付加価値の増加率と人件費の増加率の関係性を見た場合(図表21)、異次元緩和前の2012年度から21年度にかけて、付加価値増加率が高かった業種の大半で人件費の増加率が付加価値の増加率を下回っていることが確認できるが、これは労働分配率の低下を意味している。特に製造業においてこの傾向が強い。

企業の期待成長率の低さが設備投資の伸び悩みを通じて、(1人当たりの)生産性改善の重荷となり、付加価値が伸び悩んだこと、さらに期待成長率の低さが賃上げを抑制したことで労働分配率が下がり、(1人当たり)賃金の伸び悩みに繋がったものと考えられる。日銀が言うように、デフレ期に醸成された「物価も賃金も上がらないもの」というノルム(社会規範)の存在が賃金上昇の抑制に働いた可能性も高い。

確かにコロナ禍は付加価値を押し下げ、賃上げにとってマイナスに働いたとみられるが、コロナ禍前の時点でも十分な賃金上昇とは言えない状況が続いていた。足元の春闘では、物価の高騰に伴う社会的な要請の強まりもあり、大企業を中心に賃金上昇に向けた前向きな動きが出てきている。このこと自体は望ましい動きだが、それが中小企業まで波及したうえで持続性を伴ったものになるかという点についてはまだ不透明だ。

7 四半期ベース。2013年4-6月期~2023年10-12月期の単純平均

8 集計にあたっては、収益の二重計上を防ぐため、純粋持ち株会社分を除いている。

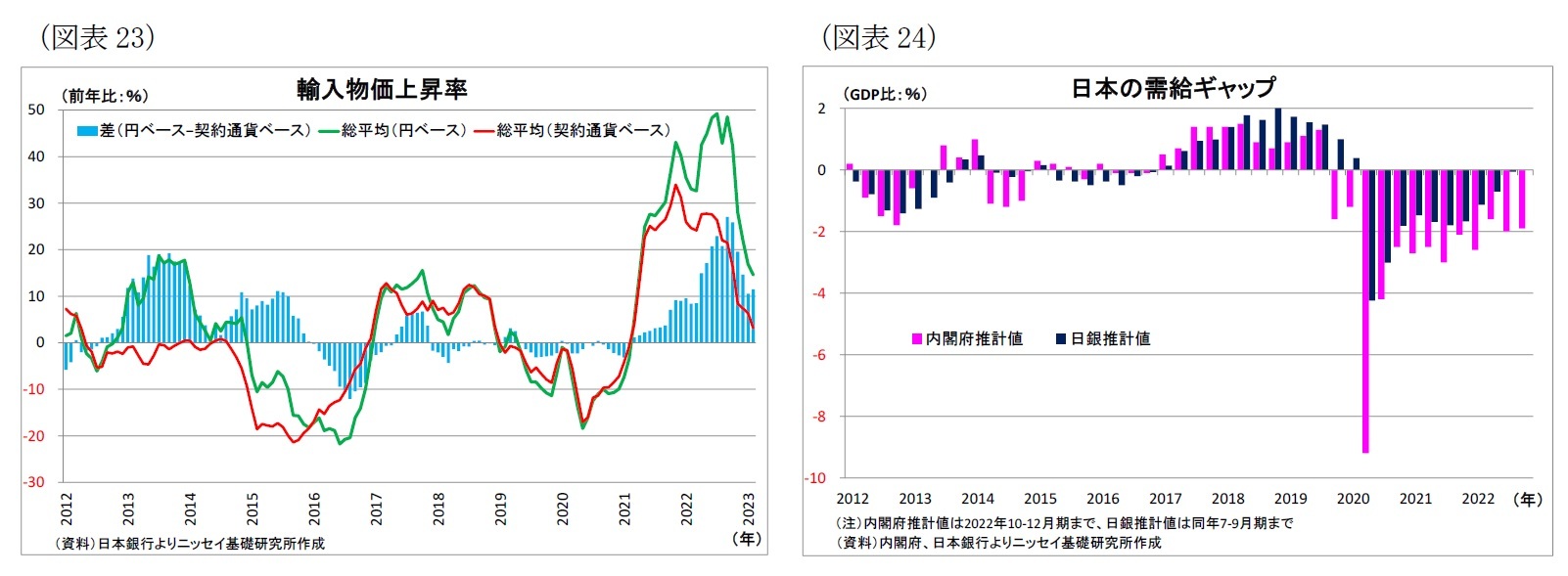

ただし、この物価上昇率加速については、世界的な資源・エネルギー価格高騰と日銀の金融緩和ならびに米国の利上げに伴う大幅な円安進行による輸入物価の上昇が発端であり(図表23)、仕入れコスト増加に耐えきれなくなった国内企業が販売価格への転嫁を進めたという側面が強い。

現に、輸入物価の影響を受けにくく、人件費の動向の影響を強く受けるサービスの物価上昇率は、最近やや上昇ぎみではあるとはいえ、未だ2%まで距離を残している。

また、国内における総供給と総需要のバランスを示す需給ギャップは一時プラス圏に浮上したものの、直近ではマイナス圏(日銀推計値はほぼゼロ)に留まっていることから、需要が牽引する形の物価上昇とは言えない(図表24)。

現に、輸入物価の影響を受けにくく、人件費の動向の影響を強く受けるサービスの物価上昇率は、最近やや上昇ぎみではあるとはいえ、未だ2%まで距離を残している。

また、国内における総供給と総需要のバランスを示す需給ギャップは一時プラス圏に浮上したものの、直近ではマイナス圏(日銀推計値はほぼゼロ)に留まっていることから、需要が牽引する形の物価上昇とは言えない(図表24)。

日銀自身も、昨年来の物価上昇については、「コストプッシュ型で目指している物価上昇と異なっている」ことから、エネルギー価格の物価押し上げ寄与が減衰することで、「2%超の上昇率は持続しない」との見通しを基本的に維持している。これまでの物価上昇は、日銀が目指している「経済が力強く成長して企業の収益が拡大し、賃上げ率が上昇することで物価が上がっていくという好循環」とは異なるメカニズムであり、望ましい形ではない。

1)債券市場の機能度低下

まず、既に喫緊の課題として挙げられるのが債券市場の機能度低下だ。

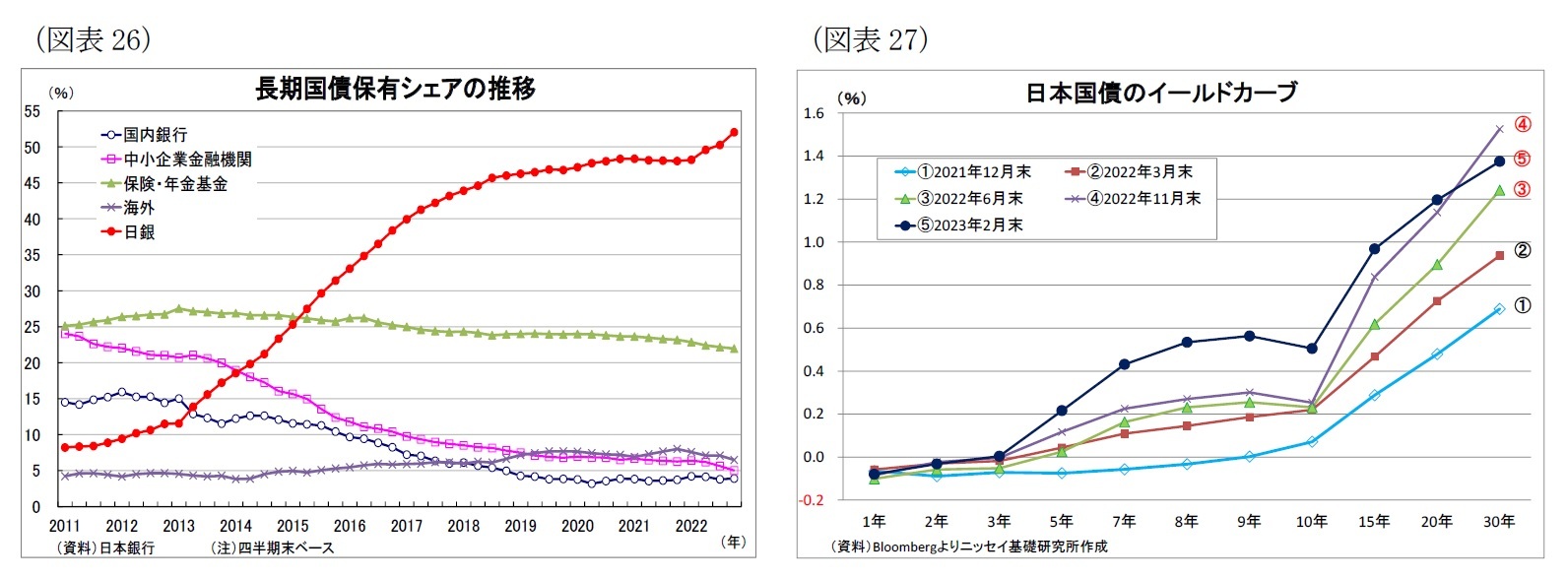

異次元緩和後に市場金利を低位に押し下げるために日銀は大量の国債を市場から吸収し続けた。このため、長期国債発行残高に占める日銀の保有割合は急速に上昇し続け、昨年末時点で52%に達している(図表26)。日銀が債券市場から国債を大量に吸い上げ続けた結果、投資家の保有する国債が減少し、債券市場の流動性が低下した。

さらに、昨年からは本来償還までの期間の長さに比例して右肩上がりとなるはずのイールドカーブ(以下、YC)が歪んでしまい、10年ゾーンが(償還までの期間がより短い)8~9年ゾーンを下回る事態が発生した(図表27)9。きっかけは、(1)急速な利上げに伴う米国債利回りの急上昇が日本の国債利回りの上昇圧力として波及したことと、(2)日本の物価上昇率が2%を超え、日銀の緩和縮小(金利上昇許容)観測が海外勢を中心に高まったことだ。

まず、既に喫緊の課題として挙げられるのが債券市場の機能度低下だ。

異次元緩和後に市場金利を低位に押し下げるために日銀は大量の国債を市場から吸収し続けた。このため、長期国債発行残高に占める日銀の保有割合は急速に上昇し続け、昨年末時点で52%に達している(図表26)。日銀が債券市場から国債を大量に吸い上げ続けた結果、投資家の保有する国債が減少し、債券市場の流動性が低下した。

さらに、昨年からは本来償還までの期間の長さに比例して右肩上がりとなるはずのイールドカーブ(以下、YC)が歪んでしまい、10年ゾーンが(償還までの期間がより短い)8~9年ゾーンを下回る事態が発生した(図表27)9。きっかけは、(1)急速な利上げに伴う米国債利回りの急上昇が日本の国債利回りの上昇圧力として波及したことと、(2)日本の物価上昇率が2%を超え、日銀の緩和縮小(金利上昇許容)観測が海外勢を中心に高まったことだ。

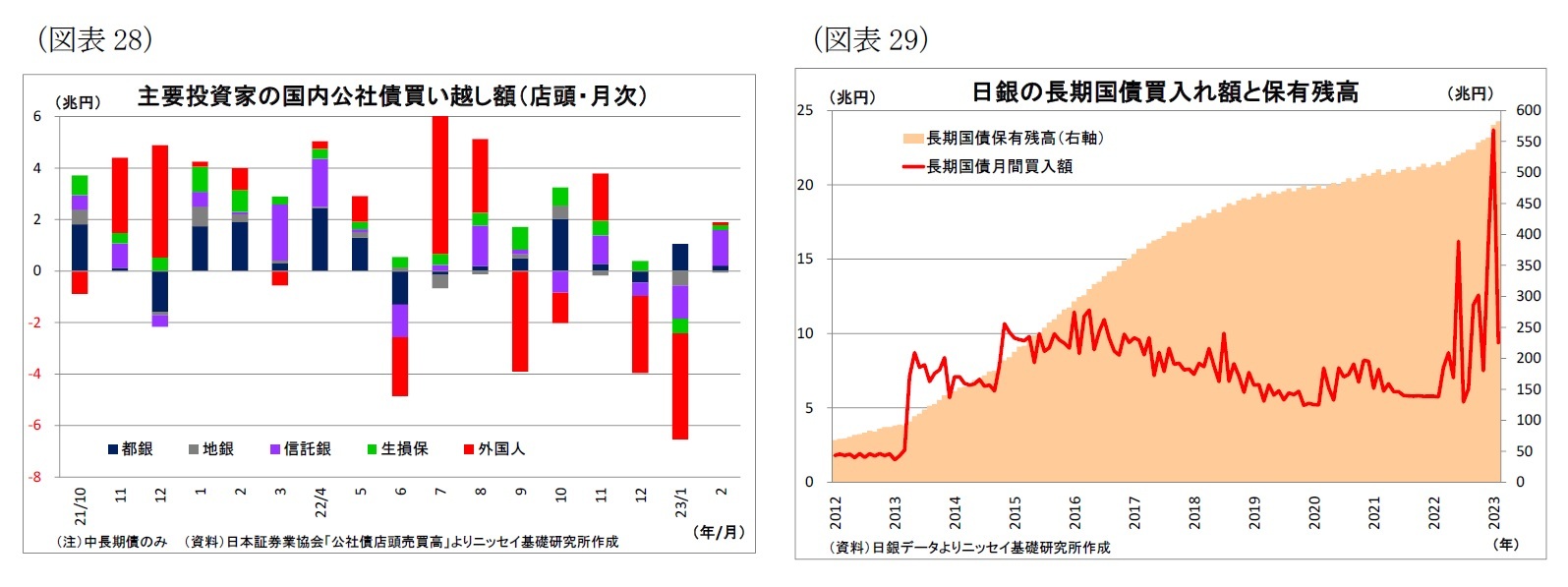

とりわけ、海外投資家が日銀の緩和縮小観測を材料(口実)にして、昨年半ば以降に大量の日本国債売りを行ったことで(図表28)、日本国債全体に金利上昇圧力が加わった。この際、日銀としては、YCCを継続している以上、緩和継続スタンスを示すためにも長期金利の許容レンジ上限(12月会合までは0.25%程度)を超える金利上昇を許容するわけにはいかない。長期金利を許容レンジ内に収めるべく、日銀が過去最大規模となる大量の国債買入れを行った結果(図表29)、市場の流動性がさらに低下するとともに、YC上で許容上限の存在する10年付近のみが無理やり抑え込まれてYCの歪みに繋がった。

そして、YCの歪みは企業の資金調達に悪影響を及ぼした。国債の利回りは企業が資金調達を行う際の土台となるものであるため、土台が歪んで指標性を失い、適正水準が不透明になったことで、社債の発行に支障が出て、発行を手控える動きが顕在化した(図表30)。

そして、YCの歪みは企業の資金調達に悪影響を及ぼした。国債の利回りは企業が資金調達を行う際の土台となるものであるため、土台が歪んで指標性を失い、適正水準が不透明になったことで、社債の発行に支障が出て、発行を手控える動きが顕在化した(図表30)。

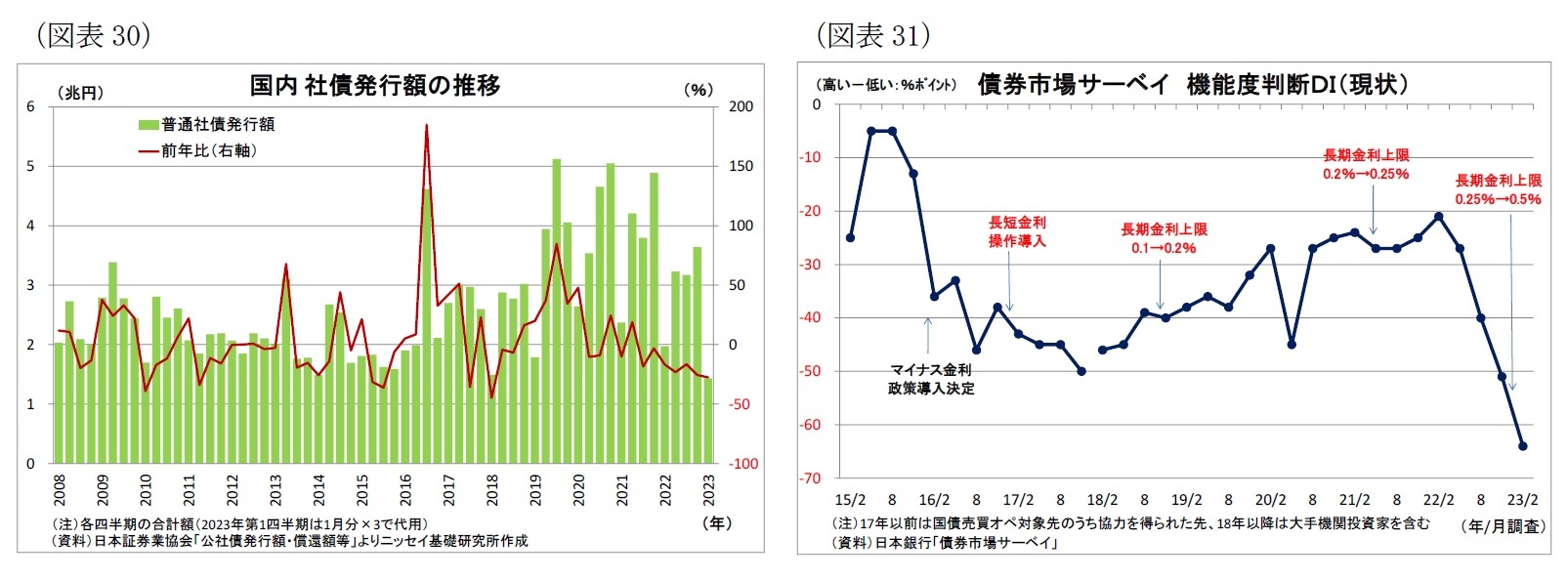

日銀は、こうした事態を解消するために、昨年12月の会合で長期金利の許容上限を0.25%程度から0.5%程度へと引き上げたが、その後もYCの歪みは続いた(図表27)。日銀が市場の圧力に屈する形で金利上昇を許容したことで、さらなる金利上昇許容観測が喚起され、YC全体にさらなる金利上昇圧力がかかってしまったためだ。このため、日銀は長期金利を0.5%程度に抑制するために多額の国債買入れを続けざるを得なくなった。また、YCの歪みが継続すること自体が日銀にさらなる緩和縮小を促すとの見方も金利上昇圧力を通じて歪みに持続性を与える形になった。

この結果、市場参加者に対するアンケート調査によれば、債券市場の機能度(取引の頻度や円滑さを示す指標)は昨年11月に続いて、今年2月にも最低を更新することとなった(図表31)。

なお、3月に入り、欧米の金融システム不安が台頭し、世界的に国債が買い戻されたことなどから、足元ではYCの歪みが改善している。ただし、金融システム不安が緩和すれば、再び歪みが生じる可能性が高く、状況の抜本的な改善には至っていないとみられる。

この結果、市場参加者に対するアンケート調査によれば、債券市場の機能度(取引の頻度や円滑さを示す指標)は昨年11月に続いて、今年2月にも最低を更新することとなった(図表31)。

なお、3月に入り、欧米の金融システム不安が台頭し、世界的に国債が買い戻されたことなどから、足元ではYCの歪みが改善している。ただし、金融システム不安が緩和すれば、再び歪みが生じる可能性が高く、状況の抜本的な改善には至っていないとみられる。

9 また、特に流動性が枯渇した10年物国債において、銘柄間で金利が大きくばらつく事態も発生した。

(2023年03月29日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【異次元緩和の意義について考える~黒田日銀10年の振り返り】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

異次元緩和の意義について考える~黒田日銀10年の振り返りのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!