- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 株式分割と経過措置適用企業-2021年度の株式分割動向

2022年10月05日

文字サイズ

- 小

- 中

- 大

1――はじめに

株式分割とは、1株をいくつかに分割し、発行済み株式数を増やすことを指す。『株式の投資単位と株式分割-株式分割による投資単位の引下げを市場は好感-』(2022年2月21日)では、東証が個人投資家にとって投資しやすい環境を整備するために望ましいと定めた株式の投資単位(5万円以上50万円未満)に値嵩株の最低投資金額を引き下げる方法の一つとして、株式分割を紹介した。

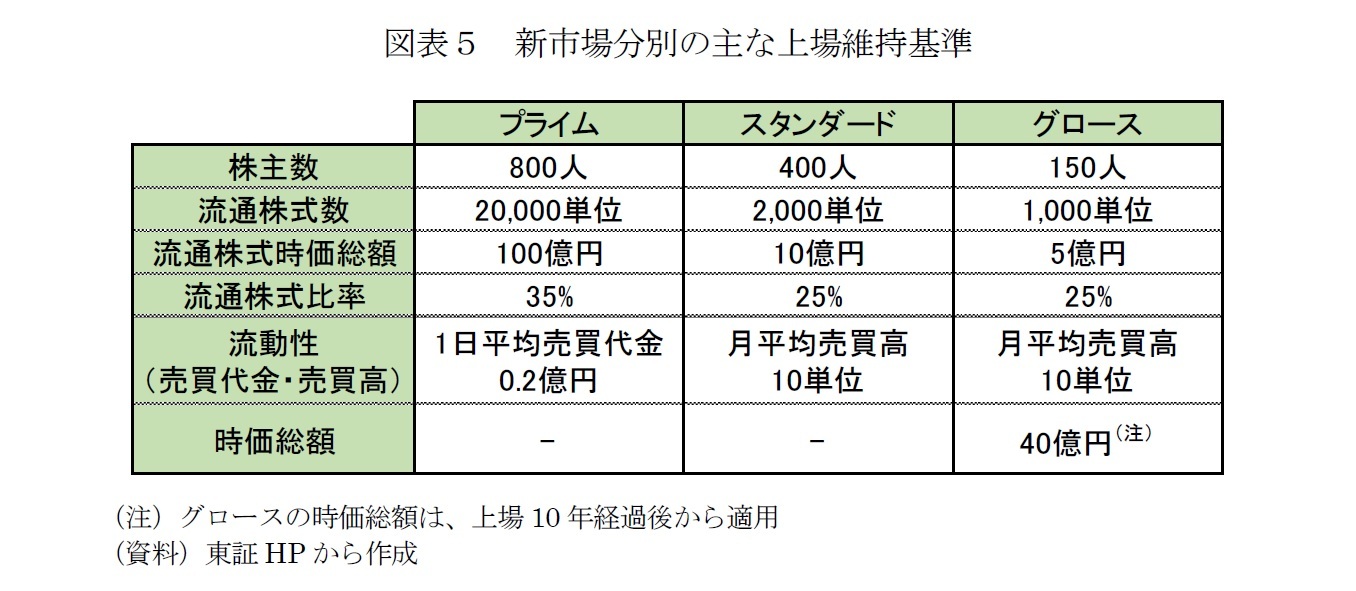

企業が株式分割を行う他の主な理由としては、個人投資家を中心とした株主数の増加、投資家層の広がりによる流動性の向上があげられる1。もし、株式分割が株主数の増加や流動性の向上等に効果があるとすれば、株式の流動性が低いため東証の新市場区分で経過措置適用企業に指定された企業にとって有効な施策となる可能性がある。

そこで、2021年度に株式分割を発表した企業について、株価と合わせて売買高や売買代金を分析してみた。特に経過措置適用企業については同様の分析を行うとともに、それらの企業が開示した『上場維持基準の適合に向けた計画に基づく進捗状況』についても確認した。

1 芹田敏夫・花枝英樹・佐々木隆文[2011]「日本企業のペイアウト政策と株式分割―機関投資家へのサーベイ調査による実証分析-」『経営財務研究』第31巻第1号、2-25

企業が株式分割を行う他の主な理由としては、個人投資家を中心とした株主数の増加、投資家層の広がりによる流動性の向上があげられる1。もし、株式分割が株主数の増加や流動性の向上等に効果があるとすれば、株式の流動性が低いため東証の新市場区分で経過措置適用企業に指定された企業にとって有効な施策となる可能性がある。

そこで、2021年度に株式分割を発表した企業について、株価と合わせて売買高や売買代金を分析してみた。特に経過措置適用企業については同様の分析を行うとともに、それらの企業が開示した『上場維持基準の適合に向けた計画に基づく進捗状況』についても確認した。

1 芹田敏夫・花枝英樹・佐々木隆文[2011]「日本企業のペイアウト政策と株式分割―機関投資家へのサーベイ調査による実証分析-」『経営財務研究』第31巻第1号、2-25

2――2021年度株式分割を発表した企業のデータ

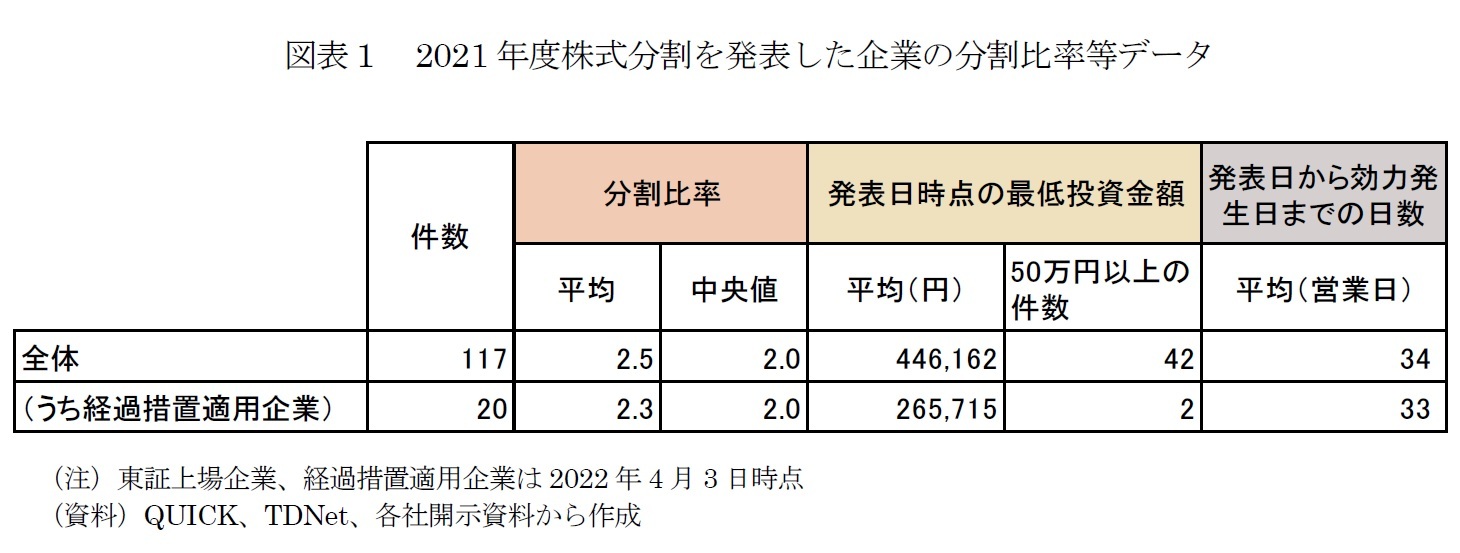

2021年度に株式分割を発表した企業の平均的な分割比率は1対2.5の分割、中央値は1対2の分割だった。米国のアルファベットやアマゾンは1対20の分割をしており、それと比較すると、日本企業の分割比率は全体的に小さい傾向にある。次に、発表日時点の最低投資金額が東証が望ましいと定める50万円を超えていた企業は、分割を実施した企業全体では117件中42件(36%)、経過措置適用企業では20件中2件(10%)が該当していた。最後に株式分割の発表日から効力発生日までの日数が企業によって違うため、平均営業日数を確認したところ、全体で34営業日、経過措置適用企業で33営業日だった。

3――株式分割前後の株価、売買高、売買代金の変化

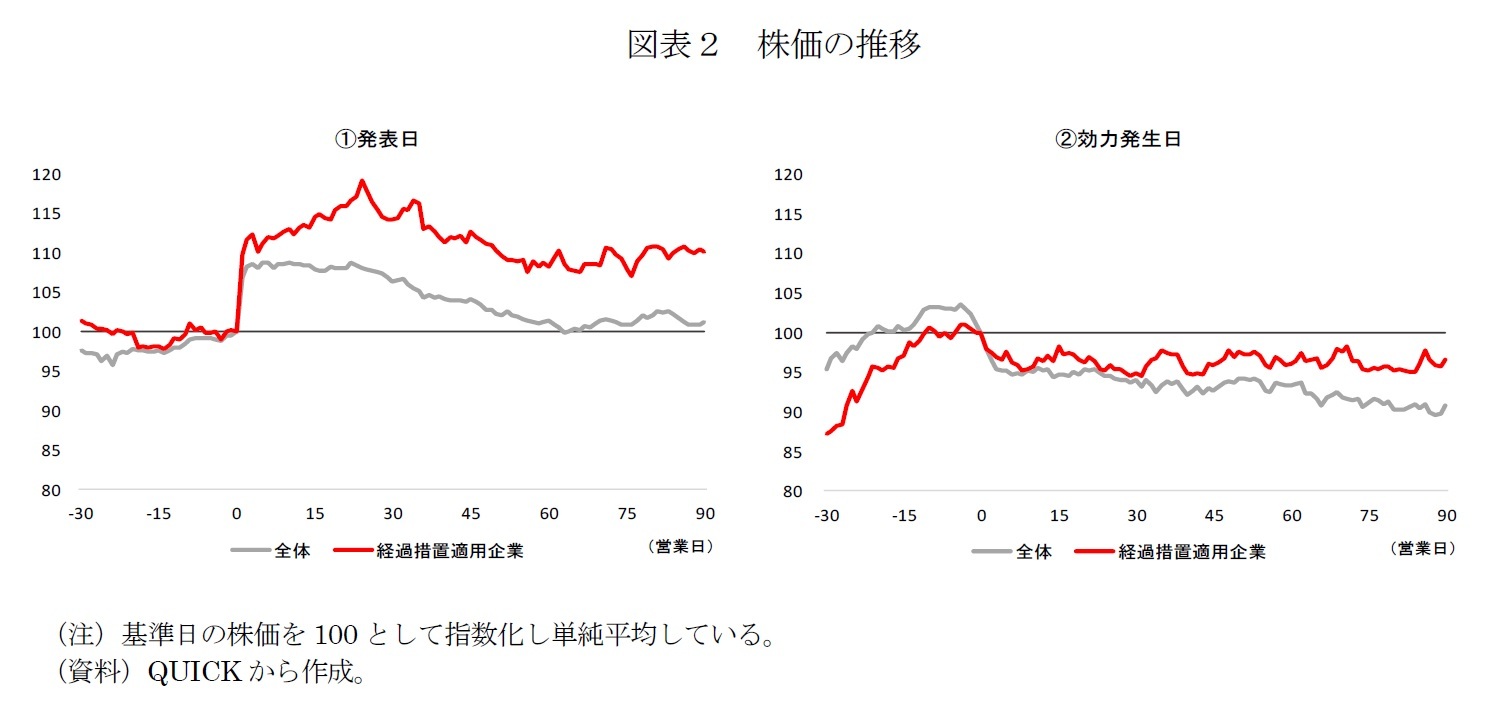

まず、図表2-①は発表日を基準日とした株価推移である。株式分割発表日後に株価は上昇しており、市場は株式分割をポジティブに評価していたことがうかがえる。ただし、全体では上昇は長く続かず、30営業日以降では徐々に株価が下落し、元の水準となる傾向があった。図表2-②の効力発生日を基準とした株価推移を見ると、効力発生日後に株価は一旦やや下落している。発表日から効力発生日までの平均日数は34営業日であり、株式分割の発表で株価が大幅に上昇したものの、分割した発行済み株式数が割当てられた後に売却する投資家が多かったのかもしれない。

ただし、経過措置適用企業に関しては、図表2-①の発表日後の株価の上昇幅が全体よりも大きく、発表日後90営業日時点でも株価は発表日より高い水準を維持していた。効力発生日後の株価についても全体と比べると値持ちが良かった模様である。

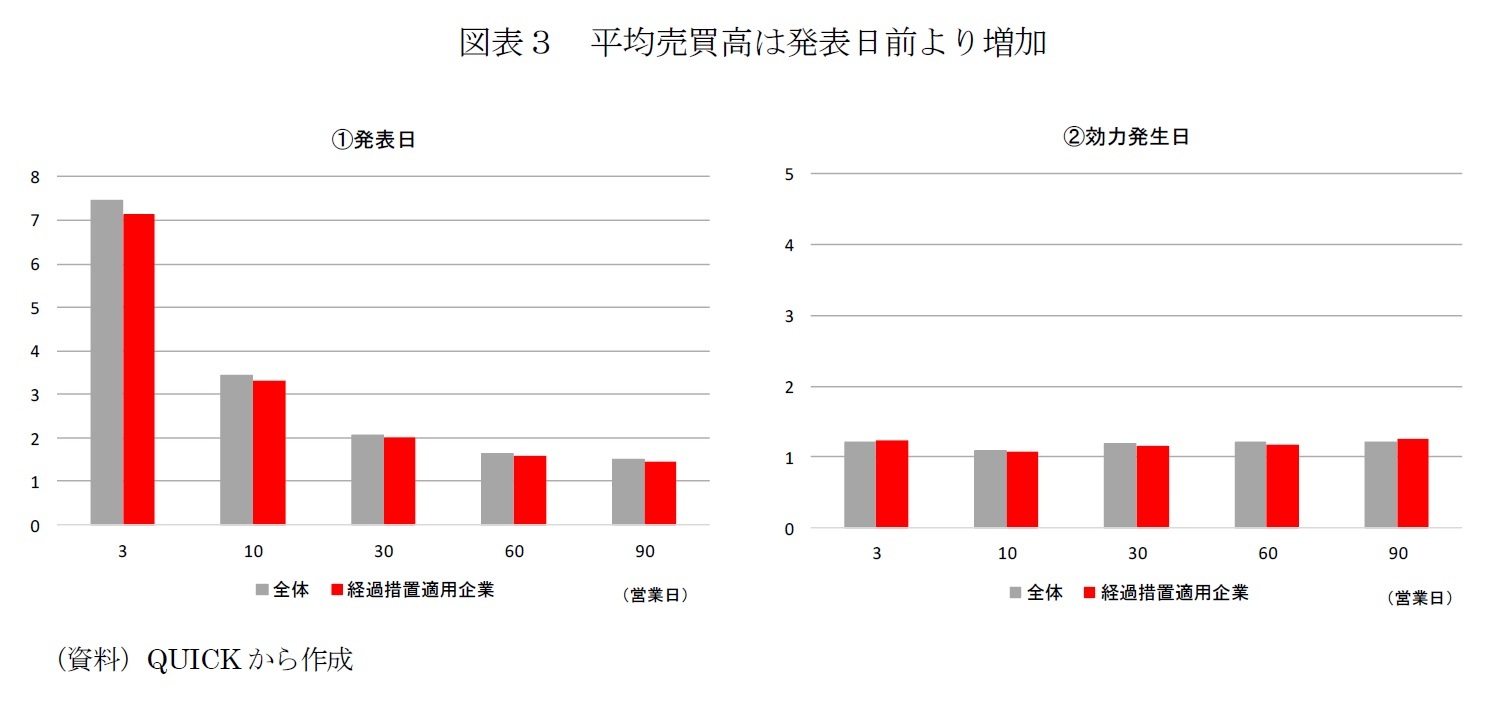

次に図表3は、株式分割前後の市場での売買高(株式の取引量)である。株式分割発表日前60営業日の平均売買高に対して、それぞれ基準日後3営業日、10営業日、30営業日、60営業日、90営業日の平均売買高を比較した。基準日後の平均売買高が1倍を上回っていれば、株式分割発表日前より株式の取引が増加していることを示す。

ただし、経過措置適用企業に関しては、図表2-①の発表日後の株価の上昇幅が全体よりも大きく、発表日後90営業日時点でも株価は発表日より高い水準を維持していた。効力発生日後の株価についても全体と比べると値持ちが良かった模様である。

次に図表3は、株式分割前後の市場での売買高(株式の取引量)である。株式分割発表日前60営業日の平均売買高に対して、それぞれ基準日後3営業日、10営業日、30営業日、60営業日、90営業日の平均売買高を比較した。基準日後の平均売買高が1倍を上回っていれば、株式分割発表日前より株式の取引が増加していることを示す。

発表日、効力発生日ともに、集計期間を通して平均売買高は1倍を超えていた。図表3-②は株式分割発表日前と比較した効力発生日後の平均売買高の変化である。効力発生日後の株価(図表2-②)はやや落ち着いていたが、平均売買高は発表日前と比較して集計期間を通して1.1~1.2倍とわずかながら増えていた。また、全体と経過措置適用企業で傾向に大きな差はみられなかった。

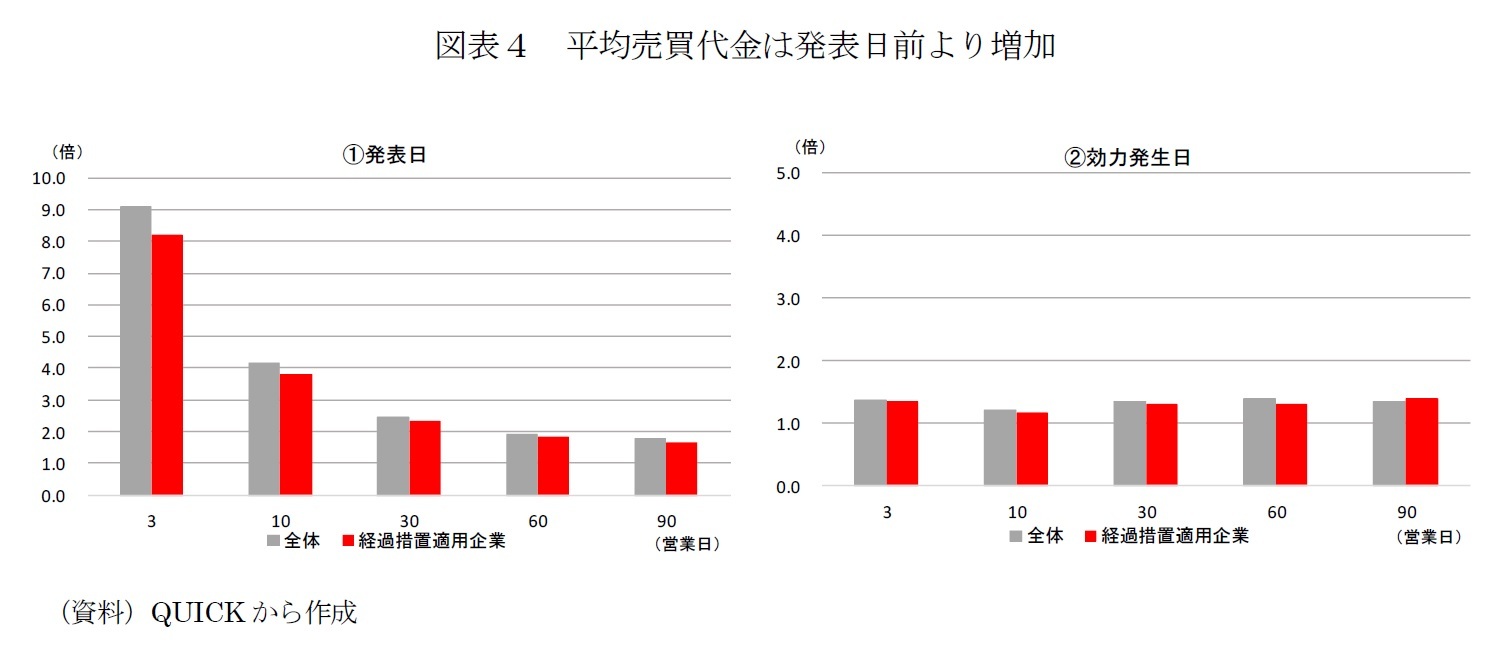

最後に図表4は、株式分割前後の売買代金(株価×売買高)である。売買高と同様に、株式分割発表日前60営業日の平均売買代金に対して、それぞれ基準日後3営業日、10営業日、30営業日、60営業日、90営業日の平均売買代金を比較した。基準日後の平均売買代金が1倍を上回っていれば、株式分割発表日前より平均売買代金が増加していることを示す。

最後に図表4は、株式分割前後の売買代金(株価×売買高)である。売買高と同様に、株式分割発表日前60営業日の平均売買代金に対して、それぞれ基準日後3営業日、10営業日、30営業日、60営業日、90営業日の平均売買代金を比較した。基準日後の平均売買代金が1倍を上回っていれば、株式分割発表日前より平均売買代金が増加していることを示す。

発表日、効力発生日ともに、集計期間を通して平均売買代金は1倍を超えていた。図表4-②の効力発生日後の平均売買代金は、発表日前と比較して1.2~1.4倍増加していた。売買高と同様に全体と経過措置適用企業で大きな差は確認されなかった。

4――株式分割を行った経過措置適用企業の上場維持基準への適合に関する進捗状況

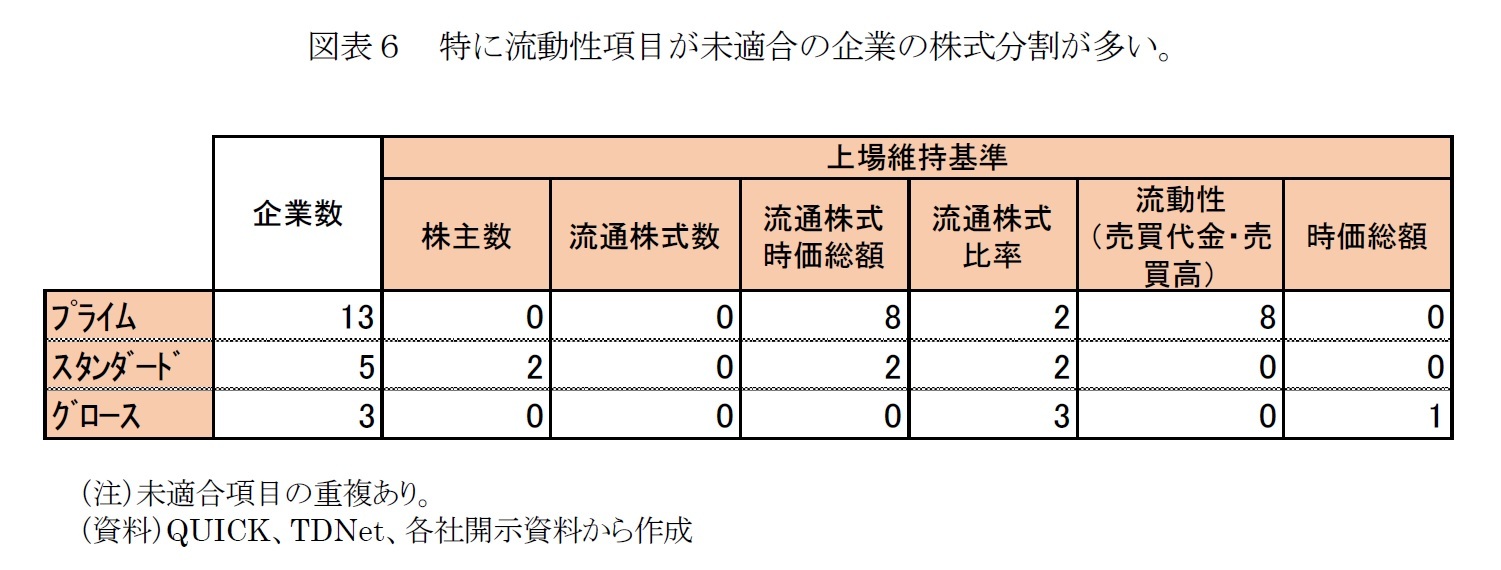

項目別では流通株式時価総額と流動性(売買代金・売買高)基準が未適合の企業が多かった。経過措置適用企業全体では、流通株式時価総額が未適合と開示していた企業約290社に対し、流動性(売買代金・売買高)が未適合と開示した企業は約80社あった。未適合の企業数から見ると、特に流動性(売買代金・売買高)に関する上場維持基準へ適合するための方法の一つとして株式分割が選択されているようだ。

株式分割を行った経過措置適用企業の上場維持基準への適合状況に変化はあったのだろうか。2022年4月以降に『上場維持基準の適合に向けた計画に基づく進捗状況について』を開示した企業は、21社中4社(2022年9月30日時点)あった。開示企業4社のうち3社が上場維持基準に適合見込みと発表しており、項目別では流動性に関する項目が2社、流通株式時価総額に関する項目が1社であった。

株式分割を行った経過措置適用企業の上場維持基準への適合状況に変化はあったのだろうか。2022年4月以降に『上場維持基準の適合に向けた計画に基づく進捗状況について』を開示した企業は、21社中4社(2022年9月30日時点)あった。開示企業4社のうち3社が上場維持基準に適合見込みと発表しており、項目別では流動性に関する項目が2社、流通株式時価総額に関する項目が1社であった。

5――まとめ

2021年度に株式分割を発表した企業について、株価、売買高、売買代金の変化を集計したところ、株価は発表日をきっかけに上昇する傾向が確認された。ただし、株式分割を実施した企業全体では効力発生日以降は株価がやや低下する傾向が確認されたものの、経過措置適用企業については発表日後の株価の上昇幅が大きく、効力発生日以降も株価は全体と比較してあまり低下しない傾向があった。売買高と売買代金は、集計期間を通して発表日前に対して増加しており、株式分割が流動性の向上に一時的に効果があったものと推測される。ただ、小幅な向上であったため、株式分割のみで流動性を大きく向上させることは困難であったといえる。

株式分割を発表した企業のうち経過措置適用企業について、株式分割前後で上場維持基準への適合状況に変化があったかを確認したところ、4社が適合についての進捗状況を開示していた。そのうち3社が上場維持基準へ適合見込みと開示していた。この3社についても上場維持基準適合に向けた計画として、収益力強化施策による業績拡大や株主還元の見直しなどを通じた企業価値向上策を計画し実行している。株式分割は様々な施策のひとつだったといえるだろう。

今回適合見込みとなった企業は開示資料で、株式分割の実施が流動性の向上や株主層の拡大に一定の効果があったと発表している。企業価値を向上し上場維持基準に適合するための方法として、今後も株式分割を実施する企業は一定程度あるものと思われる。

ただし、株式分割を実施するためには株価がある程度高い水準である必要がある。さらには、経過措置適用企業とっては、事業拡大や新規事業開始などによって、企業価値そのものを高め、それによって株価を上昇させることが、本質的にはより重要なのだと思う。

株式分割を発表した企業のうち経過措置適用企業について、株式分割前後で上場維持基準への適合状況に変化があったかを確認したところ、4社が適合についての進捗状況を開示していた。そのうち3社が上場維持基準へ適合見込みと開示していた。この3社についても上場維持基準適合に向けた計画として、収益力強化施策による業績拡大や株主還元の見直しなどを通じた企業価値向上策を計画し実行している。株式分割は様々な施策のひとつだったといえるだろう。

今回適合見込みとなった企業は開示資料で、株式分割の実施が流動性の向上や株主層の拡大に一定の効果があったと発表している。企業価値を向上し上場維持基準に適合するための方法として、今後も株式分割を実施する企業は一定程度あるものと思われる。

ただし、株式分割を実施するためには株価がある程度高い水準である必要がある。さらには、経過措置適用企業とっては、事業拡大や新規事業開始などによって、企業価値そのものを高め、それによって株価を上昇させることが、本質的にはより重要なのだと思う。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2022年10月05日「基礎研レポート」)

03-3512-1855

経歴

- 【職歴】

2006年 資産運用会社にトレーダーとして入社

2015年 ニッセイ基礎研究所入社

2020年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・早稲田大学大学院経営管理研究科修了(MBA、ファイナンス専修)

森下 千鶴のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | Investors Trading Trends in Japanese Stock Market:An Analysis for September 2025 | 森下 千鶴 | 研究員の眼 |

| 2025/10/07 | 投資部門別売買動向(25年9月)~事業法人は52カ月連続買い越し~ | 森下 千鶴 | 研究員の眼 |

| 2025/10/03 | 進む東証改革、なお残る上場維持基準の課題 | 森下 千鶴 | ニッセイ年金ストラテジー |

| 2025/09/09 | Investors Trading Trends in Japanese Stock Market:An Analysis for August 2025 | 森下 千鶴 | 研究員の眼 |

新着記事

-

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【株式分割と経過措置適用企業-2021年度の株式分割動向】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

株式分割と経過措置適用企業-2021年度の株式分割動向のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!