- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 米国経済の見通し-来年にかけてリセッション回避を予想も、見通しは非常に不透明

2022年06月10日

文字サイズ

- 小

- 中

- 大

1.経済概況・見通し

(経済概況)1‐3月期の成長率は20年4-6月期以来のマイナス成長

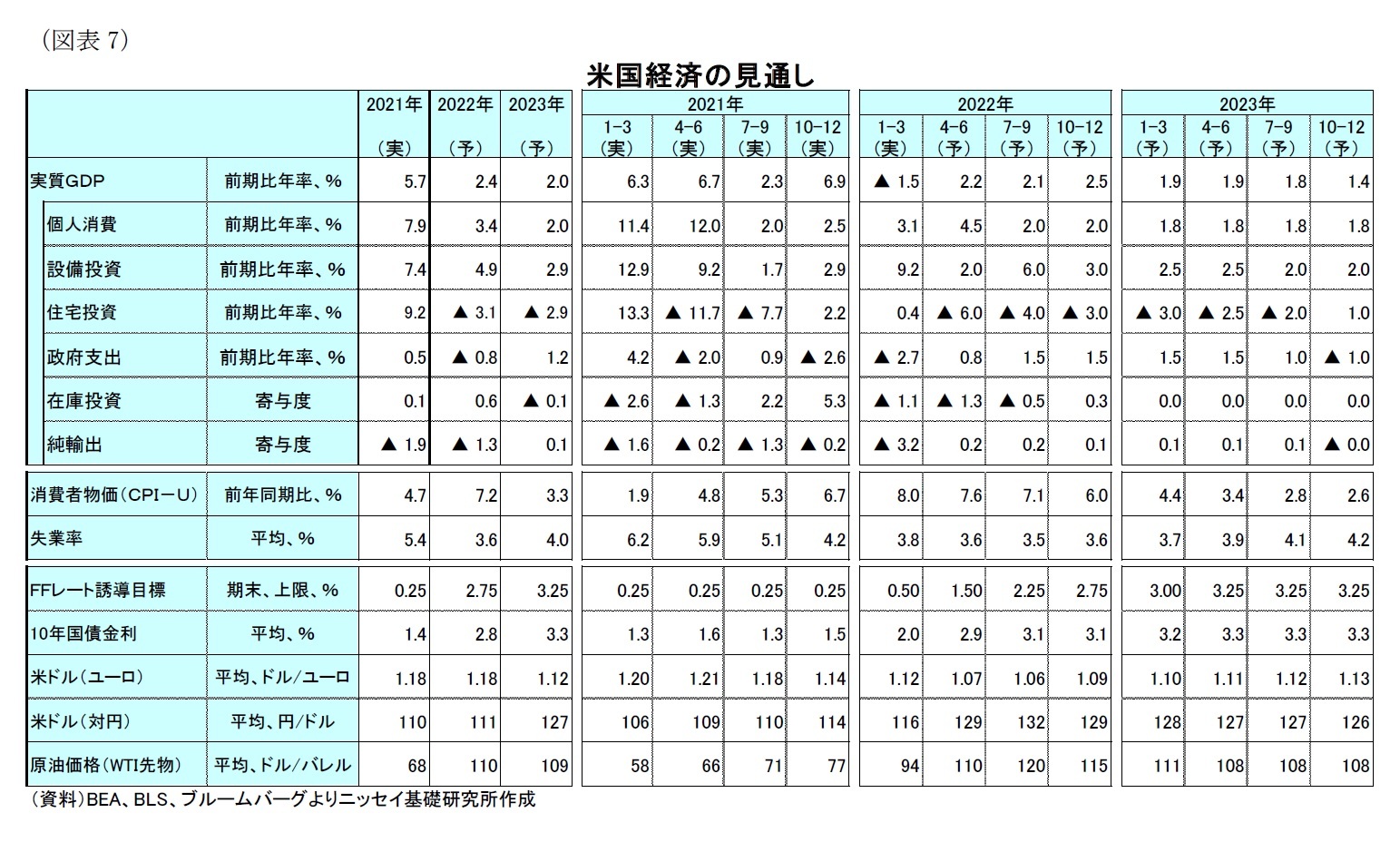

米国の22年1-3月期の実質GDP成長率(以下、成長率)は、改定値が前期比年率▲1.5%(前期:+6.9%)となり、20年4-6月期(▲31.2%)以来のマイナス成長となった(図表1、図表7)。

需要項目別では、設備投資が前期比年率+9.2%(前期:+2.9%)、個人消費が+3.1%(前期:+2.5%)と前期から伸びが加速した一方、住宅投資が+0.4%(前期:+2.2%)と伸びが鈍化したほか、政府支出が▲2.7%(前期:▲2.6%)と2期連続でマイナス成長となった。

さらに、外需の成長率寄与度が▲3.2%ポイント(前期:▲0.2%ポイント)と前期から大幅にマイナス幅が拡大したほか、在庫投資が▲1.1%ポイント(前期:+5.3%ポイント)と前期に大幅な成長押上げとなった反動もあってマイナス寄与に転じた。

このように、当期は主に外需や在庫投資が成長率を大幅に押し下げたことからマイナス成長となったものの、民間需要を示す民間国内最終需要は前期比年率+3.9%(前期:+2.6%)と前期から伸びが加速するなど、民間需要は堅調を維持しており、表面的な数値が示すより、米経済は堅調と評価できる。

米国の22年1-3月期の実質GDP成長率(以下、成長率)は、改定値が前期比年率▲1.5%(前期:+6.9%)となり、20年4-6月期(▲31.2%)以来のマイナス成長となった(図表1、図表7)。

需要項目別では、設備投資が前期比年率+9.2%(前期:+2.9%)、個人消費が+3.1%(前期:+2.5%)と前期から伸びが加速した一方、住宅投資が+0.4%(前期:+2.2%)と伸びが鈍化したほか、政府支出が▲2.7%(前期:▲2.6%)と2期連続でマイナス成長となった。

さらに、外需の成長率寄与度が▲3.2%ポイント(前期:▲0.2%ポイント)と前期から大幅にマイナス幅が拡大したほか、在庫投資が▲1.1%ポイント(前期:+5.3%ポイント)と前期に大幅な成長押上げとなった反動もあってマイナス寄与に転じた。

このように、当期は主に外需や在庫投資が成長率を大幅に押し下げたことからマイナス成長となったものの、民間需要を示す民間国内最終需要は前期比年率+3.9%(前期:+2.6%)と前期から伸びが加速するなど、民間需要は堅調を維持しており、表面的な数値が示すより、米経済は堅調と評価できる。

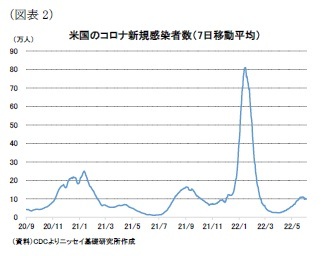

オミクロン株の感染拡大に伴い米国の新型コロナの新規感染者数(7日移動平均)が22年1月中旬に80万人台と新型コロナ感染拡大以降で最高となったため、1-3月期の経済への影響が懸念された(図表2)。しかしながら、感染者数が大幅に増加した局面でも米政府による感染対策の強化は限定的に留まったほか、新規感染者数が3月下旬にかけて2万人台半ばへ急激に減少したこともあって、労働市場や個人消費などへの影響は限定的に留まった。また、新規感染者数が足元では10万人近くまで小幅に増加したものの、感染対策の緩和は継続しているため、4月以降も経済への影響は限定的に留まっているとみられる。一方、オミクロン株の感染拡大に伴い中国が上海などで3月下旬からロックダウンを実施したことから、インフレ高進の要因の一つとなっている供給制約への影響が懸念されている。

オミクロン株の感染拡大に伴い米国の新型コロナの新規感染者数(7日移動平均)が22年1月中旬に80万人台と新型コロナ感染拡大以降で最高となったため、1-3月期の経済への影響が懸念された(図表2)。しかしながら、感染者数が大幅に増加した局面でも米政府による感染対策の強化は限定的に留まったほか、新規感染者数が3月下旬にかけて2万人台半ばへ急激に減少したこともあって、労働市場や個人消費などへの影響は限定的に留まった。また、新規感染者数が足元では10万人近くまで小幅に増加したものの、感染対策の緩和は継続しているため、4月以降も経済への影響は限定的に留まっているとみられる。一方、オミクロン株の感染拡大に伴い中国が上海などで3月下旬からロックダウンを実施したことから、インフレ高進の要因の一つとなっている供給制約への影響が懸念されている。

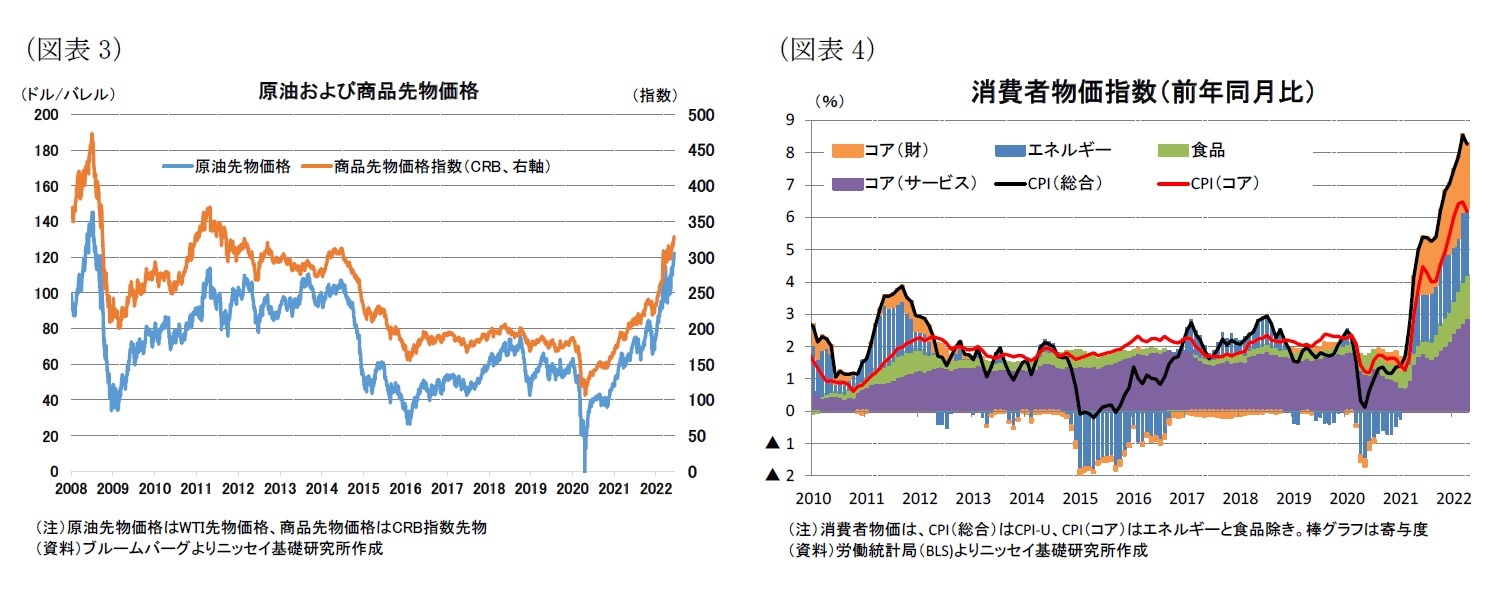

2月下旬からのロシアによるウクライナ侵攻によって、原油価格はWTI先物価格が侵攻前の90ドル台前半から3月8日には一時08年以来となる120ドル台前半まで上昇した(図表3)。その後、4月上旬には一時100ドル割れまで下落する局面があったものの、足元では120ドル台前半と再び騰勢が強まっている。また、貴金属や穀物を含む商品価格指数も侵攻前の260台から原油価格同様に4月上旬以降は騰勢が強まっており、足元は330弱と11年以来の水準に上昇した。このため、ウクライナ侵攻前から上昇基調となっていた商品価格の上昇に拍車がかかっている。

そのような中、米国の消費者物価は総合指数(前年同月比)が22年4月に+8.3%と82年1月以来、およそ40年ぶりの水準となっているものの、前月の+8.5%からは小幅に低下した(図表4)。また、物価の基調を示すエネルギーと食料品を除いたコア指数も4月は+6.2%と82年8月以来の水準となっているものの、こちらも前月の+6.5%から低下しており、前年同月比でみた消費者物価はピークアウトした可能性がでている。もっとも、これまでみたように足元でエネルギーや商品価格の上昇基調が持続するほか、中国のロックダウンの影響で供給制約の状況が悪化する場合には、消費者物価の伸びがさらに加速する可能性も否定できない。

そのような中、米国の消費者物価は総合指数(前年同月比)が22年4月に+8.3%と82年1月以来、およそ40年ぶりの水準となっているものの、前月の+8.5%からは小幅に低下した(図表4)。また、物価の基調を示すエネルギーと食料品を除いたコア指数も4月は+6.2%と82年8月以来の水準となっているものの、こちらも前月の+6.5%から低下しており、前年同月比でみた消費者物価はピークアウトした可能性がでている。もっとも、これまでみたように足元でエネルギーや商品価格の上昇基調が持続するほか、中国のロックダウンの影響で供給制約の状況が悪化する場合には、消費者物価の伸びがさらに加速する可能性も否定できない。

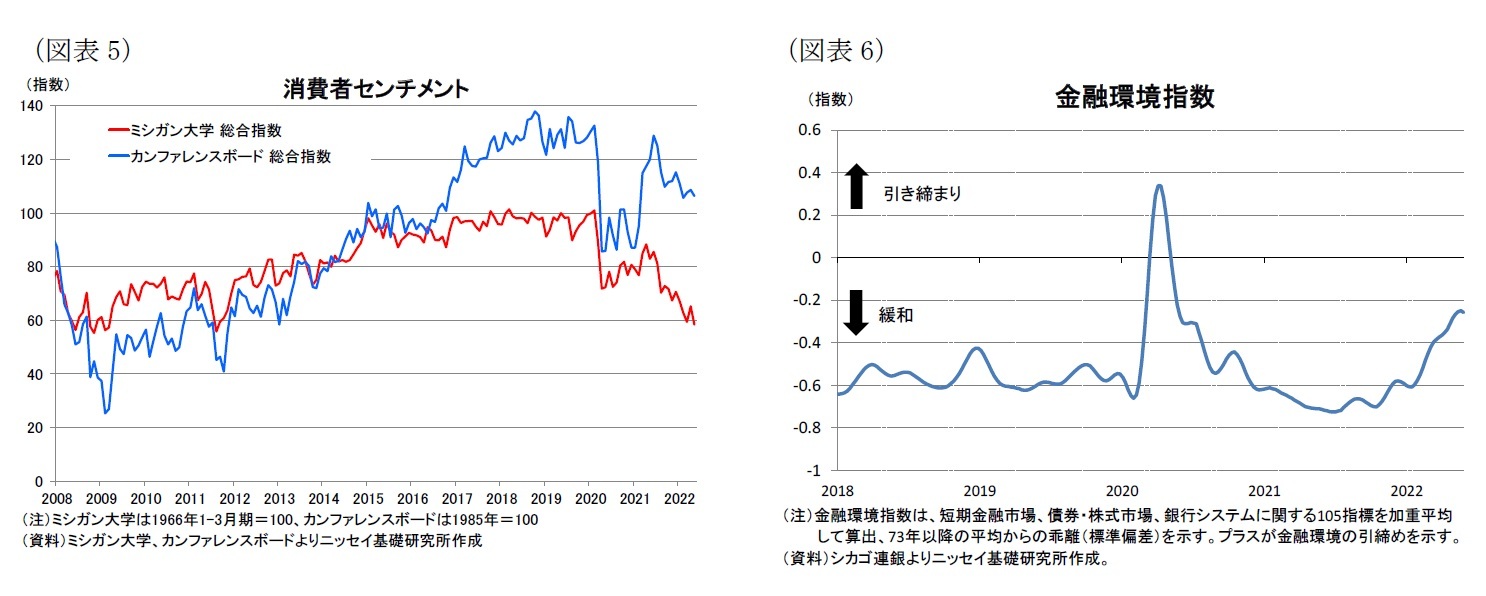

また、消費者センチメントは足元で悪化が顕著となっている。ミシガン大学の消費者センチメントは22年5月が58.4と11年8月以来の水準に低下した(図表5)。同大学は悪化の要因として、主にインフレ懸念から住宅や耐久財に対する現在の購入環境や、将来の経済見通しに関する悲観的な見方が続いていることを指摘しており、インフレが消費者センチメントを悪化させている状況が明らかになっている。

一方、金融環境は引き締まっている。短期金融市場や債券・株式市場、銀行システムなどの金融環境を示すシカゴ連銀の金融環境指数は21年6月を底に引き締まりの動きが続いている(図表6)。とくに、インフレ高進を背景にFRBの政策金利引き上げ幅の見通しが大幅に上方修正されてきた22年以降は株式市場などのリスク性資産が軟調となったほか、長期金利が大幅に上昇したこともあって、22年6月3日が▲0.27と20年5月以来の水準に上昇するなど、金融環境の引き締まりのペースが加速している。

一方、金融環境は引き締まっている。短期金融市場や債券・株式市場、銀行システムなどの金融環境を示すシカゴ連銀の金融環境指数は21年6月を底に引き締まりの動きが続いている(図表6)。とくに、インフレ高進を背景にFRBの政策金利引き上げ幅の見通しが大幅に上方修正されてきた22年以降は株式市場などのリスク性資産が軟調となったほか、長期金利が大幅に上昇したこともあって、22年6月3日が▲0.27と20年5月以来の水準に上昇するなど、金融環境の引き締まりのペースが加速している。

(経済見通し)成長率は22年が前年比+2.4%、23年は+2.0%を予想

米国経済見通しは、中国のロックダウンを含む新型コロナの動向に加え、ウクライナ情勢もあって非常に不透明である。当研究所は見通し前提として、新型コロナに伴う経済活動への影響を限定的としたほか、ウクライナ侵攻によりエネルギー価格などは当面高止まるものの、米地政学リスクの高まりは限定的とした。

これらの前提の下、当研究所は政策金利の大幅な引き上げは労働需要を低下させ、求人数は減少するものの、失業率の大幅な上昇は回避できると考えている。また、新型コロナの経済対策で積み上がった過剰貯蓄を背景に堅調な個人消費が持続することなどから成長率は(前年比)は22年が+2.4%と21年からは低下するものの、2%弱とみられる潜在成長率を上回る景気回復が持続すると予想する(図表7)。また、23年は+2.0%と22年からさらに低下するものの、引き続き潜在成長率は上回まると予想しており、23年までのリセッションは回避されよう。

一方、物価はウクライナ侵攻に伴うエネルギーや食料品価格の上昇に加え、上海のロックダウンに伴う物流の混乱による供給制約の回復の遅れから、当面は一段のインフレ加速の可能性も含めて高止まりが予想される。しかしながら、新型コロナの感染が落ち着き、個人消費が財からサービスへシフトすることで、これまでインフレを押し上げてきたコア財価格の下落が見込まれるほか、原油価格も22年の秋口以降は低下が見込まれること、FRBによる金融引き締めの効果もあって、インフレ率は23年にかけて緩やかに低下すると予想する。当研究所は消費者物価の総合指数が22年は前年比+7.2%と、21年の+4.7%から上昇するものの、23年は+3.3%への低下を予想する。物価見通しのリスクはウクライナ侵攻や中国のロックダウン政策の長期化などに伴うインフレの上振れリスクである。

金融政策は、FRBがインフレ高進に対処するため、22年は6月と7月に0.5%の利上げを実施した後、22年内は毎会合(3回)で0.25%の利上げを実施すると予想。23年も年央にかけて2回の0.25%の利上げを見込む。バランスシートは9月以降、当面毎月950億ドルの減少ペースを維持しよう。

長期金利はインフレ率が当面高止まりするほか、政策金利の継続的な引き上げもあって、22年末に3.1%、23年末に3.3%へ上昇すると予想する。なお、政策金利の引き上げが継続する一方、インフレ率が23年にかけて低下することから、イールドカーブはフラット化しよう。

米国経済見通しは、中国のロックダウンを含む新型コロナの動向に加え、ウクライナ情勢もあって非常に不透明である。当研究所は見通し前提として、新型コロナに伴う経済活動への影響を限定的としたほか、ウクライナ侵攻によりエネルギー価格などは当面高止まるものの、米地政学リスクの高まりは限定的とした。

これらの前提の下、当研究所は政策金利の大幅な引き上げは労働需要を低下させ、求人数は減少するものの、失業率の大幅な上昇は回避できると考えている。また、新型コロナの経済対策で積み上がった過剰貯蓄を背景に堅調な個人消費が持続することなどから成長率は(前年比)は22年が+2.4%と21年からは低下するものの、2%弱とみられる潜在成長率を上回る景気回復が持続すると予想する(図表7)。また、23年は+2.0%と22年からさらに低下するものの、引き続き潜在成長率は上回まると予想しており、23年までのリセッションは回避されよう。

一方、物価はウクライナ侵攻に伴うエネルギーや食料品価格の上昇に加え、上海のロックダウンに伴う物流の混乱による供給制約の回復の遅れから、当面は一段のインフレ加速の可能性も含めて高止まりが予想される。しかしながら、新型コロナの感染が落ち着き、個人消費が財からサービスへシフトすることで、これまでインフレを押し上げてきたコア財価格の下落が見込まれるほか、原油価格も22年の秋口以降は低下が見込まれること、FRBによる金融引き締めの効果もあって、インフレ率は23年にかけて緩やかに低下すると予想する。当研究所は消費者物価の総合指数が22年は前年比+7.2%と、21年の+4.7%から上昇するものの、23年は+3.3%への低下を予想する。物価見通しのリスクはウクライナ侵攻や中国のロックダウン政策の長期化などに伴うインフレの上振れリスクである。

金融政策は、FRBがインフレ高進に対処するため、22年は6月と7月に0.5%の利上げを実施した後、22年内は毎会合(3回)で0.25%の利上げを実施すると予想。23年も年央にかけて2回の0.25%の利上げを見込む。バランスシートは9月以降、当面毎月950億ドルの減少ペースを維持しよう。

長期金利はインフレ率が当面高止まりするほか、政策金利の継続的な引き上げもあって、22年末に3.1%、23年末に3.3%へ上昇すると予想する。なお、政策金利の引き上げが継続する一方、インフレ率が23年にかけて低下することから、イールドカーブはフラット化しよう。

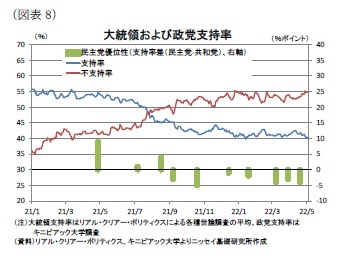

上記見通しに対するリスクは、新型コロナ、ウクライナ情勢に伴うインフレ高進、米国内政治が挙げられる。新型コロナでは新たな変異株の出現などによって経済活動制限が再び厳格化される場合には、景気下振れ要因となろう。

また、ウクライナ侵攻の長期化などにより、インフレ率が上振れすることで期待インフレ率の上昇に弾みがかかり、賃金上昇とインフレがスパイラル的なインフレ加速に繋がる場合には、FRBが政策金利の引き上げ幅の拡大や引上げペースを加速することで、需要抑制を図るとみられることから、景気は下振れしよう。

また、ウクライナ侵攻の長期化などにより、インフレ率が上振れすることで期待インフレ率の上昇に弾みがかかり、賃金上昇とインフレがスパイラル的なインフレ加速に繋がる場合には、FRBが政策金利の引き上げ幅の拡大や引上げペースを加速することで、需要抑制を図るとみられることから、景気は下振れしよう。

2.実体経済の動向

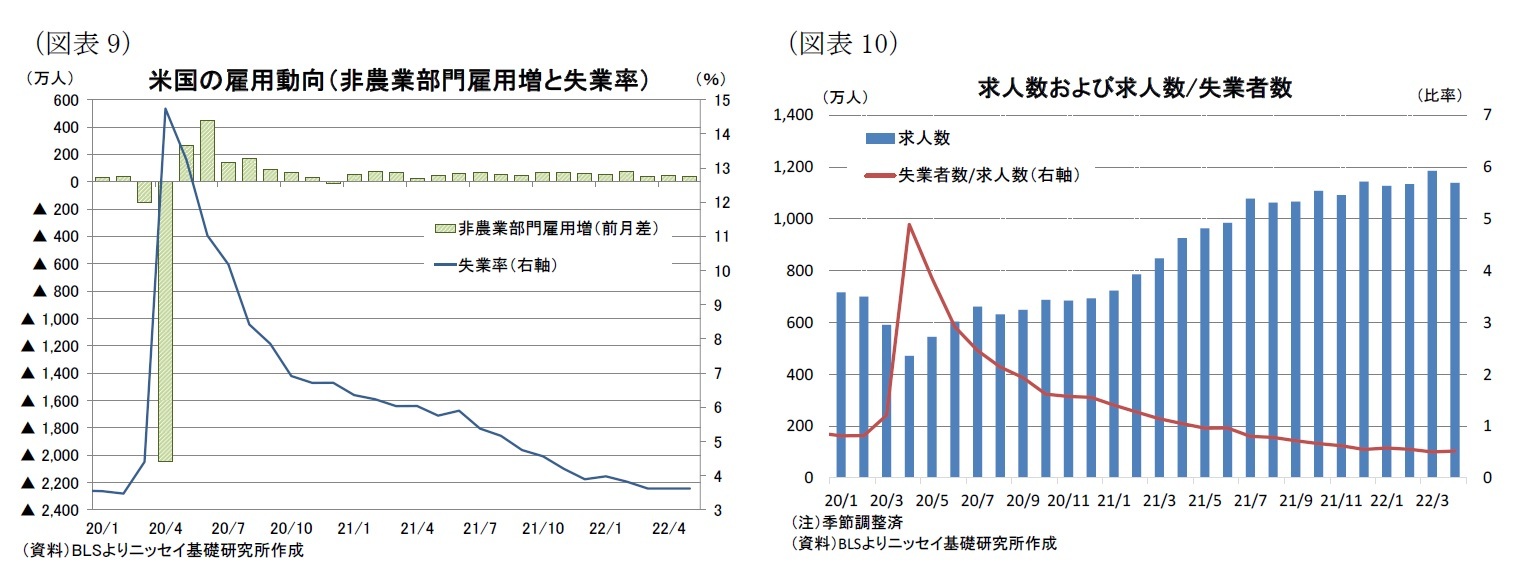

求人数は22年4月が1,140万人と2000年の統計開始以来最高となった3月の1,186万人を下回ったものの、統計開始以来3番目の高水準を維持している(前掲図表10)。また、失業者数/求人数の比率は0.52と統計開始以来2番目の低水準となっており、1人の失業者に対して2件の求人数となるなど、労働需要は非常に強い。

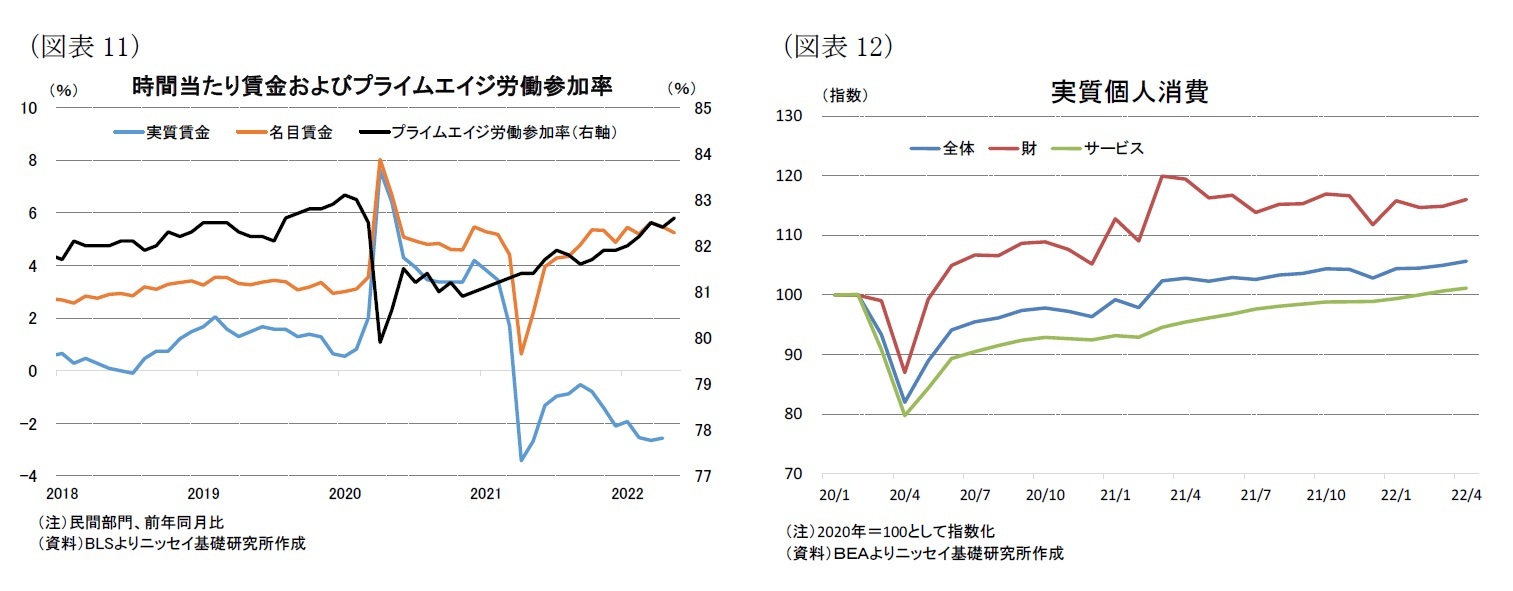

25-54歳のプライムエイジと呼ばれる働き盛りの労働参加率は22年5月が82.6%と新型コロナ流行前を依然として▲0.4%ポイント下回っており、労働供給の回復は遅れている。この結果、労働需給の逼迫を背景に時間当たり賃金(前年同月比)は22年5月が+5.2%と新型コロナ流行前の3%台を大幅に上回っている(図表11)。もっとも、物価を加味した実質ベースでの時間当たり賃金は4月が▲2.6%と21年4月以降はマイナスが持続しており、足元で賃金上昇がインフレ高進に追いついていない。

一方、個人消費は労働市場の回復持続に加え、経済対策に伴う家計への直接給付などで過剰貯蓄が未だ2兆ドル超積み上がっているとみられるほか、不動産や株価上昇に伴い家計の純資産が大幅に増加していることもあって、インフレ高進やウクライナ侵攻にも関わらず堅調な伸びを維持している。

実際に、新型コロナ流行前の20年1月を100として指数化した実質個人消費は、新型コロナの感染者数が減少していることや感染対策の緩和が継続していることもあって、財からサービス消費へのシフトがみられる中、個人消費全体では回復基調が持続していることを示している(図表12)。

当研究所は実質GDPにおける個人消費(前年比)が21年の+7.9%から22年は+3.4%と堅調な伸びを維持した後、23年が+2.0%に低下すると予想する(前掲図表7)。

25-54歳のプライムエイジと呼ばれる働き盛りの労働参加率は22年5月が82.6%と新型コロナ流行前を依然として▲0.4%ポイント下回っており、労働供給の回復は遅れている。この結果、労働需給の逼迫を背景に時間当たり賃金(前年同月比)は22年5月が+5.2%と新型コロナ流行前の3%台を大幅に上回っている(図表11)。もっとも、物価を加味した実質ベースでの時間当たり賃金は4月が▲2.6%と21年4月以降はマイナスが持続しており、足元で賃金上昇がインフレ高進に追いついていない。

一方、個人消費は労働市場の回復持続に加え、経済対策に伴う家計への直接給付などで過剰貯蓄が未だ2兆ドル超積み上がっているとみられるほか、不動産や株価上昇に伴い家計の純資産が大幅に増加していることもあって、インフレ高進やウクライナ侵攻にも関わらず堅調な伸びを維持している。

実際に、新型コロナ流行前の20年1月を100として指数化した実質個人消費は、新型コロナの感染者数が減少していることや感染対策の緩和が継続していることもあって、財からサービス消費へのシフトがみられる中、個人消費全体では回復基調が持続していることを示している(図表12)。

当研究所は実質GDPにおける個人消費(前年比)が21年の+7.9%から22年は+3.4%と堅調な伸びを維持した後、23年が+2.0%に低下すると予想する(前掲図表7)。

(2022年06月10日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/24 | 米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる | 窪谷 浩 | Weekly エコノミスト・レター |

| 2025/09/29 | 米個人所得・消費支出(25年8月)-実質個人消費(前月比)は+0.4%と前月に一致したほか、市場予想を上回り、堅調な消費を確認 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米FOMC(25年9月)-市場予想通り、政策金利を▲0.25%引き下げ。政策金利見通しを下方修正 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米住宅着工・許可件数(25年8月)-着工件数(前月比)は減少に転じたほか、市場予想も下回る | 窪谷 浩 | 経済・金融フラッシュ |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米国経済の見通し-来年にかけてリセッション回避を予想も、見通しは非常に不透明】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米国経済の見通し-来年にかけてリセッション回避を予想も、見通しは非常に不透明のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!