- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 利上げサイクル再考-政策金利ピークとターミナルレート

2022年05月09日

文字サイズ

- 小

- 中

- 大

1――欧米主要国で金融引き締めに着手

コロナ禍においては、世界的に大規模な金融緩和が講じられてきたが、世界的なインフレ圧力の上昇を受け、多くの国で金融緩和からの正常化、引き締めの動きが広がってきた1。本稿執筆時点において、欧米主要国で英国が21年12月に政策金利の引き上げに着手し、4会合連続で利上げを実施、米国も今年3月に利上げを開始、5月には0.50%ポイントの利上げを実施した。ECBは政策金利の引き上げは実施していないが、量的緩和策の縮小を進めており年内の利上げが視野に入っている。

これらの金融引き締めを開始した国では、今後、利上げサイクルの到達点(ピーク)や名目の中立金利(いわゆる「ターミナルレート」)の水準に関心が集まっていくものと思われる。そこで本稿では米国(FRB)、ユーロ圏(ECB)、英国(イングランド銀行)のターミナルレートについて、過去の経済・市場動向を振り返り、また自然利子率の観点から、その水準について考察したい。

1 例えば、高山武士(2021)「長期化するインフレ懸念」『基礎研レター』2021年11月15日でインフレ要因について考察している。これに加えて、ロシアによるウクライナ侵攻によってロシア産資源の供給制約が懸念されていることもインフレ圧力を助長している。

これらの金融引き締めを開始した国では、今後、利上げサイクルの到達点(ピーク)や名目の中立金利(いわゆる「ターミナルレート」)の水準に関心が集まっていくものと思われる。そこで本稿では米国(FRB)、ユーロ圏(ECB)、英国(イングランド銀行)のターミナルレートについて、過去の経済・市場動向を振り返り、また自然利子率の観点から、その水準について考察したい。

1 例えば、高山武士(2021)「長期化するインフレ懸念」『基礎研レター』2021年11月15日でインフレ要因について考察している。これに加えて、ロシアによるウクライナ侵攻によってロシア産資源の供給制約が懸念されていることもインフレ圧力を助長している。

2――コロナ禍前の利上げ到達点、市場参加者の見通し

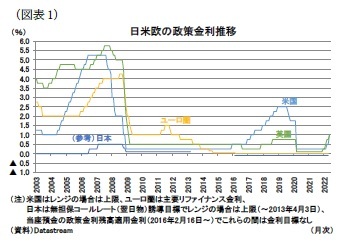

欧米の政策金利のピークは世界金融危機前後で大きく異なる。米国の政策金利ピークは金融危機前で5.25%(06年6月2)、金融危機後で2.25-2.50%(18年12月)である。ユーロ圏は金融危機前で4.25%2(08年7月)、金融危機後で1.5%(11年7月)、英国は金融危機前で5.75%(07年7月)、金融危機後で0.75%(18年8月)となっている(図表1)。いずれも金融危機後の政策金利のピークは危機前のピークを大幅に下回っている。

欧米の政策金利のピークは世界金融危機前後で大きく異なる。米国の政策金利ピークは金融危機前で5.25%(06年6月2)、金融危機後で2.25-2.50%(18年12月)である。ユーロ圏は金融危機前で4.25%2(08年7月)、金融危機後で1.5%(11年7月)、英国は金融危機前で5.75%(07年7月)、金融危機後で0.75%(18年8月)となっている(図表1)。いずれも金融危機後の政策金利のピークは危機前のピークを大幅に下回っている。世界金融危機を挟んで政策金利のピークが低下したことについては、自然利子率との関係で後程その要因について触れたい。本章ではコロナ禍前の最後の利上げサイクルとなる、世界金融危機後の利上げ到達点の状況を簡単に振り返っておきたい。

2 利上げサイクルにおいて最後の利上げを実施した年月。以下同様。

3 当時の政策金利(主要リファイナンス金利)は変動金利入札の最低応札金利(08年10月からは固定金利入札)。

1|米国(18年12月)

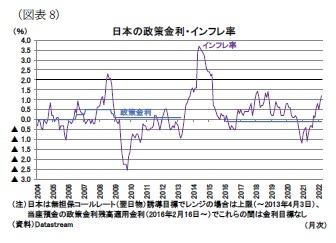

米国の政策金利(FF金利4の誘導目標)の推移を見ると、コロナ禍前最後の利上げサイクルは、15年12月に開始された(図表2)。当時のインフレ率はFRBの2%物価目標を下回っていたものの、世界金融危機後の雇用改善が十分に進んだと判断された。そのため、中長期的なインフレ率の2%目標の達成が視野に入ったとして、実質ゼロ金利政策から脱して金利政策の正常化が始まった。この利上げサイクルの終了は18年12月となった。当時(18年12月)のしたFOMCでは、さらなる利上げも織り込まれていたが、その後の19年7月にはインフレ圧力の低下したことを受けて利下げに転じている。そのため、政策金利のピークは2.25-2.50%となった。

米国の政策金利(FF金利4の誘導目標)の推移を見ると、コロナ禍前最後の利上げサイクルは、15年12月に開始された(図表2)。当時のインフレ率はFRBの2%物価目標を下回っていたものの、世界金融危機後の雇用改善が十分に進んだと判断された。そのため、中長期的なインフレ率の2%目標の達成が視野に入ったとして、実質ゼロ金利政策から脱して金利政策の正常化が始まった。この利上げサイクルの終了は18年12月となった。当時(18年12月)のしたFOMCでは、さらなる利上げも織り込まれていたが、その後の19年7月にはインフレ圧力の低下したことを受けて利下げに転じている。そのため、政策金利のピークは2.25-2.50%となった。

米国では12年にインフレ目標がPCE価格指数前年比で2%という形で設定され、12年以降は四半期に1度FOMC参加者の政策金利見通し5が公表されるようになっている。この見通しで公表される長期(longer-run)の政策金利水準は、12年に見通しが当初された当初は中央値で4%台前半(12年1月は4.25%)であった。しかし、参加者の想定する長期金利の水準は徐々に低下し22年には2%台前半(22年3月は2.375%)まで低下している(図表3)。先ほど見たコロナ禍直前の利上げサイクルピークの政策金利(2.25-2.50%)は、長期見通し(中央値で2.50%)付近に達しており、当時、政策金利はFOMC参加者の考える中立金利程度まで引き上げられたことになる。

FOMC参加者による政策金利見通しが直近で公表された22年3月の見通し中央値では、現在の利上げサイクルにおいて、政策金利を23年に2.8%まで(中立金利以上に)引き上げたのち、金利を引き下げることが想定されている。

このFOMC参加者による見通しとは別にニューヨーク連銀は、FOMCの開催時期に合わせて市場また、参加者向けに金融政策に関連した調査を実施している。この3月の調査結果でも今回の利上げサイクルで中立金利以上の引き上げが予想されている6(図表3)。

なお、デリバティブ価格に基づく政策金利パスでは、5月FOMC後の状況(22年5月6日時点)で、1年後に3%を超える水準まで政策金利を引き上げることが見込まれており、3月のFOMC参加者や市場参加者調査による見通しと比較してピークがやや高い。

4 Federal funds rate、銀行間の無担保翌日物貸出金利。

5 いわゆるDot plot(ドット、ドットチャート)と呼ばれている政策金利の予想分布。

6 本稿執筆時点では、22年5月のFOMCが開催されているが、市場参加者向けの調査結果は未公表(FOMCの約3週間後に公表)。

FOMC参加者による政策金利見通しが直近で公表された22年3月の見通し中央値では、現在の利上げサイクルにおいて、政策金利を23年に2.8%まで(中立金利以上に)引き上げたのち、金利を引き下げることが想定されている。

このFOMC参加者による見通しとは別にニューヨーク連銀は、FOMCの開催時期に合わせて市場また、参加者向けに金融政策に関連した調査を実施している。この3月の調査結果でも今回の利上げサイクルで中立金利以上の引き上げが予想されている6(図表3)。

なお、デリバティブ価格に基づく政策金利パスでは、5月FOMC後の状況(22年5月6日時点)で、1年後に3%を超える水準まで政策金利を引き上げることが見込まれており、3月のFOMC参加者や市場参加者調査による見通しと比較してピークがやや高い。

4 Federal funds rate、銀行間の無担保翌日物貸出金利。

5 いわゆるDot plot(ドット、ドットチャート)と呼ばれている政策金利の予想分布。

6 本稿執筆時点では、22年5月のFOMCが開催されているが、市場参加者向けの調査結果は未公表(FOMCの約3週間後に公表)。

2|ユーロ圏(11年7月)

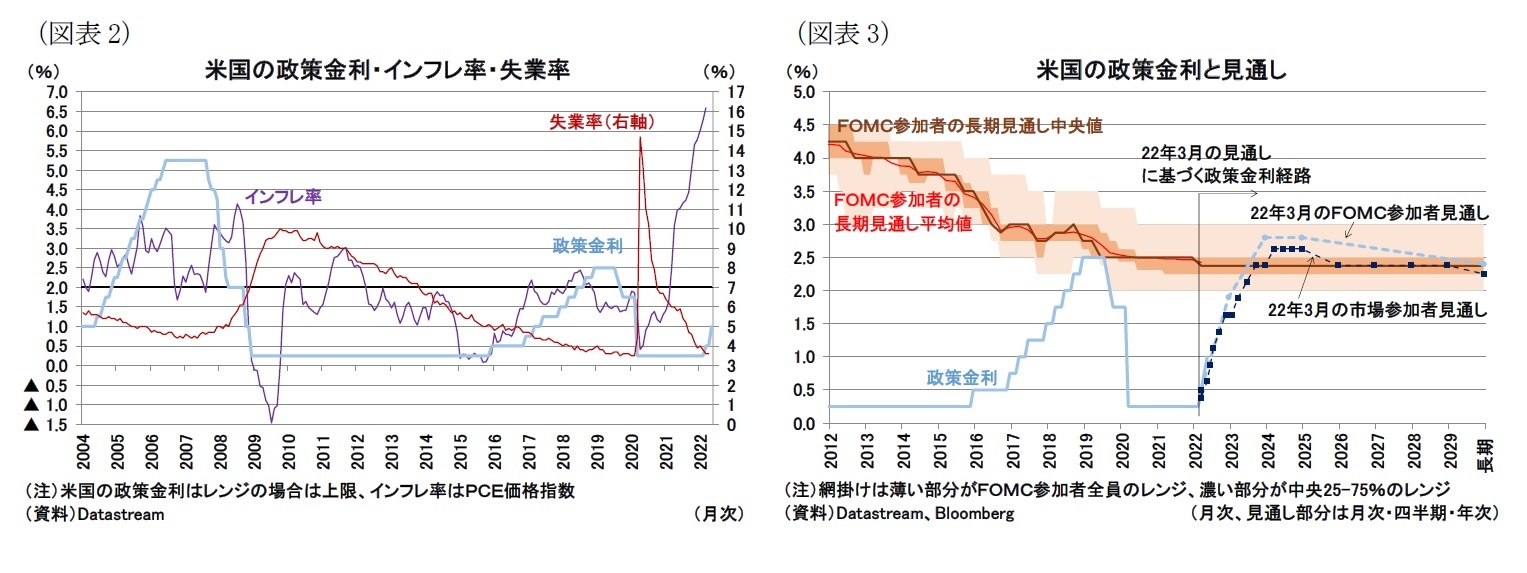

ユーロ圏のコロナ禍前最後の利上げサイクルは、11年4月に開始された。当時、商品価格が国際的に上昇していたことを受けて、ユーロ圏の消費者物価指数(HICP)が食料・エネルギー価格を中心に上昇し、総合指数の上昇率は2%を超えた。これがECBのインフレ圧力への警戒感になった形だった(図表4)。

欧州では金融危機後に顕在化した南欧の債務問題が景気の下押し圧力として働いていたが、物価の安定を優先し利上げを決断したと言える。米国では量的緩和策(いわゆる「QE2」)が実施されていた時期である。FRBはインフレ率が上昇するなかでも労働市場や景気に配慮しており、11年6月にQE2が終了した後もツイストオペ(11年9月に導入)などの手段を講じて緩和姿勢を維持していたため、ECBの利上げは大規模緩和からの出口に慎重だったFRBとは対照的な判断だったと言える。

ただし、ECBは11年4月および6月に2会合連続で利上げをした後、11月の会合では需要減速によって先々のインフレ圧力が低下するとして、利下げに踏み切った。当時のインフレ率はまだ3%程度と高かったが、景気鈍化を懸念した緩和姿勢に転じた形となった。その後は債務問題の長期化などを受けて政策金利(主要リファレンスオペ金利)は段階的にゼロ%まで引き下げられ、預金ファシリティ金利をマイナスとするマイナス金利政策も導入された。その結果、コロナ禍前の利上げサイクルのピークは1.5%となっている。

ユーロ圏のコロナ禍前最後の利上げサイクルは、11年4月に開始された。当時、商品価格が国際的に上昇していたことを受けて、ユーロ圏の消費者物価指数(HICP)が食料・エネルギー価格を中心に上昇し、総合指数の上昇率は2%を超えた。これがECBのインフレ圧力への警戒感になった形だった(図表4)。

欧州では金融危機後に顕在化した南欧の債務問題が景気の下押し圧力として働いていたが、物価の安定を優先し利上げを決断したと言える。米国では量的緩和策(いわゆる「QE2」)が実施されていた時期である。FRBはインフレ率が上昇するなかでも労働市場や景気に配慮しており、11年6月にQE2が終了した後もツイストオペ(11年9月に導入)などの手段を講じて緩和姿勢を維持していたため、ECBの利上げは大規模緩和からの出口に慎重だったFRBとは対照的な判断だったと言える。

ただし、ECBは11年4月および6月に2会合連続で利上げをした後、11月の会合では需要減速によって先々のインフレ圧力が低下するとして、利下げに踏み切った。当時のインフレ率はまだ3%程度と高かったが、景気鈍化を懸念した緩和姿勢に転じた形となった。その後は債務問題の長期化などを受けて政策金利(主要リファレンスオペ金利)は段階的にゼロ%まで引き下げられ、預金ファシリティ金利をマイナスとするマイナス金利政策も導入された。その結果、コロナ禍前の利上げサイクルのピークは1.5%となっている。

ECBでも19年4月から政策理事会のスケジュールに合わせた形で市場参加者の金融市場に関する見通しの調査を行い、21年6月からはその結果を公表している。最新の22年4月公表の結果における政策金利(主要リファレンスオペ金利)の長期(long-run)の見通しは、中央値で1.5%であり、これは前回の利上げサイクルのピークとも一致している(図表5)。ただし、政策金利見通し(中央値)が1.5%に到達するのは26年で、4年程度の長い利上げサイクルとなっている。

なお、ユーロ圏におけるデリバティブ価格に基づく政策金利パスは、直近(22年5月6日時点)で、2年後に1.5%をやや上回る水準まで政策金利を引き上げることが見込まれている。4月の市場参加者調査による見通しと比較してピークは同水準だが、より速いペースでの利上げが織り込まれている。

なお、ユーロ圏におけるデリバティブ価格に基づく政策金利パスは、直近(22年5月6日時点)で、2年後に1.5%をやや上回る水準まで政策金利を引き上げることが見込まれている。4月の市場参加者調査による見通しと比較してピークは同水準だが、より速いペースでの利上げが織り込まれている。

3|英国(18年8月)

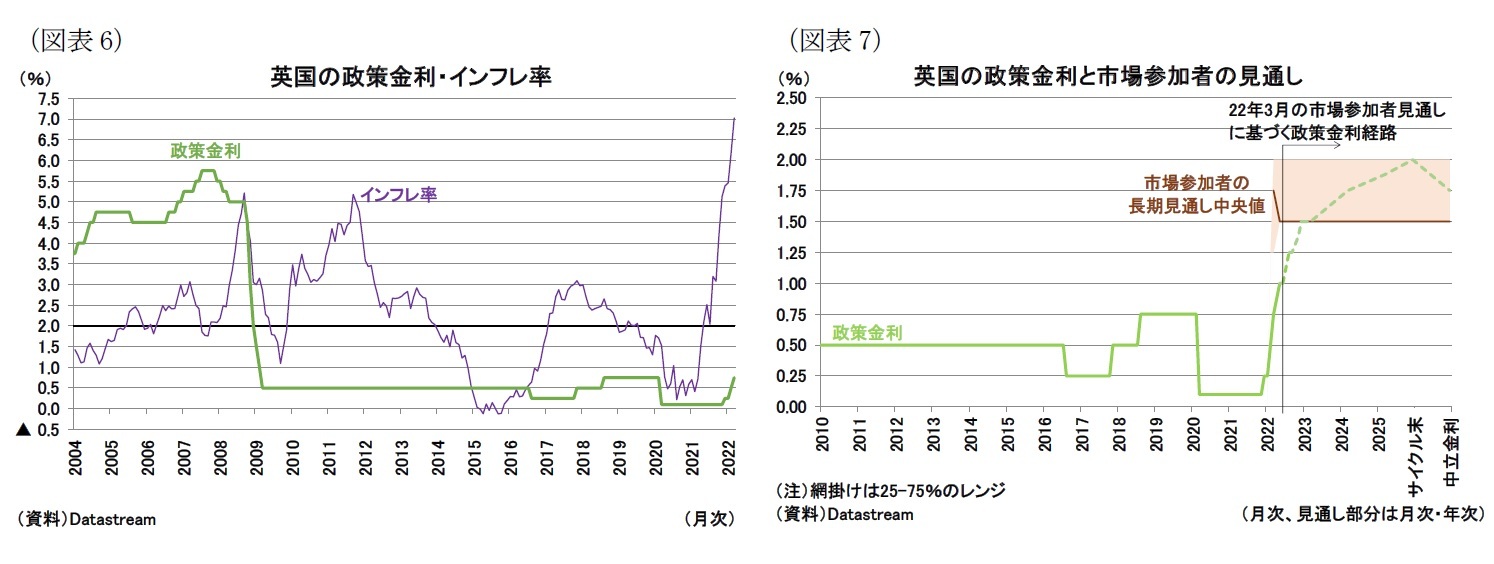

英国の政策金利(バンクレート、Bank Rate7)の推移を見ると、英国のコロナ禍前最後の利上げサイクルは、17年11月に開始されている(図表6)。その約1年前の16年6月にはEUからの離脱を決定する国民投票が行われ、離脱が支持されたことでポンドが急落、景気後退懸念が強まったため、16年8月のMPC(金融政策委員会)では世界金融危機以来の利下げ(0.50→0.25%)と量的緩和の再開(12年10月以来)を決定していた。

ただし、ポンド急落を受けて輸入物価に上昇圧力が強まり、インフレ率が3%前後まで上昇したことから、17年11月に利上げに踏み切った形となる。その約1年後の18年8月にも再利上げが行われたが、その後はコロナ禍に見舞われるまで据え置きが続いていたため、結果として利上げサイクルのピークは0.75%となっている。

FRBやECBと同様、イングランド銀行でもMPCに合わせて、市場参加者の金融市場に関する見通しの調査を行い22年2月から結果の公表を始めている。直近5月の調査結果8は、今回の利上げサイクルのピークの政策金利が中央値で2.00%、景気中立的な政策金利の水準が中央値で1.50%となっており、米国と同様に、今回の利上げサイクルでは中立金利以上の引き上げが見込まれている(図表7)。また、今回の利上げサイクルのピーク想定(中央値で2.00%)がコロナ禍前の利上げサイクルのピーク(0.75%)を上回っているのも特徴的である。

英国のデリバティブ価格に基づく政策金利パスは、5月MPC後の状況(22年5月6日時点)で、1年後に2%台半ばの水準まで政策金利を引き上げることが見込まれており、市場参加者調査による見通しと比較して高いピークが想定されている。

英国の政策金利(バンクレート、Bank Rate7)の推移を見ると、英国のコロナ禍前最後の利上げサイクルは、17年11月に開始されている(図表6)。その約1年前の16年6月にはEUからの離脱を決定する国民投票が行われ、離脱が支持されたことでポンドが急落、景気後退懸念が強まったため、16年8月のMPC(金融政策委員会)では世界金融危機以来の利下げ(0.50→0.25%)と量的緩和の再開(12年10月以来)を決定していた。

ただし、ポンド急落を受けて輸入物価に上昇圧力が強まり、インフレ率が3%前後まで上昇したことから、17年11月に利上げに踏み切った形となる。その約1年後の18年8月にも再利上げが行われたが、その後はコロナ禍に見舞われるまで据え置きが続いていたため、結果として利上げサイクルのピークは0.75%となっている。

FRBやECBと同様、イングランド銀行でもMPCに合わせて、市場参加者の金融市場に関する見通しの調査を行い22年2月から結果の公表を始めている。直近5月の調査結果8は、今回の利上げサイクルのピークの政策金利が中央値で2.00%、景気中立的な政策金利の水準が中央値で1.50%となっており、米国と同様に、今回の利上げサイクルでは中立金利以上の引き上げが見込まれている(図表7)。また、今回の利上げサイクルのピーク想定(中央値で2.00%)がコロナ禍前の利上げサイクルのピーク(0.75%)を上回っているのも特徴的である。

英国のデリバティブ価格に基づく政策金利パスは、5月MPC後の状況(22年5月6日時点)で、1年後に2%台半ばの水準まで政策金利を引き上げることが見込まれており、市場参加者調査による見通しと比較して高いピークが想定されている。

7 中央銀行(イングランド銀行)が市中銀行に支払う準備預金の付利金利。

8 本稿執筆時点では、22年5月のFOMCが開催されているが、市場参加者向けの調査結果は未公表(FOMCの約3週間後に公表)。

4|日本(参考)

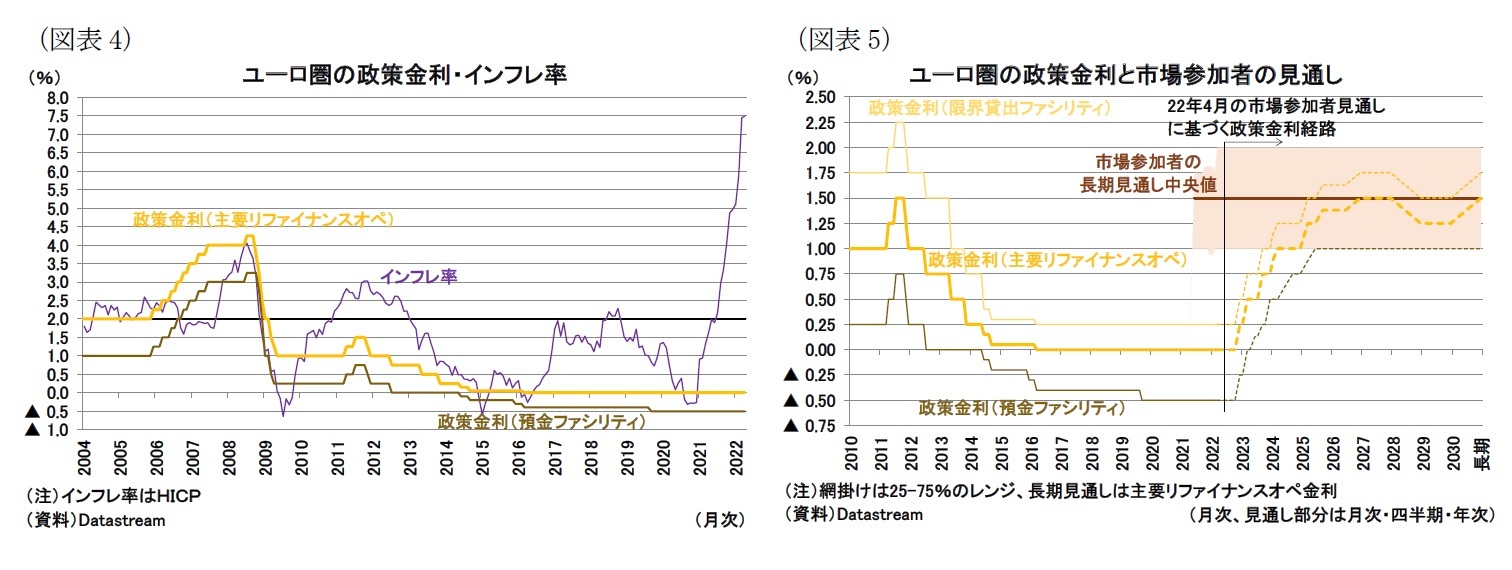

なお、日本については世界金融危機後の利上げは行われていない。

日本銀行の政策金利(無担保コールレート金利(翌日物)の誘導目標)は金融危機後の10年10月に0-0.1%まで引き下げられた後、黒田総裁の下で「量的・質的金融緩和」が導入され、金利目標はなくなった(操作目標はマネタリーベースとなった)。

なお、日本については世界金融危機後の利上げは行われていない。

日本銀行の政策金利(無担保コールレート金利(翌日物)の誘導目標)は金融危機後の10年10月に0-0.1%まで引き下げられた後、黒田総裁の下で「量的・質的金融緩和」が導入され、金利目標はなくなった(操作目標はマネタリーベースとなった)。

その後、16年1月導入された「マイナス金利付き量的・質的量的緩和」の下で、当座預金の「政策金利残高」への付利金利が金融政策の操作対象となり、▲0.1%に設定された。さらに16年9月の「長短金利操作付き量的・質的金融緩和」では、短期金利として前述の▲0.1%のほか、長期金利として10年物国債金利がゼロ%程度で推移するという方針が示された。21年3月には10年物国債の「ゼロ%程度」が±0.25%程度の変動幅であることを明確化したが、操作対象金利の引き上げは世界金融危機以降、されていない。

その後、16年1月導入された「マイナス金利付き量的・質的量的緩和」の下で、当座預金の「政策金利残高」への付利金利が金融政策の操作対象となり、▲0.1%に設定された。さらに16年9月の「長短金利操作付き量的・質的金融緩和」では、短期金利として前述の▲0.1%のほか、長期金利として10年物国債金利がゼロ%程度で推移するという方針が示された。21年3月には10年物国債の「ゼロ%程度」が±0.25%程度の変動幅であることを明確化したが、操作対象金利の引き上げは世界金融危機以降、されていない。この間、日本のインフレ率は消費増税が実施された14年4月以降を除くと物価目標である2%を下回った状況が続いている(図表8)。

(2022年05月09日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1818

経歴

- 【職歴】

2006年 日本生命保険相互会社入社(資金証券部)

2009年 日本経済研究センターへ派遣

2010年 米国カンファレンスボードへ派遣

2011年 ニッセイ基礎研究所(アジア・新興国経済担当)

2014年 同、米国経済担当

2014年 日本生命保険相互会社(証券管理部)

2020年 ニッセイ基礎研究所

2023年より現職

・SBIR(Small Business Innovation Research)制度に係る内閣府スタートアップ

アドバイザー(2024年4月~)

【加入団体等】

・日本証券アナリスト協会 検定会員

高山 武士のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正 | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/15 | 英国雇用関連統計(25年9月)-週平均賃金は前年比5.0%まで再び上昇 | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/14 | ロシアの物価状況(25年9月)-低下が続くが、足もとインフレ圧力の強まりも | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/03 | ユーロ圏失業率(2025年8月)-失業率は6.3%で低水準だがやや悪化 | 高山 武士 | 経済・金融フラッシュ |

新着記事

-

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【利上げサイクル再考-政策金利ピークとターミナルレート】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

利上げサイクル再考-政策金利ピークとターミナルレートのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!