- シンクタンクならニッセイ基礎研究所 >

- 経営・ビジネス >

- 企業経営・産業政策 >

- ESG投資と超過収益-開示情報の拡充が好影響をもたらす可能性

ESG投資と超過収益-開示情報の拡充が好影響をもたらす可能性

金融研究部 企業年金調査室長 年金総合リサーチセンター・ジェロントロジー推進室・サステナビリティ投資推進室兼任 梅内 俊樹

文字サイズ

- 小

- 中

- 大

1――ESG投資残高は増加

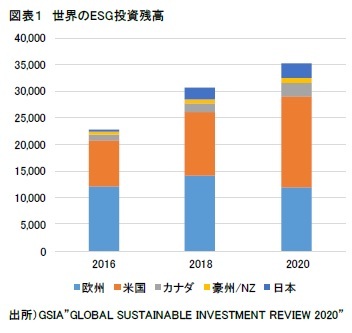

サステナブル投資フォーラムの世界的な組織であるGSIA(Global Sustainable Investment Alliance)が隔年で作成している報告書(2020版)によれば、2020年の世界のESG投資残高は約35兆ドルに達している。これは2016年の1.5倍の水準であり、ESG投資への関心が急速に高まっていることが窺える(図表1)。

サステナブル投資フォーラムの世界的な組織であるGSIA(Global Sustainable Investment Alliance)が隔年で作成している報告書(2020版)によれば、2020年の世界のESG投資残高は約35兆ドルに達している。これは2016年の1.5倍の水準であり、ESG投資への関心が急速に高まっていることが窺える(図表1)。日本でも2015年にGPIF(年金積立金管理運用独立行政法人)がPRIに署名したことを契機にESG投資への関心が高まっており、日本におけるESG投資の残高は2016年の約0.5兆ドル(約56兆円)から2020年には約2.9兆ドル(約310兆円)へと6倍に増加。欧米に比べESG投資の立ち上がりが遅れた分、ここ数年の増加ペースは欧米を大きく上回っている。

最近では、債券や不動産などでもESGを考慮した運用が行われている。ESG投資残高増加の背景には、株式以外の様々な資産クラスでもESGが広がったことがある。

2――ESG投資は有効か?

ESG投資は社会的インパクトを追求する点で従来の投資と異なる。このため、投資先の選定では、売上高や利益といった財務データだけではなく、環境や社会に係る課題への取り組みといった非財務の情報が考慮される。しかしながら、冒頭のPRIの見解にあるように、受託者責任の観点からは経済的リターンが得られることがESG投資の大前提となっている面もある。果たしてESG投資で超過収益を獲得できるのだろうか。

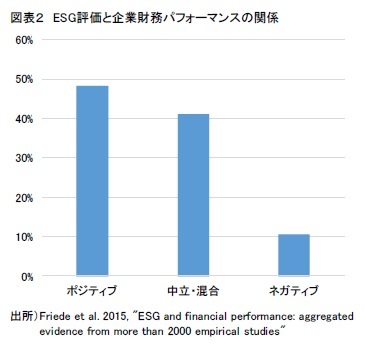

ESG評価の有効性を検証する研究は多数あるが、ESG評価と企業財務パフォーマンス(企業財務、投資パフォーマンス、成長指標、リスク指標など)の関係性を分析する実証研究を幅広くサーベイした論文によれば、両者の間にポジティブな関係があると結論付ける研究、つまり、ESG評価が投資に有効とする結論は全体の48.2%を占め、ネガティブの10.7%を大きく上回っている。しかし、中立・混合を含む、ポジティブ以外の研究結果が過半数を占める。ESG投資は決して否定されるものではないが、“ESG投資は有効”と明確に言えるような結果でもない。

ESG評価の有効性を検証する研究は多数あるが、ESG評価と企業財務パフォーマンス(企業財務、投資パフォーマンス、成長指標、リスク指標など)の関係性を分析する実証研究を幅広くサーベイした論文によれば、両者の間にポジティブな関係があると結論付ける研究、つまり、ESG評価が投資に有効とする結論は全体の48.2%を占め、ネガティブの10.7%を大きく上回っている。しかし、中立・混合を含む、ポジティブ以外の研究結果が過半数を占める。ESG投資は決して否定されるものではないが、“ESG投資は有効”と明確に言えるような結果でもない。その要因として、分析に利用するデータや分析方法が異なる多様な分析が混在していることのほか、サーベイの対象となった研究が実施された時期が影響している可能性が考えられる。サーベイの対象となった研究は、サーベイ論文が公表された2015年以前のものである。ESGを投資に活かす機運は現時点ほどには高まっていなかったと推測される。少なくともESGを含む非財務の情報開示が総じて限られ、ESGを適切に評価できる環境が整っていなかったことを勘案すると、ESG投資の有効性が明確にならなかったことに違和感はない。

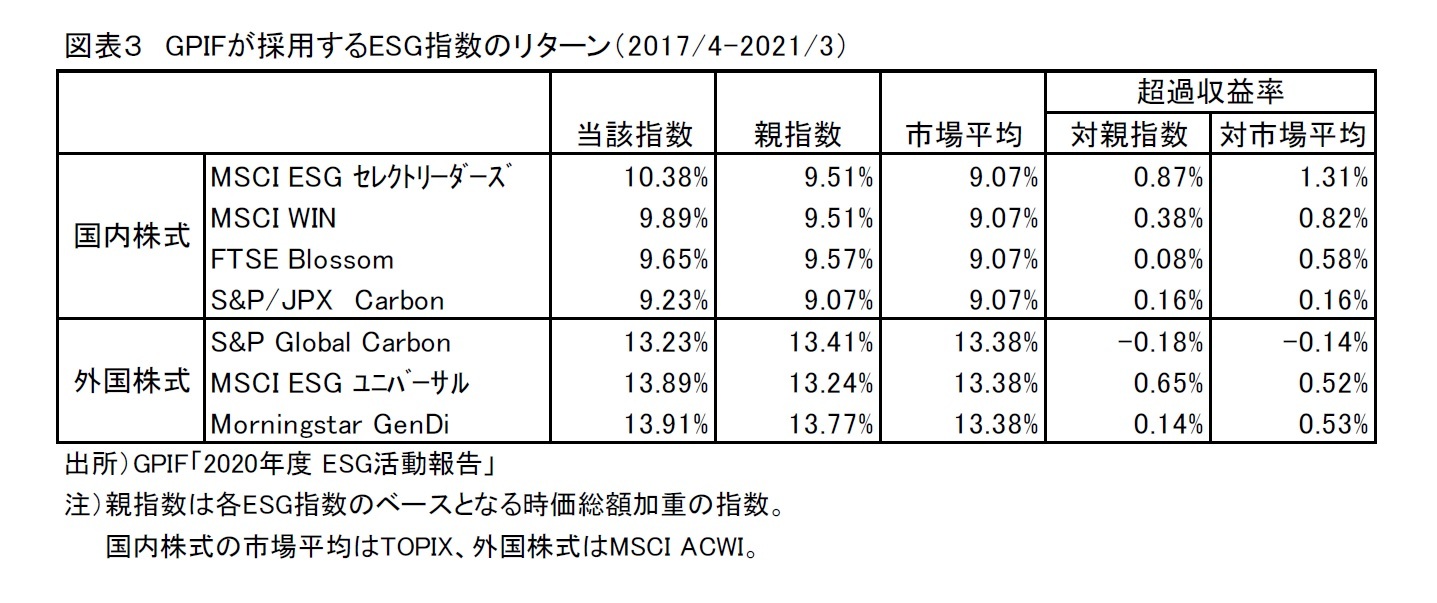

ここ数年の主要なESG指数の動きからは、過去の実証研究とは異なる傾向が見られる。GPIFは2017年にESGを考慮した指数に連動する株式運用を導入し、2021年3月末時点で国内株式を対象とするESG指数を4本、外国株式を対象とする指数を3本、計7本のESG指数を採用している。ESG指数の2017年4月~2021年3月のパフォーマンス(年率)を見ると、7本中6本で市場平均(内外の代表的な株価指数)に対する超過収益率がプラスとなっている。7本の指数の中には、E(環境)、S(社会)、G(ガバナンス)の各要素を総合的に評価する指数だけでなく、E(環境)やS(社会)の特定のテーマに着目した指数も含まれている。GPIFが「長期的な検証が必要」としているように、パフォーマンスを評価するには期間が短すぎる。また、数多くあるESG指数のうちの一部に過ぎないことから、短絡的な評価は避ける必要があるが、ESG指数を厳選することで超過収益が得られる可能性を示唆する結果として受け止めることができる。

3――開示情報の拡充がパフォーマンスに好影響

ただし、現時点では情報開示が不十分との指摘は多く、企業のESGへの取り組みを十分に投資判断に活かしきれていない可能性は否定できない。経済産業省が国内外の主な運用機関を対象に行った「ESG投資に関する運用機関向けアンケート調査(2019年)」によれば、ESGを投資判断等において考慮する上での障害として、運用機関の85.4%が「企業のESGに関する情報開示が不十分」と回答している。ESG情報の開示に積極的に取り組む企業がある一方で、幅広くESG評価を行う上で十分な情報が開示されているとは言えず、同業他社との比較可能性が確保されていないといった問題点も指摘される。しかしこの点に関しては、主要国・地域でESGを含む非財務情報の開示拡充に向けた検討が進められており、ESGに係る複数の国際的な開示基準に関しても共通化に向けた動きが見られる。こうしたことから、将来的には非財務情報の開示拡充とともに比較可能性の向上も期待される。その過程で、企業のESGへの取り組みは一段と強化され、ESG情報を活用する投資判断の精度が上がると考えられる。非財務情報の開示拡充により、ESGインテグレーションの平均的なパフォーマンスはESGを考慮しない投資を上回ることが期待される。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年12月16日「基礎研レター」)

03-3512-1849

- 【職歴】

1988年 日本生命保険相互会社入社

1995年 ニッセイアセットマネジメント(旧ニッセイ投信)出向

2005年 一橋大学国際企業戦略研究科修了

2009年 ニッセイ基礎研究所

2011年 年金総合リサーチセンター 兼務

2013年7月より現職

2018年 ジェロントロジー推進室 兼務

2021年 ESG推進室 兼務

梅内 俊樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/16 | サステナビリティ情報開示の法制化の概要 | 梅内 俊樹 | 基礎研レター |

| 2025/04/03 | 資産配分の見直しで検討したいプライベートアセット | 梅内 俊樹 | ニッセイ年金ストラテジー |

| 2025/02/28 | 日本版サステナビリティ開示基準を巡る議論について-開示基準開発の経過と有価証券報告書への適用の方向性 | 梅内 俊樹 | 基礎研レター |

| 2024/09/06 | 持続的な発展に向けて-SDGsの先を見据えた継続的な取組が必要か? | 梅内 俊樹 | 基礎研マンスリー |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【ESG投資と超過収益-開示情報の拡充が好影響をもたらす可能性】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ESG投資と超過収益-開示情報の拡充が好影響をもたらす可能性のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!