- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 年金資産運用 >

- 本物のESG投資を見極めよう

2019年07月03日

文字サイズ

- 小

- 中

- 大

世界的に景気の先行きが不透明感を増している。一つには、循環サイクルが山を越え下方に向っていることがあり、加えて、米中貿易戦争の激化による影響もある。日本を含む先進諸国と中国等一部の国では、少子高齢化の進行や人口減少も色濃く景気に影を投げかけている。年金運用においては、昨年の夏から秋に見られた金利上昇マインドが完全に反転しており、再び、金融緩和の嵐が世界的に吹き荒れるのではないかと危惧されている。それらの結果、債券から株式やオルタナティブ投資等への“Search for Yield”の動きが、再び高まることに加えて、投資の長期的かつ中心に据えるべき考え方としてESG投資に脚光が集まっている。

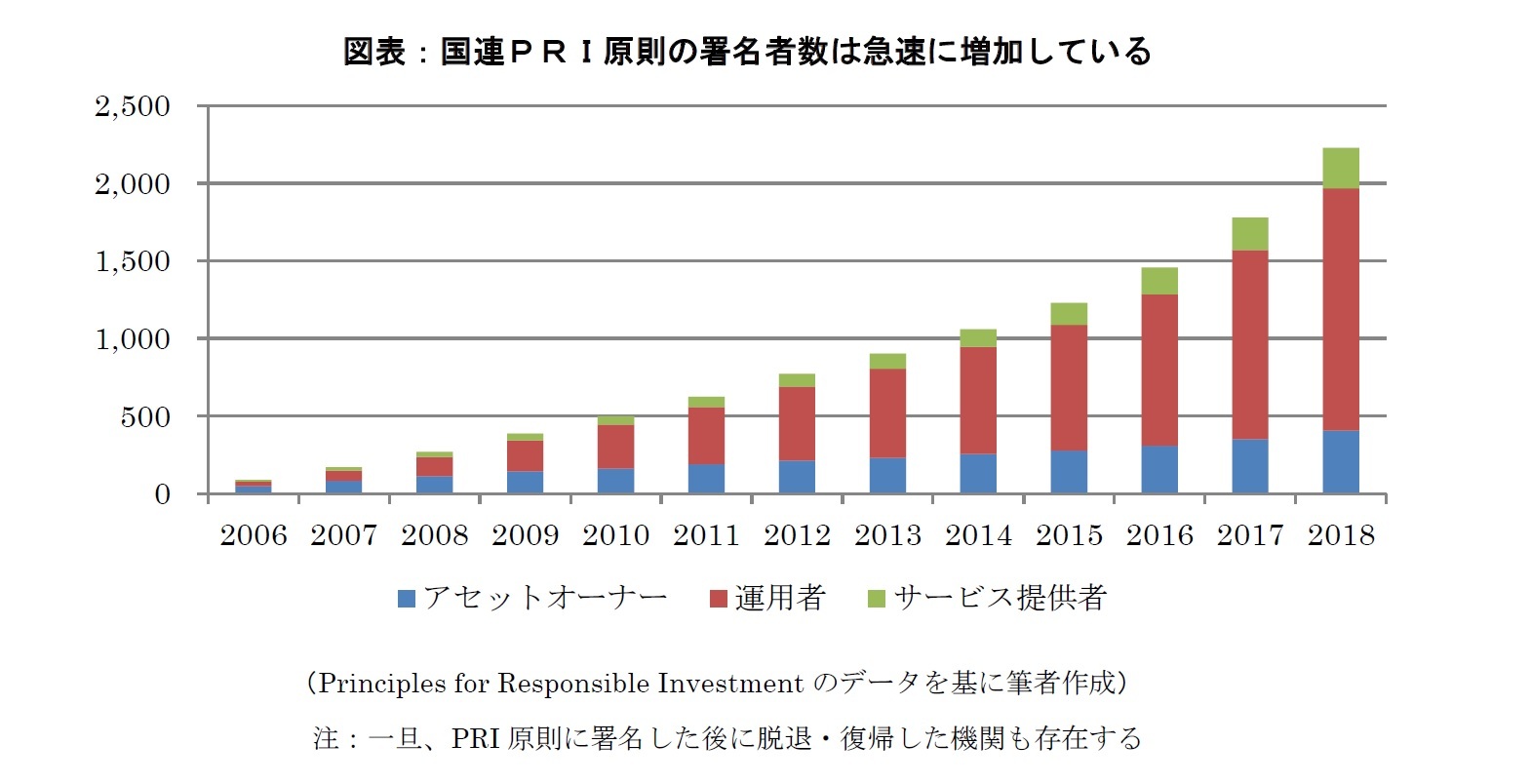

日本におけるESG投資は、必ずしも、まだ、欧米のような投資のメインストリームに位置付けられていない。しかし、GPIFが国連PRI原則に署名した2015年以降、日本でも急速に広まりつつある。特に、被用者年金一元化もあって、公的年金関連の運用者はことごとくESG投資に対して前向きな姿勢を示している。加えて、金融庁の策定したスチュワードシップ・コードも、アセットオーナーである年金に対して「受容するか説明するか」を求めている。企業年金によるスチュワードシップ・コードの受入れはなかなか進まないが、金融庁が母体企業に対しコーポーレートガバナンスの観点からの取組みを勧奨しており、少しずつではあるが、企業年金のスタンスにも変化の兆しが見えはじめたようである。

日本におけるESG投資は、必ずしも、まだ、欧米のような投資のメインストリームに位置付けられていない。しかし、GPIFが国連PRI原則に署名した2015年以降、日本でも急速に広まりつつある。特に、被用者年金一元化もあって、公的年金関連の運用者はことごとくESG投資に対して前向きな姿勢を示している。加えて、金融庁の策定したスチュワードシップ・コードも、アセットオーナーである年金に対して「受容するか説明するか」を求めている。企業年金によるスチュワードシップ・コードの受入れはなかなか進まないが、金融庁が母体企業に対しコーポーレートガバナンスの観点からの取組みを勧奨しており、少しずつではあるが、企業年金のスタンスにも変化の兆しが見えはじめたようである。

こうしたESG投資の流れは、欧米の保険や年金の動きが率先していたことを考えると、流れに抵抗するよりも、棹を挿し乗った方が良いだろう。しかし、日本のESG投資は黎明期にあり、様々なものが闇鍋のような状態にある。ESGそのものやESGに近いアプローチを名称に冠したファンド等に投資することで、ESG投資の実績として喧伝することも可能である。議決権行使の結果やグリーンボンドへの投資を公表して、ESG投資に積極的に取組んでいると世の中に知らせる投資家も少なくない。しかし、ESG投資の根本は、受益者や加入者といったステークホルダーのために、アセットオーナーが代理人として取組む受託者責任にある。

本来のESG投資は、小手先の名称や取組みだけではなく、投資の根本的な姿勢に依拠するものであるべきだろう。GPIFがESG投資に積極的な姿勢を示すのには、世代を跨ぐ「超長期投資家」であり「ユニバーサルオーナー」であることが、重要な背景としてあるとしている。ならば、規模や投資スタンスの異なる年金基金では、多少異なった取組みがあっても良いのではないか。公的年金の運用を一部担う三共済にしても、GPIFのように、ESG投資の専任者を置くことは容易でない。資産規模の小さなその他の年金であれば、公的年金であっても、企業年金であっても、取組み程度の差があってしかるべきなのではないか。もちろん、公的年金の方が資金特性から要求されるレベルは高いものと想定されるが。

日本におけるESG投資には、まだまだ本質と異なっているのではないかと感じられるものが少なくない。それは、黎明期である以上、当然のことで、市場参加者は無定見に受容するのではなく、自分にとって何がESG投資の観点から適切であり、何が不適切かを見極める目が必要なのである。しかも、適切かどうかの分水嶺は、時代によって変化する可能性が高い。かつてESG投資の代表的な投資手法として注目を集めたESGファンドも、現在では、エンゲージメントが株式投資全般において取組まれるべきものとされており、意味合いが変化している。そもそも、ESG投資を受益者に向けたフィデューシャリーデューティーの一部と考えるならば、それは、株式投資のみならず、サステイナビリティボンドなど債券投資にも適用されるべきであるし、不動産やインフラ投資においても、ESG要素を発見することができるだろう。

欧州ではESG至上主義的な動きも見られるが、それを真似た日本の取組みには、やや迷走気味なものも見られる。化石燃料を大量に消費する運輸会社が、二酸化炭素排出を抑えたトレーニングセンター建設資金を調達するとして募集した起債は、日本においてグリーンボンドとして認定されたという説明を欧米のアセットマネージャーにしたところ、大笑いされた経験がある。そもそも、無担保債券は発行体の全財産に対する請求権であるから、資金使途を一部に限定するのはフィクションである可能性が高い。再生可能エネルギー関連のファイナンスだからとして、ノンバンクの発行する社債がグリーンボンド認定を得るのを見ると、やや違うのではないかと思う部分もある(欧州でも、金融会社の同種の社債はグリーンボンド認定を受けることが可能である)。結局のところ、ESG投資には“言ったもの勝ち”という傾向がある。グリーンボンドの世界に限っても、発行体とそれに投資したと表明する投資家の両方が、資金使途が限定されるという仮想世界の中で、"Win-Win"の関係を享受しているのである。

日本のESG投資が欧米と同じものである必要はないし、独自の発展を見せることが望ましい。ESG投資が、何のためのものなのか、誰のためのものなのか。日本で良く見られるような手段の目的化を招かないよう留意しつつ、建設的な議論を継続して行くべきであろう。

本来のESG投資は、小手先の名称や取組みだけではなく、投資の根本的な姿勢に依拠するものであるべきだろう。GPIFがESG投資に積極的な姿勢を示すのには、世代を跨ぐ「超長期投資家」であり「ユニバーサルオーナー」であることが、重要な背景としてあるとしている。ならば、規模や投資スタンスの異なる年金基金では、多少異なった取組みがあっても良いのではないか。公的年金の運用を一部担う三共済にしても、GPIFのように、ESG投資の専任者を置くことは容易でない。資産規模の小さなその他の年金であれば、公的年金であっても、企業年金であっても、取組み程度の差があってしかるべきなのではないか。もちろん、公的年金の方が資金特性から要求されるレベルは高いものと想定されるが。

日本におけるESG投資には、まだまだ本質と異なっているのではないかと感じられるものが少なくない。それは、黎明期である以上、当然のことで、市場参加者は無定見に受容するのではなく、自分にとって何がESG投資の観点から適切であり、何が不適切かを見極める目が必要なのである。しかも、適切かどうかの分水嶺は、時代によって変化する可能性が高い。かつてESG投資の代表的な投資手法として注目を集めたESGファンドも、現在では、エンゲージメントが株式投資全般において取組まれるべきものとされており、意味合いが変化している。そもそも、ESG投資を受益者に向けたフィデューシャリーデューティーの一部と考えるならば、それは、株式投資のみならず、サステイナビリティボンドなど債券投資にも適用されるべきであるし、不動産やインフラ投資においても、ESG要素を発見することができるだろう。

欧州ではESG至上主義的な動きも見られるが、それを真似た日本の取組みには、やや迷走気味なものも見られる。化石燃料を大量に消費する運輸会社が、二酸化炭素排出を抑えたトレーニングセンター建設資金を調達するとして募集した起債は、日本においてグリーンボンドとして認定されたという説明を欧米のアセットマネージャーにしたところ、大笑いされた経験がある。そもそも、無担保債券は発行体の全財産に対する請求権であるから、資金使途を一部に限定するのはフィクションである可能性が高い。再生可能エネルギー関連のファイナンスだからとして、ノンバンクの発行する社債がグリーンボンド認定を得るのを見ると、やや違うのではないかと思う部分もある(欧州でも、金融会社の同種の社債はグリーンボンド認定を受けることが可能である)。結局のところ、ESG投資には“言ったもの勝ち”という傾向がある。グリーンボンドの世界に限っても、発行体とそれに投資したと表明する投資家の両方が、資金使途が限定されるという仮想世界の中で、"Win-Win"の関係を享受しているのである。

日本のESG投資が欧米と同じものである必要はないし、独自の発展を見せることが望ましい。ESG投資が、何のためのものなのか、誰のためのものなのか。日本で良く見られるような手段の目的化を招かないよう留意しつつ、建設的な議論を継続して行くべきであろう。

(2019年07月03日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1845

経歴

- 【職歴】

・1986年 日本生命保険相互会社入社

・1991年 ペンシルバニア大学ウォートンスクールMBA

・2004年 ニッセイアセットマネジメント株式会社に出向

・2008年 ニッセイ基礎研究所へ

・2025年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・日本ファイナンス学会

・証券経済学会

・日本金融学会

・日本経営財務研究学会

德島 勝幸のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/03 | アクティブ運用かパッシブ運用か | 德島 勝幸 | ニッセイ年金ストラテジー |

| 2025/05/09 | ESGからサステナビリティへ~ESGは目的達成のための手段である~ | 德島 勝幸 | 基礎研レター |

| 2024/07/03 | 見直しを迫られる国内債券パッシブ運用 | 德島 勝幸 | ニッセイ年金ストラテジー |

| 2024/06/07 | アセットオーナー・プリンシプルへの期待-資産運用高度化の要 | 德島 勝幸 | 基礎研マンスリー |

新着記事

-

2025年10月30日

潜在成長率は変えられる-日本経済の本当の可能性 -

2025年10月30日

米FOMC(25年10月)-市場予想通り、政策金利を▲0.25%引き下げ。バランスシート縮小を12月1日で終了することも決定 -

2025年10月30日

試練の5年に踏み出す中国(後編)-「第15次五カ年計画」建議にみる、中国のこれからの針路 -

2025年10月30日

米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 -

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【本物のESG投資を見極めよう】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

本物のESG投資を見極めようのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!