- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 金利・債券 >

- 日銀の気候変動対応オペで期待されるESG債投資の拡大

2021年10月05日

文字サイズ

- 小

- 中

- 大

日本銀行は2021年7月の金融政策決定会合において、成長基盤強化支援資金供給制度の後継の位置付けとして、「気候変動対応を支援するための資金供給(気候変動対応オペ)の骨子素案」を公表した。気候変動対応オペの対象先は、気候変動対応に資するための取組について一定の開示を行っている共通担保オペ(全店貸付)の対象先の金融機関である。

気候変動対応オペでバックファイナンスの対象となる投融資は、日本の気候変動対応に資するものとされ、(1)グリーンローン/ボンド、(2)サステナビリティ・リンク・ローン/ボンド(気候変動対応に紐づく評価指標が設定されているもの)、(3)トランジション・ファイナンスにかかる投融資がその例として挙げられている。また、気候変動対応オペの導入に際して注目された付利の水準はゼロ%であるものの、マイナス金利政策における負担軽減の優遇措置(マクロ加算残高への2倍加算の適用)も含まれる。年内を目処に開始が予定されており、貸付期間を1年(ただし、実施期限までの間、対象投融資の残高の範囲内で、回数に制限を設けず、借り換え可能)とし、原則として2030年度まで実施するとのことである。

このように、気候変動対応オペの対象となる金融機関による投融資には、気候変動問題に対処するための融資だけではなくグリーンボンドやサステナビリティボンド、トランジションボンド等のいわゆるESG債(SDGs債)への投資が含まれており、マイナス金利政策の負担軽減策を通じて金融機関がESG債に投資するインセンティブ付けもなされている。そのため、マイナス金利政策のもとでマイナス金利の負担に悩む金融機関を中心に、国内債券市場において市場参加者の投資行動が変化する可能性がある。

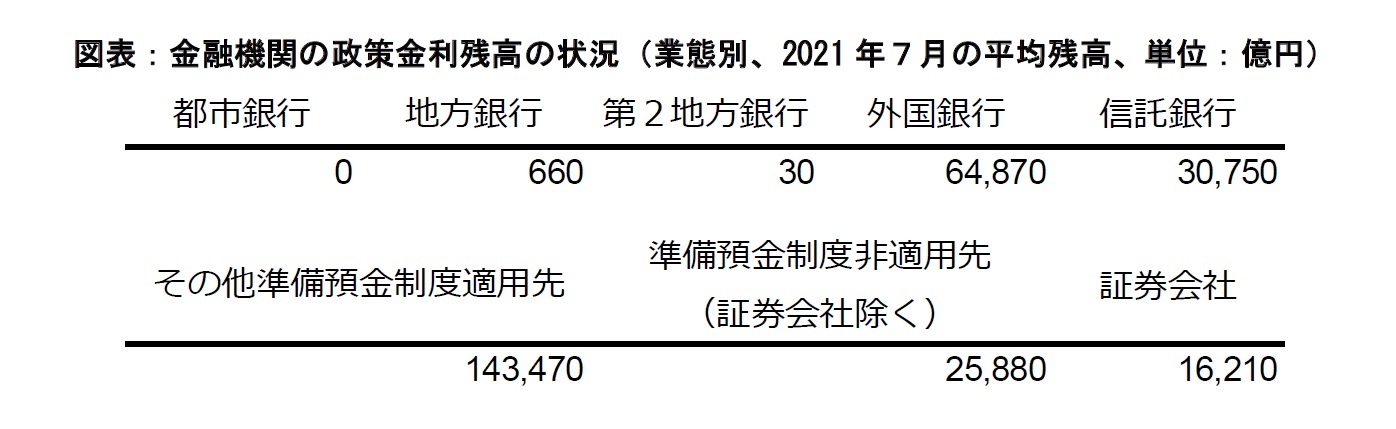

現在、日銀当座預金のうち、金融機関間で裁定取引を行って全体的にならすと、マイナス金利が適用される政策金利残高が約5兆円になるようにマクロ加算残高をコントロールする仕組みになっている。しかしながら、業態別にみると政策金利残高は偏在しており、政策金利残高は合計約28兆円になっている(図表)。特に、外国銀行や信託銀行、その他準備預金制度適用先(ゆうちょ銀行や信用金庫など)は、都市銀行や地方銀行などと比較して相対的に多額の政策金利残高を抱えている。これらの業態の金融機関は気候変動対応オペを活用するインセンティブが高くなると考えられる。

金融政策決定会合後の定例記者会見によると、気候変動対応オペの対象条件にある「一定の開示」の中身については、金融機関との対話を通じてさらに検討していく予定とのことだが、主要国の金融当局で構成される金融安定理事会(Financial Stability Board)のもとに作成された気候関連財務情報開示タスクフォース(TCFD:Task Force on Climate-related Financial Disclosures)に基づく開示が有力な候補として想定されているようである。共通担保オペ(全店貸付)の対象先には、2021年8月末時点で、都市銀行、地方銀行、第2地方銀行、外国銀行、信託銀行、信用金庫、証券会社など、347の金融機関が選定されている。そのうちTCFDに賛同している金融機関を抽出すると、金融持ち株会社としての賛同も含めて約60の金融機関が該当している。大手金融機関を中心に賛同しており、相対的に多くの政策金利残高を抱える外国銀行や信託銀行、その他準備預金制度適用先の業態でも賛同している金融機関がある。

気候変動対応オペでバックファイナンスの対象となる投融資は、日本の気候変動対応に資するものとされ、(1)グリーンローン/ボンド、(2)サステナビリティ・リンク・ローン/ボンド(気候変動対応に紐づく評価指標が設定されているもの)、(3)トランジション・ファイナンスにかかる投融資がその例として挙げられている。また、気候変動対応オペの導入に際して注目された付利の水準はゼロ%であるものの、マイナス金利政策における負担軽減の優遇措置(マクロ加算残高への2倍加算の適用)も含まれる。年内を目処に開始が予定されており、貸付期間を1年(ただし、実施期限までの間、対象投融資の残高の範囲内で、回数に制限を設けず、借り換え可能)とし、原則として2030年度まで実施するとのことである。

このように、気候変動対応オペの対象となる金融機関による投融資には、気候変動問題に対処するための融資だけではなくグリーンボンドやサステナビリティボンド、トランジションボンド等のいわゆるESG債(SDGs債)への投資が含まれており、マイナス金利政策の負担軽減策を通じて金融機関がESG債に投資するインセンティブ付けもなされている。そのため、マイナス金利政策のもとでマイナス金利の負担に悩む金融機関を中心に、国内債券市場において市場参加者の投資行動が変化する可能性がある。

現在、日銀当座預金のうち、金融機関間で裁定取引を行って全体的にならすと、マイナス金利が適用される政策金利残高が約5兆円になるようにマクロ加算残高をコントロールする仕組みになっている。しかしながら、業態別にみると政策金利残高は偏在しており、政策金利残高は合計約28兆円になっている(図表)。特に、外国銀行や信託銀行、その他準備預金制度適用先(ゆうちょ銀行や信用金庫など)は、都市銀行や地方銀行などと比較して相対的に多額の政策金利残高を抱えている。これらの業態の金融機関は気候変動対応オペを活用するインセンティブが高くなると考えられる。

金融政策決定会合後の定例記者会見によると、気候変動対応オペの対象条件にある「一定の開示」の中身については、金融機関との対話を通じてさらに検討していく予定とのことだが、主要国の金融当局で構成される金融安定理事会(Financial Stability Board)のもとに作成された気候関連財務情報開示タスクフォース(TCFD:Task Force on Climate-related Financial Disclosures)に基づく開示が有力な候補として想定されているようである。共通担保オペ(全店貸付)の対象先には、2021年8月末時点で、都市銀行、地方銀行、第2地方銀行、外国銀行、信託銀行、信用金庫、証券会社など、347の金融機関が選定されている。そのうちTCFDに賛同している金融機関を抽出すると、金融持ち株会社としての賛同も含めて約60の金融機関が該当している。大手金融機関を中心に賛同しており、相対的に多くの政策金利残高を抱える外国銀行や信託銀行、その他準備預金制度適用先の業態でも賛同している金融機関がある。

「一定の開示を行っている金融機関」に当てはまるには、TCFDに賛同しているだけでなく、開示を行っている必要もあるだろう。2020年7月に公表された「2020年度TCFDコンソーシアム会員アンケート集計結果」によると、回答した45の金融機関のうち8割以上の38の金融機関が開示済みまたは開示予定と回答している。TCFDに賛同する金融機関のほとんどは賛同だけでなく開示まで想定していると考えてよいだろう。

気候変動オペの対象となる融資については、融資の可否も含めて金融機関自身で行う審査や判断に相当の時間を要することが予想され、残高が急激に増えることはないだろう。よって、できる限り早急に政策金利残高を減らしたいと考える金融機関にとって、ESG債への投資規模の拡大は有力な選択肢となろう。「一定の開示を行っている金融機関」に該当する大手金融機関の中には、これを機に相当の規模でESG債への投資を検討するところが出てくるかもしれない。

気候変動対応オペのマイナス金利政策の負担軽減措置に応じて、金融機関がどの程度の規模でESG債への投資を行うかについて予測するのは困難だが、気候変動対応オペの対象となる融資も含めて、業態別の政策金利残高合計の約28兆円から日銀当座預金全体の政策金利残高として想定されている5兆円を差し引いた23兆円の半分程度(=11.5兆円)の潜在的なニーズがあると考えるのは、悪い見積もりではないだろう。日本証券業協会によると、2016年起債分以降のグリーンボンドとサステナビリティボンドの規模は約2.9兆円である(2021年8月時点)。2020年は1.2兆円規模の起債で、2021年もこのままのペースで発行される前提で見積もると1兆円程度の起債が行われるとみられる。トランジションボンドは日本では2021年7月に初めて発行され、その際の発行規模は200億円(償還期間5年:100億円、償還期間7年:100億円)であった。実際には、ESG債の起債規模の状況を考慮すると、金融機関の投融資ニーズを全て吸収するには現在のESG債の市場規模では難しい面があり、気候変動対応オペは流動性の制約からESG債のスプレッド縮小につながる可能性が高いのではないかと思われる。適正なスプレッド水準で取引されるには、さらなるESG債の市場規模の拡大が必要条件になるだろう。

気候変動オペの対象となる融資については、融資の可否も含めて金融機関自身で行う審査や判断に相当の時間を要することが予想され、残高が急激に増えることはないだろう。よって、できる限り早急に政策金利残高を減らしたいと考える金融機関にとって、ESG債への投資規模の拡大は有力な選択肢となろう。「一定の開示を行っている金融機関」に該当する大手金融機関の中には、これを機に相当の規模でESG債への投資を検討するところが出てくるかもしれない。

気候変動対応オペのマイナス金利政策の負担軽減措置に応じて、金融機関がどの程度の規模でESG債への投資を行うかについて予測するのは困難だが、気候変動対応オペの対象となる融資も含めて、業態別の政策金利残高合計の約28兆円から日銀当座預金全体の政策金利残高として想定されている5兆円を差し引いた23兆円の半分程度(=11.5兆円)の潜在的なニーズがあると考えるのは、悪い見積もりではないだろう。日本証券業協会によると、2016年起債分以降のグリーンボンドとサステナビリティボンドの規模は約2.9兆円である(2021年8月時点)。2020年は1.2兆円規模の起債で、2021年もこのままのペースで発行される前提で見積もると1兆円程度の起債が行われるとみられる。トランジションボンドは日本では2021年7月に初めて発行され、その際の発行規模は200億円(償還期間5年:100億円、償還期間7年:100億円)であった。実際には、ESG債の起債規模の状況を考慮すると、金融機関の投融資ニーズを全て吸収するには現在のESG債の市場規模では難しい面があり、気候変動対応オペは流動性の制約からESG債のスプレッド縮小につながる可能性が高いのではないかと思われる。適正なスプレッド水準で取引されるには、さらなるESG債の市場規模の拡大が必要条件になるだろう。

(2021年10月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1848

経歴

- 【職歴】

2005年4月 住友信託銀行株式会社(現 三井住友信託銀行株式会社)入社

2014年9月 株式会社ニッセイ基礎研究所 入社

2021年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・経済産業省「キャッシュレスの普及加速に向けた基盤強化事業」における検討会委員(2022年)

・経済産業省 割賦販売小委員会委員(産業構造審議会臨時委員)(2023年)

【著書】

成城大学経済研究所 研究報告No.88

『日本のキャッシュレス化の進展状況と金融リテラシーの影響』

著者:ニッセイ基礎研究所 福本勇樹

出版社:成城大学経済研究所

発行年月:2020年02月

福本 勇樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/15 | 生成AIを金融リスク分析の視点から読み解いてみる-なぜ人間によるファクトチェックが必要なのか | 福本 勇樹 | 研究員の眼 |

| 2025/07/08 | 家計はなぜ破綻するのか-金融経済・人間行動・社会構造から読み解くリスクと対策 | 福本 勇樹 | 基礎研マンスリー |

| 2025/06/24 | 日本国債市場における寡占構造と制度的制約-金利上昇局面に見られる構造的脆弱性の考察 | 福本 勇樹 | 基礎研レポート |

| 2025/06/12 | 金融技術革新の4類型とその波及効果-キャッシュレス化にみる「制度から始まるイノベーション」の形 | 福本 勇樹 | 基礎研レポート |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀の気候変動対応オペで期待されるESG債投資の拡大】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀の気候変動対応オペで期待されるESG債投資の拡大のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!