- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 2020年度(20年4月~21年3月)の不動産売買市場を振り返る~大規模緩和と外資流入で取引額の落ち込みを回避~

2021年07月06日

文字サイズ

- 小

- 中

- 大

1. はじめに

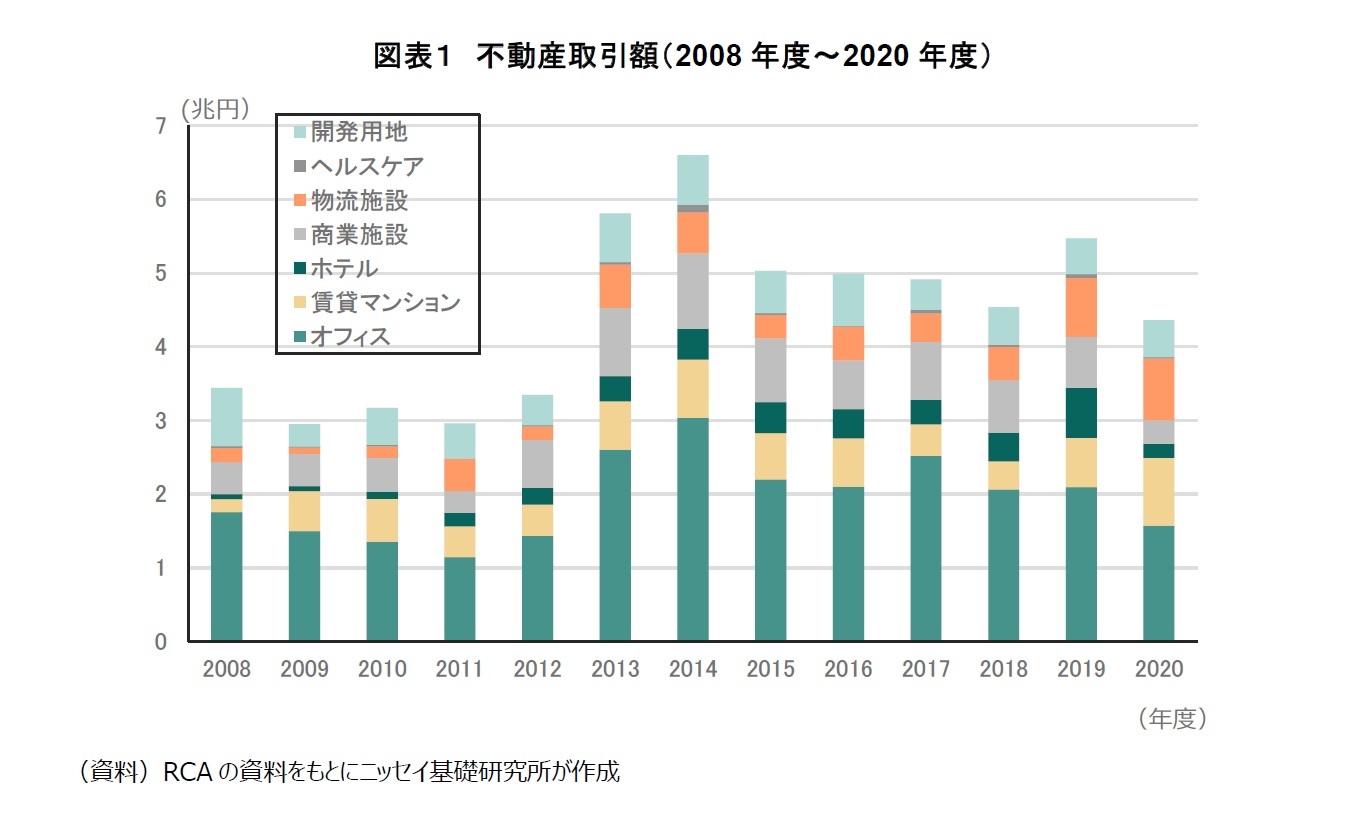

新型コロナウイルス感染拡大により実体経済が低迷し、不動産賃貸市場についても先行き不透明感が強まるなか、2020年度(20年4月~21年3月)の不動産取引額は過去平均並みの水準を確保した。本稿では、コロナ禍の影響を強く受けた2020年度の不動産売買市場を振り返ったのち、リーマン・ショック後の動向と比較することを通じて、その特徴を確認したい。

2. 2020年度(20年4月~21年3月)の不動産売買市場の動向

セクター別の取引額をみると、オフィスが約1.5兆円(占率36%)となり、引き続き第1位の座をなんとか維持した。次いで、賃貸マンションが約0.9兆円(21%)、物流施設が約0.8兆円(19%)、開発用地が約0.5兆円(12%)、商業施設が約0.3兆円(7%)、ホテルが約0.2兆円(4%)となった。このうち、賃貸マンションと物流施設の取引額は過去最高となった。

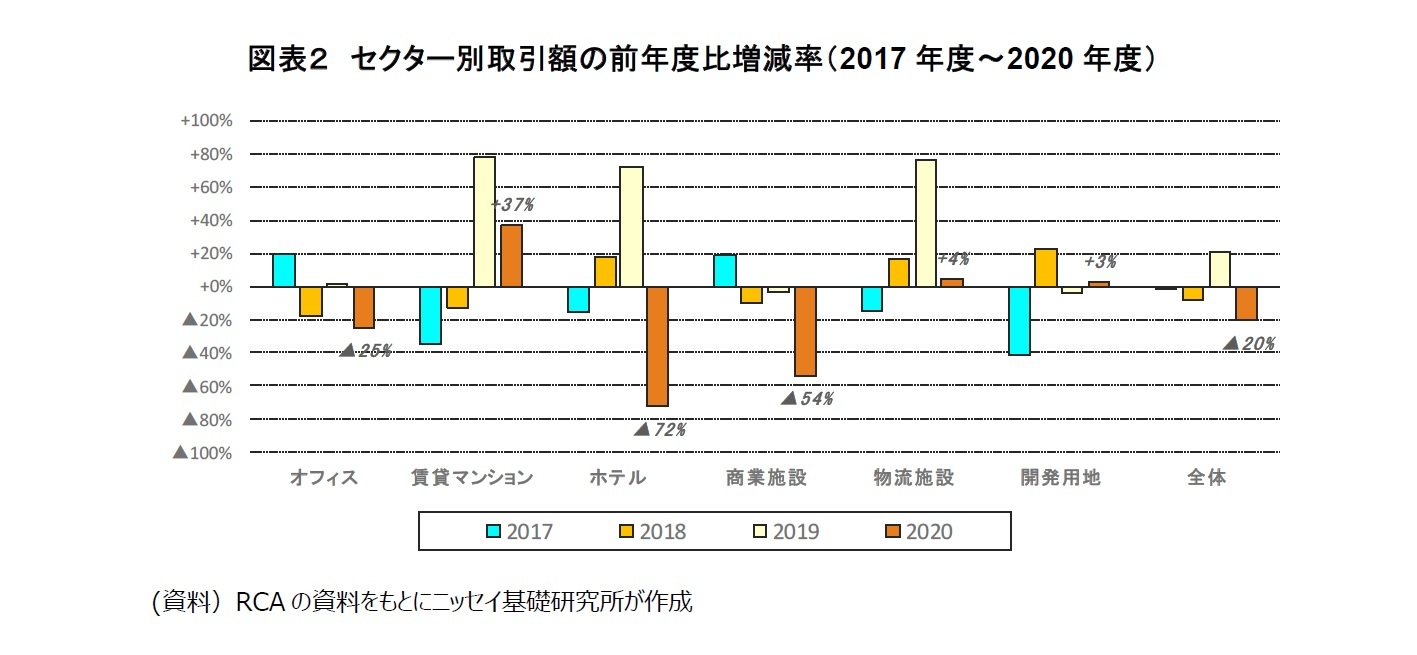

また、取引額の増減率(2019年度対比)をみると、賃貸マンション(前年比+37%)と物流施設(+4%)、開発用地(+3%)が増加し、これで賃貸マンションは2年連続、物流施設は3年連続で増加した(図表2)。一方で、オフィス(前年比▲25%)や商業施設(▲54%)、ホテル(▲72%)の取引額が減少し、なかでも、ホテルと商業施設の大幅減少が目立つ1年となった。このように、コロナ禍においては収益悪化が懸念されるセクターへの投資意欲が低下する一方で、安定したキャッシュフローが期待できるセクターを選好する投資家が増加したようだ。

また、取引額の増減率(2019年度対比)をみると、賃貸マンション(前年比+37%)と物流施設(+4%)、開発用地(+3%)が増加し、これで賃貸マンションは2年連続、物流施設は3年連続で増加した(図表2)。一方で、オフィス(前年比▲25%)や商業施設(▲54%)、ホテル(▲72%)の取引額が減少し、なかでも、ホテルと商業施設の大幅減少が目立つ1年となった。このように、コロナ禍においては収益悪化が懸念されるセクターへの投資意欲が低下する一方で、安定したキャッシュフローが期待できるセクターを選好する投資家が増加したようだ。

3. リーマン・ショック後の動向と比較し、2020年度の売買市場の特徴を確認する

上述のように、2020年度の不動産売買市場はリーマン・ショック後のような取引額の落ち込みを回避することができた。以下では、2020年度とリーマン・ショック後の市場環境や取引内容(2009年度~2010年度)を比較し、その特徴について確認する。

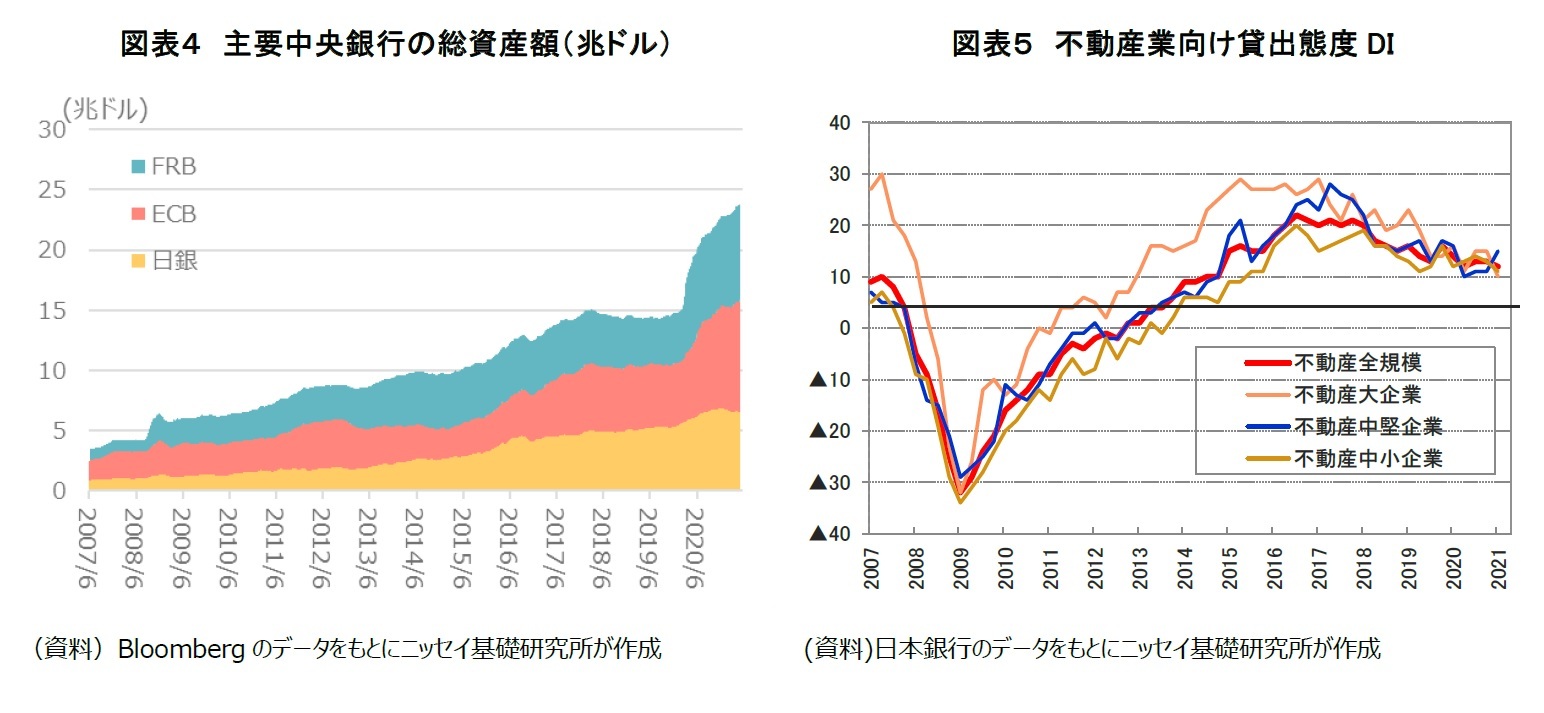

(1) 中央銀行が大規模金融緩和で流動性を供給。金融機関の融資姿勢は厳格化せず

まず、金融政策の舵取りの違いが特徴の1つとして挙げられる。前回のリーマン・ショックは金融機関による米国のサブプライムローン問題に端を発し、世界的な金融危機を回避するために本来は必要であった金融機関の救済や市場への流動性供給に対して、政治的・社会的な抵抗が強かった。主要中央銀行の総資産額の推移をみると、2009年12月時点でFRBが2.3兆ドル、ECBが2.9兆ドル、日本銀行が1.3兆ドルで、一定の量的緩和が実行されたものの、今回と比較して、その緩和スピードは遅く、また規模拡大も極めて小さいものであったと言える(図表4)。

これに対して、現在の総資産額(2021年3月末)は、FRBが7.7兆ドル(前年比+2.0兆ドル)、ECBが8.6兆ドル(+3.2兆ドル)、日本銀行が6.5兆ドル(4月1日、+0.7兆ドル)となり、大規模な資金が迅速に市場に投入されている。この結果、過剰流動性を背景にリスク性資産が高騰し、一部では「ミニバブル」とも言える様相を呈している。

また、国内ではリーマン・ショック後に金融機関の不動産業向け融資が厳格化されたのに対して、今回は金融機関による貸し渋りなどの動きは起きていない。日本銀行によると、不動産業向け貸出態度DI(全規模)は、2009年3月に▲32と大きく悪化し、その後も長らくマイナス圏で推移した(図表5)。これに対して、今回は2020年6月が+12(前期比▲2)、2021年3月が+12(▲1)とほぼ横ばいで推移し、金融機関の融資姿勢に大きな変化は見られない。また、国内銀行の不動産業向け貸出残高(2021年3月末)は87.8兆円(前年比+3.2%)となり、引き続き拡大した。

まず、金融政策の舵取りの違いが特徴の1つとして挙げられる。前回のリーマン・ショックは金融機関による米国のサブプライムローン問題に端を発し、世界的な金融危機を回避するために本来は必要であった金融機関の救済や市場への流動性供給に対して、政治的・社会的な抵抗が強かった。主要中央銀行の総資産額の推移をみると、2009年12月時点でFRBが2.3兆ドル、ECBが2.9兆ドル、日本銀行が1.3兆ドルで、一定の量的緩和が実行されたものの、今回と比較して、その緩和スピードは遅く、また規模拡大も極めて小さいものであったと言える(図表4)。

これに対して、現在の総資産額(2021年3月末)は、FRBが7.7兆ドル(前年比+2.0兆ドル)、ECBが8.6兆ドル(+3.2兆ドル)、日本銀行が6.5兆ドル(4月1日、+0.7兆ドル)となり、大規模な資金が迅速に市場に投入されている。この結果、過剰流動性を背景にリスク性資産が高騰し、一部では「ミニバブル」とも言える様相を呈している。

また、国内ではリーマン・ショック後に金融機関の不動産業向け融資が厳格化されたのに対して、今回は金融機関による貸し渋りなどの動きは起きていない。日本銀行によると、不動産業向け貸出態度DI(全規模)は、2009年3月に▲32と大きく悪化し、その後も長らくマイナス圏で推移した(図表5)。これに対して、今回は2020年6月が+12(前期比▲2)、2021年3月が+12(▲1)とほぼ横ばいで推移し、金融機関の融資姿勢に大きな変化は見られない。また、国内銀行の不動産業向け貸出残高(2021年3月末)は87.8兆円(前年比+3.2%)となり、引き続き拡大した。

(2) セクターでは物流施設の存在感が高まる。外国資本は積極的な投資姿勢を継続

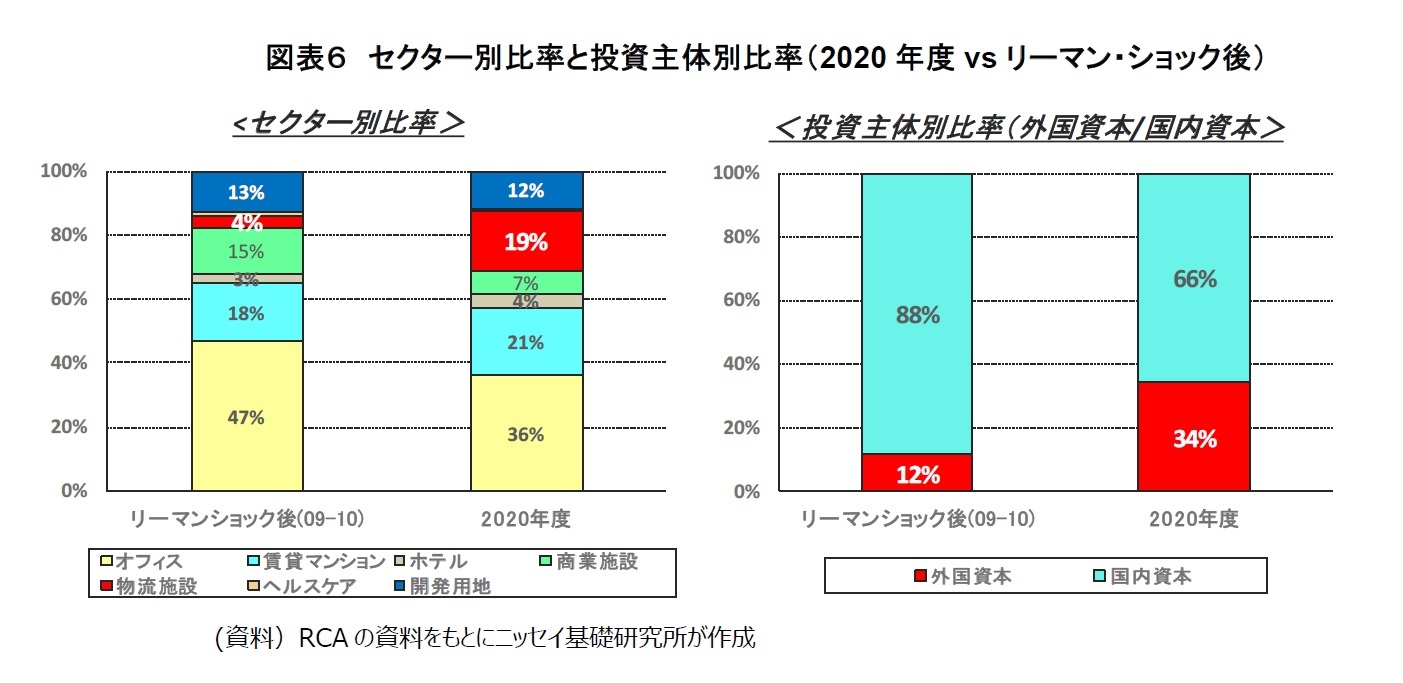

次に、2020年度の不動産売買の取引内容についてリーマン・ショック後の2年間(09年度~10年度)と比較する(図表6)。まず、セクター別では、物流施設の比率が19%(前回4%)に拡大し、不動産売買市場における存在感が一段と高まっている。物流施設は、Eコマース市場の拡大や企業の物流効率化ニーズなどを背景に、リーマン・ショック後に本格登場した比較的新しい投資セクターである。さらに、先進的物流施設の開発事業者の多くは、自社所有ではなくJ-REITなどの投資家への売却を前提に開発を進めており、不動産証券化の比率が最も高いアセットでもある1。

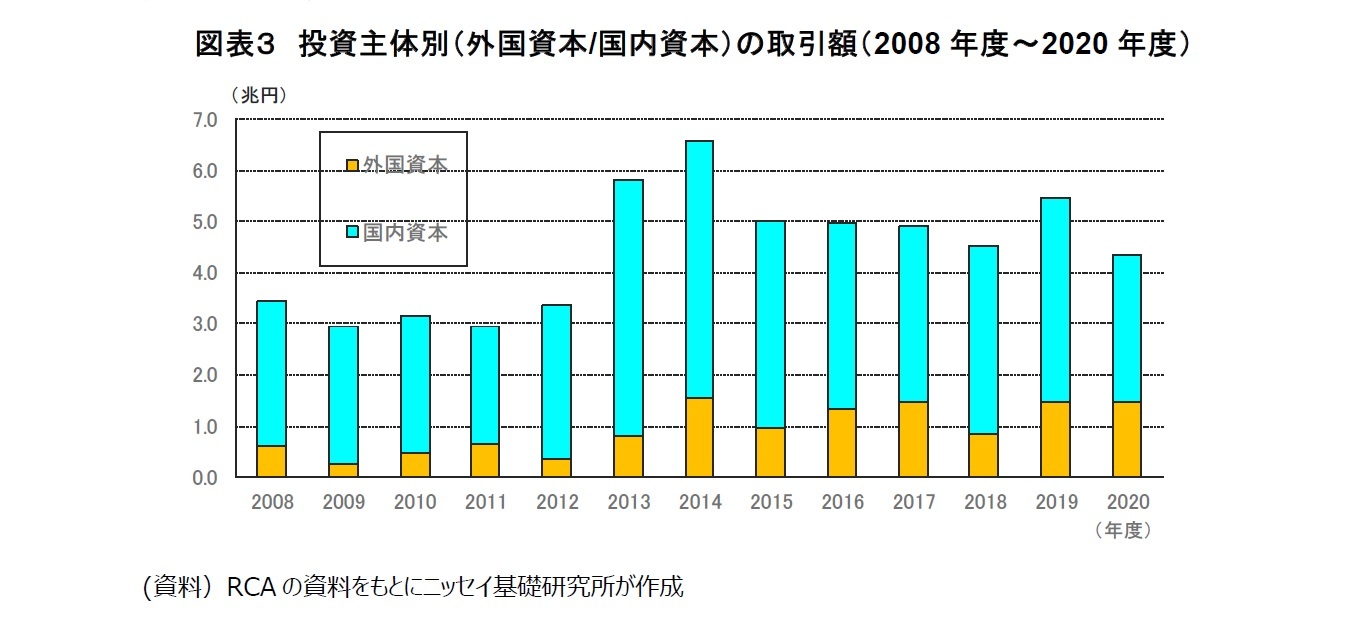

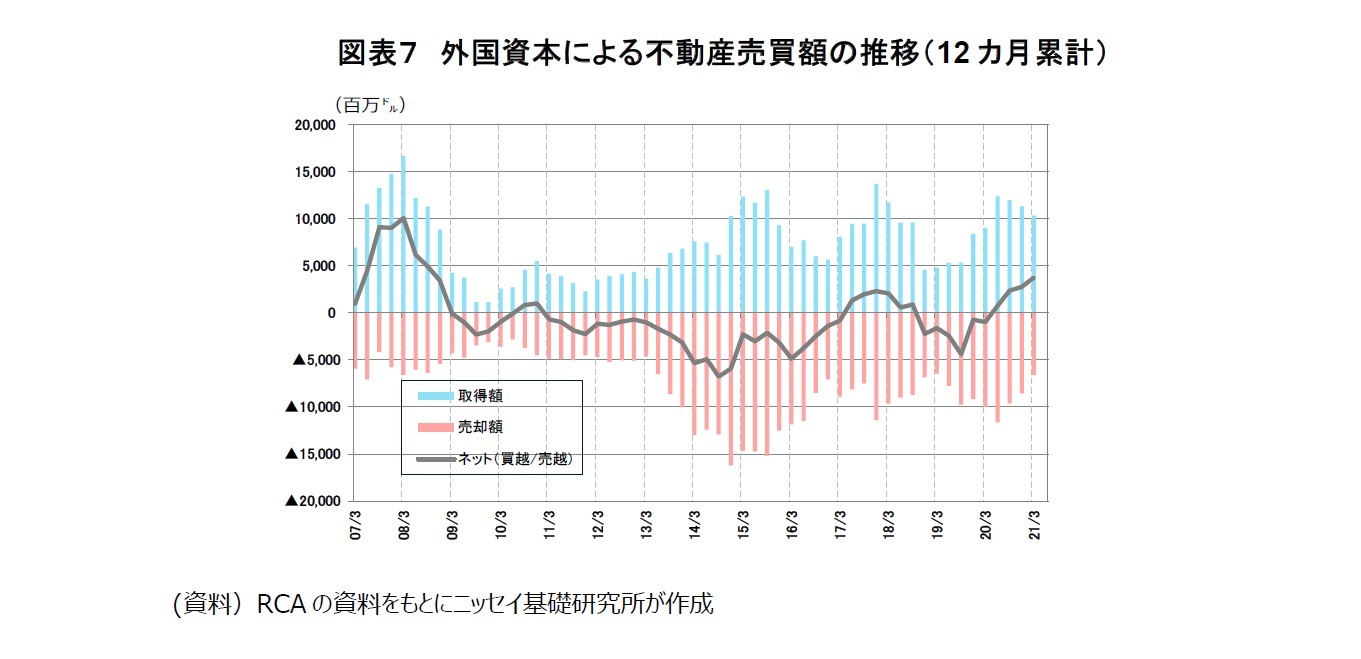

また、投資主体別では外国資本の比率が34%(前回12%)となった(図表6)。前回のリーマン・ショック後は、外国資本の取引額が急減し、その後は売り越しに転じた(図表7)。これに対して今回は、海外投資家は日本の不動産をコロナ禍の影響が世界的に見て相対的に小さく、キャッシュフローの安定性が高いアセットとして高く評価している。外国資本による取引額は売り買いともに高水準で、買い越しとなっており、積極的な投資姿勢を継続している。

次に、2020年度の不動産売買の取引内容についてリーマン・ショック後の2年間(09年度~10年度)と比較する(図表6)。まず、セクター別では、物流施設の比率が19%(前回4%)に拡大し、不動産売買市場における存在感が一段と高まっている。物流施設は、Eコマース市場の拡大や企業の物流効率化ニーズなどを背景に、リーマン・ショック後に本格登場した比較的新しい投資セクターである。さらに、先進的物流施設の開発事業者の多くは、自社所有ではなくJ-REITなどの投資家への売却を前提に開発を進めており、不動産証券化の比率が最も高いアセットでもある1。

また、投資主体別では外国資本の比率が34%(前回12%)となった(図表6)。前回のリーマン・ショック後は、外国資本の取引額が急減し、その後は売り越しに転じた(図表7)。これに対して今回は、海外投資家は日本の不動産をコロナ禍の影響が世界的に見て相対的に小さく、キャッシュフローの安定性が高いアセットとして高く評価している。外国資本による取引額は売り買いともに高水準で、買い越しとなっており、積極的な投資姿勢を継続している。

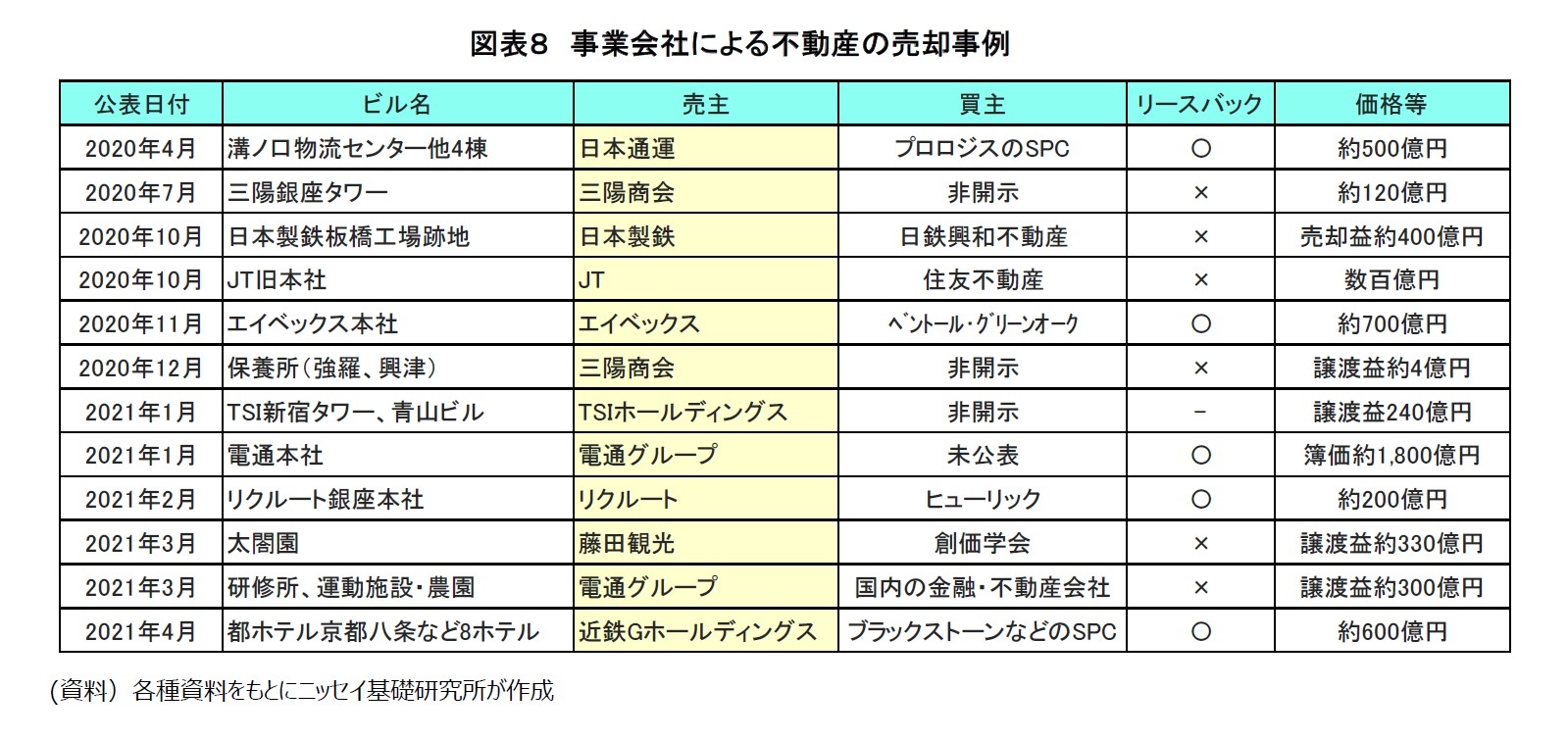

(3) 事業会社による不動産売却が増加。不動産投資市場の拡大、企業の資産効率改善に期待

最後に、2020年度はリーマン・ショック時と同様に事業会社による不動産売却が増加したが、内容が異なるようだ(図表8)。コロナ禍によって大きな赤字を計上した企業は、本社ビルや遊休地を売却することで得た譲渡益で損失を穴埋めするとともに、売却資金を設備投資等に活用しての本業強化やオフバランス化による資産効率の改善や収益性の向上を目指している。さらに、リーマン・ショック後と違って不動産価格が依然として高値を維持していることも、事業会社が保有不動産を売却するインセンティブとなっている。

また、コロナ禍による人流停滞で運賃収入の減少した電鉄会社が、保有不動産のオフバランス計画を相次いで発表している。これらの不動産はこれまで市場に流通することのなかった優良不動産であり、新たな投資資金を呼び込み、不動産投資市場の拡大につながる好機として期待できそうだ。

最後に、2020年度はリーマン・ショック時と同様に事業会社による不動産売却が増加したが、内容が異なるようだ(図表8)。コロナ禍によって大きな赤字を計上した企業は、本社ビルや遊休地を売却することで得た譲渡益で損失を穴埋めするとともに、売却資金を設備投資等に活用しての本業強化やオフバランス化による資産効率の改善や収益性の向上を目指している。さらに、リーマン・ショック後と違って不動産価格が依然として高値を維持していることも、事業会社が保有不動産を売却するインセンティブとなっている。

また、コロナ禍による人流停滞で運賃収入の減少した電鉄会社が、保有不動産のオフバランス計画を相次いで発表している。これらの不動産はこれまで市場に流通することのなかった優良不動産であり、新たな投資資金を呼び込み、不動産投資市場の拡大につながる好機として期待できそうだ。

4. まとめ

2020年度の不動産売買市場は、大規模な金融緩和と外資流入を背景に取引額が大きく減少することはなく、セクターとしては物流施設の存在感が高まっている。また、事業会社や電鉄会社によるこれまでにないような優良な不動産の売却が増加しており、今後の不動産投資市場の拡大・活性化が期待される。

ただし、現在の不動産売買市場は当局による金融緩和策や財政拡大に支えられている面も大きい。コロナ禍による経済の不確実性は依然として高く、引き続き、金融市場や不動産賃貸市況、資金フローの動向に十分留意したい。

ただし、現在の不動産売買市場は当局による金融緩和策や財政拡大に支えられている面も大きい。コロナ禍による経済の不確実性は依然として高く、引き続き、金融市場や不動産賃貸市況、資金フローの動向に十分留意したい。

(ご注意)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年07月06日「不動産投資レポート」)

このレポートの関連カテゴリ

03-3512-1853

経歴

- 【職歴】

2000年 東海銀行(現三菱UFJ銀行)入行

2006年 総合不動産会社に入社

2018年5月より現職

・不動産鑑定士

・宅地建物取引士

・不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

・2022年、2023年 兵庫県都市計画審議会専門委員

渡邊 布味子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/25 | 「持ち家か、賃貸か」。法的視点から「住まい」を考える(5)~「所有権」の制限:「共有」は原則、共有者全員の同意が必要 | 渡邊 布味子 | 研究員の眼 |

| 2025/09/18 | 不動産投資市場動向(2025年上期)~日本市場の取引額は高水準を維持。グローバル市場は回復基調を辿るも依然低調 | 渡邊 布味子 | 不動産投資レポート |

| 2025/08/25 | 「持ち家か、賃貸か」。法的視点から「住まい」を考える(4)~「所有権」の制限:「公法上の制限」は公共の福祉のため~ | 渡邊 布味子 | 研究員の眼 |

| 2025/08/12 | 東京オフィス市場は賃料上昇継続。宿泊需要は伸び率が鈍化-不動産クォータリー・レビュー2025年第2四半期 | 渡邊 布味子 | 不動産投資レポート |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2020年度(20年4月~21年3月)の不動産売買市場を振り返る~大規模緩和と外資流入で取引額の落ち込みを回避~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2020年度(20年4月~21年3月)の不動産売買市場を振り返る~大規模緩和と外資流入で取引額の落ち込みを回避~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!