- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 2021・2022年度経済見通し(21年5月)

2021年05月19日

文字サイズ

- 小

- 中

- 大

2. 実質成長率は2021年度3.3%、2022年度1.9%を予想

(実質GDPが直近のピークを超えるのは2023年度)

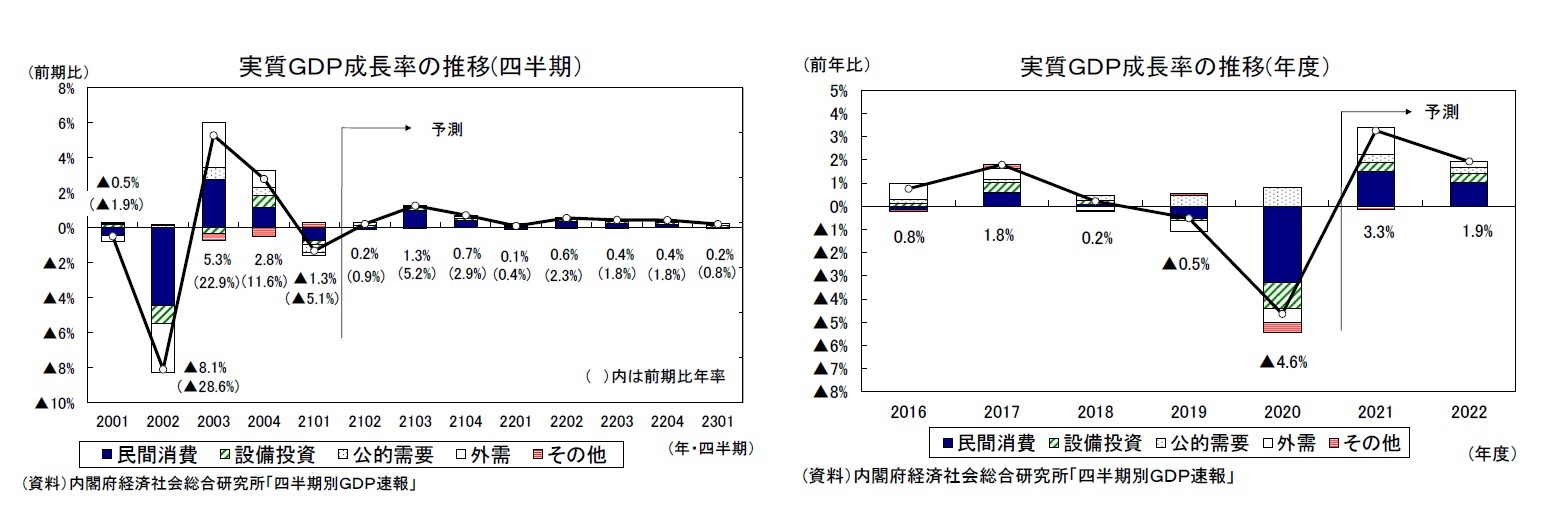

2020年の日本経済は、新型コロナウイルスの感染拡大を受けた自粛要請や緊急事態宣言の発令によって前半に急速に落ちこんだ後、緊急事態宣言の解除を受けた経済活動の再開によって後半は想定を上回るペースで急回復した。しかし、緊急事態宣言が再発令されたことを受けて、2021年1-3月期は再びマイナス成長となった。

2021年4-6月期は3度目の緊急事態宣言を受けて前期比0.2%(前期比年率0.9%)と大幅マイナス成長の後としては低成長にとどまることが予想される。民間消費は2021年1-3月期の前期比▲1.4%に続き、4-6月期も同▲0.2%と2四半期連続で減少するだろう。一方、2020年春とは異なり、民間消費以外の需要項目は緊急事態宣言の影響を受けにくくなっており、設備投資、輸出は増加することが見込まれる。また、ワクチン接種の進捗による押し上げなどから政府消費が高めの伸びとなることも成長率の押し上げ要因となる可能性が高い。

2021年7-9月期は緊急事態宣言の解除を前提として前期比年率5.2%の高成長になると予想する。行動制限が緩和されることにより、民間消費が前期比1.8%の高い伸びとなることが高成長の主因となる。ただし、まん延防止等重点措置や緊急事態宣言が断続的に発令され、消費が下振れるリスクは否定できない。

2020年の日本経済は、新型コロナウイルスの感染拡大を受けた自粛要請や緊急事態宣言の発令によって前半に急速に落ちこんだ後、緊急事態宣言の解除を受けた経済活動の再開によって後半は想定を上回るペースで急回復した。しかし、緊急事態宣言が再発令されたことを受けて、2021年1-3月期は再びマイナス成長となった。

2021年4-6月期は3度目の緊急事態宣言を受けて前期比0.2%(前期比年率0.9%)と大幅マイナス成長の後としては低成長にとどまることが予想される。民間消費は2021年1-3月期の前期比▲1.4%に続き、4-6月期も同▲0.2%と2四半期連続で減少するだろう。一方、2020年春とは異なり、民間消費以外の需要項目は緊急事態宣言の影響を受けにくくなっており、設備投資、輸出は増加することが見込まれる。また、ワクチン接種の進捗による押し上げなどから政府消費が高めの伸びとなることも成長率の押し上げ要因となる可能性が高い。

2021年7-9月期は緊急事態宣言の解除を前提として前期比年率5.2%の高成長になると予想する。行動制限が緩和されることにより、民間消費が前期比1.8%の高い伸びとなることが高成長の主因となる。ただし、まん延防止等重点措置や緊急事態宣言が断続的に発令され、消費が下振れるリスクは否定できない。

先行きについては、ワクチン接種の進捗により新型コロナウイルスの陽性者数が一定程度減少することが期待される。しかし、陽性者数がゼロになることは考えにくく、変異株の出現や気温の変化などによって増減を繰り返す可能性がある。その都度、休業要請や外出自粛などの感染抑制策が講じられれば、経済の停滞は長期化するだろう。

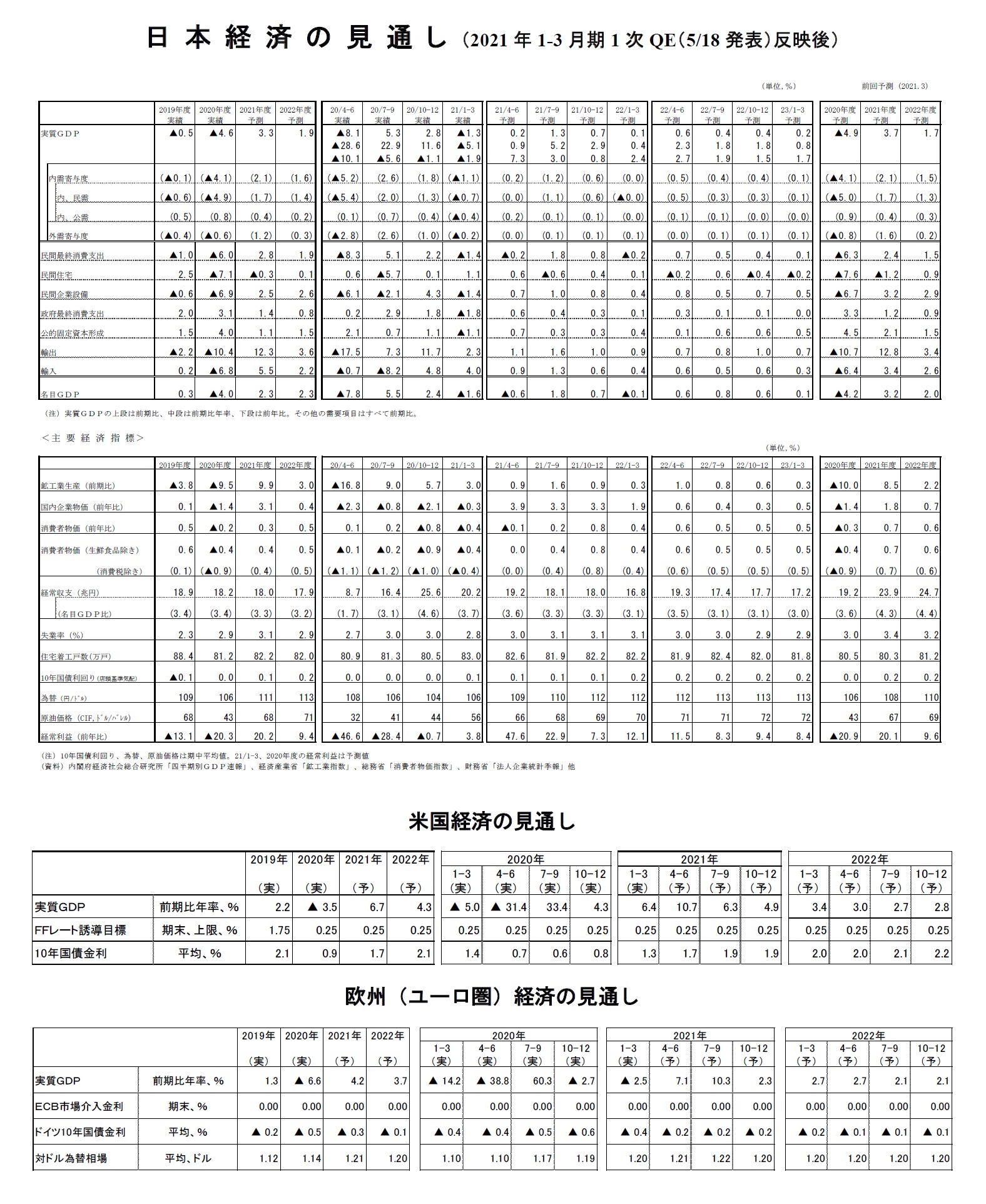

実質GDP成長率は、2021年度が3.3%、2022年度が1.9%と予想する。経済活動の制限が緩和されたとしても、ソーシャルディスタンスの確保などが引き続き対面型サービス消費を抑制するため、景気回復が続く中でも二極化の解消には至らないだろう。需要項目別には、民間消費は2020年度の前年比▲6.0%の後、2021年度が同2.8%、2022年度が同1.9%と大幅な減少の後としては低い伸びにとどまることが予想される、一方、海外経済の回復を受けて輸出が2020年度の前年比▲10.4%から2021年度が同12.3%、2022年度が同3.6%と急回復することが成長率の押し上げ要因となるだろう。

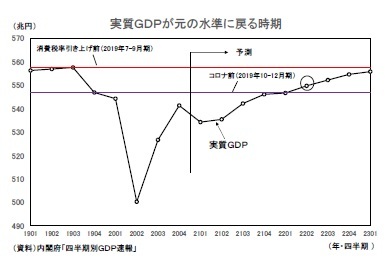

実質GDP成長率は、2021年度が3.3%、2022年度が1.9%と予想する。経済活動の制限が緩和されたとしても、ソーシャルディスタンスの確保などが引き続き対面型サービス消費を抑制するため、景気回復が続く中でも二極化の解消には至らないだろう。需要項目別には、民間消費は2020年度の前年比▲6.0%の後、2021年度が同2.8%、2022年度が同1.9%と大幅な減少の後としては低い伸びにとどまることが予想される、一方、海外経済の回復を受けて輸出が2020年度の前年比▲10.4%から2021年度が同12.3%、2022年度が同3.6%と急回復することが成長率の押し上げ要因となるだろう。現時点では、実質GDPの水準がコロナ前(2019年10-12月期)を上回るのは2022年4-6月期、消費税率引き上げ前の直近のピーク(2019年7-9月期)に戻るのは2023年度と予想している。しかし、先行きの新型コロナウイルスの感染動向やそれに対応する公衆衛生上の措置を想定することは極めて困難である。これまでと同様の政策対応が続けば、経済の正常化はさらに遅れる可能性が高まるだろう。

(高水準の貯蓄が将来の消費を押し上げる可能性も)

雇用所得環境は依然として厳しい状況が続いているが、最悪期は脱しつつある。労働市場の需給関係を反映する有効求人倍率は、2019年1月の1.64倍から2020年10月に1.04倍まで低下した後、2021年3月には1.10倍まで上昇した。また、失業率は2019年12月の2.2%から2020年10月には3.1%まで上昇したが、2021年3月には2.6%まで改善した。

雇用者数は前年比で減少が続いているが、対面型サービス業以外では持ち直しの動きが明確となっており、2021年度入り後は雇用者数全体も増加に転じる可能性が高い。一人当たり賃金は、2021年春闘の結果を受けて所定内給与が伸び悩むことに加え、企業収益の悪化が遅れて反映される特別給与は2021年度も減少することが見込まれる。一方、2020年度に大幅に減少した所定外給与は経済活動の持ち直しに伴う所定外労働時間の回復を反映し、増加に転じることが予想される。

雇用所得環境は依然として厳しい状況が続いているが、最悪期は脱しつつある。労働市場の需給関係を反映する有効求人倍率は、2019年1月の1.64倍から2020年10月に1.04倍まで低下した後、2021年3月には1.10倍まで上昇した。また、失業率は2019年12月の2.2%から2020年10月には3.1%まで上昇したが、2021年3月には2.6%まで改善した。

雇用者数は前年比で減少が続いているが、対面型サービス業以外では持ち直しの動きが明確となっており、2021年度入り後は雇用者数全体も増加に転じる可能性が高い。一人当たり賃金は、2021年春闘の結果を受けて所定内給与が伸び悩むことに加え、企業収益の悪化が遅れて反映される特別給与は2021年度も減少することが見込まれる。一方、2020年度に大幅に減少した所定外給与は経済活動の持ち直しに伴う所定外労働時間の回復を反映し、増加に転じることが予想される。

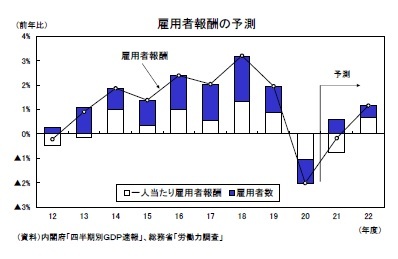

雇用者報酬は、2020年度に前年比▲2.0%と8年ぶりの減少となった後、2021年度も減少が続くものの、雇用者数が増加に転じること、一人当たり賃金の減少幅が縮小することにより、同▲0.2%と減少幅が縮小し、2022年度には同1.2%と3年ぶりに増加に転じると予想する。

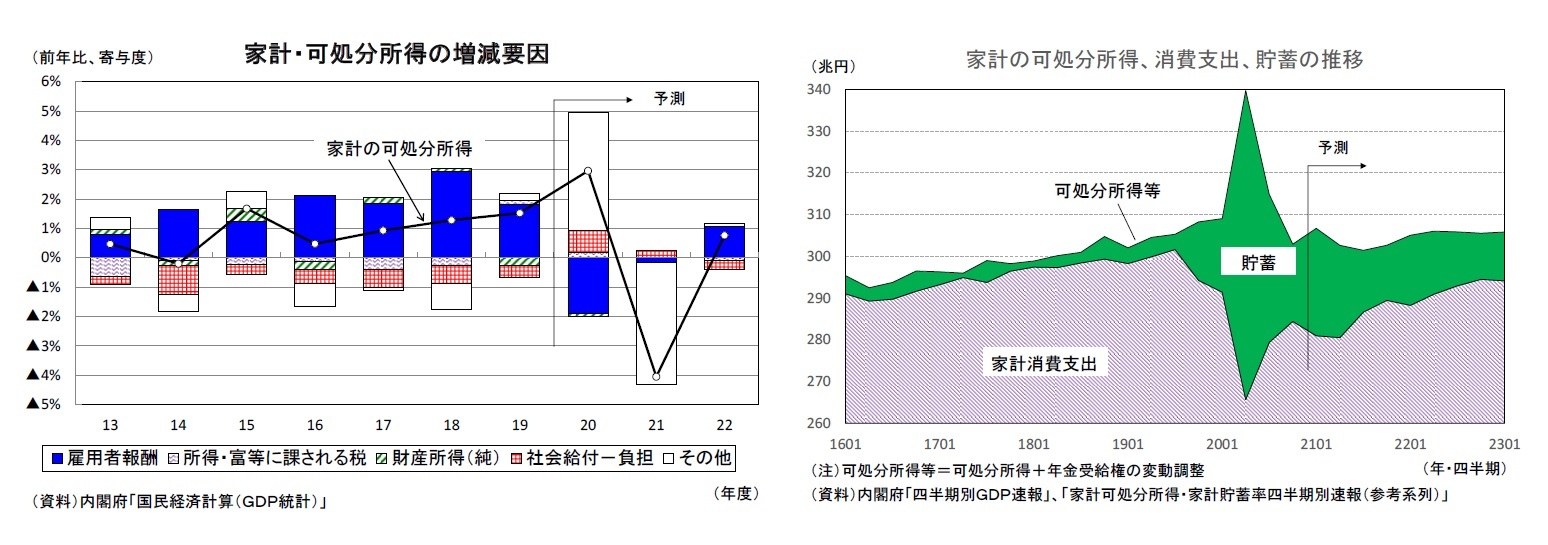

雇用者報酬は、2020年度に前年比▲2.0%と8年ぶりの減少となった後、2021年度も減少が続くものの、雇用者数が増加に転じること、一人当たり賃金の減少幅が縮小することにより、同▲0.2%と減少幅が縮小し、2022年度には同1.2%と3年ぶりに増加に転じると予想する。家計の可処分所得は、一人当たり10万円の特別定額給付金の支給によって押し上げられていたが、その影響はすでに一巡している。内閣府の「家計可処分所得・家計貯蓄率四半期別速報(参考系列)」によれば、家計の可処分所得は2020年4-6月期が前年比11.6%、7-9月が同2.9%と雇用者報酬が減少する中でも大幅に増加した。しかし、特別定額給付金の支給は9月には支給がほぼ終了したことから、10-12月期の可処分所得は雇用者報酬の減少を主因として前年比▲1.9%と減少に転じた。

(設備投資は全体としては堅調を維持する見通し)

2021年1-3月期の設備投資は前期比▲1.4%の減少となったが、2020年10-12月期に同4.3%の高い伸びとなった反動もあり、基調としては持ち直しの動きが継続している。

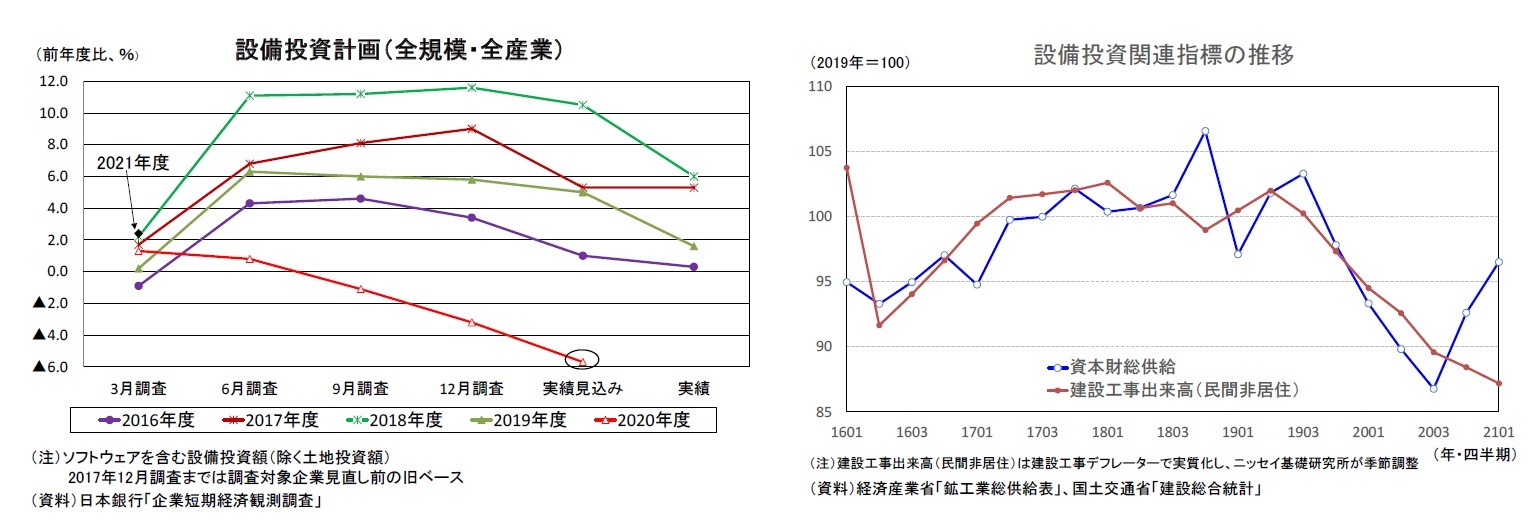

日銀短観2021年3月調査では、2020年度の設備投資計画(全規模・全産業、含むソフトウェア投資、除く土地投資額)が2020年12月調査から▲2.6%下方修正され、前年度比▲5.7%となった。一方、2021年度の当初計画は前年度比2.4%となり、2020年度の当初計画(同1.3%)を上回った。

設備投資のうち、機械投資の一致指標である資本財総供給は、2020年10-12月期に前期比6.7%と5四半期ぶりの増加となった後、2021年1-3月期は緊急事態宣言下でも同4.2%と高い伸びが続いた。一方、建設投資の一致指標である建設工事出来高(民間非居住)は、オリンピック関連投資の一巡や、飲食の店舗減少や宿泊施設の減少などから減少傾向が続いている。

先行きについては、対面型サービス業の建設投資が引き続き下押し要因となるものの、機械投資やデジタル関連投資が増加することから、設備投資全体としては回復傾向が続くことが予想される。

2021年1-3月期の設備投資は前期比▲1.4%の減少となったが、2020年10-12月期に同4.3%の高い伸びとなった反動もあり、基調としては持ち直しの動きが継続している。

日銀短観2021年3月調査では、2020年度の設備投資計画(全規模・全産業、含むソフトウェア投資、除く土地投資額)が2020年12月調査から▲2.6%下方修正され、前年度比▲5.7%となった。一方、2021年度の当初計画は前年度比2.4%となり、2020年度の当初計画(同1.3%)を上回った。

設備投資のうち、機械投資の一致指標である資本財総供給は、2020年10-12月期に前期比6.7%と5四半期ぶりの増加となった後、2021年1-3月期は緊急事態宣言下でも同4.2%と高い伸びが続いた。一方、建設投資の一致指標である建設工事出来高(民間非居住)は、オリンピック関連投資の一巡や、飲食の店舗減少や宿泊施設の減少などから減少傾向が続いている。

先行きについては、対面型サービス業の建設投資が引き続き下押し要因となるものの、機械投資やデジタル関連投資が増加することから、設備投資全体としては回復傾向が続くことが予想される。

(物価の見通し)

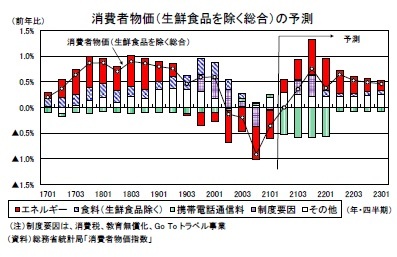

消費者物価(生鮮食品を除く総合、以下コアCPI)は、2020年12月には10年3ヵ月ぶりに前年比で▲1%台のマイナスとなったが、「Go To トラベル事業」の停止、エネルギー価格の下落幅縮小を主因として、2021年3月には同▲0.1%まで下落率が縮小した。コアコアCPIは3ヵ月連続で上昇しており、経済活動の急激な落ち込みの割に物価の基調は弱くなっていない。

巣ごもり需要の高まりから、食料品、日用品、家電製品など財の消費は堅調なものが多いこと、自粛要請などにより需要が急激に落ち込んでいる外食などのサービスについては、通常の景気悪化時と異なり、値下げによる需要喚起が期待できないことがその背景にあると考えられる。

消費者物価(生鮮食品を除く総合、以下コアCPI)は、2020年12月には10年3ヵ月ぶりに前年比で▲1%台のマイナスとなったが、「Go To トラベル事業」の停止、エネルギー価格の下落幅縮小を主因として、2021年3月には同▲0.1%まで下落率が縮小した。コアコアCPIは3ヵ月連続で上昇しており、経済活動の急激な落ち込みの割に物価の基調は弱くなっていない。

巣ごもり需要の高まりから、食料品、日用品、家電製品など財の消費は堅調なものが多いこと、自粛要請などにより需要が急激に落ち込んでいる外食などのサービスについては、通常の景気悪化時と異なり、値下げによる需要喚起が期待できないことがその背景にあると考えられる。

4月以降は携帯電話通信料の大幅値下げによってコアCPI上昇率は▲0.5%強押し下げられる。一方、原油価格の大幅上昇を受けて、エネルギー価格は4月にプラスに転じた後、上昇ペースが加速することが見込まれる。この結果、コアCPI上昇率は2021年7-9月期にプラスに転じた後、前年の「Go Toトラベル」による宿泊料の大幅下落の裏が出ることもあり、年末にかけてゼロ%台後半まで伸びを高めるだろう。ただし、需給面からの下押し圧力が残存すること、賃金の下落がサービス価格の低下要因となることから物価の基調が大きく高まることは期待できない。

4月以降は携帯電話通信料の大幅値下げによってコアCPI上昇率は▲0.5%強押し下げられる。一方、原油価格の大幅上昇を受けて、エネルギー価格は4月にプラスに転じた後、上昇ペースが加速することが見込まれる。この結果、コアCPI上昇率は2021年7-9月期にプラスに転じた後、前年の「Go Toトラベル」による宿泊料の大幅下落の裏が出ることもあり、年末にかけてゼロ%台後半まで伸びを高めるだろう。ただし、需給面からの下押し圧力が残存すること、賃金の下落がサービス価格の低下要因となることから物価の基調が大きく高まることは期待できない。コアCPI上昇率は、2020年度の前年比▲0.4%の後、2021年度が同0.4%、2022年度が同0.5%と予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年05月19日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/06/30 | 鉱工業生産25年5月-4-6月期は2四半期連続減産の可能性が高まる | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/06/27 | 雇用関連統計25年5月-新規求人倍率は3年6ヵ月ぶりの低水準も、労働市場全体の需給を反映せず | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/06/20 | 消費者物価(全国25年5月)-コアCPIは食料中心に上昇率拡大も、夏場には3%割れへ | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/06/18 | トランプ関税による企業収益への影響~輸出数量減少よりも輸出価格引き下げのほうが悪化幅は大きい~ | 斎藤 太郎 | 研究員の眼 |

新着記事

-

2025年07月01日

今週のレポート・コラムまとめ【6/24-6/30発行分】 -

2025年06月30日

食品ロス削減情報の比較可能性-何のための情報開示か? -

2025年06月30日

鉱工業生産25年5月-4-6月期は2四半期連続減産の可能性が高まる -

2025年06月30日

マスク着用の子どもへの影響-コロナ禍の研究を経て分かっていること/いないこと -

2025年06月30日

米個人所得・消費支出(25年5月)-個人所得と個人消費ともに前月比で減少、市場予想も下回る

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年06月06日

News Release

-

2025年04月02日

News Release

-

2024年11月27日

News Release

【2021・2022年度経済見通し(21年5月)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2021・2022年度経済見通し(21年5月)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!