- シンクタンクならニッセイ基礎研究所 >

- ジェロントロジー(高齢社会総合研究) >

- 資産寿命 >

- 人生100年時代を支える新たな住宅金融~老後のライフスタイルに応じた選択肢

2021年01月29日

文字サイズ

- 小

- 中

- 大

Q1.高齢期に住み替えや自宅のリフォームする理由は何ですか?

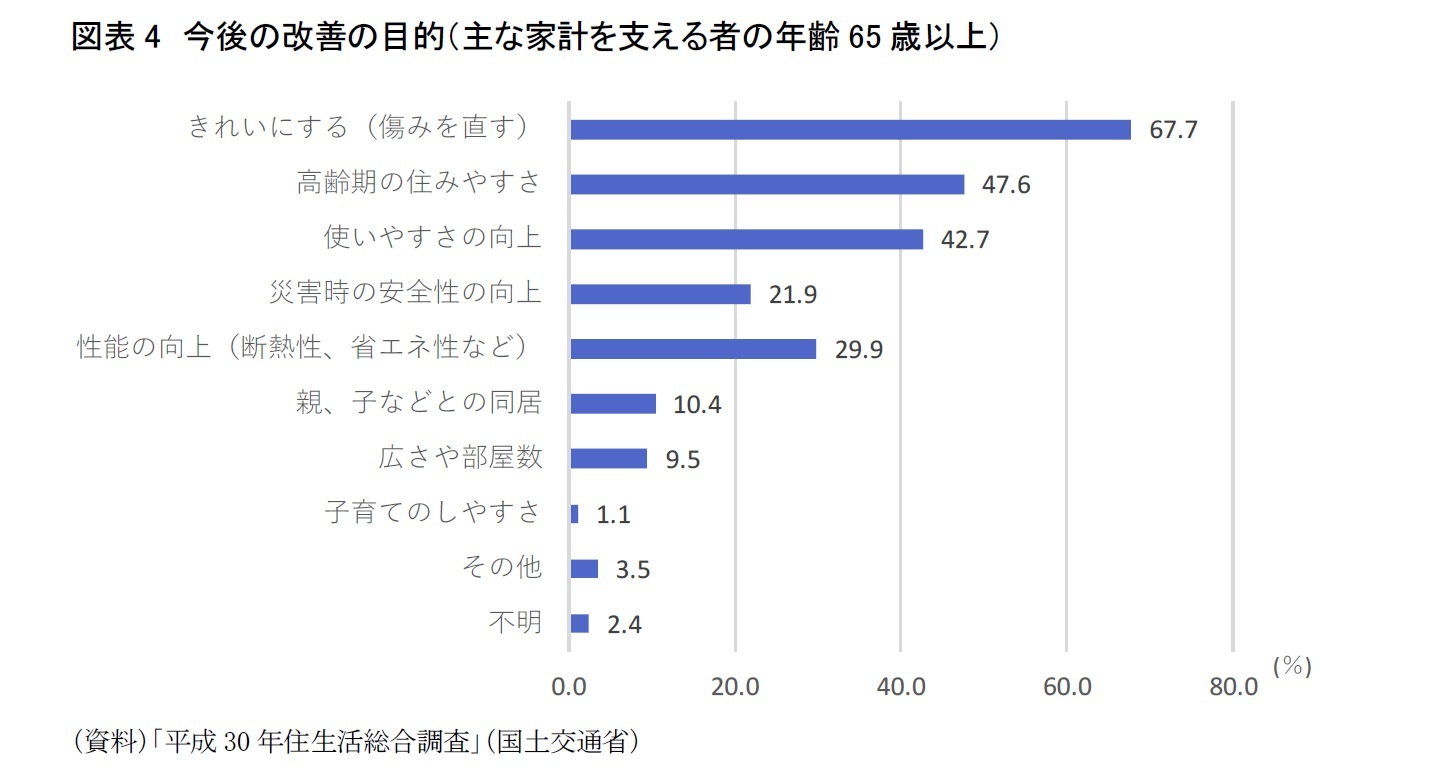

これに対し、自宅をリフォーム・建て替えして改善する目的は、「きれいにする(傷みを直す)」が約68%で最も割合が高く、次に高いのが、「高齢期の住みやすさ」の約48%です。「使いやすさの向上」も約43%と高くなっています。

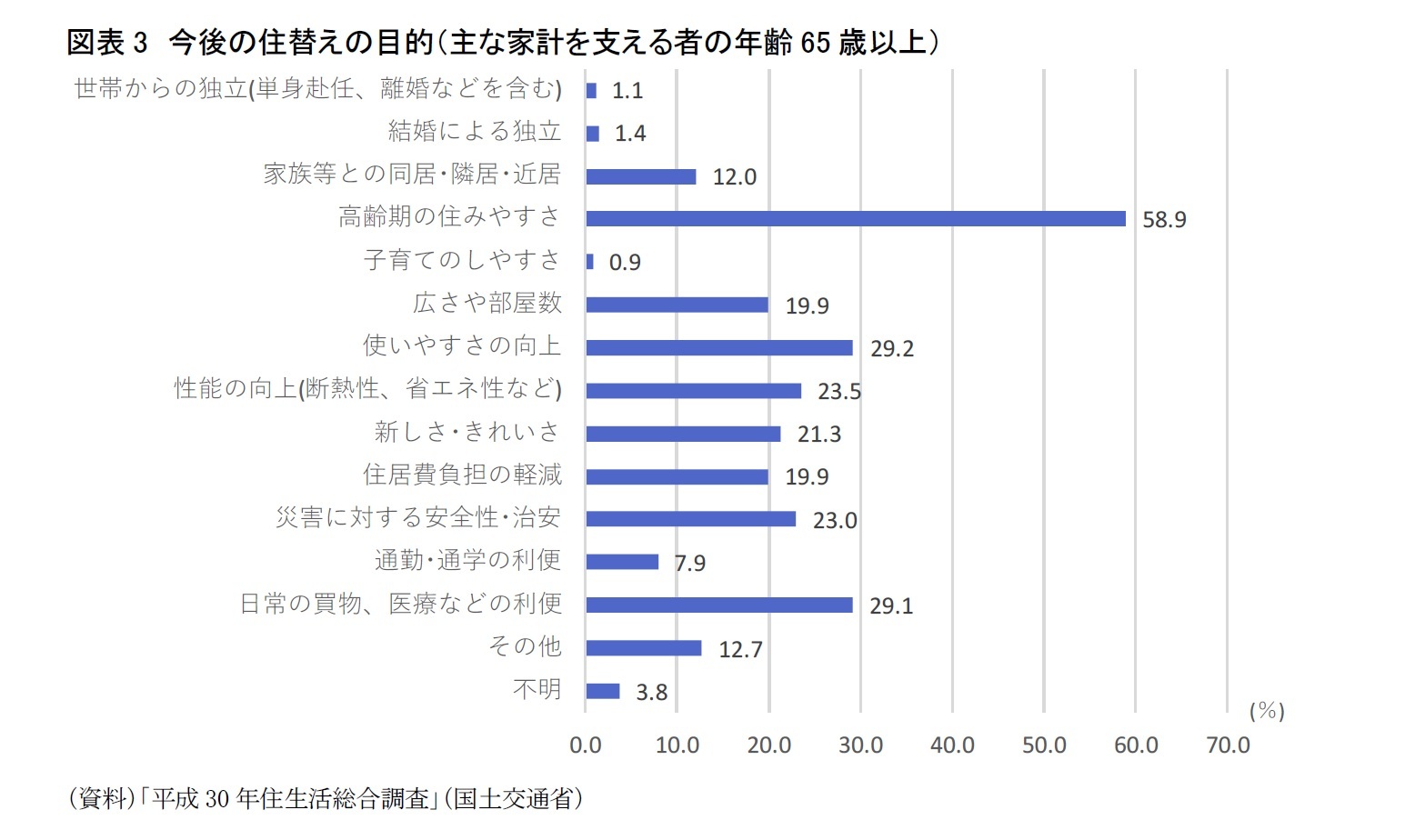

やはり、住み替え希望世帯も改善希望世帯も、高齢期の住みやすさを目的にする世帯が多く、住み替え希望層は、立地の利便性も含めて住みやすさを追求して住替えを希望するように読み取れます。改善希望世帯は、何より傷みが目立ってきた住まいの修復に合わせて、高齢期の住みやすさを向上させようと考えているようです。

注目したいのが、「性能の向上(断熱性、省エネ性など)」がそれぞれ、約24%、約30%と割合が比較的高い点です。国土交通省が定めた、「高齢期の健康で快適な暮らしのための住まいの改修ガイドライン」2においても、高齢期の健康で快適な暮らしを実現するために配慮すべき項目、8つのうち、温熱環境が特に重要と考えられるとしています。住宅の断熱性能を高め、浴室とリビングや寝室などとの温度差を無くすことで、ヒートショックを防止し、運動機能の維持、健康寿命の延伸への効果が期待されています。

近年住宅の断熱性能は非常に向上しており、既存住宅の改修においても新築同様に性能を高める技術も開発されていることから、高齢層の関心も高まっているのでしょう。

やはり、住み替え希望世帯も改善希望世帯も、高齢期の住みやすさを目的にする世帯が多く、住み替え希望層は、立地の利便性も含めて住みやすさを追求して住替えを希望するように読み取れます。改善希望世帯は、何より傷みが目立ってきた住まいの修復に合わせて、高齢期の住みやすさを向上させようと考えているようです。

注目したいのが、「性能の向上(断熱性、省エネ性など)」がそれぞれ、約24%、約30%と割合が比較的高い点です。国土交通省が定めた、「高齢期の健康で快適な暮らしのための住まいの改修ガイドライン」2においても、高齢期の健康で快適な暮らしを実現するために配慮すべき項目、8つのうち、温熱環境が特に重要と考えられるとしています。住宅の断熱性能を高め、浴室とリビングや寝室などとの温度差を無くすことで、ヒートショックを防止し、運動機能の維持、健康寿命の延伸への効果が期待されています。

近年住宅の断熱性能は非常に向上しており、既存住宅の改修においても新築同様に性能を高める技術も開発されていることから、高齢層の関心も高まっているのでしょう。

1 ここでは、主な家計を支える者の年齢65歳以上の世帯を、便宜的に高齢世帯とする。

2 高齢期に備えた既存住宅の改修に関する配慮事項を示し、高齢期を迎える居住者、関連する専門家や事業者、地方公共団体などによる活用を促すことにより、高齢期の豊かな暮らしの実現に資することを目指して、2019年3月に策定された。持ち家の戸建住宅を主な対象にしている。

Q2.住替えやリフォームにはどのくらいの資金が必要ですか?

■住み替え費用の平均は約2,900万円、リフォーム費用は平均230万円

同じ調査で、最近5年間に持ち家に住み替えた高齢世帯の住み替えに要した費用の平均は、約2,930万円となっています3。また、国土交通省の住宅市場動向調査4によると、リフォームを実施した世帯が、リフォームに要した資金の2015~2019年の平均は、一戸建が232万円、集合住宅が170万円です。

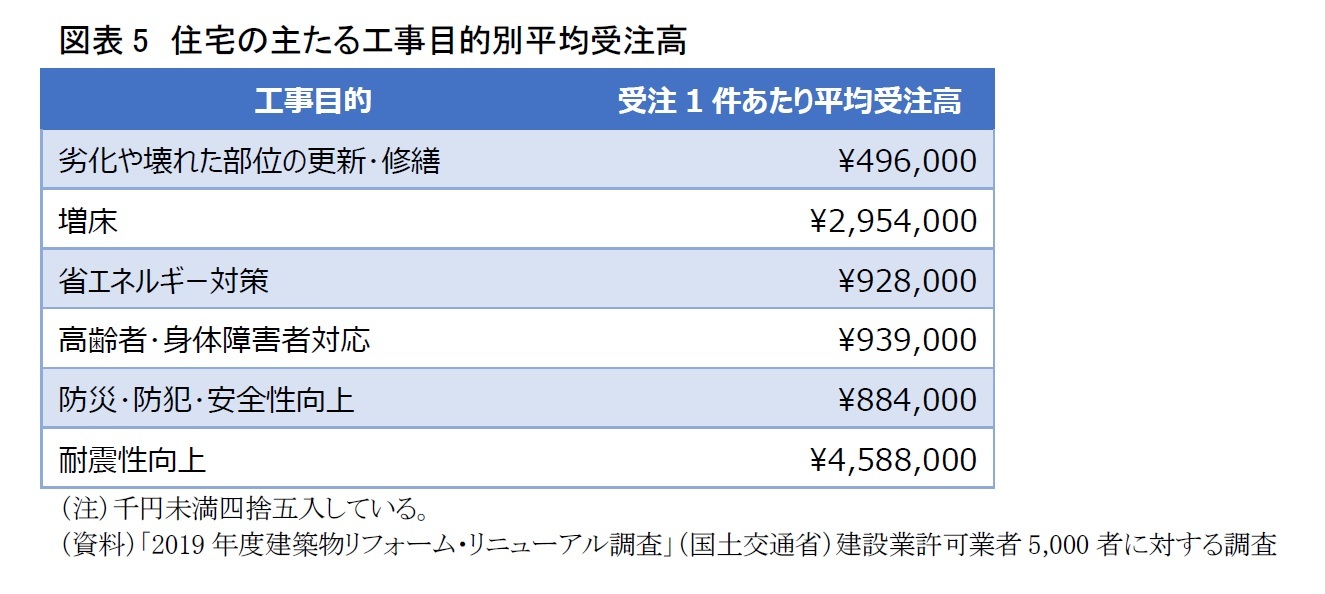

ただし、これはあくまで全体の平均値です。工事内容によって金額は大きく異なってきます。例えば、リフォーム工事業者の受注額平均でみると、高齢者・身体障害者対応は約94万円ですが、耐震性向上では、約459万円となっています。高齢者対応も耐震化もと、工事内容が増えれば、当然ながらそれだけ増額になります。

同じ調査で、最近5年間に持ち家に住み替えた高齢世帯の住み替えに要した費用の平均は、約2,930万円となっています3。また、国土交通省の住宅市場動向調査4によると、リフォームを実施した世帯が、リフォームに要した資金の2015~2019年の平均は、一戸建が232万円、集合住宅が170万円です。

ただし、これはあくまで全体の平均値です。工事内容によって金額は大きく異なってきます。例えば、リフォーム工事業者の受注額平均でみると、高齢者・身体障害者対応は約94万円ですが、耐震性向上では、約459万円となっています。高齢者対応も耐震化もと、工事内容が増えれば、当然ながらそれだけ増額になります。

このようにリフォームや建て替え、住替えを実施するには資金が必要です。住替えの場合、自宅を売却することでその資金の多くを得られることが期待できます。しかし、住み慣れた住まいで住み続けようとする場合、その資金をどのように調達するか課題になります。

3 家計を主に支える者の年齢65~74歳が約2,616万円、同75歳以上が3,243万円の単純平均。いずれも費用0円を除く。

4 リフォーム住宅に関する結果。実際に増築、改築、模様替えなどの工事を実施した世帯を対象に実施したアンケート結果

3 家計を主に支える者の年齢65~74歳が約2,616万円、同75歳以上が3,243万円の単純平均。いずれも費用0円を除く。

4 リフォーム住宅に関する結果。実際に増築、改築、模様替えなどの工事を実施した世帯を対象に実施したアンケート結果

Q3.高齢期の住み替えや住まいの改善にどのような金融商品を利用できますか?

■高齢期に対応したリバースモーゲージ型住宅ローンやリースバックといった新たな金融商品が選択肢に

高齢期の住まいに対するニーズの広まりを受けて、金融商品も多様化してきました。ここでは、高齢世帯の住替えやリフォーム資金に利用できる、比較的新しい住宅金融商品を紹介します。

<住宅融資保険付きリバースモーゲージ型住宅ローン>

リバースモーゲージローンは、自宅を担保に金融機関から生活資金などを借り入れるものです。契約満期に一括返済が必要で、契約者が死亡した場合、相続人が返済するか、担保とした住宅を売却して返済します。かつては自治体や社会福祉協議会が福祉目的で導入していましたが、現在では、取り扱う金融機関も増えて、一般的に利用されるようになりました。リフォームなどの資金にも利用できます。

しかし、ここで紹介するのは、住宅金融支援機構の住宅融資保険付きリバースモーゲージ型住宅ローン「リ・バース60」という仕組みを利用した商品です。60歳以上の人が、自宅を担保に資金を借り入れ、毎月の支払いは利息のみで、契約者の死亡時に一括返済という点は、従来のリバースモーゲージとほぼ同様です。異なるのは、借入資金の使途が住宅関連に限定され、生活資金としては利用できない点です。

住宅関連のみといっても、住宅の建設・購入、リフォーム、サービス付き高齢者住宅への入居一時金、住宅ローンの借り換えといった使途に対応しており、多様な住生活ニーズに応える内容になっています。本人ではなく、子世帯が住宅を購入する際の資金にも活用できます。

さらに、ノンリコース型を選べる点も大きな特徴です。リバースモーゲージローンは、住宅を売却しても返済額に満たない場合、相続人が残債を返済しなければならないリコース型の商品が一般的です。しかし、ノンリコース型を選べば、その必要がありません。死亡後、子に迷惑をかけたくないという人にとってはありがたい選択肢になります。ただし、金利は取り扱う金融機関によって異なりますが、ノンリコース型の金利の方が高くなる場合があります。

住宅融資保険とは、金融機関と住宅金融支援機構が住宅融資保険契約を交わすことで、住宅ローンの返済が滞った場合に、住宅金融支援機構が金融機関に保険金を支払う仕組みです。これにより取り扱う金融機関を増やし、人生100年時代を住宅政策から支えようとしているのです。

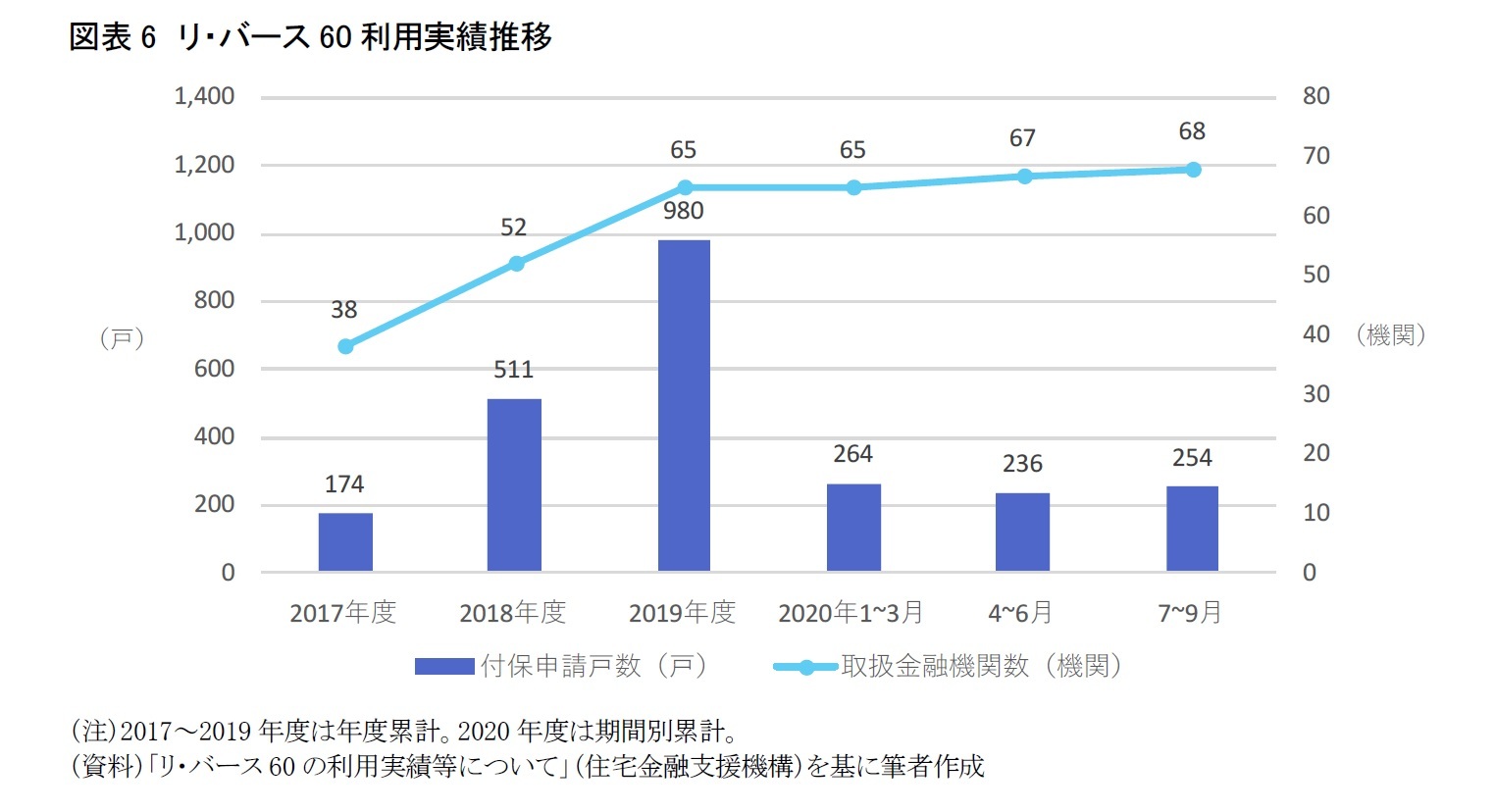

2020年7~9月期の取扱金融機関は68機関で、付保申請戸数は254件に上っており、年々増加しています。

高齢期の住まいに対するニーズの広まりを受けて、金融商品も多様化してきました。ここでは、高齢世帯の住替えやリフォーム資金に利用できる、比較的新しい住宅金融商品を紹介します。

<住宅融資保険付きリバースモーゲージ型住宅ローン>

リバースモーゲージローンは、自宅を担保に金融機関から生活資金などを借り入れるものです。契約満期に一括返済が必要で、契約者が死亡した場合、相続人が返済するか、担保とした住宅を売却して返済します。かつては自治体や社会福祉協議会が福祉目的で導入していましたが、現在では、取り扱う金融機関も増えて、一般的に利用されるようになりました。リフォームなどの資金にも利用できます。

しかし、ここで紹介するのは、住宅金融支援機構の住宅融資保険付きリバースモーゲージ型住宅ローン「リ・バース60」という仕組みを利用した商品です。60歳以上の人が、自宅を担保に資金を借り入れ、毎月の支払いは利息のみで、契約者の死亡時に一括返済という点は、従来のリバースモーゲージとほぼ同様です。異なるのは、借入資金の使途が住宅関連に限定され、生活資金としては利用できない点です。

住宅関連のみといっても、住宅の建設・購入、リフォーム、サービス付き高齢者住宅への入居一時金、住宅ローンの借り換えといった使途に対応しており、多様な住生活ニーズに応える内容になっています。本人ではなく、子世帯が住宅を購入する際の資金にも活用できます。

さらに、ノンリコース型を選べる点も大きな特徴です。リバースモーゲージローンは、住宅を売却しても返済額に満たない場合、相続人が残債を返済しなければならないリコース型の商品が一般的です。しかし、ノンリコース型を選べば、その必要がありません。死亡後、子に迷惑をかけたくないという人にとってはありがたい選択肢になります。ただし、金利は取り扱う金融機関によって異なりますが、ノンリコース型の金利の方が高くなる場合があります。

住宅融資保険とは、金融機関と住宅金融支援機構が住宅融資保険契約を交わすことで、住宅ローンの返済が滞った場合に、住宅金融支援機構が金融機関に保険金を支払う仕組みです。これにより取り扱う金融機関を増やし、人生100年時代を住宅政策から支えようとしているのです。

2020年7~9月期の取扱金融機関は68機関で、付保申請戸数は254件に上っており、年々増加しています。

<リースバック>

高齢期に何らかの事情でまとまった資金が必要になり、自宅を売却して資金を捻出したいが、住み替えたくはないという場合に利用できるのが「リースバック」(賃貸借契約付き売却)という金融商品です。リースバックは、自宅を売却して、売却後は売却先と賃貸借契約し、賃貸住宅として家賃を支払いながら自宅に住み続けるという仕組みです。

自宅に住み続けながら資金を得られる点で、リバースモーゲージローンと似ていますが、借り入れではなく、売却した代金で高齢期に必要な資金を得る点がまったく異なります。

リースバックは主に、リースバックを取り扱う不動産会社が物件を買い取るか、売主と買主である投資家を仲介する形で行います。売主がリースバックを申し込むと、不動産会社は住宅の売買価格を査定し、買い取り価格とその後の家賃を提示します。条件が合えば契約を行い、代金が一括で支払われます。

賃貸住宅の場合、一般的な賃貸借契約では、入居者がリフォームをしたとしても退去時に原状回復しなければなりません。しかし、リースバックの場合、通常、賃貸借契約の中でリフォーム工事について詳細な取り決めを定めて貸主と借主双方が合意することで、原状回復を義務とせず、居住者がリフォームできるようにしています。

中には、買い取った不動産会社が、リフォームした上で貸す形態のリースバックもあります。リフォーム費用は不動産会社が負担するため、そのための手持ち資金はいりません。その代わり、家賃にその費用分が上乗せされます。

なお、通常、賃貸として住み続けている間は、買い戻す権利が付与されることから、買い戻して再び所有することが可能です。

注意しなければならないのは、当然ですが賃貸住宅として家賃を毎月支払う必要がある点です。自宅のローンが残っていた場合、月々の返済額より家賃が高くなったり、ローンが無くても、年金収入を圧迫するような家賃だったりしては、安心して住み続けることができません。

また、賃貸借の契約形態や契約期間も重要です。リースバックを利用するのは、自宅に住み続けたいという動機が強いと思います。したがって契約期間はより長く、期間が終了しても希望に応じて更新できるようにしておく必要があります。

住宅の立地状況などで思ったほど売却価格が低いといったことも考えられます。売却価格でローンが完済できない場合は、リースバックを利用することも困難になります。

このように、持ち家を所有するどのような高齢層でも利用できる金融商品とは言いがたい点もあるので、ご自身の希望に照らして慎重に検討した方がよいと思います。

以上、高齢期の住み替えや住まいの改善に対するニーズの高まりと、それに対応した住宅金融商品を紹介してきました。住まいは居住者の日常生活を支え、健康の維持に大きく影響を与えるものです。健康を害すことなく、日々快適に過ごすことができるよう、高齢層の住み替えや改善のニーズは今後も高まっていくことが予想されます。それに応じて、さらに高齢層にメリットのある金融商品の登場も期待できます。

その中で、ご自身がどのような高齢期を過ごすのか、希望するライフスタイルに応じて、最適な金融商品を選択することが重要になるでしょう。

高齢期に何らかの事情でまとまった資金が必要になり、自宅を売却して資金を捻出したいが、住み替えたくはないという場合に利用できるのが「リースバック」(賃貸借契約付き売却)という金融商品です。リースバックは、自宅を売却して、売却後は売却先と賃貸借契約し、賃貸住宅として家賃を支払いながら自宅に住み続けるという仕組みです。

自宅に住み続けながら資金を得られる点で、リバースモーゲージローンと似ていますが、借り入れではなく、売却した代金で高齢期に必要な資金を得る点がまったく異なります。

リースバックは主に、リースバックを取り扱う不動産会社が物件を買い取るか、売主と買主である投資家を仲介する形で行います。売主がリースバックを申し込むと、不動産会社は住宅の売買価格を査定し、買い取り価格とその後の家賃を提示します。条件が合えば契約を行い、代金が一括で支払われます。

賃貸住宅の場合、一般的な賃貸借契約では、入居者がリフォームをしたとしても退去時に原状回復しなければなりません。しかし、リースバックの場合、通常、賃貸借契約の中でリフォーム工事について詳細な取り決めを定めて貸主と借主双方が合意することで、原状回復を義務とせず、居住者がリフォームできるようにしています。

中には、買い取った不動産会社が、リフォームした上で貸す形態のリースバックもあります。リフォーム費用は不動産会社が負担するため、そのための手持ち資金はいりません。その代わり、家賃にその費用分が上乗せされます。

なお、通常、賃貸として住み続けている間は、買い戻す権利が付与されることから、買い戻して再び所有することが可能です。

注意しなければならないのは、当然ですが賃貸住宅として家賃を毎月支払う必要がある点です。自宅のローンが残っていた場合、月々の返済額より家賃が高くなったり、ローンが無くても、年金収入を圧迫するような家賃だったりしては、安心して住み続けることができません。

また、賃貸借の契約形態や契約期間も重要です。リースバックを利用するのは、自宅に住み続けたいという動機が強いと思います。したがって契約期間はより長く、期間が終了しても希望に応じて更新できるようにしておく必要があります。

住宅の立地状況などで思ったほど売却価格が低いといったことも考えられます。売却価格でローンが完済できない場合は、リースバックを利用することも困難になります。

このように、持ち家を所有するどのような高齢層でも利用できる金融商品とは言いがたい点もあるので、ご自身の希望に照らして慎重に検討した方がよいと思います。

以上、高齢期の住み替えや住まいの改善に対するニーズの高まりと、それに対応した住宅金融商品を紹介してきました。住まいは居住者の日常生活を支え、健康の維持に大きく影響を与えるものです。健康を害すことなく、日々快適に過ごすことができるよう、高齢層の住み替えや改善のニーズは今後も高まっていくことが予想されます。それに応じて、さらに高齢層にメリットのある金融商品の登場も期待できます。

その中で、ご自身がどのような高齢期を過ごすのか、希望するライフスタイルに応じて、最適な金融商品を選択することが重要になるでしょう。

※ その他ジェロントロジー関連のレポートはこちらからご確認下さい。

https://www.nli-research.co.jp/report_category/tag_category_id=15?site=nli

(2021年01月29日「ジェロントロジーレポート」)

このレポートの関連カテゴリ

03-3512-1814

経歴

- 【職歴】

1994年 (株)住宅・都市問題研究所入社

2004年 ニッセイ基礎研究所

2020年より現職

・技術士(建設部門、都市及び地方計画)

【加入団体等】

・我孫子市都市計画審議会委員

・日本建築学会

・日本都市計画学会

塩澤 誠一郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/08 | 住宅を社会的資産に-ストック型社会における住宅のあり方 | 塩澤 誠一郎 | 基礎研マンスリー |

| 2025/06/25 | 住宅を社会的資産に~ストック型社会における住宅のあり方~ | 塩澤 誠一郎 | 研究員の眼 |

| 2025/04/09 | 「計画修繕」は、安定的な入居確保に必須の経営手法~民間賃貸住宅における計画修繕の普及に向けて~ | 塩澤 誠一郎 | 基礎研レポート |

| 2024/08/13 | 空き家の管理、どうする?~空き家の管理を委託する際、意識すべき3つのこと~ | 塩澤 誠一郎 | 研究員の眼 |

新着記事

-

2025年10月14日

厚生年金の加入制限が段階的に廃止へ。適用徹底には連携強化が課題。~年金改革ウォッチ 2025年10月号 -

2025年10月14日

貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 -

2025年10月14日

中国の貿易統計(25年9月)~輸出、輸入とも加速。対米輸出は減少が続く -

2025年10月14日

ロシアの物価状況(25年9月)-低下が続くが、足もとインフレ圧力の強まりも -

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【人生100年時代を支える新たな住宅金融~老後のライフスタイルに応じた選択肢】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

人生100年時代を支える新たな住宅金融~老後のライフスタイルに応じた選択肢のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!