- シンクタンクならニッセイ基礎研究所 >

- ジェロントロジー(高齢社会総合研究) >

- 資産寿命 >

- 認知症に備えた事前準備とは?~任意代理・任意後見・民事信託

2020年10月27日

文字サイズ

- 小

- 中

- 大

Q1.認知症で判断能力が十分でない場合は金融取引ができないと聞きました。 今から準備できることはありますか?

■任意代理、任意後見、民事信託などの選択肢が考えられます。

認知症などで判断能力を欠く人を支援するための法定の制度としては成年後見制度があります。この成年後見を申し立てることとなったきっかけとしては、金融機関から求められたということが多いようです。日常的な資金の出し入れは問題がなかったとしても、多額の出金や送金のため、本人や家族が窓口に行ったところ、成年後見人でなければ取引を処理できないと言われることがあります。なお、最近では、振込先が高齢者向け施設など、使途が明確なものは、成年後見人でなくても積極的に取引を認める方向にあるようです。

成年後見制度では家庭裁判所に申し立てを行う必要があり、また、必ずしも本人や家族の希望する人が後見人に選任されるわけではなく、弁護士などの専門家が選任されることもあります。また、専門家後見人が選任された場合、月々の報酬が発生します。

そこで本人が判断能力を欠く場合に備えて、本人が予め信頼のおける第三者を指定して、その人が本人に代わって契約などの代理行為等を行うことを約束しておくことが考えられます。この観点からは、任意代理、任意後見、民事信託の三つの制度が考えられます。詳細はそれぞれの項目をご覧いただければと思いますが、簡単にどのような制度かを解説します。

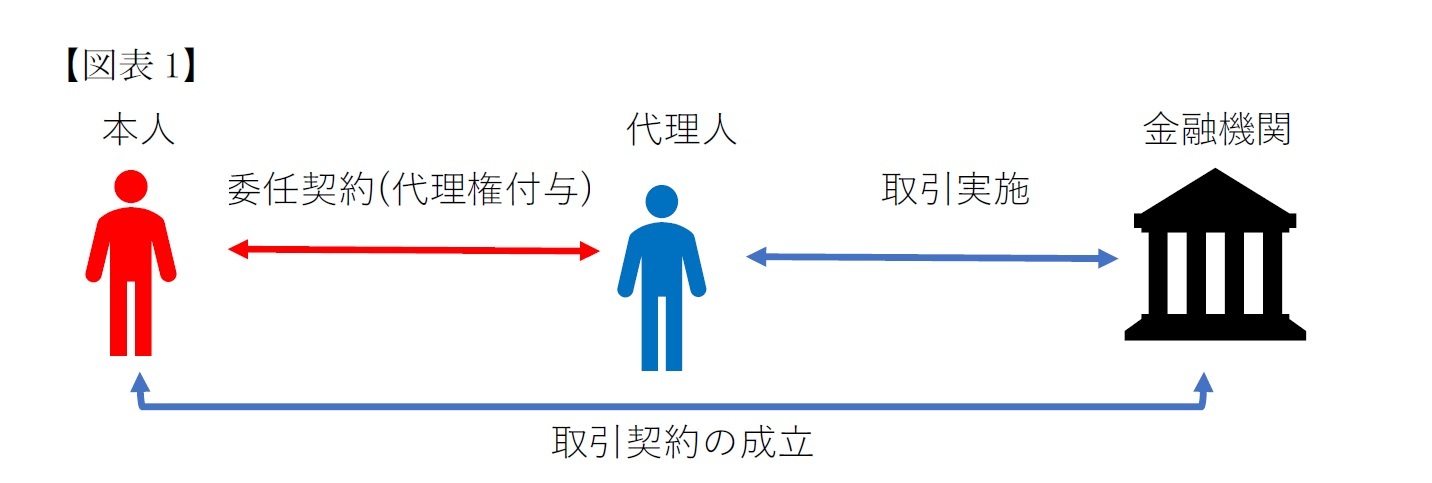

任意代理とは、本人から代理人となる人に委任状を交付するなどして代理権を付与するものです。代理人は本人に代わって金融機関で取引ができます。ただ、事情によっては金融機関が代理を認めない場合もあるようです。

任意後見とは任意後見契約に関する法律に基づく契約で、本人の意思能力が不十分となったときに、任意後見人が本人を代理することができるとする制度です。法定の制度なので、どの金融機関も取引に応じてくれますが、任意後見監督人を選任する必要があるなど手間がかかります。

民事信託とは、「特定の財産」を家族などの受託者名義に変更し、受託者が取引を本人のために行うものです。簡易ですが、受託者が不正取引を行うことを防止するための牽制の仕組みがないというデメリットがあります。

事前準備は自分が判断能力を失ったときの対応を考えることから、なかなか踏み切るのが難しいものですが、老後準備の一環として検討しておくのが望ましいと思われます。

認知症などで判断能力を欠く人を支援するための法定の制度としては成年後見制度があります。この成年後見を申し立てることとなったきっかけとしては、金融機関から求められたということが多いようです。日常的な資金の出し入れは問題がなかったとしても、多額の出金や送金のため、本人や家族が窓口に行ったところ、成年後見人でなければ取引を処理できないと言われることがあります。なお、最近では、振込先が高齢者向け施設など、使途が明確なものは、成年後見人でなくても積極的に取引を認める方向にあるようです。

成年後見制度では家庭裁判所に申し立てを行う必要があり、また、必ずしも本人や家族の希望する人が後見人に選任されるわけではなく、弁護士などの専門家が選任されることもあります。また、専門家後見人が選任された場合、月々の報酬が発生します。

そこで本人が判断能力を欠く場合に備えて、本人が予め信頼のおける第三者を指定して、その人が本人に代わって契約などの代理行為等を行うことを約束しておくことが考えられます。この観点からは、任意代理、任意後見、民事信託の三つの制度が考えられます。詳細はそれぞれの項目をご覧いただければと思いますが、簡単にどのような制度かを解説します。

任意代理とは、本人から代理人となる人に委任状を交付するなどして代理権を付与するものです。代理人は本人に代わって金融機関で取引ができます。ただ、事情によっては金融機関が代理を認めない場合もあるようです。

任意後見とは任意後見契約に関する法律に基づく契約で、本人の意思能力が不十分となったときに、任意後見人が本人を代理することができるとする制度です。法定の制度なので、どの金融機関も取引に応じてくれますが、任意後見監督人を選任する必要があるなど手間がかかります。

民事信託とは、「特定の財産」を家族などの受託者名義に変更し、受託者が取引を本人のために行うものです。簡易ですが、受託者が不正取引を行うことを防止するための牽制の仕組みがないというデメリットがあります。

事前準備は自分が判断能力を失ったときの対応を考えることから、なかなか踏み切るのが難しいものですが、老後準備の一環として検討しておくのが望ましいと思われます。

Q2.金融機関との取引での任意代理とはどのようなものですか。

本人は委任契約を結ぶことにより、代理人となる人に対して代理権を付与します。通常、代理権を証する委任状を作成します。この委任状は一回限りのものとして作られることも多いですが、継続的なものとして作成することも可能です。

問題は、本人が判断能力を欠くようになった後の代理権の有効性です。この点、民法は代理権の終了事由を、本人の死亡と、代理人の死亡・破産開始・後見開始としており(民法第111条)、本人の判断能力がなくなったことは代理権の終了事由とされていません。そのため、本人に判断能力がなくても、判断能力を失う前に付与した代理権は終了しないと考えられます。

なお、親族が本人のキャッシュカードを利用して、預金から現金を引き出すのは、厳密には銀行が認めている行為ではありません。銀行にとっては、カードと暗証番号で本人確認をしたうえでの、あくまでも本人への払い戻しを行っているものと認識しています。仮に法的に根拠を考えるとするとキャッシュカードを本人が親族に貸与する行為に、本人から親族への代理権の付与があると考えるのでしょう。もちろん本人の財産を勝手に流用することは違法行為です。

民法上は本人が判断能力を失っても代理権は終了しないとされていますが、金融機関によっては代理を認めないところもあります。それは、本人が判断能力を失ったとき以降は、代理人が行う取引が本人の意思の範囲内のものかどうか確認する手段がないからです。

たとえば代理人が自分の物を買うために、本人の預金を勝手に引き出すことは、代理権の範囲外です。本人の付与した代理権の範囲を超える取引行為は、本人との関係では効力が生じません。そのため、銀行には二重払いを求められる危険があります。特に、継続的な代理権を付与した場合において、代理人が日常的な取引金額を超える多額の取引を行うときが問題となります。この場合には、銀行は権限外であることに気が付くべきであったのに、注意を怠ったとして責任が問われるおそれがあります。

ただ、昨今では徐々に任意代理の考え方で取引を認めるようになりつつあり、たとえば、生命保険会社では、保険金・給付金請求を代理して行う者を指定する指定請求代理人制度や、契約者の代理を行うことができる契約者代理制度などの継続的な代理を制度化しています。

また、任意代理制度が比較的活用されているのは、任意後見制度の移行型の場合の財産管理委任契約です(Q3参照)。財産管理委任契約は本人の判断能力が十分である間の代理であり、本人によるコントロールが存在すると考えられます。そして本人の判断能力が不十分になった際には、財産管理委任契約は任意後見に移行します。

問題は、本人が判断能力を欠くようになった後の代理権の有効性です。この点、民法は代理権の終了事由を、本人の死亡と、代理人の死亡・破産開始・後見開始としており(民法第111条)、本人の判断能力がなくなったことは代理権の終了事由とされていません。そのため、本人に判断能力がなくても、判断能力を失う前に付与した代理権は終了しないと考えられます。

なお、親族が本人のキャッシュカードを利用して、預金から現金を引き出すのは、厳密には銀行が認めている行為ではありません。銀行にとっては、カードと暗証番号で本人確認をしたうえでの、あくまでも本人への払い戻しを行っているものと認識しています。仮に法的に根拠を考えるとするとキャッシュカードを本人が親族に貸与する行為に、本人から親族への代理権の付与があると考えるのでしょう。もちろん本人の財産を勝手に流用することは違法行為です。

民法上は本人が判断能力を失っても代理権は終了しないとされていますが、金融機関によっては代理を認めないところもあります。それは、本人が判断能力を失ったとき以降は、代理人が行う取引が本人の意思の範囲内のものかどうか確認する手段がないからです。

たとえば代理人が自分の物を買うために、本人の預金を勝手に引き出すことは、代理権の範囲外です。本人の付与した代理権の範囲を超える取引行為は、本人との関係では効力が生じません。そのため、銀行には二重払いを求められる危険があります。特に、継続的な代理権を付与した場合において、代理人が日常的な取引金額を超える多額の取引を行うときが問題となります。この場合には、銀行は権限外であることに気が付くべきであったのに、注意を怠ったとして責任が問われるおそれがあります。

ただ、昨今では徐々に任意代理の考え方で取引を認めるようになりつつあり、たとえば、生命保険会社では、保険金・給付金請求を代理して行う者を指定する指定請求代理人制度や、契約者の代理を行うことができる契約者代理制度などの継続的な代理を制度化しています。

また、任意代理制度が比較的活用されているのは、任意後見制度の移行型の場合の財産管理委任契約です(Q3参照)。財産管理委任契約は本人の判断能力が十分である間の代理であり、本人によるコントロールが存在すると考えられます。そして本人の判断能力が不十分になった際には、財産管理委任契約は任意後見に移行します。

Q3.任意後見制度とはどのようなものですか。

■任意後見法に基づいて後見人を選任する契約のことを指します。

任意後見制度は、将来自己の判断能力が不十分になったときの自己の生活、療養看護及び財産の管理に関する事務の全部または一部について、後見する人に委任することを、事前の契約によって決めておく制度です(任意後見契約に関する法律(以下、任意後見法)第2条)。任意後見はQ2で説明したような任意代理の性格を有しますが、後見人名などを登記事項とし、また家庭裁判所が関与することによって安定性を高めた法定の代理制度です。

この契約は、公正証書の作成により行う必要があります(任意後見法第3条)。任意後見契約を締結すると、公証役場から法務局に登記の嘱託がされ、任意後見の登記が行われます(後見登記等に関する法律第5条)。

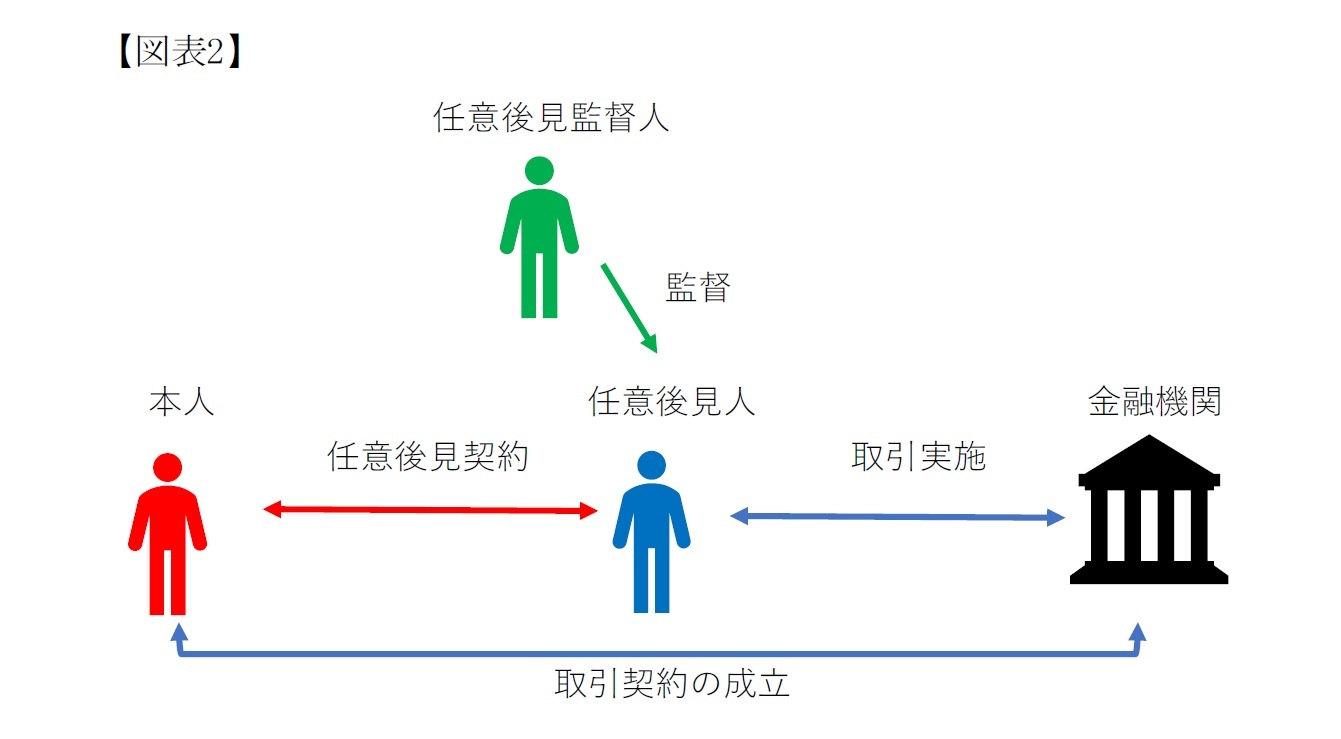

本人が認知症になるなど精神上の障がいにより判断能力が不十分になったときは、本人や家族などの請求に基づき、家庭裁判所で任意後見監督人が選任されます(任意後見法第4条)。任意後見監督人が選任された時より、任意後見契約は効力を有することとなります。任意後見が開始すると任意後見監督人の氏名が登記されます(後見登記等に関する法律第5条第6号)(図表2)。

任意後見制度は、将来自己の判断能力が不十分になったときの自己の生活、療養看護及び財産の管理に関する事務の全部または一部について、後見する人に委任することを、事前の契約によって決めておく制度です(任意後見契約に関する法律(以下、任意後見法)第2条)。任意後見はQ2で説明したような任意代理の性格を有しますが、後見人名などを登記事項とし、また家庭裁判所が関与することによって安定性を高めた法定の代理制度です。

この契約は、公正証書の作成により行う必要があります(任意後見法第3条)。任意後見契約を締結すると、公証役場から法務局に登記の嘱託がされ、任意後見の登記が行われます(後見登記等に関する法律第5条)。

本人が認知症になるなど精神上の障がいにより判断能力が不十分になったときは、本人や家族などの請求に基づき、家庭裁判所で任意後見監督人が選任されます(任意後見法第4条)。任意後見監督人が選任された時より、任意後見契約は効力を有することとなります。任意後見が開始すると任意後見監督人の氏名が登記されます(後見登記等に関する法律第5条第6号)(図表2)。

任意後見人がどのような行為を代理できるかの範囲は事前に定めた契約によります。その契約内容は登記されているので、金融機関は登記事項証明書で代理の範囲について確認することができます。

なお、任意後見の登記がある間は、原則として法定後見の審判は行われません(任意後見法第10条)。つまり任意後見は法定の後見に優先します。任意後見が法定後見と異なるのは、後見人を本人が希望した人にすることができることがあげられます。また、代理権を付与するだけなので、任意後見人は、本人が締結した契約の取消権を持ちません。つまり任意後見が開始されたあとでも、本人は取引を行うことができます。

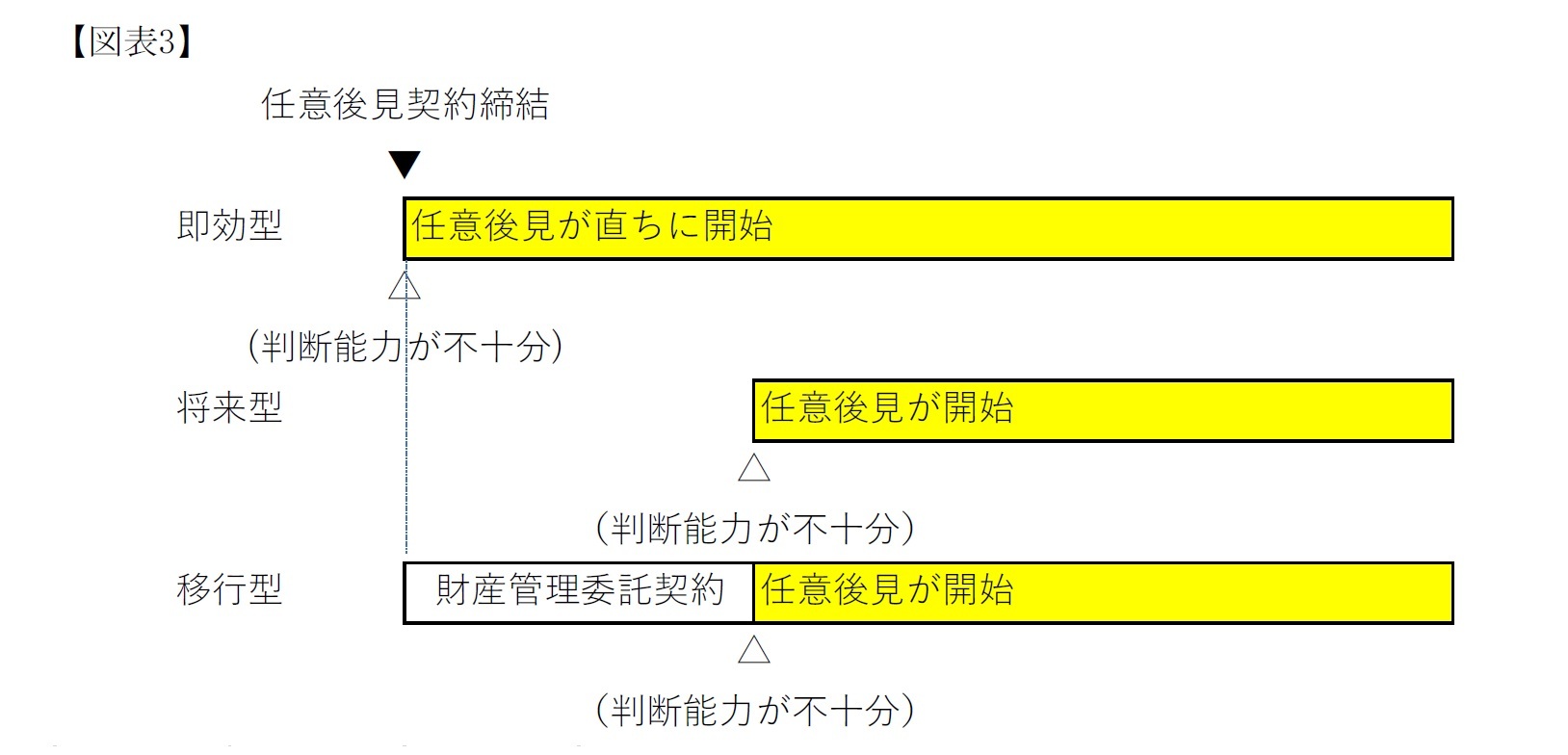

任意後見は発効の仕方により、即効型、将来型、移行型の3つの型があるとされます。

即効型は任意後見契約の締結と同時に、任意後見監督人選任の請求を行うものです。すでに判断能力が不十分な場合は、このような即効型の任意後見が利用できます。ただし、本人がすでに判断能力を常に欠く状態になっている場合は、任意後見契約自体の締結能力もないので、法定の後見制度を利用するほかはありません。

将来型は単に任意後見契約を締結し、そのままにしておく方式です。本人の判断能力が不十分になったときに、家族等からの請求により任意後見制度をスタートさせます。

移行型は任意後見契約を締結すると同時に、任意後見人になる予定の人と財産管理委託契約を締結して、任意後見が開始するまで、任意の代理人(Q2参照)になってもらうものです。(図表3)

なお、任意後見の登記がある間は、原則として法定後見の審判は行われません(任意後見法第10条)。つまり任意後見は法定の後見に優先します。任意後見が法定後見と異なるのは、後見人を本人が希望した人にすることができることがあげられます。また、代理権を付与するだけなので、任意後見人は、本人が締結した契約の取消権を持ちません。つまり任意後見が開始されたあとでも、本人は取引を行うことができます。

任意後見は発効の仕方により、即効型、将来型、移行型の3つの型があるとされます。

即効型は任意後見契約の締結と同時に、任意後見監督人選任の請求を行うものです。すでに判断能力が不十分な場合は、このような即効型の任意後見が利用できます。ただし、本人がすでに判断能力を常に欠く状態になっている場合は、任意後見契約自体の締結能力もないので、法定の後見制度を利用するほかはありません。

将来型は単に任意後見契約を締結し、そのままにしておく方式です。本人の判断能力が不十分になったときに、家族等からの請求により任意後見制度をスタートさせます。

移行型は任意後見契約を締結すると同時に、任意後見人になる予定の人と財産管理委託契約を締結して、任意後見が開始するまで、任意の代理人(Q2参照)になってもらうものです。(図表3)

なお、移行型では、財産管理委託契約で代理人とされた人が、本人の判断能力が不十分になったのに、任意後見人選任の選任請求を行わないという弊害が生じていることに注意が必要です。これは、代理人が何らかの不正行為を行っているなどして、他人から監督されることを嫌がるためです。

Q4.民事信託とはどのようなものですが。

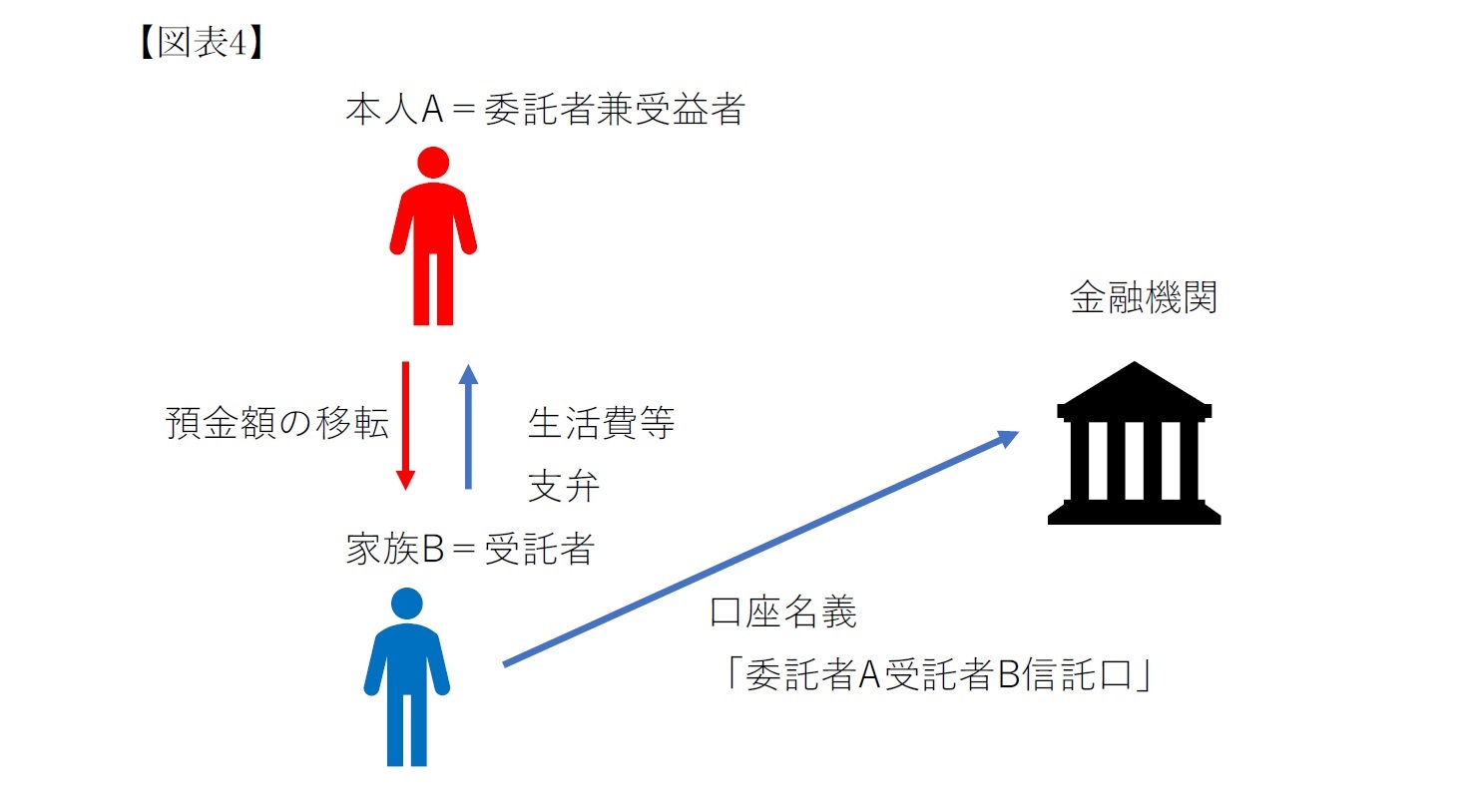

このような信託を設定することで、本人Aが判断能力を失っても、財産管理、この場合は預金取引ですが、支障をきたすことはありません。任意代理と異なるのは、任意代理では財産管理権が本人に残る(代理人は変わって意思表示するだけ)のに対して、民事信託では受託者に財産管理権が移行する点です。

民事信託は受託者、つまり実際に取引を行う人の名義で取引を行うため、どこの金融機関でも利用することができます。ただ、信託口口座名義で口座設定できない金融機関では、信託であるという権利関係が外部からははっきりしないということに注意が必要です。

民事信託では、任意後見のように任意後見監督人が選任されるというような、手間・コストはかかりません。本人が死亡しても受託者名義である預金口座が凍結されることもありません。しかし、逆にこの簡便さゆえに、本人からみると、受託者が本当に本人のために預金を使うかどうかの保証がありません。

受託者は本人(受益者)に対して忠実義務を負い(信託法第31条)、報告義務を負います(信託法第36条)。つまり信託では本人が受託者をコントロールすることとされています。そのため、本人が判断能力を欠いた状態になった場合には、受託者の監督を行う者がいなくなります。

この点に配慮して、信託監督人(信託法第131条)を置くことも考えられます。信託監督人は本人に代わって受託者を監督します。ただし、信託監督人の選任によって、本来あったはずの民事信託の簡便性やコストのメリットが減少することとなります。

民事信託では、後見人登記のように受託者という資格を登記するといった制度はありません。ただし、個々の財産に登記制度がある場合、たとえば不動産の信託では、信託された財産であることが不動産登記簿に記載されます(不動産登記法第97条)。

任意代理や任意後見では、本人を包括的に代理するものでしたが、民事信託は、移転を受けた特定の財産についてのみ受託者が管理するにすぎません。信託を受けていないそのほかの財産、本人が生活を行うにあたっての契約、療養看護にかかる契約に係る事務(代理)の権限はありませんので、任意代理と併用することも考えられます。

民事信託は受託者、つまり実際に取引を行う人の名義で取引を行うため、どこの金融機関でも利用することができます。ただ、信託口口座名義で口座設定できない金融機関では、信託であるという権利関係が外部からははっきりしないということに注意が必要です。

民事信託では、任意後見のように任意後見監督人が選任されるというような、手間・コストはかかりません。本人が死亡しても受託者名義である預金口座が凍結されることもありません。しかし、逆にこの簡便さゆえに、本人からみると、受託者が本当に本人のために預金を使うかどうかの保証がありません。

受託者は本人(受益者)に対して忠実義務を負い(信託法第31条)、報告義務を負います(信託法第36条)。つまり信託では本人が受託者をコントロールすることとされています。そのため、本人が判断能力を欠いた状態になった場合には、受託者の監督を行う者がいなくなります。

この点に配慮して、信託監督人(信託法第131条)を置くことも考えられます。信託監督人は本人に代わって受託者を監督します。ただし、信託監督人の選任によって、本来あったはずの民事信託の簡便性やコストのメリットが減少することとなります。

民事信託では、後見人登記のように受託者という資格を登記するといった制度はありません。ただし、個々の財産に登記制度がある場合、たとえば不動産の信託では、信託された財産であることが不動産登記簿に記載されます(不動産登記法第97条)。

任意代理や任意後見では、本人を包括的に代理するものでしたが、民事信託は、移転を受けた特定の財産についてのみ受託者が管理するにすぎません。信託を受けていないそのほかの財産、本人が生活を行うにあたっての契約、療養看護にかかる契約に係る事務(代理)の権限はありませんので、任意代理と併用することも考えられます。

※ その他ジェロントロジー関連のレポートはこちらからご確認下さい。

https://www.nli-research.co.jp/report_category/tag_category_id=15?site=nli

(2020年10月27日「ジェロントロジーレポート」)

このレポートの関連カテゴリ

03-3512-1866

経歴

- 【職歴】

1985年 日本生命保険相互会社入社

2014年 ニッセイ基礎研究所 内部監査室長兼システム部長

2015年4月 生活研究部部長兼システム部長

2018年4月 取締役保険研究部研究理事

2021年4月 常務取締役保険研究部研究理事

2024年4月 専務取締役保険研究部研究理事

2025年4月 取締役保険研究部研究理事

2025年7月より現職

【加入団体等】

東京大学法学部(学士)、ハーバードロースクール(LLM:修士)

東京大学経済学部非常勤講師(2022年度・2023年度)

大阪経済大学非常勤講師(2018年度~2022年度)

金融審議会専門委員(2004年7月~2008年7月)

日本保険学会理事、生命保険経営学会常務理事 等

【著書】

『はじめて学ぶ少額短期保険』

出版社:保険毎日新聞社

発行年月:2024年02月

『Q&Aで読み解く保険業法』

出版社:保険毎日新聞社

発行年月:2022年07月

『はじめて学ぶ生命保険』

出版社:保険毎日新聞社

発行年月:2021年05月

松澤 登のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/28 | 東宝の自己株式取得-公開買付による取得 | 松澤 登 | 研究員の眼 |

| 2025/10/22 | 米連邦地裁、Googleへの是正措置を公表~一般検索サービス市場における独占排除 | 松澤 登 | 基礎研レポート |

| 2025/10/15 | 芝浦電子の公開買付け-ヤゲオのTOB成立 | 松澤 登 | 研究員の眼 |

| 2025/10/09 | ソニーのパーシャル・スピンオフ-ソニーフィナンシャルの分離・上場 | 松澤 登 | 研究員の眼 |

新着記事

-

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【認知症に備えた事前準備とは?~任意代理・任意後見・民事信託】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

認知症に備えた事前準備とは?~任意代理・任意後見・民事信託のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!