- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 誰が株価を上げているのか-シンプルにコロナ禍での株価上昇について考える

コラム

2020年08月27日

文字サイズ

- 小

- 中

- 大

コロナショックからの景気の立ち直りには時間を要すると思われているにもかかわらず、多くの国では株価の回復が早く、勢いもある。背景にはコロナ禍による被害が小さい(むしろデジタル化推進等による利点の多い)企業の業績上昇や、コロナ後の収益回復を織り込んだ動きとする観測・分析があるとともに、各国中央銀行が実施している緩和的な金融政策によって、株式市場や金市場に大量の資金が流れ込み、資産価格を押し上げているとの向きもある。

しかし、中央銀行の金融緩和策に関しては、多くの国が採用している方法では、中央銀行が民間に流通させる資金量を直接的にコントロールしている訳ではないことから、その資産価格上昇につながる基本的な経路をきちんと把握しておくことが重要であると思われる。

本稿では、この金融緩和策による資産価格の上昇効果について、シンプルな経済モデルで考えてみたい。

さて、シンプルな経済モデルを考える前に、まず「通貨」(お金)と金融緩和策について説明しておきたい。まず、「通貨」については、一般的には「現金」(=紙幣や硬貨)を指すことが多いが、一国経済全体を考えると、財布に入っている紙幣の規模よりも、銀行に預けている「預金」という形で存在しているお金の規模の方がはるかに大きい。そのため、金融緩和では「通貨」(=「現金」+「預金」)を増やす政策であるが、主に「預金」を増やすことを意図して実施される。

ただし、中央銀行が開設している預金口座は、銀行の預金(以下、「準備預金」という)と政府の預金(以下、「政府預金」という)であって、個人や一般企業(非金融機関)は中央銀行に口座を持つことができない1。

したがって、中央銀行が金融緩和策を実施し、「通貨」を増やす場合、個人や一般企業の預金を直接に増やすことはできないため、まず、(1)中央銀行が市中銀行の準備預金を増やし(中央銀行が市中銀行にお金を渡し)、(2)市中銀行が個人や一般企業の預金を増やす(市中銀行が個人や一般企業にお金を渡す)という2段階の構造となる。先ほど資金(=通貨)を直接コントロールできないと述べたのは、この2段階構造のことを指している2。

なお、(1)の中央銀行が市中銀行の準備預金を増やす手段としては、多くの場合、中央銀行が銀行にお金を貸す、もしくは、銀行が持つ資産(国債や社債)を購入する、のいずれかの手段が取られる。

(2)の市中銀行が、個人や一般企業の預金を増やす手段も同様で、個人や一般企業にお金を貸すということになる。

結局、個人や一般企業まで預金がまわってくるかは、個人や一般企業がお金を借りたいと思い、それに対して市中銀行がどれだけ貸出等を行うかに依存することになる。そしてまわってきたお金も返さなければならない3。

1 例えば、日本においては、「日本銀行に預金口座を開設している先は、主として金融機関等です。このほか、国、外国の中央銀行や国際機関などが預金口座を開設していますが、個人や一般企業からの預金は受け入れていません。」とされている(「教えて!にちぎん」(日本銀行)https://www.boj.or.jp/announcements/education/oshiete/kess/i08.htm/)

2 通貨は、日本の場合、日本銀行がマネーストック統計の中で通貨量を公表しているが、準備預金(銀行の預金)や政府預金は日本のマネーストック統計では通貨として扱われていない。具体的には、マネーストックとは「一般法人、個人、地方公共団体などの通貨保有主体が保有する現金通貨や預金通貨などの通貨量の残高」であり、通貨保有主体としては、「一般法人、個人、地方公共団体・地方公営企業」を指し、中央政府、中央銀行、預金取扱機関、保険会社、銀行および保険会社の持株会社、政府系金融機関、証券会社、短資会社は含まれない。なお、非居住者は、通貨保有主体には含まれない(「マネーストック統計の解説」(日本銀行)https://www.boj.or.jp/statistics/outline/exp/data/exms01.pdf)。

なお、金融緩和策の目的としては、通貨量の増加それ自体を目的としている訳ではなく、通貨量コントロールを通じた金利低下、信用収縮の緩和など狙っている(なお、最終目標としては物価安定、経済安定を掲げる国が多い)。

3 企業が社債を発行し、(市中銀行などに)買い取ってもらうという経路もあるが、基本的には調達したお金は返済する必要がある。

しかし、中央銀行の金融緩和策に関しては、多くの国が採用している方法では、中央銀行が民間に流通させる資金量を直接的にコントロールしている訳ではないことから、その資産価格上昇につながる基本的な経路をきちんと把握しておくことが重要であると思われる。

本稿では、この金融緩和策による資産価格の上昇効果について、シンプルな経済モデルで考えてみたい。

さて、シンプルな経済モデルを考える前に、まず「通貨」(お金)と金融緩和策について説明しておきたい。まず、「通貨」については、一般的には「現金」(=紙幣や硬貨)を指すことが多いが、一国経済全体を考えると、財布に入っている紙幣の規模よりも、銀行に預けている「預金」という形で存在しているお金の規模の方がはるかに大きい。そのため、金融緩和では「通貨」(=「現金」+「預金」)を増やす政策であるが、主に「預金」を増やすことを意図して実施される。

ただし、中央銀行が開設している預金口座は、銀行の預金(以下、「準備預金」という)と政府の預金(以下、「政府預金」という)であって、個人や一般企業(非金融機関)は中央銀行に口座を持つことができない1。

したがって、中央銀行が金融緩和策を実施し、「通貨」を増やす場合、個人や一般企業の預金を直接に増やすことはできないため、まず、(1)中央銀行が市中銀行の準備預金を増やし(中央銀行が市中銀行にお金を渡し)、(2)市中銀行が個人や一般企業の預金を増やす(市中銀行が個人や一般企業にお金を渡す)という2段階の構造となる。先ほど資金(=通貨)を直接コントロールできないと述べたのは、この2段階構造のことを指している2。

なお、(1)の中央銀行が市中銀行の準備預金を増やす手段としては、多くの場合、中央銀行が銀行にお金を貸す、もしくは、銀行が持つ資産(国債や社債)を購入する、のいずれかの手段が取られる。

(2)の市中銀行が、個人や一般企業の預金を増やす手段も同様で、個人や一般企業にお金を貸すということになる。

結局、個人や一般企業まで預金がまわってくるかは、個人や一般企業がお金を借りたいと思い、それに対して市中銀行がどれだけ貸出等を行うかに依存することになる。そしてまわってきたお金も返さなければならない3。

1 例えば、日本においては、「日本銀行に預金口座を開設している先は、主として金融機関等です。このほか、国、外国の中央銀行や国際機関などが預金口座を開設していますが、個人や一般企業からの預金は受け入れていません。」とされている(「教えて!にちぎん」(日本銀行)https://www.boj.or.jp/announcements/education/oshiete/kess/i08.htm/)

2 通貨は、日本の場合、日本銀行がマネーストック統計の中で通貨量を公表しているが、準備預金(銀行の預金)や政府預金は日本のマネーストック統計では通貨として扱われていない。具体的には、マネーストックとは「一般法人、個人、地方公共団体などの通貨保有主体が保有する現金通貨や預金通貨などの通貨量の残高」であり、通貨保有主体としては、「一般法人、個人、地方公共団体・地方公営企業」を指し、中央政府、中央銀行、預金取扱機関、保険会社、銀行および保険会社の持株会社、政府系金融機関、証券会社、短資会社は含まれない。なお、非居住者は、通貨保有主体には含まれない(「マネーストック統計の解説」(日本銀行)https://www.boj.or.jp/statistics/outline/exp/data/exms01.pdf)。

なお、金融緩和策の目的としては、通貨量の増加それ自体を目的としている訳ではなく、通貨量コントロールを通じた金利低下、信用収縮の緩和など狙っている(なお、最終目標としては物価安定、経済安定を掲げる国が多い)。

3 企業が社債を発行し、(市中銀行などに)買い取ってもらうという経路もあるが、基本的には調達したお金は返済する必要がある。

ここまでの貨幣と金融政策の前提の上で、シンプルなモデルで金融緩和策について考えてみたい。

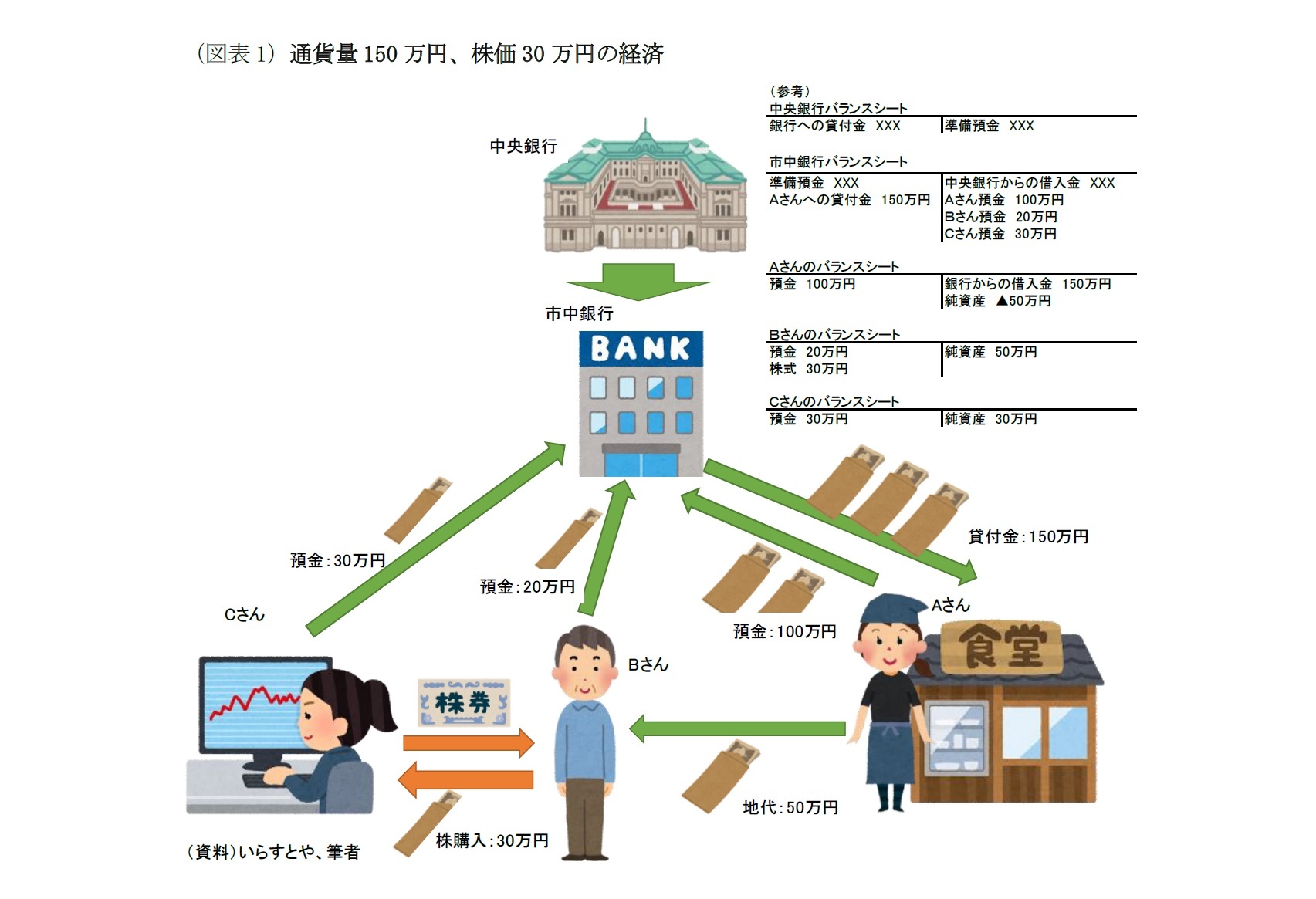

登場人物は、中央銀行、市中銀行、食堂経営のAさん、Aさんの土地を保有している大家さん(Bさん)、ある株を保有している株主(Cさん)の5人とする。

さて、客足が少なくなって当面の運転資金確保に困っていたAさんが、中央銀行の金融緩和策のおかげでお金が借りやすくなったとしよう。

そこで、Aさんは当面の運転資金(100万円)とBさんへの地代支払(50万円)を市中銀行から借り入れる。

Aさんは当面の運転資金(100万円)は銀行に預金しておき、Bさんには50万円の地代を支払う。

Bさんは地代収入50万円のうち、30万でCさんの保有している株を購入し、残りの20万円は預金することにする。

Cさんは、株売却収入の30万円を預金することにする。

この経済の「通貨量」は150万円(Aさん預金100万、Bさん預金20万、Cさん預金30万)で、株価は30万円である(図表1)。なお、中央銀行の市中銀行への資金供給量は明示していないが、市中銀行がAさんにお金を貸しても良いと思う程度に資金を供給できれば図表1の状態は成り立つ。

また、この経済ではBさんがいくらで株を買いたいかによって株価が決まることになる。

ここで仮にCさん保有株を発行した会社が、ずっと配当を払ってくれるとすれば、Bさんはいくらで株を買ってもいつかはもとをとれることになる。配当を年1万円とすると、30万円で株を購入した場合30年でもとが取れる計算になる。倍の60万円で購入しても60年でもとが取れる。3倍の90万円での購入だと、配当でもとをとるまで生きている可能性は少なくなるかもしれないが、寿命を無視すればいつかはもとをとれるし4 、生きているうちに株を売ればトータルでもとが取れるかもしれない。

Bさんはいくらで株を買うだろうか。現実には、会社が倒産するリスク、配当が少なくなるリスク、株を売りたいときに買ってくれる人がいないリスクなどがあるため、極端に高い価格で買おうとする人はいないだろうが、株を保有することのリスクに対してどの程度の報酬を求めるかは人や経済環境によって異なり、この場合はBさんがこうしたリスクに対する報酬をどの程度欲しいかで決まる。

つまり、株保有リスクに対する報酬が少なくて良いと考えることは高価格で株を購入することを意味し、逆に、株保有リスクに対する報酬を多く要求することは低価格でないと株を購入しないということを意味するということである5。

このとき、通貨量が多いと、株式保有に対する報酬が少しでも良いと考える人が多くなっても不思議ではない。経済の中にある預金が多く、当面必要となるお金以上に預金(≒通貨)があれば、報酬が少なくても、預金として置いておくよりは儲けられる可能性のある株を持ちたいと考える人が相対的に増えると考えられるためだ。

したがって、通貨量と株価の関係は機械的に決まるわけではないが、通貨が多くなれば、経済全体としては高くても株を買う、という状況になりやすい6。この状況を指して「カネ余り」と言われることが多いと思われる7。

4 配当収入を現在価値に割り引いて理論株価を計算する素朴な方法(配当割引モデル)において配当が安定的に支払われ、いつかはもとが取れれば良いとした場合には、理論株価は無限大に発散する(要求収益率0%、配当成長率0%の場合)。

5 株保有に対する報酬のことを要求収益率と言い、上記の割引配当モデルだと、要求収益率10%の場合は理論株価10万円、要求収益率5%で理論株価20万円、要求収益率1%で理論株価100万円である(いずれも配当成長率0%の場合)。

なお、当然ながら預金金利のように(ほとんど)リスクが無いと考えられる資産に対して金利が付く場合には、要求収益率は無リスクの金利より大きくなり、要求収益率=無リスク金利+上乗せ金利(株保有リスクへの報酬)となる。

6 要求収益率=無リスク金利+上乗せ金利、となるため、無リスク金利が高い経済においては、上乗せ金利(株保有リスクへの報酬)が変わらなくても、無リスク金利が下がることで株価が上昇するという状況になる。

7 なお、図表1で仮にBさんが40万円で株式を購入したとすると、Bさんの預金がさらに10万減るかわりにCさんの預金がさらに10万増えて、経済のトータルの預金量は変化しない。経済全体としては株の売買と預金量は関係がなく、例えば図表1では、預金量は市中銀行が貸出を行った量で決まる。

登場人物は、中央銀行、市中銀行、食堂経営のAさん、Aさんの土地を保有している大家さん(Bさん)、ある株を保有している株主(Cさん)の5人とする。

さて、客足が少なくなって当面の運転資金確保に困っていたAさんが、中央銀行の金融緩和策のおかげでお金が借りやすくなったとしよう。

そこで、Aさんは当面の運転資金(100万円)とBさんへの地代支払(50万円)を市中銀行から借り入れる。

Aさんは当面の運転資金(100万円)は銀行に預金しておき、Bさんには50万円の地代を支払う。

Bさんは地代収入50万円のうち、30万でCさんの保有している株を購入し、残りの20万円は預金することにする。

Cさんは、株売却収入の30万円を預金することにする。

この経済の「通貨量」は150万円(Aさん預金100万、Bさん預金20万、Cさん預金30万)で、株価は30万円である(図表1)。なお、中央銀行の市中銀行への資金供給量は明示していないが、市中銀行がAさんにお金を貸しても良いと思う程度に資金を供給できれば図表1の状態は成り立つ。

また、この経済ではBさんがいくらで株を買いたいかによって株価が決まることになる。

ここで仮にCさん保有株を発行した会社が、ずっと配当を払ってくれるとすれば、Bさんはいくらで株を買ってもいつかはもとをとれることになる。配当を年1万円とすると、30万円で株を購入した場合30年でもとが取れる計算になる。倍の60万円で購入しても60年でもとが取れる。3倍の90万円での購入だと、配当でもとをとるまで生きている可能性は少なくなるかもしれないが、寿命を無視すればいつかはもとをとれるし4 、生きているうちに株を売ればトータルでもとが取れるかもしれない。

Bさんはいくらで株を買うだろうか。現実には、会社が倒産するリスク、配当が少なくなるリスク、株を売りたいときに買ってくれる人がいないリスクなどがあるため、極端に高い価格で買おうとする人はいないだろうが、株を保有することのリスクに対してどの程度の報酬を求めるかは人や経済環境によって異なり、この場合はBさんがこうしたリスクに対する報酬をどの程度欲しいかで決まる。

つまり、株保有リスクに対する報酬が少なくて良いと考えることは高価格で株を購入することを意味し、逆に、株保有リスクに対する報酬を多く要求することは低価格でないと株を購入しないということを意味するということである5。

このとき、通貨量が多いと、株式保有に対する報酬が少しでも良いと考える人が多くなっても不思議ではない。経済の中にある預金が多く、当面必要となるお金以上に預金(≒通貨)があれば、報酬が少なくても、預金として置いておくよりは儲けられる可能性のある株を持ちたいと考える人が相対的に増えると考えられるためだ。

したがって、通貨量と株価の関係は機械的に決まるわけではないが、通貨が多くなれば、経済全体としては高くても株を買う、という状況になりやすい6。この状況を指して「カネ余り」と言われることが多いと思われる7。

4 配当収入を現在価値に割り引いて理論株価を計算する素朴な方法(配当割引モデル)において配当が安定的に支払われ、いつかはもとが取れれば良いとした場合には、理論株価は無限大に発散する(要求収益率0%、配当成長率0%の場合)。

5 株保有に対する報酬のことを要求収益率と言い、上記の割引配当モデルだと、要求収益率10%の場合は理論株価10万円、要求収益率5%で理論株価20万円、要求収益率1%で理論株価100万円である(いずれも配当成長率0%の場合)。

なお、当然ながら預金金利のように(ほとんど)リスクが無いと考えられる資産に対して金利が付く場合には、要求収益率は無リスクの金利より大きくなり、要求収益率=無リスク金利+上乗せ金利(株保有リスクへの報酬)となる。

6 要求収益率=無リスク金利+上乗せ金利、となるため、無リスク金利が高い経済においては、上乗せ金利(株保有リスクへの報酬)が変わらなくても、無リスク金利が下がることで株価が上昇するという状況になる。

7 なお、図表1で仮にBさんが40万円で株式を購入したとすると、Bさんの預金がさらに10万減るかわりにCさんの預金がさらに10万増えて、経済のトータルの預金量は変化しない。経済全体としては株の売買と預金量は関係がなく、例えば図表1では、預金量は市中銀行が貸出を行った量で決まる。

さて、コロナ禍後の各国の金融緩和策には特徴がある。企業に対する資金繰り支援のため、中央銀行による社債の購入や、中央銀行が市中銀行の貸出増加に対してインセンティブの付与を実施し、金融緩和策の(1)(中央銀行→市中銀行)への資金の流れと(2)(市中銀行→個人・一般企業)の資金の流れが密接になっている8。

例えば、米国では、コロナショックを受けて、大規模な社債やMBSの購入を実施している。日本やユーロ圏では、コロナショック前から社債の購入は行っていたが、コロナショック後には購入規模を拡大し、また市中銀行が一般企業に貸出を実施することを条件に、中央銀行が市中銀行にかなり有利な条件で貸出を行う制度を設けている(日本では、新型コロナウイルス感染症対応金融支援特別オペ、ユーロ圏では貸出条件付資金供給オペ(TLTROIII)と呼ばれている)。(1)の中央銀行が市中銀行に対して資金供給するだけではなくて、(2)の市中銀行の個人・一般企業への資金供給への後押しを強く実施していることになる。

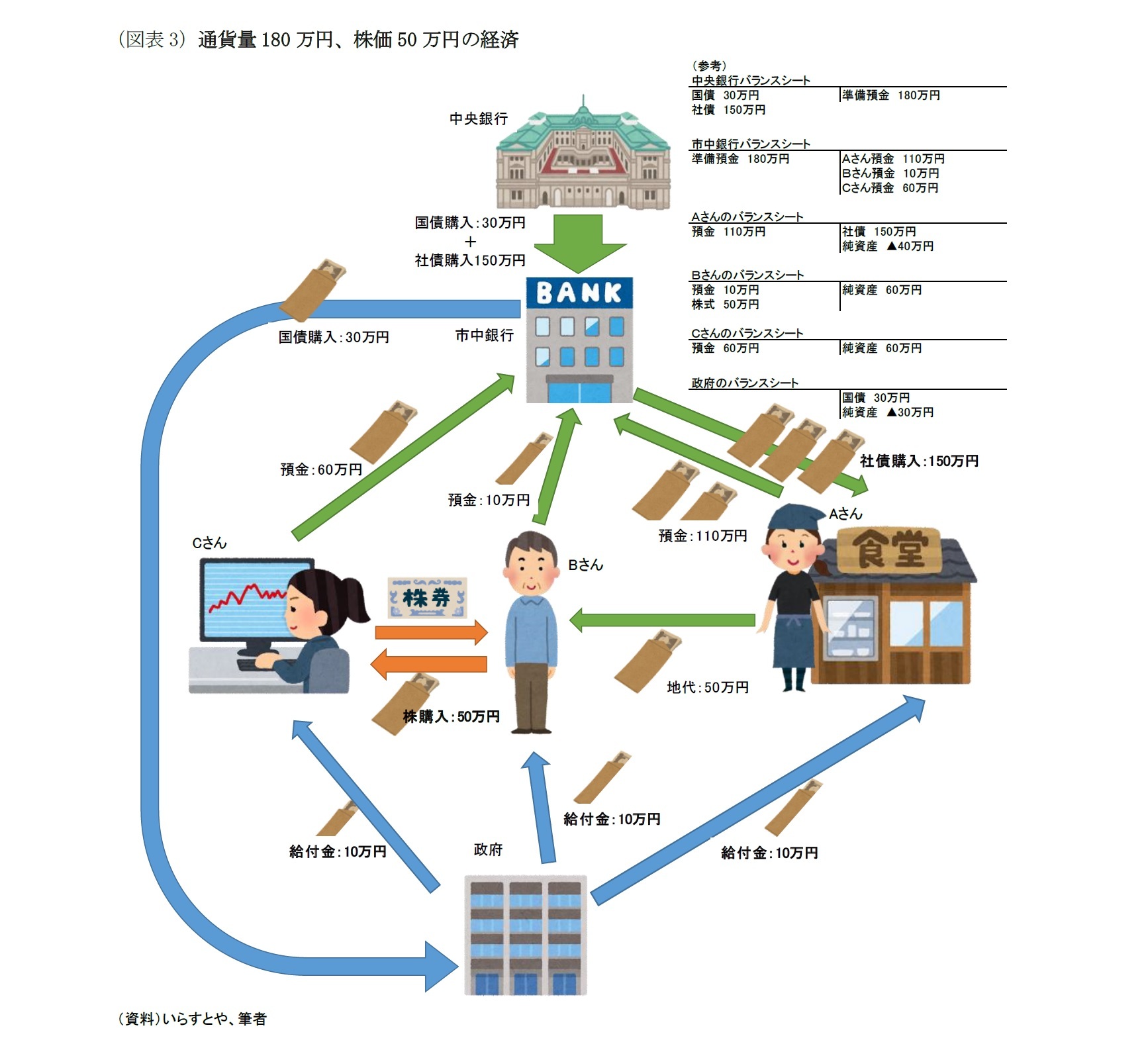

また、政府が国債を発行して個人や一般企業に給付金を与え、発行した国債を金融機関経由で中央銀行が買い取る場合も市中の通貨量を直接増やすことにつながる9。

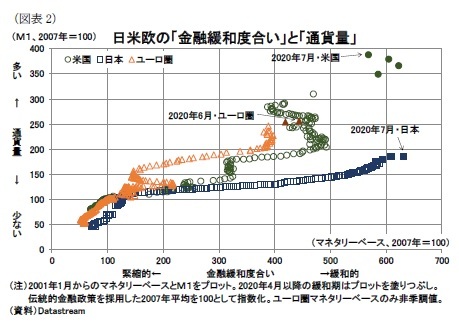

コロナ禍後の金融政策・財政政策では、こうした通貨量が増えやすい状況が発生したため、これまでより割高でも株を買っても良いという状態になりやすくなったと言える(図表2)。特に米国の通貨量の増加が顕著で、カネ余りの度合いは高いと言える。

コロナ禍後の金融政策・財政政策では、こうした通貨量が増えやすい状況が発生したため、これまでより割高でも株を買っても良いという状態になりやすくなったと言える(図表2)。特に米国の通貨量の増加が顕著で、カネ余りの度合いは高いと言える。例えば、図表1に登場人物として政府を加えて、Aさん、Bさん、Cさんにそれぞれ給付金を10万支払ったとする。Bさんが預金は少しだけあれば良いと考えた場合、株を40万円で購入しても良いと思うかもしれない。Cさんも給付金10万円をもらったので、株をまだ持っていたいと考えたら、BさんとCさんの株売買はさらに高値(例えば50万円)でないと成立しないかもしれない(図表3、登場人物で政府が増えている)。

株価は、もちろん企業の期待収益(期待配当収入)が増えれば上がるが、投資家(BさんやCさん)が株保有リスクに求める報酬が減っても上昇する(株が高価格で売れる)10。後者の株保有リスクへの報酬が減っている状態は、もとをとれるまで長くかかっても良いという状況と言える。

なお、日本の場合には、中央銀行自身がETFの購入を実施していることから、より直接的な立場で(Bさんに近い立場で)価格を決められる面がある点には注意が必要である。これは、他国と比較しても特殊な役割と言える。

ここまで経済をシンプルに考えてきたので省略した考え方もあるが、同じ株価上昇でも企業の期待収益が増えているのか、投資家の要求報酬が減っているのかでも異なり、投資家の要求報酬は中央銀行の緩和策(市中の「通貨量」の多さ)によって少なくなる仕組みはシンプルな経済でも理解することができる。

今回、コロナ禍で日本でも特別定額給付金などの給付金が支給されているが、こうしたお金を使うのではなく、株式投資などに充てようと考えている人は、改めてこうした資産価格が決まる仕組みについて考えてみるのも面白いのではないだろうか。

8 なお、政府が国債を発行し、個人や一般企業への給付金を与えて(あるいは政府消費を実施し)、発行した国債を金融機関経由で中央銀行が買い取る場合も市中の通貨量が直接増える。

9 給付金でなくても、政府が消費活動を実施すれば(政府に財・サービス活動を提供した人や企業が政府からお金をもらうため)通貨量が増える。給付金等による消費活動を伴わない場合、実体経済が変化しなくても(GDPは増えなくても)、通貨量が増えるという点で異なる。

10 株式分析手法としては、株価=PER(株価収益率)×EPS(一株当たり純利益)と分解したときに、期待収益が上がるのはEPSの上昇、投資家の株保有リスクへの報酬減少はPERの上昇としてあらわすことができる。

なお、日本の場合には、中央銀行自身がETFの購入を実施していることから、より直接的な立場で(Bさんに近い立場で)価格を決められる面がある点には注意が必要である。これは、他国と比較しても特殊な役割と言える。

ここまで経済をシンプルに考えてきたので省略した考え方もあるが、同じ株価上昇でも企業の期待収益が増えているのか、投資家の要求報酬が減っているのかでも異なり、投資家の要求報酬は中央銀行の緩和策(市中の「通貨量」の多さ)によって少なくなる仕組みはシンプルな経済でも理解することができる。

今回、コロナ禍で日本でも特別定額給付金などの給付金が支給されているが、こうしたお金を使うのではなく、株式投資などに充てようと考えている人は、改めてこうした資産価格が決まる仕組みについて考えてみるのも面白いのではないだろうか。

8 なお、政府が国債を発行し、個人や一般企業への給付金を与えて(あるいは政府消費を実施し)、発行した国債を金融機関経由で中央銀行が買い取る場合も市中の通貨量が直接増える。

9 給付金でなくても、政府が消費活動を実施すれば(政府に財・サービス活動を提供した人や企業が政府からお金をもらうため)通貨量が増える。給付金等による消費活動を伴わない場合、実体経済が変化しなくても(GDPは増えなくても)、通貨量が増えるという点で異なる。

10 株式分析手法としては、株価=PER(株価収益率)×EPS(一株当たり純利益)と分解したときに、期待収益が上がるのはEPSの上昇、投資家の株保有リスクへの報酬減少はPERの上昇としてあらわすことができる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2020年08月27日「研究員の眼」)

03-3512-1818

経歴

- 【職歴】

2006年 日本生命保険相互会社入社(資金証券部)

2009年 日本経済研究センターへ派遣

2010年 米国カンファレンスボードへ派遣

2011年 ニッセイ基礎研究所(アジア・新興国経済担当)

2014年 同、米国経済担当

2014年 日本生命保険相互会社(証券管理部)

2020年 ニッセイ基礎研究所

2023年より現職

・SBIR(Small Business Innovation Research)制度に係る内閣府スタートアップ

アドバイザー(2024年4月~)

【加入団体等】

・日本証券アナリスト協会 検定会員

高山 武士のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/18 | ロシアの物価状況(25年10月)-サービスインフレ鈍化で10月も低下が継続 | 高山 武士 | 経済・金融フラッシュ |

| 2025/11/14 | 英国GDP(2025年7-9月期)-前期比0.1%で2四半期連続の成長減速 | 高山 武士 | 経済・金融フラッシュ |

| 2025/11/12 | 英国雇用関連統計(25年10月)-週平均賃金は再び前年比4%台に低下 | 高山 武士 | 経済・金融フラッシュ |

| 2025/11/07 | 英国金融政策(11月MPC公表)-2会合連続の据え置きで利下げペースは鈍化 | 高山 武士 | 経済・金融フラッシュ |

新着記事

-

2025年11月20日

持続可能なESGを求めて-目標と手段とを取り違えないこと -

2025年11月20日

「ラブブ」とは何だったのか-SNS発の流行から考える“リキッド消費” -

2025年11月19日

1ドル155円を突破、ぶり返す円安の行方~マーケット・カルテ12月号 -

2025年11月19日

年金額改定の本来の意義は実質的な価値の維持-年金額改定の意義と2026年度以降の見通し(1) -

2025年11月19日

日本プロ野球の監督とMLBのマネージャー~訳語が仕事を変えたかもしれない~

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【誰が株価を上げているのか-シンプルにコロナ禍での株価上昇について考える】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

誰が株価を上げているのか-シンプルにコロナ禍での株価上昇について考えるのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!