- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 国内外の株式投資は何から始めればよいか-外国株式インデックスファンドの基礎知識

2020年07月30日

文字サイズ

- 小

- 中

- 大

3――国内株式インデックスファンドと組み合わせる場合の考え方

1|2資産に投資する場合の分散効果

一般的に言われる分散投資効果は、複数の資産に投資することで、期待リターンをリスク(標準偏差)で割った指数である「効率性」の向上が期待できることを指す。

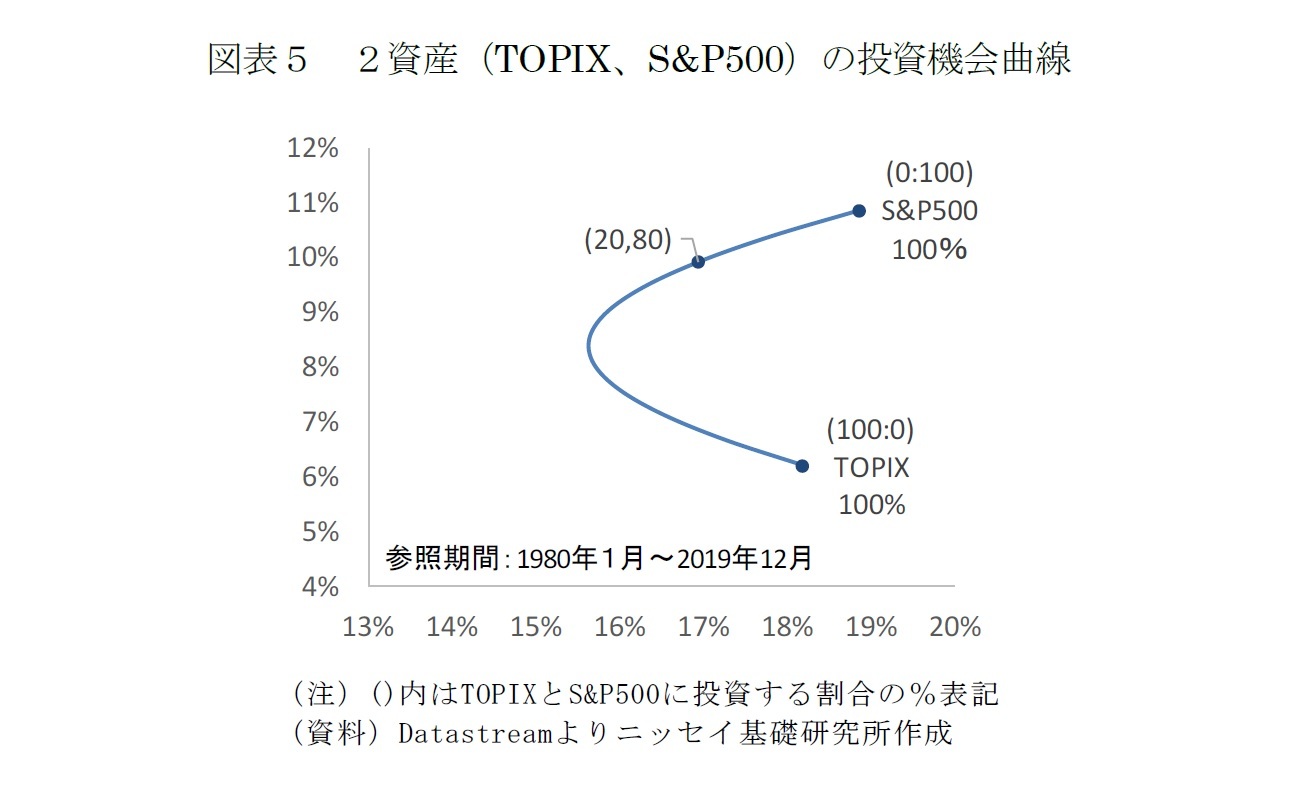

2資産を組み合わせる場合に、配分に応じて期待リターンとリスクは変化する。国内株式(TOPIX)と米国株式(S&P500)により実現されるポートフォリオのリスク、リターンを、図表5に示す。データ参照期間は1980年1月末から2019年12月末までの40年間を利用した。

図表5の例では、効率性は、国内株式を100%とした場合は0.34、米国株式を100%とした場合は0.58である。それに対し、国内株式と米国株式に20:80の割合でポートフォリオを構築された場合の効率性は0.59となり、理論通りに各資産単独100%よりも高かった。

一般的に言われる分散投資効果は、複数の資産に投資することで、期待リターンをリスク(標準偏差)で割った指数である「効率性」の向上が期待できることを指す。

2資産を組み合わせる場合に、配分に応じて期待リターンとリスクは変化する。国内株式(TOPIX)と米国株式(S&P500)により実現されるポートフォリオのリスク、リターンを、図表5に示す。データ参照期間は1980年1月末から2019年12月末までの40年間を利用した。

図表5の例では、効率性は、国内株式を100%とした場合は0.34、米国株式を100%とした場合は0.58である。それに対し、国内株式と米国株式に20:80の割合でポートフォリオを構築された場合の効率性は0.59となり、理論通りに各資産単独100%よりも高かった。

2|2資産に投資する場合の適切な投資配分

長期保有を考慮するのであれば、足元の市況に引っ張られないように投資配分を決めることが重要だ。日本市場を含む世界株式であれば、国内株式、外国株式の組み合わせを考える必要はない。配分が少ないと言っても新興国株式を組み入れたくないといった考えや、日本市場と他の単独市場を組み合わせたいといった希望もあるだろう。国内株式と米国株式の組み合わせを例として、2資産を組み合わせる際の投資配分を数理的に決める代表的な方法を紹介する。

(A) 等配分

単純に2資産を等比率で50%ずつ保有するポートフォリオである。

(B) シャープレシオ最大

シャープレシオ(以下、SR)は、「期待リターン-無リスク金利」を「リスク」で割った指標である。無リスク資産を保有するのであれば、実際の保有資産のリスク、リターンは、投資機会曲線上の点と無リスク資産の点(リスクをゼロ、リターンは無リスク金利)を結んだ直線上となる。SRを最大とする条件は、この直線の傾きを最大にする2資産の比率を求めることとなり、無リスク資産を保有する場合の効率的なポートフォリオといえる。以下では、無リスク金利には普通預金利率相当の0.001%を用いた。

(C) リスク最小

2資産の組み合わせでリスクが最小となる比率である。投資機会曲線上では、最も左に位置する。

(D) 先進国インデックスを参考にする

日本市場も含めた先進国インデックスの配分を参考に、2資産の配分を決める方法である。最も簡単なものとしては、先進国インデックスの国別ウェイトから、日本と米国のみで100%となるように配分を決定する方法が考えられる。その際に参考にするインデックスは、MSCIコクサイ・インデックスではなく、日本市場も含めた「MSCI World Index」がよいだろう。

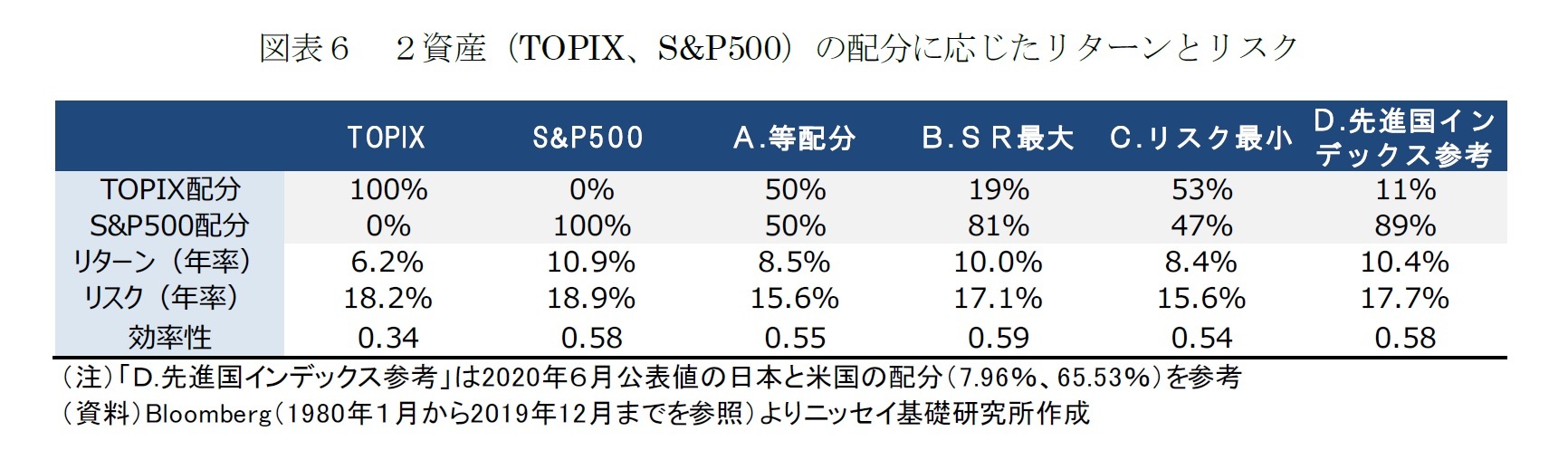

上記の手法を用いて、国内株式と米国株式の配分および、期待されるリターン、リスクを求めた(図表6)。参考期間を1980年から2019年までの40年間とした場合、国内株式を100%のリターンは年率6.2%、リスクは標準偏差で18.2%、米国株式を100%のリターンは年率10.9%、リスクは18.9%であった。

長期保有を考慮するのであれば、足元の市況に引っ張られないように投資配分を決めることが重要だ。日本市場を含む世界株式であれば、国内株式、外国株式の組み合わせを考える必要はない。配分が少ないと言っても新興国株式を組み入れたくないといった考えや、日本市場と他の単独市場を組み合わせたいといった希望もあるだろう。国内株式と米国株式の組み合わせを例として、2資産を組み合わせる際の投資配分を数理的に決める代表的な方法を紹介する。

(A) 等配分

単純に2資産を等比率で50%ずつ保有するポートフォリオである。

(B) シャープレシオ最大

シャープレシオ(以下、SR)は、「期待リターン-無リスク金利」を「リスク」で割った指標である。無リスク資産を保有するのであれば、実際の保有資産のリスク、リターンは、投資機会曲線上の点と無リスク資産の点(リスクをゼロ、リターンは無リスク金利)を結んだ直線上となる。SRを最大とする条件は、この直線の傾きを最大にする2資産の比率を求めることとなり、無リスク資産を保有する場合の効率的なポートフォリオといえる。以下では、無リスク金利には普通預金利率相当の0.001%を用いた。

(C) リスク最小

2資産の組み合わせでリスクが最小となる比率である。投資機会曲線上では、最も左に位置する。

(D) 先進国インデックスを参考にする

日本市場も含めた先進国インデックスの配分を参考に、2資産の配分を決める方法である。最も簡単なものとしては、先進国インデックスの国別ウェイトから、日本と米国のみで100%となるように配分を決定する方法が考えられる。その際に参考にするインデックスは、MSCIコクサイ・インデックスではなく、日本市場も含めた「MSCI World Index」がよいだろう。

上記の手法を用いて、国内株式と米国株式の配分および、期待されるリターン、リスクを求めた(図表6)。参考期間を1980年から2019年までの40年間とした場合、国内株式を100%のリターンは年率6.2%、リスクは標準偏差で18.2%、米国株式を100%のリターンは年率10.9%、リスクは18.9%であった。

上記の方法のうち、どれを採用したほうがよいのだろうか。各手法の意図に従えば、投資家がまだ若くこれから資産形成していくというのであればリターンが高いB、今後の投資期間があまりなくリスクをあまりとりたくないのであればCが推奨される。

図表6で示したB、Cの配分はあくまで参考であり、読者ご自身で検討いただく点も残されている。

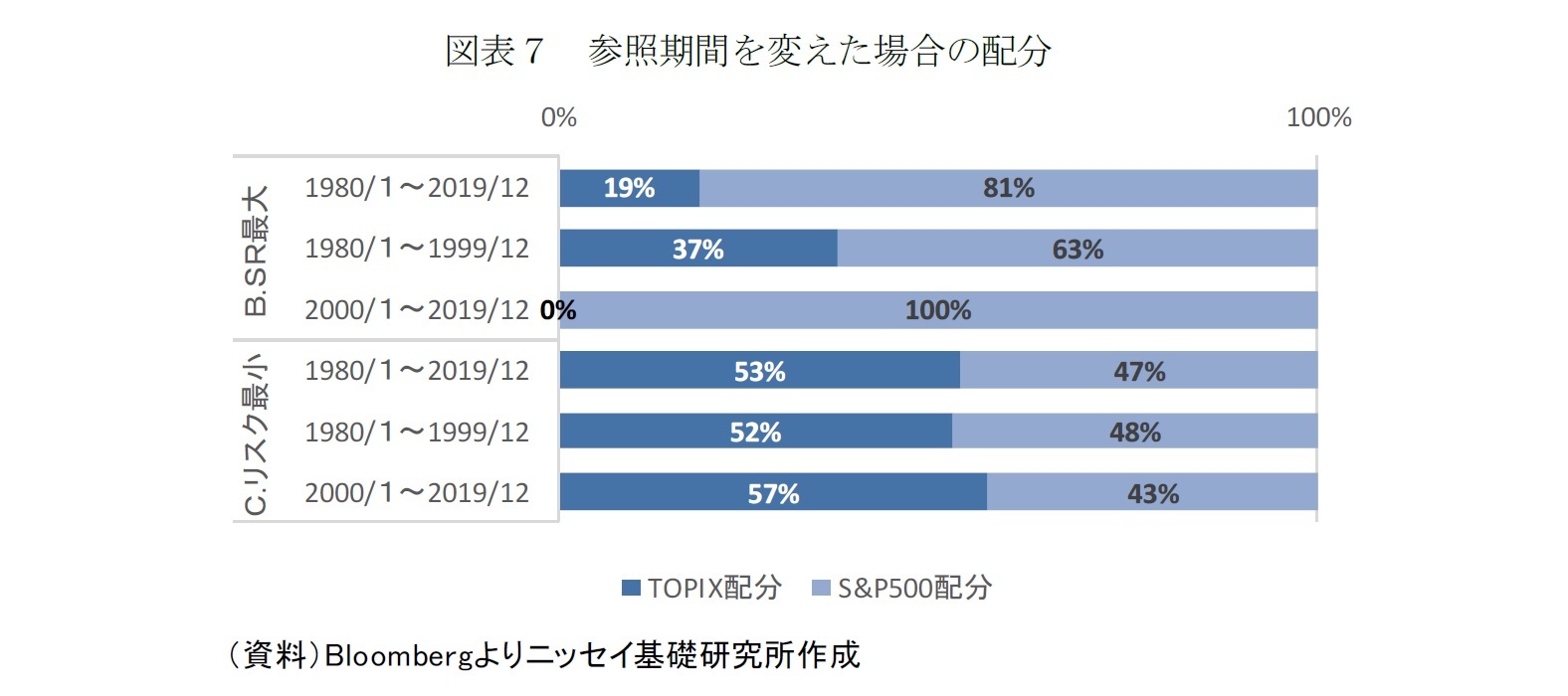

まず、B、Cの方法では、参照する期間によって決定する配分が変わってしまう。図表6の例では、筆者がデータ取得可能な範囲として、1980年から40年間の期間を用いた。紹介した方法の中でも、Bは特に参照期間の変化による影響は大きい(図表7)。1980年から1999年までの20年を参照した場合、米国株式は63%となったのに対し、2000年から2019年の20年を参照した場合、米国株式を100%とする配分となった。

また、当然、参照する期間によって、期待リターン、リスクは異なる。1980年から40年間を参照した場合のSR最大配分、リスク最小配分でも、その次の40年間でSR最大となる配分、リスク最小となる配分にならない可能性は高い。定期的なモニタリングが必要となる。

B、Cの方法を採用するのに、数値の扱い方などで不安な人もいるかもしれない。そのような場合は、簡便な方法として「D.先進国インデックスを参考にする」方法を採用することも一考だ。「MSCI World Index」の国別ウェイトは「ファクトシート」にて公開される。毎年、同時期に配分の見直しも兼ねてチェックするのがよいだろう。

図表6で示したB、Cの配分はあくまで参考であり、読者ご自身で検討いただく点も残されている。

まず、B、Cの方法では、参照する期間によって決定する配分が変わってしまう。図表6の例では、筆者がデータ取得可能な範囲として、1980年から40年間の期間を用いた。紹介した方法の中でも、Bは特に参照期間の変化による影響は大きい(図表7)。1980年から1999年までの20年を参照した場合、米国株式は63%となったのに対し、2000年から2019年の20年を参照した場合、米国株式を100%とする配分となった。

また、当然、参照する期間によって、期待リターン、リスクは異なる。1980年から40年間を参照した場合のSR最大配分、リスク最小配分でも、その次の40年間でSR最大となる配分、リスク最小となる配分にならない可能性は高い。定期的なモニタリングが必要となる。

B、Cの方法を採用するのに、数値の扱い方などで不安な人もいるかもしれない。そのような場合は、簡便な方法として「D.先進国インデックスを参考にする」方法を採用することも一考だ。「MSCI World Index」の国別ウェイトは「ファクトシート」にて公開される。毎年、同時期に配分の見直しも兼ねてチェックするのがよいだろう。

4――結論

外国株式インデックスファンドが対象とする市場は、世界株式、先進国株式、新興国株式、米国株式があり、主要なインデックスは各市場で2つないし3つある。過去のデータでは、毎月コツコツと定額を投資する長期積立投資をするのであれば、米国株式が最も効率が良かった。世界株式、先進国株式を対象としたファンドには、国内株式を含むものもあるため確認が必要である。また、いずれも為替ヘッジはない方が良いと思われる。

新興国への投資に懸念がないのであれば、日本市場を含む世界株式のインデックスファンドを選択するのも良いと思う。また、自分で市場を選択して組み入れ比率を決めたいという意欲のある方は、上記の方法を参考にいただければ幸いだ。

ここまで、基礎知識としていくつか述べてきたが、結局、読者ご自身が長期的に継続管理できるような選択をすることが重要だ。前章の後半で述べたように、分散投資効果が期待できる各市場を代表するインデックスでも、参照期間、つまり投資期間が変われば資産のリターン、リスクが全く異なることもある。投資資産の期中変動を確認し、これから積み立てる配分を見直すといった作業を、毎年や隔年など定期的に実行しなくてはならない。それが難しければ、多少コストはかかるが、リバランスを自動的に行ってくれる投資信託を選択することも考えられる。

新興国への投資に懸念がないのであれば、日本市場を含む世界株式のインデックスファンドを選択するのも良いと思う。また、自分で市場を選択して組み入れ比率を決めたいという意欲のある方は、上記の方法を参考にいただければ幸いだ。

ここまで、基礎知識としていくつか述べてきたが、結局、読者ご自身が長期的に継続管理できるような選択をすることが重要だ。前章の後半で述べたように、分散投資効果が期待できる各市場を代表するインデックスでも、参照期間、つまり投資期間が変われば資産のリターン、リスクが全く異なることもある。投資資産の期中変動を確認し、これから積み立てる配分を見直すといった作業を、毎年や隔年など定期的に実行しなくてはならない。それが難しければ、多少コストはかかるが、リバランスを自動的に行ってくれる投資信託を選択することも考えられる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2020年07月30日「基礎研レポート」)

このレポートの関連カテゴリ

水野 友理那

水野 友理那のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2021/03/05 | 米国株式インデックス投資、どれを選べば良いのか-S&P500 vs ダウ平均 vs ナスダック100 | 水野 友理那 | 基礎研レポート |

| 2020/12/11 | 積立投資に為替ヘッジは必要か-米国株式への長期投資は為替ヘッジが無い方が良い | 水野 友理那 | 基礎研レポート |

| 2020/11/19 | 金利予測に基づく債券インデックスのリターン | 水野 友理那 | 基礎研レポート |

| 2020/10/05 | 投資信託の購入経験がある人と他の特徴との関連 | 水野 友理那 | ニッセイ年金ストラテジー |

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【国内外の株式投資は何から始めればよいか-外国株式インデックスファンドの基礎知識】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

国内外の株式投資は何から始めればよいか-外国株式インデックスファンドの基礎知識のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!