- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 家計の貯蓄・消費・資産 >

- キャッシュレスを学ぼう(2)-前払式支払手段-電子マネー・QRコード決済

2020年05月11日

文字サイズ

- 小

- 中

- 大

1――はじめに

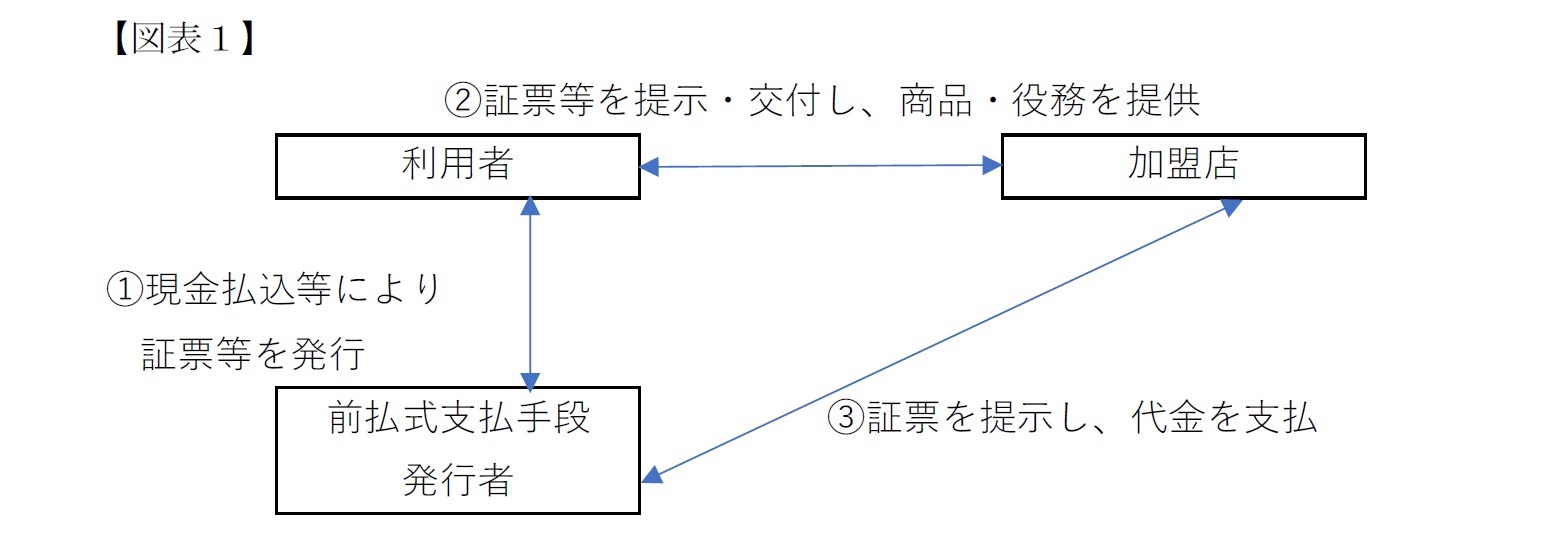

「キャッシュレスを学ぼう」シリーズの二回目は、いわゆる電子マネー、あるいは「QRコード*」決済(〇〇ペイ)などと呼ばれているものについて解説する。これらは資金決済法(資金決済に関する法律)により規制される、前払式支払手段と呼ばれるものの一種である。

事前にお金を払い込んで、その代わりとして発行された紙やそれに類したものを提示することにより、商品等を購入するという仕組みは昔から存在していた。普及していたものとしては、たとえば図書券や商品券、テレフォンカードといったものである。

従来のものは、紙面上に金額が記載され発行されているか、あるいはプリペイドカードにおいては、金額や度数などが磁気により情報として登録されている。これらは紙・カードタイプであるため、「前払式証票」と法律上、呼ばれていた。

近時、ICカードやスマートフォンのICチップへの電子情報の記録、あるいは、サーバ内での電子情報への記録という方法でも発行されるようになったため、平成21年に資金決済法が制定され、「前払式支払手段」としてまとめて定義され、法規制が整備された。

本稿では、資金決済法において、この前払式支払手段に属するものについて解説を行う。

* 「QRコード」は株式会社デンソーウェーブの登録商標です。

事前にお金を払い込んで、その代わりとして発行された紙やそれに類したものを提示することにより、商品等を購入するという仕組みは昔から存在していた。普及していたものとしては、たとえば図書券や商品券、テレフォンカードといったものである。

従来のものは、紙面上に金額が記載され発行されているか、あるいはプリペイドカードにおいては、金額や度数などが磁気により情報として登録されている。これらは紙・カードタイプであるため、「前払式証票」と法律上、呼ばれていた。

近時、ICカードやスマートフォンのICチップへの電子情報の記録、あるいは、サーバ内での電子情報への記録という方法でも発行されるようになったため、平成21年に資金決済法が制定され、「前払式支払手段」としてまとめて定義され、法規制が整備された。

本稿では、資金決済法において、この前払式支払手段に属するものについて解説を行う。

* 「QRコード」は株式会社デンソーウェーブの登録商標です。

2――前払式支払手段の構造と種類

本稿で取り扱う前払式支払手段は、事前に金銭をチャージするプリペイド型に限定される。この点、ポストペイ型電子マネーと呼ばれていても、クレジットカードで事前に金額をチャージする方式のものは、ここでいうプリペイド型に該当する 。

他方、たとえば翌月の電話料金と一括して利用金額を引き去るようなポストペイ型の電子マネーは、その方式によって、資金移動業と貸金業の組み合わせで行われたり、あるいは割賦販売法などの規制に基づいて行われたりするものと整理されている1。本稿では取り扱わないが、ポストペイ型電子マネーの規制の適用においては解釈の幅が残っているようであり、規制関係の明確化は、今後の課題である。

前払式支払手段は事前にチャージ金額を徴収するものであることから、前の基礎研レターで書いたクレジットカードとは異なる懸念、すなわち、前払式支払手段を提供している事業者が経営悪化・経営破綻したときに、利用者が事前払込した金額をどう保全するのか、という問題が生ずる(後述)。

1 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ報告」P18参照。https://www.fsa.go.jp/singi/singi_kinyu/tosin/20191220/houkoku.pdf

他方、たとえば翌月の電話料金と一括して利用金額を引き去るようなポストペイ型の電子マネーは、その方式によって、資金移動業と貸金業の組み合わせで行われたり、あるいは割賦販売法などの規制に基づいて行われたりするものと整理されている1。本稿では取り扱わないが、ポストペイ型電子マネーの規制の適用においては解釈の幅が残っているようであり、規制関係の明確化は、今後の課題である。

前払式支払手段は事前にチャージ金額を徴収するものであることから、前の基礎研レターで書いたクレジットカードとは異なる懸念、すなわち、前払式支払手段を提供している事業者が経営悪化・経営破綻したときに、利用者が事前払込した金額をどう保全するのか、という問題が生ずる(後述)。

1 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ報告」P18参照。https://www.fsa.go.jp/singi/singi_kinyu/tosin/20191220/houkoku.pdf

2|前払式支払手段の種類

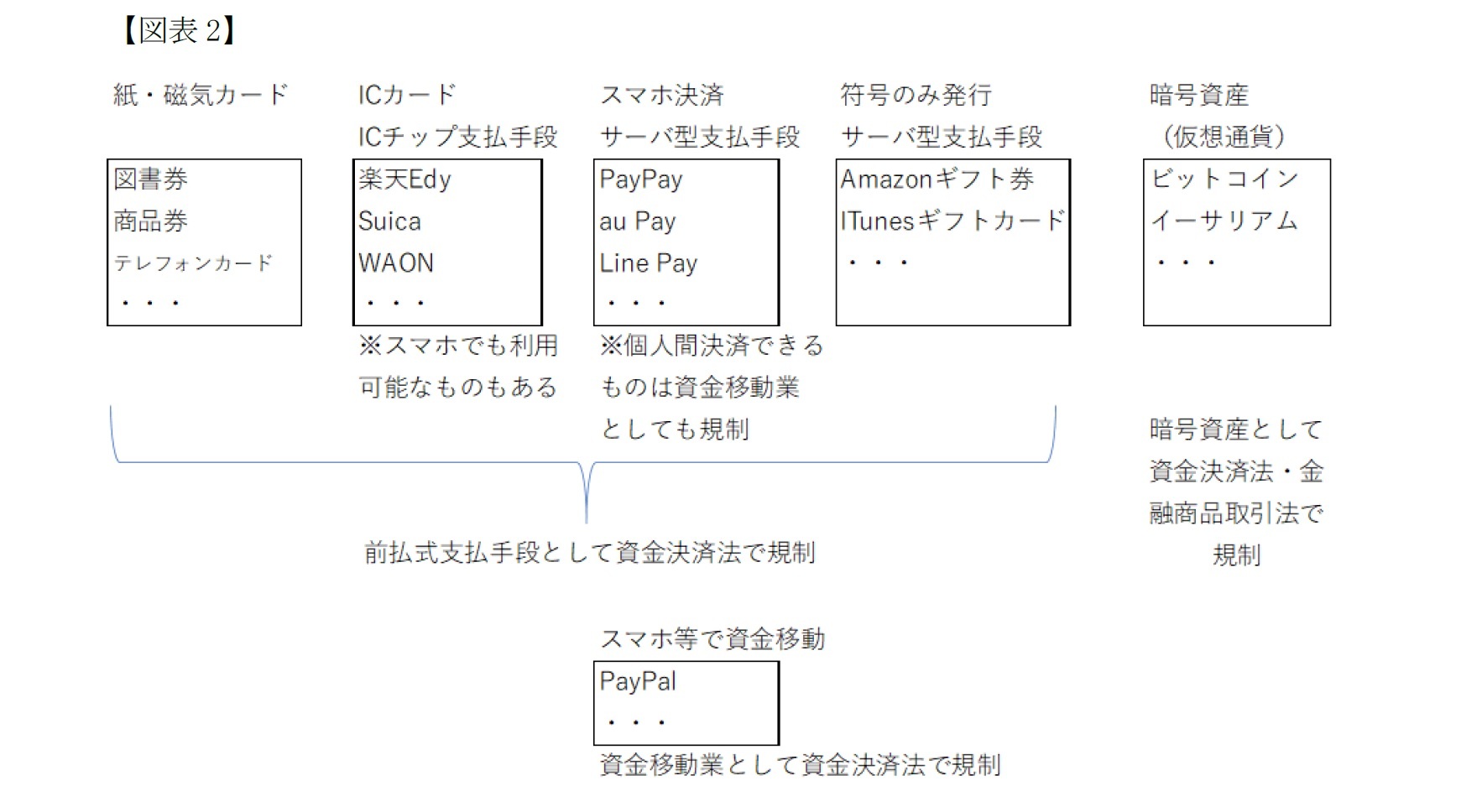

前払式支払手段の主なものについて、利用する手段によって大きく分けると、(1)紙や磁気式のプリペイドカードによるもの、(2)ICカードによるもの、(3)スマートフォンで行うもの、(4)符号が都度発行され、インターネット上で利用できるもの、に分けられる。

まず、(1)の紙や磁気式の磁気式プリペイドカードによるものは、上述の通り、百貨店の商品券、図書券やテレフォンカードなどがある。昔から存在するが、最近は見かけなくなってきたものもある。

次に(2)ICカードであるが、事前にコンビニのレジや銀行等の端末、クレジットカードなどで一定の金額をチャージして利用する。具体的には、楽天Edyや、全国の鉄道網等で利用できるSuica・PASMOなどの交通系、あるいはnanacoやWAONなど流通系のものがある。また、これらのICカード方式のバリエーションとして、ICチップが付属しているスマートフォンにより決済に利用ができるものがある(モバイルSuicaなど)。

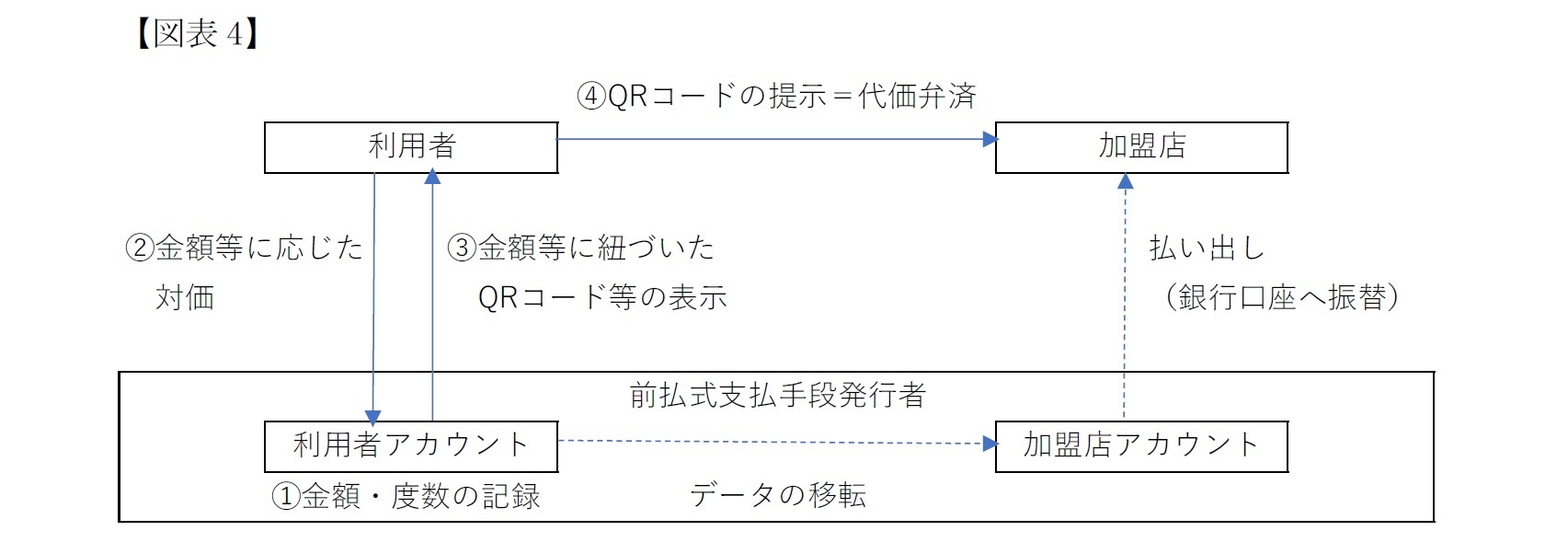

また、(3)スマートフォンで行うものは、上記(2)で述べたものに加えて、最近ではQRコードを利用するものも主流になってきている。PayPayやLINE Pay、au Payなどが該当する。QRコード利用の方式は二種類あり、店側のQRコードをスマートフォンで読み込み、利用者が金額を入力して承認するもの(静的コード)と、顧客側のスマートフォンに表示されるQRコードを店側の機械で読み込むもの(動的コード)がある。

方式は違うが、法的性格は異ならない。二方式のうち、静的コードは利用者の一連の操作が必要となるが、零細事業者にとっては簡易な手続きで導入可能となるメリットがある。他方、動的コードでは利用者の支払い手続きは簡単であるが、店側に決済用のシステムを導入する必要がある。QRコード決済は、サーバ型前払式支払手段の一種である。

最後に(4)であるが、これは払込の記録をサーバで管理(したがってサーバ型前払式支払手段の一種)し、利用者には英数字の符号(コード)が都度、発行されるものである。Amazonギフト券やiTunesギフトカードなどで、コンビニ等で購入できる。これらはネット上の買い物やゲームの課金などに利用される。

事前払込型で、いわゆる電子マネーと呼ばれるものは通常、前払式支払手段と考えてよい。ただし、このように電子マネーと呼ばれるもののうちでも、個人間で送金・決済ができ、残高が払い戻せるようなものは資金移動業という別のカテゴリーに分類される(詳細は後述)。

また、ビットコインやイーサリアムなど、ブロックチェーン技術を用いたものは、暗号資産(仮想通貨)として別の規制体系となっている。これらは資金決済法と金融商品取引法で規制を受ける。資金移動業と暗号資産については別稿で解説を行う。

電子マネーやそれに類するものの種類と規制の全体像は図表2参照。

前払式支払手段の主なものについて、利用する手段によって大きく分けると、(1)紙や磁気式のプリペイドカードによるもの、(2)ICカードによるもの、(3)スマートフォンで行うもの、(4)符号が都度発行され、インターネット上で利用できるもの、に分けられる。

まず、(1)の紙や磁気式の磁気式プリペイドカードによるものは、上述の通り、百貨店の商品券、図書券やテレフォンカードなどがある。昔から存在するが、最近は見かけなくなってきたものもある。

次に(2)ICカードであるが、事前にコンビニのレジや銀行等の端末、クレジットカードなどで一定の金額をチャージして利用する。具体的には、楽天Edyや、全国の鉄道網等で利用できるSuica・PASMOなどの交通系、あるいはnanacoやWAONなど流通系のものがある。また、これらのICカード方式のバリエーションとして、ICチップが付属しているスマートフォンにより決済に利用ができるものがある(モバイルSuicaなど)。

また、(3)スマートフォンで行うものは、上記(2)で述べたものに加えて、最近ではQRコードを利用するものも主流になってきている。PayPayやLINE Pay、au Payなどが該当する。QRコード利用の方式は二種類あり、店側のQRコードをスマートフォンで読み込み、利用者が金額を入力して承認するもの(静的コード)と、顧客側のスマートフォンに表示されるQRコードを店側の機械で読み込むもの(動的コード)がある。

方式は違うが、法的性格は異ならない。二方式のうち、静的コードは利用者の一連の操作が必要となるが、零細事業者にとっては簡易な手続きで導入可能となるメリットがある。他方、動的コードでは利用者の支払い手続きは簡単であるが、店側に決済用のシステムを導入する必要がある。QRコード決済は、サーバ型前払式支払手段の一種である。

最後に(4)であるが、これは払込の記録をサーバで管理(したがってサーバ型前払式支払手段の一種)し、利用者には英数字の符号(コード)が都度、発行されるものである。Amazonギフト券やiTunesギフトカードなどで、コンビニ等で購入できる。これらはネット上の買い物やゲームの課金などに利用される。

事前払込型で、いわゆる電子マネーと呼ばれるものは通常、前払式支払手段と考えてよい。ただし、このように電子マネーと呼ばれるもののうちでも、個人間で送金・決済ができ、残高が払い戻せるようなものは資金移動業という別のカテゴリーに分類される(詳細は後述)。

また、ビットコインやイーサリアムなど、ブロックチェーン技術を用いたものは、暗号資産(仮想通貨)として別の規制体系となっている。これらは資金決済法と金融商品取引法で規制を受ける。資金移動業と暗号資産については別稿で解説を行う。

電子マネーやそれに類するものの種類と規制の全体像は図表2参照。

3――前払式支払手段にかかる法的規制

1|資金決済法による規制対象

上述の通り、前払式支払手段は、利用者が事前に現金等を払い込むため、払込残高を利用する前に、発行者の財務状況が悪化して清算が行われなくなることが懸念される。この点を主な理由として、資金決済法による規制が行われている。まず、規制対象となる前払式支払手段の定義について解説する。

規制の対象となる前払式支払手段について、資金決済法の規定は二つの方式を一つの文で表している。二つの方式とは、証票型によるものと、サーバ型と呼ばれるものである。

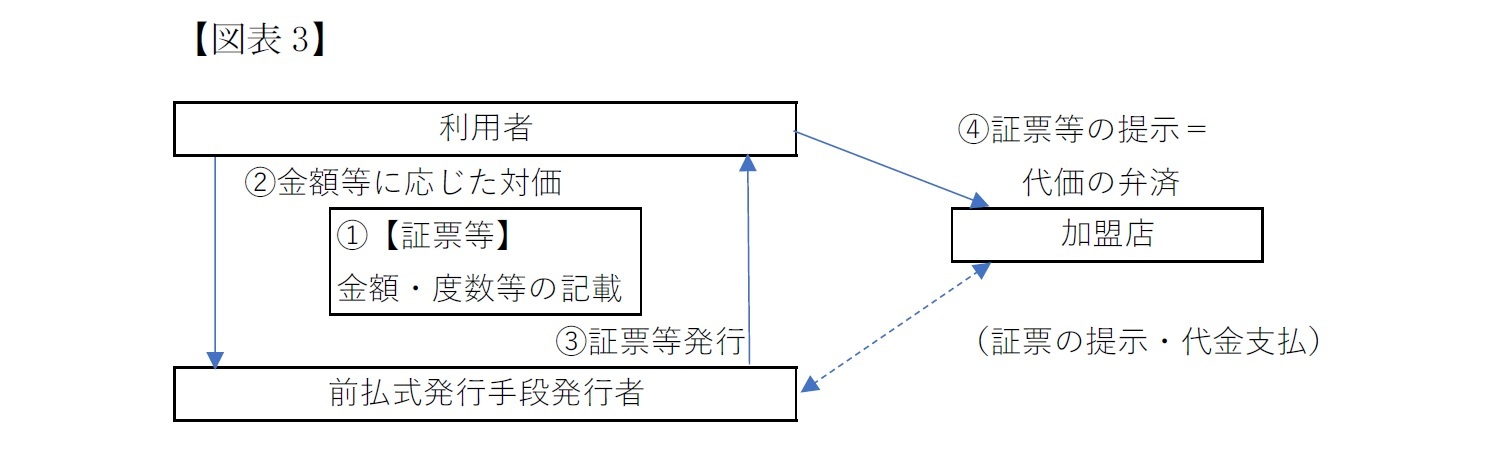

資金決済法では、①証票、電子機器等に金額やサービスの度数など(金額等)が記載されている(証票型、下記図表3)こと、あるいは電磁的方法で金額等が記録されている(サーバ型、下記図表4)こと、②記載・記録された金額等に応じた対価が支払われていること、③金額等に応じて証票、記号・番号等符号(以下、証票等という)が発行されること、④証票等の発行者又は発行者が指定する者から物品や役務を購入する場合に、代価の弁済のために証票等が使用できるものを前払式支払手段と定義する(法第3条)。

図表3は資金決済法の定義(①~④)に従って、証票型の前払式支払手段の構造を示したものである。実線は法の定義にかかわる部分、点線は、法の定義には載っていない手続きの流れを示したものである。

上述の通り、前払式支払手段は、利用者が事前に現金等を払い込むため、払込残高を利用する前に、発行者の財務状況が悪化して清算が行われなくなることが懸念される。この点を主な理由として、資金決済法による規制が行われている。まず、規制対象となる前払式支払手段の定義について解説する。

規制の対象となる前払式支払手段について、資金決済法の規定は二つの方式を一つの文で表している。二つの方式とは、証票型によるものと、サーバ型と呼ばれるものである。

資金決済法では、①証票、電子機器等に金額やサービスの度数など(金額等)が記載されている(証票型、下記図表3)こと、あるいは電磁的方法で金額等が記録されている(サーバ型、下記図表4)こと、②記載・記録された金額等に応じた対価が支払われていること、③金額等に応じて証票、記号・番号等符号(以下、証票等という)が発行されること、④証票等の発行者又は発行者が指定する者から物品や役務を購入する場合に、代価の弁済のために証票等が使用できるものを前払式支払手段と定義する(法第3条)。

図表3は資金決済法の定義(①~④)に従って、証票型の前払式支払手段の構造を示したものである。実線は法の定義にかかわる部分、点線は、法の定義には載っていない手続きの流れを示したものである。

ところで、前払式支払手段には自家型と第三者型の二種類があり、発行者に対してのみ利用が可能なものを自家型、それ以外の方式(発行者以外に対して利用ができるもの)を第三者型と区分している。

自家型は小規模なものもあることから、未使用残高が一定金額(1000万円)を超える場合にのみ、内閣総理大臣に届出をしなければならない(法第5条)とされている。他方、第三者型は内閣総理大臣の登録を受けた法人でなければ、発行してはならない(法第7条)。

ちなみに、電車の切符、特に回数券や定期券などは自家型の前払式支払手段に該当しそうだが、資金決済法上、除外されている(法第4条第1号)。また、英会話学校や塾の受講証などは金銭的な価値を表していないため、前払式支払手段には該当しないと解されている。

自家型は小規模なものもあることから、未使用残高が一定金額(1000万円)を超える場合にのみ、内閣総理大臣に届出をしなければならない(法第5条)とされている。他方、第三者型は内閣総理大臣の登録を受けた法人でなければ、発行してはならない(法第7条)。

ちなみに、電車の切符、特に回数券や定期券などは自家型の前払式支払手段に該当しそうだが、資金決済法上、除外されている(法第4条第1号)。また、英会話学校や塾の受講証などは金銭的な価値を表していないため、前払式支払手段には該当しないと解されている。

2|資金決済法による規制内容

前払式支払手段発行者に対する主な規制内容としては、4点ある。(1)情報提供義務、(2)前払金の払戻禁止、(3)発行保証金の供託等、および(4)情報の安全管理義務である。

まず、(1)情報提供義務であるが、発行者は前払式支払手段を発行する場合には、利用者に対して、発行者の商号や支払い可能金額、利用期限がある場合はその期限、苦情・相談窓口等に関する情報を提供しなければならない(法第13条)。利用者の取得することとなる権利について、権利取得時に明確化すべきとするものである。

次に、(2)前払金の払戻禁止についてであるが、もし前払金を何らの制約なく払い戻しができるとすると、出資法(出資の受入れ、預り金及び金利等の取締りに関する法律)第2条が禁止する「預り金」に該当するのではないかという指摘がある。このため、払戻金額が少額であるなどの一定の例外を除き、前払金の払戻は禁止されている(法第20条第5項)。

前払式支払手段にはこのような制限があるため、個人間でも送金・決済ができ、残高について払戻を受けられる電子マネーを発行する事業者は、別稿で説明する資金移動業の登録を受ける必要がある。資金移動業者も、前払式支払手段発行者と同様に、資金決済法で規制されている。ただし、「預り金」という銀行の固有業務に属する業務を例外的に行う事業者として、より厳格な規制体系が適用される(たとえば下記(3)参照)。

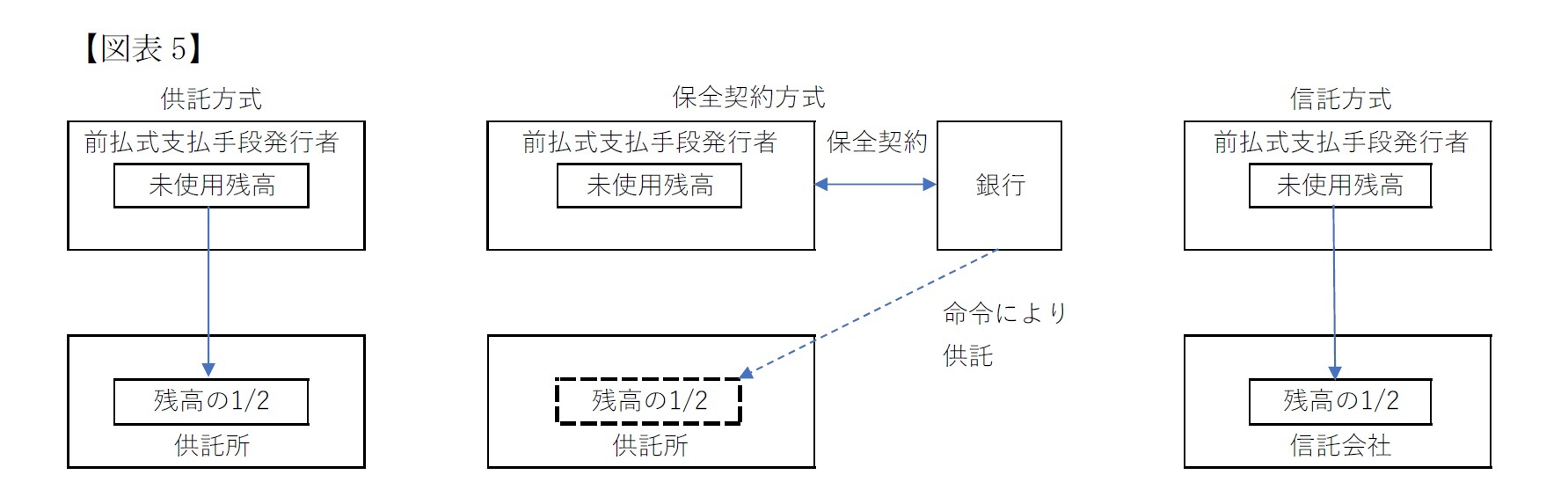

そして、(3)発行保証金の供託等であるが、利用者の未使用残高の総額が基準額(1000万円)を超えた場合には、未使用残高(超過金額ではなく、根元から)の2分の1以上の額に相当する額を、供託所に供託する必要がある(法第14条)。

ところで、上述の個人間資金決済に用いられる資金移動業においては、利用者資金の全額に関して保全措置をとる必要がある。他方、前払式支払手段発行者は、利用者資金(未使用残高)の半額の供託で済むという規制のギャップに対する問題について、指摘がある4。確かに、前払式支払手段において、利用者の払い込んだ金額の半分だけが保全されるという規制はわかりにくい。ただし、小規模な事業者も規制対象となるため、制度導入にあたってのコストの面からはやむを得ない面もあるとは思われる。

なお、金融機関等との間で、発行保証金保全契約を締結し、その旨を内閣総理大臣に届け出たとき、信託会社との間で発行保証金信託契約を締結し、内閣総理大臣承認を受け信託財産を信託しその旨を内閣総理大臣に届け出たときは、発行保証金の供託に替えることができる(図表5)。

前払式支払手段発行者に対する主な規制内容としては、4点ある。(1)情報提供義務、(2)前払金の払戻禁止、(3)発行保証金の供託等、および(4)情報の安全管理義務である。

まず、(1)情報提供義務であるが、発行者は前払式支払手段を発行する場合には、利用者に対して、発行者の商号や支払い可能金額、利用期限がある場合はその期限、苦情・相談窓口等に関する情報を提供しなければならない(法第13条)。利用者の取得することとなる権利について、権利取得時に明確化すべきとするものである。

次に、(2)前払金の払戻禁止についてであるが、もし前払金を何らの制約なく払い戻しができるとすると、出資法(出資の受入れ、預り金及び金利等の取締りに関する法律)第2条が禁止する「預り金」に該当するのではないかという指摘がある。このため、払戻金額が少額であるなどの一定の例外を除き、前払金の払戻は禁止されている(法第20条第5項)。

前払式支払手段にはこのような制限があるため、個人間でも送金・決済ができ、残高について払戻を受けられる電子マネーを発行する事業者は、別稿で説明する資金移動業の登録を受ける必要がある。資金移動業者も、前払式支払手段発行者と同様に、資金決済法で規制されている。ただし、「預り金」という銀行の固有業務に属する業務を例外的に行う事業者として、より厳格な規制体系が適用される(たとえば下記(3)参照)。

そして、(3)発行保証金の供託等であるが、利用者の未使用残高の総額が基準額(1000万円)を超えた場合には、未使用残高(超過金額ではなく、根元から)の2分の1以上の額に相当する額を、供託所に供託する必要がある(法第14条)。

ところで、上述の個人間資金決済に用いられる資金移動業においては、利用者資金の全額に関して保全措置をとる必要がある。他方、前払式支払手段発行者は、利用者資金(未使用残高)の半額の供託で済むという規制のギャップに対する問題について、指摘がある4。確かに、前払式支払手段において、利用者の払い込んだ金額の半分だけが保全されるという規制はわかりにくい。ただし、小規模な事業者も規制対象となるため、制度導入にあたってのコストの面からはやむを得ない面もあるとは思われる。

なお、金融機関等との間で、発行保証金保全契約を締結し、その旨を内閣総理大臣に届け出たとき、信託会社との間で発行保証金信託契約を締結し、内閣総理大臣承認を受け信託財産を信託しその旨を内閣総理大臣に届け出たときは、発行保証金の供託に替えることができる(図表5)。

最後に(4)情報の安全管理義務である。発行者は、前払式支払手段の発行にあたって、情報の漏洩や滅失・き損の防止等の安全管理に必要な措置を講じなければならない(法第21条)。これはクレジットカードについて割賦販売法が定めていることと同様に、不正使用防止や利用者の権利保全のために行われるものである。

前払式支払手段発行者は行政の監督に服し、一定の場合には、業務改善命令や停止命令、登録の取消等の処分を受けることがある(法第25条~第29条)。

ところで、第三者型においては、利用者からみると、物品・役務の売買契約の相手方と、金銭のやり取りをする相手方が異なるという三者間の契約関係となる。そうすると、割賦販売法で法定されている、いわゆる抗弁権の接続問題を論ずる余地がある。つまり、たとえば電子マネーで売買契約の対価を支払ったが、売買契約により取得した物品・役務が不十分で契約を解除したような場合、支払を拒絶できるのか、という問題である。

この点、資金決済法には割賦販売法とは異なり、抗弁権の接続を認める規定がなく、また、電子マネーでの支払いでは通例、利用者の残高データは即時に引き去りされることを考えると、現状では抗弁権の接続の適用はむつかしいように思われる。

4 前掲注1 報告P13参照。

前払式支払手段発行者は行政の監督に服し、一定の場合には、業務改善命令や停止命令、登録の取消等の処分を受けることがある(法第25条~第29条)。

ところで、第三者型においては、利用者からみると、物品・役務の売買契約の相手方と、金銭のやり取りをする相手方が異なるという三者間の契約関係となる。そうすると、割賦販売法で法定されている、いわゆる抗弁権の接続問題を論ずる余地がある。つまり、たとえば電子マネーで売買契約の対価を支払ったが、売買契約により取得した物品・役務が不十分で契約を解除したような場合、支払を拒絶できるのか、という問題である。

この点、資金決済法には割賦販売法とは異なり、抗弁権の接続を認める規定がなく、また、電子マネーでの支払いでは通例、利用者の残高データは即時に引き去りされることを考えると、現状では抗弁権の接続の適用はむつかしいように思われる。

4 前掲注1 報告P13参照。

4――おわりに

最後に注意事項を述べておきたい。前払式支払手段は、資金決済手段の一つである。しかし、用途が商品等購入に限られており、法律上原則として払戻ができないなどの制限のもとに、犯罪による収益の移転防止に関する法律による本人確認義務が課せられていない。また、金融機関以外でチャージされ、支払われるのが通常である。このような特徴を不正に利用した詐欺手口として、高齢者に、都度符号を発行する方式のサーバ型前払式支払手段をコンビニで買わせて、符号を知らせるように誘導するものがある。高齢者は何を購入したのか、また符号を教えることが何を意味しているのか理解できないことが多い。振り込め詐欺は金融機関の窓口で阻止できることも多いが、コンビニではなかなかむつかしい。

この点、利便性があだになっているものだが、一般的に注意喚起事項として周知を図るよう関係各所が協力をしていく必要があろう。

次のレポートでは資金移動業について述べることとしたい。

この点、利便性があだになっているものだが、一般的に注意喚起事項として周知を図るよう関係各所が協力をしていく必要があろう。

次のレポートでは資金移動業について述べることとしたい。

(2020年05月11日「基礎研レター」)

このレポートの関連カテゴリ

03-3512-1866

経歴

- 【職歴】

1985年 日本生命保険相互会社入社

2014年 ニッセイ基礎研究所 内部監査室長兼システム部長

2015年4月 生活研究部部長兼システム部長

2018年4月 取締役保険研究部研究理事

2021年4月 常務取締役保険研究部研究理事

2024年4月 専務取締役保険研究部研究理事

2025年4月 取締役保険研究部研究理事

2025年7月より現職

【加入団体等】

東京大学法学部(学士)、ハーバードロースクール(LLM:修士)

東京大学経済学部非常勤講師(2022年度・2023年度)

大阪経済大学非常勤講師(2018年度~2022年度)

金融審議会専門委員(2004年7月~2008年7月)

日本保険学会理事、生命保険経営学会常務理事 等

【著書】

『はじめて学ぶ少額短期保険』

出版社:保険毎日新聞社

発行年月:2024年02月

『Q&Aで読み解く保険業法』

出版社:保険毎日新聞社

発行年月:2022年07月

『はじめて学ぶ生命保険』

出版社:保険毎日新聞社

発行年月:2021年05月

松澤 登のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | 芝浦電子の公開買付け-ヤゲオのTOB成立 | 松澤 登 | 研究員の眼 |

| 2025/10/09 | ソニーのパーシャル・スピンオフ-ソニーフィナンシャルの分離・上場 | 松澤 登 | 研究員の眼 |

| 2025/09/18 | 欧州委員会、Googleに制裁金-オンライン広告サービス市場での支配力濫用 | 松澤 登 | 研究員の眼 |

| 2025/09/12 | スマホ競争促進法の指針-Digital Markets Actとの比較 | 松澤 登 | 基礎研レポート |

新着記事

-

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- -

2025年10月16日

再び不安定化し始めた米中摩擦-経緯の振り返りと今後想定されるシナリオ -

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【キャッシュレスを学ぼう(2)-前払式支払手段-電子マネー・QRコード決済】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

キャッシュレスを学ぼう(2)-前払式支払手段-電子マネー・QRコード決済のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!