- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- リスク管理 >

- 資産運用の各種リスクヘッジ手法を考える-各種リスクヘッジ手法の特徴と活用

資産運用の各種リスクヘッジ手法を考える-各種リスクヘッジ手法の特徴と活用

金融研究部 准主任研究員・サステナビリティ投資推進室兼任 原田 哲志

文字サイズ

- 小

- 中

- 大

リスクヘッジの各種手法

このような中で、筆者は『金融・経済危機に強い資産運用を考える-連動性の強まる金融市場でのオルタナティブ資産の活用』基礎研レポート、2020 年 3 月 24 日にて、金やREITといった、伝統的資産とリターンの相関が弱いオルタナティブ資産の活用による分散投資とリスクの抑制について述べた。

しかし、市況によっては資産間のリターンの相関が強まる場合もあり、分散投資効果を得るのが難しい場面もある。そのような局面では、(1)現金の保有や(2)先物の活用(3)オプションの活用など、他の方法によるリスクヘッジが必要となる。本稿では、これらのリスクヘッジの手法の特徴と活用について説明する。

現金の保有

しかし、当然のことながら、収益の獲得機会はキャッシュを組み入れた分だけ、減少することとなる。株式市場の過去のリターンは、経済の成長によって、長期的に見ればプラスとなっている。このため、資産を現金で長期間保有することは、「下落リスク(ダウンサイドリスク)の抑制」のメリットよりも、「上昇余地(アップサイドポテンシャル)の放棄」のデメリットの方が大きいこととなる。

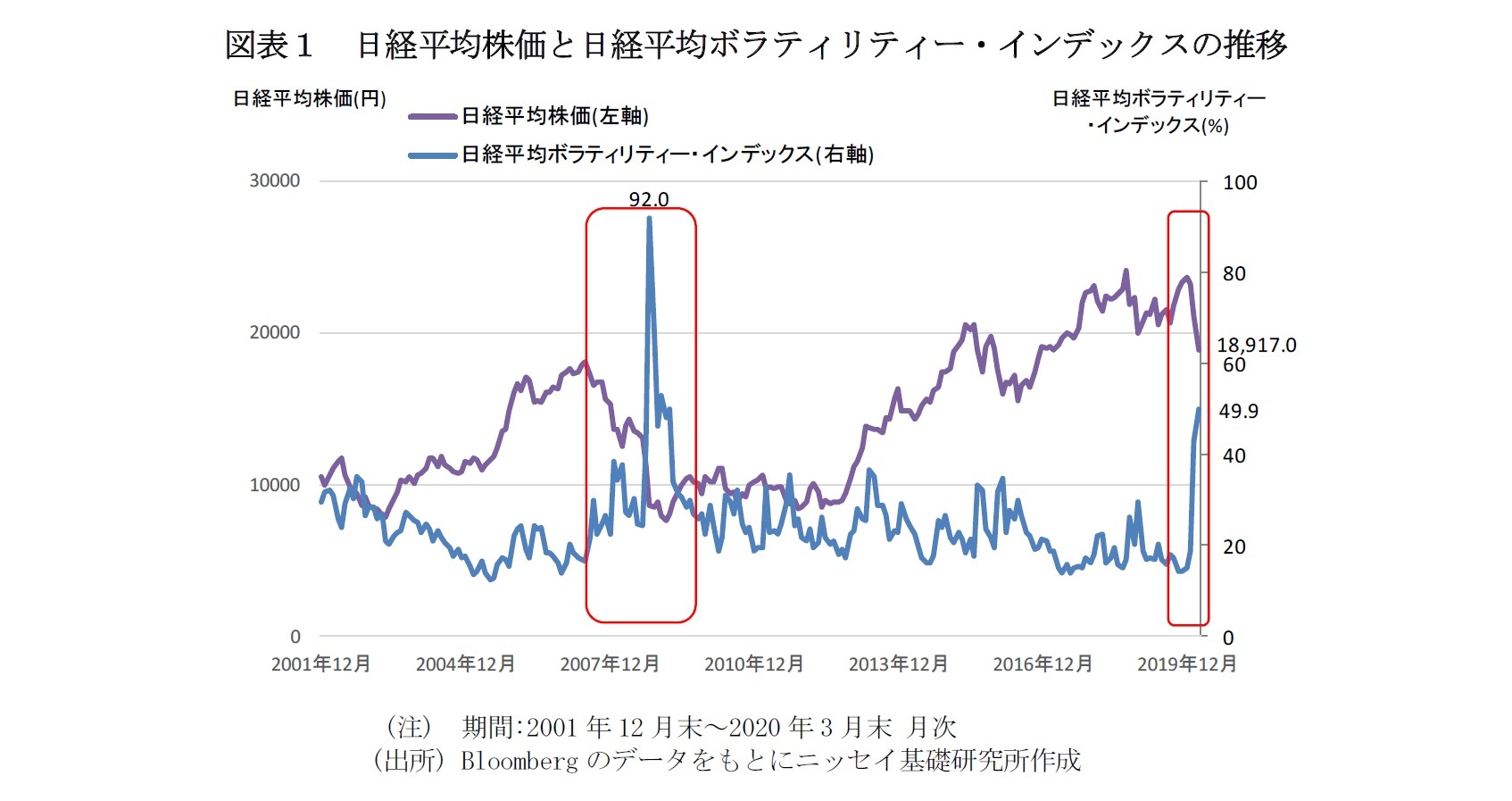

市況に応じて、現金の組入比率を調節する運用も考えられるが、将来の市場急落を予測することは難しい。図表1は、日経平均株価と日経平均ボラティリティー・インデックスの推移を示している。日経平均ボラティリティー・インデックスは、投資家が日経平均株価の将来の変動(ボラティリティ)をどのように想定しているかを表した指数である。数値が高いほど、投資家は今後、相場が大きく変動すると予測していることを示している。リーマンショックや、足元の新型コロナウイルス流行の際を見ると、ボラティリティは、株価の下落とほぼ同時に上昇している。したがって事前に、株価の急落をボラティリティなどから予測するのは難しいだろう。

ただし、株価などの経済時系列において、一旦、ボラティリティが高まった場合、その後もボラティリティは高い状況が続く傾向があることが過去の研究で指摘されている(ENGLE R. F. (1982)他)。このため、ボラティリティが高まった際に現金の比率を高めることで、リスクの抑制及び、それによるシャープレシオの向上を計れる可能性はある。

しかし、株式などの市場は売り手と買い手の取引によって成り立っており、対象資産が急落する中で、売却しようとしても買い手がつかない場合もある。このような中で、無理に売却をしようとすれば著しく不利な価格での売却を強いられる可能性もある。つまり、株価急落時の現金化によるリスクヘッジは、言うほど簡単ではないということだ。

一部の投資信託は、ポートフォリオの現金比率の調整によるリスクヘッジ機能をうたうものもあるが、組入資産が急落した場合、このような仕組みが有効に機能しない場合もあることに注意する必要があるだろう。

先物の活用

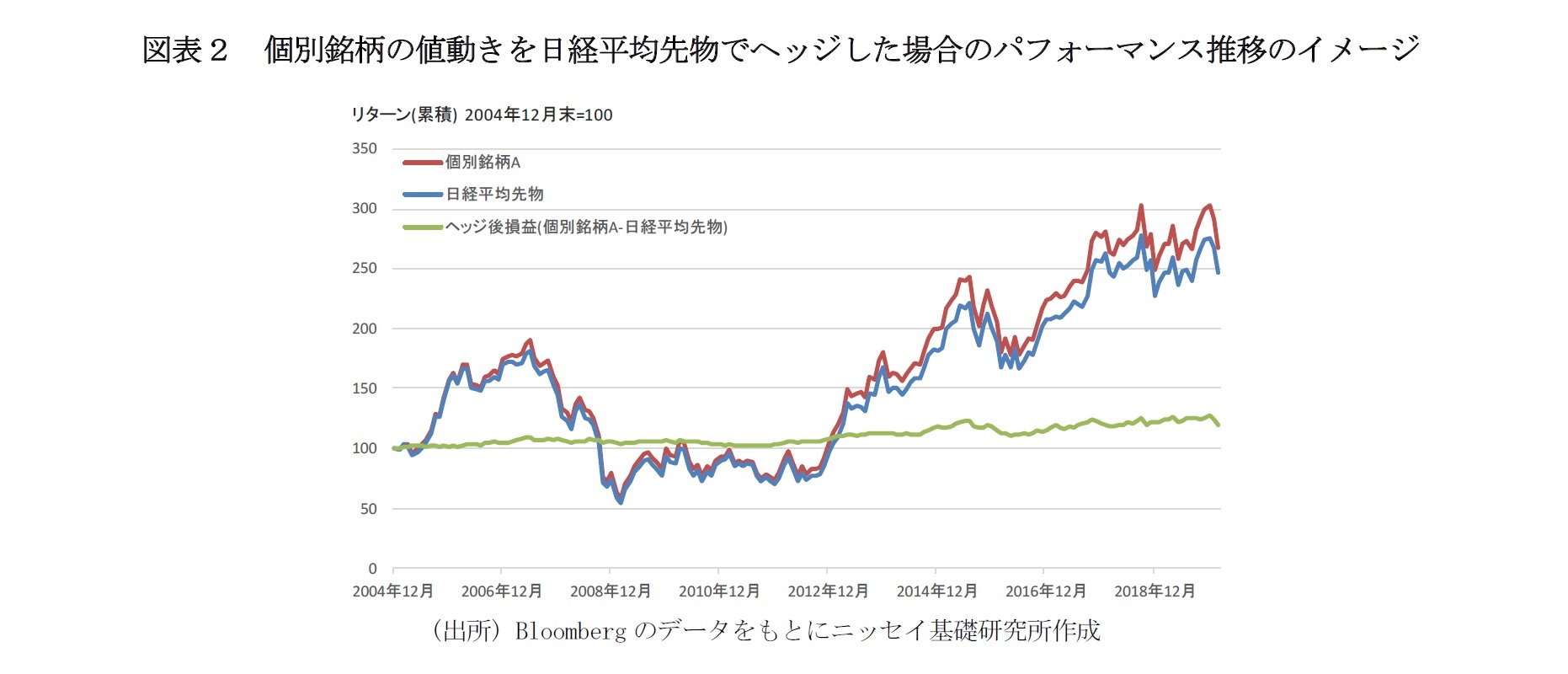

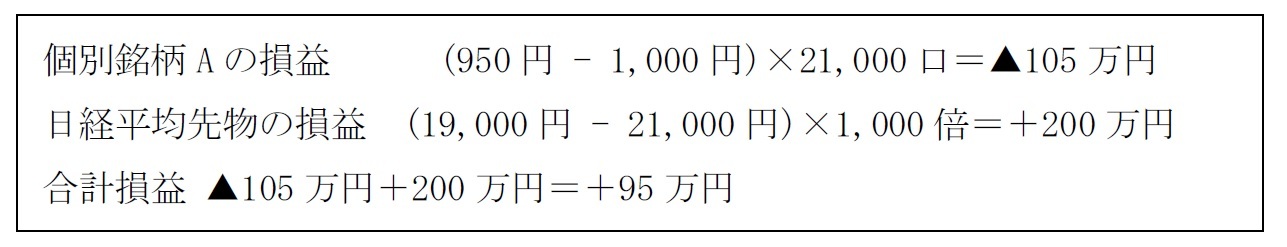

先物を活用したリスクヘッジは、市場全体の変動による影響を抑制しつつ、銘柄選択による収益機会を得ることは可能である。しかしながら、業種、企業規模など保有銘柄の特徴による変動によるリスクは残る。

また、株式市場全体の影響を相殺するため、株式市場の上昇局面では買いのみの戦略に比べると運用成績が悪くなる傾向がある。したがって、株式市場の長期的な成長による恩恵は受けられない。このため、収益の獲得機会は個別銘柄選択に限られることとなる。

1 日経平均先物・オプションの取引単位は、日経平均株価を1,000倍した金額が最低取引単位(1枚)となる。 例えば、日経平均株価が21,000円の場合、2,100万円ということになる。

2 先物取引は将来の取引の約束であり、買い(売り)建てを行った時点では、代金の受け渡しは発生しない。ただし、取引の履行を確実にするための「証拠金」を取引業者に差し入れる必要がある。

オプションの活用

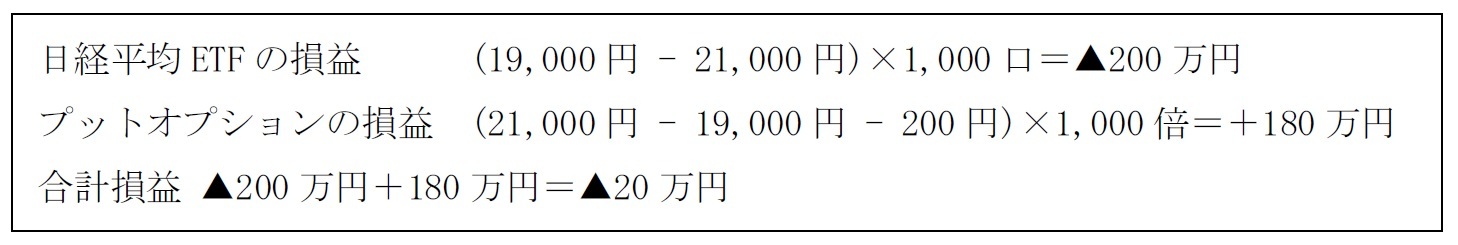

例:ある投資家が、日経平均に価格が連動するETF(日経平均ETF)を21,000円で1,000口(合計金額2,100万円)保有している。この投資家は、日経平均が下落した場合に備えて、日経平均を原資産とする権利行使価格が21,000円、満期日が2020年6月3のプットオプションを、1枚あたり200円で1枚購入(合計代金 200円×1,000倍=20万円)した。

その後、オプションの権利行使日(2020年6月)に、日経平均株価及び日経平均ETFが19,000円に下落したとする。この場合、投資家の損益は下記のようになる。

しかし、満期日以前でのオプション価値は、本質的価値よりも高くなる。満期までの間に、原資産が値上がり(値下がり)し、より高い利益が得られる可能性があるためだ。これはオプションの時間的価値と呼ばれる。

時間的価値およびオプション価値の変動には、原資産の価格に加えて、原資産のボラティリティや満期日までの期間の長さなどが影響する。このため、オプション取引には、これらの影響を分析する知識が必要となる。

また、オプションの購入には、オプション価値と手数料を支払う必要がある。このため、常時リスクヘッジを行うのはコストがかかり、パフォーマンスに悪影響を及ぼす可能性があることに注意が必要である。

3 先物・オプション取引の最終売買日は、その限月の第2金曜日(SQ日)の前営業日が最終売買日となる。それまでに決済しなかった場合は、SQ値(特別清算指数 指数構成銘柄のSQ日の始値で計算された値)で自動的に決済される。

まとめ

いずれの方法を用いても、ダウンサイドリスクを抑制できるものの、アップサイドポテンシャルの放棄や、ヘッジコストなどのデメリットを伴うこととなる。このため、リスクヘッジによるリターンの向上は難しく、リスクの抑制や、これによるシャープレシオの向上が主な効果となる。

個別銘柄選択を主な収益源とする運用スタイルでは、先物により、市場変動のリスク(ベータ)を抑制するのは効果的である。一方で、市場変動による収益の獲得を目指す場合には、オプションを活用し、アップサイドポテンシャルを残す必要がある。

どのリスクヘッジ手法も万能ではないため、各手法の特徴を理解し、運用スタイルや金融市場の状況に応じて効果的に活用する必要があるだろう。

【参考文献】

ENGLE R. F. Autoregressive Conditional Heteroskedasticity with Estimates of the Variance of United Kingdom Inflation. Econometrica. (1982) vol.50, no.4, p.987-1007.

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2020年04月06日「研究員の眼」)

03-3512-1860

- 【職歴】

2008年 大和証券SMBC(現大和証券)入社

大和証券投資信託委託株式会社、株式会社大和ファンド・コンサルティングを経て

2019年 ニッセイ基礎研究所(現職)

【加入団体等】

・公益社団法人 日本証券アナリスト協会 検定会員

・修士(工学)

原田 哲志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/06 | グローバル株式市場動向(2025年9月)-米国の利下げ再開により上昇継続 | 原田 哲志 | 基礎研レター |

| 2025/09/12 | グローバル株式市場動向(2025年8月)-米国の利下げ期待から堅調な推移 | 原田 哲志 | 基礎研レター |

| 2025/09/03 | 日本の人的資本投資の現状と課題 | 原田 哲志 | ニッセイ年金ストラテジー |

| 2025/08/15 | グローバル株式市場動向(2025年7月)-米国と日欧の関税大枠合意により安心感が広がる | 原田 哲志 | 基礎研レター |

新着記事

-

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実 -

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【資産運用の各種リスクヘッジ手法を考える-各種リスクヘッジ手法の特徴と活用】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

資産運用の各種リスクヘッジ手法を考える-各種リスクヘッジ手法の特徴と活用のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!