- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- 苦戦する国内高配当株投信~なぜリーマン・ショック時の再現にならなかったか~

2020年03月19日

文字サイズ

- 小

- 中

- 大

1――リーマン・ショック時の再現ならず

新型コロナウイルスの世界的な感染拡大に伴い、投資家のリスク回避姿勢が強まり、TOPIX(東証株価指数)が年初からの下落率が30%に迫るなど、国内株式は大きく下落している。そのような市場環境の中で、3月末の決算期が近づいていることもあり確実に得ることができる「配当」に注目する投資家も多いと思われる。

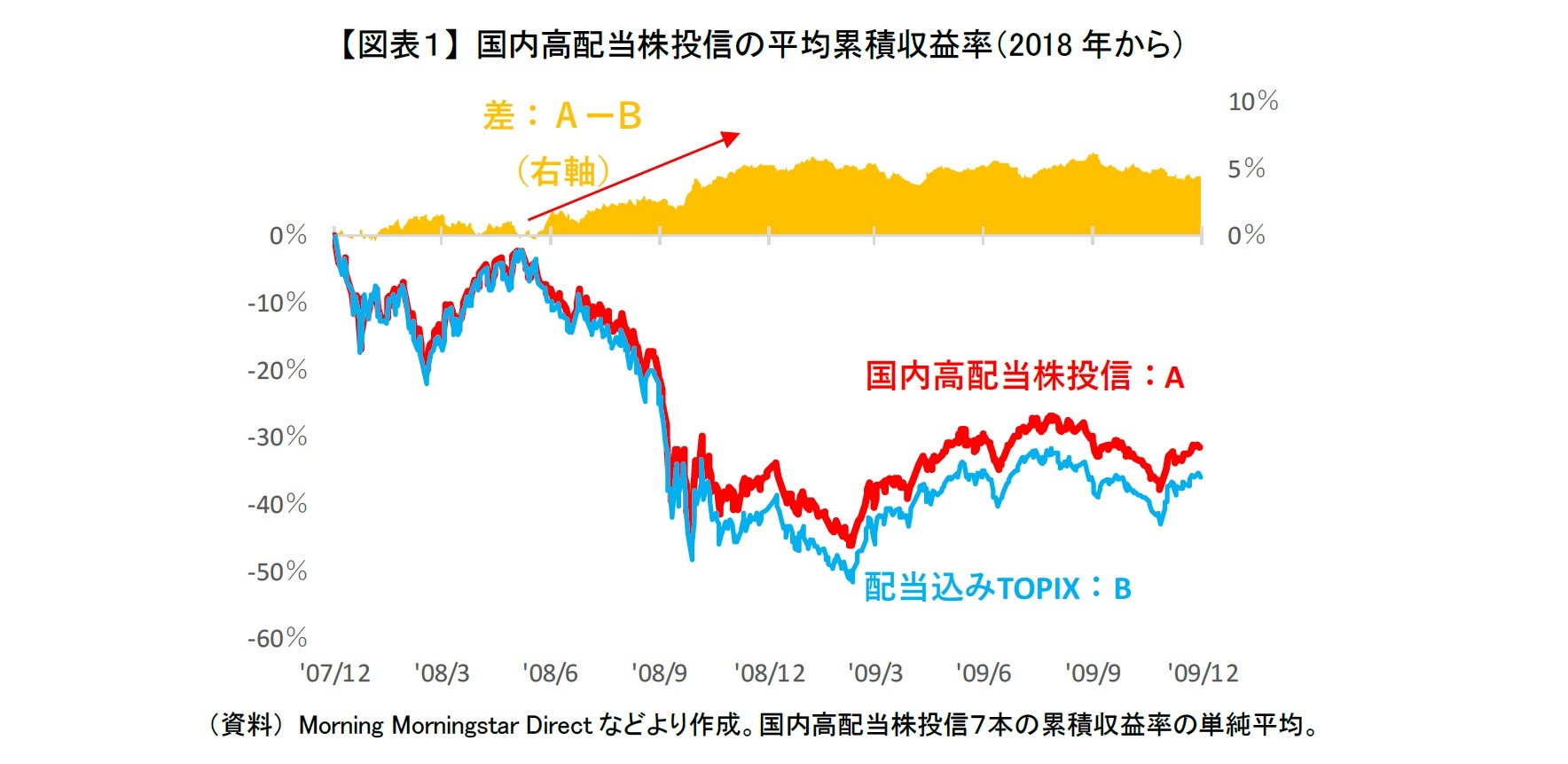

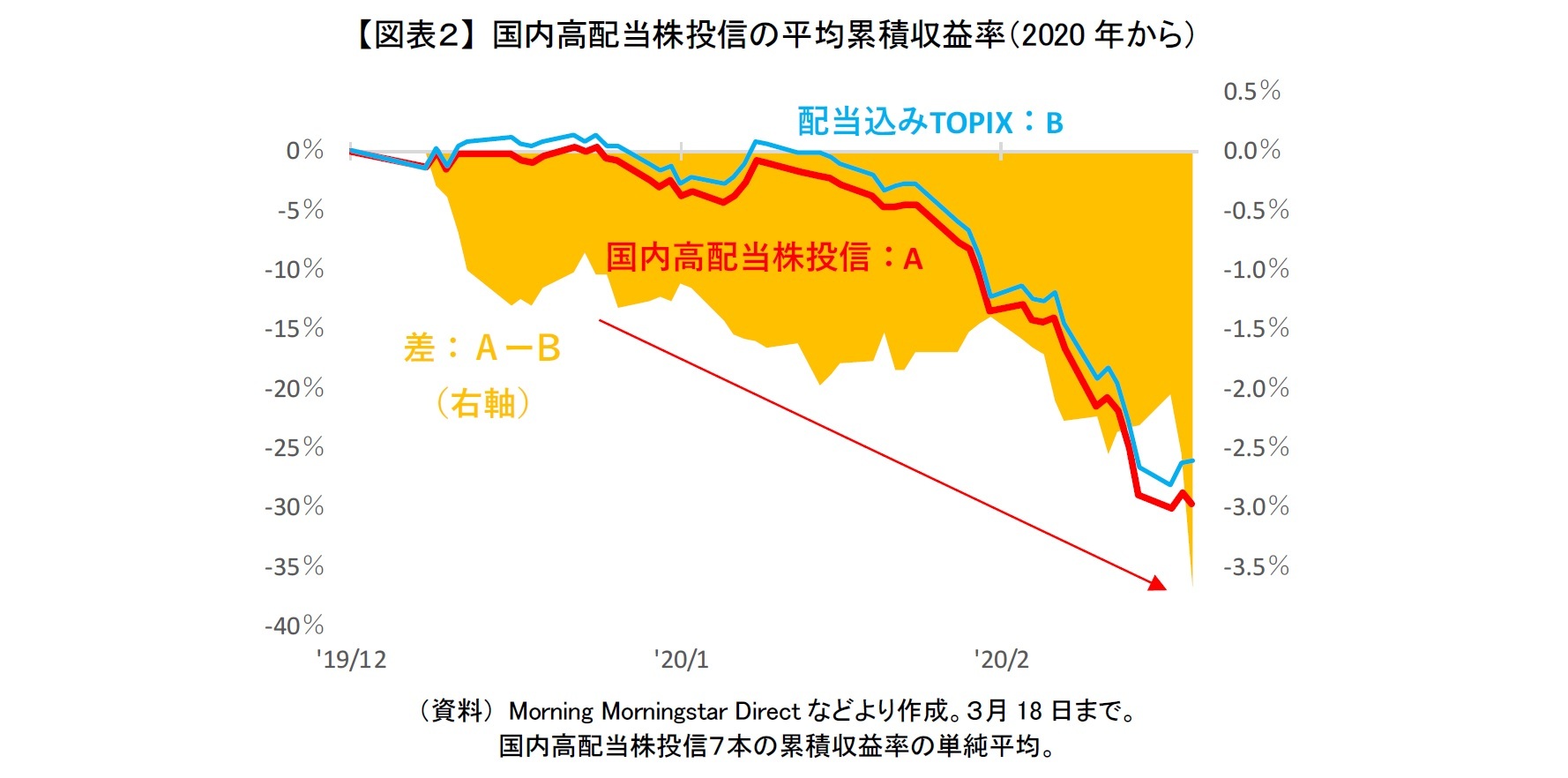

安定して高い配当の獲得を目指して銘柄選択を行っているのが、高配当株投信である。国内高配当株式投信は、リーマン・ショック時に市場平均を上回るパフォーマンスを上げていたことが知られている。実際に足元、純資産総額が大きい7本(偶然、すべて2008年以前に設定されていた)の国内高配当株投信(赤線)の2008年からの平均累積収益率をみると、大きく下落こそしているが、信託報酬などのコスト控除後でも、TOPIX(青線)よりも下落幅は5%程度ほど小さかった【図表1】。

安定して高い配当の獲得を目指して銘柄選択を行っているのが、高配当株投信である。国内高配当株式投信は、リーマン・ショック時に市場平均を上回るパフォーマンスを上げていたことが知られている。実際に足元、純資産総額が大きい7本(偶然、すべて2008年以前に設定されていた)の国内高配当株投信(赤線)の2008年からの平均累積収益率をみると、大きく下落こそしているが、信託報酬などのコスト控除後でも、TOPIX(青線)よりも下落幅は5%程度ほど小さかった【図表1】。

2――業種の偏りがマイナスに寄与

3――高配当株の属性が変わった可能性

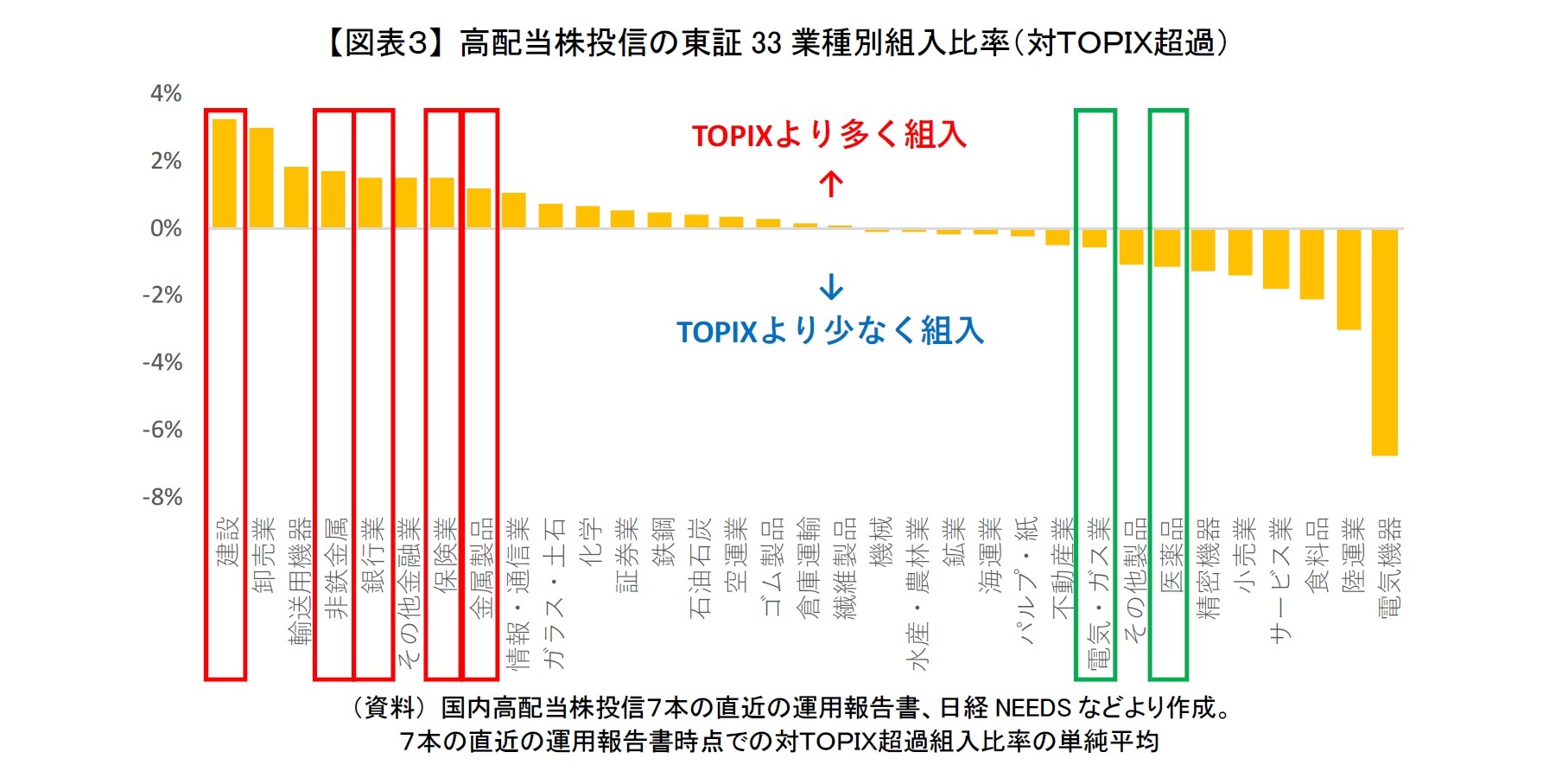

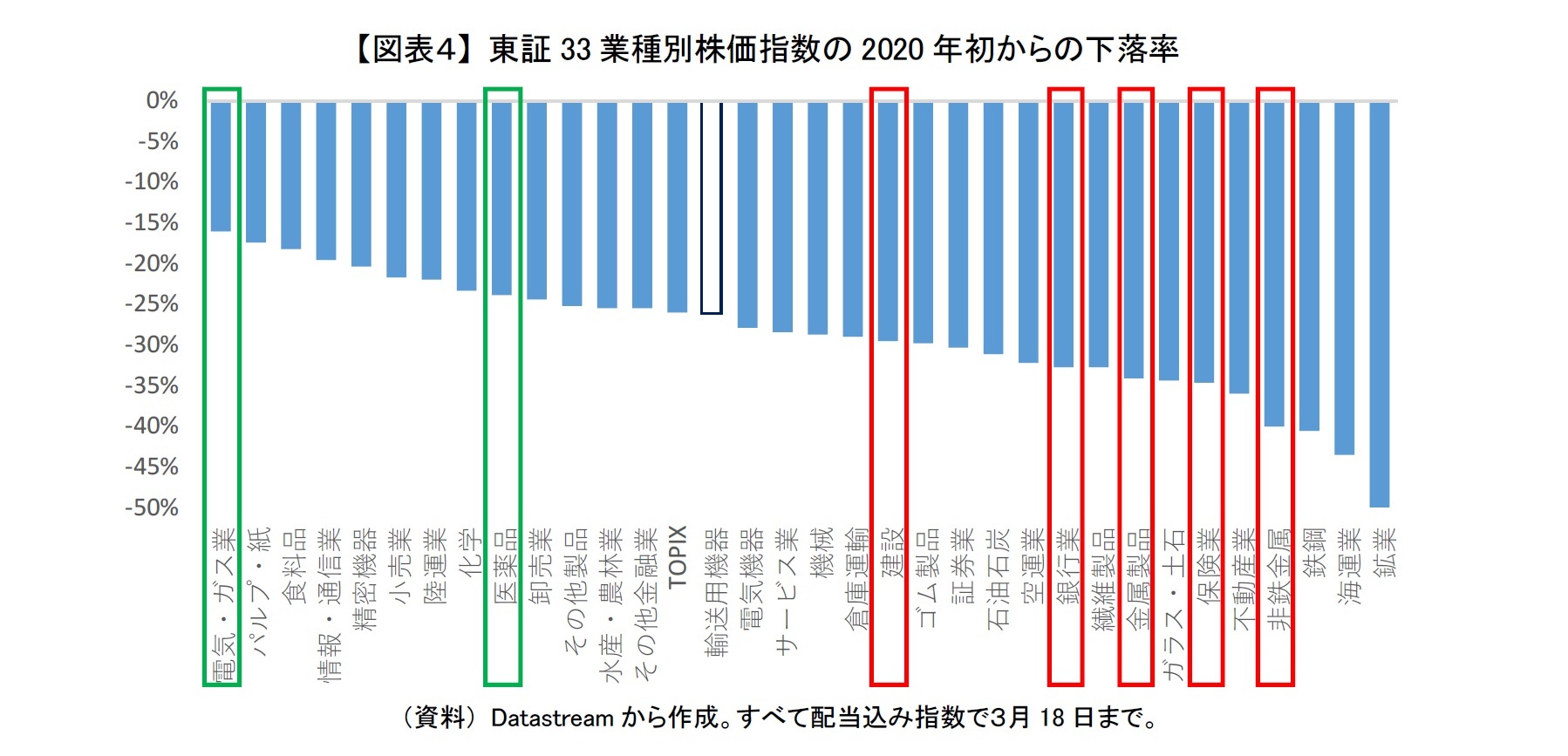

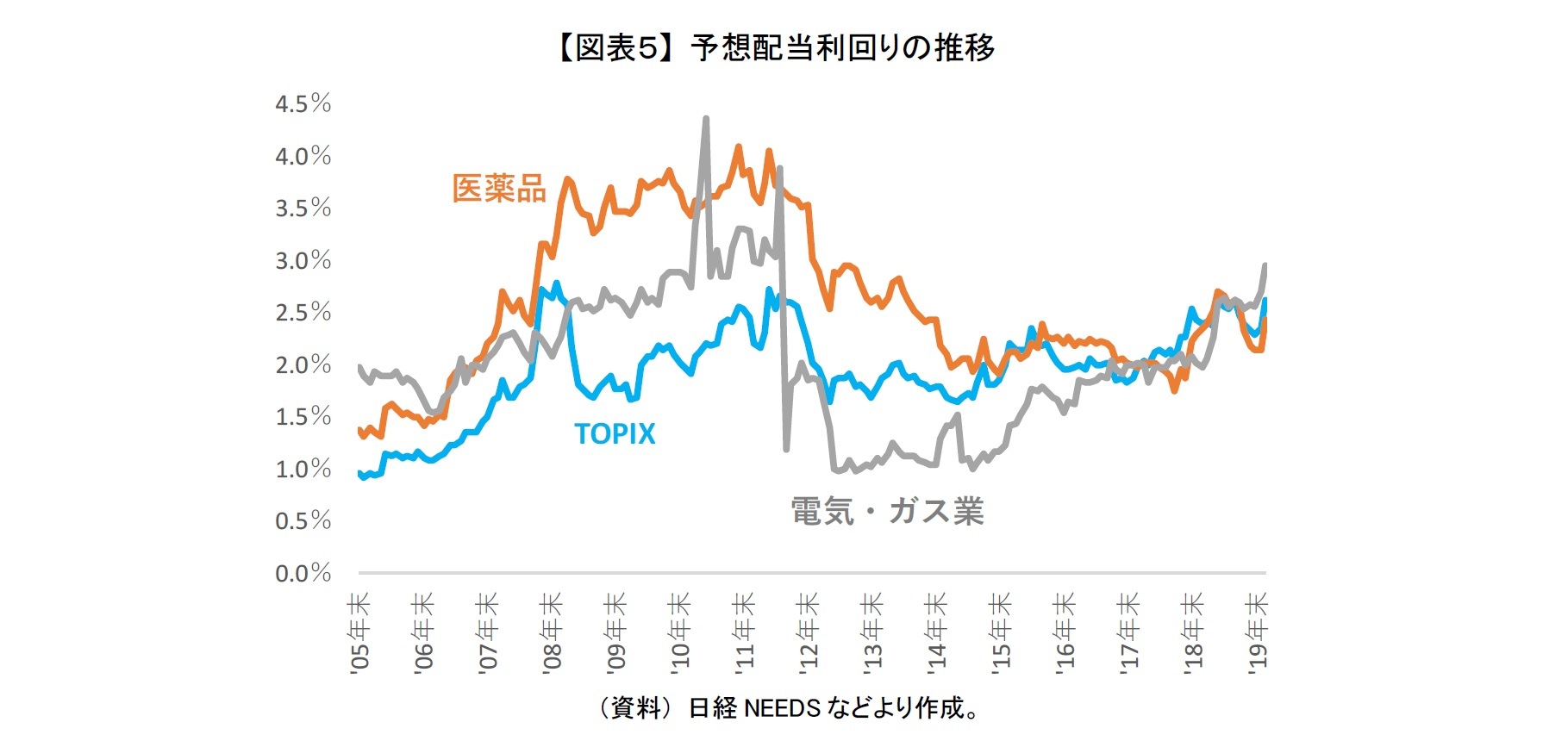

また、足元の国内高配当株投信では、足元でも相対的に株価が底堅く推移している「電気・ガス業」、「医薬品」(緑線囲い)の対TOPIX超過組入比率がややマイナスとなっており、銘柄を積極的に投資していなかった様子である。

「電気・ガス業」と「医薬品」の銘柄は、業績の安定度が高く下落相場に強い(ディフェンシブ)銘柄である。それに加えて、以前は代表的な高配当株であった。実際に配当利回りの推移をみると、「電気・ガス業」と「医薬品」の配当利回りは、2011年以前はおおむねTOPIX(全体)よりも高水準であった【図表5】。リーマン・ショック時には、国内高配当株投信に「電気・ガス業」と「医薬品」の銘柄が組み込まれ、国内高配当株投信の高パフォーマンスに貢献したものと思われる。それが「電気・ガス業」は原発事故問題があったこともあり一時、大きく低下し、2017年以降は2業種とも配当利回りがほぼTOPIX並みになっている。そのため、足元では国内高配当株投信にあまり組入られていなかったと推察される。

「電気・ガス業」と「医薬品」の銘柄は、業績の安定度が高く下落相場に強い(ディフェンシブ)銘柄である。それに加えて、以前は代表的な高配当株であった。実際に配当利回りの推移をみると、「電気・ガス業」と「医薬品」の配当利回りは、2011年以前はおおむねTOPIX(全体)よりも高水準であった【図表5】。リーマン・ショック時には、国内高配当株投信に「電気・ガス業」と「医薬品」の銘柄が組み込まれ、国内高配当株投信の高パフォーマンスに貢献したものと思われる。それが「電気・ガス業」は原発事故問題があったこともあり一時、大きく低下し、2017年以降は2業種とも配当利回りがほぼTOPIX並みになっている。そのため、足元では国内高配当株投信にあまり組入られていなかったと推察される。

このように国内高配当株投信のパフォーマンスがリーマン・ショック時と異なり足元で優れないのは、組入れている高配当銘柄の業種をはじめとする属性がリーマン・ショック時から実は変化したためではないだろうか。もしそうであるならば、足元のパフォーマンスはたまたまではなく、今後も続く可能性があり注意が必要といえるだろう。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2020年03月19日「基礎研レポート」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【苦戦する国内高配当株投信~なぜリーマン・ショック時の再現にならなかったか~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

苦戦する国内高配当株投信~なぜリーマン・ショック時の再現にならなかったか~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!