- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 企業年金 >

- 米国におけるESG 投資の動向について

2019年08月05日

文字サイズ

- 小

- 中

- 大

近年、世界的にESG投資の裾野が広がりつつある。売上高や利益といった従来の財務情報だけでなく、環境(Environment)・社会(Social)・ガバナンス(Governance)といった要素も考慮した投資の考え方で、年金基金など大きな資産を超長期で運用する機関投資家を中心に、企業経営のサステナビリティを評価する概念が普及するなかで、気候変動などを念頭においた長期的なリスクマネジメントや、企業の新たな利益創出の機会を評価する視点として、ESGが注目されている。

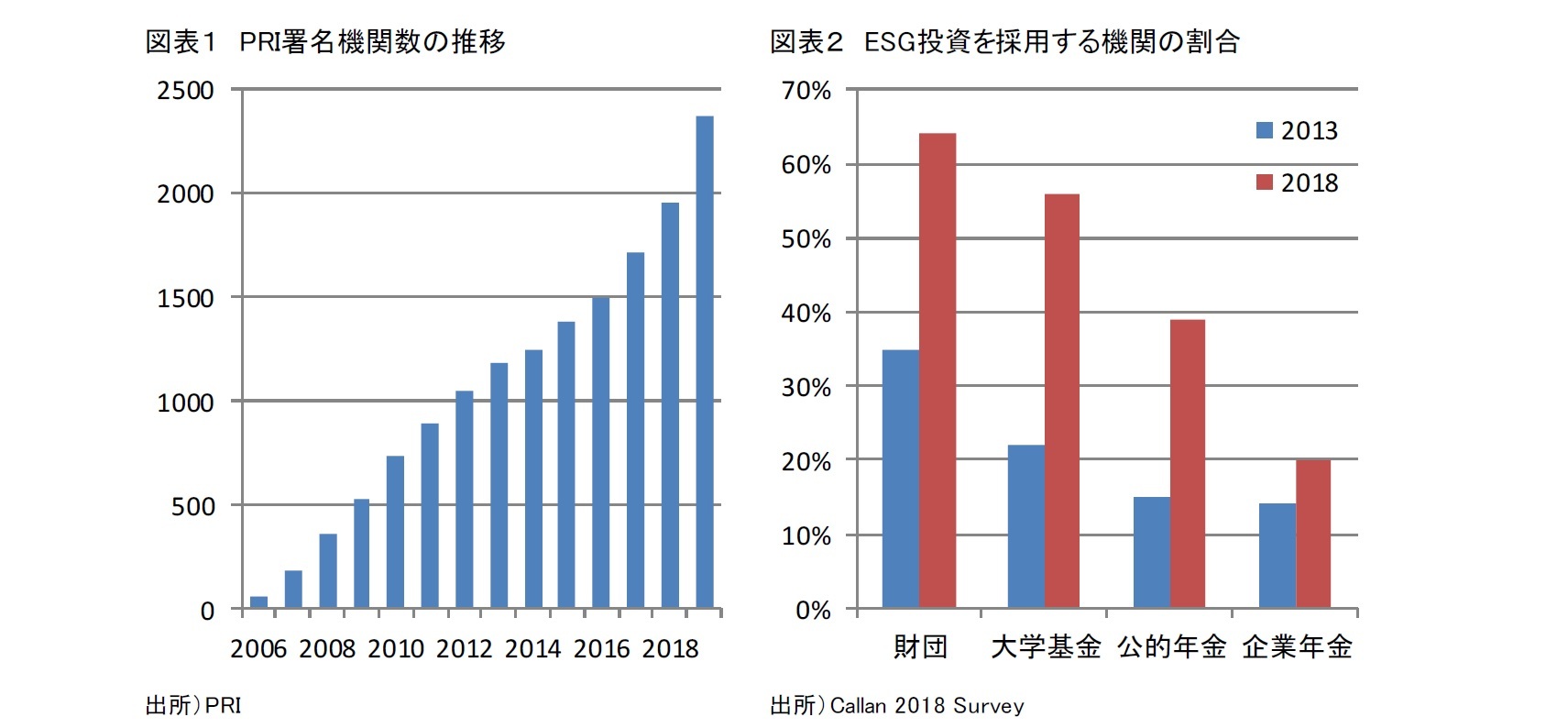

ESG投資が注目されるようになったのは、2006年に国連によって発足されたPRI(国連責任投資原則)を通じて、機関投資家が投資分析と意思決定プロセスにESG課題を組み込むことなどが、当時のアナン国連事務総長によって提唱されたことが契機とされる。PRIに賛同する署名機関数は、PRI発足以来一貫して増加、足元では2,300を超えるまでに達しており(図表1)、それに伴ってESGという言葉も世界的に認知されるようになっている。

PRIに署名する機関数が国別で最も多いのは米国で、足元では420以上の機関がPRIに署名している。PRIに署名する機関の一つとして名を連ねているのが、カルパース(カルフォルニア州職員退職年金基金)である。米国最大の公的年金基金であるカルパースは、2006年にPRIに署名して以降、ESG投資を積極的に推進し、2012年には全ての投資判断にESGを組み込む投資原則を採用するなど、米国におけるESG投資の普及を主導している。

カルパースを中心にESG課題にいち早く取り組んできた米国においては、ESG投資の普及という面で一見、進展しているように見える。実際、米調査機関Callanの2018年のリサーチによれば、米国でESG要素を投資意思決定に組み込んでいる、あるいは、ESG投資を志向する商品を採用している機関投資家(DCプランスポンサーを含む)の割合は、2013年の22%から2018年には43%にまで高まっている。

ところが、機関投資家のタイプ別では、財団や大学基金、公的年金においては、2018年時点において調査対象のそれぞれ64%、56%、39%がESG要素を投資プロセスに組み込み、2013年から導入割合が大きく高まっているのに対して、民間の企業年金においてはESG投資を組み入れるプランスポンサーの割合は2018年時点で20%に留まっている(図表2)。

ESG投資が注目されるようになったのは、2006年に国連によって発足されたPRI(国連責任投資原則)を通じて、機関投資家が投資分析と意思決定プロセスにESG課題を組み込むことなどが、当時のアナン国連事務総長によって提唱されたことが契機とされる。PRIに賛同する署名機関数は、PRI発足以来一貫して増加、足元では2,300を超えるまでに達しており(図表1)、それに伴ってESGという言葉も世界的に認知されるようになっている。

PRIに署名する機関数が国別で最も多いのは米国で、足元では420以上の機関がPRIに署名している。PRIに署名する機関の一つとして名を連ねているのが、カルパース(カルフォルニア州職員退職年金基金)である。米国最大の公的年金基金であるカルパースは、2006年にPRIに署名して以降、ESG投資を積極的に推進し、2012年には全ての投資判断にESGを組み込む投資原則を採用するなど、米国におけるESG投資の普及を主導している。

カルパースを中心にESG課題にいち早く取り組んできた米国においては、ESG投資の普及という面で一見、進展しているように見える。実際、米調査機関Callanの2018年のリサーチによれば、米国でESG要素を投資意思決定に組み込んでいる、あるいは、ESG投資を志向する商品を採用している機関投資家(DCプランスポンサーを含む)の割合は、2013年の22%から2018年には43%にまで高まっている。

ところが、機関投資家のタイプ別では、財団や大学基金、公的年金においては、2018年時点において調査対象のそれぞれ64%、56%、39%がESG要素を投資プロセスに組み込み、2013年から導入割合が大きく高まっているのに対して、民間の企業年金においてはESG投資を組み入れるプランスポンサーの割合は2018年時点で20%に留まっている(図表2)。

公的年金と企業年金の調査対象には、確定給付型年金と確定拠出型年金が含まれるが、公的と民間を合わせた確定給付型年金では、全体の40%がESG投資を採用しているのに対して、確定拠出型年金ではESG投資の採用は全体の13%に留まっている。ESG課題への取り組みには偏りがあり、必ずしも順調にESG投資が普及しているとは言えない面もありそうだ。

その背景として指摘されるのが、規制当局によるESGに対する見解の影響である。企業年金を所管する米国労働省は、2016年に投資方針や議決権行使にESGの要素を考慮することがエリサ法上の受託者責任に違反するものではないとの解釈を明らかにした。しかしながら、当該解釈に対する質問への回答として2018年に公表された解釈では、ESG要素については安易に取り扱ってはならず、受益者の経済的な利益が損なわれることがないように慎重に判断するよう要求している。

つまり、2018年に発出された米国労働省のESG投資に消極的な見解が、エリサ法が適用されない公務員向けの公的年金とは異なり、民間の企業年金におけるESG投資の普及を妨げている可能性が指摘されているのである。特に、加入者が自らの意思で運用商品を選択する確定拠出型年金においては、スポンサーが提供する選択肢が加入者による厳しい目に晒される分だけ、ESG投資を選択肢とすることについて慎重な対応を迫られている可能性がある。結局のところ、環境や社会課題を意識することでリスク・リターン特性が改善されることについての合理的な説明の難しさが、企業年金におけるESG投資の普及を妨げているとも捉えられる。

しかしながら、ESG投資は環境や社会を意識した企業経営を後押しすることを通じて、世界的な課題への対応を目指すものであることを踏まえると、ESG課題の重要性を国民一人ひとりが認識し、環境や社会的な課題を意識した消費行動が個々人の価値観として定着することが必要だろう。こう考えると、確定拠出型年金は、ESG課題への理解を促す機会を提供するものであり、ESG課題への対応を推進する上でも重要な役割を担っていると言える。

米国においては、確定給付型年金から確定拠出型年金への移行が進み、確定拠出型年金の企業年金における位置づけが高まっている。こうしたなか、確定拠出型年金におけるESG投資の取り扱いは、将来的な米国、ひいては、日本のESG課題への取り組みを左右しかねない。引き続き、米国の確定拠出型年金におけるESG投資を巡る動向が注目される。

その背景として指摘されるのが、規制当局によるESGに対する見解の影響である。企業年金を所管する米国労働省は、2016年に投資方針や議決権行使にESGの要素を考慮することがエリサ法上の受託者責任に違反するものではないとの解釈を明らかにした。しかしながら、当該解釈に対する質問への回答として2018年に公表された解釈では、ESG要素については安易に取り扱ってはならず、受益者の経済的な利益が損なわれることがないように慎重に判断するよう要求している。

つまり、2018年に発出された米国労働省のESG投資に消極的な見解が、エリサ法が適用されない公務員向けの公的年金とは異なり、民間の企業年金におけるESG投資の普及を妨げている可能性が指摘されているのである。特に、加入者が自らの意思で運用商品を選択する確定拠出型年金においては、スポンサーが提供する選択肢が加入者による厳しい目に晒される分だけ、ESG投資を選択肢とすることについて慎重な対応を迫られている可能性がある。結局のところ、環境や社会課題を意識することでリスク・リターン特性が改善されることについての合理的な説明の難しさが、企業年金におけるESG投資の普及を妨げているとも捉えられる。

しかしながら、ESG投資は環境や社会を意識した企業経営を後押しすることを通じて、世界的な課題への対応を目指すものであることを踏まえると、ESG課題の重要性を国民一人ひとりが認識し、環境や社会的な課題を意識した消費行動が個々人の価値観として定着することが必要だろう。こう考えると、確定拠出型年金は、ESG課題への理解を促す機会を提供するものであり、ESG課題への対応を推進する上でも重要な役割を担っていると言える。

米国においては、確定給付型年金から確定拠出型年金への移行が進み、確定拠出型年金の企業年金における位置づけが高まっている。こうしたなか、確定拠出型年金におけるESG投資の取り扱いは、将来的な米国、ひいては、日本のESG課題への取り組みを左右しかねない。引き続き、米国の確定拠出型年金におけるESG投資を巡る動向が注目される。

(2019年08月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1849

経歴

- 【職歴】

1988年 日本生命保険相互会社入社

1995年 ニッセイアセットマネジメント(旧ニッセイ投信)出向

2005年 一橋大学国際企業戦略研究科修了

2009年 ニッセイ基礎研究所

2011年 年金総合リサーチセンター 兼務

2013年7月より現職

2018年 ジェロントロジー推進室 兼務

2021年 ESG推進室 兼務

梅内 俊樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/16 | サステナビリティ情報開示の法制化の概要 | 梅内 俊樹 | 基礎研レター |

| 2025/04/03 | 資産配分の見直しで検討したいプライベートアセット | 梅内 俊樹 | ニッセイ年金ストラテジー |

| 2025/02/28 | 日本版サステナビリティ開示基準を巡る議論について-開示基準開発の経過と有価証券報告書への適用の方向性 | 梅内 俊樹 | 基礎研レター |

| 2024/09/06 | 持続的な発展に向けて-SDGsの先を見据えた継続的な取組が必要か? | 梅内 俊樹 | 基礎研マンスリー |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米国におけるESG 投資の動向について】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米国におけるESG 投資の動向についてのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!